Навигация

Характеристика основных факторов, регулирующих систему исчисления таможенных платежей

1.2 Характеристика основных факторов, регулирующих систему исчисления таможенных платежей

Таможенные пошлины, налоги исчисляются декларантом или иными лицами, ответственными за уплату таможенных пошлин, налогов, самостоятельно, за исключением случаев, когда осуществляется оформление в листах международного почтового обмена с использованием таможенного приходного ордера (п. 1 ст. 287, п. 3 ст. 295 ТК РФ), либо когда выставляются требования об уплате таможенных платежей в соответствие со статьей 350 ТК. При выставлении требования об уплате таможенных платежей исчисление подлежащих уплате таможенных пошлин производится таможенным органом.

Исчисление сумм подлежащих уплате таможенных пошлин, налогов производится в валюте Российской Федерации (ст. 324 ТК).

Для целей исчисления таможенных пошлин, налогов применяются ставки, соответствующие наименованию и классификации товаров в соответствии с Таможенным тарифом РФ[14] и Налоговым кодексом РФ[15], за исключением случаев, например, ст. 282 ТК при применении единых ставок таможенных пошлин, налогов к товарам, перемещаемым через таможенную границу физическими лицами для личного пользования. В случаях, когда для целей исчисления таможенных пошлин, налогов, в том числе определения таможенной стоимости товаров, требуется произвести пересчет иностранной валюты, применяется курс иностранной валюты к валюте РФ, устанавливаемый Центральным банком РФ для целей таможенных платежей и действующий на день принятия таможенной декларации таможенным органом (ст. 326 ТК).

Таможенная пошлина определяется как соответствующая таможенной ставке процентная доля таможенной стоимости товара, перемещаемого через таможенную границу (для товаров, оплаченных адвалорными пошлинами):

1. Таможенная пошлина = таможенная стоимость товара х ставка таможенной пошлины.

Таможенная пошлина в отношении товаров, облагаемых по специфической ставке, рассчитывается по формуле:

2. Таможенная пошлина = количество единиц товара, подлежащих налогообложению x специфическая ставка x курс евро, установленный ЦБ России (Банком России) на день принятия таможенной декларации. [16]

Таможенная пошлина в отношении товаров, облагаемых комбинированными ставками, рассчитывается следующим образом:

а) в первую очередь рассчитывается адвалорная ставка по формуле (1);

б) во вторую очередь рассчитывается специфическая ставка по формуле (2).

Из двух рассчитанных величин выбирается большая. Она и является величиной, необходимой для уплаты таможенной пошлины.

При помещении товаров под таможенный режим выпуска для внутреннего потребления НДС уплачивается в полном объеме (подп. 1 п. 1 ст. 151 НК РФ). Ставки НДС применяются в зависимости от вида ввозимого товара в соответствии со статьей 164 НК России в порядке, определенном Инструкцией о порядке применения таможенными органами Российской Федерации налога на добавленную стоимость в отношении товаров, ввозимых на территорию Российской Федерации, утвержденной Приказом ГТК России от 7 февраля 2001 г. № 131.[17]

Ввезенные на таможенную территорию РФ подакцизные товары, заявляемые к помещению под таможенный режим выпуска внутреннего потребления, подлежат обложению акцизами. Расчет сумм акцизов в отношении товаров, выпускаемых для внутреннего потребления, осуществляется на основании ставок, установленных статьей 193 НК России, в порядке, определенном Инструкцией о порядке применения таможенными органами Российской Федерации акцизов в отношении товаров, ввозимых на таможенную территорию Российской Федерации, утвержденной Приказом ГТК России от 26 ноября 2001 г. № 1127.[18]

Помещение товара под таможенный режим выпуска для внутреннего потребления предполагает полную уплату всех таможенных платежей. По общему правилу таможенные платежи состоят из ввозных таможенных пошлин, налога на добавленную стоимость, акцизов, таможенных сборов за таможенное оформление.

В Приложении № 2 в виде схемы представлены факторы, влияющие на начисление таможенных платежей[19].

Первый фактор, влияющий на уплату таможенных платежей, – определение кода перемещаемого через таможенную границу товара по ТН ВЭД.

Должностные лица таможенных органов, осуществляющие классификацию товаров в соответствии с ТН ВЭД России и контроль правильности определения классификационного кода в соответствии с ТН ВЭД России, контролируют правильность определения классификационного кода в соответствии с Товарной номенклатурой внешнеэкономической деятельности Российской Федерации[20] при декларировании товаров и после выпуска товаров в соответствии с заявленным таможенным режимом, а также порядок принятия решения о классификации товаров в соответствии с ТН ВЭД России.

Товарная номенклатура внешнеэкономической деятельности – классификатор товаров, применяемый таможенными органами и участниками внешнеэкономической деятельности (ВЭД) в целях проведения таможенных операций. Определение кода ТН ВЭД перемещаемого груза возложено на декларанта, и правильность контролируется таможенными органами. Правильное определение кода ТН ВЭД и классификация товара имеет решающее значение при определении ставок, установлении режима, льгот, платежей. Для точного определения кода товаров необходимо использовать три составные части ТНВЭД: а) номенклатурную часть; б) примечание к разделам и группам; в) основные правила интерпретации. Кроме того, при определении кода товаров по ТНВЭД полезно применять дополнительные публикации (пояснения, алфавитный указатель, Сборник квалификационных решений).

Второй фактор, влияющий на возможность перемещения товара и уплаты таможенных платежей, – попадает ли товар под нетарифные меры регулирования.

Нетарифные меры регулирования внешнеэкономической деятельности – это совокупность методов государственного регулирования внешнеэкономической деятельности, имеющих целью воздействие на процессы в сфере внешнеэкономической деятельности, но не относящихся к таможенно-тарифным мерам государственного регулирования.

Нетарифные методы применяются в виде исключения из общего правила свободной торговли в следующих случаях:

1. Введение временных количественных ограничений экспорта или импорта отдельных товаров, вызванных необходимостью защиты национального рынка.

2. Реализация разрешительного порядка экспорта или импорта отдельных товаров, которые могут оказать неблагоприятное воздействие на безопасность государства, жизнь или здоровье граждан, имущество физических или юридических лиц, государственное или муниципальное имущество, окружающую среду, жизнь или здоровье животных и растений.

3. Выполнение международных обязательств.

4. Введение исключительного права на экспорт/импорт отдельных товаров

5. Введение защитных, антидемпинговых и компенсационных мер

6. Защита общественной морали и правопорядка

7. Защита культурных ценностей

8. Обеспечение национальной безопасности

К запретам и ограничениям законодательство РФ[21] относит: лицензирование, квотирование, эмбарго, защитные меры, компенсационные, антидемпинговые пошлины и др. Таким образом, товар в ряде случаев может попадать под нетарифные меры регулирования, и на него могут быть начислены антидемпинговые или компенсационные пошлины.

Существуют различные классификации нетарифных барьеров, разработанные как международными организациями, так и отдельными исследователями. Однако наиболее известными являются системы классификаций, разработанные ЮНКТАД и ВТО.

По классификации ЮНКТАД выделяют 7 групп нетарифных мер. Это меры ценового контроля, меры финансового контроля, автоматическое лицензирование, количественные ограничения, монопольные меры, технические меры и прочие меры в отношении чувствительных товаров.

В соответствии с классификацией ВТО нетарифные меры разделены на 5 групп: участие государства в торговле, ограничительная практика и государственная политика общего характера; таможенные процедуры и административные формальности; технические барьеры в торговле; количественные и специфические ограничения аналогичного характера; ограничения, заложенные в механизме платежей.[22]

Следующим фактором, влияющим на расчет ввозной (импортной) таможенной пошлины, является определение таможенной стоимости товаров. Начисление таможенной пошлины на товары, подлежащие таможенному оформлению, производится на базе их таможенной стоимости. Это правило касается адвалорных и комбинированных пошлин. Размер же специфических пошлин, исчисленных в фиксированном денежном размере за единицу товара (либо единицу веса, объема, других количественных характеристик), не зависит от таможенной стоимости.

Таможенная стоимость товаров заявляется декларантом в грузовой таможенной декларации (ГТД) и декларации таможенной стоимости (ДТС) с приложением всех необходимых для ее подтверждения документов. Информация, представляемая декларантом в таможенный орган, должна быть достоверной, количественно определенной и документально подтвержденной.

Перечень документов и сведений, необходимых и достаточных для таможенного оформления товаров и соответственно для подтверждения величины таможенной стоимости в соответствии с выбранным таможенным режимом, утвержден Приказом ФТС РФ от 25.04.2007 г. № 536[23].

Более подробно о значении определения таможенной стоимости при исчислении таможенных платежей рассмотрено во второй главе данной работы.

Базисные условия поставок товара, которые содержатся в контракте, играют значительную роль при определении таможенной стоимости товаров, и это является следующим фактором, влияющим на расчет ввозной пошлины. Базисные условия определяют, какие расходы несут стороны по транспортировке груза от экспортера к импортеру. Базисные условия поставок товаров осуществляется в соответствии с «Инкотермс – 2000».

Базисные условия поставки, являясь одним из наиболее важных элементов экспортно-импортных контрактов, представляют собой совокупность основных обязанностей контрагентов по транспортировке и страхованию товаров на пути движения их от экспортера до импортера. В частности, они касаются места и момента сдачи товара, момента перехода риска, распределения между сторонами расходов и т.п.

Эти условия могут регламентироваться:

1) контрактом, когда стороны сами могут подробно указать все необходимые условия соответствующего базиса. Как отмечает М.Г. Розенберг, правомерно включать в контракт оговорку о том, что Инкотермс будут применяться с прямо указанными в контракте изменениями и дополнениями[24]. Причем выбор варианта зависит от сложившейся договорной практики отечественной организации, регулярности отношений с конкретным партнером, применения типового контракта и т.д.;

2) обычаями портов. Обычаи порта содержат установленные практикой конкретного порта правила, определяющие соответствующую область торгового мореплавания.

3) законодательством государства. В некоторых странах Инкотермс 2000 имеют характер закона, например в Испании и Ираке, а подлежат обязательному применению в Украине. В США базисные условия поставки также регламентируются законом - Единообразным торговым кодексом, ЕТК (Uniform Commercial Code), действующим практически во всех штатах. В Германии и Франции термины рассматриваются как международный обычай и применяются, если стороны не оговорят иное.

4) международными договорами. Кроме контрактов и законов, базисные условия поставки регулируются также международными договорами. Так, Венская конвенция 1980 г.[25] о международной купле-продаже товаров не содержит определения терминов поставки товаров, однако базис поставки в ней в общем виде определен и касается места поставки товара.

Немаловажную роль в получении тарифных преференций (понижение ставок пошлины) играет процедура определения страны происхождения товара.

Страной происхождения товаров считается страна, в которой товары были полностью произведены или подвергнуты достаточной переработке в соответствии с критериями в порядке, установленными таможенным законодательством РФ. При этом под страной происхождения товаров может пониматься группа стран, либо таможенные союзы стран, либо регион или часть страны, если имеется необходимость их выделения для целей определения страны происхождения товаров.[26]

Определение страны происхождения импортируемых товаров необходимо для применения основных мер торговой политики, таких как тарифное регулирование, количественные ограничения, антидемпинговые и компенсационные пошлины, и охранных мер, а также требований в отношении маркировки товаров, подтверждающей их происхождение, правил, касающихся государственных закупок, равно как и для статистического учёта.

Страна происхождения определяется в соответствии с основными, или «непреференциальными» правилами. Государства, в которых действуют сниженные ставки пошлин на товары, ввозимые из отдельных стран, применяют иные, и часто отличающиеся от основных преференциальные правила определения страны происхождения для установления возможности ввоза товаров по льготным ставкам. Преференциальные правила определения страны происхождения позволяют предотвратить отклонение товарных потоков, а также ситуации простой перегрузки, товар, происходящий из страны, в отношении которой преференций по тарифу не предусмотрены, ввозится под видом товара, заявляемого, например, в качестве происходящего из страны-участницы зоны свободной торговли, с уклонением от уплаты таможенных платежей.

Таким образом, факторами, влияющими на исчисление и уплату таможенных платежей являются: определение кода перемещаемого через таможенную границу товара по ТН ВЭД, нетарифные меры регулирования ВЭД, базисные условия поставок товара, определение таможенной стоимости товаров, определение страны происхождения товара.

Похожие работы

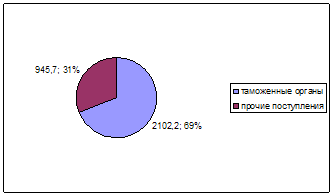

... стоимости, а также в отношении товаров, экспорт которых не дает значительных поступлений в доходную часть федерального бюджета. В целях проведения анализа применения льгот по уплате таможенных платежей и их влияния на доходы федерального бюджета требуется совершенствование системы учета данных льгот и проведения ежемесячного мониторинга их применения. Кроме того, таможенное администрирование в ...

... пошлина является обязательным, индивидуально безвозмездным платежом, взимаемым с организаций и физических лиц, в форме отчуждения принадлежащих им денежных средств в целях финансового обеспечения деятельности государства. То есть таможенная пошлина обладает признаками налога, которые содержатся в его определении, сформулированном в п. 1 ст. 8 НКРФ. Таможенные сборы за таможенное оформление ...

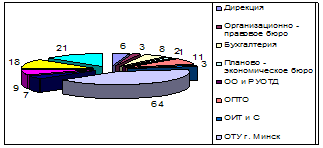

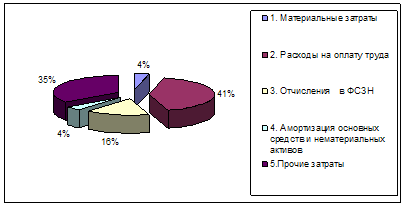

... КАЧЕСТВА ОКАЗАНИЯ ТАМОЖЕННЫХ УСЛУГ РУП «БЕЛТАМОЖСЕРВИС» На основе проведенного выше исследования можно выделить приоритетные направления в области совершенствования качества оказания таможенных услуг на примере РУП «Белтаможсервис»: 1) совершенствование кадровой политики (мероприятия по улучшению уровня организационной культуры, повышение квалификации персонала таможен, в том числе путем ...

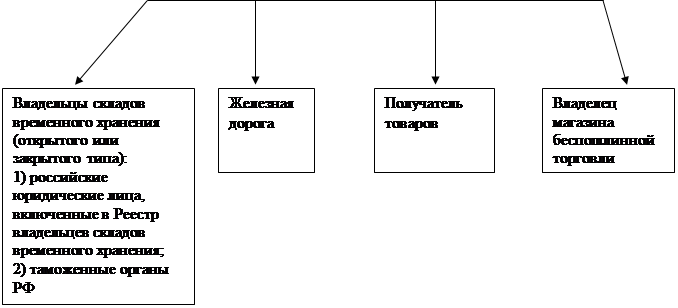

... ; -в рамках какого таможенно-правового института предусматривается выдача соответствующих разрешений. Согласно ст. 61 ТК РФ разрешения выдаются на осуществление отдельных таможенных операций, которые совершаются при таможенном оформлении товаров и транспортных средств (подпункт 20 пункта 1 ст. 11 ТК РФ). В свою очередь, временные пределы таможенного оформления установлены ст. 60 ТК РФ. Таким ...

0 комментариев