Навигация

Анализ эффективности диятельности предприятия

1. Анализ баланса и финансовых результатов предприятия

Таблица 1. Финансовое состояние предприятия: категории, показатели, балансовые коэффициенты

| Наименование | Единица измерения | Идентифи-катор | Справочно |

| 1 | 2 | 3 | 4 |

| Активы, имущество (производительный капитал) | тыс. руб. | А | Во всех таблицах |

| Пассивы, обязательства (финансовый, денежный капитал) | тыс. руб. | П | Во всех таблицах |

| Финансовые результаты | тыс. руб. | ФР | Во всех таблицах |

| Индекс роста экономического показателя | - |

| Во всех таблицах |

| Финансовый коэффициент | - | Коэф. | Во всех таблицах |

| Выручка от продаж (объем реализации) | тыс. руб. |

| Во всех таблицах |

| Прибыль предприятия | тыс. руб. |

| Во всех таблицах |

| Оценка риска банкротства предприятия | - | Z‑счет | Табл. 31, 32 |

| Деловая активность предприятия | - |

| Во всех таблицах |

| Рентабельность оборота (продаж) | % |

| Во всех таблицах |

| Норма прибыли (коммерческая маржа) | % |

| Во всех таблицах |

| Коэффициент финансовой зависимости (финансовый рычаг) | - | ФЗ | Во всех таблицах |

| Экономическая рентабельность | % |

| Во всех таблицах |

| Финансовая рентабельность | % |

| Во всех таблицах |

| Средняя расчётная ставка по кредиту (стоимость заёмных средств) | % | d | Табл. 8, 36 |

| Дифференциал предприятия | - |

| Табл. 36 |

| Коэффициент устойчивости экономического роста предприятия | - |

| Табл. 36 |

Таблица 4. Аналитический баланс предприятия (актив)

| Наименование | Код стро-ки | Факт _ _ _ _ _ _ | Оценка _ _ _ _ _ _ | Прогноз _ _ __ _ _ | |||

| состав, тыс. руб. | структура, проценты | состав, тыс. руб. | структура, проценты | состав, тыс. руб. | структура, проценты | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||||||

| Основные средства | 120 | 155040 | 45.6% | 169460 | 45.8% | 184400 | 46.1% |

| Незавершенное строительство | 130 | 15640 | 4.6% | 12950 | 3.5% | 14800 | 3.7% |

| Долгосрочные финансовые вложения | 140 | 5780 | 1.7% | 7770 | 2.1% | 7600 | 1.9% |

| Итого по разделу I | 190 | 176460 | 51.9% | 190180 | 51.4% | 206800 | 51.7% |

| II. ОБОРОТНЫЕ АКТИВЫ Запасы производственные | 210 | 77860 | 22.9% | 88430 | 23.9% | 95200 | 23.8% |

| НДС по приобретенным ценностям | 220 | 4760 | 1.4% | 4810 | 1.3% | 5600 | 1.4% |

| Дебиторская задолженность (долгосрочная) | 230 | 2380 | 0.7% | 2960 | 0.8% | 2800 | 0.7% |

| Дебиторская задолженность (краткосрочная) | 240 | 60860 | 17.9% | 66600 | 18.0% | 70400 | 17.6% |

| Краткосрочные финансовые вложения (ценные бумаги) | 250 | 5780 | 1.7% | 5920 | 1.6% | 5600 | 1.4% |

| Денежные средства | 260 | 10540 | 3.1% | 9990 | 2.7% | 12400 | 3.1% |

| Прочие оборотные средства | 270 | 1360 | 0.4% | 1110 | 0.3% | 1200 | 0.3% |

| Итого по разделу II | 290 | 163540 | 48.1% | 179820 | 48.6% | 193200 | 48.3% |

| Баланс по активу | 300 | 340000 | 100.0% | 370000 | 100.0% | 400000 | 100.0% |

Таблица 6. Аналитический баланс предприятия (пассив)

| Наименование | Код стро-ки | Факт _ _ _ _ _ _ | Оценка _ _ _ _ _ _ | Прогноз _ _ _ _ _ | |||

| состав, тыс. руб. | структура, % | состав, тыс. руб. | структура, % | состав, тыс. руб. | структура, % | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| III. КАПИТАЛ И РЕЗЕРВЫ | |||||||

| Уставный капитал | 410 | 13940 | 4.1% | 20350 | 5.5% | 23600 | 5.9% |

| Добавочный капитал | 420 | 17680 | 5.2% | 21830 | 5.9% | 23200 | 5.8% |

| Резервный капитал | 430 | 5780 | 1.7% | 9990 | 2.7% | 9200 | 2.3% |

| Нераспределенная прибыль | 470 | 137020 | 40.3% | 136530 | 36.9% | 152800 | 38.2% |

| Итого по разделу III | 490 | 174420 | 51.3% | 188700 | 51.0% | 208800 | 52.2% |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 590 | 3740 | 1.1% | 2960 | 0.8% | 3200 | 0.8% |

| V. КРАТКОСРОЧНЫЕ ПАССИВЫ | |||||||

| Займы и кредиты | 610 | 42840 | 12.6% | 52170 | 14.1% | 48800 | 12.2% |

| Кредиторская задолженность | 620 | 116960 | 34.4% | 123210 | 33.3% | 134800 | 33.7% |

| Прочие обязательства краткосрочного свойства | 630… …660 | 2040 | 0.6% | 2960 | 0.8% | 4400 | 1.1% |

| Итого по разделу V | 690 | 161840 | 47.6% | 178340 | 48.2% | 188000 | 47.0% |

| Баланс по пассиву | 700 | 340000 | 100.0% | 370000 | 100.0% | 400000 | 100.0% |

Таблица 8. Отчет о прибылях и убытках (извлечения)

| Наименование | Код. стр. | Абсолютные значения, тыс. руб. | Индекс роста | ||

| факт | оценка | прогноз | |||

| 1 | 2 | 3 | 4 | 5 | 6 |

| ВЫРУЧКА (нетто) от продажи товаров (продукции, работ, услуг) | 010 | 620 000 | 630 000 | 700 000 | 1.129 |

| СЕБЕСТОИМОСТЬ проданных товаров (продукции, работ, услуг) | 020 | 370 000 | 370 000 | 400 000 | 1.081 |

| ВАЛОВАЯ ПРИБЫЛЬ | 029 | 250 000 | 260 000 | 300 000 | 1.200 |

| ПРИБЫЛЬ ОТ ПРОДАЖ | 050 | 120 000 | 150 000 | 160 000 | 1.333 |

| ПРОЦЕНТЫ УПЛАЧЕННЫЕ | 070 | 50 000 | 70 000 | 70 000 | 1.400 |

| ПРИБЫЛЬ (УБЫТОК) ДО НАЛОГООБЛОЖЕНИЯ | 140 | 70 000 | 80 000 | 90 000 | 1.286 |

| НАЛОГ НА ПРИБЫЛЬ и иные аналогичные платежи | 150 | 14 700 | 18 400 | 20 700 | 1.408 |

| ПРИБЫЛЬ ОТ ОБЫЧНОЙ ДЕЯТЕЛЬНОСТИ | 160 | 55 300 | 61 600 | 69 300 | 1.253 |

| ЧИСТАЯ (нераспределённая) ПРИБЫЛЬ | 190 | 55 300 | 61 600 | 69 300 | 1.253 |

| Справочно: | |||||

| Ставка налогообложения прибыли, % | С1 | 21% | 23% | 23% | |

| Норма реинвестирования, % | С2 | 57% | 50% | 58% | |

| Годовые реинвестиции | С3 | 31 521 | 30 800 | 40 194 | |

| Степень износа основных фондов, % | С4 | 63% | 48% | 47% | |

| Полная стоимость основных фондов | С5 | 246 095 | 353 042 | 392 340 | |

| Норма амортизации (метод линейной амортизации), % | С6 | 8% | 10% | 8% | |

| Годовая амортизация | С7 | 19 687.619 | 35 304.167 | 31 387.234 | |

| Потенциал самофинансирования | С8 | 74 987.619 | 96 904.167 | 100 687.234 | |

| Средняя расчётная ставка по кредитам (d) | С9 | 30.20 | 38.61 | 36.61 | |

Таблица 9. Индексный анализ абсолютных балансовых стоимостных показателей

| № п/п | Наименование | Код стр. | Индексы роста | ||

| факт | оценка | прогноз | |||

| 0 | 1 | 2 | 3 | 4 | 5 |

| 1 | Основное имущество | А 120 | 1.000 | 1.093 | 1.189 |

| Оборотное имущество | А 290 | 1.000 | 1.100 | 1.181 | |

| 2 | Основные средства | А 120 | 1.000 | 1.093 | 1.189 |

| Незавершенное строительство | А 130 | 1.000 | 0.828 | 0.946 | |

| 3 | Производственные запасы | А 210 | 1.000 | 1.136 | 1.223 |

| Дебиторские задолженности | (А 230+А 240) | 1.000 | 1.100 | 1.157 | |

| 4 | Собственный капитал | П 490 | 1.000 | 1.082 | 1.197 |

| Заемный капитал | (П 590+П 610) | 1.000 | 1.184 | 1.116 | |

| 5 | Долгосрочные заимствования | П590 | 1.000 | 0.791 | 0.856 |

| Краткосрочные заимствования | П 690 | 1.000 | 1.102 | 1.162 | |

| 6 | Займы и кредиты | П 610 | 1.000 | 1.218 | 1.139 |

| Кредиторские задолженности | П 620 | 1.000 | 1.053 | 1.153 | |

| 7 | Дебиторские задолженности | (А 230+А 240) | 1.000 | 1.100 | 1.157 |

| Кредиторские задолженности | П 620 | 1.000 | 1.053 | 1.153 | |

| Валюта баланса | А300; П 700 | 1.000 | 1.088 | 1.176 | |

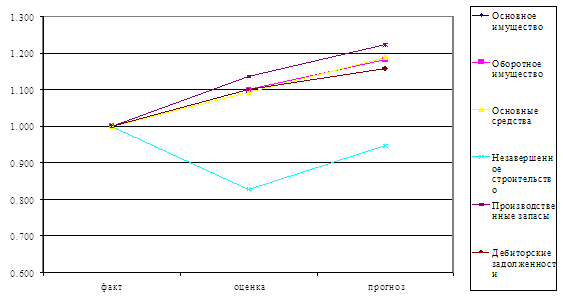

Рис. 1а. Выявление приоритетов в развитии (динамике) активов

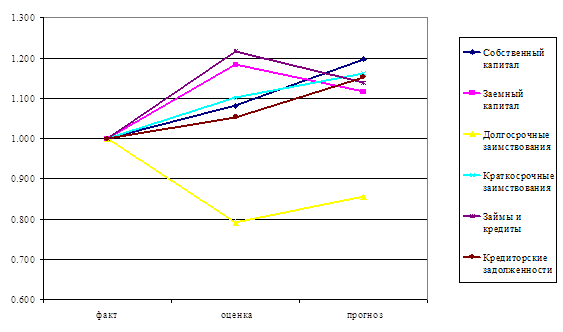

Рис. 1б. Выявление приоритетов в развитии (динамике) капитала

Согласно составленному аналитическому балансу, валюта баланса в прогнозном году вырастет на 60 млн. руб., это говорит о том, что предприятие инвестирует средства, добивается улучшения финансовых результатов.

Соотношение разделов I «Внеоборотные активы» и II «Оборотные активы» приблизительно одинаково и составляет, соответственно, по факту 51,9% и 48,1%, по оценке 51,4% и 48,6%, по прогнозу 51,7% и 48,3%.

Соотношение разделов пассива также оптимально и составляет, соответственно, собственные средства по факту 51,3%, по оценке 51,0%, по прогнозу 52,2%; заемные средства (долгосрочные обязательства и краткосрочные пассивы) по факту 47,6%, по оценке 48,2%, по прогнозу 47.02%.

Все говорит о том, что у данного предприятия есть все возможности для ведения эффективной производственной деятельности и достижения желаемых финансовых результатов.

В структуре краткосрочных пассивов преобладает кредиторская задолженность, которая также достаточно стабильна на протяжении 3 периодов и составляет примерно 34%.

В общей сложности статьи V раздела увеличились в оценочном году (по сравнению с фактом), но в прогнозном году они снова снизятся.

Рассматривая показатели аналитического баланса, предприятие на протяжении изучаемого периода, можно отметить, что структура баланса оставалась стабильной.

Следует отметить рост выручки от продаж, которая увеличилась на 80000 тыс. руб. при увеличении себестоимости проданных товаров в прогнозном году по сравнению с фактическим на 30000 тыс. руб. (в процентном выражении составляет 8,1%). Темп прироста выручки 12,9% выше темпа прироста затрат.

Темп прироста валовой прибыли составляет 20,0%. Предприятию придется выплатить налоги на прибыль в прогнозном году на 6000 тыс. руб. больше, чем по факту.

Чистая прибыль предприятия в оценочном году выросла по сравнению с фактом на 6300 тыс. руб.

За рассматриваемый период предприятие довольно работало довольно стабильно, без убытков.

1) Основное имущество растет немного быстрее, чем оборотное.

2) Заемный капитал в оценочном году растет быстрее собственного.

3) Более быстрыми темпами растут краткосрочные обязательства, что имеет негативные последствия, в то же время долгосрочные обязательства имеют тенденцию к снижению.

2. Оценка показателей ликвидности и платёжеспособности

Таблица 10. Группировка активов (критерий – степень ликвидности имущества)

| Группа | Наименование активов | ________ факт | _____ оценка | _____ прогноз | |||

| состав, тыс. руб. | структура, проценты | состав, тыс. руб. | структура, проценты | состав, тыс. руб. | структура, проценты | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| А1 | Наиболее ликвидные (А250+А260) | 16320 | 4.8% | 15910 | 4.3% | 18000 | 4.5% |

| А2 | Быстро реализуемые (А240) | 60860 | 17.9% | 66600 | 18.0% | 70400 | 17.6% |

| А3 | Медленно реализуемые (А210+А220+А230+А270) | 86360 | 25.4% | 97310 | 26.3% | 104800 | 26.2% |

| А4 | Трудно реализуемые (А190) | 176460 | 51.9% | 190180 | 51.4% | 206800 | 51.7% |

| БАЛАНС (А300) | 340000 | 100% | 370000 | 100% | 400000 | 100% | |

Таблица 11. Группировка пассивов (критерий – срочность выполнения обязательств)

| Группа | Наименование пассивов | ________ факт | ________ оценка | _____ прогноз | |||

| состав, тыс. руб. | структура, проценты | состав, тыс. руб. | структура, проценты | состав, тыс. руб. | структура, проценты | ||

| П1 | Наиболее срочные (П620) | 116960 | 34.4% | 123210 | 33.3% | 134800 | 33.7% |

| П2 | Краткосрочные (П610+П660) | 43350 | 12.8% | 52910 | 14.3% | 49900 | 12.5% |

| П3 | Долгосрочные (П590+П630+П640+П650) | 5270 | 1.6% | 5180 | 1.4% | 6500 | 1.6% |

| П4 | Устойчивые (постоянные) (П490) | 174420 | 51.3% | 188700 | 51.0% | 208800 | 52.2% |

| БАЛАНС (П700) | 340000 | 100% | 370000 | 100.0% | 400000 | 100.0% | |

Таблица 12. Локальная и комплексная оценка ликвидности активов

| Наименование (формулы) | Абсолютные значения | Индексы роста | |||||

| _ _ факт | _ __ _ оценка | _ _ _ прогноз | _ _ _ _ _ факт | _ _ _ оценка | _ _ прогноз | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Локальная ликвидность активов (по группам) |

| 0.140 | 0.129 | 0.134 | 1.000 | 0.925 | 0.957 |

|

| 1.404 | 1.259 | 1.411 | 1.000 | 0.897 | 1.005 | |

|

| 16.387 | 16.123 | 16.123 | 1.000 | 0.984 | 0.984 | |

| Ликвидность предприятия |

| 0.794 | 0.794 | 0.809 | 1.000 | 1.000 | 1.019 |

|

| 0.518 | 0.518 | 0.523 | 1.000 | 1.001 | 1.010 | |

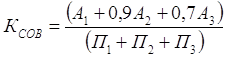

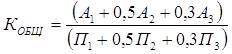

Примечания: К1, К2, К3 – локальные показатели ликвидности (по группам активов); КСОВ – совокупный показатель ликвидности предприятия; КОБЩ – общий показатель ликвидности баланса.

Таблица 13. Оценка платежеспособности предприятия

| Наименование | Алгоритм расчета | Коэффициенты платежеспособности | Нормальное значение | |||||||||

| числитель, тыс. руб. | знаменатель, тыс. руб. | |||||||||||

| факт | оценка | прогноз | факт | оценка | прогноз | факт | оценка | прогноз | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | ||

| Коэффициент абсолютной ликвидности; денежное покрытие; («быстрый показатель») | Наличные средства и денежные эквиваленты (А250+А260) | Краткосрочные обязательства предприятия (П610+П620) | 0.102 | 0.091 | 0.098 | 0.25 | ||||||

| 16320 | 15910 | 18000 | 159800 | 175380 | 183600 | |||||||

| Коэффициент быстрой ликвидности; финансовое покрытие | Оборотные средства в денежной форме (А240+ … +А260) | Краткосрочный долговой капитал (П610+П620) | 0.483 | 0.470 | 0.481 | 1.0 | ||||||

| 77180 | 82510 | |||||||||||

| Коэффициент текущей ликвидности; общее покрытие; («текущий показатель») | Текущие оборотные активы А290 | Краткосрочные пассивы предприятия (П610+П620) | 1.023 | 1.025 | 1.052 | 2.0 | ||||||

| 163540 | 179820 | |||||||||||

| Коэффициент «критической» оценки; («лакмусовая бумажка») | Оборотные средства без производственных запасов (А290-А211) | Краткосрочные долговые обязательства (П610+П620) | 0.536 | 0.521 | 0.534 | 1.0 | ||||||

| 85680 | 91390 | 98000 | 159800 | 175380 | 183600 | |||||||

Таблица 14. Факторный анализ показателей платёжеспособности

| Наименование | факт | оценка | прогноз |

| Краткосрочные обязательства | 159800 | 175380 | 15580 |

| Коэффициент абсолютной ликвидности | 0.102 | 0.091 | -0.011 |

| Наличные средства и денежные эквиваленты | 16320 | 15910 | -410 |

| Метод цепных подстановок | Условное значение | Изменение за счет фактора а | Изменение за счет фактора b |

| 14496.624 | 1413.376 | -1823.376 | |

| Метод абсолютных разниц | 1591.149 | -2007.149 | |

| Краткосрочный долговой капитал | 159800 | 175380 | 15580 |

| Коэффициент быстрой ликвидности | 0.483 | 0.470 | -0.013 |

| Оборотные средства в денежной форме | 77180 | 82510 | 5330 |

| Метод цепных подстановок | Условное значение | Изменение за счет фактора а | Изменение за счет фактора b |

| 75180.169 | 7329.831 | -2005.831 | |

| Метод абсолютных разниц | 7524.809 | -2194.809 | |

| Краткосрочные пассивы предприятия | 159800 | 175380 | 15580 |

| Коэффициент текущей ликвидности | 1.023 | 1.025 | 0.002 |

| Текущие оборотные активы | 163540 | 179820 | 16280 |

| Метод цепных подстановок | Условное значение | Изменение за счет фактора а | Изменение за счет фактора b |

| 163845.570 | 15974.430 | 305.570 | |

| Метод абсолютных разниц | 15944.638 | 335.362 |

Баланс предприятия ликвиден, если его текущие активы превышают краткосрочные долговые обязательства. Рассмотрим группу активов:

А1 – наиболее ликвидные активы. Это денежная наличность предприятия и краткосрочные финансовые вложения (для рассматриваемого предприятия составляют около 4,5%).

А2 – быстрореализуемые активы. Это дебиторская задолженность со сроком погашения 12 месяцев и прочие оборотные активы (17,6–18%).

А3 – медленно реализуемые активы. Это запасы, долгосрочные финансовые вложения (около 25,4–26,2%).

А4 – труднореализуемые активы. Это основные средства и капитальные вложения (более 50%).

В структуре активов баланса можно отметить, что наибольшую часть составляют труднореализуемые активы.

Анализируем группу пассивов:

П1 – наиболее срочные обязательства – кредиторская задолженность, ссуды, непогашенные в срок (около 33,3–34,4%).

П2 – краткосрочные обязательства – краткосрочные кредиты, заемные средства (12,5–14,3%).

П3 – долгосрочные обязательства – долгосрочные кредиты и заемные средства (около 1,4–1,6%).

П4 – постоянные (устойчивые) пассивы – статьи раздела IV пассива баланса (более 50%).

В структуре пассивов наибольшую часть составляют постоянные пассивы. Составим итоги групп по активу и по пассиву. Абсолютно ликвидным признается следующий баланс: А1 > П1; А2 > П2; А3 > П3; А4 < П4 в нашем случае: А1 < П1; А2 > П2; А3 > П3; А4 > П4

Составляя наиболее ликвидные группы активов и пассивов, можем отметить, что текущая ликвидность отличается от абсолютной ликвидности, т.е. на данный промежуток времени предприятие не является абсолютно неплатежеспособным. Сопоставляя медленно реализуемые активы с долгосрочными пассивами, определяем перспективную ликвидность. У нашего предприятия довольно высокая перспективная ликвидность, это объясняется тем, что несмотря на положительные стороны мгновенной ликвидности-сами по себе деньги не приносят прибыли.

Для комплексной оценки ликвидности баланса применяют совокупный показатель ликвидности КСОВ и общий показатель ликвидности КОБЩ.

КСОВ - характеризует ликвидность предприятия с учетом реального поступления денежных средств и равен отношению совокупных активов к совокупным пассивам. Причем сумма активов предприятия складывается из наиболее ликвидных активов А1; быстро реализуемых активов с учетом того, что 90% дебиторов не расплачиваются по долгам во время А2; медленно реализуемые активы с учетом того, что реальных денег получено меньше, чем планировалось на 70% А3. В фактическом году КСОВ = 0,794. Это значит, что каждый рубль совокупных обязательств покрывается 79 коп. реально поступивших денежных средств от реализации оборотных средств. В динамике показатель повышается.

КОБЩ характеризует отношение суммы всех ликвидных средств предприятия к сумме всех платежных обязательств. Этот показатель выражает способность предприятия осуществлять расчеты по всем видам обязательств. Для нашего предприятия в фактическом году КОБЩ = 0,518, т.е. каждый рубль общих обязательств покрывается 52 копейками общих активов. В динамике наблюдается повышение показателя.

Баланс предприятия нельзя признать абсолютно ликвидным, т. к. в данном случае не выполняется первое критериальное соотношение; локальные показатели ликвидности свидетельствуют о текущей неплатежеспособности предприятия, однако в динамике имеют тенденцию к росту; показатели комплексной оценки ликвидности предприятия также свидетельствуют о неспособности предприятия рассчитываться по своим обязательствам в полной мере.

Для оценки платежеспособности предприятия используют коэффициенты:

1) k абсолютной ликвидности в фактическом году составил 0,102, то есть на каждый рубль краткосрочных обязательств предприятия имеется денежная наличность всего приблизительно 10 копеек. По нормативу должно быть 25 копеек наличности, а у нас 10 копеек, следовательно, на предприятии текущая неплатежеспособность.

2) k быстрой ликвидности в фактическом году составил 0,483, т.е. каждый рубль краткосрочного долгового капитала покрывается 48 копейками оборотных средств в денежной форме. Норма 1,0, наш показатель меньше, следовательно, что предприятие не обладает достаточными финансовыми возможностями для покрытия долгов. В динамике показатель изменяется (в оценочном году снижается, а в прогнозном – растет).

3) k текущий ликвидности в фактическом году составил 1,023, то есть 1 рубль краткосрочных пассивов покрывается 1 рублем 02 копейками текущих оборотных активов, что меньше нормы (2,0). В динамике показатель увеличивается.

4) k «критической» оценки в фактическом году составил 0,536, то есть на каждый рубль краткосрочных долговых обязательств покрывается 53 копейками оборотных средств без учета производственных запасов.

В динамике показатель снижается. В оценочном году при реализации всех оборотных средств за исключением производственных запасов предприятие сможет погасить свои краткосрочные обязательства на 52,1%, а в прогнозном году – на 53,4%.

Необходимо оптимизировать структуру пассивов, нужно снижать кредиторскую задолженность.

В течение отчетного периода наличные средства и денежные эквиваленты снижаются на 410 тыс. руб., в том числе увеличиваются за счет снижения краткосрочных обязательств на 1413 тыс. руб., а за счет уменьшения коэффициента абсолютной ликвидности снижаются на 1823 тыс. руб.

В течении отчетного периода оборотные средства в денежной форме увеличились на 5330 тыс. руб., в том числе за счет увеличения краткосрочного долгового капитала на 7330 тыс. руб., а за счет снижения коэффициента быстрой ликвидности уменьшились на 2006 тыс. руб.

3. Оценка финансовой устойчивости предприятия

Таблица 15. Оценка состояния основного имущества предприятия

| Наименование | Алгоритм расчета | Абсолютное значение | |||||||||

| числитель, тыс. руб. | знаменатель, тыс. руб. | финансовых коэффициентов | |||||||||

| факт | оценка | прогноз | факт | оценка | прогноз | факт | оценка | прогноз | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | ||

| Доля основных средств в имуществе предприя-тия | Основные средства (А120) | Имущество (активы) А300 | |||||||||

| 155040 | 169460 | 184400 | 340000 | 370000 | 400000 | 0.456 | 0.458 | 0.461 | |||

| Коэффициент инвестирования | Собственный капитал П490 | Внеоборотные активы А190 | 0.988 | 0.992 | 1.010 | ||||||

| 174420 | 188700 | 208800 | 176460 | 190180 | 206800 | ||||||

| Индекс постоянного актива | Внеоборотные активы А190 | Капитал и резервы П490 | 1.012 | 1.008 | 0.990 | ||||||

| 176460 | 190180 | 206800 | 174420 | 188700 | 208800 | ||||||

| Уровень капитала, отвлеченного из оборота предприятия | Долго- и краткосрочные финансовые вложения (А140+А250) | Валюта баланса А300 | 0.034 | 0.037 | 0.033 | ||||||

| 11560 | 13690 | 13200 | 340000 | 370000 | 400000 | ||||||

Таблица 16. Оценка состояния задолженностей предприятия

| Наименование | Алгоритм расчета | Абсолютное значение финансовых коэффициентов | |||||||

| Числитель, тыс. руб. | знаменатель, тыс. руб. | знаменатель, тыс. руб. | |||||||

| факт | оценка | прогноз | факт | оценка | прогноз | факт | оценка | прогноз | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Ликвидность дебиторских задолженностей | Дебиторские задолженности (А230+А240) | Оборотные активы (А290) | 0.387 | 0.387 | 0.379 | ||||

| 63240 | 69560 | 73200 | 163540 | 179820 | 193200 | ||||

| Риск дебиторской задолженности | Дебиторские задолженности (А230+А240) | Активы предприятия (А300) | 0.186 | 0.188 | 0.183 | ||||

| 63240 | 69560 | 73200 | 340000 | 370000 | 400000 | ||||

| Риск кредиторской задолженности | Кредиторская задолженность (П620) | Денежный капитал (П700) | 0.344 | 0.333 | 0.337 | ||||

| 116960 | 123210 | 134800 | 340000 | 370000 | 400000 | ||||

| Соотношение дебиторской и кредиторской задолженности | Дебиторские задолженности (А230+А240) | Кредиторская задолженность (П620) | 0.541 | 0.565 | 0.543 | ||||

| 63240 | 69560 | 73200 | 116960 | 123210 | 134800 | ||||

Таблица 17. Оценка состояния оборотного имущества предприятия

| Наименование | Алгоритм расчета | Абсолютное значение финансовых коэффициентов | |||||||

| Числитель, тыс. руб. | знаменатель, тыс. руб. | знаменатель, тыс. руб. | |||||||

| 2007 факт | 2008 оценка | 2009 прогноз | 2007 факт | 2008 оценка | 2009 прогноз | 2007 факт | 2008 оценка | 2009 прогноз | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Доля оборотных средств в активах предприятия | Оборотные активы (А290) | Активы (имущество) А300 | 0.481 | 0.486 | 0.483 | ||||

| 163540 | 179820 | 193200 | 340000 | 370000 | 400000 | ||||

| Уровень чистого оборотного капитала | Чистый оборотный капитал (А290‑П690) | Имущество (активы) А300 | 0.005 | 0.004 | 0.013 | ||||

| 1700 | 1480 | 5200 | 340000 | 370000 | 400000 | ||||

| Коэффициент устойчивости структуры оборотных активов | Собственные оборотные средства [(П490+П590) – А190] | Текущие активы предприятия (А290) | 0.010 | 0.008 | 0.027 | ||||

| 1700 | 1480 | 5200 | 163540 | 179820 | 193200 | ||||

| Коэффициент обеспеченности запасов собственными оборотными средствами | Собственные оборотные средства (А290‑П690) | Запасы товарно-материальных ценностей А210 | 0.022 | 0.017 | 0.055 | ||||

| 1700 | 1480 | 5200 | 77860 | 88430 | 95200 | ||||

Таблица 18. Источники формирования запасов и затрат

| №№ п/п | Наименование | Обозначе-ние | Состав (формула) | Абсолютные балансовые показатели, тыс. руб. | ||

| факт | оценка | прогноз | ||||

| 0 | 1 | 2 | 3 | 4 | 5 | 6 |

| I | ОБЩАЯ ВЕЛИЧИНА ЗАПАСОВ | ЗАП | (А210+А220) | 82620 | 93240 | 100800 |

| II | ИСТОЧНИКИ ФОРМИРОВАНИЯ ЗАПАСОВ И ЗАТРАТ | |||||

| 2.1 | Собственные источники | СИ | (П490-А190) | -2040 | -1480 | 2006 |

| 2.2 | Собственные оборотные средства | СОС | (П490+П590) – А190 | 1700 | 1480 | 5200 |

| 2.3 | Нормальные источники финансирования запасов | НИС | (П490+П590+П610) – А190 | 44540 | 53650 | 54000 |

Таблица 19. Абсолютные показатели финансовой устойчивости

| Наименование (обозначения) | Расчетные формулы для определения излишка (+), недостатка (–) финансовых источников | Абсолютные значения, тыс. руб. | ||

| факт | оценка | прогноз | ||

| 1 | 2 | 3 | 4 | 5 |

| Собственные источники (СИ) | ±ΔФ1 = СИ – ЗАП | -84660 | -94720 | -98800 |

| Собственные оборотные средства (СОС) | ±ΔФ2 = СОС – ЗАП | -80920 | -91760 | -95600 |

| Нормальные источники финансирования запасов (НИС) | ±ΔФ3 = НИС – ЗАП | -38080 | -39590 | -46800 |

Таблица 20. Оценка финансовой устойчивости предприятия

| Типы финансовой ситуации | Характер финансовой устойчивости: | ||

| факт | оценка | прогноз | |

| 1 | 2 | 3 | 4 |

| Абсолютная финансовая устойчивость | |||

| Нормальная финансовая устойчивость | |||

| Неустойчивое финансовое состояние | |||

| Кризисное финансовое состояние | Ö | Ö | Ö |

Таблица 21. Комплексное управление текущими активами и текущими пассивами предприятия

| Период | факт | оценка | прогноз |

| 1 | 2 | 3 | 4 |

| Собственные оборотные средства (±)

| 1700 | 1480 | 5200 |

| Текущие финансовые потребности (±)

| 36040 | 46620 | 46000 |

| Денежные средства (±) ДС = (СОС – ТФП) | -34340 | -45140 | -40800 |

Таблица 22. Оценка рыночной устойчивости предприятия (состояние пассивов)

| Наименование | Алгоритм расчета | Значение финансовых коэффициентов | Нормальное значение | |||||||

| Числитель, тыс. руб. | знаменатель, тыс. руб. | |||||||||

| факт | оценка | прогноз | факт | оценка | прогноз | факт | оценка | прогноз | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| Коэффициент автономии (коэффициент финансирования) | Капитал и резервы П490 | Финансовый капитал П700 | 0.513 | 0.510 | 0.522 | К1>=0,5 | ||||

| 174420 | 188700 | 208800 | 340000 | 370000 | 400000 | |||||

| Коэффициент финансовой зависимости (финансовый рычаг) | Денежный капитал П700 | Собственный капитал П490 | 1.949 | 1.961 | 1.916 | K2<=2,0 | ||||

| 340000 | 370000 | 400000 | 174420 | 188700 | 208800 | |||||

| Коэффициент финансовой устойчивости | Собственный капитал П490 | Заемный капитал (П590+П690) | 1.053 | 1.041 | 1.092 | K3>=1,0 | ||||

| 174420 | 188700 | 208800 | 165580 | 181300 | 191200 | |||||

| Уровень перманентного капитала | Перманентный капитал (П490+П590) | Валюта баланса П700 | 0.524 | 0.518 | 0.530 | |||||

| 178160 | 191660 | 212006 | 340000 | 370000 | 400000 | |||||

Таблица 23. Факторный анализ показателей рыночной устойчивости

| Наименование | факт | оценка | изменение |

| 1 | 2 | 3 | 4 |

| Финансовый капитал | 340000 | 370000 | 30000 |

| Коэффициент автономии | 0.513 | 0.51 | -0.003 |

| Капитал и резервы | 174420 | 188700 | 14280 |

| Метод цепных доставок | Условное значение | Изменение за счет фактора а | Изменение за счет фактора b |

| 173400.000 | 15300.000 | -1020.000 | |

| Метод абсолютных разниц | 15390.000 | -1110.000 | |

| Собственный капитал | 174420 | 188700 | 14280 |

| Финансовый рычаг предприятия | 1.949 | 1.961 | 0.011 |

| Денежный капитал | 340000 | 370000 | 30000 |

| Метод цепных доставок | Условное значение | Изменение за счет фактора а | Изменение за счет фактора b |

| 342006.000 | 28000.000 | 2006.000 | |

| Метод абсолютных разниц | 27836.257 | 2163.743 | |

| Заемный капитал | 165580 | 181300 | 15720 |

| Коэффициент финансовой устойчивости | 1.053 | 1.041 | -0.013 |

| Собственный капитал | 174420 | 188700 | 14280 |

| Метод цепных доставок | Условное значение | Изменение за счет фактора а | Изменение за счет фактора b |

| 172338.367 | 16361.633 | -2081.633 | |

| Метод абсолютных разниц | 16559.261 | -2279.261 |

Для оценки состояния основного имущества применяют следующие показатели:

1. Коэффициент инвестирования характеризует насколько внеоборотные активы представлены собственным капиталом. На 1 рубль собственного капитала приходится 99 копеек основного капитала. Наше значение близко к 1, следовательно, у нас практически нет собственных оборотных средств. В динамике показатель снижается, что свидетельствует о том, что повышается возможность формирования оборотных средств за счет собственных ресурсов.

2. Уровень отвлеченного из оборота предприятия капитала в фактическом году составил 0,034. В динамике заметно повышение в оценочном году – 0,037, и снижение в прогнозном – 0,033. Значит из оборота капитала на долго- и краткосрочные финансовые вложения в фактическом году отвлекалось 3,4%, в оценочном – 3,7%, а в прогнозном – 3,3%.Рост показателя это с одной стороны негативное явление, т. к. эти средства не участвуют в обороте и неизвестно, на каких условиях они работают на стороне. С другой стороны хорошо, т.к. возможно отвлеченные средства принесут предприятию больший доход, чем в обороте.

3. Доля основных средств в имуществе предприятия в фактическом году она составила 45,6%. В динамике происходит увеличение данного показателя (в оценочном году – 45,8, в прогнозном – 46,1%). Это показатель, показывающий какие основные средства есть в наличии у предприятия.

0 комментариев