Навигация

Анализ показателей хозяйственной деятельности ООО "ВИРМА"

2.2 Анализ показателей хозяйственной деятельности ООО "ВИРМА"

Существуя уже более десяти лет, предприятие "ВИРМА" достигло в своей деятельности положительных экономических результатов. Об этом свидетельствуют как финансовые показатели, так и основные показатели хозяйственной деятельности .

Общее финансовое состояние и платежеспособность предприятия могут быть охарактеризованы показателями, приведенными в Приложении 1. Из данных приложения можно видеть, что за анализируемый период финансовое состояние ООО "ВИРМА" существенно изменилось. Так, почти вдвое уменьшились капитал и резервы, на 30% возросли внеоборотные активы, что привело к сокращению собственных оборотных средств.

Учитывая, что произошло троекратное увеличение запасов при значительном недостатке общей величины источников формирования запасов, финансовое состояние предприятия может быть оценено как кризисное. Данная ситуация может быть изменена при привлечении заемных средств.

Анализ ликвидности баланса выявляет рост величины труднореализуемых активов на 20 тыс. рублей, медленно реализуемых активов в 3 раза и сокращение наиболее ликвидных активов вдвое. При этом величина наиболее срочных обязательств также возросла в 3 раза.

Следует отметить снижение постоянных пассивов в 2 раза.

В результате наблюдается снижение показателя общей ликвидности с 0,7659 (что также не является оптимальным) до 0,2845, то есть в 2,69 раза.

В целом, можно оценить финансовое состояние предприятия как критическое с высоким риском банкротства.

Исходя из данных бухгалтерского баланса 2002 и 2003 года (см. Приложение), можно рассчитать следующие основные финансовые показатели предприятия: коэффициенты автономии, соотношения заемных и собственных средств, маневренности, обеспеченности запасов и затрат собственными источниками, абсолютной ликвидности, ликвидности, покрытия, прогноза банкротства. Порядок расчета коэффициентов приведен в приложении . Результаты расчета приведены в таблице 1:

Таблица 1 – Результаты расчетов финансовых коэффициентов

| Коэффициент | Нормальное ограничение коэфф-та | Значение | Изменения | ||

| 2007 | 2008 | абсолютное | относительное | ||

| Автономии | >=0,5 | 0,5250 | 0,1567 | -0,3683 | 29,84 |

| Соотношения заемных и собственных средств | <=1 | 0,9048 | 5,3827 | 4,4779 | 594,87 |

| Маневренности | – | 1,0025 | 3,5487 | 2,5462 | 353,98 |

| Обеспеченности запасов и затрат собственными источниками | >=1 | 3,0015 | 1,4096 | -1,5919 | 46,96 |

| Абсолютной ликвидности | >=0,2 | 0,1673 | 0,0949 | -0,0724 | 56,71 |

| Ликвидности | >=0,8 | 0,7388 | 0,1916 | -0,5472 | 25,93 |

| Покрытия | >=2 | 1,1079 | 0,6593 | -0,4487 | 59,50 |

| Реальной стоимости имущества производственного назначения | >=0,5 | 0,5219 | 0,6262 | 0,1043 | 119,99 |

| Прогноз банкротства | >0 | 0,4468 | 0,4760 | 0,0291 | 106,52 |

Можно видеть, что за анализируемый период произошло снижение значения коэффициента Автономии на 29,84 %. Если в 2007 году значение данного показателя находилось в пределах нормы (0,5250) , то в 2008 году показатель существенно снизился (до 0,1567), что свидетельствует о значительном увеличении финансовой зависимости предприятия и повышении риска финансовых затруднений в будущие периоды, а также об отсутствии гарантии погашения предприятием своих обязательств.

Резко увеличился коэффициент Соотношения заемных и собственных средств. Если в 2007 года он составлял 0,9048 (близко к норме =1) , то в 2008 году значение коэффициента более чем в 5 раз превышает нормативный показатель, сто свидетельствует о превышении величины заемных средств над собственными источниками их покрытия. Данное изменение имеет негативное значение для предприятия и произошло в результате роста кредиторской задолженности и отсутствия фонда накопления).

Показатель Маневренности возрос с 1,0025 до 3,5487 (т.е. в 3,53 раза), что может быть расценено как положительный момент, так как характеризует повышение возможностей предприятия по оперированию финансовыми ресурсами.

Коэффициент Обеспеченности запасов и затрат собственными источниками снизился с 3,0015 до 1,4096, однако остается в пределах нормы (1), что свидетельствует об улучшении положения предприятия по обеспечению запасов и затрат собственными источниками.

Значение показателя абсолютной ликвидности снизилось с 0,1673 до 0,0949, что при норме не менее 0,2 говорит о низких возможностях предприятия по погашению кредиторской задолженности в краткосрочном периоде. Значение показателя свидетельствует о том, что данные возможности предприятия были невелики и за анализируемый период имели негативную динамику.

Аналогичное состояние предприятия прослеживается по показателю ликвидности, значение которого в 2007 году составляло 0,7388 (при норме более 0,8), а в 2008 году снизилось до 0,1916 (на 25,9%). Текущее состояние показателя отражает очень низкие платежные возможности предприятия, даже при условии своевременного проведения расчетов с дебиторами.

Однако значение коэффициента Покрытия поддерживается в пределах нормы (более 0,2), хотя также имеет тенденцию к снижению на 59,5 % (с 1,1079 в 2007 году до 0,6593 в 2008 году) . Значение данного коэффициента показывает платежные возможности предприятия в условиях своевременного расчета с дебиторами, благоприятной реализации готовой продукции с возможностью продажи отдельных элементов материальных оборотных средств.

Имеется рост показателя реальной стоимости имущества производственного назначения с 0,5219 до 0,6262 (на 19,99%). Возрастание значения показателя Реальной стоимости имущества производственного назначения свидетельствует об увеличении доли имущества производственного назначения в имуществе предприятия. В комплексе с анализом предыдущих показателей, можно сделать вывод, что за анализируемый период предприятием были осуществлены вложения в основные производственные фонды (приобретение оборудования ,техники и здания), что вызвало сокращение свободных оборотных средств, общее ухудшение финансового состояния. Данное предположение подтверждается возрастанием статьи "Основные фонды" в балансе предприятия (форма 1) и показателей по разделу 3 ("Амортизируемое имущество") формы № 5. Учитывая рост коэффициента маневренности, поддержание коэффициентов обеспеченности и покрытия в пределах нормы, можно дать положительный прогноз по динамике финансовых результатов предприятия. Об этом же свидетельствует рост показателя Прогноза банкротства с 0,4468 до 0,4760 (на 6,52%), что указывает на положительные тенденции финансового развития предприятия и свидетельствует об уменьшении возможности банкротства предприятия.

Таким образом, можно видеть, что за анализируемый период финансовое положение предприятия изменилось в отрицательную сторону в результате расширения производственной материальной базы и высоких единовременных затрат. Однако имеется тенденция к исправлению ситуации и восстановлению финансового состояния предприятия, так как предприятия ведет активную хозяйственную деятельность и временное ухудшение финансового состояния вызвано развитием предприятия.

Об общей активизации хозяйственной деятельности предприятия свидетельствуют коэффициенты рентабельности и деловой активности предприятия, представленные в Приложении 2. Можно видеть, что почти все показатели многократно возрастают.

Так, в 1,93 раза увеличилось значение коэффициента рентабельности продаж, который показывает рост прибыли предприятия на 1 рубль реализованной продукции. В 2,49 раза возросла рентабельность всего капитала предприятия, что свидетельствует о повышении эффективности использования имущества предприятия, и в 2,65 повысилась эффективность использования внеоборотных активов.

Более чем в 8 раз повысилась рентабельность капитала, как собственного, так и заемного. Рост коэффициента общей оборачиваемости капитала с 2,64 до 3,41 показывает увеличение скорости кругооборота всех средств предприятия в том числе за счет повышения скорости оборота мобильных средств.

Снижение коэффициента оборачиваемости материальных оборотных средств с 15,1 до 9,1 (на 60,5%) говорит об относительном увеличении производственных запасов и затрат в незавершенном производства, однако в совокупности со следующим коэффициентом (оборачиваемости готовой продукции), также имеющим динамику снижения, можно предположить влияние такого фактора, как общее снижение спроса на продукцию предприятия.

Снижение оборачиваемости кредиторской задолженности на 28% означает снижение скорости оплаты задолженности предприятия, о чем говорит и показатель среднего срока оборота кредиторской задолженности, показывающий возрастание срока оборота с 65 до 90 дней.

Об активизации хозяйственной деятельности предприятия говорит рост значений таких коэффициентов как фондоотдача внеоборотных активов (с 5,59 до 7,68) и оборачиваемость собственного капитала (с 5,04 до 21,7).

Сфера деятельности ООО "ВИРМА" определяет особенности структуры активов предприятия. Так как фирма осуществляет производственную деятельность, у предприятия имеются значительные запасы материальных ценностей, в частности:

– бумага, краска, расходные материалы в типографии и рекламном отделе;

– материалы для изготовления рекламной продукции

– материальные ресурсы телевидения и газеты;

Оказание ООО "ВИРМА" срочных услуг обусловило быструю оборачиваемость активов предприятия, о чем свидетельствует коэффициент оборачиваемости капитала, возросший в 2008 году по сравнению с 2007 годом более чем в 4 раза.

Об уровне деловой активности предприятия косвенно можно судить по показателям использования активной части основных фондов – оборудования и технических средств. Исходя из документарный данных по основным фондам выявляется следующая динамика их использования.

За анализируемый период выросло значение коэффициента физического износа основных фондов, значение которого определяется как отношение амортизационных начислений к балансовой стоимости оборудования:

Кфи = А / ОФ ,

где А – сумма начисленной амортизации

ОФ – среднегодовая балансовая стоимость основных фондов

Так, на 2007 год

Кфи = 13385/64923,0 = 0,2062

в 2008 году

Кфи = 22606,7 / 99089,0 = 0,22815

Можно видеть что, хотя основные фонды увеличились (о чем свидетельствует рост балансовой стоимости ОФ), общий коэффициент физического износа возрос.

Тем не менее предприятие располагает не изношенным оборудованием, о чем говорит коэффициент годности ОФ, определяемый по формуле:

Кг = (ОФ – А) / ОФ

Отсюда

КГ2007 = (64923,0 – 13385,0)/64923,0 = 0,7938

КГ2008 = (99089,0 – 22606,7) / 99089,0 = 0,77186

Еще раз подтверждается вывод об активизации хозяйственной и производственной деятельности предприятия. Об этом же говорит и коэффициент обновления, определяемый по формуле:

КОБН = ОФввод/ОФКН

где

ОФввод – стоимость основных фондов, вводимых в производство в течение периода ;

ОФКН – балансовая стоимость основных фондов на конец периода

Так, за анализируемый период данный показатель составил:

КОБН = 34166,0 / 99089,0 = 0,3448

При этом коэффициент выбытия основных фондов равен 0.

Сравнение данных коэффициентов и преобладание коэффициента обновления свидетельствует о процессе обновления основных фондов предприятия:

КОБН > КВЫБ (0,3448> 0)

В связи с вводом дополнительного оборудования возрастает техническая вооруженность труда, которая определяется как отношение стоимости активной части ОФ (оборудование) к численности техперсонала, в 2007 году составила 1717,32 руб/чел., в 2008 году составила: 1805,62 руб/чел.

Фондовооруженность труда в 2007 году составила:

64 923,0 / 31 = 2 094,29 руб/чел.

в 2008 году:

99 089,0/ 45 = 2 201,98

При этом фондоотдача, определяемая как отношение стоимости произведенной продукции к стоимости основных фондов, составила :

Ф2007 = 260404 / 64923 = 4,011 руб.

Ф2008 = 511 776,0 / 99089,0 = 5,17 руб.

Годовая производительность труда на одного человека составила в 2007 году:

2094,29 * 4,011 = 8 400,13 руб.

в 2008 году :

2201,98 * 5,17 = 11 384,24 руб.

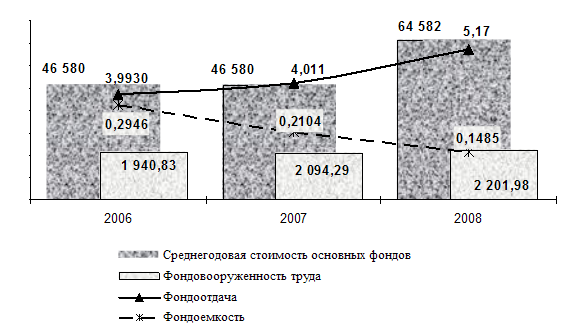

Динамика показателей, характеризующих основные фонды предприятия, отражена на графике (рисунок 2)

Как можно видеть, за анализируемый период происходит увеличение основных фондов предприятия, что отражается на показателе фондовооруженности труда. Однако в связи с повышением эффективности использования оборудования и наращиванием производства за 2006-2008 гг произошло увеличение фондоотдачи с 3,99 до 5,17 руб./руб. ОФ, в результате чего фондоемкость снизилась с 0,2946. ОФ до 0,1485 руб. /руб.ОФ.

Рисунок 2 – Динамика показателей использования основных фондов

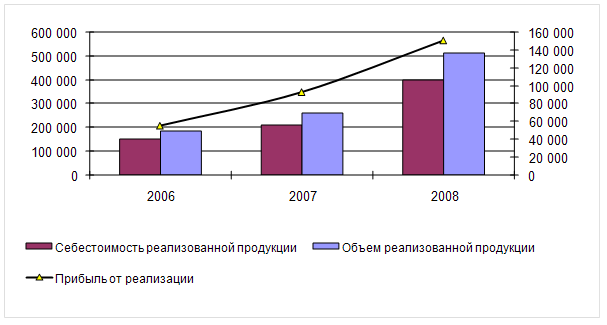

Возрастание производственного потенциала предприятия позволило увеличить объем выполняемых работ (заказов), что отразилось на положительном изменения основных показателей хозяйственной деятельности, представленных в Приложении 3. Можно видеть, что за период 2006-2008 гг. произошел существенный рост показателей объема реализации, себестоимости реализованной продукции, прибыли и общей рентабельности предприятия:

Так, объем реализованной продукции 2008 года по сравнению с объемами 2006 года возрос в 2,75 раза, что составило сумму 325,78 тыс. рублей (рисунок 3).

Соответственно, с возрастанием объема реализации произошел рост себестоимости реализованной продукции на 249,5 тыс. рублей. Следует отметить, что показатель себестоимости растет медленнее, чем показатель объема реализации, что обусловлено повышением эффективности использования ресурсов предприятия и снижением постоянных издержек за счет роста объемов производства.

Рисунок 3 – Динамика изменения показателей реализованной продукции

В результате наблюдается также значительный рост прибыли от реализации. Так, если за период 2006-2007 гг. прирост прибыли от реализации составил 37,46 тыс. рублей, то в 2007-2008 гг. произошел рост прибыли с 93,22 тыс. руб. до 150,63 тыс. рублей, что составило прирост на 57,42 тыс. руб. (61,59 %). В результате произошел существенный прирост валовой прибыли предприятия, составивший в 2006-2007 гг. всего 1,94 тыс. рублей (33,1 %) , а в 2007-2008 гг. уже 42,52 тыс. руб. (более чем в 6 раз).

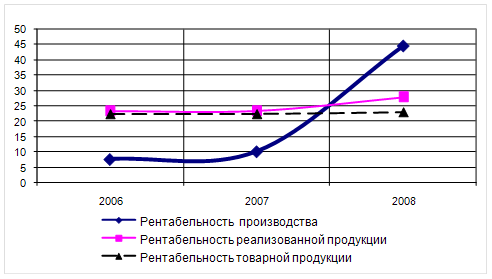

Изменение (возрастание) объемов реализации повлекло изменение показателей рентабельности, как реализованной продукции, так и общей рентабельности производства (рисунок 4). Причем данные показатели изменяются крайне неравномерно. Так, рост показателя рентабельности реализованной продукции за период 2006-2007 гг. составил 0,21%, а за период 2007-2008 гг. произошел рост показателя на 19,21% . В то же время показатель рентабельности производства изменялся еще более значительно: за 2006-2007 рост данного показателя составил 33,1 %, а за период 2007-2008 гг. показатель возрос более чем в 5 раз.

Следует отметить, что показатель товарной продукции за анализируемый период практически не изменился. Так, его значение в 2007 г. составило 22,2 %, а в 2008 г. рентабельность товарной продукции равна 22,81%, что составило суммарный рост на 2,78%:

Рисунок 4 – Динамика показателей рентабельности

Исходя из проведенного анализа, можно предположить, что рост рентабельности производства возможно, обусловлен ростом цен за продукцию и услуги предприятия. Последнее предположение подтверждается также несколько непропорциональным ростом показателей объема реализации и себестоимости реализованной продукции. Однако, в первую очередь, положительная динамика объясняется увеличением объемов выполняемых работ.

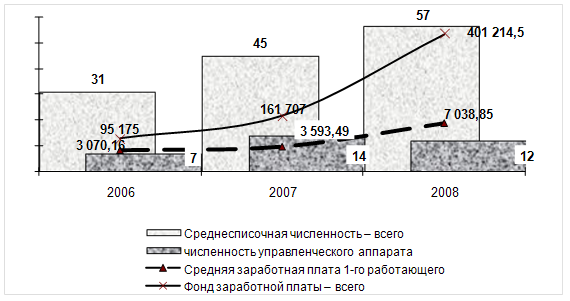

Для выполнения возросших производственных обязательств предприятию потребовалось увеличение численности работающих, что отразилось и на росте фонда заработной платы. Следует отметить, что фонд заработной платы также возрос и за счет увеличения среднего уровня заработной платы работников в 1,8 раза (рисунок 5):

Рисунок 5 – Динамика численности и изменений заработной платы

Источником оплаты труда работников предприятия являются средства, полученные в результате оказания услуг и реализации продукции предприятия, из которых и формируется фонд оплаты труда (фонд заработной платы). Оплата труда работников производится в соответствии со штатным расписанием - по установленному должностному окладу. Директором предприятия устанавливаются ежемесячные сдельные приработки работникам на основании собственной оценки результатов деятельности каждого работника.

Оплата труда основной части работников производится по смешанной системе и состоит из постоянной и переменной части. Тарифная ставка согласно штатному расписанию плюс доплата за вредность основаны на повременной форме оплаты труда и составляют постоянную часть заработной платы. Переменная часть - это сдельный приработок плюс доплаты за совмещение. Сдельный приработок начисляется на основании наряда. Таким образом, на предприятии действует смешанная модель организации заработной платы с элементами повременной и сдельной формы оплаты труда.

Несмотря на небольшой штат работников, на предприятии можно выявить элементы управления персоналом и оценить эффективность деятельности по управлению персоналом.

0 комментариев