Навигация

Впровадження інтернет-банкінгу

2.2 Впровадження інтернет-банкінгу

«тонкий клієнт», що не потребує встановлення спеціалізованого програмного забезпечення на комп'ютер клієнта банку і формування на ньому яких-небудь даних, що забезпечує мобільність системи. На сьогоднішній день в Україні «тонкий клієнт» не використовувався жодним банком і є перевагою лише закордонних банків та користується задоволеними відгуками клієнтів. Використовуючи інтернет-банкінг, клієнт одержує доступ до своїх рахунків із будь-якого комп'ютера, залученого до мережі Інтернет. Таким чином, при роботі із системою клієнт не прив'язаний до якогось одного комп'ютеру і має можливість беззупинно одержувати необхідну фінансову інформацію і проводити усі операції, передбачені в меню системи інтернет-банкінг, у тому числі здійснювати платежі, знаходячись в офісі, удома, у відрядженні або на відпочинку, при цьому не має значення, у якій філії або відділенні ЗАТ КБ “ПриватБанк” відкриті рахунки клієнта. Клієнти системи інтернет-банкінг мають доступ до банківських фінансових ресурсів і одержують актуальну інформацію в будь-який час доби, у будь-який день тижня.

Інтернет-банкінг є системою простою та зручною: робота ведеться зі звичним інтерфейсом Інтернет-броузера; відсутня проблема цілості локальних даних клієнта при виході з ладу або заміні комп'ютера, перевстановленні операційної системи і т.п.; у випадку модифікації системи, банк надає своїм клієнтам нову версію системи, що не потребує додаткових дій по її установленню з боку клієнта.

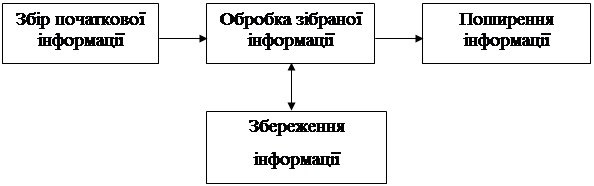

Інтернет-банкінг дозволяє клієнту переглядати інформацію про поточний стан рахунків, у тому числі карткових, поточним оборотам, одержувати виписки по рахунках, приймати, виконувати і відміняти платежі, перераховувати засоби з поточного рахунка на картковий, спрямовувати заявки на пошук сум надходжень по системі Western Union і PrivatMoney, одержувати інформацію про надходження сум, одержувати за заявою інформацію про надходження коштів на рахунок, довідкові дані і копії документів.

Система передбачає можливість спілкування з менеджером-операціоністом банку в режимі реального часу і ведення оперативного обміну повідомленнями з банком і переглядати курси валют НБУ.

У системі повинен бути передбачений архів, із якого клієнт зможе витягти будь-які дані на вказану ним дату. У систему має бути включена функція пошуку документів по заданим клієнтом реквізитам. У якості додаткових можливостей інтернет-банкінг повинен дозволяти заповнювати форму для оцінки кредитоспроможності клієнта (на загальнодоступному веб-умови депозитів і кредитування.

Простота і доступність інтернет-банкінг забезпечується мінімальними вимогами до устаткування клієнта: персональний комп'ютер мінімальної конфігурації, що дозволяє працювати з операційною системою MS Windows 9x; наявність стандартного Інтернет-броузера; доступ в Інтернет (за технічними характеристиками інших аналогічних систем - достатньо dial-up з'єднання і будь-якого модему зі швидкістю доступу від 14400 b/sec); можливість роботи зі стандартними Інтернет-серверами (https протокол, порт 443).

Максимально високу безпеку проведення фінансових операцій у системі інтернет-банкінг забезпечує сертифікація Службою Безпеки України системи захисту електронного документообігу. Забезпечення безпеки без втрати мобільності системи досягається застосуванням декількох технологій: для шифрування обміну даними використовується протокол SSL-3, що на сьогоднішній день є стандартом де-факто у фінансових Інтернет-додатках; для гарантованого підключення клієнта цілеспрямовано до web-серверу ЗАТ КБ “ПриватБанк” використовується технологія привселюдних сертифікатів X. 509; ідентифікація при вході в систему провадиться по імені і паролю клієнта, отриманим ним у банку при реєстрації; у системі працює механізм електронного підпису, що виключає можливість передачі іншими особами документів від імені клієнта, а також підробки і зміни вже підписаного документа, і який дозволяє однозначно довести авторство документів.

2.3 Позитивні зміни від впровадження системи

Впровадження системи у всіх філіалах дозволить охопити територіально майже всю територію України. Таким чином, великі корпоративні клієнти банку одержуть можливість здійснювати контроль фінансового стану дочірніх підприємств і філій. При цьому контроль може здійснюватися як у вигляді перегляду стану рахунків, так і використання другого підпису, що може накладатися безпосередньо з центрального офіса підприємства.

Впровадження такої системи для банку, безперечно буде великим кроком уперед – показником використання в своїй діяльності високих технологій заради задоволення потреб його клієнтів. Це означає прихильність збоку клієнтів до банківської структури, бо використання складних технологічних новинок є ознакою високого професіоналізму як працівників сектору комп’ютерних технологій, що можуть забезпечувати компанії захист та функціональність системи одночасно; професіоналізм менеджерського складу, що вміє прислухатись до потреб клієнтів; та професіоналізм керівництва банку, що не стоїть на місці, а прагне до розширення банківських послуг, якомога ширшого задоволення потреб клієнтів.

Впровадження даної системи дозволяє уникнути всіх названих проблем, що виникають в стандартній системі “клієнт-банк”. Перелік операцій, що можна виконувати за допомогою системи інтернет-банкінг у світовій практиці вражає.

Пропонуємо визначити такий перелік операцій, за допомогою яких в системі інтернет-банкінг, клієнт ЗАТ КБ “ПриватБанк” зможе виконувати:

1. контроль рахунків та проведення платежів, накладання підпису на підготовлені платіжні документи клієнтом, незалежно від його місцезнаходження, філії в якій відкрито рахунки;

2. зручну роботу для клієнта, незалежно від кількості рахунків та їх приналежності;

3. перегляд поточного стану рахунків клієнтів в реальному масштабі часу;

4. контроль проходження платіжних документів по рахункам клієнта в поточному операційному дні в реальному масштабі часу;

5. формування виписки по групі рахунків на поточний момент часу;

6. формування виписки по вибраному рахунку на поточний момент часу;

7. формування виписки по групі рахунків за архівну дату;

8. перегляд та друк платіжних документів;

9. пошук документів по будь-якому реквізиту;

10. ведення оперативного обміну повідомленнями з банком.

11. перегляд курсів валют Національного банку України;

12. перегляд стану карткових рахунків;

13. перегляд стану платіжних карт;

14. подачу запитів та перегляд результатів пошуку переказів по системі Western Union та PrivatMoney

15. оформити заявку на кредит;

16. скласти платіжні доручення на основі пустого бланку;

17. набір платіжних доручень на основі шаблону;

18. набір платіжних доручень на основі вже проведеного документу;

19. складання шаблонів платіжних доручень;

20. редагування шаблонів платіжних доручень;

21. накладати на платіжний документ роздільних підписів першої та другої особи;

22. контроль проходження етапів обробки документа, як стороною клієнта, так і всередині банку;

23. перегляд платіжних документів, що не пройшли контроль операціоніста;

Крім того, в рамках системи може бути організована підсистема надання та перегляду документів звітності для керівництва банку та акціонерів, що дозволить оперативно впливати на ситуацію в банку та мати великий ступінь контролю за банківськими операціями.

Ще один позитивний момент від впровадження системи інтернет-банкінгу, який отримано з власного досвіду роботи, є зручність для роботи іноземних компаній. Справа в тому, що в більшості компаній, які було створено іноземцями, власники хочуть мати абсолютний контроль над платежами, що проходять з фірми. Раніше, такий контроль дозволяли здійснювати банки з іноземним капіталом на кшталт “Сіті Банк (Україна)”, “Райффайзенбанк (Україна)”, “Ай.Ен.Дж. Банк (Украйна)” тощо. Вони могли надавати таку послугу через розвиненість своєї мережі по світу. Так з банком підписується договір, що платежі можуть бути відправлені лише після їх підтвердження Головним офісом компанії, що знаходиться за кордоном. При надходженні платежу, наприклад “Сіті Банк (Україна)” робить запит до “Сіті Банку” країни, де знаходиться Головний офіс компанії, ті, в свою чергу, переправляють запит до офісу компанії і отримують підтвердження або відхилення платежу, після чого дана інформація передається до “Сіті Банк (Україна)". Такий документообіг займає до п’яти годин. Враховуючи те, що іноземні банки приймають платежі поточним операційним днем максимум до 16:00, іноді виникають проблеми з платежами.

Рішення на основі інтернет-банкінгу зацікавило іноземців, оскільки при підписанні договору один електронний підпис отримує керівник компанії – іноземець, а отже отримує повний контроль над станом рахунку та платежами за ним. Українська сторона (наприклад головний бухгалтер) готує платіжний документ і підписує власним електронним підписом, після чого з’єднується з керівником за кордоном і просить його підтвердити платіж. Той, в свою чергу заходить на інтернет-сайт ЗАТ КБ “ПриватБанк” і бачить введений платіж, після чого підписує власним електронним підписом. Лише після цього платіж переправляється контрагенту.

Не секрет, що саме іноземні компанії мають великі обороти коштів та залишки на рахунках, є надія, що впровадження системи інтернет-банкінг зможе привернути ці компанії до українського банку, відібравши клієнтів у іноземних банків (особливо враховуючи різницю в платні за послуги).

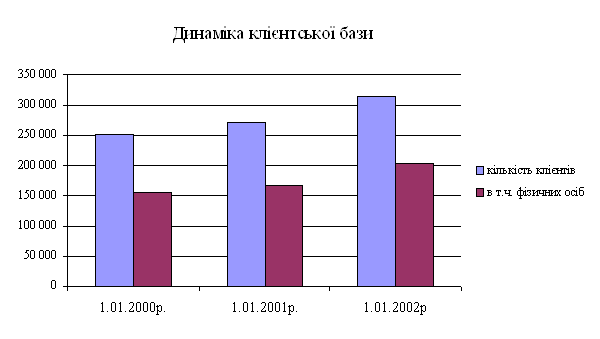

Щодо економічної обгрунтованості проекту –його не можна розглядати як відокремлений проект із власною самоокупністю, скоріш варто було б розглядати його як іміджевий, як перспективу до розширення клієнтської бази, що вже безумовно призведе до отримання додаткових (можливо дуже великих – за умови привернення уваги іноземних компаній) доходів від інших банківських операцій. Одночасно ефект також буде від зменшення кількості клієнтів, що мають відвідувати банк, а отже зменшення навантаження на операціоністів. А також в зв’язку з відпаданням необхідності виїзду до клієнта для встановлення системи – як-то було зі стандартною системою “клієнт-банк”.

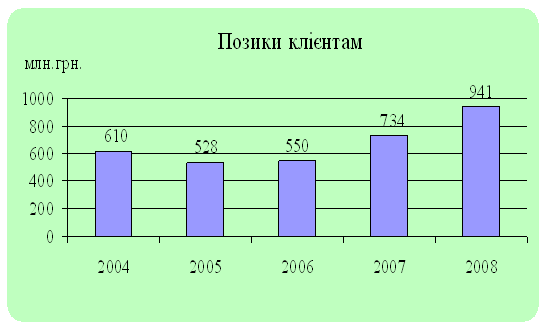

Що стосується витрат, то до них можна віднести витрати на розробку та впровадження системи. Такі роботи ЗАТ КБ “ПриватБанк” в змозі виконати власними силами за рахунок висококласних спеціалістів та розвинутих мереж зв’язку. Ці витрати є одноразовими і не є дуже значними в структурі витрат комерційного банку. Витрати на обслуговування системи спеціалістами будуть компенсовані за рахунок зменшення обсягу робіт і вивільнення часу у працівників, що займаються обслуговуванням системи “клієнт-банк”. Додаткових витрат по каналах зв’язку банк не понесе, оскільки банком для поширення у мережі інтернет свого сайту використовується високопотужний виділений канал, що завантажений далеко не на половину, а навіть менше.

Тим більше інформація, що передається по системі інтернет-банкінг носить в основному текстовий характер, а отже і невеликий об’єм, що не надто навантажить систему.

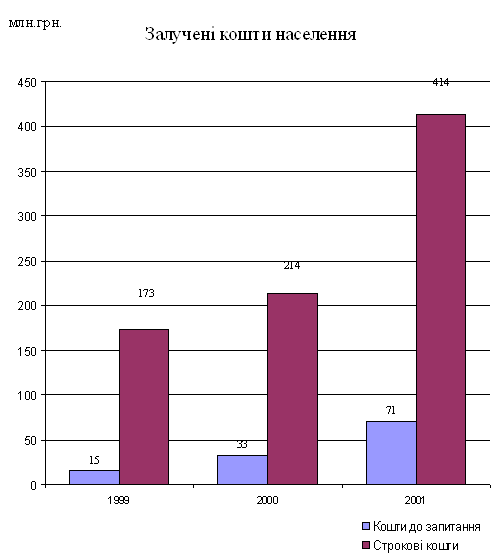

Зате перспективи збільшення пасивів банку носять значний характер, що призведе до значного збільшення доходів вже за рахунок підвищення розміщення коштів у активні операції, не кажучи про дохід від додаткових операцій, що будуть використовуватись новими клієнтами.

Поряд із мобільністю, високою функціональністю, доступністю і безпекою, інтернет-банкінг є перспективним банківським продуктом. У системі передбачене необмежене розширення переліку банківських послуг і удосконалення сервісу для корпоративних клієнтів і приватних осіб, наданих через мережу Інтернет.

Похожие работы

... своєчасне виявлення відхилень від прийнятих стандартів і цілей кредитної політики банку. Кредитний моніторинг є одним із важливих елементів удосконалення механізму здійснення кредитних операцій. Контроль за ходом погашення позички і виплатою відсотків по ній служить важливим етапом усього процесу кредитування. Він полягає в періодичному аналізі кредитного досьє позичальника, перегляді кредитного ...

... портфеля банку: - диверсифікація; - лімітування; - створення резервів для відшкодування втрат за кредитними операціями комерційних банків. Класифікацію методів управління кредитним ризиком наведено в схемі 2.1. (додаток Т). Методи управління ризиком кредитного портфеля банку, які застосовуються в АКБ “Укрсоцбанк”: Диверсифікація. Метод диверсифікації полягає у розподілі кредитного ...

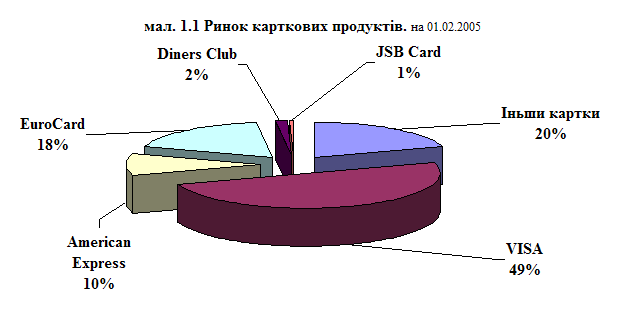

... MasterCard Mass, Ø до 2100 грн. по картках Visa Gold або MasterCard Gold. Відсоткова ставка за кредит (дозволений овердрафт) – до 2% на місяць. Гроші (сума в межах кредитного ліміту) доступні в будь-який час. Відсотки за кредитом нараховуються тільки за дні користування кредитом і списуються автоматично 25 числа кожного місяця. Використаний кредит погашається автоматично – ...

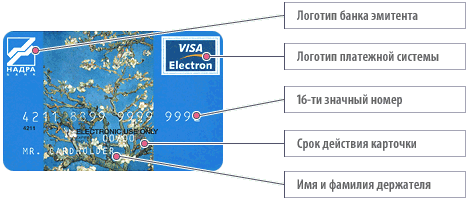

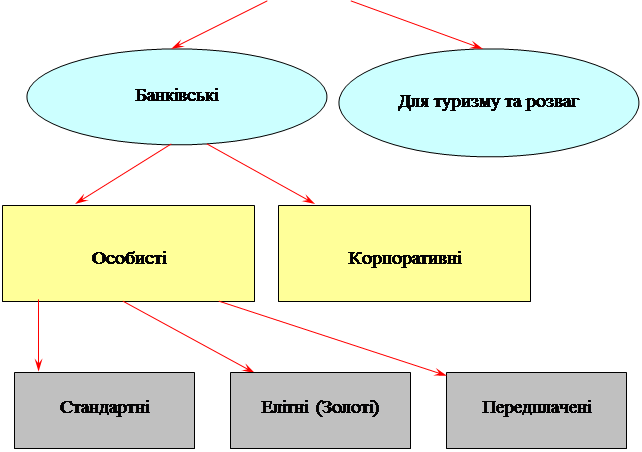

... завдання :скласти маркетинговий план просування карткового продукту серед студентів . 3.6. Завдання для самостійної роботи . 1-й рівень складності : Бліц - опитування : 1. Кредитна картка - це ... 2. Кредитні картки бувають ... 3. По банківським карткам існує два види операцій : -.......... -........... 4. PIN - код - це..... 5.POS - термінал - це ....... 6. Банкомат - ...

0 комментариев