Навигация

Аналіз руху грошових коштів

3.5.3 Аналіз руху грошових коштів

Розглянемо й проаналізуємо звіт про рух грошових коштів (форма №4),що був уведений до складу російської звітності в 1996році. Даний аналітичний документ про зміну фінансового стану складений на основі методу дослідження потоку коштів. Необхідність аналізу цього документа фінансової звітності обумовлена тим, що в господарській діяльності часом складається досить парадоксальна ситуація, коли прибуткове підприємство не може зробити розрахунки зі своїми працівниками й контрагентами.

Головна мета аналізу грошових потоків - оцінити здатність підприємства генерувати кошти в розмірі й у строки, необхідні для здійснення планованих витрат. Платоспроможність і ліквідність підприємства найчастіше є залежним від реального грошового обігу підприємства у вигляді потоку грошових платежів, що проходять через рахунки господарюючого суб'єкта. Тому аналіз грошових потоків істотно доповнює методику оцінки ліквідності й платоспроможності й дає можливість більш об'єктивно оцінити фінансове благополуччя підприємства.

У цей час звіт про рух грошових коштів покликаний у світовій практиці основним джерелом даних для аналізу фінансового стану підприємства.

У складі звіту виділяють три основних роздягнула по характері руху (надходження й витрата) коштів:

·поточна діяльність;

·інвестиційна діяльність;

·фінансова діяльність.

Поточна (основна) діяльність - основна статутна діяльність підприємства: одержання виторгу від реалізації, сплата по рахунках постачальників, аванси, одержання короткострокових кредитів і позик, розрахунки з бюджетом, виплата заробітної плати, виплачені й отримані відсотки по кредитах і позикам.

Інвестиційна діяльність пов'язана із придбанням або реалізацією, створенням довгострокових активів, надходженням дивідендів, відсотків.

Фінансова діяльність пов'язана з надходженням коштів внаслідок одержання кредитів і позик, фінансових вкладень, погашенням заборгованості по отриманим раніше кредитах, виплатою дивідендів.

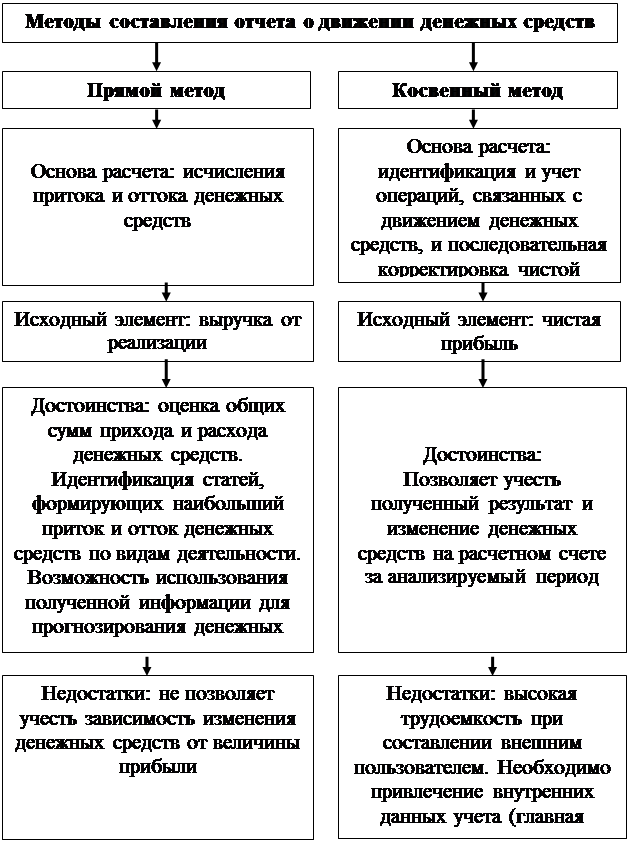

У світовий і російську обліково-аналітичну практику підприємства звітують про рух грошових коштів, використовуючи або прямій, або непрямий метод. Принцип складання звіту цими методами однаковий - необхідно виділити по можливості всі операції, що зачіпають рух грошових коштів. Але необхідно враховувати також і деякі розходження між зазначеними методами. (мал.9 ).

Звіт про рух грошових коштів у бухгалтерській звітності складається по прямому методі, що використовується як приклад при аналізі платоспроможності й ліквідності. Для більше детальної оцінки взаємозв'язку фінансового результату (прибутку або збитку) і зміни величини коштів на рахунках підприємства можна використовувати непрямий метод. Але з - за трудомісткості проведення й складності він не розглядається в даній роботі.

Рис. 9 Характеристика методів зіставлення звіту про рух грошових коштів

Для проведення аналізу руху грошових коштів будемо застосовувати моделі, застосовувані в таблиці 16 . Аналіз дані таблиці показує, що:

· Основним джерелом припливу коштів був виторг від реалізації товарів, продукції, робіт і послуг. Її питома вага склала 88% від суми всіх надходжень. Реалізація основних засобів, аванси й кредити становлять у сумі всього 12% від суми всіх надходжень. Таким чином, у підприємства спостерігається дуже слабка залежність від позикових засобів, що позитивно впливає на платоспроможність підприємства. Приплив коштів відбувається тільки по поточній діяльності.

· Серед напрямків по витраті отриманих засобів значну вагу мають оплата зроблених товарів і послуг - 53%, оплата праці - 19% і відрахування на соціальні потреби - 7%. Таким чином, використання коштів відбувається, також як і надходження, тільки по поточній діяльності. Тобто, рух грошових коштів заводу не зачіпає інвестиційної й фінансової сфери діяльності.

Розділ 3 Оцінка ефективності господарської діяльності

Завершальним етапом аналізу фінансово - економічного стану підприємства є оцінка ефективності господарської діяльності.

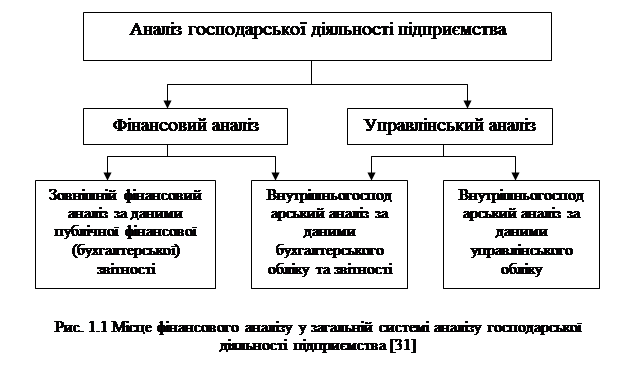

У даній роботі аналіз ефективності проводиться за даними бухгалтерської звітності і є загальною оцінкою сформованої ситуації на досліджуваному об'єкті. Для поглибленого аналізу минулого притягнуті дані внутрішньої звітності господарюючого суб'єкта. Ціль аналізу для зовнішнього користувача інформації - одержати невелике число ключових параметрів, що дозволяють дати точну оцінку як поточного стану об'єкта, так і перспектив, що очікують, розвитку. Ефективність господарської діяльності підприємства характеризується двома показниками:

·діловою активністю, що відбиває результативність роботи підприємства щодо величини авансованих ресурсів або величини їхнього споживання в процесі виробництва;

·рентабельністю (прибутком або прибутковістю), що відбиває отриманий ефект щодо ресурсів або витрат, використаних для досягнення даного ефекту.

Оцінка ділової активності підприємства

Ділову активність підприємства можна представити як систему якісних і кількісних критеріїв.

Якісні критерії - це широта ринків збуту (внутрішня й зовнішніх), репутація підприємства конкурентоспроможність, наявність стабільних постачальників і споживачів і т.п. Такі неформалізовані критерії необхідно зіставляти із критеріями інших організацій, аналогічних по сфері додатка капіталу.

Кількісні критерії ділової активності визначаються абсолютними й відносними показниками. Серед абсолютних показників варто виділити об'єм реалізації зробленої продукції (робіт, послуг), прибуток, величину авансованого капіталу (активи підприємства). Доцільно враховувати порівняльну динаміку цих показників. Оптимальне співвідношення

Тп > Тв > Так > 100%,

Де Тп - темп зміни прибутку;

Тв – темп зміни виторгу від реалізації продукції (робіт, послуг);

Так – темп зміни активів (майна) підприємства.

Наведене співвідношення одержало назву “золотого правила економіки підприємства ”: прибуток повинна зростати більше високими темпами, чим обери реалізації й майна підприємства. Це означає наступне: витрати виробництва й обігу повинні знижуватися, а ресурси підприємства використовуватися більш ефективно. Однак на практиці навіть у стабільного підприємства в деяких випадках можливе відхилення від цього співвідношення. Причини можуть бути різні: великі інвестиції, освоєння нових технологій, реорганізація структури керування й виробництва (стратегічні зміни, організаційний розвиток), модернізація й реконструкція й ін. Ці заходи найчастіше викликані впливом зовнішнього середовища (зовнішнього оточення) і вимагають значних фінансових вкладень, які окупляться й принесуть вигоду в майбутньому.

Відносні показники ділової активності характеризують рівень ефективності використання ресурсів (матеріальних, трудових і фінансових). Пропонована система показників ділової активності (табл.17) базується на даних фінансової звітності підприємства. Ця обставина дозволяє по даним розрахунку показників контролювати зміни у фінансовому стані підприємства.

Таблиця 17.

Система показників діловий активності підприємства

| Показник | Формула розрахунку | Коментарі |

| 1 | 2 | 3 |

| Виторг від реалізації (V) | - | - |

| Чистий прибуток (Рr ) | Прибуток звітного року мінус податок на прибуток (ф.№2, 140-150) | Чистий прибуток – це прибуток, що залишається в розпорядженні підприємства після розрахунків з бюджетом по податку на прибуток |

| Продуктивність праці (Пт) | Пт = V / Чр | Ріст показника свідчить про підвищення эфективности використання трудових ресурсів. Чисельність працівників – ф. №5, разд. 8 (стр850) |

| Фондовіддача виробничих фондів (Ф) | Ф = V / Fср | Відбиває эфективность використання основних засобів і інших внеоборотных активів. Показує, скільки на 1 руб. Вартості внеоборотных активів реалізовано продукції |

| Коефіцієнт загальної оборотності капіталу (Ок) | Ок = V/ R аср | Показує швидкість обороту всіх засобів підприємства |

| Коефіцієнт оборотності оборотних коштів (Ооб) | Ооб = V / Zср | Відбиває швидкість обороту матеріальних і грошових ресурсів підприємства за аналізований період, або скільки рублів обороту (виторгу) доводиться на кожний рубль даного виду активів |

| Коэфициент оборотності матеріальних оборотних коштів (Ом.ср) | Омср =V / Z порівн | Швидкість обороту запасів і витрат, тобто число оборотів за звітний період, за який матеріальні оборотні кошти перетворюються в грошову фогму |

| Середній строк обороту дебіторської заборгованості (Сд/з) | З д/з = 365 / од/з | Показник характеризує тривалість одного обороту дебіторської заборгованості в днях. Зниження показника – благополучна тенденція |

| Коэфициент оборотності дебіторської заборгованості (Од/з) | ПРО д/з = V/ rа.ср | Показує число оборотів за період комерційного кредиту, надаваного підприємством. При прискоренні оборотності відбувається зниження значення показника, що свідчить про поліпшення розрахунків з дебіторами |

| Середній строк обороту матеріальних засобів (Див.порівн) | Див.порівн = 365 / Ом.ср | Тривалість обороту матеріальних засобів за звітний період |

| Коефіцієнт оборотності кредиторської заборгованості (Ок/з) | ПРО к/з = V / rр.ср | Показує швидкість обороту заборгованості підприємства. Прискорення несприятливо позначається на ліквідності підприємства; якщо Ок/з < Од/з Можлива остача коштів у підприємства |

| Тривалість обороту кредиторської заборгованості (Ск/з) | ПРО к/з = 365 / О к/з | Показує період, за який підприємство покриває термінову заборгованість. Уповільнення оборотності, тобто збільшення періоду, характеризується як сприятлива тенденція |

| Коефіцієнт оборотності власного капіталу (Оск) | Про ск = V / И с. Порівн | Відбиває активність власних засобів або активність коштів, якими ризикують акціонери або власники підприємства. Ріст у динаміку означає підвищення ефективності використовуваного власного капіталу |

| Тривалість операційного циклу (Цо) | Цо = Сд/з + Див.порівн | Характеризує загальний час, протягом якого фінансові ресурси перебувають у матеріальних засобах і дебіторській заборгованості. Необхідно прагне до зниження значення даного показника |

| Тривалість фінансового циклу (Цф) | Цф = Цо – Ск/з | Час, протягом якого фінансові ресурси відвернені з обороту. Ціль керування оборотними коштами – скорочення фінансового циклу, тобто скорочення операційного циклу й уповільнення строку обороту кредиторської заборгованості до прийнятного рівня |

| Коефіцієнт стійкості економічного росту (Курей) | Курей = ( Рс-Д)/Ис.порівн * 100% = Рр/Ис.порівн * 100% | Характеризує стійкість і перспективу фінансового розвитку підприємства. Визначає можливості підприємства по розширенню основної діяльності за рахунок реінвестування власних засобів. Показує якими темпами в середньому збільшується економічний потенціал підприємства |

Умовні позначки:

Чр - Среднсписочна чисельність працівників;

Fср - середня за період вартість необоротних активів;

Вср - середній за період підсумок балансу;

Rа порівн. - середня за період величина оборотних активів;

Z порівн. - середня за період величина запасів і витрат;

rа порівн. - середня за період дебіторська заборгованість;

rр порівн. - середня за період кредиторська заборгованість;

І з порівн. - середня за період величина власного капіталу резервів;

Д - дивіденди, виплачувані акціонерам;

Рр - прибуток спрямована на розвиток виробництва (реінвестований прибуток).

Для розрахунку застосовують абсолютні підсумкові дані за звітний період по виторзі, прибутку й т.п. Але показники балансу розсчитані на початок і кінець періоду, тобто Мають одномоментний характер. Це вносить деяку неясність в інтерпрітацию даних розрахунку. Тому для розрахунку коефіцієнтів застосовують показники, розсчитані до усереднених значень статей балансу. Можна також використовувати дані на кінець роки.

Для первісної оцінки ділової активності заводу металоконструкцій доцільно буде скласти наступну таблицю:

| Показник | 1997 р. | 1998 р. | Темп росту |

| Виторг | 26 963 081 | 37 908 246 | 140,6% |

| Прибуток (чиста) | 776 626 | 802 875 | 103% |

| Активи (майно) підприємства | 106 661 288 | 118 594 192 | 111% |

“Золоте правило економіки підприємства ” у цьому випадку не виконується тому що Тп < Тв ,але це правило може виконуватися тільки при ідеальних зовнішніх і внутрішніх умовах. Тому що ми розглядаємо реальне підприємство, можна тільки оцінити відхилення від даної умови:

· Позитивно можна оцінювати вже хоча б те, що всі три показники ростуть, а це в умовах нашої економіки зустрічається дуже рідко.

· Виторг від реалізації продукції виростає на 40,6%, тоді як прибуток (чистий прибуток) практично не міняється (темп приросту всього 3%). Причини цього будуть розглянуті далі

· Активи підприємства ростуть на 11%. Їхній ріст обумовлений ростом труднореализуемых оборотних активів (запасів і витрат), при незначному зменшенні внеоборотных активів.

Розглянемо приклад розрахунку показників ділової активності Таблиця 18:

1. Виторг від реалізації продукції виріс дуже значно (на 10 945 165 руб),причинами цього є крім збільшення об'ємів випущеної продукції, ще й ріст цін на випускається продукцию, щоМ. Якщо перша причина позитивно впливає на фінансові результати то друга може мати на них негативний вплив, тому що поряд з ростом цін на випускається продукцию, щоМ (зв'язаний, в основному, з інфляційними процесами) ростуть ціни на матеріали, що збільшує собівартість продукції, отже, зменшує прибуток від реалізації й, у кінцевому результаті, веде до зниження чистого прибутку.

2. Чистий прибуток виріс на 26 249руб. Але зростання чистого прибутку становить усього 3%, що погано позначається на рентабельності. При струмом випередженні росту виторгу над зростанням чистого прибутку, прийде розглянути прибуток більш докладно, для виявлення причин такої низької рентабельності.

На зміну балансової, а значить і чистого прибутку, впливають багато факторів. Балансовий прибуток складається з:

1) Прибутку від реалізації продукції й послуг. На неї впливає:

- Об'єм продажу продукції

ü Зміна перехідних залишків готової продукції

ü Випуск товарної продукції

ü Зміна залишків відвантаженої продукції

- Структура товарної продукції

- Ціни реалізації

ü Якість товарної продукції

ü Ринки збуту продукції

ü Інфляційні фактори

2) Прибуток від іншої реалізації

- Прибуток від продажу товарно-матеріальних цінностей

- Прибуток від реалізації продукції підсобних господарств

- Прибуток від реалізації основних фондів і нематеріальних активів

3) Позареалізаційні фінансові результати

- Прибуток від участь на паях у спільних підприємствах

- Прибуток від здачі в оренду основних засобів землі

- Отримані й виплачені пени й штрафи

- Збитки від списання дебіторської заборгованості

- Збитки від стихійних лих

- Доходи по акціях, облігаціях, депозитах

- Доходи й збитки по валютних операціях

Розглянемо причини недостатнього зростання прибутку на нашім підприємстві:

По-перше, при росту виторгу на 40,6%, собівартість реалізації продукції (частка якої у величині виторгу від реалізації продукції дуже велика -96,8%) росте на 41,4%(табл. 20) що в сукупності з ростом комерційних витрат, дозволяє прибутку від реалізації продукції збільшитися всього на 22,5 %.(см.Табл21).

| Таблиця 20 | ||||||

| Динаміка зміни собівартості по елементах витрат | ||||||

| Найменування показника | 1997г | доля. вага статті витрат | 1998г | доля. вага статті витрат | абсолютн. Зміни | відносить зміни |

| Матеріальні витрати | 12 435 317 | 51% | 17 871 000 | 48% | 5 435 683 | 144% |

| Витрати на оплату праці | 5 647 077 | 23% | 8 083 728 | 22% | 2 436 651 | 143% |

| Відрахування на соціальні потреби | 2 083 984 | 9% | 3 013 156 | 8% | 929 172 | 145% |

| Амортизація основних засобів | 1 365 924 | 6% | 2 137 900 | 6% | 771 976 | 157% |

| Інші витрати | 2 765 605 | 11% | 5 813 416 | 16% | 3 047 811 | 210% |

| Разом по елементах витрат | 24 297 907 | 100% | 36 919 200 | 100% | 12 621 293 | 152% |

| Із загальної суми витрат віднесено на невиробничі рахунки | 66 415 | 11 896 | -54 519 | |||

Прибутку від реалізації продукції в цілому по підприємству залежить від чотирьох факторів першого рівня співпідпорядкованості: об'єму реалізації продукції; її структури; собівартості й рівня среднереализационных цін.

Об'єм реалізації продукції може зробити позитивний і негативний вплив на суму прибутку. Збільшення об'єму продажів рентабельної продукції приводить до пропорційного збільшення прибутку. Якщо ж продукція є збиткової, то при збільшенні об'єму продажів відбувається зменшення суми прибутку.

Структура товарної продукції може робити як позитивне, так і негативний вплив на суму прибутку. Якщо збільшується частка більше рентабельних видів продукції в загальному об'ємі реалізації, то сума прибутку росте й, навпаки, при збільшенні питомої ваги низькорентабельної або збиткової продукції загальна сума прибутку зменшиться.

Собівартість продукції й прибуток перебувають в обернено пропорційній залежності: зниження собівартості приводить до відповідного росту суми прибутку, і навпаки.

Зміна рівня середньо реалізаційних цін і величина прибутку перебувають у прямо пропорціональній залежності: при збільшенні рівня цін сума прибутку зростає, і навпаки.

По-друге, при значному збільшенні прибутки від фінансово-господарської діяльності -на79% (у результаті різкого зростання операційних доходів на 1173896 руб. При продажі основних фондів(табл.6) , прибуток звітного періоду росте всього на 1,7%. Це походить із за великого росту позареалізаційних витрат на311%.

Позареалізаційні збитки значною мірою є результатом порушення договірної дисципліни й свідчать про те, що на підприємстві погано забезпечується схоронність власності. Позареалізаційні доходи й витрати від штрафів, пені, неустойок у деяких випадках є результатом поганої постановки обліку (наприклад, прибуток минулих років, виявлена у звітному році). Позареалізаційні доходи й витрати вивчаються в динаміку за ряд звітних періодів. Ретельно з'ясовуються причини їх (особливо по штрафах), намечаются заходу щодо скорочення й недопущенню позареалізаційних збитків, штрафних санкцій, більшу частину яких становлять штрафи за порушення договорів поставок.

3. Ріст продуктивності праці можна оцінювати позитивно завжди, тим більше що незважаючи на ріст чисельності працівників на (502-423=79 чоловік), отже, збільшення собівартості продукції на41% за рахунок збільшення витрат на оплату праці на 43%, виторг від реалізації теж росте на 40,6%, а прибуток від реалізації росте на 22,5 %.

4. Темп росту фондовіддачі -238%, указує на те, що у звітному році внеоборотные активи стали використовуватися в 2,4 рази більш ефективно, ніж у попередньому році. Це відбувається через неефективне використання основних фондів в 97 році. Отже, при продажу частини основних(невиробничих) фондів, які були в надлишку, що залишилися основні фонди стали використовуватися більш ефективно, а виторг збільшився.

5. Позитивно оцінюється також високий ріст коефіцієнта загальної оборотності капіталу (238%). Це відбувається через зміну структури активу. Збільшення частки оборотних активів у загальній сумі активів майже в 2,5 рази дозволило, збільшити виторг від реалізації продукції на 40,6%.

6. Збільшення оборотних активів і величини запасів і витрат більш ніж в 2 рази при росту виторгу всього на 40%, привело до зменшення коефіцієнтів оборотності оборотних коштів і матеріальних оборотних коштів. Отже середній строк обороту матеріальних засобів збільшився з 68 днів до 78 днів. Звичайне зменшення коефіцієнтів оборотності оборотних активів говорить про зниження ділової активності підприємства й розцінюється негативно. Але тому що на нашім підприємстві строки обороту матеріальних активів занадто (неправдоподібно) низки, їхнє збільшення говорить лише про збільшення суми оборотних активів і запасів, дефіцит яких потрібно заповнити й уповільнення оборотності в цьому випадку не можна оцінювати негативно.

7. Ріст коефіцієнта оборотності власного капіталу на 131% трохи вище, ніж ріст коефіцієнта загальної оборотності капіталу (темп росту - 212%) показує дуже гарний результат вкладення засобів, якими ризикують власники підприємства. Це говорить про те, що власний капітал використовується набагато більш ефективно, ніж раніше.

8. Якщо розглядати тривалість операційного циклу окремо, його незначний ріст (на 28%) можна розглядати негативно, тому що він указує на вповільнення оборотності дебіторської заборгованості й матеріальних засобів і, як наслідок, спостерігається вповільнення оборотності всього оборотного капіталу. Але, якщо розглядати цей показник у сукупності з показником тривалості фінансового циклу, що протягом усього розглянутого періоду має негативне значення, те його ріст можна розглядати вже позитивно, тому що ця тенденція надалі дозволить перебороти тривалості фінансового циклу нульову оцінку.

Оцінка рентабельності підприємства

Рентабельність - один з основних вартісних якісних показників ефективності виробництва на підприємстві, що характеризує рівень віддачі витрат і ступінь використання засобів у процесі виробництва й реалізації продукції (робіт, послуг). Якщо ділова активність підприємства у фінансовій сфері проявляється насамперед у швидкості обороту ресурсів, то рентабельність підприємства показує ступінь прибутковості його діяльності.

Существленно впливають на аналіз фінансового стану підприємства й формулювання висновків наступні особливості показників рентабельність:

Історичний аспект. Показники рентабельність відбивають результативність роботи підприємства за звітний період. Як ми вже відзначали, у господарській діяльності підприємства можуть відбуватися зміни, що вимагають великих інвестицій і витрат (див. Розділ 3.3.5). Але планований довгостроковий ефект показники рентабельність не відбивають. Тому зниження рівня рентабельність в розглянутому періоді не завжди варто розцінювати як негативну тенденцію.

Розрахунок показників . Чисельник і знаменник показника виражені в грошовій формі, але в різній купівельній спроможності й ліквідності. Чисельник показника - прибуток. Вона динамічна, у ній відбивається рівень цін, кількість зробленої продукції, результати діяльності за минулий період. Знаменником показника в або власний капітал (Ис), або необоротне активи (F). Хоча вони мають вартісну оцінку, але це облікова вартість (зафіксована в обліковій документації), що може істотно відрізнятися від поточної (ринкової) оцінки.

Сфера діяльності підприємства. Основний критерій - ризик у бізнесі. Виробництво може супроводжуватися одержанням високого прибутку, але ціною більшого ризику й нестійкості на ринку

Основні показники рентабельності можна об'єднати в наступні групи:

1. Показники прибутковості продукції. Розраховуються на основі виторгу від реалізації продукції (робіт, послуг) і витрати на виробництво (рентабельність продажів, рентабельність основної діяльності).

2. Показники прибутковості майна підприємства. Формується на основі розрахунку рівня рентабельності, залежно від зміни розміру майна (рентабельність усього капіталу, рентабельність основних засобів і інших необоротних активів).

3. Показники прибутковості використовуваного капіталу. Розраховується на базі інвестіруємого капіталу (рентабельність власного капіталу, рентабельність перманентного капіталу).

Розрахунок показників, що характеризують рентабельність підприємства (табл. 22) заснований на визначенні середньорічних величин, що необхідно для приведення чисельника й знаменника дробу в порівнянний вид. Це обумовлено тим, що прибуток ураховується наростаючим підсумком з початку року й за весь звітний період. Величина в чисельнику, наприклад розміри власного капіталу, може істотно мінятися.

Таблиця 22.

Розрахунок показників рентабильности підприємства

| Показник | Формула для розрахунку | Коментарі |

| Рентабельність продажів (Rп) | Rп = Рр / V | Показує прибутковість реалізації, т.е на скільки рублів потрібно реалізувати продукції, щоб одержати 1 руб. Прибутку. Прямо пов'язаний з динамікою ціни реалізації продукції, рівнем витрат на виробництво |

| Рентабельність основної діяльності (Rод) | Rод = Рр / З | Показує прибуток від понесених витрат на виробництво продукції. Доповнює показник рентабельності продажів. Динаміка коэфициента може свідчити про необхідність перегляду цін або посилення контролю за собівартістю реалізованої продукції |

| Рентабельність усього капіталу підприємства (Rк) | Rк = Рч / Вср | Визначає ефективність усього майна підприємства При порівнянні рентабельності капіталу з рентабельністю продукції й величиною ставки по банківському кредиті можна зробити висновок або про невиправдане завищення кредитної ставки, або про незадовільне використання капіталу підприємства |

| Рентабельність внеоборотных активів(Rf) | Rf = Рч / Fср | Вимірює величину чистого прибутку, що доводиться на одиницю вартості внеоборотных активів |

| Рентабельність власного капіталу (Rск) | Rск = Рч / Ис.порівн | Отражаер ефективність використання засобів, що належать власникам підприємства Основний критерій при оцінці рівня котирування акцій на біржі |

Умовні позначки:

Рр - прибуток від реалізації продукції (ф. № 2, стор.050)

З - собівартість реалізації продукції (ф. № 2, стор. 020)

Рч - чистий прибуток, після сплати податку на прибуток (ф. № 2, стр 160 = стр 140 - стор. 150)

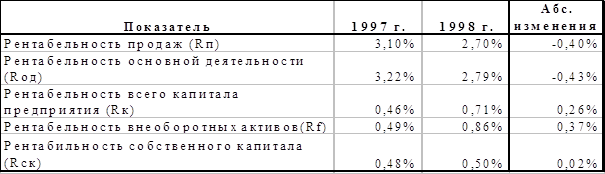

За підсумками таблиці 23 можна сказати, що ступінь прибутковості діяльності підприємства невисока, тому що всі показники рентабельності дуже низькі. .розглянемо динаміку показників рентабельності:

Таблиця23

|

Розрахунок показників рентабельності підприємства

· Погіршення показників рентабельності продажів і рентабельності основної діяльності вказує про велику частку витрат у ціні продукції. Але тому що стан будівельного ринку не дозволяє збільшувати ціну на продукцію, тому що через перевищення пропозиції над попитом, підприємство ризикує втратити своїх покупців і замовників, отже динаміка коефіцієнтів свідчить про необхідність посилення контролю за собівартістю реалізованої продукції.

· Розглядаючи показники рентабельності всього капіталу підприємства, можна сказати, що майно підприємства використовується дуже неефективно. Рентабельність капіталу набагато нижче рентабельності продукції (0,71<<2,7). І, навіть такий значний ріст показника (на 0,26%), не дає надії на те, що в найближчому майбутньому показник рентабельності всього капіталу підприємства не тільки наблизиться до величини ставки по банківському кредиті, але хоча б перевищить показник рентабельності продажів.

· Те ж можна сказати й аналізуючи показники рентабельності необоротних активів і власного капіталу. Тому що майно підприємства (необоротне активи) сформовані за рахунок власних коштів і їхня рентабельність дуже низька, це говорить про тім що власний капітал використовується не раціонально, більший прибуток можна було б одержати, вкладаючи кошти в банк під відсотки або в інше, більше прибуткове підприємство. Отже, щоб не прибігати до надзвичайних заходів, варто переглянути структуру активів підприємства й заохочувати надалі збільшення частки оборотних активів у сумі всіх активів підприємства. Повинна разсмотреться також можливість продажу частини основних засобів, здача їх в оренду або, при відсутності вільних основних виробничих і невиробничих засобів, можливість вкладення власних засобів у модернізацію виробничих основних фондів, з метою збільшення ефективності їхнього використання. Тому що в підприємства спостерігається велика кількість незавершеного будівництва, приблизно рівне основним засобам (38,7% від суми всіх активів підприємства), керівництво повинне розглянути всі можливі варіанти зменшення цієї кількості незавершеного будівництва в найкоротший термін.

На закінчення ще раз підкреслимо, що бухгалтерська (фінансова) звітність без порівняння коштовна тільки наполовину, тому що для повного аналізу фінансово - економічного стану підприємства необхідне зіставлення його даних з даними інших підприємств або зі звітністю підприємства за минулі роки. У цей час у розвинених країнах багато компаній включають у звіт короткі відомості про свою діяльність за останні десять років. Це одержує все більше визнання, тому що дозволяє більш повно аналізувати поточну діяльність підприємства й робити достовірні економічні прогнози на майбутнє.

Похожие работы

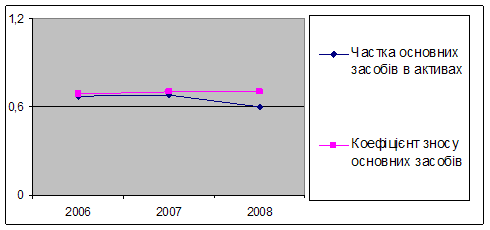

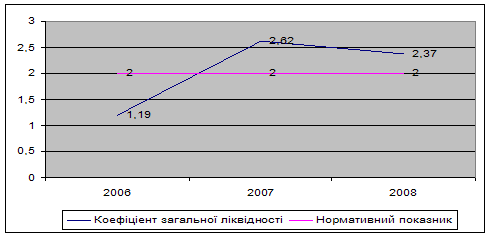

... формування активів. Визначається фінансова стійкість відношенням вартості матеріальних оборотних активів (запасів та витрат) до величини власних та позикових джерел коштів для їх формування. Аналіз фінансового стану підприємства ТОВ "Комфорт" показав, що власний капітал у 2006 році складав 1529421,7 грн. За рахунок чистого прибутку, отриманого за звітній період власний капітал зріс на відповідну ...

... (Польща), основним видом діяльності якого є здійснення інвестиційної діяльності на території країн Східної Європи, на придбання контрольного пакету акцій ЗАТ „АТБ Групп”. РОЗДІЛ 3. ШЛЯХИ УПРАВЛІННЯ ФІНАНСОВИМ СТАНОМ ПІДПРИЄМСТВА 3.1 Діагностика банкрутства як засіб управління фінансовим станом підприємства Банкрутство та санація підприємств є невід’ємною частиною економічних відносин ...

... = 5659,7/7239,1 = 0,78. Аналізуючи даний коефіцієнт ми бачимо, що на кінець періоду він збільшився. 3 НАПРЯМИ ПОКРАЩЕННЯ ФІНАНСОВОГО СТАНУ АТЗТ "Мукачівська лижна фабрика "ТИСА" Як і в інших підприємств, в умовах кризи неплатежів у даного підприємства є нестача грошових коштів, проблеми зі збутом (великий обсяг готової продукції на складі) та з отриманням дебіторської заборгованості. ...

... і позитивної рентабельності в короткостроковій і довгостроковій перспективі. Довгострокова фінансова політика направлена на управління довгостроковими джерелами засобів підприємства - власним капіталом і довгостроковими зобов'язаннями, які в рамках фінансового аналізу прирівнюються до власних засобів. Краткосрочная фінансова політика вирішує питання управління короткостроковими зобов'язаннями ...

0 комментариев