Навигация

Аналіз ліквідності й платоспроможності підприємства

3.5 Аналіз ліквідності й платоспроможності підприємства

В умовах масової неплатоспроможності й застосування до багатьом підприємствам процедур банкрутства (визнання неспроможності) об'єктивна й точна оцінка фінансово-економічного стану здобуває першорядне значення. Головним критерієм такої оцінки є показники платоспроможності й ступінь ліквідності підприємства.

Платоспроможність підприємства визначається його можливістю й здатністю вчасно й повністю виконувати платіжні зобов'язання, що випливають із торговельних, кредитних і інших операцій грошового характеру. Платоспроможність впливає на форми й умови комерційних справ, у тому числі на можливість одержання кредиту.

Ліквідність підприємства визначається наявністю в нього ліквідних засобів, до яких ставляться готівка, кошти на рахунках у банках і легкореалізовані елементи оборотних ресурсів. Ліквідність відбиває здатність підприємства в будь-який момент робити необхідні витрати.

Ліквідність і платоспроможність як економічні категорії не тотожні, але на практиці вони тісно зв'язані між собою.

Ліквідність підприємства відбиває платоспроможність по боргових зобов'язаннях. Нездатність підприємства погасити свої боргові зобов'язання перед кредиторами й бюджетом приводить його до банкрутства. Підставами для визнання підприємства банкрутом є не тільки невиконання їм протягом декількох місяців своїх зобов'язань перед бюджетом, але й невиконання вимог юридичних і фізичних осіб, що мають до нього фінансові або майнові претензії.

Поліпшення платоспроможності підприємства нерозривно пов'язане з політикою керування оборотним капіталом, що націлена на мінімізацію фінансових зобов'язань. Іншими словами, прибуток - довгострокова мета, але в короткостроковому плані навіть прибуткове підприємство може збанкрутувати через відсутність коштів.

Для оцінки платоспроможності й ліквідності можуть бути використані наступні прийоми (мал. 7):

Рис.7 Прийоми проведення оцінки платоспроможності й ліквідності підприємства

Оцінка ліквідності балансу.

Головна задача оцінки ліквідності балансу - визначити величину покриття зобов'язань підприємства по його активах, строк перетворення яких у грошову форму (ліквідність) відповідає строку погашення зобов'язань (терміновості повернення).

Для проведення аналізу актив і пасив балансу групуються(мал. 8 ) по наступних ознаках:

· По ступені убування ліквідності (актив);

· По ступені терміновості оплати (погашення) (пасив).

Рис.8 Угруповання статей активу й пасиву для аналізу ліквідності балансу

Активи залежно від швидкості перетворення в кошти розділяються на наступні групи:

А1 – найбільш ліквідні активи. До них ставляться кошти підприємств і короткострокові фінансові вкладення (стор. 260 + стор.250 ).

А2 – швидко реализуємі активи. Дебіторська заборгованість та інші активи (стор. 240 + стор. 270 ).

А3 – повільно реализуємі активи. До них ставляться статті з разд. “Оборотні активи ” (стор. 210 + стор. 220 - стор. 217 ) і стаття “Довгострокові фінансові вкладення ” з разд. “необоротне активи ” (стор. 140 ).

А4 – трудно реализуемі активи. Це статті разд “необоротне активи ” (стор.110 + стор. 120 - стор.140).

Угруповання пасивів відбувається по ступені терміновості їхнього повернення:

П1 – найбільш короткострокові зобов'язання. До них ставляться статті “Кредиторська заборгованість ” і “Інші короткострокові пасиви ” (стор. 620 + стор. 670 ).

П2 – короткострокові пасиви. Статті “Позикові засоби ” і інші статті роздягнула “короткострокові пасиви ” (стор. 610 + стор. 630 + стор. 640 + стор. 650 + стор. 660).

П3 – довгострокові пасиви. Довгострокові кредити й позикові засоби (стор. 510 + стор. 520 ).

П4 – постійні пасиви. Статті разд. “Капітал і резерви ” (стор. 490 - стор. 217).

При визначенні ліквідності балансу групи активу й пасиву зіставляються між собою (мал. 8)

Умови абсолютної ліквідності балансу:

А1? П1; А2? П2; А3 ?П3; А4 ?П4.

Необхідною умовою абсолютної ліквідності балансу є виконання перших нерівностей. Четверта нерівність носить так званий балансуючий характер: його виконання свідчить про наявність у підприємства власних оборотних коштів (Ес = Ис - F).

Теоретично недолік засобів по одній групі активів компенсується надлишком по інший, але на практиці менш ліквідні засоби не можуть замінити більше ліквідні.

Зіставлення А1 - П1 і А2 - П2 дозволяє виявити поточну ліквідність підприємства, що свідчить про платоспроможність найближчим часом. Порівняння А3 - П3 відбиває перспективну ліквідність, на її основі прогнозується довгострокова орієнтовна платоспроможність.

Аналіз ліквідності балансу проводиться за допомогою аналітичної табл.12 , за даними який можна зробити висновок що баланс підприємства не відповідає всім критеріям абсолютної ліквідності.

· Тому що А1<<П1,то підприємство не може відповідати за своїми обов'язками найближчим часом. Незважаючи на дуже високий ріст коштів (темп росту 3349%),які наприкінці року є єдиним джерелом найбільш ліквідних активів, кредиторська заборгованість також росте на 153%, що не дозволяє говорити про поліпшення стану текушей ліквідності підприємства.

· Аналізуючи довгострокову орієнтовну платоспроможність, можна сказати, що підприємство повністю відповідає умовам ліквідності (А2> П2 і А3 >П3)

· При вивченні балансу варто звернути увагу на один дуже важливий показник - чистий оборотний капітал, або чисті оборотні кошти. Це абсолютний показник за допомогою якого також можна оцінити ліквідність підприємства. Чистий оборотний капітал дорівнює різниці між підсумками роздягнула “Оборотні активи ” і роздягнула “Короткострокові пасиви ”. Зміна рівня ліквідності визначається по зміні показника чистого оборотного капіталу. Він становить величину, оставшуюся після погашення всіх короткострокових зобов'язань. Отже, ріст цього показника - підвищення рівня ліквідності підприємства (табл.13).

Таблиця 13

Обчислення чистого оборотного капіталу

| Показники | На початок року, руб. | На кінець року, руб. |

| 1.Оборотні активи | 8 140 620 | 21 922 469 |

| 2.Короткострокові пасиви | 8 496 978 | 20 489 882 |

| 3.Чистий оборотний капітал (1-2) | -356 358 | 1 432 587 |

У цьому випадку ріст чистого оборотного капіталу говорить про ріст ліквідності будівельного підприємства.

3.5.2 Оцінка відносних показників ліквідності й платоспроможності

Для якісної оцінки платоспроможності й ліквідності підприємства крім аналізу ліквідності балансу необхідний розрахунок коефіцієнтів ліквідності (табл. 14)

Ціль розрахунку - оцінити співвідношення наявних активів, як призначених для безпосередньої реалізації, так і задіяних у технічному процесі, з метою їхньої наступної реалізації й відшкодування вкладених коштів і існуючих зобов'язань, які повинні бути погашені підприємством у майбутньому періоді.

Розрахунок ґрунтується на тім, що види оборотних коштів мають різний ступінь ліквідності. Тому для оцінки платоспроможності й ліквідності підприємства застосовуються показники, які різняться залежно від порядку включення їх у розрахунок ліквідних засобів, розглянутих як покриття короткострокових зобов'язань.

Таблиця 14

Фінансові коефіцієнти, застосовувані для оцінки ліквідності

Підприємства

| Коефіцієнт | Що показує | Як расчитывается | Коментарі |

| ! Коефіцієнт поточної ліквідності (покриття | Достатність оборотних коштів підприємства, які можуть бути використані їм для погашення своїх короткострокових зобов'язань. Характеризує запас міцності, що виникає внаслідок перевищення ліквідного майна над наявними зобов'язаннями | Кп = Rа/Кt Відношення поточних активів (оборотних коштів) до поточних пасивів (короткостроковим зобов'язанням) | 1≥ Кп ≥2 Нижня границя вказує на те, що оборотних коштів повинне бути досить, щоб покрити свої короткострокові зобов'язання. Перевищення оборотних активів над короткостроковими зобов'язаннями більш ніж у два рази вважається небажаним, оскільки це свідчить про нераціональне вкладення своїх засобів і неефективному їхньому використанні |

| 2. Коефіцієнт критичної (термінової) ліквідності | Прогнозовані платіжні можливості підприємства за умови своєчасного проведення розрахунків з дебіторами | Ккл = (Д +rа)/Кt Відношення коштів і короткострокових фінансових вкладень плюс суми мобільних засобів у розрахунках з дебіторами до поточними пасивами | Ккл ≥1 Низьке значення вказує на необхідність постійної роботи з дебіторами, щоб забезпечити можливість обігу найбільш ліквідної частини оборотних коштів у грошову форму для розрахунків |

| 3. Коефіцієнт абсолютної ліквідності | Яку частину короткострокової заборгованості підприємство може погасити найближчим часом. Характеризує платоспроможність підприємства на дату складання балансу | Кал = Д/Кt Відношення коштів і короткострокових фінансових вкладень до поточних пасивів | Кал ≥ 0,2 - 0,5 Низьке значення вказує на зниження платоспроможності підприємства |

У досліджуваному методі закладені обмеження інформативного характеру, тому при веденні аналізу платоспроможності й ліквідності підприємства з використанням коефіцієнтів ліквідності зовнішній аналітик може стикнутися з деякими труднощами, наприклад такими:

· Статичність показників. Представлені коефіцієнти одномоментни, розраховуються на основі балансових даних, складених на певну дату;

· Мала інформативність для прогнозування. Важко визначити, чи здатне підприємство генерувати кошти в об'ємі, достатньому для здійснення інвестицій;

· Неповноцінна й недостатня інформаційна база для розрахунку. Це пов'язане з обмеженнями, закладеними у фінансову звітність. Підприємство на основі проведеної облікової політики може показувати в балансі завищені значення дебіторської заборгованості (за рахунок неліквідних статей) і вести неповний облік зобов'язань. У цьому випадку показується сума основного боргу без відсотків за використання позикових засобів і ін.

Головне достоїнство показників - простота й наочність - може обернутися істотним недоліком - неточністю висновків. Тому варто обережно підходити до оцінці платоспроможності підприємства цим методом.

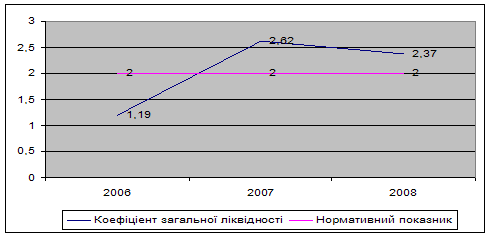

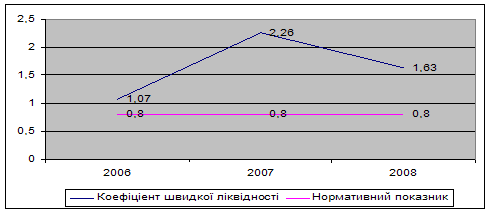

Таким чином, аналіз коефіцієнтів ліквідності показує (табл. 15.):

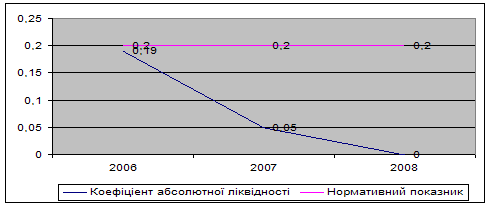

· Коефіцієнт абсолютної ліквідності<<нормативного значення (Кал=0,1).Це говорить про можливість погашення короткострокової заборгованості підприємством найближчим часом тільки на 10%.

· Коефіцієнт критичної (термінової) ліквідності також набагато нижче нормативного (Ккл=0,48). Це говорить про ризик низької платоспроможності підприємства в короткостроковому періоді, тому що підприємство може покрити зобов'язання лише 50% кредиторів за допомогою всіх мобільних засобів.

· У якості базового можна використовувати коефіцієнт загальної ліквідності. Два інших коефіцієнти використовуються якщо буде потреба поглибленого аналізу для відбиття впливу окремих статей поточних активів. У нашім випадку коефіцієнт поточної (загальної) ліквідності перебуває в нижньої границі нормативного значення, але це вже говорить про те, що в підприємства досить оборотних коштів, які можуть бути використані їм для погашення своїх короткострокових зобов'язань.

У західній практиці для оцінки ліквідності підприємства використовується нормативний метод порівняння, при якому розрахункові значення порівнюють зі среднеотраслевыми. У Росії для визначення оптимальних значень показників ліквідності підприємств різних сфер діяльності не існує достовірної статистичної бази. Тому в Російській практиці варто звертати увагу насамперед на динаміку змін коефіцієнтів.

· Динаміка значень коефіцієнтів як загальної ліквідності, так і інших коефіцієнтів ліквідності, указує на поліпшення в забезпеченості оборотними коштами (див. Табл.15).Причиною цього з'явилося збільшення частки поточних активів у загальній сумі активів підприємства в порівнянні з 1997р. (темп росту-269%).Крім цього, спостерігається різкий ріст дебіторської заборгованості <12 мес.(темп росту-233%) і коштів -найбільш ліквідних активів(темп росту-3349%). Але, незважаючи на таке інтенсивне зростання перерахованих вище активів, ріст коефіцієнтів ліквідності не настільки значний. Тому що поряд з ростом поточних активів, цього року спостерігалося також інтенсивне зростання поточних пасивів (темп росту короткострокової кредиторської заборгованості-254%).

Таким чином, оцінка відносних показників ліквідності й платоспроможності ще раз підтверджує результати аналізу ліквідності балансу. Підприємство в перспективі платоспроможне й здатно відповідати за своїми обов'язками. Хоча для погашення поточних зобов'язань, підприємству знадобиться великий проміжок часу, достатній на обналичивание труднореали- зуемых активів.

Похожие работы

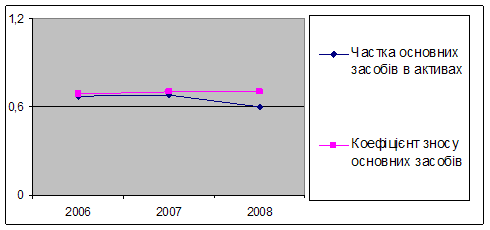

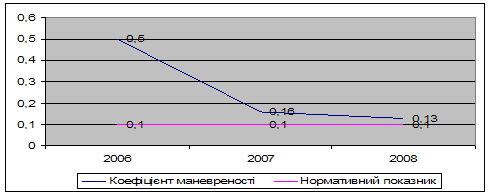

... формування активів. Визначається фінансова стійкість відношенням вартості матеріальних оборотних активів (запасів та витрат) до величини власних та позикових джерел коштів для їх формування. Аналіз фінансового стану підприємства ТОВ "Комфорт" показав, що власний капітал у 2006 році складав 1529421,7 грн. За рахунок чистого прибутку, отриманого за звітній період власний капітал зріс на відповідну ...

... (Польща), основним видом діяльності якого є здійснення інвестиційної діяльності на території країн Східної Європи, на придбання контрольного пакету акцій ЗАТ „АТБ Групп”. РОЗДІЛ 3. ШЛЯХИ УПРАВЛІННЯ ФІНАНСОВИМ СТАНОМ ПІДПРИЄМСТВА 3.1 Діагностика банкрутства як засіб управління фінансовим станом підприємства Банкрутство та санація підприємств є невід’ємною частиною економічних відносин ...

... = 5659,7/7239,1 = 0,78. Аналізуючи даний коефіцієнт ми бачимо, що на кінець періоду він збільшився. 3 НАПРЯМИ ПОКРАЩЕННЯ ФІНАНСОВОГО СТАНУ АТЗТ "Мукачівська лижна фабрика "ТИСА" Як і в інших підприємств, в умовах кризи неплатежів у даного підприємства є нестача грошових коштів, проблеми зі збутом (великий обсяг готової продукції на складі) та з отриманням дебіторської заборгованості. ...

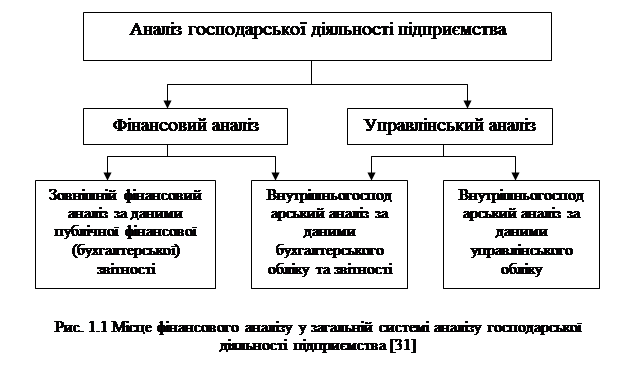

... і позитивної рентабельності в короткостроковій і довгостроковій перспективі. Довгострокова фінансова політика направлена на управління довгостроковими джерелами засобів підприємства - власним капіталом і довгостроковими зобов'язаннями, які в рамках фінансового аналізу прирівнюються до власних засобів. Краткосрочная фінансова політика вирішує питання управління короткостроковими зобов'язаннями ...

0 комментариев