Навигация

Аналіз джерел власних засобів

2.2.2 Аналіз джерел власних засобів

Розглянемо чинники, які впливають на формування власного капіталу. Для цього складемо спеціальну таблицю (таб. 10).

Таблиця 10. Динаміка і структура власного капіталу СТОВ «Степове»

| Показники | 2005г. | 2006г. | Відхилення | |||||||||

| тис.грн. | питома вага % | тис.грн. | питома вага % | абсолютне | относи-тельное | % до підсумку | ||||||

| 1.1. Статутний фонд (капітал) | 153,0 | 4,3 | 153,0 | 3,7 |

| |||||||

| 1.2. Інший додатковий капітал | 449,8 | 12,7 | 466,0 | 11,3 | +16,2 | -1,4 | +2,6 | |||||

| 1.3. Резервний фонд | 1662,4 | 47,1 | 1503,9 | 36,3 | -158,5 | -10,8 | -25,8 | |||||

| 1.4. Нерозподілена прибуток звітного роки | 1263,4 | 35,8 | 2019,2 | 48,7 | 755,8 | +12,9 | +123,2 | |||||

| Всього | 3528,6 | 100 | 4142,1 | 100 | 613,5 | * | 100 | |||||

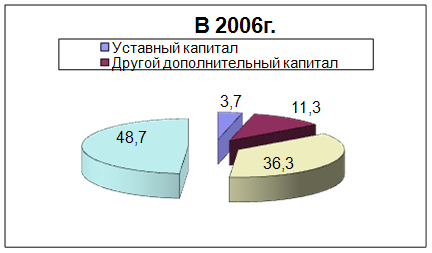

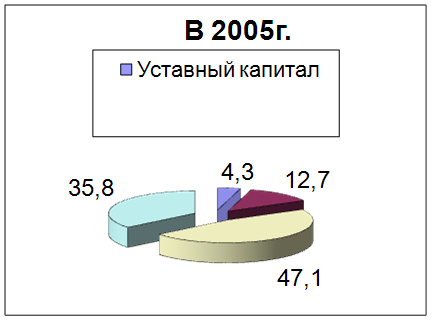

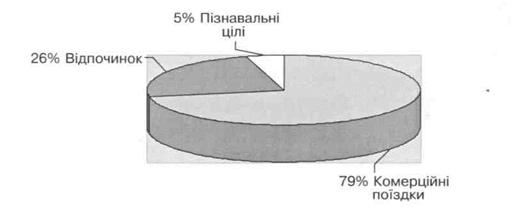

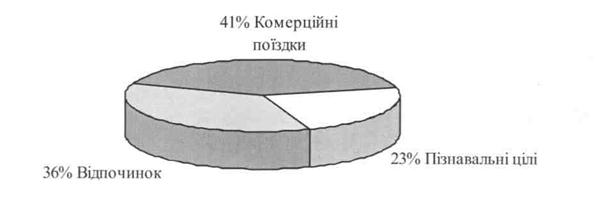

З таблиці видно, що сума власного капіталу в 2006г. зросла на 613,5 тис. грн. в порівнянні з даними 2005г. Головною і основною причиною є значне збільшення суми нерозподіленого прибутку на 755,8 тис. грн. Незмінним залишився статутний капітал. Незначні зміни відбулися в структурі іншого додаткового капіталу – він збільшився на 16,2 тис. грн. Також істотно зменшилася сума резервного капіталу на 158,5 тис. грн. В цілому ж в структурі власного капіталу підприємства відбулися позитивні зміни. (Мал. 3)

Мал. 3 Структура власного капіталу

2.3 Ліквідність і платоспроможність

Ліквідність (від латів. liguidus — текучий) — це здатність активів організацій, фірм, банків легко звертатися в грошові кошти для своєчасного погашення зобов'язань; це мобільність активів підприємства, в першу чергу оборотних, що забезпечує фактичне покриття короткострокових зобов'язань.[4, с. 164] Одним з показників, що характеризують фінансову стійкість підприємства, є його платоспроможність, тобто можливість наявними грошовими ресурсами своєчасно погашати свої платіжні зобов'язання. Аналіз платоспроможності необхідний не тільки для підприємства з метою оцінки і прогнозування фінансової діяльності, але і для зовнішніх інвесторів (банків). Перш ніж видати кредит, банк повинен упевнитися в кредитоспроможності позичальника. То ж повинні зробити і підприємства, які хочуть вступити у економічні відносини один з одним. Особливо важливо знати про фінансові можливості партнера, якщо виникає питання про надання йому комерційного кредиту або відстрочення платежу.

Оцінка платоспроможності здійснюється на основі характеристики ліквідності поточних активів, яка визначається часом, необхідним для перетворення їх в грошові кошти. Чим менше вимагається часу для інкасування даного активу, тим вище його ліквідність. Ліквідність балансу - це можливість підприємства обернути активи в готівку і погасити свої платіжні зобов'язання, а точніше — це ступінь покриття боргових зобов'язань підприємства його активами, термін перетворення яких в грошову готівку відповідає терміну погашення платіжних зобов'язань. Вона залежить від ступеня відповідності величини наявних платіжних засобів величині короткострокових боргових зобов'язань. Поняття платоспроможності і ліквідності дуже близькі, але друге більш ємке. Від ступеня ліквідності балансу залежить платоспроможність. В той же час ліквідність характеризує як поточний стан розрахунків, так і перспективу. Підприємство може бути платоспроможним на звітну дату, але мати несприятливі можливості в майбутньому. Аналіз ліквідності балансу полягає в порівнянні засобів по активу, згрупованих по ступеню убутної ліквідності, з короткостроковими зобов'язаннями по пасиву, які групуються по ступеню терміновості їх погашення. У бухгалтерському балансі в активі засобу підприємства групуються по ступеню збільшення їх ліквідності, в пасиві зобов'язання розміщені у міру скорочення термінів їх погашення. Всі активи підприємства залежно від ступеня їх ліквідності, тобто від здатності і швидкості перетворення на грошові кошти, можна умовно поділити на такі групи:

1. Найбільш ліквідні активи (А1) – суми по всіх статтях грошових коштів, які можуть бути використані для здійснення поточних розрахунків негайно. У цю групу включаються також і короткострокові фінансові вкладення (цінні папери).

2. Активи, які швидко реалізуються (А2), - активи, для перетворення яких в наявні засоби необхідно певний час. У цю групу можна включити дебіторську заборгованість, платежі по якій очікуються впродовж 12 місяців після дати балансу, і інші оборотні активи. Ліквідність цих активів різна і залежить від суб'єктивних і об'єктивних чинників: кваліфікація фінансових працівників, взаємин підприємства з платниками і їх платоспроможності, умов надання кредитів покупцям, організації вексельного звернення і ряду інших чинників.

3. Активи, які поволі реалізуються (А3), - найменше ліквідні активи – це запаси і витрати. Ліквідність цієї групи залежить від своєчасності відвантаження продукції, швидкості і правильності оформлення банківських документів, швидкості платіжного документообігу в банці, від якості і попиту на продукцію, її конкурентоспроможності, платоспроможності покупців, форми розрахунків і ін.

4. Активи, які важко реалізуються (А4), - це активи, призначені для використання в господарській діяльності впродовж тривалого часу. У цю статтю можна включити статті розділу 1 активу балансу «Необоротні активи».

Отже, перші три групи активів (А1, А2, А3) є більш ліквідними, ніж інше майно підприємства. Пасиви балансу залежно від ступеня збільшення термінів погашення зобов'язань групуються так

1. Найбільш термінові зобов'язання (П1) – кредиторська заборгованість, позики для працівників, інші короткострокові пасиви.

2. Короткострокові пасиви (П2) – короткострокові позикові кредити банків і інші позики, які підлягають погашенню впродовж 12 місяців після звітної дати.

3. Довгострокові пасиви (П3) – довгострокові кредити банків, позикові засоби і інші довгострокові пасиви.

4. Постійні пасиви (П4) – статті розділу 1 пасиву балансу.

Підприємство вважається ліквідним, якщо його поточні активи перевищують короткострокові зобов'язання. [13,238-242]

Ліквідність балансу – це ступінь покриття боргових зобов'язань підприємства його активами, термін перетворення яких в гроші відповідає терміну погашення платіжних зобов'язань. Вона залежить від ступеня відповідності величини наявних платіжних засобів величині боргових зобов'язань. Для визначення ліквідності балансу необхідно порівняти підсумки по кожній групі активів і пасивів. Баланс вважається абсолютно ліквідним, якщо виконується умова:

А1 : П1;

А2 : П2;

А3 : П3;

А4 : П4.[14, з 125]

Якщо виконуються перші три нерівності, тобто поточні активи перевищують зовнішні зобов'язання підприємства, то обов'язково виконується і остання нерівність. Це означає наявність у підприємства власних оборотних коштів, тобто дотримується мінімальна умова фінансової його стійкості.

Невиконання будь-якої з перших трьох нерівностей означає, що ліквідність балансу більшим або меншим ступенем відрізняється від абсолютної. Аналіз ліквідності балансу СТОВ «Степове» оформимо у вигляді таб. 11, проаналізувавши яку бачимо, що за важ аналізований період не виконується перша рівність абсолютної ліквідності балансу. Це свідчить про недостатню кількість на підприємстві найбільш ліквідних активів – грошових коштів в наявній і безготівковій формах.

При аналізі ліквідності підприємства використовують такі показники:

Коефіцієнт абсолютної ліквідності (До яскраво-червоний). Визначається відношенням найбільш ліквідних активів (А1) до поточної кредиторської заборгованості підприємства (П1 + П2):

До яскраво-червоний = А 1 / (П1+П2).

Цей показник є найбільш жорстким критерієм платоспроможності і ліквідності підприємства і показує, яку частину короткострокових зобов'язань воно може погасити у нинішній момент або найближчим часом. Теоретично достатнім вважається, якщо До яскраво-червоний вище 0,2-0,35. Це означає, що на 20-35% підприємство може у нинішній момент погасити всі свої короткострокові борги і платоспроможність вважається нормальною.

Такий показник ще називають коефіцієнтом платоспроможності.[11, з 44]

Визначимо цей показник на нашому підприємстві за кожен аналізований період:

1). 2004г. До яскраво-червоний = 140,6 / (2049,4 + 151,6) = 0,06

2). 2005г. До яскраво-червоний = 195,4 / (1055,1 + 151,6) = 0,16

3). 2006г. До яскраво-червоний = 167,6 / (902,3 +6,1) = 0,18

Як видимий на підприємство існує тенденція збільшення коефіцієнта платоспроможності за аналізований період на 12%. Проте показник не досяг достатнього рівня, що свідчить про недостатність «живих» грошей.

Коефіцієнт швидкої (проміжною) ліквідності (До бл). Обчислюється відношенням суми грошових коштів, короткострокових фінансових вкладень і дебіторської заборгованості (А1 + А2) до поточної кредиторської заборгованості (П1 + П2), тобто :

До бл = (А1 + А2) / (П1 + П2).

Він допомагає оцінити можливість погашення підприємства короткострокових зобов'язань у випадки його критичного стану.

Теоретично найбільш низьке значення цього показника 1, найбільш високе – 2. [11, с. 45]

Визначимо цей показник на нашому підприємстві:

1). 2004г. До бл = (140,6 + 538,9) / (2049,4 + 151,6) = 0,31

2). 2005г. До бл = (195,4 + 302,2) / (1055,1 + 151,6) = 0,41

3). 2006г. До бл = (167,6 + 152,7) / (902,3 +6,1) = 0,35

Як видимий відбувається незначне коливання даного показника і він знаходиться на низькому рівні.

узагальнювальним показником ліквідності є коефіцієнт покриття (Кп), або загальний коефіцієнт ліквідності, коефіцієнт поточної ліквідності. Він розраховується відношенням поточних активів (А1 + А2 + А3) до поточних зобов'язань (П1 + П2):

До п = (А1 + А2 + А3) / (П1 + П2).

Він вимірює загальну ліквідність і показує, в якому ступені поточна кредиторська заборгованість забезпечується поточними активами, тобто скільки грошових одиниць доводиться на 1 грн. поточних зобов'язань. Теоретичне значення цього показника 1,5-2,5. [11, з 47]

Визначимо значення цього показника на СТОВ «Степове»:

1). 2004г. До п = (140,6 + 538,9 + 4330,3) / (2049,4 + 151,6) = 2,28

2). 2005г. До п = (195,4 + 302,2 + 4479,7) / (1055,1 + 151,6) =4,12

3). 2006г. До п = (167,6 + 152,7 + 4703,1) / (902,3 +6,1) = 5,53

Як видно на нашому підприємстві показник загальної ліквідності значно високий і спостерігається його зростання швидкими темпами (з 2004 р. по 2006г він зріс на 3,25).

Отже, СТОВ «Степове» має високі показники ліквідності, та варто збільшити кількість найбільш ліквідних активів – грошових коштів і їх еквівалентів.

Похожие работы

... стан туристичної галузі в Україні, наявність позитивних зрушень у розвитку сільського зеленого туризму як прибуткового і найменш капіталомісткого виду туризму. Метою дослідження є аналіз стану міжнародного туризму на Херсонщині для розробки проектних рішень щодо його розвитку. Тому в процесі виконання роботи: 1. Проаналізована діяльність суб'єктів туристичної індустрії та зроблено висновок про ...

0 комментариев