Навигация

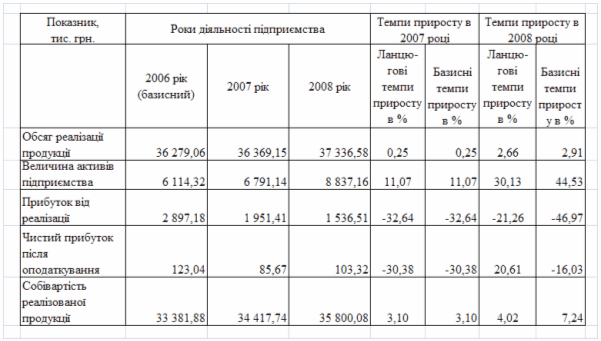

Аналіз фінансової ситуації на підприємстві

Аналіз фінансової ситуації на підприємстві

1. Визначення точки беззбитковості

Метод розрахунку точки беззбитковості, (критичного об'єму продажу), щодо оцінки і прогнозування лівериджу полягає у визначенні для кожної конкретної ситуації об'єму випуску, який забезпечував би беззбиткову діяльність.

FC

Qc = ¾¾¾¾

P - V

де: Qc - критичний об'єм продажу, шт. ;

FC - умовно-постійні виробничі витрати, грн. ;

Р - ціна одиниці продукції, грн. ;

V - змінні виробничі витрати, грн.

Умовно - постійні витрати (FC) :

амортизаційні відрахування - 4118 грн.

комунальні витрати - 19200 грн.

управлінські витрати - 58784 грн.

Всього 82102 грн.

Змінні виробничі витрати на одиницю виготовлення продукції (V):

а) диван - ліжко:

сировина - 48,66 грн.

матеріали - 219,5 грн.

сушка деревини - 3,48 грн.

фонд заробітної плати - 18,20 грн.

утримання обладнання - 21,68 грн.

Всього 311,52 грн.

FC 82102

Qc = ¾¾¾¾ = ¾¾¾¾¾¾¾¾ = 1061 шт.

P - V 388,90 - 311,52

де: Р - ціна дивана-ліжка, 388,90 грн.

Будуємо графік розрахунку точки беззбитковості:

Витрати

![]()

![]() c

c

412654 Q

![]() 330552 реалізація продукції

330552 реалізація продукції

![]()

![]() валові витрати

валові витрати

![]() змінні виробничі

змінні виробничі

![]() витрати

витрати

умовно - постійні витрати

![]()

![]() 82102

82102

![]() 0 1061 Штук

0 1061 Штук

Малюнок 1 Графік розрахунку точки беззбитковості (диван - ліжко)

Виручка від реалізації = Р * К = 388,90 * 1035 = 402511,5 грн.

Валові витрати = V * K + FC = 311,52 * 1035 + 82012 = 404435.2 грн.

Прибуток від реалізації = Виручка від реалізації - Валові витрати = 402511,5 - 404435,2 = -1923,7 грн.

Виробничі потужності цеху по випуску диванів:

Виручка від реалізації = Р * К = 388,90 * 3600 = 1400040 грн.

Валові витрати = V * K + FC = 311,52 * 3600 + 82102 = 1203574 грн.

Прибуток від реалізації = Виручка від реалізації - Валові витрати = 1400040 - 1203574 = 196466 грн.

б) крісло:

сировина - 17,41 грн.

матеріали - 69,41 грн.

сушка деревини - 1,31 грн.

фонд заробітної плати - 7,13 грн.

утримання обладнання - 13,72 грн.

Всього 108,98 грн

FC 82102

Qc = ¾¾¾¾ = ¾¾¾¾¾¾¾¾ = 1668 шт.

P - V 158,20 - 108,98

Виручка від реалізації = Р * К = 158,20 * 1394 = 220530,8 грн.

Валові витрати = V * K + FC = 108,98 * 1394 + 82102 = 234020,12 грн.

Прибуток від реалізації = Виручка від реалізації - Валові витрати = 220530,8 - 234020,12 = -13489,32 грн.

Виробничі потужності цеху по випуску крісел:

Виручка від реалізації = Р * К = 158,20 * 7200 = 1139040 грн.

Валові витрати = V * K + FC = 108,98 * 7200 + 82102 = 866758 грн.

Прибуток від реалізації = Виручка від реалізації - Валові витрати = 1139040 - 866758 = 272282 грн.

Будуємо графік розрахунку точки беззбитковості:

Витрати

![]()

![]() c

c

![]()

263880 реалізація продукції Qc

263880 реалізація продукції Qc

![]()

валові витрати

![]()

181778

181778

умовно - постійні витрати

![]()

![]()

![]() 82102

82102

![]() змінні виробничі витрати

змінні виробничі витрати

![]() 0 1668 Штук

0 1668 Штук

Малюнок 2 Графік розрахунку точки беззбитковості ( крісло )

2 Аналіз фінансових коефіцієнтів

1. Коефіцієнт автономії:

П1 / ПБ

де: П1 - підсумок розділу 1 пасиву балансу, тис. грн. ;

ПБ - підсумок балансу, тис. грн.

а) на початок періоду:

П1 / ПБ = 88 / 577 = 0,15

б) на кінець періоду:

П1 / ПБ = 484,3 / 1085,5 = 0,45

Коефіцієнт запозичених і власних коштів:

КК - ДК

¾¾¾¾¾

П1

де: КК - короткосторокові кредити та короткострокові позикові кошти, тис. грн.;

ДК - довгострокові кредити, тис. грн.

а) на початок року:

КК - ДК 82

¾¾¾¾¾ = ¾¾¾ = 0,93

П1 88

б) на кінець року:

КК - ДК 90,3

¾¾¾¾¾ = ¾¾¾ = 0,19

П1 484,3

3. Коефіцієнт маневрування:

П1 + ДК - А1

¾¾¾¾¾¾

П1

де: А1 - підсумок розділу 1 активу балансу, тис. грн.

а) на початок року:

П1 + ДК - А1 88 - 53

¾¾¾¾¾¾ = ¾¾¾¾ = 0,39

П1 88

б) на кінець року:

П1 + ДК - А1 484,3 - 338,3

¾¾¾¾¾¾ = ¾¾¾¾¾¾ = 0,30

П1 484,3

4. Коефіцієнт забезпеченості запасів і затрат власними джерелами:

П1 + ДК - А1

¾¾¾¾¾¾

А2

де: А2 - підсумок розділу 2 активу балансу, тис. грн.

а) на початок року:

П1 + ДК - А1 88 - 53

¾¾¾¾¾¾ = ¾¾¾¾ = 0,17

А2 300

б) на кінець року:

П1 + ДК - А1 484,3 - 338,3

¾¾¾¾¾¾ = ¾¾¾¾¾¾ = 0,28

А2 521,8

5. Коефіцієнт ліквідності:

А3

¾¾¾¾¾

П3 - ДК

де: П3 - підсумок розділу 3 пасиву балансу, тис. грн.

а) на початок року:

А3 220

¾¾¾¾¾ = ¾¾¾¾ = 0,44

П3 - ДК 489

б) на кінець року:

А3 184,2

¾¾¾¾¾ = ¾¾¾¾ = 0,31

П3 - ДК 601,2

6. Коефіцієнт абсолютної ліквідності:

НЛА

¾¾¾¾¾

П3 - ДК

де: НЛА - найбільш ліквідні активи, тис. грн.

а) на початок року:

НЛА 0

¾¾¾¾¾ = ¾¾¾¾ = 0

П3 - ДК 489

б) на кінець року:

НЛА 1,5

¾¾¾¾¾ = ¾¾¾¾ = 0,002

П3 - ДК 601,2

7. Коефіцієнт покриття:

7.1 фактичний:

А2 - А3

¾¾¾¾¾

П3 - ДК

а) на початок року:

А2 - А3 300 + 220

¾¾¾¾¾ = ¾¾¾¾¾¾ = 1,06

П3 - ДК 489

б) на кінець року:

А2 - А3 300 + 220

¾¾¾¾¾ = ¾¾¾¾¾¾ = 1,17

П3 - ДК 601,2

7.2 нормативний:

А2 + ВЗ - ДК

¾¾¾¾¾¾¾

П2 - ДК

де: ВЗ - виробничі запаси, тис. грн.

а) на початок року:

А2 + ВЗ - ДК 300 + 121

¾¾¾¾¾¾¾ = ¾¾¾¾¾¾ = 0,86

П2 - ДК 489

б) на кінець року:

А2 + ВЗ - ДК 521,8 + 113,5

¾¾¾¾¾¾¾ = ¾¾¾¾¾¾ = 1,056

П2 - ДК 601,2

8. Реальна вартість майна виробничого призначення:

ОЗ + ВЗ + НБ

¾¾¾¾¾¾

ПБ

де: ОЗ - основні засоби та інші позабюджетні активи, тис. грн. ;

НБ - незавершене виробництво, тис. грн.

а) на початок року:

ОЗ + ВЗ + НБ 53 + 121 + 4

¾¾¾¾¾¾ = ¾¾¾¾¾¾¾ = 0,308

ПБ 577

б) на кінець року:

ОЗ + ВЗ + НБ 338,3 + 113,5

¾¾¾¾¾¾ = ¾¾¾¾¾¾¾ = 0,416

ПБ 1085,5

Таблиця 1 Фінансові коефіцієнти

| Назва коефіцієнта | На початок року | На кінець року |

| Автономії | 0,15 | 0,45 |

| Співвідношення запозичених і власних коштів | 0,93 | 0,19 |

| Маневрування | 0,39 | 0,30 |

| Коефіцієнт забезпеченості запасів і затрат власними джерелами | 0,17 | 0,28 |

| Ліквідності | 0,44 | 0,31 |

| Абсолютної ліквідності | ¾ | 0,002 |

| Покриття ( платіжоздатності ) | 1,06 | 1,17 |

| Майна виробничого призначення | 0,308 | 0,416 |

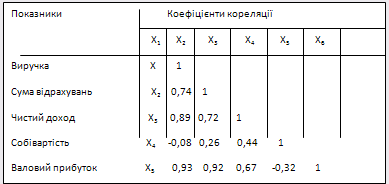

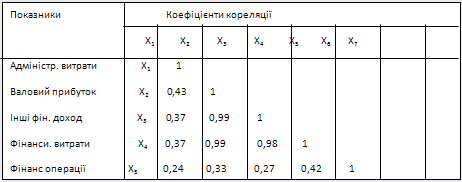

Сумісний аналіз фінансових коефіцієнтів, проведений по даним табл. 3 відображає загальне погіршення фінансового положення підприємства за аналізуємий період. Коефіцієнт автономії підвищився з 0,15 до 0,45 , що характеризує збільшення фінансової незалежності підприємства , зниження ризику фінансових труднощів в майбутніх періодах, підвищує гарантії виплати підприємством своїх зобов'язань. Коефіцієнт запозичених і власних коштів знизився з 0,93 до 0,19 що відповідає перевазі власних коштів над запозиченими. Коефіцієнт маневреності знизився з 0,39 до 0,30 - це пояснюється недостатністю власних коштів підприємства, що знаходяться в мобільній формі і зниженням можливості їх маневрування. Хоч коефіцієнт забезпеченості запасів і затрат власними джерелами і підвищився з 0,17 до 0,28 все ж він майже в троє нижче від нормативної величини ( 1 ), що говорить про недостатнє забезпечення запасів і затрат власними джерелами формування. Відповідно коефіцієнт ліквідності знизився з 0,44 до 0,31 тобто знижуються прогнозовані платіжні можливості підприємства при умові своєчасного проведення розрахунків з дебіторами. Існує " неписане правило", що мінімальною гарантією інвестицій є коефіцієнт ліквідності не менше 2,0 . Низький рівень ліквідності може свідчити про ускладнення в збуті продукції або поганій організації матеріально - технічного постачання.

Коефіцієнт абсолютної ліквідності в зв'язку з відсутністю найбільш ліквідних активів (грошових коштів в касі, коштів на розрахунковому рахунку, відсутністю короткострокових фінансових вкладень) на початку року дорівнював нулю, тобто підприємство не могло в разі необхідності швидко реалізувати свої активи і розрахуватись з кредиторами. На кінець року в касі підприємства з'явились грошові кошти і це призвело до збільшення коефіцієнта абсолютної ліквідності до 0,002 , нормативне значення цього коефіцієнта Коефіцієнт покриття або платіжоспроможності підвищився з 1,06 до 1,17 , але все ще нижче від нормативного значення, а це значить що підприємство має низький рівень платіжоспроможності при умові своєчасних розрахунків з дебіторами і продажі в разі необхідності матеріальних оборотних коштів. Коефіцієнт майна виробничого призначення підвищився з 0,308 до 0,416 і знаходиться нижче критичної границі допустимої норми, тому потрібно знайти додаткові кошти для збільшення майна виробничого призначення.

Таблиця 2 Аналіз фінансової стійкості підприємства

| Номер рядку | Показник | Одиниця виміру | На початок року | На кінець року |

| 1 | 2 | 3 | 4 | 5 |

| 1. | Джерела власних коштів | тис. грн. | 88 | 484,3 |

| Основні засоби та інші позаоборотні активи | тис. грн. | 53 | 338,3 | |

| 3. | Власні оборотні кошти | тис. грн. | 35 | 146 |

| 4. | Довгострокові пасиви | тис. грн. | 0 | 0 |

| 5. | Власні та довгострокові позикові джерела формування запасів і затрат | тис. грн. | 35 | 146 |

| 6. | Короткострокові кредити | тис.грн. | 82 | 90,3 |

| 7. | Загальна величина основних джерел формування запасів і затрат | тис. грн. | 117 | 236,3 |

| 8. | Запаси і затрати | тис. грн. | 300 | 521,8 |

| 9. | Надлишок ( + ) або недостача ( - ) власних оборотних коштів | тис. грн. | -265 | -375,8 |

| 10. | Надлишок ( + ) або недостача власних і довгострокових запозичених джерел формування запасів і затрат | тис. грн. | -265 | -375,8 |

| 11. | Надлишок ( + ) або недостача ( - ) загальної величини основних джерел формування запасів і затрат | тис.грн. | -183 | -285,5 |

| 1 | Тип фінансової ситуації | ¾ | кризисний | кризисний |

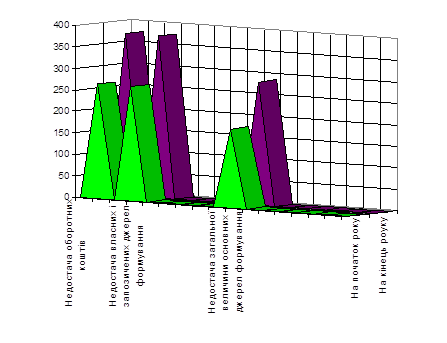

Аналіз фінансової стійкості показав, що ситуація на підприємстві критична. Хоч власні оборотні кошти і збільшились на 111 тис грн. все ж їх недостача становить 375,8 тис. грн. Недостача власних і довгострокових запозичених джерел формування запасів і затрат підвищилась, в порівнянні з початком року на 110,8 тис. грн. і становить 375,8 тис. грн. Загальна величина основних джерел формування запасів і затрат зросла на 119,3 тис. грн. і становить 236,3 тис. грн., недостача за звітний період збільшилась відповідно на 102,5 тис. грн. і становить 285,5 тис. грн. Це відбулось внаслідок зменшення попиту на продукцію, збільшення товарних запасів на складах підприємства.

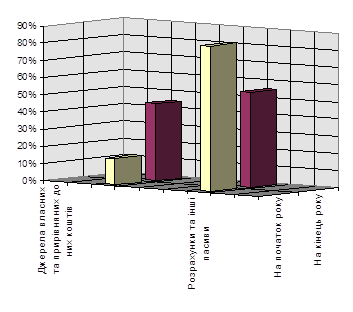

Малюнок 3 Аналіз фінансової стійкості підприємства

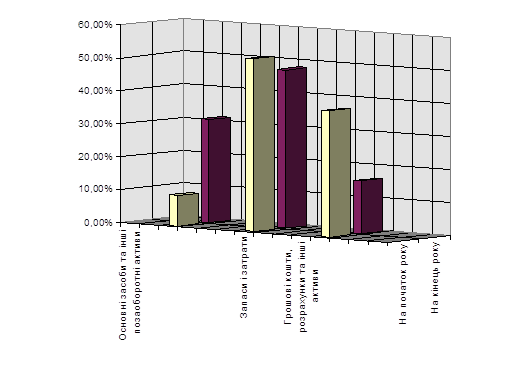

Таблиця 3 Аналіз активів підприємства

| Абсолютні величини тис. | грн. | Питома % | вага, | Зміни | |||

| Актив | На початок року | На кінець року | на початок року | на кінець року | в абсолютних величинах, тис грн. | в % до величини на початок року | |

| 1. Основні засоби та інші позаоборотні активи | 53 | 338,3 | 9,2 | 31,2 | 285,3 | 22 | |

| Запаси і затрати | 300 | 521,8 | 52,3 | 48 | 221,8 | -4,3 | |

| 3. Грошові кошти, роз рахунки та інші активи | 220 | 184,2 | 38,2 | 16 | -35,8 | -22,2 | |

| В тому числі: | |||||||

| дебіторська заборгованість | 140 | 51,2 | 0,3 | 4,8 | -88,8 | 4,5 | |

| Баланс | 577 | 1085,5 | 100 | 100 | 508,5 | 0 | |

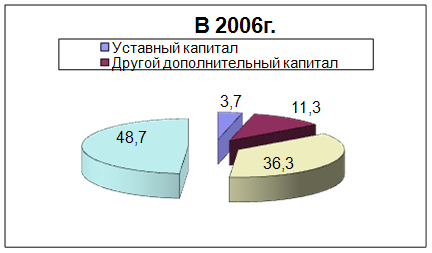

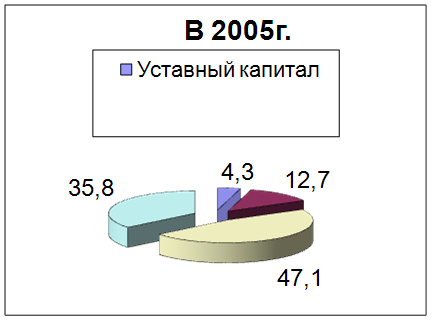

Малюнок 4 Структура складових активу балансу підприємства

Таблиця 4 Аналіз пасивів підприємства

| Абсолютні личини тис. | грн. | Питома % | вага, | Зміни | ||

| Пасив | на початок року | на кінець року | на початок року | на кінець року | в абсолютних величинах, тис грн. | в % до величини на початок року |

| 1. Джерела власних та прирівняних до них кош тів | 88 | 484,3 | 15,25 | 44,61 | 396,3 | 29,36 |

| Розрахунки та інші пасиви | 489 | 601,2 | 84,75 | 55,39 | 112,1 | -29,36 |

| В тому числі: | ||||||

| короткострокові кредити та запозичені кошти | 82 | 90,3 | 14,21 | 8,31 | 8,3 | -5,9 |

| довгострокові кредити та запозичені кошти | __ | __ | __ | __ | __ | __ |

| Баланс | 577 | 1085,5 | 100 | 100 | 508,5 | 0 |

Малюнок 5 Структура складових пасиву балансу підприємства

Таблиця 5 Аналіз впливу окремих факторів на зміну величини прибутку від реалізації товарної продукції (крісло) (грн..)

| N | Показник | План | План на факт. | Факт | Відхилення (+, - ) факту | |

| п / п | об'єм реалізації | від плану | від перерахунку плану | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1. | Виробнича собівартість | 227800 | 158776,6 | 204764,66 | -23035,34 | 45988,06 |

| Невиробничі затрати | 3880 | 2704,36 | 4558,38 | 678,38 | 1854,02 | |

| 3. | Повна собівартість | 231680 | 161480,96 | 209323,04 | -22356,96 | 47842,08 |

| 4. | Виручка від реалізації товарної продукції | 316400 | 220530,8 | 220530,8 | -95869,96 | ¾ |

| 5. | ПДВ | 52740 | 36759,78 | 36759,78 | -15980,22 | ¾ |

| 6. | Прибуток від реалізації | 31980 | 22290,06 | -25552,02 | -57532,02 | -47842,08 |

| 7. | Виручка від реалізації товарної продукції в оптових цінах підприємства | 263660 | 183771,02 | 183771,02 | -79888,98 | ¾ |

За звітний період, на підприємстві, збитки від реалізації крісел становлять 25552,02 грн. Ця ситуація склалася внаслідок збільшення повної собівартості виготовлення продукції. В перерахунку на фактичний об'єм реалізації повна собівартість збільшилась на 47842,08 грн. в тому числі: виробнича собівартість на 45988,06 грн.; невиробничі затрати на 1854,02 грн. Виручка від реалізації товарної продукції в оптових цінах підприємства виконана на 69,7 % і становить 183771,02 грн. , що на 79888,98 грн. менше в порівнянні з планом. Така ситуація склалася за рахунок зменшення випуску даної продукції з 2000 одиниць, по плану до 1394 фактично, план виконано на 69,7 %.

Таблиця 6 Аналіз впливу окремих факторів на зміну величини прибутку від реалізації товарної продукції (диван) (грн.)

| N | Показник | План | План на факт. | Факт | Відхилення (+, - ) факту | |

| п / п | об'єм реалізації | від плану | від перерахунку плану | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1. | Виробнича собівартість | 371256 | 320218,65 | 385330,5 | 14074,5 | 65111,85 |

| Невиробничі витрати | 6312 | 5444,1 | 9853,2 | 3541,2 | 4409,1 | |

| 3. | Повна собівартість | 377568 | 325652,4 | 395183,7 | 17615,7 | 69531,3 |

| 4. | Виручка від реалізації товарної продукції | 466680 | 402511,5 | 402511,5 | -64168,5 | ¾ |

| 5. | ПДВ | 77784 | 67088,7 | 67088,7 | -10695,3 | ¾ |

| 6. | Прибуток від реалізації | 11328 | 9770,4 | -59760,9 | -71088,9 | -69531,3 |

| 7. | Виручка від реалізації товарної продукції в оптових цінах підприємства | 388896 | 335422,8 | 335422,8 | -53473,2 | ¾ |

Збитки від реалізації диванів становлять 59760,9 грн., що сталося за рахунок збільшення повної собівартості виготовлення продукції на 121,35 % тобто 69531,3 грн. в перерахунку плану на фактичний обсяг реалізації. Виробнича собівартість виготовлення продукції в перерахунку збільшилась на 120,33 % і становить 65111,85 грн. відповідно невиробничі витрати збільшились на 180,98 % або 4409,1 грн. Це пов'язано з підвищенням ціна на матеріали та паливо, зменшенням обсягу випуску продукції, збільшенням відрахувань у фонд оплати праці.

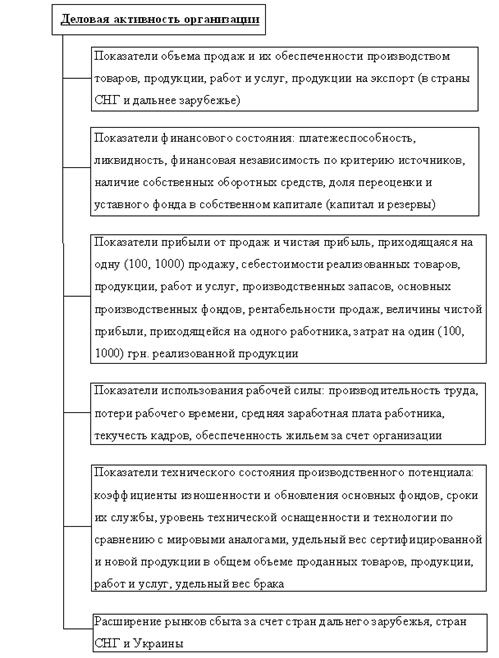

3. Аналіз рентабельності і ділової активності підприємства

1. Рентабельність продажу:

Пр / В

де: Пр - прибуток, тис. грн.

В - виручка від реалізації, тис. грн.

а ) за попередній період:

Пр / В = 76 / 3148,6 = 0,024

Рентабельність капіталу підприємства:

Пр / ПБ

де: ПБ - підсумок балансу, тис. грн.

а) за попередній період:

Пр / ПБ = 76 / 577 = 0,13

3. Рентабельність основних засобів та інших позаоборотних активів:

Пр / А1

а) за попередній період:

Пр / А1 = 76 / 53 = 1,43

4. Рентабельність власного капіталу:

Пр / П1

а) за попередні йперіод:

Пр / П1 = 76 / 88 = 0,86

5. Рентабельність перманентного капіталу:

Пр

¾¾¾¾¾

П1 + ДК

а) за попередній період:

Пр 76

¾¾¾¾¾ = ¾¾¾¾¾ = 0,86

П1 + ДК 88

6. Коефіцієнт оборотності капіталу:

В / ПБ

а) за попередній період:

В / ПБ = 3148,6 / 557 = 5,45

б) за звітний період:

В / ПБ = 1078,7 / 1085,5 = 0,99 7

7. Коефіцієнт оборотності мобільних коштів:

В

¾¾¾¾¾

А2 + А3

а) за попередній період:

В 3148,6

¾¾¾¾¾ = ¾¾¾¾¾¾ = 8,91

А2 + А3 53 + 300

б) за звітний період:

В 1078,7

¾¾¾¾¾ = ¾¾¾¾¾¾ = 1,52

А2 + А3 521,8 + 184,2

8. Коефіцієнт оборотності матеріальних оборотних коштів:

В / А2

а) за попередній період:

В / А2 = 3148,6 / 300 = 10,49

б) за звітний період:

В / А2 = 1078,7 / 521,8 = 2,06

9. Коефіцієнт оборотності готової продукції:

В / ГП

де: ГП - готова продукція, тис. грн.

а) за попередній період:

В / ГП = 3148,6 / 174 = 18,09

б) за звітний період:

В / ГП = 1078,7 / 394,9 = 2,73

10. Коефіцієнт оборотності дебіторської заборгованості:

В / ДЗ

де: ДЗ - дебіторська заборгованість, тис. грн.

а) за попередній період:

В / ДЗ = 3148,6 / 140 = 22,49

б) за звітний період:

В / ДЗ = 1078,7 / 51,2 = 21,06

11. Коефіцієнт середнього строку обороту дебіторської заборгованості:

365 * ДЗ

¾¾¾¾¾

В

а) за попередній період:

365 * ДЗ 365 *140

¾¾¾¾¾ = ¾¾¾¾¾ = 16,22

В 3148,6

б) за звітний період:

365 * ДЗ 365 * 51,2

¾¾¾¾¾ = ¾¾¾¾¾ = 17,32

В 1078,7

1 Коефіцієнт оборотності кредитної заборгованості:

В / КЗ

де: КЗ - кредитна заборгованість, тис. грн.

а) за попередній період:

В / КЗ = 3148,6 / 407 = 7,73

б) за звітний період:

В / КЗ = 1078,7 / 430,7 = 2,5

13. Коефіцієнт середнього строку обороту кредитної заборгованості:

365 * КЗ

¾¾¾¾¾

В

а) за попередній період:

365 * КЗ 365 * 407

¾¾¾¾¾ = ¾¾¾¾¾ = 47,18

В 3148,6

б) за звітний період:

365 * КЗ 365 * 430,7

¾¾¾¾¾ = ¾¾¾¾¾ = 145,73

В 1078,7

14. Фондовіддача основних засобів та інших позаоборотних активів:

В / А1

а) за попередній період:

В / А1 = 3148,6 / 53 = 59,40

б) за звітний період:

В / А1 = 1078,7 / 338,3 = 3,18

15. Коефіцієнт оборотності власного капіталу:

В / П1

а) за попередній період:

В / П1 = 3148,6 / 88 = 35,77

б) за звітний період:

В / П1 = 1078,7 / 484,3 = 2,22

Таблиця 7 Аналіз рентабельності та ділової активності підприємства

| Значення за періодами | ||

| Назва коефіцієнта | попередній | звітний |

| 1 | 2 | 3 |

| 1. Рентабельність продажу | 0,024 | ¾ |

| Рентабельність капіталу підприємства | 0,13 | ¾ |

| 3. Рентабельність основних засобів та інших позаоборотних активів | 1,43 | ¾ |

| 4. Рентабельність власного капіталу | 0,86 | ¾ |

| 5. Рентабельність перманентного капіталу | 0,86 | ¾ |

| 6. Загальної оборотності капіталу | 5,45 | 0,99 |

| 7. Оборотності мобільних коштів | 8,91 | 1,52 |

| 8. Оборотності матеріальних оборотних коштів | 10,49 | 2,06 |

| 9. Оборотності готової продукції | 18,09 | 2,73 |

| 10.Оборотності дебіторської заборгованості | 22,49 | 21,06 |

| 11.Середнього строку обороту дебіторської заборгованості | 16,22 | 17,32 |

| 1Оборотності кредитної заборгованості | 7,73 | 2,5 |

| 13.Середнього строку обороту кредитної заборгованості | 47,18 | 145,73 |

| 14.Фондовіддачі основних засобів та інших позаоборотних активів | 59,40 | 3,18 |

| 15.Оборотності власного капіталу | 35,77 | 2,22 |

Аналіз рентабельності та ділової активності підприємства показав, що за звітний період фінансова ситуація на підприємстві погіршилася. Рентабельність продажу знизилася з 0,024 до 0 за рахунок зменшення попиту на виготовлену продукцію і збільшення затрат на виробництво реалізованої продукції. Рентабельність капіталу підприємства знизилася з 0,13 до 0 ,що також засвідчує про зниження попиту на продукцію, зменшення прибутку від реалізації, збільшення затрат на виробництво і реалізацію підприємством своєї продукції. Рентабельність основних засобів та інших позаоборотних активів знизилась з 1,43 до 0 за рахунок зменшення прибутку від реалізації товарів, послуг. Рентабельність власного капіталу зменшилась з 0,86 до 0 внаслідок збільшення фінансування з спеціальних фондів та зменшення прибутку від реалізації товарів і послуг. Коефіцієнт загальної оборотності капіталу знизився з 5,45 до 0,99 в зв'язку з зменшенням виручки від реалізації товарної продукції. Коефіцієнт оборотності мобільних коштів знизився з 8,91 до 1,52 , тобто знизилась швидкість обороту всіх мобільних засобів, це пов'язано з збільшенням виробничих запасів, товарної продукції та зменшенням виручки від реалізації. Коефіцієнт оборотності матеріальних оборотних коштів знизився з 10,49 до 2,06 це пов'язано з відносним збільшенням виробничих запасів, зменшенням незавершеного виробництва або зниженням попиту на готову продукцію. Коефіцієнт оборотності готової продукції знизився з 18,09 до 2,73 в зв'язку з зменшенням попиту на вироблену продукцію і з її накопиченнях на складах підприємства. Коефіцієнт оборотності дебіторської заборгованості знизився з 22,49 до 21,06 - це пов'язано з зменшенням комерційного кредиту, що надававсь підприємству. Коефіцієнт середнього строку обороту дебіторської заборгованості збільшився з 16,22 до 17,32 а це значить, що зменшився термін виплати дебіторської заборгованості. Коефіцієнт оборотності кредитної заборгованості знизився з 7,73 до 2,5 ,це відбулося за рахунок збільшення обсягів купівлі підприємством в кредит. Коефіцієнт середнього строку обороту кредитної заборгованості збільшився з 47,18 до 145,73 за рахунок збільшення строку повернення підприємством комерційного кредиту. Фондовіддача основних засобів та інших позаоборотних активів зменшилась з 59,40 до 3,18 за рахунок відносного збільшення основних засобів та інших позаоборотних активів та зменшення виручки від реалізації. Коефіцієнт оборотності власного капіталу зменшився з 35,77 до 2,22 за рахунок збільшення обсягів фінансування з спеціальних фондів, зменшення виручки від реалізації і показує тенденцію до бездіяльності частини власних коштів.

Похожие работы

... і «Степове», можемо зробити вивід, що на підприємстві відбувається скорочення трудових ресурсів. Особливо значні скорочення відбуваються працівників рослинництва (на 57 чіл.), це пов'язано із зменшенням сільськогосподарських угідь підприємства. Кількість працівників, зайнятих в тваринництві, в 2005г. в порівнянні з 2004г. збільшилося на 20 чіл., але вже в 2006г. цей показник порівнявся з базисними ...

... Ринок цінних паперів України.- 2003.- №3-4.- С. 55-57 49. Осовська Г. В. Основи менеджменту / Навчальний посібник / Київ: „Кондор", 2003. - с. 89-91 - 553 с. 50. Панасенко О.В. Вдосконалення фінансового планування на підприємстві з використанням економіко-математичних моделей// Актуальні проблеми економіки.- 2008.- №7.- С. 219-227 51. Петленко Ю.В. Фінансовий менеджмент: навчальний посібник.- ...

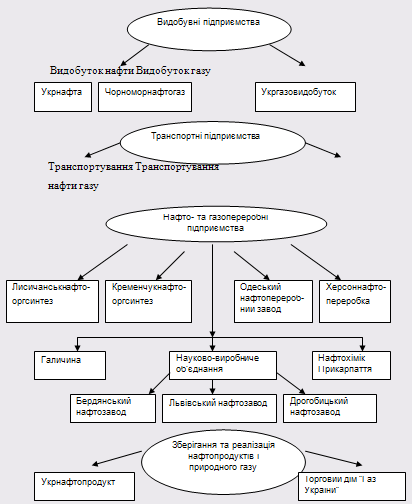

... є відрахування до резервного (страхового) фонду підприємницьких структур, який регулюється в Україні діючим законодавством і має суто цільове призначення. Так, за звітними даними підприємств нафтопереробної промисловості, ми спостерігаємо відрахування до резервного фонду у 2003 році 0,5%(127,8: 25410,5) на підприємстві "Нафтохімік Прикарпаття" і на "Херсонському нафтопереробному комплексі" у 2001 ...

... і чистого грошового потоку (1.9) 4)коефіцієнт покриття відсотків за кредитами (1.10) Отже, згідно наведеної в цьому підрозділі методики здійснюється аналіз структури та динаміки вхідних грошових потоків з метою виявлення недоліків в роботі підприємства і, на основі отриманих даних, розробки рекомендацій щодо заходів, які необхідно провести для покращення ситуації. РОЗДІЛ 2 АНАЛІЗ ...

0 комментариев