Навигация

Ограничения, связанные с организационной структурой организации (наличием филиалов и представительств)

3. Ограничения, связанные с организационной структурой организации (наличием филиалов и представительств)

Кроме ограничений по видам осуществляемой деятельности, законодатель поставил возможность применения упрощенной системы налогообложения в зависимость от сложности организационной структуры организации. Причем ограничение в применении упрощенной системы для любой организации (вне зависимости от вида осуществляемой деятельности) связано с наличием у нее филиалов и (или) представительств. Согласно п.п. 1 п. 3 ст. 34612 НК РФ организации, имеющие филиалы и (или) представительства не вправе применять упрощенную систему налогообложения.

Организациям, предполагающим перейти на упрощенную систему налогообложения, следует иметь в виду, что представительства и филиалы могут существовать наряду с иными структурными подразделениями. При этом наличие обособленных подразделений, не являющихся филиалами и представительствами, не становится препятствием для применения упрощенной системы налогообложения.

Отличие филиалов и представительств от иных обособленных подразделений состоит не только в наличии руководителя (например, обособленным подразделением организации может быть какой-либо отдел или иное структурное подразделение организации, также имеющее руководителя), а еще и в том, что руководитель филиала (представительства) самостоятельно представляет интересы организации в месте нахождения филиала (представительства) перед третьими лицами на основании имеющихся у него полномочий. Иные обособленные подразделения, даже при наличии руководителя, выполняют совершенно иные функции (как правило, имеющие внутренний характер для организации) и не имеют самостоятельности.

Кроме того, отличительной чертой представительств и филиалов является то, что отношения между "головной" организацией и филиалом и (или) представительством строятся на основе положения о филиале и (или) представительстве. Причем создание филиала или представительства должно быть указано в учредительных документах создавшего их юридического лица.

Таким образом любое представительство либо филиал будут являться обособленным подразделением в смысле, придаваемом этому термину Налоговым кодексом РФ, но при этом далеко не любое обособленное подразделение отвечает признакам представительства либо филиала. Например, к иным обособленным подразделениям могут относится цеха, участки, дополнительные офисы, торговые павильоны, палатки и иные обособленные подразделения, не обладающие полномочиями филиала или представительства .

Пример 1:

Организации имеет обособленное подразделение, расположенное вне места его расположения.

Допустим, что остальные ограничения, позволяющие применять упрощенную систему налогообложения, соблюдены.

Проверка соблюдения ограничения по наличию филиалов и представительств

1. Организация вправе применять упрощенную систему налогообложения, если обособленное подразделение не является филиалом или представительством;

2. Организация не вправе применять упрощенную систему налогообложения, если обособленное подразделение является филиалом или представительством.

2.4. Совершенствования налогообложения при наличии обособленных подразделений

Совет Федерации рекомендует правительству разработать и внести в Госдуму законопроект о зачислении налога на доходы физических лиц по месту жительства. Об этом говорится в принятых на пленарном заседании СФ предложениях по формированию концепции федерального бюджета на 2007 г. Сенаторы также предлагают правительству внести предложения по совершенствованию налогообложения прибыли обособленных подразделений вертикально интегрированных компаний и холдингов, а также рассмотреть возможность принятия дополнительных мер по упрощению порядка возмещения налога на добавленную стоимость. СФ также считает необходимым усовершенствовать порядок установления и уплаты акцизов на нефтепродукты с целью стимулирования повышения их качества. Сенаторы считают, что необходимы изменения в Налоговый кодекс, направленные на решение проблем трансфертного ценообразования. Актуальным становится повышение уровня достоверности прогнозов социально-экономического развития Российской Федерации.

Федеральным законом от 6.06.05 г. № 58-ФЗ были внесены дополнения в ст. 288 НК РФ. После вступления в силу новой редакции ст. 288 НК РФ (с 1 января 2006 г.) налогоплательщик, имеющий несколько обособленных подразделений на территории одного субъекта Российской Федерации, может не производить распределение прибыли по каждому из этих подразделений. Сумма налога, подлежащая уплате в бюджет этого субъекта Российской Федерации, в таком случае определяется исходя из доли прибыли, исчисленной из совокупности показателей обособленных подразделений, находящихся на территории субъекта Российской Федерации. При этом налогоплательщик самостоятельно выбирает то обособленное подразделение, через которое осуществляется уплата налога в бюджет этого субъекта Российской Федерации, уведомив о принятом решении налоговые органы, в которых его обособленные подразделения стоят на налоговом учете.

Заключение

В ходе написания дипломной работы было выяснено текущее положение дел в сфере налогообложения обособленных подразделений организаций.

Было установлено, что к обособленным подразделениям гражданским законодательством отнесены филиалы и представительства. Представительство - обособленное подразделение юридического лица, расположенное вне места его нахождения, которое представляет интересы юридического лица и осуществляет их защиту. Филиал - обособленное подразделение юридического лица, расположенное вне места его нахождения и осуществляющее все его функции или их часть, в том числе функции представительства.

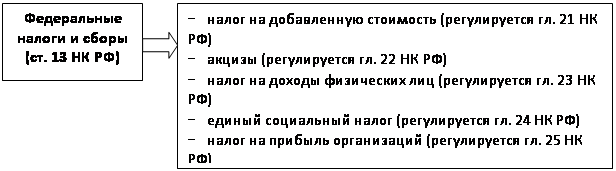

Было установлено, что в налогообложении обособленных подразделений свои тонкости. Два вида платежей – федеральный и местный. Две организации – головная и дочерняя. Кто, сколько и куда должен платить? Вопросы лучше задавать до наступления отчетного периода.

Налог на добавленную стоимость. С 2002 года он уплачивается по месту нахождения головной организации, а не в регионе. Налог на прибыль - состоит из двух частей. Федеральную часть выплачивает головная организация - за себя и за структурное подразделение. Налог по каждому виду имущества уплачивается отдельно. Для головной организации – по месту ее расположения, для дочерней – в регионе. Уплата единого социального налога зависит от статуса подразделения. По некоторым налогам ставки определяют местные власти.

До введения в действие части первой Налогового кодекса Российской Федерации филиалы и иные обособленные структурные подразделения, имеющие отдельный баланс и расчетный счет, признавались самостоятельными налогоплательщиками в соответствии с отдельными положениями законов о конкретных налогах, тогда как обособленные структурные подразделения, не имеющие отдельного баланса и расчетного счета, хотя и не признавались налогоплательщиками, производили уплату отдельных налогов в соответствующие бюджеты по месту их нахождения.

Сумма налога, подлежащая уплате по месту нахождения обособленного подразделения, определяется исходя из величины налоговой базы, относящейся к этому обособленному подразделению. Сумма налога, подлежащая уплате по месту нахождения организации, в состав которой входят обособленные подразделения, определяется как разница между общей суммой налога, подлежащей уплате организацией в целом, и совокупной суммой налога, подлежащей уплате по месту нахождения всех обособленных подразделений организации. Налогоплательщики представляют налоговые декларации по месту своего нахождения, а также по месту нахождения обособленных подразделений. Налог на имущество предприятий Согласно ст. 1 Закона Российской Федерации от 13.12.03 г. N 2030-1 "О налоге на имущество предприятий" плательщиками данного налога являются предприятия, учреждения и организации, в том числе с иностранными инвестициями, считающиеся юридическими лицами по законодательству Российской Федерации, а также филиалы и другие аналогичные подразделения юридических лиц, имеющие отдельный баланс и расчетный (текущий) счет. Кроме того, согласно ст. 7 указанного Закона организация, в состав которых входят территориально обособленные подразделения, не имеющие отдельного баланса и расчетного (текущего) счета, зачисляют налог на имущество предприятий в порядке, установленном настоящим Законом, в доходы бюджетов субъектов Российской Федерации и местных бюджетов по месту нахождения указанных подразделений в сумме, определяемой как произведение налоговой ставки, действующей на территории субъекта Российской Федерации, на которой расположены эти подразделения, на стоимость основных средств, материалов, малоценных и быстроизнашивающихся предметов и товаров этих подразделений. До вступления в действие Федерального закона от 9.07.03 г. N 154-ФЗ в качестве территориально обособленных подразделений юридического лица понимались предусмотренные ст. 55 ГК РФ филиалы и представительства, расположенные вне места его нахождения и осуществляющие все его функции или их часть. Таким образом, с 1 января 2004 г. фактически сохранялся порядок уплаты налога на имущество предприятий, установленный Законом Российской Федерации "О налоге на имущество предприятий". Федеральным законом от 9.07.04 г. N 154-ФЗ внесены изменения в понятие обособленного подразделения организации. Так, в соответствии с п. 2 ст. 11 части первой НК РФ под обособленным подразделением организации стало пониматься любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места.

Рабочее место считается стационарным, если оно создается на срок более одного месяца. Таким образом, объекты, ранее считавшиеся для целей налогообложения обособленными имущественными объектами, стали (при соблюдении условий, указанных в п. 2 ст. 11 части первой НК РФ) рассматриваться в качестве обособленных подразделений организации, и обязанностью организации стало перечисление сумм налога в бюджеты субъектов Российской Федерации и местные бюджеты по месту их нахождения. Единый налог на вмененный доход для определенных видов деятельности Статьей 83 НК РФ предусмотрено, что организации, в состав которых входят филиалы и (или) представительства, расположенные на территории Российской Федерации, обязаны встать на учет в качестве налогоплательщика в налоговом органе как по своему месту нахождения, так и по месту нахождения каждого своего филиала и (или) представительства. Следовательно, в том случае, если организация имеет филиал (представительство) и осуществляет деятельность на территории субъекта Российской Федерации, где введен единый налог, то она обязана уплачивать его исходя из видов деятельности, осуществляемых филиалом.

А также установлено, какие основные предложения в сфере улучшения налогообложения готовит Совет Федерации РФ.

Список использованной литературы

1. Налоговый кодекс Российской Федерации;

2. Федеральный закон от 4 апреля 2005 г. №30-ФЗ «Об исполнении федерального бюджета за 2003 год»

3. Федеральный закон от 23 декабря 2004 г. №173-ФЗ «О федеральном бюджете на 2005 год»

4. Федеральный закон от 23 декабря 2003 г. №186-ФЗ №О федеральном бюджете на 2004 год» (с изм. и доп. от 29 июня, 28 июля, 20 августа, 10 ноября 2004 г.)

5. Федеральный закон от 24 декабря 2002 г. №176-ФЗ «О федеральном бюджете на 2003 год» (с изм. и доп. от 23 июня, 7 июля, 11 ноября 2003 г., 10 ноября 2004 г.)

6. Закон Новосибирской области от 11 декабря 2004 г. «244-ОЗ "Об областном бюджете Новосибирской области на 2005 год»

7. Закон Новосибирской области от 30 декабря 2003 г. «161-ОЗ "Об областном бюджете Новосибирской области на 2004 год» (с изм. и доп. от 29 марта, 15 июня, 24 сентября 2004 г.)

8. Закон Новосибирской области от 27 декабря 2002 г. №83-ОЗ «Об областном бюджете Новосибирской области на 2003 год» (с изм. и доп. от 12 мая г., 26 сентября 2003 г.)

9. Абрамова М.А., Александрова Л.С. Финансы и кредит. М.: Юриспруденция, 2003 - 448 с.

10. Акирова Е.А Методология определения налоговой нагрузки на хозяйствующие субъекты // Финансы. 1904. № 9. – с. 41

11. Акулин Д.Ю. Оптимизация налоговых платежей /Д. Ю. Акулинин. - М.: Соврем. экономика и право, 2002.- 179 с.

12. Акчурина Е.В. Оптимизация налогообложения: Учебно-практическое пособие. - М.: ОСЬ-89, 2003. - 496 с.

13. Александров И.М. Налоги и налогообложение. - М.: Дашков и Ко, 2003.- 293 с.

14. Александров И.М. Налоговые системы России и зарубежных стран /И.М. Александров. - М.: Бератор-Пресс, 2002.- 191 с.

15. Андрющенко С.Н. Повышение эффективности контрольной работы // Российский налоговый курьер, №3. 2005 - с. 14-15

16. Анохин П.К. Избранные труды: Философские аспекты теории функциональной системы. М: Наука, 2002. – 541с.

17. Асадуллин Р.Г., Бублик Н.Д., Паскачев А.Б. и др. Оценка налоговой нагрузки на предприятие в условиях переходного этапа экономики // Налоговая политика и практика, № 4. 2004. – с. 30-35

18. Бабич А. М. , Павлова Л. Н. Государственные и муниципальные финансы. – М.: ЮНИТИ-ДАНА, 2002. - 703 с.

19. Балабанов А. И. , Балабанов И. Т. Финансы. - СПб: Питер, 2000. - 192 с.

20. Берталанфи Л. Общая теория системы: Критический обзор. — В кн.

Похожие работы

... - книга продаж. Должностное лицо, ответственное за ведение налоговых регистров по НДС, устанавливается приказом руководителя в соответствии с должностными инструкциями исполнителей. 4.4 Методические аспекты налоговой учетной политики НДС 4.4.1 Метод определения выручки для исчисления НДС В целях исчисления налога на добавленную стоимость моментом определения налоговой базы является день ...

... предпринимателям. Однако, по нашему мнению, выплаты физических лиц по договорам гражданско-правового характера, предметом которых является выполнение работ, оказание услуг, осуществляемые в пользу индивидуальных предпринимателей не должны облагаться единым социальным налогом. Иначе, возникнет двойное налогообложение, поскольку индивидуальные предприниматели самостоятельно уплачивают единый ...

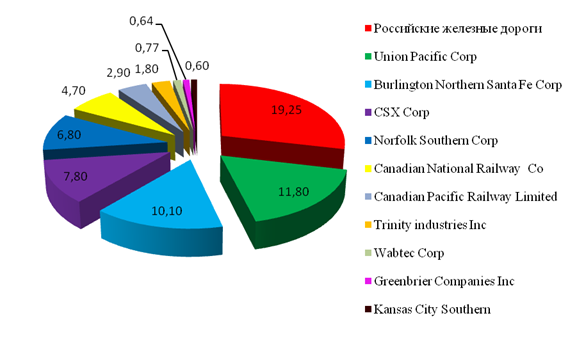

... транспортный налог; земельный налог; водный налог; налог на прибыль в части бюджета субъектов РФ (всего 11); прочие федеральные, региональные и местные налоги и сборы, а также другие обязательные платежи. Открытое акционерное общество «Российские железные дороги» уплачивает по месту своей государственной регистрации НДС (федеральный бюджет), налог на прибыль (в части федерального бюджета и ...

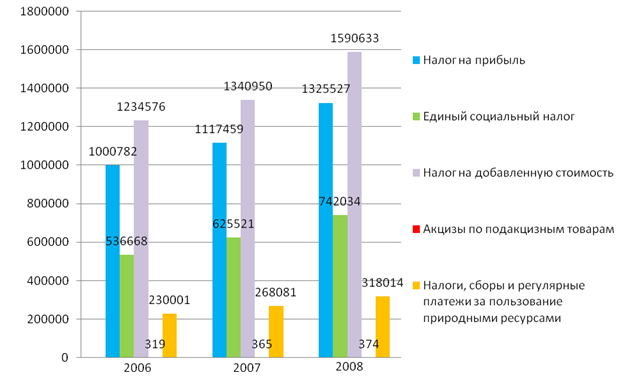

... жилищного фонда и объектов социально-культурной сферы и т.д. Поэтому таким видам налогов должно уделяться повышенное внимание. 3. Оценка перспектив и дальнейшего развития налога на имущество Ежегодно совокупность налогов на имущество приносит в консолидированный бюджет Российской Федерации около 4-6% налоговых доходов, причем в некоторых субъектах Российской Федерации (как, например, в ...

0 комментариев