Навигация

Единый социальный налог - правовой аспект

Министерство образования Российской Федерации

Московский государственный университет экономики, статистики и информатики

Целевой экономико-правовой факультетКУРСОВАЯ РАБОТА ПО КУРСУ

НАЛОГОВОЕ ПРАВО

ТЕМА: Единый социальный налог – правовой аспект.

Выполнил:

студент 2-го курса,

группа ВЮ-9-4,

Царь С.П.

Москва, 2003

Содержание:

стр.

Введение 4-5

Основная часть

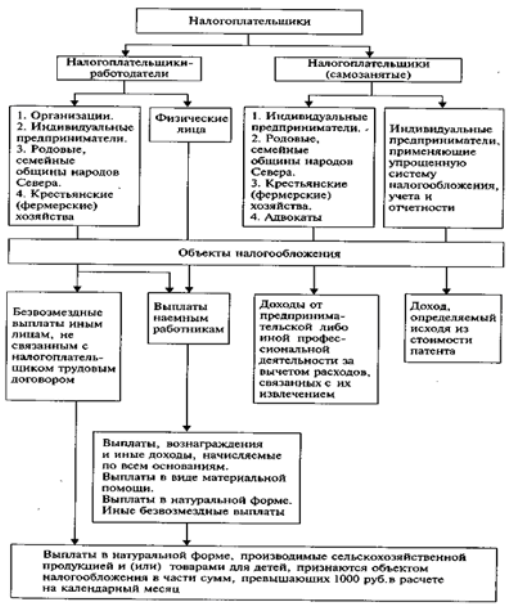

1. Плательщики единого социального налога 6-10

А. Общие положения 6

В. Налогоплательщики единого социального налога:

налогоплательщики, производящие выплаты физическим лицам 7-10

С. Налогоплательщики - индивидуальные предприниматели и адвокаты 10

2. Объект налогообложения 11-17

А. Общие положения 11

В. Объект налогообложения для налогоплательщиков, производящих

выплаты физическим лицам 11-17

С. Объект налогообложения для индивидуальных предпринимателей

и адвокатов 17

3. Суммы, не подлежащие налогообложению 18-28

А. Суммы, не подлежащие налогообложению в полном объеме 18-28

В. Суммы, не подлежащие налогообложению в ограниченных размерах 28

С. Суммы, не подлежащие налогообложению единого социального

налога в части суммы налога, подлежащих уплате в Фонд социального

страхования РФ 28

D. Освобождение от уплаты единого социального налога, предусмотренное

Федеральным законом «О федеральном бюджете на 2002 год» 28-29

4. Налоговая база 30-34

А. Налоговая база налогоплательщиков, производимых выплаты

физическим лицам 30-33

В. Исчисление налоговой базы налогоплательщиками – индивидуальными

предпринимателями и адвокатами 33-34

5. Порядок исчисления, порядок и сроки уплаты налога 35-41

А. Исчисление и уплата налога налогоплательщиками – работодателями 35-37

В. Сроки уплаты налога 37-38

С. Порядок сдачи отчетности 38-39

D. Исчисление и уплата налога обособленными подразделениями

организации 39-41

6. Ставки налога 42-45

7. Исчисление и уплата страховых взносов по обязательному

пенсионному страхованию 46-51

А. Субъекты обязательного пенсионного страхования 46-50

В. Объект налогообложения и база для начисления страховых взносов 50

С. Тарифы страхового взноса 50-52

Заключение 53-54

Список использованной литературы 55

Введение

5 августа 2000 года частью второй Налогового кодекса РФ была принята глава 24, которой устанавливался единый социальный налог. 29 декабря 2000 года в главу 24 Налогового кодекса РФ были внесены соответствующие изменения и дополнения. Порядок вступления в действие главы 24 устанавливался Федеральным законом от 5 августа 2000 г. N 118-ФЗ "О введении в действие второй части Налогового кодекса Российской Федерации и внесении изменений и дополнений в некоторые законодательные акты Российской Федерации о налогах"[1]. На основании положений указанных трех законов происходило исчисление и уплата единого социального налога в течение 2001 года.

Федеральным законом от 31 декабря 2001 г. N 198-ФЗ "О внесении дополнений и изменений в Налоговый кодекс Российской Федерации и в некоторые законодательные акты Российской Федерации о налогах и сборах"[2] глава 24 Налогового кодекса РФ была изложена практически в новой редакции. При этом исчисление единого социального налога связывается с уплатой страховых взносов по обязательному пенсионному страхованию. Порядок уплаты страховых взносов по обязательному пенсионному страхованию был установлен Федеральным законом от 15 декабря 2001 г. N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации"[3]. Данные нормативные акты вводятся в действие с 1 января 2002 г. Таким образом, с 1 января 2002 года устанавливается новый порядок исчисления и уплаты единого социального налога, а также вводится в действие система обязательного пенсионного страхования.

В составе единого социального налога консолидированы взносы в федеральный бюджет (в части взносов ранее подлежащих зачислению в Пенсионный фонд РФ), Фонд социального страхования РФ и фонды обязательного медицинского страхования. При этом в самостоятельном порядке исчисляются и уплачиваются в Пенсионный фонд РФ страховые взносы по обязательному пенсионному страхованию. Связь между этими двумя платежами состоит в том, что сумма единого социального налога, подлежащая уплате в федеральный бюджет, уменьшается на сумму уплаченного страхового взноса по обязательному пенсионному страхованию.

По-прежнему отдельный порядок установлен для взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний. Они будут уплачиваться в действующем порядке. Подобное исключение обусловлено тем, что ставки взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний дифференцированы в зависимости от категорий профессионального риска, к которым относится сфера деятельности плательщика (Закон РФ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний" от 24 июля 1998 г. N 125-ФЗ). Таким образом, включение данных взносов в состав единого социального налога не позволило бы установить единую для всех предприятий, независимо от сферы деятельности, шкалу ставок и расчет налога был бы значительно усложнен.

Все функции по контролю за правильностью исчисления, полнотой и своевременностью уплаты единого социального налога в бюджет и в государственные социальные внебюджетные фонды возложены на налоговые органы, в том числе и по взысканию сумм недоимки, пени и штрафов.

Они же осуществляют и взыскание сумм недоимки, пени и штрафов по платежам во внебюджетные фонды, образовавшиеся по состоянию на 1 января 2001 года (за исключением взносов на обязательное страхование от несчастных случаев). Зачисление данных сумм должно производиться в бюджеты соответствующих государственных социальных внебюджетных фондов, а платежи в Государственный фонд занятости населения - в федеральный бюджет.

Суммы излишне уплаченных страховых взносов в государственные социальные внебюджетные фонды по состоянию на 1 января 2001 года должны быть либо зачтены в счет уплаты единого социального налога (в части платежей в соответствующие фонды), либо возвращены в порядке, установленном ст. 78 Налогового кодекса РФ. Суммы излишне уплаченных взносов в Государственный фонд занятости населения, по нашему мнению, в соответствии со ст. 78 Налогового кодекса могут быть зачтены в счет уплаты налогов, зачисляемых в федеральный бюджет.

В отношениях, связанных с исчислением и уплатой страховых взносов по обязательному пенсионному страхованию, наряду с налоговыми органами участвует Пенсионный фонд РФ. Так, контроль за уплатой страховых взносов на обязательное пенсионное страхование осуществляется налоговыми органами в порядке, определяемом законодательством РФ, регулирующим деятельность налоговых органов. При этом взыскание недоимки по страховым взносам и пеней осуществляется органами Пенсионного фонда РФ.

Похожие работы

... + 2,0% с суммы,превыш. 600 000 р. 11 700 р. 700 р. 9900 р. 105 600 р. + + 2,0% с суммы,превыш. 600 000 р. Раздел 2. Исчисление и уплата единого социального налога «Порядок исчисления и уплаты налога также зависит от того, к какой категории принадлежит налогоплательщик. Налогоплательщики-работодатели исчисляют сумму налога отдельно в отношении каждого фонда. Эта сумма ...

... и медицинскому обеспечению. Поэтому Правительство РФ предложило значительно снизить ставку ЕСН, изменив одновременно пороговые значения регрессивной шкалы. Повышенный интерес к проблемам реформирования единого социального налога во многом определяется тем, что он является основным фактором устойчивого существования такого распространенного в российской экономике феномена, как теневые зарплаты, ...

... а только те, которые отвечают критериям, указанным в п. 2 ст. 346 Кодекса. Так, ФНС в письме от 30.03.2005 № ГВ-6-05/239 указывала, что целей налогообложения единым социальным налогом следует применять определение сельскохозяйственного товаропроизводителя, данное в Федеральном законе от 08.12.1995 № 193-ФЗ «О сельскохозяйственной кооперации». Согласно ст.1 указанного Закона «сельскохозяйственный ...

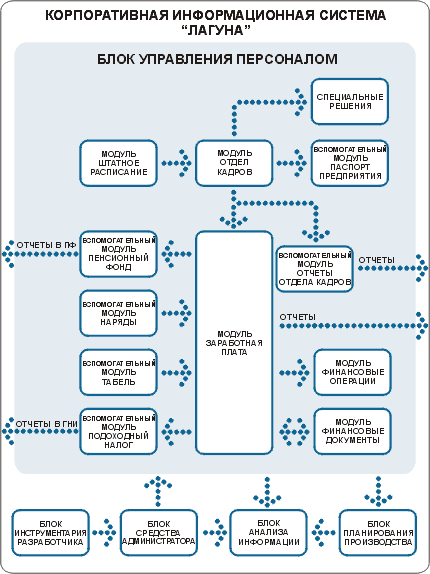

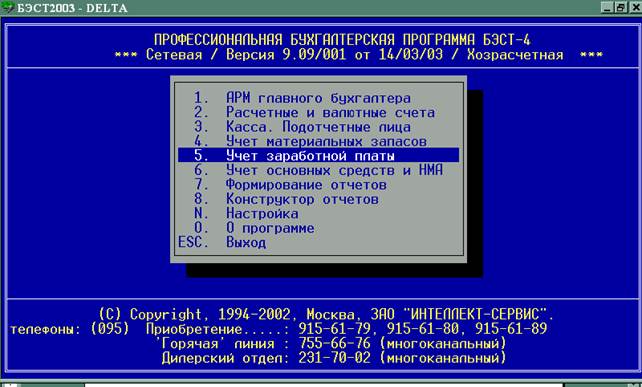

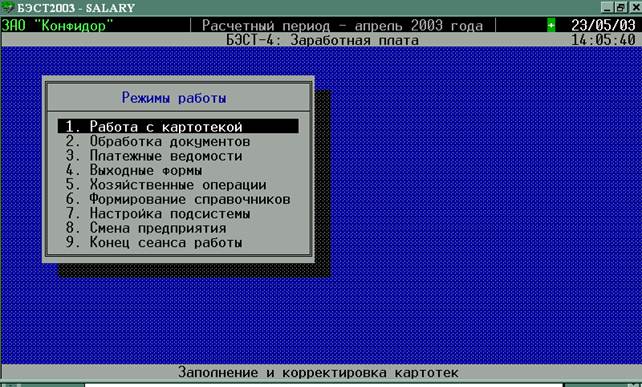

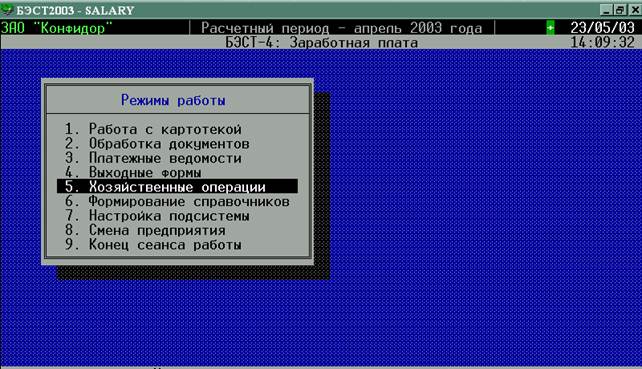

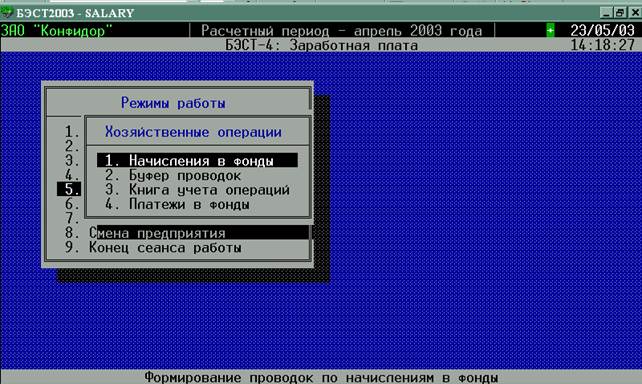

... – хозяйственной деятельности ЗАО «Конфидор» отражает и порядок ведения учета расчетов по ЕСН (см. Приложение 17). Исходя из аудиторского заключения видно, что главным недостатком в организации учета и налогообложения расчетов по ЕСН является не своевременность перечисления платежей по ЕСН. Это можно объяснить недостатком оборотных денежных средств у предприятия. 3. Проблемы и ...

0 комментариев