Навигация

Налоговая декларация, особенности её заполнения

2.4 Налоговая декларация, особенности её заполнения

Несмотря на изменения, внесенные в форму декларации по НДС Приказом Минфина России от 11.09.2008 № 94н, форма отчёта остается прежней, то есть образца, утвержденного Приказом Минфина России от 07.11.2006 № 136н. Номер формы по Классификатору деклараций (КНД) - 1151001. Её представляют обычные плательщики НДС, осуществляющие операции реализации на внутреннем рынке страны, операции экспорта, импорта, а также налоговые агенты.

Декларация представляется по окончании налогового периода - квартала, срок представления декларации по налогу на добавленную стоимость за IV квартал 2008 г. - 20 января 2009 г.

Особое место занимает отчётность по НДС по операциям ввоза товаров из Республики Беларусь. В этом случае отчёт представляется по другой форме, КНД 1151075. Она утверждена Приказом Минфина России от 27.11.2006 № 153н и представляется независимо от традиционного НДС, в срок не позднее 20-го числа месяца, следующего за месяцем принятия на учёт ввезенных из Белоруссии товаров. 20 января 2009 г. такую декларацию надо будет представить тем лицам, кто принял на учёт белорусские товары в декабре 2008 г. Одновременно с декларацией налогоплательщики обязаны представить в налоговые органы Заявление о ввозе товаров и уплате косвенных налогов в трёх экземплярах и ряд других подтверждающих документов.

Титульный лист и разд. I декларации представляют все налогоплательщики, в том числе и ОАО «Фирма Новител». А вот разд. II - IX (в необходимых случаях и приложения) включаются в состав представляемой в налоговые органы декларации при осуществлении налогоплательщиками соответствующих операций.

В декларацию за календарный год включается Приложение (разд. 00010) по суммам НДС, подлежащим восстановлению в соответствии с п. 6 ст. 171 Налогового кодекса РФ. В случае приобретения или строительства недвижимости, амортизация по которым начисляется, начиная с 1 января 2006 г. и в дальнейшем это имущество стало использоваться для проведения операций, не облагаемых НДС, ОАО «Фирма Новител» обязано восстановить полученный вычет в особом порядке. Именно в эту отчетность до 20 января 2009 г. необходимо рассчитать сумму восстановленного НДС и представить такие сведения в составе декларации в разделе 00010.

Так как разд. I отражает итоговые суммы налога к уплате или возмещению, бухгалтер ОАО «Фирма Новител» начинает заполнять декларацию с конца, с разделов III - X.

Расчет суммы налога, подлежащей уплате в бюджет по операциям по реализации товаров (работ, услуг), передаче имущественных прав, облагаемых по налоговым ставкам, предусмотренным пунктами 2-4 статьи 164 Налогового Кодекса РФ.

Данный раздел состоит из таких частей:

- налогооблагаемые объекты;

- налоговые вычеты.

В декларации указаны ставки: 10, 18 и 20 процентов. А также три соответствующие им расчетные ставки (10/110, 18/118, 20/120).

Пример:

В сентябре 2008года «Фирма Новител» отгрузила покупателям товары на сумму 2 450 000 руб. (в том числе НДС – 373 729 руб.). На основе этих данных бухгалтер организации заполнил необходимый раздел декларации.

Затем следует заполнение подраздела «Налоговые вычеты». Здесь указаны суммы, которые уменьшают подлежащий уплате налог.

По строке 220 записана сводная величина НДС (320 644 руб.), перечисленная поставщикам.

За сентябрь 2008 года «Фирма Новител» перечислила в бюджет НДС в сумме 53 085 руб. Эта сумма получена следующим образом: строка 210 (373 729 руб.) - строка 340 (320 644 руб.).

Суммы налога из разделов III - VIII переносятся в раздел I, налог считается в целом по внутренним и экспортным операциям. В зависимости от знака заполняется итоговая строка 040 (к уплате) или 050 (к возмещению) раздела I.

Таким образом, на предприятии ОАО «Фирма Новител» налогообложение добавленной стоимости поставлено в соответствии с действующим законодательством, соблюдаются все установленные требования и правила.

Отметим тяжелое финансовое состояние предприятия, обусловленное как ошибками в управлении предприятием, так и условиями внешней среды.

3 Основные пути совершенствования учЁта расчЁтов с бюджетом по налогу на добавленную стоимость в организации ОАО «Фирма Новител»

3.1 Постановка налогового планирования на предприятии

Налогообложение ОАО «Фирма Новител» производится по традиционной системе. Данное предприятие является плательщиком налога на прибыль организаций, налога на добавленную стоимость, единого социального налога и налога на имущество.

Приступая к налоговому планированию, целесообразно определить налоговую нагрузку ОАО «Фирма Новител» и сравнить её со средней величиной по стране.

Совокупная налоговая нагрузка (СНН) характеризует долю налоговых платежей в совокупных доходах налогоплательщика и определяется по формуле:

СНН = (совокупные налоговые платежи) х 100%/доходы

Доходы определяются как сумма прибыли от реализации и внереализационных и операционных доходов. При этом в составе налоговых платежей не следует учитывать налог на доходы физических лиц и иные налоги, которые организация уплачивает как налоговый агент.

В России совокупная налоговая нагрузка в среднем колеблется в размере 20-30% от доходов, и по ней можно судить о размере уплачиваемых организацией налоговых платежей.

Если организация уплачивает налоги в размере более 30%, скорее всего, необходимо оптимизировать налоги. Практика показывает, что в результате мероприятий налогового планирования налоговая нагрузка может быть уменьшена до 15%. В то же время более существенное снижение налоговой нагрузки законными способами маловероятно [42, с.25].

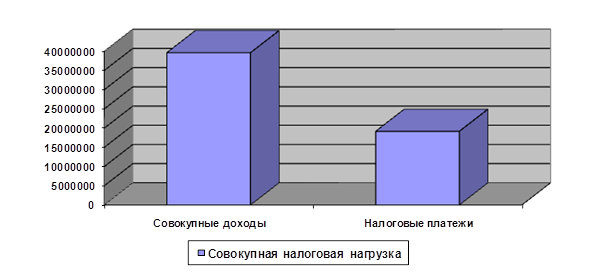

Расчёт совокупной налоговой нагрузки для ОАО «Фирма Новител» отражен в таблице 7.

Как видно из приведённых данных, налоговая нагрузка ОАО «Фирма Новител» очень высока, составляет 48.4 %. Данный показатель значительно выше аналогичного показателя в среднем по стране. Следовательно, исследуемое предприятие должно осуществлять мероприятия по оптимизации налоговых платежей.

Таблица 7

Расчёт совокупной налоговой нагрузки ОАО «Фирма Новител»

| № п/п | Показатели | Сумма, руб. |

| 1 | Прибыль от реализации | 39312500 |

| 2 | Внереализационные доходы | 315650 |

| 3 | Всего совокупных доходов | 39628150 |

| 4 | Налоговые платежи | 19173455 |

| Налоговая нагрузка, % | 48.4 |

Рис. 2 – Совокупная налоговая нагрузка ОАО «Фирма Новител»

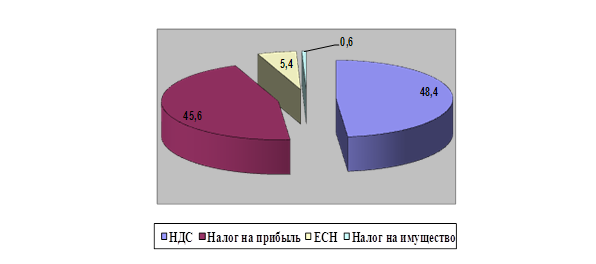

Далее проводится анализ доли уплачиваемых налогов. На этом этапе определяется доля каждого налога в совокупной сумме уплаченных организацией налогов (таблица 8). В результате можно выявить те налоги, которые составляют наибольшую долю платежей ОАО «Фирма Новител». Именно на них в первую очередь должны быть направлены мероприятия по планированию.

Из таблицы 8 видно, что наибольшую долю в совокупной налоговой нагрузке ОАО «Фирма Новител» составляет налог на добавленную стоимость (48.4 %) и налог на прибыль организаций (45.6 %). Следовательно, при налоговом планировании именно этим налогам надо уделить повышенное внимание.

Таблица 8

Распределение налоговой нагрузки ОАО «Фирма Новител» в 2008 г.

| № п/п | Налог | Сумма налога, тыс.руб. | Доля налога, % |

| 1 | НДС | 9279952 | 48.4 |

| 2 | Налог на прибыль | 8743095 | 45.6 |

| 3 | Единый социальный налог | 1035367 | 5.4 |

| 4 | Налог на имущество | 115041 | 0.6 |

| Итого | 19173455 | 100 |

Рис. 3 – Структура налоговых платежей ОАО «Фирма Новител» в 2008 г.

Похожие работы

... Утвержден Президентом РФ от 07.08.2001г. № 119 (с изменениями и дополнениями) и ряда Федеральных Правил (стандартов) Аудиторской деятельности. Процедура проведения проверки правильности исчисления налога на добавленную стоимость включает в себя анализ следующих документов: - бухгалтерского баланса (форма № 1); - отчета о прибылях и убытках (форма № 2); - главной книги или оборотно - сальдовой ...

... ГТК РФ, Минфина РФ и Постановлений Правительства РФ, регулирующих правовое положение налога на добавленную стоимость. ГЛАВА 2. НДС В СИСТЕМЕ НАЛОГОВЫХ ПЛАТЕЖЕЙ ОРГАНИЗАЦИЙ 2.1 Организационно-экономическая характеристика РГ УП "Усть-Джегутинский ДРСУч" Усть-Джегутинское дорожное ремонтно-строительное управление является обособленным подразделением Государственного унитарного предприятия ...

... предпринимателям и приложение к инструкции, которое носит название «Реестр выписанных счетов-фактур на продажу товаров по безналичному расчёту юридическим лицам и индивидуальным предпринимателям» 3 Учёт реализации продукции (работ, услуг) 3.1 Основные положения учётной политики предприятия По действующему законодательству все предприятия и хозяйственные организации Республики Беларусь ...

... по счету 62 (при автоматизированном учете), в которых отражается полная информация по каждому покупателю по каждой произведенной операции. Так как в ООО «Росметалл» учет ведется с использованием компьютерной программы, при аудите расчетов с покупателями и заказчиками используются распечатки дебетовых и кредитовых оборотов и сальдо по счету 62; · оборотно-сальдовая ведомость; · Главная книга; ...

0 комментариев