Навигация

Оценка кредитоспособности предприятия на основе анализа финансовых коэффициентов

1.2 Оценка кредитоспособности предприятия на основе анализа финансовых коэффициентов

Под кредитоспособностью следует понимать такое финансово-хозяйственное состояние предприятия, которое дает уверенность в эффективном использовании заемных средств, способность и готовность заемщика вернуть кредит в соответствии с условиями договора. Иными словами, кредитоспособность заемщика - это способность погашать ссудную задолженность. Ее оценка представляет собой оценку банком заемщика с точки зрения возможности и целесообразности предоставления ему кредита. Она определяет вероятность своевременного возврата его и выплаты процентов по нему. [3, c.23]

В отличие от платежеспособности кредитоспособность не фиксирует неплатежи за истекший период или на какую-то дату, а прогнозирует способность к погашению долга на ближайшую перспективу. Помимо этого, кредитоспособность показывает финансовую прочность и позволяет при рейтинговании отнести его в соответствующие классы.

Факторы, влияющие на кредитоспособность:

1. Дееспособность клиента. Это правомочность клиента в получении банковского кредита.

2. Репутация заемщика

3. Владение активами

4. Позиция клиента на рынке.

Оценка кредитоспособности предполагает, прежде всего, использование показателей, характеризующих деятельность заемщика с точки зрения возможностей погашения ссудной задолженности.

К наиболее распространенным методам оценки кредитоспособности заемщика в мировой практике можно отнести «Правила 5 Си», где критерии отбора клиентов обозначены словами, начинающимися на букву «Си»:

Более конкретное рассмотрение показателей правил пяти «СИ» представлено ниже:

| 1. Характер заемщика. | Репутация клиента, степень ответственности клиента (юридического или частного лица) за погашение долга, отношение партнеров к данному клиенту, кредитная история заемщика, общение с клиентом для подтверждения его устойчивости, моральных качеств, сбор информации о клиентах. |

| 2. Финансовые возможности | Анализ доходов и расходов клиента, движение потоков наличности, наличие возможности погасить кредит, данные о текущих кассовых поступлениях, товарных запасов и их продажи, заимствование. |

| 3. Капитал | Определение достаточности собственного капитала, соотношение его с другими статьями активов и пассивов, определение степени вложения собственного капитала в кредитную операцию. |

| 4. Обеспечение | Наличие соотношения стоимости активов заемщика и долговых обязательств для погашения ссуды банка, наличие конкретного вторичного источника погашения долга (залог, гарантия, поручительство, страхование), если недостаточны денежные потоки у клиента банка. |

| 5. Общие экономические условия | Учет текущей или прогнозной ситуации в стране, регионе, отрасли, политические факторы, деловой климат, наличие конкуренции со стороны других предприятий, состояние налогов, цены на сырье и т.д. |

В отечественной практике при анализе кредитоспособности клиентов используют метод коэффициентов и денежный поток.

Метод коэффициентов обычно ограничен кругом показателей. Среди них показатели, характеризующие основные параметры работы заемщика с количественной стороны, и ряд коэффициентов, используемых для оценки качества активов и обязательств.

Количественная оценка кредитоспособности основана на коэффициентах ликвидности, коэффициента покрытия и показателя обеспеченности собственными оборотными средствами.

Денежный поток заемщика является прекрасным инструментом, позволяющим кредитному специалисту проанализировать, какие виды деятельности заемщика и в какой мере влияли на прирост наличности по его счетам.

При изучении кредитоспособности предприятия (фирмы) важное значение имеет анализ коэффициентов, характеризующих соотношения различных статей баланса и динамики этих показателей. В мировой банковской практике используется множество финансовых коэффициентов для оценки кредитоспособности заемщика ссуды. Выбор коэффициентов определяется особенностями клиентуры банка, возможными причинами затруднений, кредитной политикой банка.

Для стран с развитой экономикой характерны сложные и дифференцированные по клиентам и банкам методики оценки кредитоспособности потенциальных заемщиков.

В казахстанской банковской практике уже достаточно широко применяется мировой опыт оценки кредитоспособности клиента, в основе которого находится определение класса кредитоспособности заемщика. Национальный банк РК руководствуется опытом других стран и разрабатывает методические указания по анализу кредитоспособности заемщика.

В основе определения класса кредитоспособности заемщика находится критериальный уровень показателей и их рейтинг. В зависимости от величины основных коэффициентов заемщики распределяются на три класса кредитоспособности.

Для оценки кредитоспособности заемщика используются два основных показателя [4, c. 69]:

Похожие работы

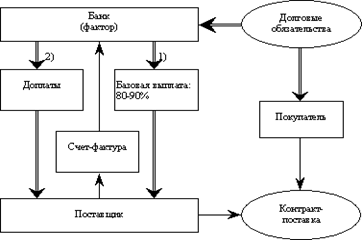

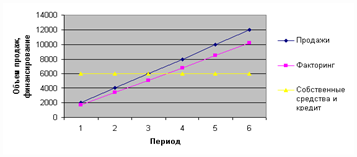

... собственного капитала. Это говорит о том, что несмотря на рост эффективности хозяйственной деятельности предприятия эффективность использования собственного капитала выше, чем активов в целом и оборотных активов в частности. 3. Проект использования факторинга как источника финансирования деятельности компании «М-Видео» 3.1 Проблемы и перспективы применения факторинга в деятельности ...

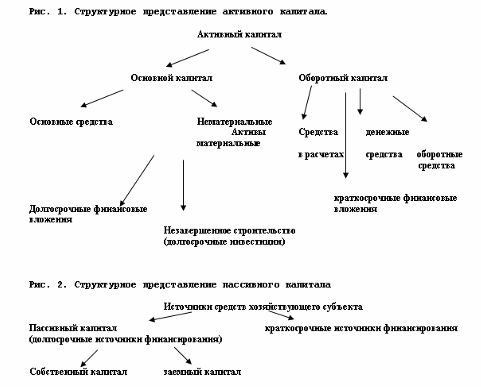

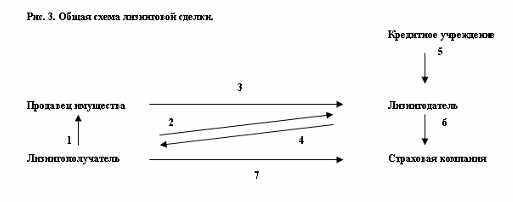

... от финансовой структуры предприятия. Вместе с тем можно утверждать, что оптимизация структуры капитала является ядром более общей задачи — оптимизации структуры источников. Заключение В ходе моей работы можно выделить следующие способы финансирований деятельности предприятия: самофинансирование, банковское кредитование, прямое финансирование через механизмы рынка капитала, бюджетное финанс

... Один (при синдицированном кредите - несколько) Много Много Много Если по результатам сравнительного анализа выбор финансовых менеджеров пал на кредит, необходимо сопоставить преимущества и недостатки финансирования предприятия за счет кредитования. На данный момент эта форма является основным инструментов финансирования. Преимущества кредита Кредит - это самый распространенный и самый ...

... , она нацелена на увеличение его доходов. Эффект инвестиционной деятельности в макроэкономическом аспекте заключается в достижении прироста общественного капитала. Основой фундаменталистики инвестиционной деятельности коммерческих банков является интерпретация показателей экономических индикаторов. Под индикатором понимается доступная наблюдению и измерению характеристика изучаемого объекта, ...

0 комментариев