Навигация

Факторный анализ текущей ликвидности

2.3 Факторный анализ текущей ликвидности

Изменение уровня коэффициента текущей ликвидности может произойти за счет увеличения или уменьшения суммы по каждой статье текущих активов и текущих пассивов.

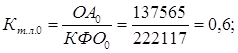

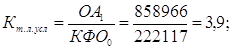

В первую очередь необходимо определить, как изменился коэффициент ликвидности за счет факторов первого порядка:

![]()

Изменение уровня коэффициента текущей ликвидности общее: 0,7 – 0,6 = +0,1, том числе за счет изменения:

суммы оборотных активов 3,9 – 0,6 = +3,3,

суммы текущих обязательств 0,7 – 3,9 = -3,2.

Затем способом пропорционального деления эти приросты можно разложить по факторам второго порядка. Для этого долю каждой статьи оборотных активов в общем изменении их суммы нужно умножить на прирост коэффициента текущей ликвидности за счет данного фактора. Аналогично рассчитывается влияние факторов второго порядка на изменение величины коэффициента ликвидности и по текущим пассивам. Результаты представлены в табл. 2.4.

Таблица 2.4. Расчет влияния факторов второго порядка на изменение величины коэффициента текущей ликвидности ООО «Белтранс»

| Фактор | Абсолютный прирост, тыс. руб. | Доля фактора в общей сумме прироста, % | Расчет влияния | Уровень влияния |

| Изменение суммы оборотных активов | +721401 | 100,0 | 3,9-0,6 | +3,3 |

| В том числе: | ||||

| запасов (включая НДС минус расходы будущих периодов) | +562951 | 78,0 | 3,3*78,0/100 | +2,57 |

| дебиторской задолженности | +118932 | 16,5 | 3,3*16,5/100 | +0,54 |

| денежных средств и КФВ | +39518 | 5,5 | 3,3*5,5/100 | +0,18 |

| Изменение суммы краткосрочных обязательств | +983693 | 100,0 | 0,7-3,9 | -3,2 |

| В том числе: | ||||

| кредитов банка | — | — | — | — |

| кредиторской задолженности | +983693 | 100,0 | -3,2*100,0/100 | -3,2 |

Как следует из данных таблицы, общая величина наиболее срочных обязательств предприятия к концу года значительно возросла, тогда как объем денежных средств увеличился незначительно. Недостаточность высоколиквидных средств у предприятия привела к тому, что значительный объем срочных обязательств оказался покрытым активами с относительно невысокой оборачиваемостью (дебиторской задолженностью покупателей, запасами товарно-материальных ценностей). При этом обращает на себя внимание финансовая политика уменьшения объема кредитования своих покупателей: доля дебиторской задолженности уменьшилась по сравнению с кредиторской задолженностью (см. приложение).

Рассматривая показатели ликвидности, следует иметь в виду, что величина их является довольно условной, так как ликвидность активов и срочность обязательств по бухгалтерскому балансу можно определить довольно приблизительно. Так, ликвидность запасов зависит от их качества (оборачиваемости, доли дефицитных, залежалых материалов и готовой продукции). Ликвидность дебиторской задолженности также зависит от скорости ее оборачиваемости, доли просроченных платежей и нереальных для взыскания. Поэтому радикальное повышение точности оценки ликвидности достигается в ходе внутреннего анализа на основе данных аналитического бухгалтерского учета.

Об ухудшении ликвидности активов свидетельствуют такие признаки, как увеличение доли неликвидных запасов, просроченной дебиторской задолженности, просроченных векселей и т. д.

Другим показателем, характеризующим ликвидность предприятия, является оборотный капитал, который определяется как разность текущих расходов и краткосрочных обязательств. Иными словами, предприятие имеет оборотный капитал до тех пор, пока текущие активы превышают краткосрочные обязательства (или в целом до тех пор, пока оно ликвидно).

Сумму собственного оборотного капитала можно рассчитать таким образом: из общей суммы оборотных активов (II раздел баланса) вычесть сумму краткосрочных финансовых обязательств (V раздел пассива за вычетом доходов будущих периодов и резерва предстоящих расходов и платежей).

В нашем случае собственный оборотный капитал на начало и конец года составил: -61228 тыс. руб. (160889 – 222117) и –201275 тыс. руб. (1004535 – 1205810), то есть на предприятии отсутствовал собственный оборотный капитал.

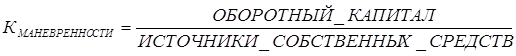

Полезно определить, какая часть собственных источников средств вложена в наиболее мобильные активы. Для этого рассчитывается так называемый коэффициент маневренности.

Однако в нашем случае подобный расчет неуместен.

Таким образом, мы убедились в том, что сформировавшаяся на предприятии ООО «Белтранс» ситуация ставит под угрозу дальнейшую стабильность деятельности предприятия.

Руководству предприятия и его главному бухгалтеру надлежит принять срочные меры по стабилизации финансового положения предприятия.

0 комментариев