Навигация

Анализ предпринимательского риска

ВВЕДЕНИЕ

Риск, являясь неотделимой частью экономической, политической, социальной жизни общества неизбежно сопровождает все сферы деятельности и направления любой организации, которая функционирует в условиях рынка. В связи с этим главным и непременным критерием нормальной дееспособности современного предприятия является умение высшего руководства, опираясь на строго научную основу анализировать, оценивать риск как с качественной, так и с количественной стороны, прогнозировать, проводить профилактику, рационально контролировать и эффективно управлять рисками. Риск связан с управлением и напрямую зависит от эффективности, обоснованности и своевременности управленческих решений.

Предельные решения, сопряженные с риском, - это перестраховка или авантюризм: первое сводит риск к нулю, второе означает максимально возможный риск Они одинаково неприемлемы: при перестраховке не достигается возможный эффект, при авантюре весьма вероятны убытки из-за срыва, вызванного чрезмерным риском. Предприниматель должен сознательно выбирать рациональную стратегию своих действий: либо идти на риск, сознавая, что он может потерять или получить, либо отказаться от рискованного дела.

Риском можно и необходимо управлять, то есть использовать определенные меры, позволяющие максимально прогнозировать наступление рискового события и применять соответствующие мероприятия к снижению степени риска.

Тема курсовой работы актуальна в современных рыночных условиях, так как правильная оценка и анализ риска позволяют принять рациональные, приносящие прибыль предприятию решения. А в период экономического кризиса, наблюдаемого на данный момент во всем мире, потребность в качественном и своевременном анализе предпринимательских рисков становится еще более острой и актуальной.

Целью написания данной работы является определение и описание количественных и качественных методов анализа предпринимательских рисков, а так же разработать мероприятия по их снижению.

Основными задачами курсового проекта являются:

- рассмотрение методов качественной оценки предпринимательских рисков;

- описание количественного анализа рисков;

- проведение анализа финансовых рисков;

- разработка мероприятий по снижению рисков.

При написании данной работы были использованы такие методы исследования, как анализ литературных источников, логический анализ, сопоставление различных данных, обобщение и логико-эвристический метод, методы сравнения и анализа.

По структуре курсовой проект содержит введение, основную часть, содержащую 3 раздела, заключение и список использованных источников.

1. КОЛИЧЕСТВЕННЫЙ И КАЧЕСТВЕННЫЙ АНАЛИЗ ПРЕДПРИНИМАТЕЛЬСКОГО РИСКА

1.1 Качественная оценка предпринимательского риска

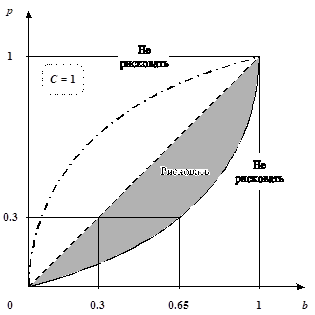

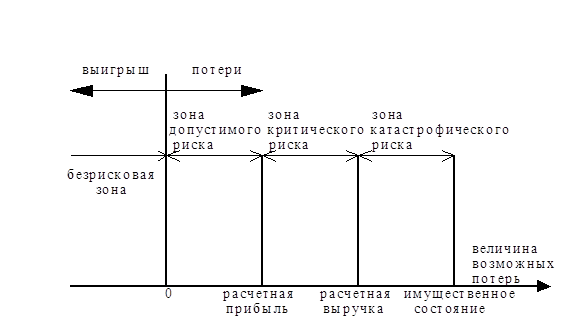

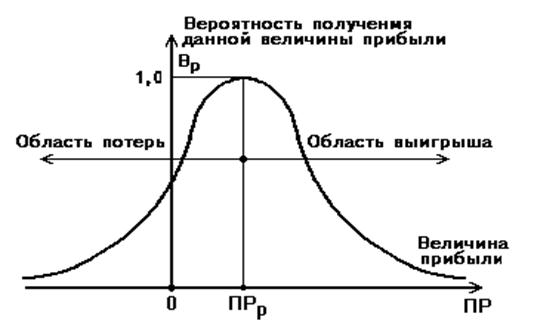

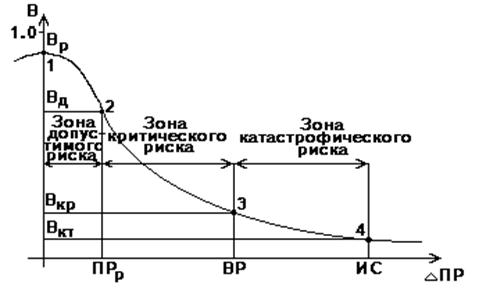

Риск есть вероятностная категория, и в этом смысле наиболее обоснованно с научных позиций характеризовать и измерять его как вероятность возникновения определенного уровня потерь.

Таким образом, строго говоря, при обстоятельной, всесторонней оценке риска следовало бы устанавливать для каждого абсолютного или относительного значения величины возможных потерь соответствующую вероятность возникновения такой величины.

Построение подобной таблицы или кривой вероятностей потерь является исходной стадией оценки риска. Но применительно к предпринимательству это чаще всего чрезвычайно сложная задача. Поэтому практически приходится ограничиваться упрощенными подходами, оценивая риск по одному или нескольким главным показателям, критериям, величинам, представляющим обобщенные характеристики, наиболее важные для суждения о приемлемости риска. С этой целью первоначально необходимо выделить определенные области, или зоны, риска в зависимости от величины потерь.

Область, в которой потери не ожидаются, назовем безрисковой областью, ей соответствуют нулевые или отрицательные потери.

Под зоной допустимого риска понимается область, в пределах которой данный вид предпринимательской деятельности сохраняет свою экономическую целесообразность, т. е. потери есть, но они меньше ожидаемой прибыли. Границы зоны допустимого риска соответствуют уровню потерь, равному расчетной прибыли от предпринимательской деятельности.

Следующая, более опасная область называется зоной критического риска. Это область, характеризуемая возможностью потерь в размере свыше величины ожидаемой прибыли и вплоть до величины полной расчетной, ожидаемой выручки от предпринимательства. Иначе говоря, зона критического риска характеризуется опасностью потерь, которые заведомо превышают ожидаемую прибыль и в пределе могут привести к не возмещенной утрате всех средств, вложенных предпринимателем в дело. В последнем случае предприниматель не только не получает от сделки никакого дохода, но и несет убытки в сумме всех бесплодных затрат.

Кроме критического целесообразно рассматривать еще более устрашающий – катастрофический риск. Зона катастрофического риска представляет собой область потерь, которые по своей величине превосходят критический уровень и в пределе могут достигать величины, равной имущественному состоянию предпринимателя.

Катастрофический риск способен привести к краху, банкротству, полному крушению предприятия, его закрытию и распродаже имущества. К категории катастрофического следует относить (вне зависимости от имущественного или денежного ущерба) риск, связанный с прямой опасностью для жизни людей или с возникновение экологических катастроф. Потери, превышающие имущественное состояние предпринимателя, не рассматриваются, так как их невозможно взыскать [15].

Основной задачей предпринимателя является не отказ от риска вообще, а выборы решений, связанных с управлением риском на основе объективных критериев. Одно из главных правил предпринимательской деятельности гласит: «Не избегать риска, а предвидеть его, стремясь снизить до возможно более низкого уровня». [6]

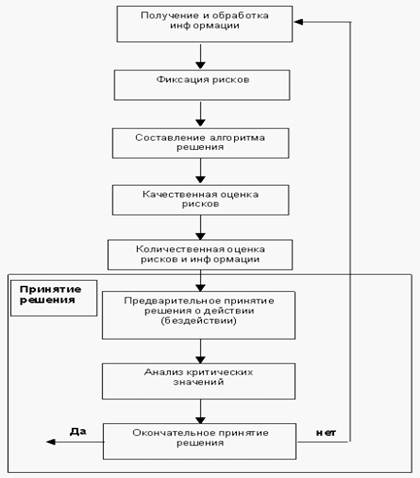

Основной задачей оценки предпринимательских рисков является их систематизация и разработка комплексного подхода к определению степени риска, влияющего на деятельность предпринимателя. Существует следующий алгоритм оценки рисков, который представлен на рисунке 1.1 [8].

Рисунок 1.1 – Алгоритм оценки рисков

В общем виде система методов оценки предпринимательских рисков делится на две группы:

1) качественные методы оценки предпринимательских рисков — с их помощью осуществляется выявление рисков, присущих реализации предполагаемого решения; определение количественной структуры рисков; выявление наиболее рискоопасных областей в разработанном алгоритме принимаемого решения;

2) количественные методы оценки предпринимательских рисков — их применение базируется на основе данных, полученных при качественной оценке, то есть оцениваются только те риски, которые присутствуют при осуществлении конкретной операции алгоритма принятия.

Основная цель качественной оценки риска — выявить основные виды рисков, влияющих на предпринимательскую деятельность. Преимущество такого подхода заключается в том, что уже на начальном этапе анализа руководитель предприятия может наглядно оценить степень рискованности по количественному составу рисков и уже на этом этапе отказаться от претворения в жизнь определенного решения [9].

Качественная оценка рисков включает ряд последовательных этапов:

1) выявление факторов, увеличивающих и уменьшающих конкретный вид риска при осуществлении определенных финансовых операций. Эти факторы не несут в себе какого-либо конкретного расчетного предназначения, а служат исходной базой для анализа рисков;

2) определение системы оценочных показателей риска, которая должна отвечать требованиям адекватности, комплексности, динамичности, объективности, а также допускать пополнение и развитие;

3) установление потенциальных областей риска, т.е. выявление мероприятий, операций, работ, при выполнении которых может возникнуть неопределенность в получении положительного результата;

4) идентификация всех возможных рисков, т.е. определение возможных рисков в результате данного действия либо бездействия.

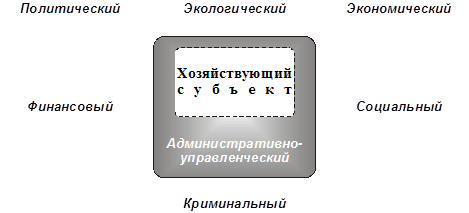

На описываемом предварительном этапе организации управления риском важнейшим моментом является его анализ. При этом определяются факторы риска, которые можно классифицировать по различным критериям и признакам, например, по степени влияния, по характеру воздействия на риск, по степени управляемости, по источнику возникновения [11].

Все факторы, так или иначе влияющие на рост степени риска, можно также условно разделить на две группы:

1) объективные (внешние) факторы;

2) субъективные (внутренние) факторы.

К объективным факторам относятся факторы, не зависящие непосредственно от самой фирмы.

Такими факторами могут быть:

- инфляция (значительный и неравномерный рост цен как на сырье, материалы, топливо, энергоносители, комплектующие изделия, транспортные и другие услуги, так и на продукцию и услуги предприятия);

- изменение банковских процентных ставок и условий кредитования, налоговых ставок и таможенных пошлин;

- изменения в отношениях собственности и аренды, в трудовом законодательстве, конкуренция, политические и экономические кризисы, экология, воздействие государства и др.

К субъективным факторам относятся факторы, характеризующие непосредственно данную фирму. Примерами данных факторов являются:

- производственный потенциал;

- техническое оснащение;

- уровень предметной и технологической специализации;

- организация труда;

- уровень производительности труда;

- степень кооперированных связей и т.д.

Так же не стоит недооценивать влияние внутренних факторов на деятельность предприятия, которые связаны с ошибками и упущениями руководства и персонала.

Так, по оценкам зарубежных экспертов, 90% различных неудач малых фирм связано с неопытностью руководства, его неумением адаптироваться к изменяющимся условиям, консерватизмом мышления, что ведет к неэффективному управлению предприятием, к принятию ошибочных решений, потере позиций на рынке [15].

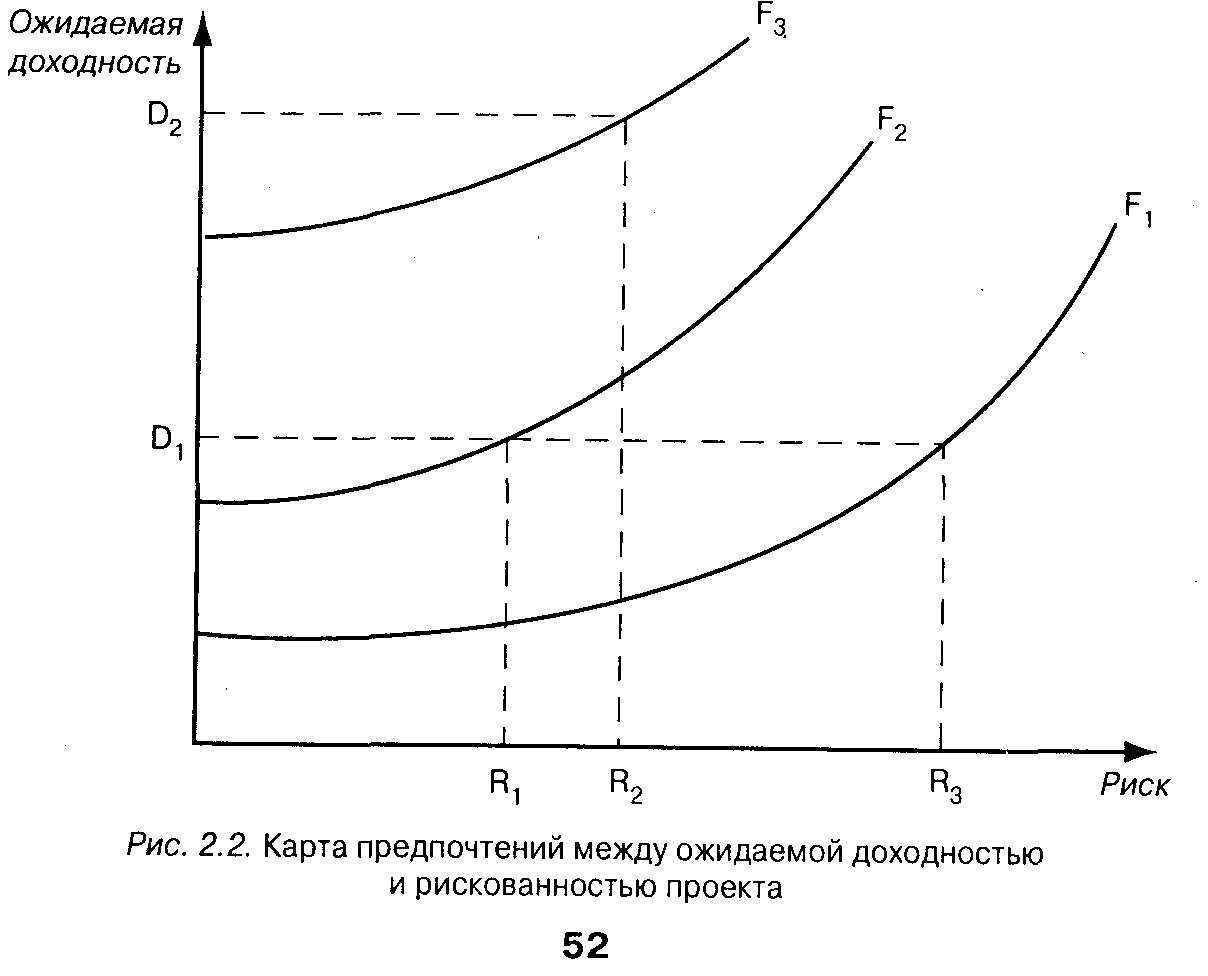

К субъективным факторам можно отнести также и фактор отношения к риску. Люди различаются по своей готовности пойти на риск, и по отношению к риску людей можно разделить на три группы: предпочтение риска, антипатия к риску и нейтралитет к риску. Оценка риска и выбор решения во многом зависят от человека, его принимающего.

Руководитель, который предпочитает стабильный доход, в предпринимательской деятельности выбирает стратегию, не расположенную к риску. При таком антирисковом поведении обычно имеет место невысокий доход предприятия.

Руководитель, нейтрально относящийся к риску, ориентируется на ожидаемый доход, невзирая на возможные убытки.

Расположенные к риску руководители, готовы рисковать, в надежде получить большую прибыль, т.е. готовы бороться за минимизацию потерь с целью максимизации результата.

Для правильного определения всех возможных рисков проекта можно отталкиваться от существующих классификаций рисков и факторов на них влияющих, например, такое определение может проводиться по следующим основным сферам [16]:

1) финансовые риски;

2) маркетинговые риски;

3) технологические риски;

4) риски участников проекта;

5) политические риски;

6) юридические риски;

7) экологические риски;

8) строительные риски;

9) специфические риски;

10) обстоятельства непреодолимой силы или форс-мажор.

Необходимо рассмотреть каждое из перечисленных направлений с трех позиций:

· во-первых, с точки зрения истоков, причин возникновения данного типа риска;

· во-вторых, целесообразно обсудить гипотетические негативные последствия, вызванные возможной реализацией данного риска;

· в-третьих, выделить конкретные мероприятия, позволяющие минимизировать рассматриваемый риск.

В области финансирования бизнес-проект может быть рисковым, если этому, прежде всего, способствуют:

· экономическая нестабильность в стране;

· инфляция;

· сложившаяся ситуация неплатежей в отрасли;

· дефицит бюджетных средств.

В качестве причин возникновения финансового риска можно назвать следующие:

а) политические факторы;

б) колебания валютных курсов;

в) государственное регулирование учетной банковской ставки;

г) рост стоимости ресурсов на рынке капитала;

д) повышение издержек производства.

Перечисленные причины могут привести к росту процентной ставки, удорожанию финансирования, а также росту цен и услуг по контрактам на строительство.

Маркетинговые риски возникают по следующим причинам:

- неправильный выбор рынков сбыта продукции, неверное определение стратегии операций на рынке, неточный расчет емкости рынка, неправильное определение мощности производства;

- непродуманность, неотлаженность или отсутствие сбытовой сети на предполагаемых рынках сбыта;

- задержка в выходе на рынок.

Они могут привести к отсутствию необходимых доходов, достаточных для погашения кредитов, невозможности реализовать (сбыть) продукцию в нужном стоимостном выражении и в намеченные сроки.

Результатом их проявлений являются:

а) невыход на проектную мощность;

б) работа не на полную мощность;

в) выпуск продукции низкого качества.

Технические риски могут быть вызваны следующими причинами:

· ошибки в проектировании;

· недостатки технологии и неправильный выбор оборудования;

· ошибочное определение мощности;

· недостатки в управлении;

· нехватка квалифицированной рабочей силы;

· отсутствие опыта работы с импортным оборудованием у местного персонала;

· срыв поставок сырья, стройматериалов, комплектующих;

· срыв сроков строительных работ подрядчиками (субподрядчиками);

· повышение цен на сырье, энергию и комплектующие;

· увеличение стоимости оборудования;

· рост расходов на зарплату.

Этот вид рисков проявляется, прежде всего, в сознательном или вынужденном невыполнении участниками (участником) своих обязательств в рамках проекта по причине:

· неустойчивого финансового положения;

· изменения политики в руководстве или в изменившихся ситуациях;

· невысокого профессионального уровня.

Основные причины возникновения политических рисков заключаются в следующем:

- изменение торгово-политического режима и таможенной политики;

- изменения в налоговой системе, в валютном регулировании, регулировании внешнеполитической деятельности нашей страны;

- изменения в системах экспортного финансирования;

- нестабильность страны;

- опасность национализации и экспроприации;

- изменения законодательства (например, закона об иностранных инвестициях);

- сложность с репатриацией прибыли;

- геополитические риски;

- социальные риски.

Юридические риски приводят к проблемам реализации обеспечения в связи с:

а) неотлаженным законодательством;

б) нечетко оформленным документом, подтверждающим право собственности, аренды и т.д.

Экологические риски возникают вследствие:

· неустойчивого законодательства в части требований к окружающей среде;

· аварии;

· изменения отношения к проекту властей.

Строительные риски можно разделить на две части:

1) категории А — до завершения строительства;

2) категории Б — после завершения строительства.

Риски категории А приносят материальный ущерб строительству, увеличивая его стоимость.

Их причины вызваны:

· задержками в строительстве;

· невыполнением обязательств поставщиком, дефектами в оборудовании, технологии;

· срывами сроков строительства (монтажа) по вине подрядчика.

Риски категории Б:

· качество продукции;

· менеджмента;

· реализации продукции;

· экспортно-импортные;

· типа «форс-мажор»;

· физический ущерб;

· транспортные;

· снабжения;

· несовместимость оборудования.

Несомненно, учесть все рисковые факторы невозможно, но вполне реально выделить главные из них, а также определить, какой эффект обусловливает то или иное рисковое событие и велика ли вероятность его наступления.

Результаты качественной оценки риска служат исходной информацией для осуществления количественного анализа.

В качественной оценке можно выделить следующие методы [8]:

1) экспертный метод;

2) анализ целесообразности затрат;

5) метод аналогий.

Метод экспертных оценок основан на обобщении мнения специалистов-экспертов о вероятностях риска. Интуитивные характеристики, основанные на знаниях и опыте эксперта, дают в ряде случаев достаточно точные оценки. Экспертные методы позволяют быстро и без больших временных и трудовых затрат получить информацию, необходимую для выработки управленческого решения.

Метод экспертных оценок применяется в случаях, когда:

1) длина исходных динамических рядов недостаточна для оценивания с использованием экономико-статистических методов;

2) связь между исследуемыми явлениями носит качественный характер и не может быть выражена с помощью традиционных количественных измерителей;

З) входная информация неполная и невозможно предсказать влияние всех факторов;

4) возникли экстремальные ситуации, когда требуется принятие быстрых решений. Суть экспертных методов заключается в организованном сборе суждений и предположений экспертов с последующей обработкой полученных ответов и формированием результатов.

Выделяют следующие стадии экспертного опроса:

1) формулировка цели экспертного опроса;

2) подбор основного состава рабочей группы;

3) разработка и утверждение технического задания на проведение экспертного опроса;

4) разработка подробного сценария проведения сбора и анализа экспертных мнений (оценок), включая как конкретный вид экспертной информации (слова, условные градации, числа, ранжирование, разбиения или иные виды объектов нечисловой природы), так и конкретные методы анализа этой информации;

5) подбор экспертов в соответствии с их компетентностью;

6) формирование экспертной комиссии;

7) проведение сбора экспертной информации;

8) анализ экспертной информации;

9) интерпретация полученных результатов и подготовка заключения;

10) принятие решения - выбор альтернативы.

Существует масса методов получения экспертных оценок. В одних с каждым экспертом работают отдельно, он даже не знает, кто еще является экспертом, а потому высказывает свое мнение независимо от авторитетов.

В других - экспертов собирают вместе, при этом эксперты обсуждают проблему друг с другом, учатся друг у друга, и неверные мнения отбрасываются. В одних методах число экспертов фиксировано, в других - число экспертов растет в процессе проведения экспертизы. Среди наиболее распространенных методов получения экспертных оценок можно выделить:

1) метод «Дельфи»;

2) метод «снежного кома»;

З) метод «дерева целей»;

4) метод «комиссий круглого стола»;

5) метод эвристического прогнозирования;

6) матричный метод.

Процедура метода экспертных оценок заключается в следующем. Экспертам предлагается перечень факторов, так или иначе влияющих на результативность реализации проекта. Каждому фактору присваивается соответствующий вес. Эксперты, используя балльную шкалу (возможны различные варианты: 1—5 баллов; 1—10 баллов (MAX—MIN)), присваивают каждому фактору определенный балл. Затем определяется значение каждого фактора: значение = вес * балл.

Далее опять возможны варианты: либо полученные значения складываются и представляют собой надбавку за риск, либо рассчитывается средневзвешенное всех факторов и полученное значение сравнивается с базой для сравнения.

Также существует балльная методика следующего вида (табл. 1.1) [9].

Таблица 1.1 – Бальная методика метода экспертных оценок

| Показатели, характеризующие воздействие конкретного фактора риска | Степень риска | Вес | Значение | ||

| Низкая 1 | Средняя 2 | Высокая 3 | |||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | 1 | a | a ∙ 1 | ||

| 2 | 1 | b | b ∙ 1 | ||

| 3 | 1 | c | c ∙ 1 | ||

| ИТОГО | Х | Y | Z | 1,00 | 1,00 |

Результат = (1 ∙ (Сумма риска 1 ∙ Вес) + 2 ∙ (Сумма риска 2 ∙ Вес) + 3 ∙ (Сумма риска 1 ∙ Вес)) / (Сумма 1 + Сумма 2 + Сумма 3).

Полученное значение необходимо сравнить с нормативным.

Метод целесообразности затрат. Этот метод позволяет определить критический объем производства или продаж, т.е. нижний предельный размер выпуска продукции, при котором прибыль равна нулю. [8]

Производство продукции в объемах меньше критического приносит только убытки. Критический объем производства необходимо оценивать при освоении новой продукции и при сокращении ее выпуска, вызванного падением спроса, сокращением поставок материалов и комплектующих изделий, заменой продукции на новую, ужесточением экологических требований и другими причинами.

Для проведения соответствующих расчетов все затраты на производство и реализацию продукции подразделяют на переменные и постоянные.

Под переменными понимают издержки, общая величина которых находится в непосредственной зависимости от объемов производства и реализации, а также от их структуры при производстве и реализации нескольких видов продукции. Это затраты на сырье и материалы, топливо, энергию, транспортные услуги, большую часть трудовых ресурсов и т.д.

К постоянным издержкам производства относят затраты, величина которых не меняется с изменением объемов производства. Они должны быть оплачены, даже если предприятие не производит продукцию (отчисления на амортизацию, аренда зданий и оборудования, страховые взносы, оплата высшего управленческого персонала и т.д.).

Критический объем производства (Vкp) можно представить в следующем виде [16]:

Vкр = 3пост / (Ц - 3пер), (1.1)

где Ц - цена изделия (единицы продукции), руб.;

Зпост - постоянные затраты, руб.;

Зпер - переменные затраты, руб.

Некоторые зарубежные авторы называют критический объем производства порогом рентабельности и используют этот показатель для оценки финансовой устойчивости предприятия.

Чем больше разность между фактическим объемом производства и критическим, тем выше финансовая устойчивость.

Любое изменение объема производства (продаж) оказывает существенное влияние на прибыль. Данная зависимость называется эффектом производственного (или операционного) левериджа.

Производственный леверидж показывает степень влияния постоянных затрат на прибыль (убытки) при изменениях объема производства.

Чем больше удельный вес постоянных затрат в общей сумме издержек при некотором объеме производства, тем выше производственный леверидж, следовательно, тем выше предпринимательский риск.

Работать с высоким производственным левериджем могут только те предприятия, которые в состоянии обеспечить большие объемы производства и сбыта; имеют устойчивый спрос на свою продукцию.

Метод аналогий обычно используется при анализе рисков нового проекта. Проект рассматривается как «живой» организм, имеющий определенные стадии развития [3].

Жизненный цикл проекта состоит из следующих этапов:

1) этапа разработки;

2) этапа выведения на рынок;

3) этап роста;

4) этапа зрелости;

5) этапа упадка.

Изучая жизненный цикл проекта, можно получить информацию о каждом этапе проекта, выделить причины нежелательных последствий, оценить степень риска. Однако на практике бывает довольно трудно собрать соответствующую информацию.

Похожие работы

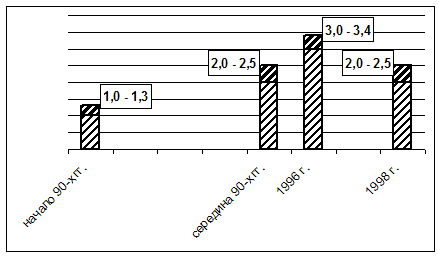

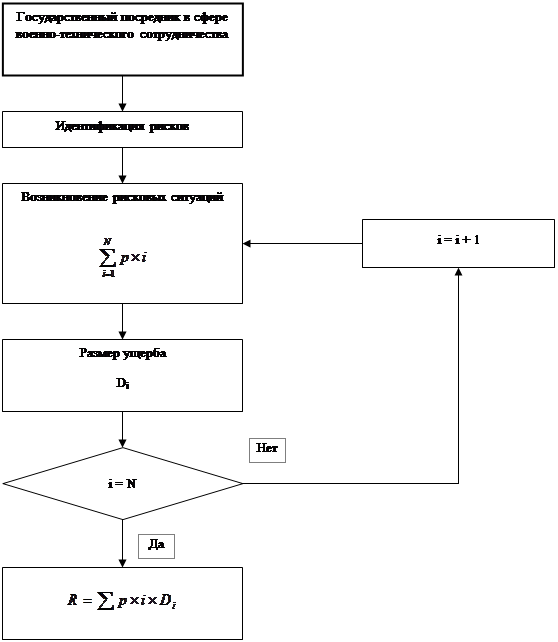

... в 5 лет реже 1 раза в 5 лет высокая катастрофическое страхование на срок до 30 лет 2.6 Оценка эффективности системы страхования предпринимательских рисков в деятельности государственного посредника в сфере военно-технического сотрудничества на примере ФГУП "Рособоронэкспорт" На основании приведенных в Табл.3. сведений построим график для принятия решения о страховании рисков ФГУП " ...

... , эмиссионного, валютного, инвестиционного и некоторых других видов финансовых рисков.[8,c.139-142] 3. Основные методы снижения предпринимательского риска Управление рисками представляет собой специфическую сферу экономической деятельности, требующую глубоких знаний в области анализа хозяйственной деятельности, методов оптимизации хозяйственных решений, страхового дела, психологии и многого ...

... областях и сферах предпринимательства. К тому же страховой риск относится преимущественным образом к объекту, вне прямой зависимости от вида деятельности. Страховка дома, автомобиля обычно не учитывает способов использования страхуемого объекта. При оценке же предпринимательского риска нас прежде всего интересует не судьба всего объекта, а мера опасности и степень потенциального ущерба в ...

... : риск, связанный с возможным техническим провалом производства, сюда же относится также опасность потери благ, порожденная стихийными бедствиями; риск, сопряженный с отсутствием коммерческого успеха. Ю. Осипов различает три вида предпринимательского риска: инфляционный, финансовый и операционный. В свою очередь С. Валдайцев разделяет все риски на две группы: коммерческие и технические. ...

0 комментариев