Навигация

Комплексная оценка использования оборотных средств предприятия

1.3 Комплексная оценка использования оборотных средств предприятия

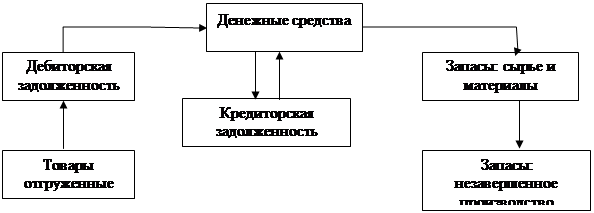

Наличие у коммерческой организации собственного оборотного капитала, его состав и структура, скорость оборота и эффективность использования оборотного капитала во многом предопределяют финансовое состояние предприятия и устойчивость его положения на финансовом рынке.1

Эффективное использование оборотного капитала играет большую роль в обеспечении нормализации работы предприятия, повышении уровня рентабельности производства и зависит от множества факторов. В современных условиях огромное негативное влияние на эффективность использования оборотных средств и замедление их оборачиваемости оказывают факторы кризисного состояния экономики:

снижение объемов производства и потребительского спроса;

высокие темпы инфляции;

разрыв хозяйственных связей;

нарушение договорной и платежно-расчетной дисциплины;

высокий уровень налогового бремени;

снижение доступа к кредитам вследствие высоких банковских процентов.2

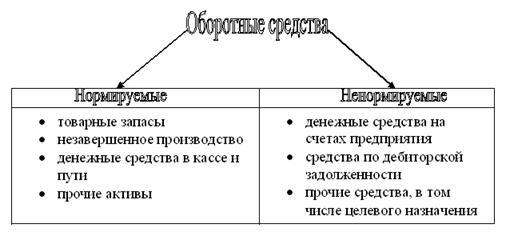

Все перечисленные факторы влияют на использование оборотного капитала вне зависимости от интересов предприятия. В отличие от других отраслей экономики в составе и структуре оборотных средств торговли наибольший удельный вес занимают товарные запасы. Это вызвано следующими причинами, связанными с особенностью торгового обслуживания: равномерностью процессов обращения; сезонностью производства и потребления; неравномерностью размещения производства и районов потребления; непредвиденными колебаниями спроса и ритма производства;

преобразования производственной продукции в торговую; необходимостью образования страховых резервов, а также другими причинами.

Товарные запасы представляются в абсолютных и относительных измерениях.

Абсолютная величина товарных запасов может быть выражена в натуральных или в стоимостных единицах.

Абсолютная величина товарных запасов непостоянна. Она все время изменяется в зависимости от поступления и продажи товаров. Поэтому при анализе и планировании важное значение имеет соизмерение товарных запасов с товарооборотом. С этой целью товарные запасы выражаются в днях.

Обобщающим показателем эффективности использования оборотного капитала является показатель рентабельности, рассчитываемый как соотношение прибыли от реализации продукции или иного финансового результата к средней величине оборотного капитала. Данные для расчета рентабельности приведены в таблице 2.4

Таблица 2.4

Исходные данные расчета оборачиваемости оборотных средств и

рентабельности

| Показатели | 2003 | 2004 | 2005 | 2006 |

| Выручка (РП) | 1799099 | 4340262 | 19401899 | 13378834 |

| Прибыль от реализации продукции | 503748 | 1215273 | 5432531 | 3746073 |

| Средние оборотные средства(С) | 630000 | 1435692 | 1652683 | 1838804 |

| Число дней в периоде (Д) | 360 | 360 | 360 | 180 |

Рентабельность = Прибыль/Ср. оборотные средства (2.1)

Анализируя данные табл. 2.4 видно значительное увеличение выручки. Если сравнивать 2003 год с 2004 годом, то видно, что выручка выросла на 2537618 рублей; 2004-2005 - увеличение на 1505208,29рублей; 2005-2006 -приблизительно (т.к. анализировалась только первая половина 2006г.) 7670486 рублей.

Исследуя эти данные можно сделать выводы по поводу того, что же повлияло на рост выручки в данном анализируемом периоде.

Прежде всего, это один из внешних факторов - инфляция. Рост инфляции привел к удорожанию материальных запасов, что повлекло за собой рост выручки.

Одна из причин - это увеличение торговых объектов, что привело к дополнительной реализации. Если в 2003 году была только одна торговая точка, то в 2006 - семь торговых точек.

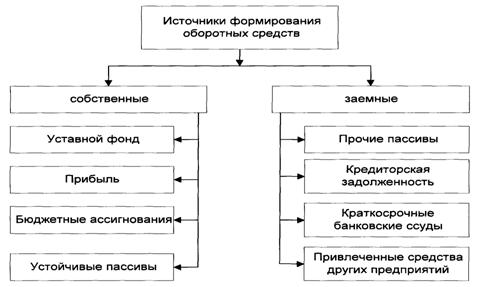

Вторая причина - это привлечение дополнительных денежных средств в виде краткосрочных кредитов.

Если анализировать увеличение выручки с 2005г. по 2006г, при одинаковом количестве торговых точек, то в этом периоде увеличение торговой выручки можно объяснить, так же увеличением кредитных средств и дополнительно - это увеличение ассортимента товаров, и увеличение средней наценки на все материальные запасы. Если в 2004 году средний процент наценки составил 19%, то в 2006году - 25%. Если сравнивать в процентном соотношении рост выручки с 2005 года по 2006 год, то он составил 39%. Из этих 39% шесть процентов увеличения выручки приходится за счет увеличения наценки товаров. Остальные 33% роста выручки произошло вследствие привлечения дополнительных средств, что в свою очередь привело к увеличению оборотных средств, к увеличению ассортиментной структуры товарооборота, и как следствие все это повлияло на финансовый результат предприятия.

Сравнивая рост выручки с 2004 года по 2005 год в процентном соотношении, увеличение произошло на 352%. Такое увеличение можно объяснить, прежде всего, ростом торговых точек с двух до семи, что повлекло за собой увеличение товарооборота. Так же увеличилась средняя процентная ставка наценки с 15% до 19% и сумма заемных денежных средств.

Следующий показатель в таблице - это прибыль от реализации продукции. Она рассчитывается как разность между выручкой, полученной за реализованную продукцию и затратами на приобретение данной продукции. Если сравнивать в горизонтали данный показатель, то видно значительное увеличение прибыли: с 2003 года по 2004 год прибыль увеличилась на 711525 рублей, с 2004 года по 2005 год на 4217258 рублей, с 2005 года по 2006 год приблизительно7598101 рубль. Такое увеличение прибыли объясняется теми же причинами, что и увеличение выручки.

Если сравнивать показатель прибыли по вертикали с показателем выручки, то можно проследить незначительный спад от 28% в 2003 году до 27,99% в 2004, 2005, 2006 году. Этот спад объясняется увеличением затрат на закуп продукции.

Сравнивая показатель - средние оборотные средства, который определяется как сумма оборотных средств на начало и конец года, деленная на 2, то видно увеличение оборотных средств с 2003 года по 2004 год на 805692 рубля, с 2004 года по2005. год на 216991 рубль, с 2005 года по 2006 год на 186122 рубля.

Основываясь на данных таблицы была рассчитана рентабельность -показатель эффективного использования оборотного капитала.

Этот показатель характеризует величину прибыли, получаемой на каждый рубль оборотного капитала, и отражает финансовую эффективность работы предприятия, так как именно оборотный капитал обеспечивает оборот всех ресурсов на предприятии.

Из данных расчетов видно, что в целом по каждому году рентабельность очень высокая. Если рассматривать в динамике, то видно, что с 2003 года по 2004 год рентабельность выросла на 4,95%, с 2004 года по 2005 год на 243,36%, с 2005 года по 2006 год приблизительно на 78%. Резкое увеличение рентабельности с 2004 года по 2005 год можно объяснить тем, что, не смотря на незначительное увеличение оборотных средств, выручка выросла почти в 5 раз, что связано с увеличением скорости товарооборота.

В практике оценка эффективности использования оборотного капитала осуществляется через показатели его оборачиваемости. Поскольку критерием оценки эффективности управления оборотными средствами является фактор времени, используются показатели, отражающие, во-первых, общее время оборота, или длительность одного оборота в днях; во-вторых, скорость оборота.

Длительность одного оборота (оборачиваемость оборотного капитала) в днях определяется делением оборотного капитала на однодневный оборот, определяемый как отношение объема реализации к длительности периода в днях или же, как отношение длительности периода к количеству оборотов.

Для расчета длительности одного оборота в днях используются 3 метода, приведенных в таблице 2.5. Чем меньше длительность периода обращения или одного оборота оборотного капитала, тем при прочих равных условиях, предприятию требуется меньше оборотных средств. Чем быстрее оборотные средства совершают кругооборот, тем лучше и эффективней они используются. Таким образом, время оборота капитала влияет на потребность в совокупном оборотном капитале. Сокращение этого времени - важнейшее направление финансового управления, ведущее к повышению эффективности использования оборотных средств и увеличению их отдачи.

Анализируя данные табл. 2.5 видно, что длительность одного оборота снизилась со 126 дней в 2003 году до 25 дней в 2006 году - это говорит об эффективности использования оборотных средств и увеличении их отдачи.

Таблица 2.5

Длительность одного оборота

| I метод ОБок = Соб/РП/Д | II метод ОБок = Д/Коб | III метод ОБок = Д/Кз | |

| 2003 | 630000/4340262/360=126 | 360/2,85=126 | 360*0,35=126 |

| 2004 | 1435692/4340262/360=119 | 360/3,02=119 | 36и*0,33=119 |

| 2005 | 1652683/19401899/360=31 | 360/11,7=31 | 360*0,08=31 |

| 2006 | 1838804/13378834/180=25 | 180/7,27=25 | 360*0,13=25 |

Скорость оборота характеризует прямой коэффициент оборачиваемости (количество оборотов) за определенный период времени. Этот показатель отражает число кругооборотов, совершаемых оборотными средствами предприятия. Он рассчитывается как частное от деления объема реализованной продукции на оборотный капитал, который берется как средняя сумма оборотных средств за определенный период:

2003 год 1 799 099 : 630 000 = 2,85;

2004 год 4 340 262 : 1 435 692 = 3,02

2005 год 19 401 899 : 1 652 683 = 11,7

2006 год 13 378 834:1838 804 = 7,27

Прямой коэффициент оборачиваемости показывает величину реализованной продукции, приходящуюся на 1 руб. оборотных средств. Увеличение этого коэффициента означает рост числа оборотов и ведет к тому, что:

растет объем реализации на каждый вложенный рубль оборотных средств;

Рост прямого коэффициента оборачиваемости, то есть увеличение скорости оборота, совершаемого оборотными средствами, означает, что предприятие рационально и эффективно использует оборотные средства. Снижение числа оборотов свидетельствует об ухудшении финансового состояния предприятия.1

Данные расчетов показывают, что коэффициент оборачиваемости увеличился с 2,85 в 2003 году до (приблизительно) 14,4 в 2006 году.

Обратный коэффициент оборачиваемости, или коэффициент загрузки оборотных средств показывает величину оборотных средств, затрачиваемых на каждый рубль реализованной продукции. Этот показатель называют также коэффициентом обеспеченности оборотными средствами. Его рассчитывают:

2003год 630 000 : 1 799 099 = 0,35 или 1 : 2,85 = 0,35

2004год 1 435 692 : 4 340 262 = 0,33 или 1: 3,02 = 0,33

2005год 1 652 683 : 19 401 899 = 0,08 или 1:11,7 = 0,08

Похожие работы

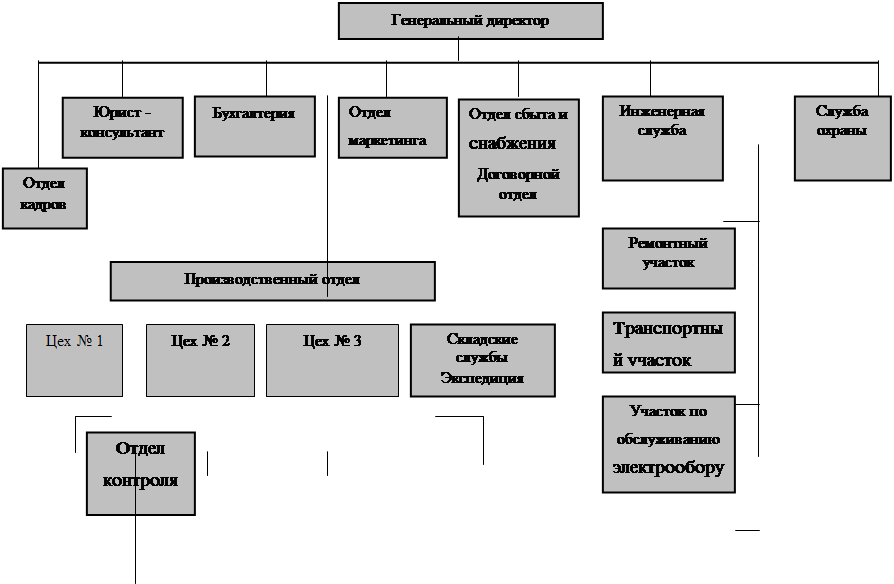

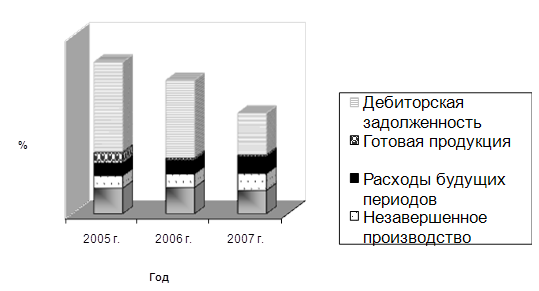

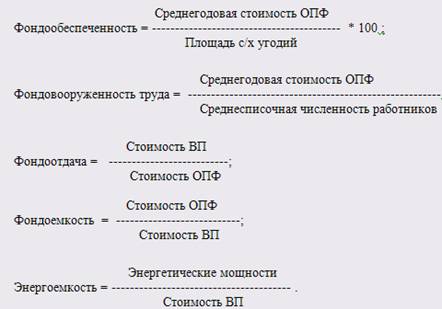

... темпов роста объема производства и материальных затрат, удельный вес материальных затрат в себестоимости продукции, прибыль на 1 рубль материальных затрат. Таблица 8- Обобщающие показатели эффективности использования оборотных средств Показатели 2005 г. 2006 г. 2007 г. 2007г. к 2005г. в % 1.Выручка от продаж, тыс. руб. 100229 118347 146432 146,1 2. ...

... запасов, дебиторской задолженности, денежных средств, ценных бумаг. Они служат исходными данными для расчета эффективности использования оборотных средств сельскохозяйственного предприятия. Ускорение оборачиваемости активов ведет к высвобождению, т.е. к экономии средств, сокращению в удельном выражении постоянных затрат, повышению ликвидности. [17 С.33] 2. Анализ экономической деятельности ...

... акта на списание автотранспортных средств (форма №ОС-4а) (с приложением актов об авариях, причинах, вызвавших аварию, если они имели место). 4. Анализ состояния и эффективности использования основных средств ООО «Фазис» Курс на рыночную экономку, на ускорение интенсификации общественно производства, повышение его экономической эффективности и качества продукции требует полной мобилизации всех ...

... являются решающими факторами, влияющими на эффективность использования оборотных средств и всего капитала. Рациональное формирование и использование оборотных средств оказывает активное влияние на ход производства, на финансовые результаты и финансовое состояние предприятия, позволяя достигнуть успеха с минимально необходимыми в данных условиях размерами оборотных средств. Существует несколько ...

0 комментариев