Навигация

Бухгалтерский. Прибыль есть разница между выручкой от реализации и денежными (явными) издержками

1. Бухгалтерский. Прибыль есть разница между выручкой от реализации и денежными (явными) издержками.

2. Экономический. Прибыль есть разница между выручкой от реализации и явными издержками плюс неявными издержками.

Для бухгалтеров прибыль - это то, что остается от общей выручки фирмы после уплаты отдельными лицами и другими фирмами стоимости материалов, которые были использованы данной фирмой. Такая трактовка прибыли включает только явные издержки, т.е. платежи характеризуют эффект от предпринимательской деятельности..

Из бухгалтерской прибыли надо вычесть процент на капитал, установленный в данный момент рынком капиталов, ренту за землю, и помещение, плату за управление. Если в результате такого вычитания остается прибыль, то эта прибыль и будет экономической.

Различаются валовая и чистая прибыль. Валовая прибыль определяется как разность между ценой реализации и продукции и полной себестоимостью. После уплаты из валовой прибыли процентов за кредит, налогов, арендной платы и других платежей остается часть средств, образующих чистую прибыль.

Чистая прибыль используется на производственные и социальные нужды предприятия, в т.ч. на накопление, на экологию, на подготовку и переподготовку кадров, на уплату дивидендов и другие цели.

Для оценки уровня эффективности предприятия используется показатель рентабельности, характеризующий прибыльность или убыточность предприятия за определенный период времени (как правило, год). В хозяйственной практике используется несколько показателей рентабельности: рентабельность производства (плановая и фактическая, общая и расчетная).

Например, общая рентабельность производства определяется отношением валовой прибыли к среднегодовой стоимости основных производственных фондов и оборотных средств.

Факторами роста прибыли являются как те, которые непосредственно связаны с данным предприятием (организация производства, НТП) так и внешние условия (изменение экономической конъюнктуры, получение выгодного госзаказа и т.д.). Сегодня обеспечение прибыльности предприятия следует рассматривать как самую главную для российской экономики. À

3.2. Рентабельность как обобщающий показательэффективной деятельности предприятия Рынок предъявляет определенные требования к субъектам хозяйствования в плане организации и реализации того или иного вида бизнеса.

Динамичность рыночных отношений обуславливает принятие неординарных решений, связанных с финансовыми результатами деятельности. Для оценки уровня эффективности работы получаемый результат – прибыль - сопоставляется с затратами или используемыми ресурсами.

Рентабельность есть относительный показатель, который обладает свойством сравнимости, может быть использован при сравнении деятельности разных предприятий. Рентабельность характеризует степень доходности, выгодности, прибыльности.

Показатели рентабельности позволяют оценить, какую прибыль имеет предприятие с каждого рубля средств, вложенных в активы.

Вся предпринимательская деятельность в условиях рыночных отношений делится на три вида:

h операционную (основную);

h инвестиционную (вложения средств в акции, другие ценные бумаги, капитальные вложения);

h финансовую (получение и уплата дивидендов, процентов и т.д.).

Доходность продукции (работ, услуг) характеризуется следующими показателями:

h рентабельность реализации (оборота, продаж);

h рентабельность выпущенной продукции).

Рентабельность реализации (оборота, продаж) определяется отношением величины годовой балансовой прибыли предприятия к величине годовой выручки от продажи продукции без НДС и акцизов, выраженным в процентах:

![]()

Данный показатель характеризует абсолютную сумму (в копейках) или уровень (в процентах) прибыли на один рубль затраченных средств.

Источниками информации для анализа показателей рентабельности продукции, работ, услуг являются данные формы №2 бухгалтерской отчетности, учетные регистры предприятия.

Рентабельность отдельных видов изделий зависит от:

h уровня продажных цен;

h уровня себестоимости продукции.

Анализ рентабельности выпуска отдельных видов продукции осуществляется на основе данных плановых и отчетных калькуляций. Уровень рентабельности отдельных видов продукции зависит от среднереализационных цен и себестоимости единицы продукции.

Расчет влияния этих факторов на изменение уровня рентабельности осуществляется способом цепных подстановок по каждому виду продукции.

3.3 Анализ уровня и динамики рентабельности предприятияЭффективность использования потребленных средств (затрат) характеризует показатель рентабельности производственных фондов. Данный показатель наряду с показателем рентабельности продаж (оборота) является оценочным при исследовании спроса продукции.

Рентабельность производственных фондов можно определить как по балансовой, так и по чистой прибыли (остающейся в распоряжении предприятия).

Рентабельность производственных фондов характеризует отношение прибыли отчетного года (чистой прибыли) к средней стоимости основных производственных фондов и материальных оборотных средств.

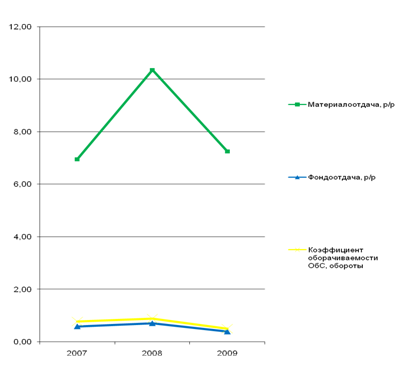

На изменение уровня рентабельности фондов (Rпф) оказывают влияние следующие факторы:

h изменение уровня фондоотдачи (Фо);

h изменение уровня оборачиваемости (Ко).

Анализ рентабельности производственных фондов осуществляется по данным формы бухгалтерской отчетности № 1 и 2 и формы № 11 статистич6еской отчетности.

Анализ начинается с определения изменений в уровне рентабельности (фактическая рентабельность – плановая). Дается общая оценка изменения уровня рентабельности.

Затем определяют количественное факторов на изменения уровня рентабельности (используя метод цепных подстановок).

По результатам проведенных расчетов дается оценка по каждому фактору и в целом по использованию всей совокупности факторов.

Показатели рентабельности характеризуют доходность с разных позиций и группируются в соответствии. с интересами участников экономического процесса. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования. Одна из групп показателей рентабельности – это показатели рентабельности капитала (активов). На основе данных показателей определяют доходность и эффективность использования имущества.

Сравнивая рентабельность активов, исчисленную по чистой прибыли, с рентабельность активов, исчисленной по балансовой прибыли, можно определить влияние на доходность налоговых отчислений.

Сравнивая рентабельность активов, исчисленную по прибыли от реализации. С рентабельностью, исчисленной по прибыли отчетного года, можно оценить влияние на рентабельность операций, не имеющих непосредственного отношения к производству и реализации продукции (выплата и поступление дивидендов, арендные платежи и поступления и т.д.).

Данный показатель характеризует величину прибыли, полученной на единицу стоимости активов независимо от источника привлечения средств.

Более реально характеризует рентабельность вложений показатель, исчисленный по прибыли от реализации продукции, (работ, услуг) к функционирующим средствам.

Функционирующие средства определяются следующим образом: из всех активов вычитают финансовые вложения и среднегодовую сумму незавершенных капитальных вложений.

Данный показатель имеет определяющее значение, так как учитывается прибыль только от основной деятельности и средства, непосредственно занятые в основной деятельности.

Рентабельность собственных средств (RСК) позволяет оценить эффективность использования инвестированных собственником средств, а следовательно, дает возможность сравнивать ее с возможным получением дохода от вложения этих средств в другие ценные бумаги.

Сравнение показателей рентабельности имущества (активов) с рентабельностью собственных средств, исчисленных по чистой прибыли, дает возможность оценить привлечение заемных средств. Если земные средства приносят больше прибыли , чем уплата процентов на этот заемный капитал, то разница может быть использована для повышения отдачи собственных средств. Однако если рентабельность всех средств меньше чем проценты, уплачиваемые за заемный капитал, то влияние привлеченных средств следует оценить отрицательно, так как это означает возможность банкротства.

Рентабельность финансовых вложений показывает, какой размер доходов (дивидендов, процентов) получило предприятие на каждый рубль вложений в ценные бумаги других предприятий и от долевого участия.

Показатели рентабельности вложений рассчитываются по периодам (за отчетный год, предыдущий год). Определяется абсолютное отклонение , в процентах.

На основании проведенных расчетов необходимо дать оценку и сделать выводы. Все выше перечисленные показатели рентабельности характеризуют влияние внешних факторов на уровень рентабельности вложений.À

ПРАКТИЧЕСКАЯ ЧАСТЬ. Анализ финансовых результатов прибыли и

рентабельности на примере

ЗАО «Аниматор »

ВВЕДЕНИЕ

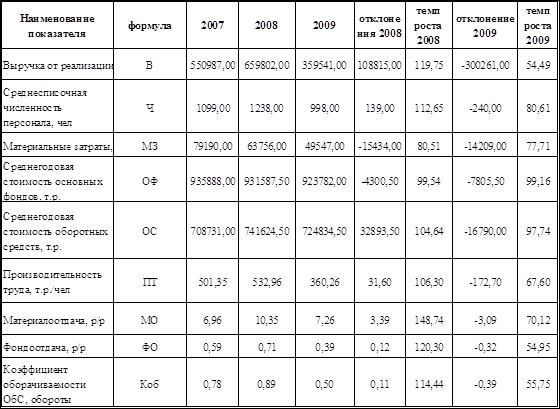

В данной части курсовой работы проведем анализ показателей эффективности производства продукции (работ, услуг) ЗАО «Аниматор» Рассмотрим цену товара при изменении совокупной массы на рынке, а также все показатели, формируемые на ее основе (выручка, балансовая прибыль, рентабельность производства и пр.).

На основании полученных результатов подведем итог.

РЕШЕНИЕ:

| М | V | Zp | C | К | α | αф | Кэц | Д | Кэд |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 13750000 | 0,30 | 0,89 | 2300000 | 4550000 | 0,95 | 0,14 | 0,65 | 1,13 | 0,7 |

Показатели, характеризующие эффективность будущего бизнеса

1. Определим годовую производственную программу предприятия (организации, концерна, фирмы, завода) по формуле:

q= Км*М, где

q – годовая производственная программа (тыс.шт.);

Км – коэффициент эффективности производственной мощности;

М – производственная мощность предприятия (шт./год);

q = 0,85*13750000 = 1687500 шт.

1. Определим ожидаемую цену единицы продукции предприятия (организации, концерна, фирмы, завода) по формуле:

![]() , где

, где

Z – ожидаемая цена единицы продукции (руб./шт.);

αmin– минимальная цена продукции (руб./шт.);

αmax– максимальная цена продукции (руб./шт.);

Zр – рыночная цена продукции (руб./шт.);

Z=![]()

3. Определим годовую выручку от продажи продукции по формуле:

В= q* Z, где

В – годовая выручка от продажи продукции (руб./год);

q – годовая производственная программа (тыс.шт.);

Z – ожидаемая цена единицы продукции (руб./шт.);

В = 11687500*1,0413 = 12170193,75 руб./год.

4.Определим годовые переменные затраты предприятия по формуле:

Vпер = V* q, где

Vпер – годовые переменные затраты (руб./год);

V – переменные расходы

q – годовая производственная программа (тыс.шт.);

Vпер = 0,30*11687500 = 3506250 руб./год

5. Определим условно-постоянные затраты на единицу продукции по формуле:

с = С/q, где

с - условно-постоянные затраты на единицу продукции (руб./год);

С – постоянные расходы (руб./год);

q – годовая производственная программа (тыс.шт.);

с = 2300000/11687500 = 1,97 руб.

6. Определим себестоимость производства единицы продукции по формуле:

s = V+C, где

s - себестоимость производства единицы продукции (руб./шт.);

V – переменные расходы (руб./шт.);

C – постоянные расходы (руб./шт.);

s = 0,30+0,23=0,53 руб./шт.

7. Определим себестоимость годовой товарной продукции по формуле:

S=s*q, где

S – себестоимость годовой товарной продукции (руб./год);

s – себестоимость производства единицы продукции (руб./шт.);

q – годовая производственная программа (тыс.шт.);

S = 0,53*11687500 = 6194375 руб./шт.

8. Определим величину годовой балансовой прибыли предприятия по формуле:

Пб = q*(Z-S), где

Пб – величина годовой балансовой прибыли предприятия (руб./год.);

Z – ожидаемая цена единицы продукции (руб./шт.);

q – годовая производственная программа (тыс.шт.);

s – себестоимость производства единицы продукции (руб./шт.);

Пб = 11687500*(1,0413-0,53) = 5975818,75 руб./год;

9. Определим рентабельность изготовления товарной продукции по формуле:

Рu = (Z-S)/S, где

Рu – рентабельность изготовления товарной продукции (%);

Z – ожидаемая цена единицы продукции (руб./шт.);

s – себестоимость производства единицы продукции (руб./шт.);

Рu = (1,0413-0,53)/0,53=0,96=96%

10.Определим годовую производственную программу самоокупаемости деятельности предприятия по формуле:

qc = С/(Z-V), где

qc - годовая производственная программа самоокупаемости деятельности предприятия (шт./год.);

С – постоянные расходы (руб./год);

Z – ожидаемая цена единицы продукции (руб./шт.);

V – переменные расходы (руб./шт.);

qc=2300000/(1,0413-0,30)= 3102657,5 шт./год;

11.Определим характеристику и степень надежности будущего бизнеса. Отношение производственной мощности предприятия к производственной программы самоокупаемости:

М/ qc, где

М – производственная мощность предприятия (шт./год);

qc - годовая производственная программа самоокупаемости деятельности предприятия (шт./год.)

13750000/3102657,5 =4,43

Полученная цифра свидетельствует, что бизнес опосредованно учитывает неопределенность будущей рыночной ситуации, будет достаточно надежным, т.к. его уровень риска ниже среднего.

12.Определим величину годового совокупного налога предприятия (при отсутствии льгот на налогоснабжение) по формуле:

Н=Нпос*С+Нпер+β*Пб=λ*С+β*Пб, где

Н – годовой совокупный налог предприятия (руб./год.);

Нпос=λ постоянный налог (руб./год.);

С – постоянные расходы (руб./год);

Нпер= β – переменный налог (руб./год.);

Пб – величина годовой балансовой прибыли предприятия (руб./год.);

Н=0,215*2300000+0,28*5975818,75 =2167729,25 руб./год;

13.Определим годовую производственную программу самоокупаемости с учетом налогообложения (шт./год);

![]()

![]()

![]() где

где

![]() - годовая производственная программа самоокупаемости с учетом налогообложения (шт./год);

- годовая производственная программа самоокупаемости с учетом налогообложения (шт./год);

С – постоянные расходы (руб./год.);

α – изменение товарной массы, поставляемой конкурентами на рынок (доли ед.)4

β - переменный налог (руб./год.);

Z – ожидаемая цена единицы продукции (руб./шт.);

V – переменные расходы (руб./шт.);

![]() =

=

Похожие работы

... задолженность поставщикам и просроченная задолженность покупателей свыше трех месяцев, просроченная задолженность по оплате труда и по платежам в бюджет, внебюджетные фонды. Из проведенного анализа финансово-хозяйственной деятельности ООО «Домовой» можно сделать вывод, что финансовое состояние предприятия находится в тяжелом положении. Этому свидетельствуют нижеизложенные факты. Общая сумма ...

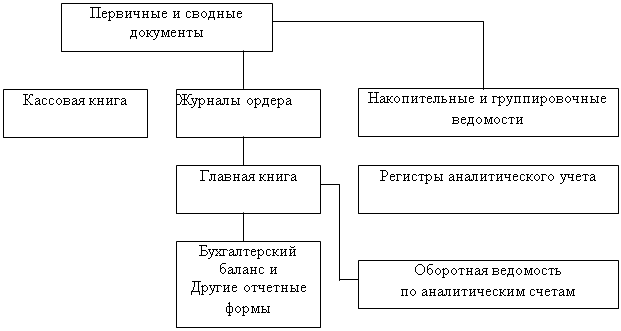

... бухгалтерского учета (например, положение по бухгалтерскому учету №2 "Учет договоров (контрактов) на капитальное строительство"); в) планом счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий. Основы методологии бухгалтерского учета на малых предприятиях изложены в Указаниях по ведению бухгалтерского учета и отчетности и применению регистров бухгалтерского учета для ...

... исследования ее динамики и структуры, как по общей сумме, так и в разрезе составляющих ее элементов. Для оценки уровня и динамики показателей бухгалтерской прибыли составим таблицу 1. Как следует из ее данных, организация достигла высоких результатов в финансово-хозяйственной деятельности в отчетном периоде по сравнению с базисным годом. Об этом свидетельствует увеличение общей суммы прибыли на ...

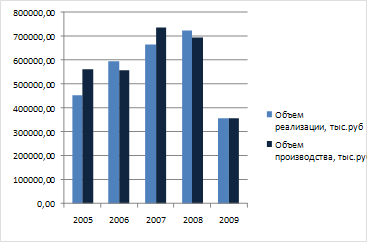

... печи в литейном производстве). 3. Повышение качества сервисного обслуживания станочной продукции. 4. Совершенствование ценовой политики. 2. Комплексный анализ финансово-хозяйственной деятельности предприятия 2.1 Анализ производства и реализации продукции В условиях конкурентного рынка возможный объем реализации является основой разработки производственной программы. ...

0 комментариев