Навигация

Концепция создания системы антикризисного управления

2.1 Концепция создания системы антикризисного управления

Экономическая стратегия фирмы складывается из ряда элементов, важнейшими из которых является стратегия предотвращения несостоятельности (банкротства) предприятия. Вся экономическая стратегия должна носить опережающий, предотвращающий характер: товарная, ценовая, снижение издержек, стратегия поведения на рынке ценных бумаг - должны быть нацелены на предотвращение несостоятельности. Тем не менее должны быть определены особые правила и приемы, применяемые в управлении фирмой, непосредственно направленные на предотвращение банкротства предприятия.

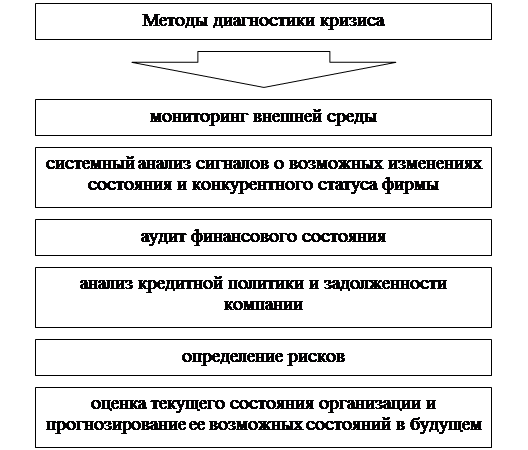

В условиях нестабильности экономической системы, замедления платежного оборота, недостаточной квалификации менеджеров на фоне вероятностного характера рыночной среды проблема моделирования антикризисной политики предприятия является актуальной. Антикризисная политика является частью общей финансово-хозяйственной политики предприятия и заключается в разработке системы методов диагностики платежеспособности и финансовой устойчивости предприятия, в реализации механизмов оздоровления предприятия.

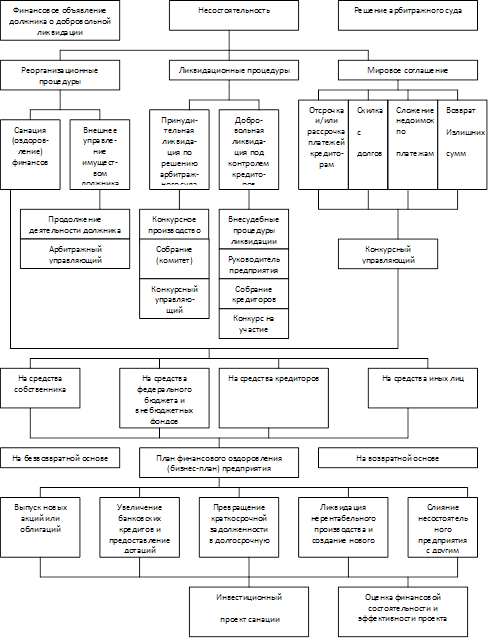

Концепция антикризисного управления предприятием-должником состоит из следующих основных элементов (подсистем):

1. Диагностика финансового состояния и оценка бизнеса предприятия.

2. Разработка маркетинговой стратегии.

3. Применение инновационной стратегии.

4. Управление персоналом.

6. Финансовый менеджмент.

7. Антикризисное бизнес-планирование.

8. Организация процедуры банкротства предприятия.

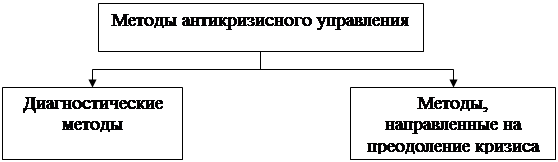

Концепция антикризисного управления включает в себя прежде всего стратегические и тактические методы анализа финансово-хозяйственной деятельности предприятия.

1. Стратегический подход. Он предполагает проведение анализа среды, в которой действует предприятие, определение миссии и целей, анализ и выбор стратегии, реализацию стратегии, оценку и контроль осуществления стратегической линии.

На основе проведенного анализа разрабатывается стратегия антикризисного управления. К числу задач по выводу фирмы из кризисного состояния в первую очередь относится разработка стратегии антикризисного управления. Она многовариантная, но должна базироваться на выборе лишь одного из них. В результате резкого изменения внешней среды коренным образом меняется и стратегия фирмы. Кризисное состояние экономики заставляет терпящую бедствие компанию выбрать другой вид менеджмента. Например, при наличии диверсифицированного производства возможно превращение каждого бизнеса в самостоятельное юридическое лицо, т.е. создание холдинга, где ранее существовавшая единая компания становится материнской. Юридическая самостоятельность дочерних компаний ведет к самостоятельной имущественной ответственности (в единой фирме ответственность всех звеньев является солидарной), что повышает инициативу и предприимчивость руководства дочерних компаний.

Появившаяся в большом количестве литература по антикризисному управлению, да и практическая деятельность предприятий в условиях кризиса ориентированы в основном на осуществление срочных финансовых мероприятий, обеспечивающие решение сиюминутных задач финансового оздоровления, улаживание отношений с кредиторами. В условиях кризиса в качестве первостепенной выдвигается задача во что бы то ни стало удержать производство «на плаву», сохранить основные фонды и ключевые технологии, ядро трудового коллектива, т.е. стабилизировать положение в бизнесе на до кризисном уровне или чуть ниже его. Не менее важно, однако, уделить внимание стратегической перспективе. Сосредоточившись на проблеме выживания, необходимо заняться одновременно и разработкой стратегии дальнейшей деятельности предприятий, фирм, корпораций.

Например, Тушинский машиностроительный завод - одно из крупнейших оборонных предприятий (на котором, кстати, создавался знаменитый «Буран») - как и большинство из них, оказался в кризисной ситуации в связи с отсутствием госзаказа (с 1995 г. он постоянно уменьшался, а в 1998 г. его вообще не было). Наиболее важной стала проблема выживания, которую решают за счет диверсификации производства. Выпускают самые различные изделия - от одноразовых шприцев до ветроэнергетической установки и т.д. Завод из единого предприятия превратился, по существу, в холдинг. Отдельные дочерние предприятия находят платежеспособных заказчиков и налаживают производство в небольших масштабах. На некоторых участках работает 15-20 человек. Основное требование - рентабельность, хотя бы минимальная. Пока завод выживает. Но нужна перспектива развития. На самом деле финансовые сложности представляют собой лишь видимую часть айсберга. Необходимы надежные предпосылки обеспечения долгосрочной эффективной деятельности субъектов рыночных отношений. И до тех пор пока предприятие не выработает долгосрочную стратегию, он будет периодически попадать в кризисную ситуацию, развитие которой может привести предприятие к банкротству.

Разработка стратегии деятельности предприятия основывается на анализе среды, в которой оно функционирует. Этот анализ включает изучение внешних факторов, оказывающих влияние на деятельность экономического субъекта: состояние экономики страны, законодательной базы, регулирующей экономическую деятельность, техническое и технологическое обеспечение производства, экономическую и финансовую инфраструктуру, рынок рабочей силы, покупателей, поставщиков, конкурентов, а также внутренней среды: производственного и организационного потенциала предприятия, его кадры, финансовое положение и т.п.

В основе разрабатываемой стратегии любого экономического субъекта лежит определение миссии фирмы, которая в концентрированном виде выражает смысл существования фирмы, ее предназначение. Ясно представляя, зачем функционирует фирма, к чему она стремится, можно вернее выбрать стратегию ее поведения на рынке. Минимальная продолжительность периода бескризисного состояния фирмы обеспечивается выбором ее миссии, которая продиктована мотивом достижения устойчивого роста прибыли в размерах, достаточных для постоянного наращивания стратегического потенциала фирмы и уровня ее конкурентного преимущества.

Максимальная продолжительность периода бескризисного состояния фирмы обеспечивается выбором такой миссии, которая наилучшим образом соответствует требованиям микро- и макросреды и формируемыми этими параметрами ограничениям и условиям, корректируется в случае их изменений.

На основе миссии вырабатываются цели на различных организационных уровнях (высшего, среднего и низшего звеньев управления). Цели выступают в качестве критериев для всего последующего процесса принятия управленческих решений.

Для приведения в соответствие деятельности фирмы с дискретными изменениями во внешней среде используются различные меры стратегического характера: проникновение фирмы в новые среды, отказ от текущей предметно-производственной специализации, ее существенная реорганизация, внедрение стратегического планирования.

Внедрение эффективного стратегического управления деятельностью хозяйствующих субъектов является мощным рычагом преодоления кризисных явлений. Инструментарием стратегического управления являются прогнозы развития. Эффективно организовать процесс формирования стратегии и тактики экономического и социального развития предприятия, фирмы, корпорации, определения задач и необходимых ресурсов, разработку различных сценариев достижения поставленных экономических и социальных целей с использованием современного инструментария стратегического управления и многовариантного (ситуационного) прогнозирования можно на базе новейших компьютерных технологий, которые в последние годы получают все более широкое распространение в России.

В целом можно сказать, что стратегия - это системный подход, обеспечивающий организации сбалансированность и общее направление роста. Причем, если внешняя среда, условия конкуренции, технологии производства продукции меняются медленно и постепенно, руководство фирмы столь же постепенно адаптируют свои навыки работы, пользуясь накопленными знаниями, опытом.

По справедливому замечанию И. Ансоффа, «стратегия - сложное и потенциально мощное орудие, с помощью которого современная фирма может противостоять меняющимся условиям. Но это - непростое орудие, и его внедрение и использование обходятся недешево. Стратегия - это инструмент, который может серьезно помочь фирме, оказавшейся в условиях нестабильности, университету, потерявшему престиж, а также при сбоях в обеспечении правопорядка, в работе системы здравоохранения и городского коммунального хозяйства.»

2. Тактический (оперативный) подход предполагает осуществление оперативных мер, нацеленных на преодоление возникающих финансовых трудностей (например, путем сокращения расходов, закрытия отдельных функциональных подразделений, сокращения персонала, ограничения производства и сбыта), на совершенствование управления в целях повышения эффективности работы хозяйствующего субъекта (например, в результате проведения активных маркетинговые исследования, высокие цены на продукцию, выявления и лучшего использования внутренних резервов, привлечения высококвалифицированных специалистов, укрепления дисциплины, модернизации производства и управления, получения кредитов). Иными словами, в процессе оперативной деятельности руководство хозяйствующего субъекта реализует его существующий потенциал в доходы и дальнейшее расширение объема производства.

Применяемые при таком подходе меры достаточно радикальны: проведение широких кампаний по стимулированию сбыта, резкое снижение цен для оживления спроса, ликвидация запасов устаревших товаров, замена устаревшего оборудования, приостановка программ повышения квалификации руководящих кадров, сокращение кадров.

При составлении стратегического плана, разработке и осуществлении тактических (оперативных) мероприятий анализируется финансовое состояние предприятия и оценивается его общий потенциал, состояние бизнеса на предприятии.

Специфика современной жизни требует от субъектов экономической деятельности проведения глубокого анализа протекающих на рынке процессов, определение и исследование потенциальных возможностей фирмы, осуществляющей свою деятельность на рынке. Оценка потенциальных возможностей особенно необходима в моменты реализации менеджерами принципиальных решений - переход на новые виды продукции или на новые рынки, осуществление значительных финансовых вложений, существенных организационных перестроек и т.д. Переходные периоды и сопровождающий их системный кризис существенно осложняют процесс принятия подобных решений. В такие периоды сталкиваются множество старых и новых, еще неявных тенденций, число вероятных исходов значительно увеличивается, а социальная напряженность катастрофически возрастает.

Результаты аналитической работы дают возможность менеджерам обеспечить эффективное использование имеющихся ресурсов (факторов производства) и качественное удовлетворение потребительских предпочтений.

Тем более необходим такой анализ для принятия оптимальных управленческих решений в процессе антикризисного управления, касающихся таких проблем, как:

1) продажа предприятия в целом;

2) определение рыночной стоимости долей пайщиков в уставном капитале фирмы либо рыночной стоимости пакета акций предприятия;

3) судебные процессы по наследованию и дарению;

4) уточнение и корректировка налогооблагаемой базы предприятия;

5) привлечение инвестиций из банковской и других сфер;

6) организация совместных предприятий и холдинговых компаний;

7) ликвидация предприятия.

Располагая результатами анализа возможностей предприятия, оценками долгосрочных перспектив его развития и внешних факторов, которые могут повлиять на эти перспективы, менеджеры смогут выстроить вариативные модели достижения стратегических целей предприятия. Это позволит руководству предприятий, фирм и корпораций при выработке управленческих решений предусмотреть возникновение финансовых трудностей на разных стадиях функционирования экономических субъектов, намечать пути выхода из финансовых затруднений, которые могут возникнуть в случае действия тех или иных факторов, корректировать ранее принятую стратегию развития.

Например, далеко не все российские фирмы сумели противопоставить кризисной ситуации августа 1998 г. действенное антикризисное управление, базирующееся на адекватной стратегии. Вместо глубокого анализа обстановки и прогнозирования последствий менеджеры ряда фирм стремились не сохранить бизнес, а лишь спасти обломки разрушающегося здания. Их действия имели панический характер, были импульсивны и не просчитаны: снижали, например, заработную плату всему персоналу или поднимали цены на продукцию только потому, что так делают «все». Почему подняли цену на 50, а не на 40%, зачем одинаково урезали заработную плату работникам различных подразделений, никто толком объяснить не мог. Растерявшиеся менеджеры «рвали» фирму на части, стараясь под шумок урвать себе кусок побольше. Стоит ли в таких условиях удивляться, что дело быстро заканчивалось разорением фирмы?

Различаются три группы (подхода) методов оценки потенциальных возможностей предприятий:

- методы, основанные на:

а) дисконтировании будущей прибыли или денежного потока. Данная методика основана на предположении, что стоимость предприятия или его части определяется будущими денежными потоками, которые можно извлечь (получить) от оцениваемого предприятия в течение срока владения. Эти будущие денежные потоки приводятся (дисконтируются) к эквивалентной текущей стоимости;

б) капитализации нормализованной прибыли или денежного потока;

в) определении периода окупаемости и т.д.

Риск при инвестировании определяется степенью неопределенности в получении будущих доходов. Отсюда при наличии риска естественное стремление инвестора увеличить доходность вложений для компенсации возможных будущих потерь. И чем больше риск, тем больше увеличение ставки процента на инвестиции (премии за риск).

В другую группу объединены методы:

- скорректированной балансовой стоимости активов (индексный метод);

- анализа активов;

- замещения (определение стоимости нового, сопоставимого по функциям предприятия);

- восстановительной стоимости (строительство полного аналога);

Все эти методы занимаются оценкой активов предприятия и его имущественного комплекса. Однако на основе этих методов оценки состояния бизнеса не удается определить масштабы будущих доходов предприятия. Поэтому данные подходы в основном применяется на неразвитом рынке и при определении ликвидационной стоимости предприятия, когда вопрос о перспективах развития предприятия пока еще не стал актуальным.

- Широко используются также методы, основанные на сравнении стоимости предприятия со стоимостью сопоставимых и уже проданных предприятий или же на курсовой стоимости акций сопоставимых предприятий. Эти методы позволяют, например, оценить капитализацию рынка капитала, заключенные сделки, сравнить финансовые и экономические параметры функционирования данной фирмы с фирмами данной отрасли и других отраслей экономики.

В целом анализ потенциальных возможностей предприятия, фирмы, корпорации включает главным образом:

- экономический анализ хозяйственной и финансовой деятельности субъектов экономических отношений;

- анализ финансовой устойчивости;

- анализ кредитоспособности;

- анализ использования капитала;

- анализ уровня самофинансирования;

- анализ их конкурентных возможностей.

Задачами анализа финансовых результатов деятельности предприятия являются: оценка динамики показателя прибыли, выявление факторов, воздействующих на прибыль, и резервов роста прибыли; Различные стороны производственной, сбытовой, финансовой деятельности хозяйствующего субъекта получают законченную денежную оценку в показателях, характеризующих его доходность. Она определяется суммой прибыли (балансовой) и уровнем рентабельности.

Балансовая прибыль (или убыток) как показатель общего результата производственно-хозяйственной деятельности предприятия включает прибыль от реализации основной продукции предприятия, результат от прочей реализации, доходы и расходы от вне реализационных мероприятий. При анализе причин, вызывающих изменение прибыли, оценивают ее факторы, влияющие главным образом на динамику прибыли от реализации основной продукции. К этим факторам относят в первую очередь:

- объем реализации продукции или услуг (работ);

- структуру реализованной продукции;

- цены на факторы производства (ресурсы, используемые хозяйствующим субъектом в процессе выпуска продукции);

- уровень затрат на производство и реализацию продукции.

При анализе уровней рентабельности оценивают общую рентабельность производства (отношение балансовой прибыли к среднегодовой стоимости производственных фондов) и рентабельность реализованной продукции (отношение прибыли от реализованной продукции к стоимости реализованной продукции).

Анализ рентабельности тесно связан с определением точки безубыточности. Необходимость расчета этого показателя определяется тем, что он показывает ту предельный объем выручки от реализации продукции (по стоимости и в натуральных единицах), ниже которой деятельность хозяйствующего субъекта будет убыточной.

В нормальных условиях предприятие находится выше точки безубыточности. Колебания выручки и прибыли, как правило, невелики и не слишком сказываются на возможности предприятия рассчитываться по своим обязательствам, в частности, выплачиваемым из чистой прибыли. В крайнем случае, предприятие легко покрывает свои расходы дополнительным заимствованием денежных средств, сохраняя при этом свою высокую инвестиционную привлекательность. В целом последствия для предприятий финансовых и других рисков, управленческие ошибки уравновешиваются его резервами.

В неблагоприятных условиях предприятия в конечном счете теряет объемы производства и оказываются ниже точки безубыточности. Доступные предприятию возможности в изменении выручки от реализации основной продукции и себестоимости не могут вывести предприятие из зоны убыточности, увеличить инвестиционную привлекательность предприятия, дать ему средства для развития, покрытия своих затрат. В дальнейшем предприятие начинает накапливать пени и штрафы, чем ухудшает свое положение.

Анализ доходности хозяйствующего субъекта проводится в сравнении с планом и соответствующими показателями предшествующего периода.

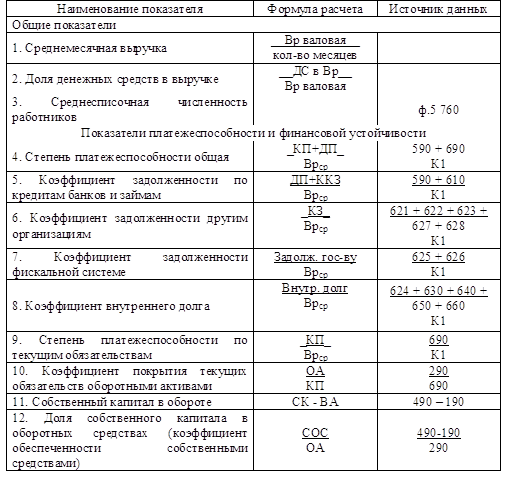

Для оценки финансового состояния предприятия анализируется его финансовая устойчивость. Для этого используются такие показатели, как коэффициент автономии и коэффициент финансовой устойчивости. Первый из этих показателей позволяет определить долю собственных средств в общей сумме источников финансирования деятельности хозяйствующего субъекта, характеризуя тем самым степень его независимости от привлеченных финансовых ресурсов. Рост коэффициента автономии свидетельствует об увеличении финансовой независимости и снижении риска финансовых затруднений.

Коэффициент финансовой устойчивости представляет собой соотношение собственных и заемных средств. Рост этого коэффициента означает, что хозяйствующий субъект обладает достаточным запасом финансовой устойчивости и относительно независим от внешних источников финансирования.

Среди относительных показателей устойчивости финансового состояния выделяют также коэффициент прогноза банкротства. Он показывает удельный вес чистых оборотных средств предприятия в сумме активов баланса. Снижение этого показателя свидетельствует о финансовых затруднениях и необходимости проводить санацию предприятия.

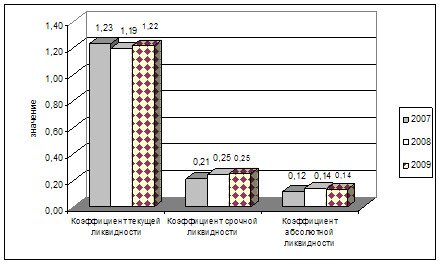

С целью определения кредитоспособности предприятия анализируется его ликвидность. Она означает платежеспособность хозяйствующего субъекта и предполагает постоянное равенство между активами и обязательствами как по общей сумме, так и по срокам наступления. Для оценки кредитоспособности предприятия определяются коэффициент текущей ликвидности и коэффициент обеспеченности собственными средствами. Коэффициент текущей ликвидности отражает способность предприятия своевременно рассчитаться по своим срочным обязательствам. Коэффициент обеспеченности собственными средствами констатирует наличие у предприятия достаточного количества собственных средств, необходимых для его финансовой устойчивости.

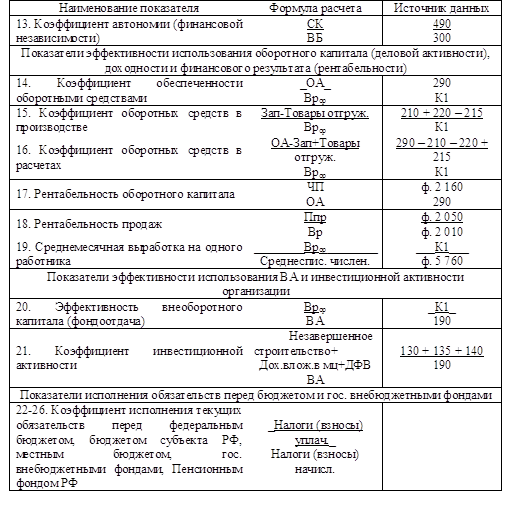

Капитал хозяйствующего субъекта в целом представляет собой сумму оборотных средств, основных фондов и нематериальных активов. Поэтому анализ использования капитала включает оценку эффективности использования оборотных средств и основных фондов, нематериальных активов. Для оценки эффективности использования оборотных средств рассчитывается коэффициент оборачиваемости оборотных средств. Он представляет собой отношение объема выручки от реализации продукции в расчете на один рубль оборотных средств. Рост этого коэффициента означает повышение эффективности использования оборотных средств.

Эффективность использования основных фондов и нематериальных активов измеряется следующими показателями:

- коэффициентом фондоотдачи основных фондов. Он определяется отношением объема выручки от реализации продукции к среднегодовой стоимости основных фондов;

- коэффициент фондоотдачи нематериальных активов. Этот показатель определяется отношением объема выручки от реализации продукции к среднегодовой стоимости нематериальных активов.

Рост коэффициентов фондоотдачи свидетельствует о повышении эффективности использования основных фондов и нематериальных активов.

- коэффициент фондоемкости основных фондов. Он представляет собой величину, обратную коэффициенту фондоотдачи.

Уровень самофинансирования хозяйствующего субъекта(то есть финансирование его деятельности за счет собственных источников: прибыли и амортизационных отчислений) с помощью коэффициента самофинансирования. Он определяется как отношение собственных средств к привлеченным средствам, характеризует определенный запас финансовой прочности предприятия. Чем выше величина этого коэффициента, тем выше уровень самофинансирования.

Существенное значение для оценки потенциала предприятия имеет и анализ его конкурентных возможностей. Это - многогранный показатель. Речь идет прежде всего об оценке конкурентоспособности производимой предприятием продукции. Она включает оценку экономических, технических и нормативных параметров продукции, их сопоставление с параметрами товаров конкурентов, соответствие требованиям потребителей. Для покупателя имеет значение и величина затрат, связанных с эксплуатацией приобретаемой продукции (в основном это относится к промышленным товарам длительного пользования и производственного назначения).

Результаты анализа показателей финансовой устойчивости и конкурентных возможностей хозяйствующего субъекта, сформулированные адекватные выводы позволяют вовремя вывести его из кризисной ситуации, стабилизировать финансово-хозяйственную деятельность, рассчитывать вероятную эффективность антикризисных мероприятий, а также разрабатывать запасные варианты действий на случай тех или иных неудач в реализации рискованных решений.

Для этого соответствующие подразделения предприятия должны располагать всей необходимой информацией.

И здесь немаловажную роль играет информационная составляющая. Проблемы, с которыми сталкиваются предприятия, корпорации, фирмы, по-разному обеспечены информацией. Одни проблемы настолько очевидны и конкретны, что менеджеры соответствующего уровня управления хозяйствующим субъектом в состоянии оценить значимость проблемы и принять соответствующие решения. Такие проблемы определяются по сильным сигналам. О других проблемах известно лишь по ранним и неточным признакам наступления тех или иных событий. Речь идет в данном случае о слабых сигналах.

Дело в том, что информация, необходимая для оценки возможного воздействия изменений в процессе разработки и осуществления стратегии деятельности фирмы, представляется недостоверной из-за неопределенности их проявления. Когда появляются первые признаки изменений во внешней среде, опытные менеджеры уже готовятся к тому, что информация будет первоначально туманной и лишь со временем станет проясняться и дополняться. Но и такую информацию необходимо использовать: возможные финансовые последствия надвигающейся опасности должны быть скрупулезно проанализированы, ответные меры тщательно сбалансированы. Источниками слабых сигналов являются трансформация экономической системы, динамика мировых цен на нефть, реструктуризация банковской структуры, политика Центрального банка РФ в отношении валютного курса рубля, изменения, вносимые в Налоговый кодекс РФ, воздействия этих процессов на функционирование хозяйствующих субъектов.

При быстрой смене ситуации руководство фирмы, дожидаясь получения более полной информации, то есть сильного сигнала, может либо опоздать с принятием необходимого решения, либо оказаться не в состоянии принять его именно в самый критический момент, когда положение фирмы окажется под ударом. Поэтому при высоких уровнях нестабильности становится необходимым разрабатывать альтернативные решения уже при поступлении из внешней среды слабых сигналов, подготовить специальную программу преодоления предполагаемых трудностей.

По мере наращивания информации о ситуации вокруг фирмы становится все более очевидной надвигающаяся для нее опасность . Наступает момент, когда для уменьшения уязвимости фирмы от неблагоприятных изменений во внешней среде, придания фирме необходимой гибкости целесообразно запускать в действие заранее разработанную специальную программу, содержащую соответствующие ответные меры.

Для обеспечения современного поступления и анализа информации, характеризующей текущие события и изменения экономического и социального состояния региона, создания благоприятных условий и эффективной организации процесса принятия управленческих решений в социально-экономической сфере целесообразно создание «Информационной системы мониторинга экономического и социального развития региона», которая послужит основой для системы прогнозирования экономических и социальных процессов в регионе.

«Программный комплекс мониторинга промышленных предприятий региона» позволяет обеспечить своевременное получение и анализ информации, требующейся для принятия комплексных решений по реструктуризации и финансовому оздоровлению предприятий, расположенных на территории региона, оперативный анализ динамики, выявление тенденций, прогнозирование и вариантное моделирование финансово-экономического развития предприятий промышленного комплекса региона в отраслевом и территориальном разрезах.

Регионы владеют многочисленными долями (акциями, паями) в уставных капиталах различных предприятий. Решать задачи точного учета и оценки стоимости долей (акций, паев) в уставных капиталах предприятий различных организационно-правовых форм, являющихся государственной или муниципальной собственностью, а также совершенствования организации управления ими, включая организацию оперативного контроля и определения эффективности работы представителей государства (муниципалитета) в органах управления предприятий, и текущего мониторинга результатов хозяйственно-экономической деятельности самих предприятий позволяет комплекс «Управление государственными (муниципальными) долями (акциями, паями) в уставных капиталах предприятий».

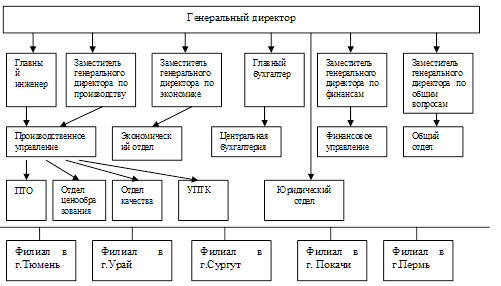

В результате осуществления мероприятий по совершенствованию действующей системы управления и оптимизации производственной структуры и деятельности компании на основе реструктуризации бизнеса, рациональной постановки финансово-хозяйственной деятельности и применения современных структур, форм, методов и механизмов управления компанией достигается главная цель - обеспечение роста экономической эффективности ее функционирования.

Близка по своему назначению к нему «Информационная система управления объектами недвижимости государственной (муниципальной) собственности». Внедрение такой системы позволяет систематизировать информацию о полном составе, условиях передачи, реальном состоянии, соблюдении целевого назначения и эффективности (бюджетной, социальной, экономической и так далее) использования в интересах собственника объектов, переданных в оперативное (хозяйственное) управление предприятиям и организациям, и обеспечивает эффективный контроль со стороны муниципальных (государственных) органов.

Информатизация регионального управления значительно повышает обоснованность и своевременность принимаемых решений, способствует улучшению управляемости и в результате обеспечивает эффективное решение насущных задач.

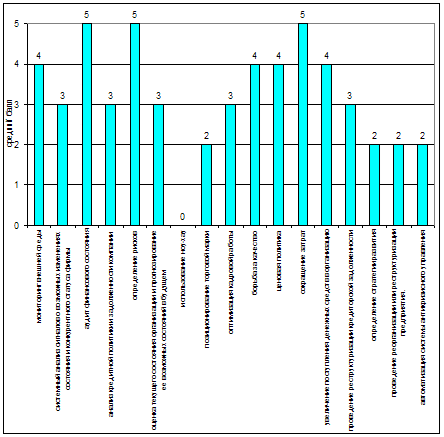

Принятие решений по антикризисной политике предприятия кроме тщательного финансово-экономического анализа требует применения более совершенных системных методов обработки неполной и размытой вследствие высокого уровня различного рода неопределенностей рыночной среды информации для их оценки. Одним из таких инструментов является метод анализа иерархий как методологическая основа разработанной системы поддержки принятия решений по выбору политики развития предприятия.

Разработанная система имеет общую базу данных, базу моделей; особое внимание было уделено дружественности интерфейса ЛПР-СППР. Система поддержки принятия решений при выработке механизмов финансового оздоровления предприятия содержит следующие модули.

Первый модуль осуществляет мониторинг финансового состояния предприятия. Второй позволяет определить масштабы кризисного состояния. При этом под кризисным состоянием понимается состояние предприятия, при котором оно не в состоянии осуществить финансовое обеспечение текущей производственной деятельности. Третий модуль реализует факторный анализ причин, обусловивших кризисные явления в процессе развития. Четвертый модуль - формирование целей и выбор основных механизмов антикризисного управления предприятием по двум направлениям: становление динамики деловой активности предприятия (коэффициент оборачиваемости) в финансовом аспекте; рентабельности капитала в поисках резервов».

Похожие работы

... во избежание кризисных ситуаций показан постоянный мониторинг его состояния с применением наиболее подходящих методик прогнозирования возможного банкротств – это залог успешного развития предприятия. [30,с.79] 1.5 Сущность, принципы и содержание политики антикризисного управления предприятием В целях предупреждения банкротства на предприятиях реального сектора экономики должны быть ...

... в конкурентной среде). Данные предложения позволят повысить эффективность процесса антикризисного управления ООО «Доминус», а именно: обеспечить контроль над затратами, увеличить прибыль, усилить финансовую устойчивость предприятия, качественно улучшить процесс антикризисного управления. Список использованной литературы I. Нормативно-правовые акты 1. Конституция Российск

... предприятие влияют внешние факторы ( на которые предприятие не в силах повлиять) и внутренние факторы , которые фирма в силах устранять, и регулировать. 1.2 Сущность антикризисного управления на предприятии Антикризисное управление - это система управленческих мер по диагностике, предупреждению, нейтрализации и преодолению кризисных явлений и их причин на всех уровнях экономики. Принимая во ...

... из кризисного состояния. В борьбе с угрозой банкротства предприятие должно рассчитывать исключительно на внутренние финансовые возможности. Вышеперечисленные принципы являются основой организации антикризисного управления предприятием [9]. Теперь коснемся вопроса, какую роль играет финансовый менеджмент в антикризисном управлении. Практически все вышеперечисленные авторы сходятся во мнении, ...

0 комментариев