Навигация

Антикризисное управление до процедуры банкротства

3.1 Антикризисное управление до процедуры банкротства

Кризисные ситуации возникают на всех стадиях жизненного цикла предприятия. Реализация всей совокупности антикризисных процедур начинается лишь на определенном этапе жизненного цикла: в условиях резкого спада, характеризующегося, как правило, неплатежеспособностью предприятия. В то же время антикризисное управление, находящиеся за рамками процедур банкротства и призванные нейтрализовать последствия возникновения кризисных ситуаций, применяются на всех стадиях жизненного цикла компании.

Кризисное состояния российской экономики требует сосредоточения внимания на создании и внедрении в практику государственного хозяйствования таких технологий организации управления экономикой, которые позволяют сглаживать кризисные явления, улучшать состояние дел в промышленности, других отраслях реального сектора, финансах, решать социальные проблемы в российских регионах. Эти технологии должны обеспечить возможность поиска реальных источников инвестиций, в том числе, может быть, и не традиционные для современной России, и способов их привлечения.

Нынешнее финансово-экономическое положение большинства российских промышленных предприятий, как приватизированных, так и оставшихся в государственной собственности, свидетельствуют, что они неэффективны и фактически балансируют на грани признания их несостоятельными банкротами.

Многочисленные производственные предприятия не располагают достаточными средствами не только на цели социального развития и содержание жилищно-коммунального хозяйства, но даже на выплату заработной платы, оплату электроэнергии и закупку сырья, не говоря уже об инвестиционных ресурсах. По данным А. Демченко, в среднем по регионам России 80-85% промышленных предприятий находятся в тяжелом финансовом положении, имеют значительную кредиторскую задолженность перед бюджетом, внебюджетными фондами и контрагентами. Более 49% предприятий имеют признаки несостоятельности, подпадающие под законодательство о банкротстве.

В лучшем положении находятся преимущественно предприятия сырьевых и обрабатывающих отраслей, экспортирующих нефть, газ, металлы и тому подобное. Хотя, как показывает практика, и они испытывают трудности в связи с ростом производственных издержек, обусловленных в свою очередь падением объемов продаж, выравниванием уровней внутренних и мировых цен, ухудшающейся конъюнктурой мирового рынка, а часто и неэффективным менеджментом.

Антикризисное управление базируется как на общих закономерностях, присущих управленческим процессам, так и на специфических особенностях, связанных с осуществлением антикризисных процедур. Так, управление всегда целенаправленно. Выбор и формирование целей является исходным пунктом в любом процессе управления, в том числе антикризисном.

В то же время система контроля и раннего обнаружения признаков предстоящей кризисной ситуации является специфическим атрибутом, присущим процессу антикризисного управления.

Кризис меняет поведение предприятия, его цели и способы их достижения, Складывается специфическая экономика банкротства, при которой умение перекладывать собственные убытки на других более надежно защищает предприятие, чем само по себе снижение убытков; умение привлекать средства важнее умения их эффективно использовать. Приспособление отдельных предприятий к условиям сверхвысокой инфляции и спаду производства может закрепить негативные тенденции в экономике, тормозить выход из кризиса.

Главная особенность антикризисной стратегии, как и антикризисного управления в целом, - жесткое ограничение сроком. В одних случаях это грозящая процедура банкротства, в других - сроки внешнего управления. Чтобы уложиться в эти сроки, антикризисный управляющий должен быстро принимать решения и действовать в соответствии с ними. Ближайшая цель антикризисного управления - обеспечить рентабельность производства. Для достижения этой цели в стратегию должен быть заложен ряд частных задач: реструктуризация задолженности, сокращение издержек и т.п. Определяется «здоровая» часть предприятия, способная функционировать и приносить прибыль, остальное безжалостно отсекается. Формируются необходимые реорганизации, проводится продажа активов.

Выход из кризисной ситуации всегда существует. Другое дело, какой ценой его приходится оплачивать. Этой ценой и определяется эффективность антикризисного управления. Успешное антикризисное управление - это прежде всего грамотное управление, основанное на умении правильно применять достижения современного менеджмента. В этом смысле оно ничем не отличается от эффективного управления фирмой в обычных условиях. Однако кризисное положение фирмы меняет акценты. То, с чем можно было бы мириться в период относительного благополучия, становится совершенно недопустимым в чрезвычайных обстоятельствах.

Выбор между ликвидацией и оздоровлением предприятия является сложной задачей, которая решается совместными усилиями управленческих служб предприятия, местными, региональными и федеральными органами власти. Если ограничиваться финансовыми аспектами проблемы, то недостаток средств предприятия и возможности его компенсирования и восполнения, с одной стороны, затраты на ликвидацию - с другой являются критериями, по которым можно решить вопрос о сохранении или ликвидации предприятия.

Затем должны определяться предприятия, которые не способы существовать в рыночной среде или мешают развитию региона (например, фактически несостоятельные, экологически вредные, подлежащие ликвидации или выводу из региона по другим причинам), и разрабатываться мероприятия по их реорганизации или ликвидации (использование основных фондов и земельных участков, трудоустройство высвобождающегося персонала, развитие на их производственной базе малого предпринимательства и так далее).

Речь идет в первую очередь о методах выхода предприятия из кризиса. Выбору методов решения этой задачи предшествует анализ следующих проблем:

1. В случае если неплатежеспособность предприятия является временной и в течение короткого периода времени с возобновлением денежных поступлений может быть преодолена, кредиторы могут договориться о предоставлении фирме времени на выполнение ее обязательств.

2. Должно ли неплатежеспособное предприятие быть сохранено в силу своей особой значимости для экономики страны, для того чтобы оно продолжало функционировать, или его необходимо ликвидировать, а имущество выставить на аукцион для продажи?

3. В процессе оздоровления фирмы или ее ликвидации должно ли оставаться на своем месте и выполнять все функции управления прежнее руководство или должен назначаться внешний управляющий?

Собственники предприятий совместно с кредиторами могут принять меры по досудебной санации предприятия, в частности, оказать финансовую помощь предприятию-должнику для восстановления платежеспособности. Каковы размеры такой помощи, каким образом она может быть наиболее рационально предоставлена - все эти вопросы для анализа как самим предприятиям-должникам, так и аналитическими службами кредиторов, органов власти, других организаций.

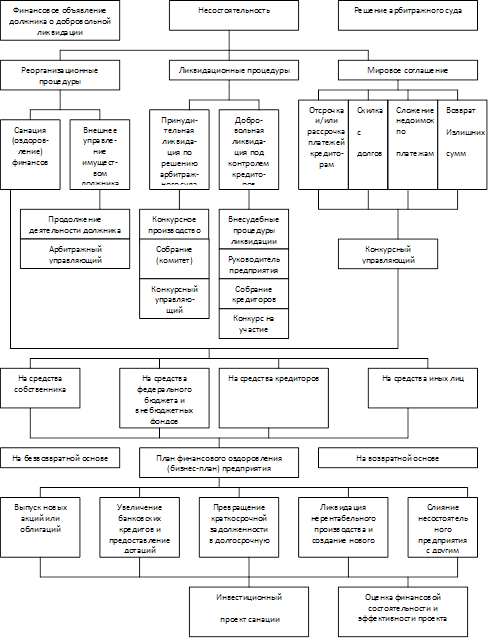

Таким образом, принимается решение либо о реорганизации предприятия с целью его сохранения, либо о его ликвидации. Зарубежный опыт констатирует, что ликвидация предприятия, фирмы, корпорации должна осуществляться в том случае, если их восстановление маловероятно и продолжение его деятельности связано для кредиторов с еще большим риском или большими убытками.

В этом отношении интересен опыт США. В законе о банкротстве определены процедуры реорганизации предприятия и его ликвидации (в зависимости от принимаемого решения), урегулирования долгов, установлена система назначения попечителей предприятия. Закон предусматривает возможность неформальных переговоров между компанией и ее кредиторами. В соответствии с законом, дело открывается посредством передачи иска в федеральный районный суд, занимающийся банкротствами. Этот иск может быть подан руководителем фирмы либо ее кредиторами. Суд назначает комиссию в составе пострадавших кредиторов для переговоров с руководством компании о ее реорганизации, включая реструктуризацию задолженности компании (продление сроков погашения обязательств, снижение процентных ставок на предоставленные кредиты, уменьшение основной суммы долга, обмен облигаций или привилегированных акций на сумму задолженности, либо другие меры). Суд назначает попечителя либо оставляет на своей должности действующее руководство.

При ликвидации предприятия законом обеспечиваются гарантии от изъятия активов ликвидируемого предприятия его владельцем; справедливое распределение активов среди кредиторов; предприятию-банкроту предоставляется возможность погасить все свои обязательства Способом решения подобных проблем или устранения самой возможности их возникновения является реструктуризация предприятия, проводимая на основе тщательно разработанной стратегии. Однако реструктуризацию в полном объеме необходимо и возможно проводить лишь при первых признаках надвигающегося кризиса (т.е. на первой, самое позднее - второй фазах), тогда как в зоне «ближнего» банкротства ни времени, ни средств уже нет.

В случае сохранения предприятия перед его менеджменту предстоит решать как минимум две основные задачи:

- восстановить платежеспособность и стабилизировать финансовое положение предприятия;

- разработать стратегию развития и провести на ее основе реструктуризацию предприятия с целью устранения причин кризиса недопущения повторения кризисных явлений в будущем.

«Алгоритм выбора методов финансового оздоровления включает следующие этапы:

Первый этап - устранение внешних факторов банкротства. На этом этапе реализуются оперативные методы восстановления платежеспособности: совершенствования платежного календаря; регулирование уровня незавершенного производства; перевод низкооборотных активов в высокооборотные; переоформление краткосрочной задолженности в долгосрочную, другие меры.

Второй этап - проведение локальных мероприятий по улучшению финансового состояния.

Цель применения данных методов финансового оздоровления заключается в обеспечении устойчивого финансового положения предприятия в среднесрочной перспективе, которое проявляется в стабильном поступлении выручки от реализации, достаточном уровне ликвидности активов, повышении рентабельности до 3-5%.

На втором этапе применяются следующие методы:

- установление путей восстановления штрафных санкций за просроченную краткосрочную задолженность;

- обеспечение достаточности финансовых ресурсов для покрытия вновь возникающих текущих обязательств;

- постепенное погашение старых долгов.

При этом оценивается возможность привлечения дополнительных внутренних источников финансирования: реализация ненужных и неиспользуемых высокооборотных активов, сокращение затрат до минимально допустимого уровня, проведение энерго- и ресурсосберегающих мероприятий.

Третий этап - создание стабильной финансовой базы.

Целью долгосрочных методов финансового оздоровления является обеспечение устойчивого финансового положения предприятия в долгосрочной перспективе - создание оптимальной структуры баланса и финансовых результатов, устойчивости финансовой системы предприятия к неблагоприятным внешним воздействиям.

Долгосрочными методами финансового оздоровления являются:

- активный маркетинг с целью поиска перспективной рыночной ниши;

- поиск стратегических инвестиций;

- смена активов под новую продукцию.»

Анализируя различные подходы к выводу предприятий из кризиса, З. Айвазян и В. Кириченко приходят к заключению о том, что в «стабилизационную программу должен входить комплекс мероприятий, направленных на восстановление платежеспособности предприятия. Сроки ее осуществления для предприятия, находящегося в зоне «ближнего» банкротства, крайне ограничены, ведь резервных фондов у него уже, как правило, нет, а финансовые вливания извне исключены. Именно здесь начинают проявляться принципиальные отличия антикризисного управления от обычного, о которых речь шла выше. Эти отличия, в частности, заключаются в смене критериев принятия решений в условиях кризисной ситуации, в которой оказалось конкретное предприятие.

В рамках «нормального» управления их можно свести к достижению стратегических целей в долгосрочном аспекте и максимизации прибыли в краткосрочном. При переходе предприятия в кризисное состояние долгосрочный аспект теряет свою актуальность («нет будущего»), а в краткосрочном аспекте критерием становится максимизация или экономия денежных средств.

При этом максимизация денежных средств может и должна осуществляться мерами, не приемлемыми с позиций обычного управления. Антикризисное управление допускает любые потери (в том числе и будущие), ценой которых можно добиться восстановления платежеспособности предприятия сегодня. Наступление кризиса означает превышение расходования денежных средств над их поступлением в условиях отсутствия резервов покрытия.

Сущность стабилизационной программы заключается в маневре денежными средствами для заполнения разрыва между их расходованием и поступлением. Маневр осуществляется как уже полученными и материализованными в активах предприятия средствами, так и теми, что могут быть получены, если предприятие переживет кризис.

Заполнение «кризисной ямы» может быть осуществлено и увеличением поступления денежных средств (максимизацией), и уменьшением текущей потребности в оборотных средствах (экономией). Рассмотрим мероприятия стабилизационной программы, обеспечивающие решения этой задачи.

Увеличение денежных средств основано на переводе активов предприятия в денежную форму. Это требует решительных и нередко шокирующих обычного руководителя предприятия шагов, так как связано со значительными потерями. Потери неизбежны.

Продажа краткосрочных финансовых вложений - наиболее простой и сам собой напрашивающийся шаг для мобилизации денежных средств. Как правило, на кризисных предприятиях он уже совершен. Еще одно замечание. В условиях фактической стагнации фондового рынка дисконт при продаже ценных бумаг бессмысленно рассчитывать - они идут по той цене, по которой их готовы купить.

Продажа дебиторской задолженности также очевидна и предпринимается в настоящее время многими предприятиями. Специфика этой меры в рамках стабилизационной программы заключается в том, что дисконты здесь могут быть гораздо больше, чем представляется руководству кризисного предприятия. В некоторых случаях расчетный дисконт может составлять 100%, что, как и в случае с краткосрочными финансовыми вложениями, означает продажу по любой предлагаемой цене.

Продажа запасов готовой продукции сложнее, так как, во-первых, предполагает продажу с убытками, а во-вторых, ведет к осложнениям с налоговыми органами. Однако, как уже отмечалось, суть стабилизационной программы заключается в маневре денежными средствами. Убытки в данном случае представляют собой жертвование частью полученных в прошлом денежных средств, а проблемы с уплатой налогов при такой реализации закрываются уменьшением возможных будущих поступлений.

Продажа избыточных производственных запасов. Наличие на складе сырья А на месяц является избыточным запасом, если сырья Б осталось еще на одну неделю, а денег для его закупки нет. Поэтому для обеспечения производства необходимо реализовать часть запасов сырья А, даже по цене ниже покупной и несмотря на то, что через некоторое время его опять придется закупать, вероятно, по более высокой цене. Это еще один пример маневра прошлыми и будущими денежными средствами.

Продажа инвестиций (деинвестирование) может выступать как остановка ведущихся инвестиционных проектов с продажей объектов незавершенного строительства и неустановленного оборудования или как ликвидация участия в других предприятия (продажа долей). Решение о деинвестировании принимается на основании анализа сроков и объемов возврата средств на вложенный капитал. При этом стратегические соображения е играют определяющей роли - если конкретный инвестиционный проект начнет давать отдачу за пределами горизонта антикризисного управления, он может быть ликвидирован. Сохранение долгосрочных инвестиционных проектов в условиях кризиса - верный путь к банкротству.

Продажа нерентабельных производств и объектов непроизводственной сферы наиболее сложна и предполагает особый подход. Часть нерентабельных производственных объектов, как правило, входит в основную технологическую цепочку предприятия. При этом в стабилизационной программе невозможно корректно определить, какие из них имеет смысл сохранить, а какие в любом случае следует ликвидировать - это требует детального анализа, осуществимого только в рамках реструктуризации.

Для того чтобы минимизировать риск от подобного шага, необходимо ранжировать производства по степени зависимости от них технологического цикла предприятия. Ранжирование ввиду сжатых сроков осуществляется преимущественно экспертным методом, с учетом последующих правил.

В первую очередь продаже подлежать объекты непроизводственной сферы и вспомогательные производства, использующие универсальное технологическое оборудование (например, ремонтно-механические и строительно-ремонтные цеха). Их функции передаются внешним подрядчикам.

Во вторую очередь ликвидируются вспомогательные производства, отдельные ремонтные подразделения). Отсутствие этих производств в будущем можно будет компенсировать как за счет покупки соответствующих услуг, так и их воссоздания в экономически оправданных масштабах необходимости.

В третью очередь избавляются от нерентабельных объектов основного производства, находящихся в самом начале технологического цикла (литейные и кузнечно-прессовые цеха). Их функции также передаются внешним поставщикам. В некоторых случаях объекты второй и третьей очередей целесообразно поменять местами.

В четвертую очередь отказываются от нерентабельных производств, находящихся на конечной стадии технологического цикла. Причем такая мера скорее приемлема для предприятий, обладающих не одной, а несколькими технологическими цепочками, а также для предприятий, полуфабрикаты которых имеют самостоятельную коммерческую ценность. Особенно если эти полуфабрикаты более рентабельны, чем конечный продукт, что нередко встречается на химических заводах.

Ликвидация объектов основного производства в жестких условиях антикризисного управления весьма нежелательна и допустима только в качестве крайней меры. Оптимальным было бы решение их судьбы в рамках реструктуризации, а не стабилизационной программы. Продажу основных фондов скорее всего придется производить по цене ниже их балансовой стоимости, а это означает проблемы с налогообложением в будущем.

Остановка нерентабельных производств - первый шаг, который необходимо совершить. Если убыточное производство нецелесообразно или невозможно продать, то его нужно остановить, чтобы немедленно исключить дальнейшие убытки. Исключение составляют объекты, остановка которых приведет к остановке всего предприятия. Критерии ранжирования здесь те же, что и при их ликвидации.

На данном этапе, как правило, совершаются две ошибки. Первая заключается в том, что производство продолжают эксплуатировать, так как его продукция находит сбыт, хотя и по цене ниже фактической себестоимости. Это достаточно распространенная картина на предприятиях, где есть возможность искажения калькуляции себестоимости отдельных продуктов.

Вторая ошибка в том, что производство продолжают эксплуатировать, так как нет средств на консервацию. Консервация - мера, естественная для нормальных условий хозяйствования, но неприемлемая для кризисных, поскольку является еще одним выражением заботы о будущем. Если производство необходимо остановить, но нет возможности провести консервацию, то оно должно быть остановлено без нее (исключение составляют лишь те ситуации, когда данная акция может вызвать аварию). При этом приход в негодность оборудования или затраты не его ремонт в дальнейшем представляют собой еще один пример маневра соответственно прошлыми и будущими денежными средствами. Причем восстанавливать оборудование придется, только если повторный пуск будет стратегически и экономически оправдан.

Введение в состав предприятия затратных объектов является еще одним способом снять непроизводительные издержки на объекты, которые пока не удалось продать. Но осуществляется в форме учреждения дочерних обществ. Всякое дальнейшее финансирование выведенных объектов исключается, что стимулирует предпринимательскую инициативу персонала последних. Отметим, что наличие дочерних обществ может пригодиться предприятию в случае арбитражных исков. Это позволит выиграть время, в течение которого права участия в данных обществах будут описаны, переданы кредиторам и затем реализованы (при условии, что ни денег на счету, ни дебиторской задолженности, ни краткосрочных вложений у предприятия уже нет).

Сама по себе реструктуризация не является специфическим инструментом антикризисного управления, так как может применяться и при относительно благополучном состоянии предприятия-должника. Однако кризисная ситуация, с одной стороны, несколько облегчает реструктуризацию долгов, а с другой - оправдывает такие его формы, которые в нормальном состоянии неудовлетворительны.

Выкуп долговых обязательств с дисконтом - одна из наиболее желательных мер. Кризисное состояние предприятия-должника обесценивает его долги, поэтому и возникает возможность выкупить их со значительным дисконтом. Тонкость данного решения в рамках стабилизационной программы заключается в условиях, на которых можно провести выкуп. Вот основные из них:

- выкупаются только те долги, которые непосредственно определяют ТФП, а на те, срок платежа или взыскания по которым относительно удален во времени;

- сумма, которую можно потратить на выкуп долгов, зависит от уровня ТХП, т.е. нельзя тратить средства на выкуп долгов в ущерб хозяйственной деятельности;

- допустимая цена выкупа долгов обусловливается собственным дисконтом предприятия, т.е. выкуп долгов должен рассматриваться как инвестиционный проект.

Конвертация долгов уставный капитал - крайне болезненный шаг. Она может быть осуществлена как путем расширения уставного фонда (при отсутствии формальных ограничений), так и через уступку собственниками предприятия части своей доли (пакета акций). Строго регламентированных методов принятия такого решения нет, все определяется во время переговоров с кредиторами.

Форвардные контракты на поставку продукции предприятия по фиксированной цене могут стать еще одним способом реструктуризации долгов. Если кредитор заинтересован в данной продукции, ему можно предложить засчитать дол предприятия перед ним в качестве аванса на долгосрочные поставки последней. При этом контрактная цена не должна быть ниже некоторой прогнозируемой себестоимости продукции.

Для предотвращения дальнейшего развития кризисных явлений, стабилизации финансово-экономической ситуации, создания условий для экономического роста региональных народно-хозяйственных комплексов, решения социальных проблем назрела необходимость принятия масштабных и комплексных мер по реструктуризации и финансовому оздоровлению производственных предприятий и организаций непроизводственной сферы, расположенных на территории региона, и оптимизации местного бюджета. Комплексность и сложность проблемы требуют разработки целостной и сбалансированной экономической политики, выраженной в документе общерегионального масштаба - Программе реструктуризации и финансового оздоровления народно-хозяйственного комплекса региона, концепция которой разработана Национальным фондом развития промышленности.

Программа финансового оздоровления должна решать задачи реформирования производственной и непроизводственной (бюджетной) сфер регионального народно-хозяйственного комплекса, а также содержать меры по рационализации расходов и увеличению доходов регионального бюджета.

Программа родилась не на пустом месте. Некоторые ее элементы уже реализованы в деятельности Совета по антикризисным программам при правительстве Москвы, уже более года активно осуществляющего проекты финансового оздоровления и поддержки московской промышленности. На осуществление мероприятий по финансовому оздоровлению и реструктуризации промышленного комплекса города выделяются значительные по теперешним временам бюджетные ресурсы.

Отправной точкой разработки Программы реструктуризации и финансового оздоровления народнохозяйственного комплекса региона является определение приоритетных предприятий. Независимо от сегодняшнего финансового состояния они обладают потенциалом развития в рыночной среде или необходимы с точки зрения развития города (например, градообразующие, бюджетообразующие, дающие мультпликативный эффект развития в сопряженных производствах или поддерживающие конкретные региональные функции) и комплекса мер по их поддержке (реструктуризация производства и задолженностей, снижение непроизводительных и накладных расходов, диверсификация и перепрофилирование производственных мощностей, размещение заказов, привлечение финансовых ресурсов, протекционистские меры и так далее).

Важным условием являются изменения в сфере приложения антикризисных управленческих решений. Напомним, что в соответствии с теориями классических школ менеджмента успех предприятия определяется прежде всего рациональной организацией производства продукции, снижением издержек производства и другими способами воздействия на внутренние факторы производства. Современный менеджмент, напротив, выдвигает на первое место проблемы адаптированности к изменениям внешней среды, не обращая особо пристального внимания на совершенствование внутрифирменного управления. Между тем, и это одна из главных особенностей антикризисного управления, в период кризиса именно внутрифирменное управление становится основным содержанием антикризисных мероприятий.

Основное отличие всех процедур предупреждения банкротства заключается в том, что их применение не влечет за собой прекращение деятельности предприятий-должников. Главная задача - обеспечить вывод предприятия из неплатежеспособного состояния и нормальное его функционирование.

Похожие работы

... во избежание кризисных ситуаций показан постоянный мониторинг его состояния с применением наиболее подходящих методик прогнозирования возможного банкротств – это залог успешного развития предприятия. [30,с.79] 1.5 Сущность, принципы и содержание политики антикризисного управления предприятием В целях предупреждения банкротства на предприятиях реального сектора экономики должны быть ...

... в конкурентной среде). Данные предложения позволят повысить эффективность процесса антикризисного управления ООО «Доминус», а именно: обеспечить контроль над затратами, увеличить прибыль, усилить финансовую устойчивость предприятия, качественно улучшить процесс антикризисного управления. Список использованной литературы I. Нормативно-правовые акты 1. Конституция Российск

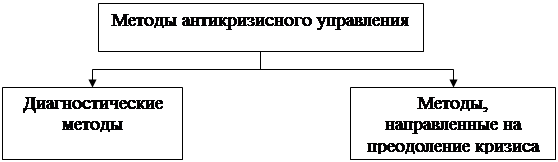

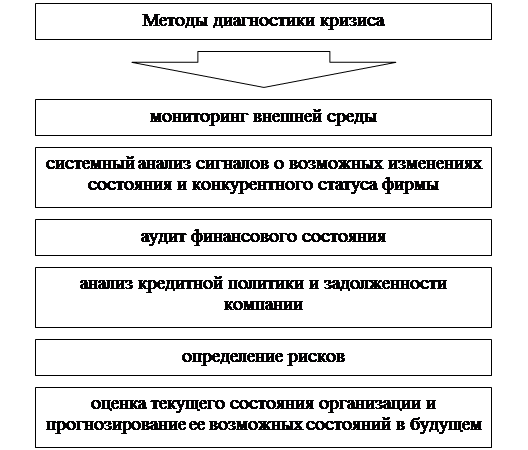

... предприятие влияют внешние факторы ( на которые предприятие не в силах повлиять) и внутренние факторы , которые фирма в силах устранять, и регулировать. 1.2 Сущность антикризисного управления на предприятии Антикризисное управление - это система управленческих мер по диагностике, предупреждению, нейтрализации и преодолению кризисных явлений и их причин на всех уровнях экономики. Принимая во ...

... из кризисного состояния. В борьбе с угрозой банкротства предприятие должно рассчитывать исключительно на внутренние финансовые возможности. Вышеперечисленные принципы являются основой организации антикризисного управления предприятием [9]. Теперь коснемся вопроса, какую роль играет финансовый менеджмент в антикризисном управлении. Практически все вышеперечисленные авторы сходятся во мнении, ...

0 комментариев