Навигация

2. Сущность бизнес-плана

2.1. Понятие бизнес-плана

Бизнес-план предприятия – это документ, убедительно демонстрирующий успешность бизнеса и его достаточную прибыльность, привлекательную для тех, кто потенциально может его поддержать; это документ, в котором изложено краткое, точное и ясное описание его целей, задач, проведено изучение рынка и возможностей предприятия, сформированы и обоснованы направления развития, проанализированы поставщики и покупатели, оценено качество выпускаемой продукции, оценены риски и предложены меры по их снижению, произведены расчеты денежных потоков, рассчитаны прогнозные отчетные финансовые документы, рассчитаны финансовые коэффициенты, определены и рассчитаны показатели эффективности бизнеса. Содержание бизнес-плана зависит от цели его составления: он может предназначаться для инвесторов, кредиторов, потенциальных партнеров, и, конечно, собственно для внутреннего использования руководством компании (банка), для эффективного управления предприятием. Главное его назначение (как внутреннего документа) – обоснование реализации выбранного направления развития, выбранной стратегической альтернативы, выбранной стратегии. Обоснование в бизнес-плане, как качественное (например, SWOT-анализ является неотъемлемой частью бизнес-плана), так и количественное – путем проведения расчетов потоков доходов и затрат предприятия и расчета эффективности рассматриваемого плана действий.

Бизнес-план проекта – это документ, аналогичный бизнес-плану предприятия, в котором комплексно рассматриваются только данный проект. У предприятия может быть несколько проектов и несколько бизнес-планов проектов. Бизнес-план является неотъемлемой составной частью комплекса работ по управлению деловыми проектами.

Для среднесрочных и долгосрочных проектов разработка бизнес-плана является центральной фазой процесса бизнес-планирования в банке. Главным содержанием этой фазы является разработка основных компонентов бизнес-проекта и подготовка его к реализации.

Для краткосрочных, небольших по масштабу или локальных бизнес-проектов, не требующих значительных затрат и весьма непродолжительных по срокам реализации, бизнес-план - это начальный этап планирования.

В бизнес-плане проекта может быть проведен анализ и расчет деятельности предприятия как при условии отсутствия проекта, так и при условии его реализации.

Вся деятельность банка представляется в виде двух составляющих: текущая и перспективная. Это сделано потому, что формы, методы, подходы к этим двум видам деятельности банка существенно различаются, что изложено в следующей Таблице 1:

Таблица 1.

| Текущая деятельность банка | Перспективная деятельность банка |

| Планирование и бюджетирование | Разработка бизнес-плана |

| Совершенствование качества | Реинжиниринг бизнес-процессов |

| Выполнение планов | Выполнение проектов |

| Сотрудники подразделений | Специальные группы и команды |

| Не носит организационных изменений | Связана с организационными изменениями |

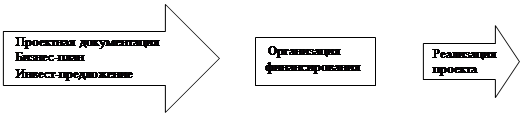

Бизнес-план банка связан с перспективной деятельностью банка. Он должен охватывать все направления работ и все подразделения банка. При этом для отдельных проектов банка (открытие филиала, приобретение здания, сложных технических систем, банкоматов и проч.) разрабатываются отдельные бизнес-планы (часто в сокращенном виде), в которых рассчитывается экономическая эффективность планируемых проектов банка. Необходимо понимать, что банк может производить затраты, направленные не только на получение экономического эффекта, но и на снижение рисков, которые, впрочем, также могут в случае реализации привести к дополнительным затратам банка или даже убытка. Для внешних проектов, в которых банк планирует участвовать, бизнес-план (наряду с проектной документацией и инвестиционным предложением) служит основанием для разработки схемы организации финансирования проекта, обоснования степени и формы участия в нем банка, что отражено на рисунке 1.

Рисунок 1. Организация финансирования проекта

Методы, формы

Инструменты:

- анализа

- принятия решения

- финансирования

Фактически в представляемом бизнес-плане формулируется, фиксируется и обосновывается стратегия банка на ближайшие два года. Нормативные положения данного Указания должны быть взяты за основу при разработке бизнес-планов банков и для внутреннего пользования.

Из вышеизложенного понятно, что написать бизнес-план банка, не имея стратегии, нельзя. Сформулировать же стратегические альтернативы без написания бизнес-плана банка можно. Отличие бизнес-плана банка от стратегических альтернатив состоит в том, что в бизнес-плане производится количественная оценка стратегических альтернатив, проверка возможности и эффективности их реализации, расчет ожидаемого финансового эффекта и формулируются предложения по выбору той или иной стратегической альтернативы. Принятая владельцами и топ-менеджерами банка стратегическая альтернатива утверждается как стратегия банка, и далее организуется работа по ее воплощению в жизнь.

Бизнес-план банка ничем по смыслу не должен отличаться от бизнес-плана предприятия, как и любого бизнеса. До недавнего времени бизнес-планы банки разрабатывали самостоятельно. Однако 5 июля 2002 года Центральный Банк России выпустил Указание № 1176-У «О бизнес-планах кредитных организаций». Бизнес-план разрабатывают и представляют в Центральный банк не все банки и не каждый год. Бизнес-план должен предоставляться:

- при создании кредитной организации;

- при расширении деятельности кредитной организации путем получения дополнительных лицензий на осуществление банковских операций;

- при изменении вида кредитной организации (небанковская кредитная организация – на банк или банк – на небанковскую кредитную организацию);

- при реорганизации в форме слияния, выделения, разделения, преобразования;

- при реорганизации кредитных организаций в форме присоединения.

Согласно этому документу бизнес-план банка является документом на ближайшие два календарных года, содержащим предполагаемую программу действий кредитной организации, включая параметры (показатели) и ожидаемые результаты деятельности и позволяющим Банку России оценить:

а) способность кредитной организации обеспечить финансовую стабильность, выполнить пруденциальные нормы деятельности и обязательные резервные требования, соблюдать требования законодательства по обеспечению интересов кредиторов и вкладчиков;

б) способность кредитной организации к долговременному существованию как прибыльной кредитной организации;

в) адекватность системы управления кредитной организации принимаемым рискам.

Содержащиеся в Указании требования к содержанию бизнес-планов обеспечивают выявление приоритетных направлений развития банковского бизнеса. Документ предоставляет кредитной организации достаточно широкие возможности в конкретизации бизнес-планов, не устанавливая жестких и исчерпаемых требований к содержанию бизнес-плана. При применении Указания Банк России будет обращать особое внимание на способность кредитной организации оценить свое будущее в развивающейся рыночной среде, а также на наличие финансовых, кадровых и технологических возможностей для эффективной деятельности в условиях конкуренции.

2.2. Структура бизнес-плана банка

Указанием № 1176-У «О бизнес-планах кредитных организаций» Центрального Банка от 5 июля 2002 года рекомендована типовая структура бизнес-плана:

1. Общая информация о кредитной организации.

1.1. наименование кредитной организации.

1.2. Информация о создании кредитной организации.

1.3. местонахождение кредитной организации.

1.4. Уставный капитал кредитной организации.

1.5. Сведения об аудиторской организации (аудиторе).

1.6. Лица, с которыми осуществляется взаимодействие в процессе рассмотрения бизнес-плана.

2. Перспективы развития бизнеса кредитной организации.

2.1. Цели, задачи и рыночная политика кредитной организации.

2.2. Влияние экономических и правовых условий в стране и регионах присутствия на деятельность кредитной организации.

2.3. Основные параметры активных и пассивных операций, ожидаемые финансовые результаты.

2.4. Управление рисками кредитной организации.

2.5. Оценка соблюдения обязательных нормативов и обязательных резервных требований.

2.6. Состояние, возможности и ограничения развития клиентской базы.

2.7. Возможности и ограничения развития сети филиалов, представительств, обособленных структурных подразделений и обменных пунктов.

2.8. Участие в банковских группах и банковских холдингах.

3. Система управления кредитной организации.

3.1. Схема и развитие системы управления кредитной организации.

3.2. Система внутреннего контроля.

3.3. Внутренние документы, регламентирующие осуществление банковских операций.

4. Учредители (участники) кредитной организации и группы лиц.

4.1. Сведения об учредителях (участниках) кредитной организации.

4.2. Характер связей между учредителями (участниками).

4.3. Информация о финансовом положении и хозяйственной деятельности учредителей (участников).

5. Особенности деятельности кредитной организации.

5.1. Материально-техническое обеспечение.

5.2. Кадровая политика.

6. Иные существенные показатели, которые, по мнению кредитной организации, необходимы для раскрытия основных целей бизнес-плана.

Бизнес-план должен также включать в качестве приложений:

- расчетный баланс с расшифровкой отдельных его статей;

- план доходов, расходов и прибыли с расшифровкой отдельных его статей;

- прогноз выполнения отдельных обязательных нормативов;

- допущения, принятые в бизнес-плане.

Информация, содержащаяся в бизнес-плане, должна обязательно раскрыть содержание перечисленных ниже аспектов, касающихся деятельности кредитной организации.

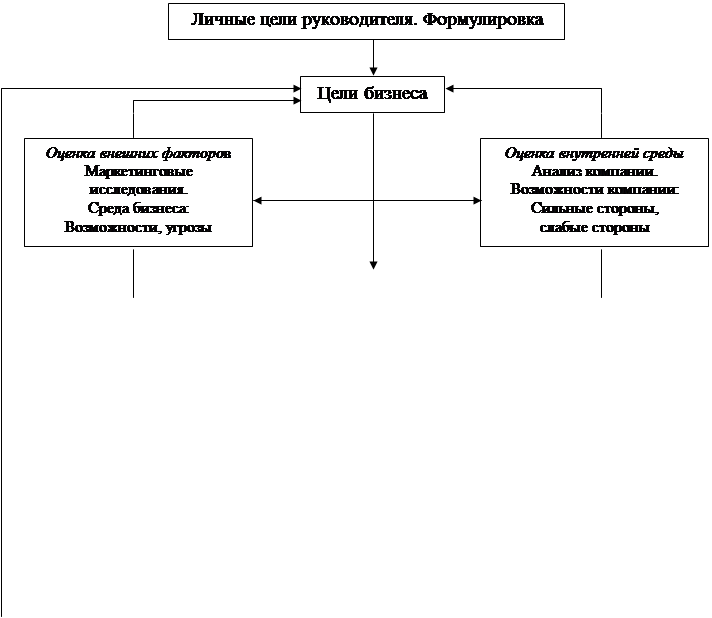

Раскрытие указанных аспектов должно включать результаты SWOT-анализа, позволяющего выявить и структурировать сильные и слабые стороны кредитной организации, а также потенциальные возможности и угрозы.

1. Цели, задачи и рыночная политика кредитной организации. При определении целей и задач кредитная организация должна отразить долгосрочное видение своей роли и места на рынке банковских услуг, специфические особенности ее позиционирования в рыночной среде, а также наиболее существенные принципы коммерческой деятельности.

Принципы коммерческой деятельности:

- в отношении коммерческой деятельности (целевая ориентация по сегментам рынка банковских и финансовых услуг, определение рыночной специализации кредитной организации, региональный аспект коммерческой деятельности кредитной организации);

- в отношении клиента (целевая ориентация в отношении клиентской базы, краткое и ясное описание того, какие потребности каких клиентов и каким образом собирается обеспечить кредитная организация);

- в отношении руководителей и сотрудников (целевая ориентация в отношении деловой культуры кредитной организации);

- в отношении учредителей (участников) (описание того, какие интересы учредителей (участников), вытекающие из целей и задач, поставленных ими перед кредитной организацией, и каким образом собирается удовлетворять кредитная организация);

- В отношении банковских технологий (целевая ориентация в отношении использования и совершенствования банковских технологий).

Рыночная политика организации должна содержать описание спектра ее банковских операций и сделок (планируемое изменение спектра по сравнению с фактическим состоянием – для действующих кредитных организаций, создаваемых в результате преобразования; планируемый спектр – для кредитных организаций, создаваемых в результате иных форм реорганизации, а также вновь создаваемых кредитных организаций).

2. Влияние экономических и правовых условий в стране и регионах на деятельность кредитной организации. Кредитная организация должна изложить свою оценку влияния динамики развития экономических показателей и показателей, характеризующих финансовые рынки, на основные направления коммерческой деятельности с учетом, в том числе, продуктовой ориентации и перспектив развития деловой активности в региональном разрезе, в том числе:

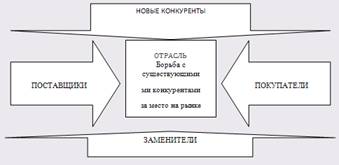

- результаты маркетинговых исследований (виды услуг, имеющих платежеспособный спрос, основные клиенты и их предпочтения, потенциальные конкуренты, преимущества данной кредитной организации, мероприятия по завоеванию ниши на рынке банковских услуг (проводимые мероприятия, возможности и ограничения по расширению ниши и спектра банковских операций – для действующих кредитных организаций; возможности и ограничения в завоевании ниши – для вновь создаваемых кредитных организаций);

- фактическое распределение объемов бизнеса кредитной организации по регионам (возможности и ограничения развития действующих филиалов, представительств, внутренних структурных подразделений и обменных пунктов).

3. Описание основных параметров активных и пассивных операций, ожидаемых финансовых результатов должно включать:

- анализ активных операций (производится с точки зрения видов операций, ликвидации, доходности, степени риска, сроков размещения);

- анализ пассивных операций (осуществляется по видам операций, срокам привлечения, стоимости привлеченных ресурсов, контрагентам);

- анализ состояния и динамики собственных средств (капитала), рассчитанных в соответствии с Положением Банка России от 26 ноября 2001 года № 159-П «О методике расчета собственных средств (капитала) кредитных организаций» (по итогам каждого года деятельности), обоснование показателей раздела «Собственные средства» пассива расчетного баланса;

- анализ объема и структуры доходов, расходов и прибыли, обоснование показателей.

4. Управление рисками кредитной организации (кредитный риск, риск ликвидности, валютный риск, рыночные риски, оперативные и иные риски). Кредитная организация должна раскрыть внутрибанковские принципы управления рисками, меры по предупреждению финансовых трудностей.

5. Оценка соблюдения обязательных нормативов и обязательных резервных требований:

- расчет пруденциальных норм деятельности, имеющих количественную оценку, обоснование и оценка соответствия планируемых показателей установленных критериям;

- расчет отчислений в обязательные резервы (по состоянию на начало каждого года деятельности) на основе показателей «Расшифровка отдельных статей расчетного баланса», «Структура активов и пассивов кредитной организации».

6. Состояние, возможности и ограничения развития клиентской базы, в том числе фактическое состояние клиентской базы и планируемое изменение по сравнению с фактическим состоянием.

7. Возможности и ограничения развития сети филиалов, представительств, обособленных подразделений и обменных пунктов в регионах, на которые кредитная организация намерена распространить свое влияние.

8. Участие в банковских группах и банковских холдингах.

9. Информация о системе управления, которая включает описание следующих элементов:

- схема управления кредитной организации, принципы распределения управленческих функций между органами управления кредитной организации и полномочий между руководителями кредитной организации, включая подчиненность и функции структурных подразделений и комитетов (с указанием их наименований и планируемой численности персонала структурных подразделений);

- развитие системы управления кредитной организации, включая организационную структуру, совершенствование банковских технологий, развитие системы внутреннего контроля, системы управленческого учета, переход к ведению бухгалтерского учета в соответствии с международными стандартами бухгалтерского учета и финансовой отчетности;

- система внутреннего контроля – описание системы внутреннего контроля в кредитной организации, в том числе количественный и персональный состав службы внутреннего контроля, описание внутрибанковской системы противодействия легализации (отмыванию) доходов, полученных преступным путем;

- документы, регламентирующие осуществление банковских операций, порядок их утверждения.

10. Перечень учредителей (участников) и групп лиц.

11. Сведения об обеспечении деятельности кредитной организации, в том числе:

11.1 материально-техническая база кредитной организации – описание обеспеченности кредитной организации:

- зданием (помещением), в котором располагается (будет располагаться) кредитная организация, с указанием собственное оно или пользование им осуществляется (будет осуществляться) на основании договора аренды (субаренды) с указанием срока;

- офисным оборудованием и банковским оборудованием;

- транспортными средствами, в том числе специальными техническими средствами для формирования системы безопасности сотрудников и банковской деятельности (включая программные средства защиты информации от несанкционированного доступа), а также системами противопожарной безопасности;

11.2. кадровая политика:

- внутренние документы, касающиеся корпоративной культуры кредитной организации, перспективы развития корпоративной культуры кредитной организации;

- численность и квалификация персонала, динамика изменения этих параметров в планируемом периоде, основные квалификационные требования к руководителям среднего и низшего звена, требования к квалификации персонала;

- система стимулирования труда в кредитной организации.

Похожие работы

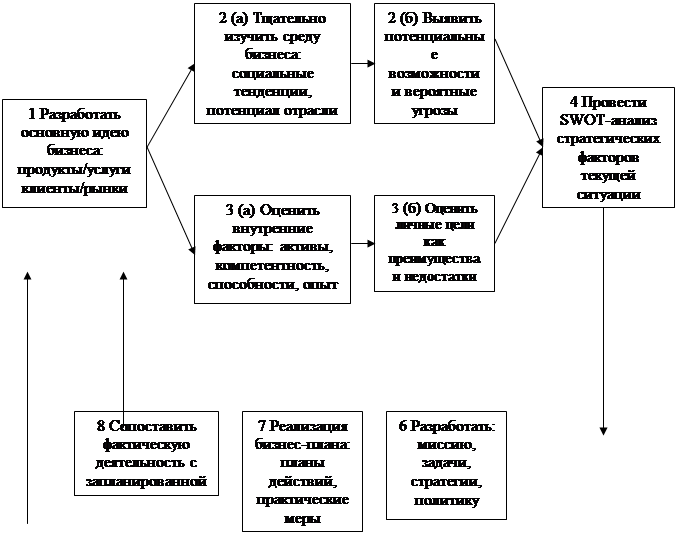

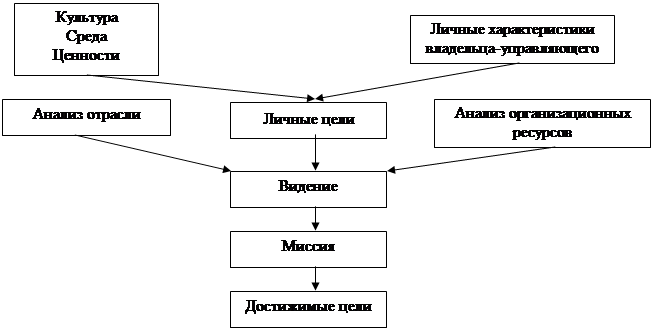

... результатов. Это создает основу для обучения на собственном опыте в интересах дальнейшего совершенствования. В соответствии с моделью я составила динамичную последовательность развития стратегического менеджмента в ООО «УралИнвестТрейда»: · анализ текущего положения «УралИнвесттрейда» в контексте их товара, рынков, характерных конкурентных преимуществ, личных целей владельца-руководителя ...

... на него ответ, во имя жизни ваших будущих начинаний. Бизнес-план поможет вам в главном - даст возможность учиться на собственных ошибках. Что есть что Наш обзор называется “Бизнес-план и средства его создания”. Наступает момент для предметного разговора обо всех составляющих этого названия. Прежде всего, необходимо осознать, что, в отличие от других сторон бизнеса - бухгалтерского, товарно- ...

... , на долю сведений о создании новых изделий – 33%, информации о методах производства – 6%, результатов фундаментальных исследований и изучения стратегии компаний - 5%[13]. Таблица 1.1. – Методы и технологии стратегического менеджмента Вид работ (операций, действий) Методы, подходы, технологии Ситуационный анализ Макроокружение организации: • экономика и политика; • технология и ...

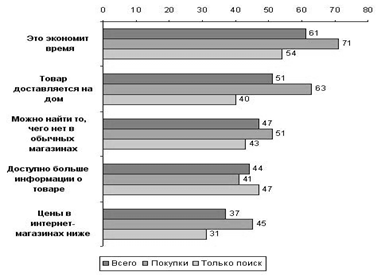

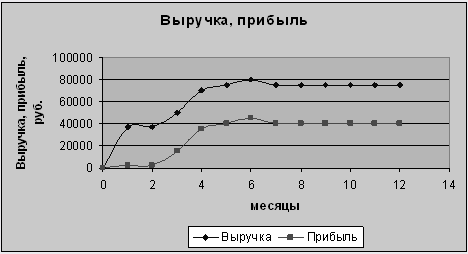

... . * Из анализа видно, что внутренняя среда компании достаточно сильная, чтобы реализовать имеющиеся у фирмы возможности и избежать, а также предотвратить угрозы. Глава 3. Бизнес-план создания интернет – магазина 3.1 Общая характеристика предприятия Для многих людей чтение иностранных текстов и выполнение задач, связанных со слабознакомыми языками стало нудной утомительной ...

0 комментариев