Навигация

АНАЛИЗ РАЗВИТИЯ ВАЛЮТНОГО РЫНКА РЕСПУБЛИКИ КАЗАХСТАН

2 АНАЛИЗ РАЗВИТИЯ ВАЛЮТНОГО РЫНКА РЕСПУБЛИКИ КАЗАХСТАН

2.1 Этапы становления валютного рынка Республики Казахстан

В монетарной концепции макроэкономическая политика сводится к проблемам государственного долга, инфляции, реинвестирования, валютного курса национальной денежной единицы и т.д. При этом необходимо акцентировать особое внимание на формирование и развитие валютного рынка государства, что является важным моментом в стратегическом экономическом развитии Казахстана.

Валютный рынок Республики Казахстан относится к категории внутренних валютных рынков, который находится в стадии формирования. Чаще всего казахстанский валютный рынок характеризуется своей неустойчивостью и непредсказуемостью. Это в основном объясняется необычайно быстрой реакцией валютного рынка на политические и экономические изменения в мире (в большей степени на внутренний валютный рынок РК влияют экономические потрясения).

Национальный валютный рынок, как правило, представляет собой совокупность операций, осуществляемых банками, расположенными на территории данной страны, по валютному обслуживанию своих клиентов, в числе которых могут быть компании, частные лица и банки, не специализирующиеся на проведении международных операций. Кроме того, к операциям внутреннего национального рынка могут быть отнесены валютные операции, совершаемые отдельными компаниями между собой, операции между частными лицами, а также операции, проводимые на валютных биржах. С введением в Республике Казахстан национальной валюты тенге начался процесс формирования казахстанского валютного рынка, который успешно развивается в течение 14 лет.

По отношению к валютным ограничениям можно выделить свободный и несвободный валютные рынки. Валютный рынок с валютными ограничениями считается несвободным, а при их отсутствии - свободным.

По видам применяемых валютных курсов валютный рынок может быть с одним и с двойным режимом. Казахстан характеризуется валютным рынком с одним режимом, который устанавливается Национальным банком Республики Казахстан и официально объявляется для осуществления расчетов и таможенных платежей. Другой устанавливается на бирже на основе спроса и предложения и служит для коммерческих расчетов. В Казахстане такой режим Национальный банк не использует.

По степени организованности валютный рынок бывает биржевой и внебиржевой. Преимущества биржевого рынка в том, что он является самым дешевым источником валюты и валютных средств, а заявки, выставляемые на торги, обладают абсолютной ликвидностью. В Казахстане биржевой рынок функционирует с июня 1992 г., с момента открытия Казахстанской межбанковской валютно-фондовой биржи (с 1996 г. - AFINEX, с 1998r.-KASE).

Внебиржевой рынок более характерен для Казахстана с определенным количеством его участников (валютными дилерами, уполномоченными или девизными, банками, фирмами, осуществляющими внешнеторговые операции, брокерскими компаниями и др.).

Обзор целей выхода на валютный рынок и возможных сделок основных участников представлен в таблице 1

Таблица 1-Обзор участников валютного рынка РК

| Участники | Сделки | Мотивы |

| Коммерческие банки | -Сделки для клиентов -Торговля за собственный счет -Покупка и продажа валюты -Сделки для страхования валютных рисков | Проведение платежей Получение прибыли или выравнивание позиций по клиентским сделкам |

| Предприятия (экспортеры, импортеры) | Получение и предоставление кредита в иностранной валюте Осуществление внешнеторговых операций | Платежи в иностранной и национальной валюте Создание надежной базы для калькуляции себестоимости Исключение валютных рисков Использование шансов для получения выгодных условий |

| Национальный банк | Покупка и продажа валюты Валютные интервенции | Платежи, инкассация чеков, векселей и др. Покупка-продажа валюты для поддержания валютного курса и обеспечения нормального функционирования валютного рынка |

| Брокеры | Посредничество при валютных и процентных сделках | Получение прибыли в виде комиссионных или процентов от сделки |

| Примечание- составлено автором | ||

На основе законодательства Национальный банк Республики Казахстан осуществляет валютный контроль, определяет права валютных операций, ведет учет по активам и пассивам всех внешних и внутренних долгов страны и осуществляет их реструктуризацию, занимается укреплением дисциплины международных расчетов. Кроме того, Национальный банк управляет официальными золотовалютными резервами Республики Казахстан, определяет и официально публикует курс тенге к денежным единицам других государств.

Национальный банк Республики Казахстан выступает на валютном рынке двояким образом. Прежде всего, он имеет собственные коммерческие интересы и покупает-продает валюту для проведения платежей международным институтам. Другой задачей является обеспечение устойчивости национальной валюты не только внутри страны, но и в отношениях с другими валютами. Национальный банк осуществляет управление валютными резервами, проводит валютные интервенции, регулирует уровень процентных ставок, устанавливает валютные ограничения.

Рассмотрев основные характеристики казахстанского валютного рынка и состав его участников, проанализируем его развитие за определенные периоды времени.

Становление внутреннего валютного рынка страны началось с 1991 года, когда была отменена государственная монополия на осуществление торговли с зарубежными странами и проведение международных платежей. С этого момента данный сектор финансового рынка стал одним из самых динамично развивающихся рынков в Казахстане. Предпосылкой для этого была значительная работа, проведенная Национальным Банком, по созданию законодательной базы, регламентирующей порядок проведения валютных операций в стране и осуществление внешнеэкономической деятельности хозяйствующими субъектами.

После того, как в республике были установлена правовая и законодательная валютная база и сформирована банковская система, республика взяла курс на построение либеральной модели финансового, в частности, валютного рынка.

В 1994 году объем сделок по доллару США на бирже по сравнению с 1993 годом возрос в 29,5 раза и составил 1002.4 млн., значительно возросли объемы сделок и по российскому рублю (увеличились в 24,6 раза) и достигли 519,7 млн. В этот период, когда проводились торги по немецкой марке, объем сделок за анализируемый период составил 12,6 млн.

1995 год стал переломным моментом в формировании полноценного валютного рынка в республике. Резкое уменьшение уровня инфляции с 1258 % в 1994 году до 60.3 % в 1995 году, и одновременное снижение темпов обесценения курса тенге по отношению к доллару США с 759,9 % в 1994 году до 17,9 % в 1995 году, возросшее доверие к национальной валюте, улучшение сальдо торгового баланса, уменьшение трансфертов мигрантов, а также введение новых более доходных финансовых инструментов, сделало возможным исключение фактора ажиотажного спроса на наличную и безналичную валюты. В результате на валютном рынке стали наблюдаться первые признаки стабилизации. Это позволило уменьшить обязательную продажу валютной выручки с 50 % до 30 %, а затем и отменить ее. В свою очередь, это привело к зарождению и становлению достаточно ликвидного и значительного по объемам межбанковского валютного рынка.

1994-1995 годы характеризуются резким снижением курса тенге по отношению к доллару США, в 1994 году - в 8,5 раз. В этот же период экономика Казахстана столкнулась с высоким уровнем инфляции (в 1994г. – 1158,3%), что было связано, главным образом, с либерализацией цен и спадом производства (в 1994г. -12,6%). Значительный объем неудовлетворительного спроса на импортные товары, а также либерализация внешней торговли вызвала рост объемов импорта товаров в Казахстан, и его превышение над экспортом фактически приводило к росту спроса на иностранную валюту и к росту обменного курса. 1995 год стал переломным моментом в формировании

полноценного валютного рынка в республике. Резкое уменьшение уровня инфляции до 60%, введение новых, более доходных, финансовых инструментов снизило ажиотажный спрос на наличную и безналичную иностранную валюту, улучшение сальдо торгового баланса и обусловило снижение курса тенге по отношению к доллару США с 759% в 1994 году до 17,9% в 1995 году. Национальный банк ввел обязательную продажу экспортной выручки предприятиями экспортерами на межбанковской валютной бирже, что повлекло за собой снижение давления на внутренний валютный рынок и привело к определенной стабилизации национальной валюты.

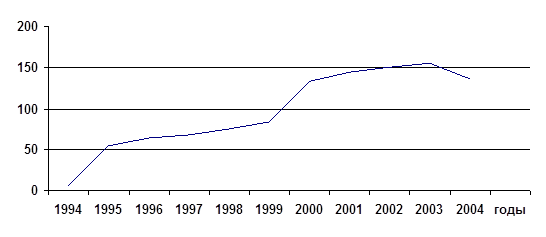

Рисунок 1-Состояние курса доллара США на казахстанском валютном рынке

Участие Национального банка в формировании обменного курса тенге было ограничено интервенциями на КМВБ с целью исключения колебаний курса в результате краткосрочных изменений конъюнктуры на валютном рынке.

Однако развитие валютного рынка Казахстана характеризуют не только объемные параметры. В числе наиболее важных изменений, происшедших на валютном рынке в 1995 году следует назвать приобретение им характеристик, приближающихся к мировым стандартам. Сюда относится переход в конце 1995 года на электронную торговую систему ведения торгов (ЭТС). Преимущества нововведения заключались в большей открытости аукциона, маневренности дилерских операций. Продолжали увеличиваться объемы биржевых торгов.

Валютный рынок в 1996 году динамично развивается, Национальный банк продолжает осуществление политики унифицированного обменного курса тенге, отражающего соотношение спроса и предложения на биржевой площадке Казахстанской Фондовой биржи (в июле 1996 года КМВБ преобразована в КФБ) при ограниченном вмешательстве со своей стороны и сближении динамики изменения обменного курса и внутренних цен. За 1996 год снижение курса тенге к доллару США составило 15,4%. За этот период было проведено 253 валютных торгов.

Характерной особенностью валютного рынка в 1996 году стало его развитие не только «вширь», но и «в глубь» за счет создания механизмов хеджирования валютных рисков. С этого же года на КФБ стали проводиться торги по валютным фьючерсам. В течение 1996 года проводились торги по валютным фьючерсам на двух торговых площадках: Международной Казахстанской Агропромышленной Бирже (МКАБ) и Казахстанской фондовой бирже. На МКАБ первые торги фьючерсными контрактами по долларам США прошли 16.01.96 и в течение года проводились регулярно.

В этот период была продолжена работа по дальнейшей либерализации валютного рынка Казахстана. Так, размеры вывоза резидентами за пределы Республики Казахстан иностранной валюты были увеличены в эквиваленте до 10 тыс. долларов США без подтверждения соответствующими документами.

Июль 1996 года был ознаменован введением полной конвертируемости тенге по текущим операциям. В завершении года был принят законодательный документ, который определял основные принципы и порядок осуществления валютных операций на территории Республики Казахстан, права и обязанности субъектов валютных операций, ответственность за нарушение валютного законодательства. В развитие указанного закона разработаны новые Правила проведения валютных операций и новая Инструкция об организации обменных пунктов на территории Республики Казахстан.

Особенностью валютно-обменных операций на Алматинской бирже финансовых инструментов (в сентябре 1997 года КФБ преобразована в AFINEX) в 2004 году явилось введение в операционную практику таких инструментов, как СВОП-операции, позволившие удовлетворять потребности банков в повышении краткосрочной ликвидности по долларам США к казахстанским тенге без повышения спроса и предложения на биржевом рынке и соответствующего колебания валютного курса.. На внутреннем рынке за истекший период было проведено 10 СВОП- операций.

В 1998 году значительная девальвация национальных валют в странах торговых партнерах Казахстана, прежде всего России, а также неблагоприятная конъюнктура мировых цен на нефть и цветные металлы обусловили удорожание тенге. Это снизило конкурентоспособность казахстанских товаров на внутреннем и внешнем рынках, увеличило отрицательное сальдо платежного баланса по внешнеторговым операциям, оказало негативное влияние на темпы экономического роста.

В этот период наблюдалось сокращение объемов торгов на биржевом сегменте и значительное увеличение сделок банков-резидентов на межбанковском сегменте. Общий оборот безналичного валютного рынка (биржевого и внебиржевого) по трем основным видам валют: доллару США, немецкой марке и российскому рублю вырос за 1998 год на 47.7% (в том числе биржевого рынка - на 21.6%, а внебиржевого - на 60.3%) и составил в пересчете на тенге 777.4 млрд тенге.

Можно сказать, что преобладающий объем операций на безналичном валютном рынке, как и предыдущие периоды, приходился на доллары США, доля российского рубля и немецкой марки в общем объеме оборота оставалась незначительной. Межбанковский валютный рынок продолжал набирать обороты, намного превысив объемы торгов на биржевом рынке. Но все это регулировалось Национальным банком РК.

Возможность и необходимость девальвации тенге были одними из основных вопросов казахстанской экономической политики после августовского финансового кризиса в России. Многочисленные проблемы экономики Казахстана, возникшие вследствие российского кризиса (снижение конкурентоспособности казахстанской продукции, ухудшение платежного баланса, ограничение экспортного потенциала предприятий республики, нервозность финансовых рынков, наряду с неблагоприятной мировой конъюнктурой) резко актуализировали вопрос об адекватности курса тенге в новых условиях.

Принимая во внимание специфику казахстанской экономики и, в частности, такие ее особенности, как сырьевая ориентация (соответственно, зависимость от мировых рынков), тесная интегрированность с российской экономикой, недостаточно развитые финансовые рынки, следует признать, что обесценение национальной валюты было одним из наиболее вероятных последствий сложившейся ситуации. Это подтверждается и мировым опытом - так, финансовый кризис в Юго-Восточной Азии развивался по сценарию "заражения" финансовой нестабильностью одних стран другими, поэтому появление проблем у Казахстана в связи с российским кризисом достаточно закономерно.

В течение первого полугодия 2000 г. курс тенге поддерживался за счет валютных интервенций Нацбанка, который форсированно распродавал на бирже золотовалютные резервы страны. Если в начале 1998 года объем ЗВР составлял 2,2 миллиарда долл., то к апрелю этого года он снизился до 1,6 миллиарда долл.. И это несмотря на использование займа МВФ и валютных поступлений по заключенным нефтяным контрактам. Всего на обеспечение искусственной "твердости" тенге власти израсходовали более 800 миллионов долл..

Теперь же, убедившись в полной бесперспективности избранного финансового курса, правительство и Национальный банк приняли решение разом "отпустить" тенге. Как и следовало ожидать, курс национальной валюты, лишившись всякой поддержки, устремился вниз. За три дня тенге подешевел на 65 процентов - больше, чем за предыдущие два года. Девальвация тенге была не только необходимой, но и неизбежной. При этом на девальвацию национальной валюты нужно было идти несколько раньше.

Согласно официальным данным чистые внешние резервы РК сократились с конца ноября (за 4 месяца до кризиса) 1999 г. на более чем 31 % , обменный кус тенге по отношению к доллару США изменился за период с 1.04.1999 г. до 1.07.1999 г. с 88,1 тенге за доллар, до 131,9 тенге за доллар, девальвировав таким образом за 3 месяца на 49,7 %. Таким образом, можно констатировать, что в 1999 г. в Казахстане наблюдались все признаки дефолта.

В 1998 году произошло значительное ухудшение условий торговли для Республики Казахстан. Средневзвешенный индекс, отражающий изменения мировых цен на основные экспортные товары Казахстана, снизился в 1998 году на 27,4 % по сравнению с 1997 годом. Низкий внешний спрос на нефть, большие запасы и избыточное предложение способствовали тому, что цены на нефть упали в 1998 году до самого низкого уровня за прошедшие 12 лет – 32 %. Как видно из таблицы 2 цены на металлы также испытывали влияние перепроизводства. В итоге цены на минеральные ресурсы, составляющие 75 % казахстанского экспорта снизились в 1998 году на 27,4 %, а в 1-м квартале 1999 года еще на 15,1 %.

Таблица 2-Изменение мировых цен на основные товары экспорта Казахстана

(в % по сравнению с аналогичным периодом предыдущего года)

| Годы | 1998. | 1кв. 1999 | 2кв. 1999 | 3кв. 1999 | 4кв. 1999 | 1999 | 1кв. 2000 | 2кв. 2000 |

| Минеральные ресурсы | -27,4 | -15,1 | 15,8 | 47,8 | 81,2 | 30,4 | 30,4 | 102,6 |

| Примечание – составлено на основе данных Национального банка Республики Казахстан | ||||||||

Во втором квартале 1998 г начинается укрепление реального курса тенге, проводимое Национальным Банком РК. Так если в 1997 г изменение денежной массы в РФ и РК происходило практически синхронно – в РФ рост составил за 1997 г. 29,8%, в РК – 28,1%. Однако, начиная с начала 1998 г., эта синхронность нарушается, что ведет к укреплению курса тенге по отношению к российскому рублю. Если Центральный Банк России сократил за январь-июнь 1998 г объем денежной массы на 1,6%, то в Республике Казахстан денежная масса сократилась за тот же период на 6,8%. Такая ситуация, учитывая сокращение объема ВВП России, привела к повышению уровня монетизации за период с января по июнь 1998 г., с 13,8% до 14,1%. Если в Российской Федерации происходило увеличение коэффициента монетизации на 2,1%, то в Казахстане за тот же период произошло почти 10% (9,7%) снижение данного показателя. Завышение курса тенге происходило по следующей схеме. Курс национальной валюты, при прочих равных условиях, есть определенное соотношение количества национальных и иностранных денежных единиц. Если это соотношение изменяется, соответственно происходит либо укрепление, либо снижение курса национальной валюты. Как было показано выше, количество тенге сокращалось быстрее, чем количество российских рублей, т.е. образовывается своеобразный дефицит тенге, что привело к изменению сложившегося соотношения – укреплению курса тенге.

Подтверждением данного явления является динамика сводного индекса потребительских цен. Как видно из таблицы 3, наблюдается тенденция к снижению темпов роста уровня цен, а с июня 1998 г. их падение.

Таблица 3- Сводный ИПЦ и Индекс цен в промышленности в 1998 году

| Месяцы | Январь | Февраль | Март | Апрель | Май | Июнь | Июль | Август |

| Сводный ИПЦ, в % к предыдущему месяцу Индекс цен в промышленности, в % к декабрю 1997г. | 101,8 100,4 | 101,1 100,9 | 100,7 100,7 | 100,5 100,3 | 100,3 99,7 | 99,2 98,8 | 99,8 98 | 99 97 |

| Примечание – составлено на основе данных Национального банка Республики Казахстан | ||||||||

Падение цен может объясняться, по моему мнению, возросшей конкуренцией со стороны иностранных производителей, в частности из России. Укрепление тенге по отношению к рублю ставило российских производителей в более выгодные условия по отношению к казахстанским конкурентам, что заставляло отечественных производителей не только остановить рост цен, но и идти на их снижение. Наиболее ярко это видно на примере индекса цен в промышленности.

Завышенный валютный курс тенге начинает подрывать экспорт, особенно в страны СНГ в III и IV квартале 1998 года на 43% и 44% соответственно, и в I квартале 1999г. на 55%, с одной стороны, и при умеренном сокращении импорта на 12 % из стран СНГ и 22 % из других государств в 1998г. и соответственно 1,5 % и 5% за I квартал 1999г., что привело к резкому ухудшению сальдо торгового баланса со странами СНГ, и к вытеснению национальных товаропроизводителей с местных рынков, и соответственно падению ВВП ( см. таблицу 4) и, со второй половины 1998 г. резко ухудшается консолидированный торговый баланс Республики.

Таблица 4-Торговый баланс и индекс физического объема ВВП Республики Казахстан

| Годы Показатели | 1997 | 1998 1кв. | 1998 2кв. | 1998 3 кв. | 1998 4 кв. | 1999 1 кв. | 1999 2 кв. |

| Торговый баланс Индекс физического объема ВВП | -627,2 101,7 | 54,7 108,7 | -348,3 106 | -373,2 90 | -543,1 91,4 | -369,3 92,6 | -157,6 96,1 |

| Примечание – составлено на основе данных Национального банка Республики Казахстан | |||||||

Международные инвесторы, зная об отрицательных значениях роста импорта и резко увеличивающемся отрицательном сальдо внешней торговли, предполагали девальвацию и в рамках этого требовали более высокую ставку процента ГЦБ, отказываясь покупать их под существующие ставки вознаграждения. Уже с июля 1998 г. происходит резкое сокращение доли нерезидентов на рынке ГЦБ, а с сентября 1998 г. иностранные инвесторы перестают покупать ГЦБ РК. В результате чего произошло резкое сокращение инвестиций нерезидентов в ГЦБ РК, в частности в евробонды Правительства РК с 350 млн долл. в 1997 г. до – 47 млн долл. в 1998 г. и – 6,7 млн долл. за первый квартал 1999 г. В результате чего в 1998 году произошло и сокращение положительного сальдо Счета операций с капиталом и финансами с 2717,1 млн долларов США в 1997., до 2117,4 млн долларов США (на 599,7 млн долл. или на 22,1 %), и 309,6 млн долл. в 1 квартале 1999 г. против 486,8 млн долл. за 1 квартал 1998 г. (63,5 % от уровня 1 квартала 1998 г.). Падение интереса иностранных и отечественных инвесторов к ГЦБ РК, и как уже было отмечено выше, отказ Правительства повышать ставки вознаграждения, привели к возникновению, начиная с февраля 1998 г., отрицательного сальдо по ценным бумагам, т.е. когда объем выпуска государственных ценных бумаг не покрывает объема погашения ранее выпущенных долговых обязательств и выплату процентов по ним. Объем ежемесячных расходов по погашению и выплате процентов превышал объем продаж ГЦБ, в среднем за период, на более чем 220 %, а в отдельные месяцы, как, например, в сентябре 1998г. более чем в 7 раз. Убытки Национального банка и Минфина составили за период с января 1998г. и по март 1999г. включительно, сумму свыше 3 млрд долларов.

Также в сентябре 1998 г., оценивая влияние российского финансового кризиса на экономику Казахстана и негативные тенденции в состоянии платежного баланса, был снижен суверенный рейтинг Казахстана, по методологии «Standart & Poors» с ВВ - /Stable/В до ВВ-/ Negative/В + по кратко- и среднесрочным обязательствам в иностранной валюте.

Большая зависимость роста казахстанского ВВП от цен на нефть привела к тому, что, с начала 1998г., темпы роста постепенно снижаются, а со второй половины 1998г. происходит падение ВВП относительно уровня предыдущего года.

Национальный банк был вынужден проводить валютные интервенции для стабилизации курса тенге, что вело к сокращению золотовалютных резервов. Так за июль-сентябрь 1998г. ЗВР НБК сократились почти на 20 %(19,4), за февраль-март 1999г., на 17,4 %, а вообще за период с декабря 1997г. по март 1999г. чистые золотовалютные резервы Национального банка Казахстана сократились на 43 %.

Действия Национального Банка (кроме, как уже было отмечено выше, интервенций на валютном рынке) состояли в повышении процентных ставок, сокращении в денежной массы и начиная с июля 1998г. ускоренной девальвации тенге. Однако данные полумеры, после обвальной девальвации рубля, не могли существенно изменить ситуацию. Попытка сократить импорт из стран-членов Таможенного Союза путем введения 200% таможенных пошлин была обречена на провал, учитывая протяженность и необустроенность наших границ со странами СНГ и могла лишь повлечь уход большей части импорта в «тень» (челночная торговля) и соответственно, потерям бюджета по налоговым недоимкам, что и произошло. Проведение почти 50 % девальвации в течение 3 месяцев 1998г., а также введение обязательной продажи экспортной выручки для стабилизации валютного рынка, позволило повысить конкурентоспособность национальных производителей на внутреннем рынке, снизив, тем самым, импорт из стран СНГ, а рост цен на основные товары казахстанского экспорта привел к экономическому росту.

Таким образом, можно утверждать, что дефолтовое состояние в 1999г. в РК является следствием двух основных факторов: это падение цен на основные товары казахстанского экспорта, что остановило рост ВВП, и резкая девальвация российского рубля, что привело к падению экспорта в России и вытеснению национальных производителей российскими с местных рынков, еще более усилив падение производства.

При этом надо констатировать тот факт, что как такового валютного кризиса в Казахстане в тот период времени не было, хотя многие ученые и специалисты со ссылкой на основные параметры валютного кризиса, утверждают обратное.

Для предотвращения отрицательных последствий завышенного курса на экономику страны 4 апреля 1999г. Правительство и Национальный Банк Республики Казахстан приняли совместное заявление «О дальнейшей политике обменного курса тенге», о переходе к режиму свободно плавающего обменного курса.

В период перехода к СПОК правительство и Нацбанк Республики были вынуждены несколько отойти от либеральной модели валютного рынка. В частности, была временно введена обязательная 50%-ая продажа экспортной валютной выручки, которая просуществовала более полугода. Физическим лицам-вкладчикам банков, которые не стали изымать свои тенговые депозиты в течение 9 месяцев, была предоставлена возможность их 100%-го конвертирования в доллары США по курсу 88,3 тенге за доллар. Юридическим лицам была предоставлена возможность конвертировать 30% тенговых депозитов в случае, если они не будут изымать их в течение 6 месяцев.

Кроме этих мер, Национальный банк Казахстана предложил накопительным пенсионным фондам, которые в Республике являются основными покупателями государственных ценных бумаг, конвертировать их портфели гособлигаций в 5-летние валютные государственные обязательства. Также с 10% до 5% были снижены резервные требования к банкам.

Наибольшее падение курса тенге произошло в апреле 1999 года, сразу же после введения свободно плавающего обменного курса - на 30,3%. Затем темпы его снизились до 12,4% в мае и 2,5% в июне, что свидетельствовало о достижении относительного равновесия на валютном рынке. В последующие периоды среднемесячные колебания биржевого курса тенге не превышали 0,3%. Более стабильная динамика изменения курса тенге после введения СПОК означала уменьшение валютных рисков для хозяйствующих субъектов. Успеху введения СПОК еще способствовало начавшееся в это время оживление мирового производства и улучшение конъюнктуры мирового рынка на нефть, цветные металлы, пшеницу, которые являются основными статьями казахстанского экспорта.

Благодаря нормализации ситуации на валютном рынке, уже 15 ноября 1999 года была отменена обязательная продажа 50% выручки предприятиями-экспортерами на бирже. В результате, в декабре 1999г. внебиржевой рынок восстановился до уровня, предшествующего введению СПОК. В целом за 1999 год биржевой курс тенге к доллару понизился на 64,6% (в 1998 году - 10,7%) и составил на конец года 138,25 тенге за 1 доллар США.

Новая политика, проводимая Национальным банком Казахстана с 1999 года, оказалась наиболее эффективной.

Переход на новый валютный режим и последовавшая за ним девальвация тенге привели к восстановлению внешнеторговых конкурентных условий для национальных товаров и способствовали развитию импортозамещающих отраслей. Повысившаяся конкурентоспособность казахстанских товаров как на внешних, так и на внутреннем рынках позволила увеличить экспорт, а также реализацию внутри страны. Рост производства увеличил налоговые поступления и сократил дефицит бюджета. Платежный баланс за 1999 и 2000 годы впервые за годы реформ сложился с профицитом. Выросли золотовалютные резервы страны.

Учитывая эти успехи, Национальный банк Казахстана в текущем году продолжает осуществлять политику СПОК, хотя как было доказано в предыдущих параграфах СПОК не существует и яркое подтверждение этому факту валютная политика РК.

Официальный курс тенге к доллару устанавливается один раз в неделю с учетом рыночного курса, конъюнктуры рынка, уровня инфляции и денежных агрегатов.

С 2000г. и по сегодняшний день продолжается политика свободно плавающего обменного курса тенге, динамика изменения которого позволит судить о стабильности на валютном рынке. Спекулятивному давлению курс национальной валюты не подвергался, достаточное предложение инвалюты полностью удовлетворялось спросом на нее.

Смена валютного режима и последовавшая за ним девальвация тенге позволила устранить переоценку курса тенге. Национальный банк значительно сократил свое участие на внутреннем валютном рынке и, участвуя на биржевой площадке, преимущественно в качестве покупателя иностранной валюты, пополнил свои золотовалютные резервы, которые по состоянию на 1 июля 2003г. оценивались в 4494 млн долларов США.

Анализируя развитие валютного рынка в 2001 году необходимо отметить, что в течение этого периода внутренний валютный рынок характеризовался плавным укреплением позиций доллара США. С начала года девальвация тенге к доллару США составила 3,81%.

В 2001 году объем биржевых операций вырос на 12,8% и составил 1952,0 млн долл. (в декабре - 248,0 млн долл.). Позицию доллара США на биржевом сегменте определяла главным образом продажа экспортерами валютной выручки, основной объем которой пришелся на четвертый квартал. В целом, объем биржевых операций в четвертом квартале составил 675,3 млн долл. (в первом квартале - 403,7 млн долл., во втором - 431,8 млн долл., в третьем -441,2 млн долл.).

В 2002 году номинальная девальвация тенге составила 3,25% (за январь-декабрь 2001 года - 3,81%). Средневзвешенный обменный курс тенге за 12 месяцев составил 153,86 тенге за доллар.

Официальный курс на конец 2002 года был установлен на уровне 155,60 тенге за доллар.

В целях приближения к международной практике в бухгалтерском и налоговом учетах применяется единый рыночный курс обмена валют, определяемый как средневзвешенный биржевой курс тенге к иностранным валютам, сложившийся на утренней сессии Казахстанской фондовой биржи по состоянию на 11 часов алматинского времени. По иностранным валютам, по которым не проводятся (не проводились) торги на утренней сессии Казахстанской фондовой биржи, рыночный курс обмена валют рассчитывается Национальным Банком Республики Казахстан с использованием кросс-курсов к доллару США, сложившихся по состоянию на 15 часов алматинского времени в соответствии с котировками спроса, полученными по каналам информационного агентства "Reuters".

Что касается 2003 года, то он характеризовался стабильностью на валютном рынке, обменный курс тенге колебался в пределах 154,83-155,89 тенге за доллар. Начало и середина 2004 года знаменуются постепенным и стабильным укреплением позиций казахстанского тенге, но отмечается тенденция обменного курса доллар/тенге к волатильности.

Рост объема операций с валютой объясняется увеличением притока иностранной валюты на внутренний рынок, связанного, прежде всего, с высокими ценами на нефть на мировом рынке и с переводом средств из долларовых активов в тенговые.

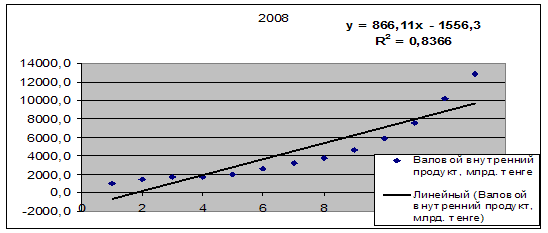

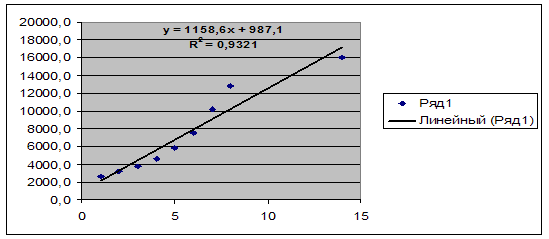

Но анализ валютного рынка был бы неполным, если бы мы не представили его во взаимосвязи с основными макроэкономическими показателями. И, прежде всего, это относится к макроэкономическому информационному блоку, включающему традиционные показатели денежно-кредитной политики: денежной базы, денежной массы, наличные деньги в обращении и др. При этом необходимо отметить высокие темпы роста промышленного производства в экономике Казахстана в последние годы, что отразилось на состоянии валютного рынка. Позитивные процессы в реальной экономике способствовали улучшению финансовых результатов хозяйствующих субъектов рынка, сумевших воспользоваться преимуществами девальвации тенге и активного развития импортозамещения, а также оказали адекватное воздействие на ситуацию в денежно-кредитной сфере, все это отражено в табл.5

Таблица 5-Основные показатели денежно-кредитной политики и золотовалютных активов Республики Казахстан

| Годы и периоды | Золотовалютные активы – валовые- млн долл. | Золотовалютные активы – чистые (млн долл.) | Объем денежной массы (млн тенге) | Наличные деньги в обращении (млн тенге) | Денежная база, млн тенге |

| 2000 | 2008,6 | 1521,18 | 237880 | 103486 | 126749 |

| 2001 | 2095,85 | 2093,83 | 399468 | 106425 | 133964 |

| 2002 | 3355,00 | 2505,70 | 569100 | 131200 | 175000 |

| 2003 | 4494,00 | 3568,00 | 969900 | 238700 | 237000 |

| 2004 | 6732,00 | 4890,00 | 1053500 | 244900 | 268000 |

| 2005 | 7564,0 | 50238,0 | 1650115 | 379273 | 577841 |

| 2006 | 8654,8 | 66539,0 | 2065340 | 411813 | 662971 |

| Примечание-составлена по данным НБ РК и Национального Статистического агентства РК | |||||

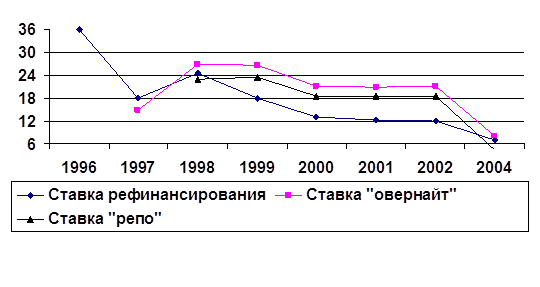

В 2001г.-2004г.г. были снижены официальные ставки по кредитам «овернайт» - с 17 до 4,5%, ставка репо – с 23 до 8%, ставка рефинансирования – с 14 до 7%. (см. рис.2) Что касается официальных ставок в период 2004-2006г.г., то тенденция такая же – к понижению, так в 2005 году ставка«овернайт» - 4%, ставка репо – 7%, ставка рефинансирования – 7%.

Рис.2-Официальные ставки Национального банка РК

Важным инструментом денежно-кредитной политики по обеспечению равновесия денежного рынка, регулированию ликвидности банков, снижению рисков неплатежей банками по обязательствам, а также защиты интересов вкладчиков и акционеров банков, является норма минимальных резервных требований. Это объясняется тем, что процесс кредитования происходит в условиях действия многочисленных и многообразных факторов риска, которые могут в значительной степени повлиять на непогашение кредита в установленный срок. С 1.05.2000г. норма обязательных резервов банков была снижена с 10 до 8% от общих депозитных обязательств перед небанковскими юридическими и физическими лицами.

Поведение денежных агрегатов обусловлено характером сложившихся в прошлом тенденций. Так, в начале 2000г. наблюдалось сезонное снижение денежных агрегатов. Денежная база и наличные деньги в обращении продолжали снижаться, сравнивая кривые темпы роста денежной базы и денежной массы надо отметить, что наблюдается синхронность в их поведении, однако денежная масса, вследствие опережающего роста депозитов в банковской системе в середине года превысила уровень на начало года.

Благодаря высоким ценам на нефть и активному сальдо торгового баланса предложение валюты на рынке к концу 2000г. устойчиво превышало спрос. В результате Национальный банк РК имел возможность пополнять свои золотовалютные резервы. То же характерно и для 2005 года.

В структуре денежной массы сохранилась позитивная тенденция к росту депозитов в банковской системе – с 73,2% до 77,6%, что вызвало увеличение значения денежного мультипликатора с 2,95 до 3,32. Наличные деньги выросли в обращении за 2001г. на 23,3% и составили 131,2 млрд. тенге. Значительный рост денежной массы привел к увеличению уровня монетизации экономики с 13,6% в 1999г. до 15,4% в 2000г. и 17,3% в 2001г., в 2006г. – 20,2%.

Говоря о взаимосвязи рынка ГЦБ с обменным курсом, прежде всего, следует обратить внимание, что она не является односторонней. С одной стороны, колебания валютного курса оказывают влияние на функционирование рынка ГЦБ. С другой стороны, сам рынок выступает как инструмент денежно-кредитной политики государства, а в некоторых случаях и как один из факторов разрушения финансовой системы и обвала национальной валюты.

Основой успешного функционирования любого национального валютного рынка является достижение полной конвертируемости ее валюты. Достижение полной конвертируемости тенге - это основная предпосылка вступления Казахстана в международное рыночное хозяйство на правах равноправного его члена. На данный момент казахстанский тенге характеризуется как частично конвертируемая валюта. Проблема конвертируемости тенге неизбежно связана с установлением его реального валютного курса. Для поддержания курса тенге необходимо иметь весьма солидный валютный фонд. По приблизительным расчетам валютный запас республики должен быть в 1,5-2 раза выше выпускаемой в обращение массы национальной валюты. Только таким образом можно поддержать твердый курс национальной валюты в период стабилизации экономики.

В Республике Казахстан в настоящее время применяется регулируемый ("грязный") плавающий курс (Dirty Floating), при котором курсы валют являются в основном плавающими, но Национальный банк постоянно участвует в формировании валютного курса.

Полная или частичная конвертируемость предполагает рыночную систему хозяйствования и не может существовать в централизованно управляемой экономике. Валютный курс тенге быстро стал важнейшим инструментом рыночного регулирования экономики Казахстана. Коммерческие банки, предприятия и фирмы, связанные с внешнеторговыми операциями, значительная часть населения стали действовать, исходя из выгоды, создаваемой колебаниями валютного курса тенге. Рыночная экономика накопила опыт регулирования валютного курса, который, несмотря на определенные сбои, работает эффективно и сглаживает естественные противоречия интересов предприятий и государства. Для этого используются разные методы, например, повышение или понижение процентных ставок внутри страны, массовые покупки собственной валюты на иностранную или наоборот, заключение соглашений с другими странами об удержании курса валюты в определенных пределах.

В Казахстане пока не так оперативно изменяются банковские процентные ставки, у него нет достаточных валютных резервов, чтобы при необходимости скупать на них тенге, нет отлаженной системы взаимодействия Национального банка с центральными банками других стран, и практически отсутствует система хеджирования (страхования) валютных рисков и т.д. Поэтому работа Национального банка на валютном рынке сопряжена с большими трудностями, требует большого искусства в учете воздействия базовых (изменения инфляции, процентной ставки, состояния платежного баланса) и спекулятивных факторов на уровень валютного курса тенге.

По мере ослабления тенге, из-за высокой инфляции и расстройства финансового и расчетно-кредитного механизма в первые годы независимости Казахстана началось нарастающее вытеснение его долларом, т.е. усилился процесс долларизации экономики, который рассматривается в последующих параграфах.

Наиболее весомой причиной или точнее первопричиной, обусловившей стратегическое значение для экономики республики выбора обоснованного уровня валютного курса тенге, является то, что де-факто развитие экономики Казахстана следует концепции экспортно-ориентированного роста. При этом основная часть экспорта приходится на поставку нефти и нефтепродуктов, металлургической продукции, минеральных продуктов и продукции химической промышленности и зерна. О степени переориентации экономики на экспорт можно судить по следующим данным: при падении валового внутреннего продукта и промышленного производства почти на 50% по сравнению с 1991 г., объем экспорта увеличился в 2 раза в 1995году, в 2000г. – в 10 раз, в2006г. – в 20 раз

Одно из стратегических условий успешного функционирования экономики, опирающейся на опережающий рост экспортных отраслей, - заниженный уровень валютного курса национальной валюты, который должен быть существенно (на 20-30% для нашей страны) ниже ППС (паритета покупательной способности (тенге/доллар США).

Валютная политика правительства и Национального банка Казахстана заключается в том, чтобы действовать с учетом базовых факторов (ППС, состояние платежного баланса и валютных резервов, уровень процентной ставки, экспортные возможности), а не вопреки им. При этом стабилизировать курс тенге в сложившейся хозяйственной ситуации лучше на более низком уровне, при котором внутренние цены, в первую очередь экспортных отраслей, должны быть ниже мировых. Можно сказать, что заниженный валютный курс тенге - основной макроэкономический инструмент реализации экспорториентированной модели экономического роста. Через поддержание заниженного курса достигнуты экономические успехи и быстрый рост экономики таких стран как Япония, Южная Корея, Чили, Китай. Особенно интересен опыт Китая, где вместе с девальвацией национальной валюты и другими мерами по поддержанию конкурентоспособного обменного курса были обеспечены развитие и защита внутреннего рынка потребительской промышленности, который обеспечил финансовые условия для инвестиций.

Перспективы экономического развития сейчас, как никогда ранее зависят от развития макроэкономической ситуации, во многом определяемой увеличивающимся разрывом между темпами инфляции и динамикой курса доллара, как было выше представлено. Учитывая узость, неразвитость и низкую платежеспособность внутреннего товарного рынка и снижение конкурентоспособных отечественных производителей (из-за опережающего роста внутренних цен и качества) дальнейший рост курса тенге в ближайшее время усилит неконкурентоспособность экспортеров, что может нанести экономике Казахстана невосполнимый ущерб, усилить финансовую напряженность, так как поступления от экспорта - основная статья доходов бюджета и главный источник валютных поступлений.

Ныне возросла ценность достоверного прогноза курса тенге, точность измерения, которого важна не только для обоснования стратегических решений на уровне народного хозяйства и отраслей, но и для принятия оперативных решений предприятиями, торговыми, коммерческими структурами и банками. Пока не существует модели, которая позволила бы помимо традиционных факторов (изменение цен, объема и структуры производства и т.д.) учитывать и воздействие таких реалий, как глобальная неплатежеспособность производственных предприятий, инфляционные ожидания, распад хозяйственных связей. Поэтому профессионал-аналитик в этих условиях имеет больше шансов на успех, чем попытка прогноза курса тенге на специально сконструированной народнохозяйственной модели или часто публикуемые в печати прогнозы, основанные на прямой экстраполяции или переносе на нашу экономику неадекватных ее состоянию методов расчета, принятых в промышленно развитых странах с устойчивой экономикой.

Многочисленные, но всегда ошибочные прогнозы курса тенге свидетельствуют, что нельзя (или нельзя без серьезной корректировки) переносить хорошо зарекомендовавшие себя в западных странах со стабильной рыночной экономикой методы расчетов курсов валют, например, основанные на определении сравнительной покупательной способности валют, на экономику Казахстана. Ни в одной стране никогда курс национальной валюты не складывался, исходя из ее покупательной способности относительно доллара, а был существенно ниже. Спрос на иностранную валюту становится тем интенсивнее, чем быстрее идет процесс обесценения национальной валюты. При наличии известных условий твердая иностранная валюта начинает служить и орудием платежа, не признанным законом, но фактически исполняющим эту роль.

Насколько реально в сложившихся экономических условиях использовать валютно-ценовой механизм, решающим элементом которого является заниженный курс тенге, для стимулирования экспорта.

Факторный анализ свидетельствует, что в 1996-1997 гг. как минимум, экономических шансов удержать тенге от дальнейшего падения не было. Хотя темпы роста инфляции резко упали, практически все основные факторы, воздействующие на курс тенге, продолжали носить неблагоприятный характер. При этом разрушающее воздействие на валютный курс тенге усиливалось тем, что они действуют по принципу дифракции волн – одно направленно и концентрированно. Это означает, чтобы не повышать обменный курс тенге в ущерб перспективам развития экономики, темпы инфляции и темпы роста курса доллара (падение курса тенге) в 1996 г. должны быть примерно одинаковы или рост инфляции может превышать рост курса доллара в пределах 15 максимум 20%.

В 1998-1999г.г. изменение курса тенге/доллар составляло 1,20% и 0,25%, столь резкие граничные различия объясняются переходом на режим СПОК. Курс тенге по отношению к доллару США в 2000-2005г.г. характеризовался высоким уровнем стабильности и устойчивости. На волатильность курса тенге повлияли:

- внешнеэкономическая конъюнктура (сокращение притока иностранной валюты в результате снижения мировых цен на основные товары казахстанского экспорта),

- внутренние факторы (наблюдающаяся в банковском секторе свободная ликвидность способствует спекулятивным действиям профессиональных участников валютного рынка).

С начала 2003г. повышение курса тенге относительно доллара, выраженное в годовом исчислении, составило 10,51%, поднявшись со 155,6 тенге за доллар в декабре прошлого года до 146,95 тенге за доллар в июле 2003г. и до 135 тенге за доллар на июль 2004г. Из года в год рост курса тенге был не сильно впечатляющим, но все же значительным. Помимо прочего, быстрое повышение курса тенге вызвало резкое падение реальной ставки вознаграждения по казахстанским внутренним корпоративным облигациям. В результате инвестиционный доход частных пенсионных фондов, скорректированный на инфляцию, будет, вероятно, самым низким со времени запуска пенсионной системы в 1998 году.

На благо или во вред, ревальвация тенге оказала воздействие на всех в Казахстане, потому что казахстанская экономика до сих пор в большей мере долларизована и представляет собой двух-валютную систему: доллар находится в обращении наряду с тенге и, фактически, эти валюты взаимозаменяемы.

В 2003-2006 годы фундаментальное соотношение изменилось, но девальвация доллара к тенге по всем меркам до сих пор была скромной: примерно 4% за период с соответствующей даты предыдущего периода.

Главные мировые фондовые рынки и рынки облигаций очень чутко реагируют на «рыночные расстройства» обменных курсов, товарных бирж и взаимосвязанных финансовых рынков. На рынках второго уровня, таких как Казахстан, Восточная Европа и прочие страны СНГ, реакции имеют тенденцию к отставанию от событий на основных рынках. Однако, если «реакция пошла», то перемены на рынках второго уровня могут быть такими же изменчивыми и разрушительными, как те, что происходят на главных рынках – если не сказать больше.

Курс евро опустился низко относительно доллара 24 ноября 2000 года, курс тенге относительно доллара опустился ровно через два года, в декабре 2002 года. Причиной такого отставания является тот факт, что тенге был привязан к доллару, а не к евро. Но так продолжалось до декабря 2002 года, когда евро в тенге стало стоить дороже, с этого момента казахстанцы стали терять доверие к доллару.

Отмечая обратную тенденцию обмена тенге на евро можно порекомендовать казахстанцам вообще не обменивать свои тенге. Повышение курса тенге происходит как по отношению к доллару, так и по отношению к евро по простой причине, что тенге покупает нечто такое, что не может купить ни одна из «твердых» валют – высокую норму доходности.

С доходностью в два-три раза превышающей доходность, существующую в зоне евро и США, казахстанские рынки облигаций – суверенных и корпоративных – стали целью международного процентного арбитража. Инвесторы, получающие фиксированный доход, продают облигации, деноминированные в долларах и евровалюте, и покупают суверенные ноты, деноминированные в тенге, а также агентские ценные бумаги и корпоративные облигации, индексированные по курсу доллара, которые должны оплачиваться в тенге. Именно спрос ставит тенге выше доллара и евро на Казахстанской фондовой бирже.

Соответствующий спрос на суверенные и корпоративные казахстанские облигации вызывает рост цен на облигации и снижение процентных ставок. Те, кто покупает ипотеку, и предприятия, ищущие корпоративного финансирования, приветствуют низкие процентные ставки, даже если и пенсионные фонды им не рады. Международный арбитраж не только заставил снизиться процентные ставки. Он также внес свою лепту в дефицит финансовых инструментов инвестиционного класса.

Тем не менее, в долгосрочном аспекте, наиболее благоприятным результатом международного процентного арбитража на казахстанском рынке облигаций, вероятно, будет снижение уровня долларизации экономики Казахстана. Что открывают для себя казахстанцы в настоящее время, так это, что валюты сами по себе не являются средством сохранения стоимости. В пространстве с плавающим курсом валюты не могут быть чем-то большим, чем расчетными единицами и средством обращения. Средствами сохранения стоимости являются физические активы, которые покупаются с помощью валюты – акции, облигации, недвижимость, предметы искусства, драгоценные металлы и камни и прочее. Насколько хорошо актив сохраняет стоимость, зависит от качества актива, а не от валюты, за которую он куплен. Стоимость превосходит валюту.

Но верно также и то, что стоимость стремится отыскивать такие валюты, внутренняя стабильность которых делает будущую стоимость предсказуемой. Это валюты стран с устойчивой банковской системой, активными финансовыми рынками с продолжительными кривыми доходности, законодательством, которое поддерживает обеспечительный залог. Тот факт, что международные арбитражеры нашли средство сохранения стоимости на казахстанских рынках облигаций, подтверждает, что тенге является такой валютой. Если международные арбитражеры доверяют тенге, то может быть и казахстанцам тоже пора доверять своей валюте.

Подытоживая, что можно предложить для улучшения стабилизации валютного курса тенге и для нормального функционирования казахстанского валютного рынка. Использование искусственных методов, например, сжатия денежной массы за счет снижения финансовых возможностей производства, способно лишь создать временную иллюзию возможностей и положительных сдвигов, но в конечном итоге ухудшить экономическую ситуацию. Часто говорится о валютной интервенции как способе стабилизации курса. Но возможности валютной интервенции резко ограничены в масштабах и во времени.

Возможности стабилизации курса тенге прежде всего зависят от общеэкономической ситуации в стране: от динамики производства, масштабов сбалансированности внешней торговли, финансово-кредитной политики, политики процентной ставки и т.д.

Одновременно должен быть принят ряд мер, который обеспечит переключение повышенного спроса на валюту как форм тезаврирования денег и защиты денежных накоплений от обесценения на другие сферы приложения: расширение продажи жилья и нежилых помещений, земли, других форм недвижимости; эмиссия ценных бумаг (заем) с положительной процентной ставкой; повышение процентных ставок по депозитам, в первую очередь по срочным; развитие всех форм страхования.

Другим направлением решения проблемы курса тенге является увеличение предложения валюты. Естественно, что ныне главной предпосылкой этого является расширение источников получения валюты и прежде всего расширение экспортной базы. При этом важнейшее значение имеет недопущение вывоза или оставления валюты, получаемой экспортерами, на счетах в зарубежных банках. А каналов трансграничной «утечки» капитала достаточно много. И, наконец, необходимо максимальное сокращение затрат валюты на неэффективный импорт.

Наибольший эффект при наименьших затратах может быть обеспечен принятием особых мер в области валютного контроля путем: существенного улучшения работы государственной службы валютного и экспортного контроля; введения жестких санкций за незаконно оставленную за границей экспортную выручку или незаконно переведенную за границу иностранную валюту; постепенного смягчения ограничения по текущим валютным операциям для резидентов при одновременном усилении контроля за движением капиталов с целью предотвращения незаконного вывоза капиталов за границу; введения в законодательном порядке строгой ответственности за искажение информации по валютным операциям коммерческими банками; улучшения таможенной и валютно-финансовой отчетности; осуществления проверки использования валютных средств на счетах за рубежом, в том числе открытых по решениям Правительства; кроме того, следует сократить практику использования целевых блокированных счетов за рубежом или открывать их в казахстанских банках; создать эффективный механизм регистрации оффшорных компаний и контроля за ними; пресекать дальнейшую утечку валютных средств за границу через деятельность на территории Казахстана представителей иностранных страховых компаний; внести изменения в действующий порядок вывоза и ввоза наличной иностранной валюты уполномоченными банками, юридическими и физическими лицами; разработать механизм взаимодействия с ведомствами иностранных государств, выполняющими функции валютного и экспортного контроля, и соответствующими международными организациями; безотлагательно подписать и ратифицировать международные конвенции, определяющие рамки сотрудничества государств-участников в борьбе с финансовыми преступлениями, а также привести законодательство Республики Казахстан в соответствие с этими документами и рекомендациями специализированных международных организаций (в частности, это касается меры в правовых государствах).

Похожие работы

... систем, в особенности системы розничных платежей, с целью повышения эффективности их функционирования, надежности и безопасности. Глава 3. Перспективы развития банковской системы в Республике Казахстан. 3.1 Основные направления деятельности Национального Банка Республики Казахстан на 2005-2007 годы Национальный Банк Республики Казахстан в 2003-2005 годы наметил действовать в следующих ...

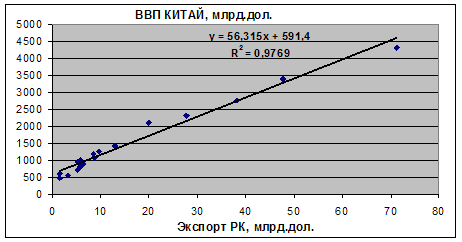

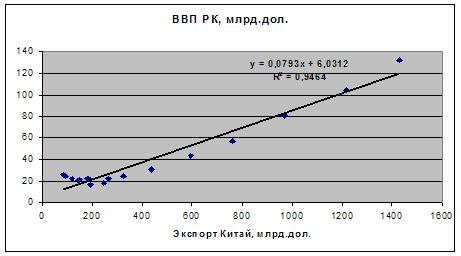

... реальных данных об объемах внешней торговли Казахстана. 2.3 Оценка развития форм внешнеэкономического взаимодействия РК и КНР Новейшая история экономического взаимодействия Казахстана и Китайской Народной Республики берет свое начало с середины 80-х годов ХХ века, то есть еще до обретения Казахстаном независимости. В январе 1986 года госсовет КНР принял решение о восстановлении торговых ...

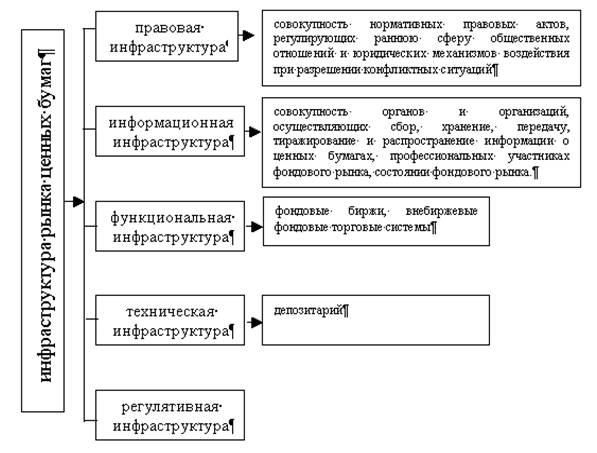

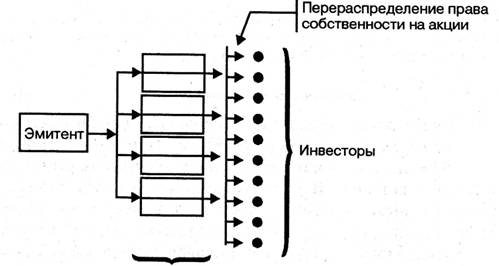

... на основании подачи заявления инициатором допуска и предоставлении документа, подтверждающих существование ценных бумаг как объекта гражданских прав. 2.2 Исследование деятельности АО «Народный банк» на фондовом рынке Республики Казахстан Акционерное общество "Народный банк Казахстана" было основано на базе реорганизационного Сберегательного банка Республики Казахстан и на протяжении ряда ...

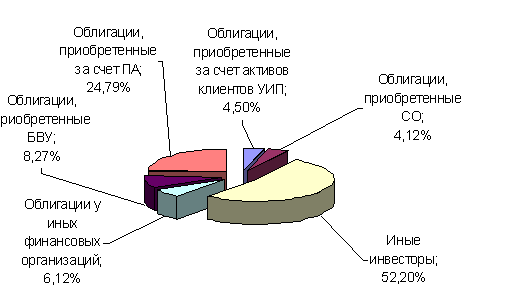

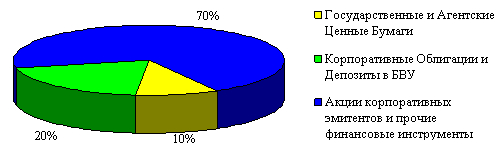

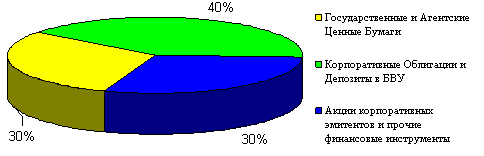

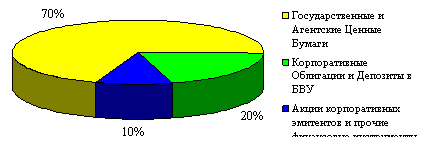

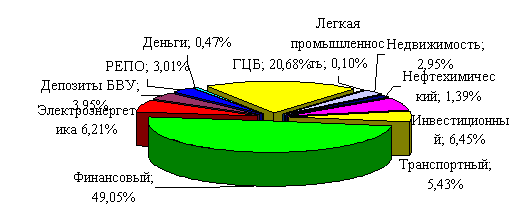

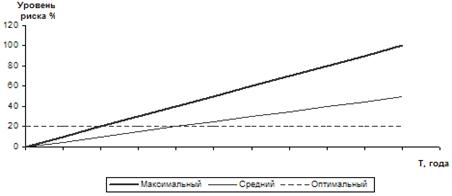

... . По мнению специалистов, если средний коэффициент риска по инвестиционному портфелю фонда превышает 50-60%, это свидетельствует о том, что данный НПФ ведет рискованную игру. 3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПЕНСИОННОГО РЫНКА РЕСПУБЛИКИ КАЗАХСТАН 3.1 Проблема №1 (текущая): Мировой финансовый кризис и его влияние на пенсионный рынок Казахстана Последствия глобальной турбулентности, ...

0 комментариев