Навигация

ШЛЯХИ ЕФЕКТИВНОГО ВИКОРИСТАННЯ ПРИБУТКУ НА ПІДПРИЄМСТВІ

3. ШЛЯХИ ЕФЕКТИВНОГО ВИКОРИСТАННЯ ПРИБУТКУ НА ПІДПРИЄМСТВІ

3.1 Прогнозування прибутку підприємства на основі методів екстраполяції

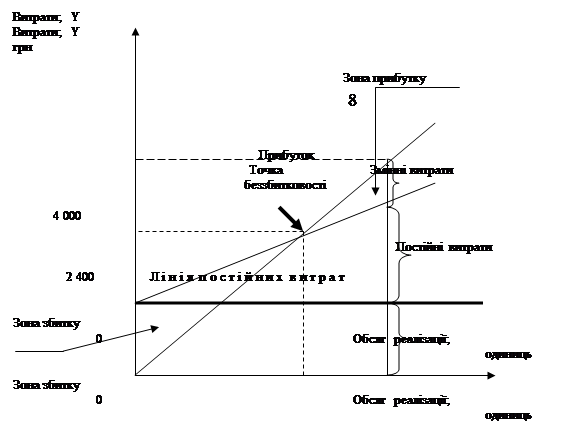

При аналізі ефективного використання прибутку підприємства важливе значення мають методи його прогнозування.

Більшість методів прогнозування базується на використанні історичної інформації, представленої у вигляді часових рядів, тобто рядів динаміки, які впорядковуються за часовою ознакою. Головна ідея аналізу часових рядів полягає у побудові тренду на основі минулих даних і наступному екстраполюванні цієї лінії у майбутнє. При цьому використовуються складні математичні процедури для отримання точного значення трендової лінії, визначення будь-яких сезонних або циклічних коливань. Перевага цього методу полягає у тому, що він базується на цифрових даних. Аналіз часових рядів доцільно використовувати тоді, коли в наявності є достатній обсяг "історичної" інформації, а зовнішнє середовище досить стабільне. Недоліком можна вважати те, що головне припущення, яке приймається при застосуванні аналізу часових рядів, може бути помилковим - майбутнє насправді може бути несхожим на минуле.

Під час формування прогнозів з допомогою екстраполяції звичайно спираються на статистично обґрунтовані тенденції зміни тих чи інших кількісних характеристик об'єкта. Екстраполяційні методи є одними з найбільш розповсюджених і розроблених серед усіх способів економічного прогнозування.

Вказані методи дуже широко застосовуються як менеджерами, так і спеціалістами – аналітиками.

Для того, щоб отримати ефективний прогноз, необхідно знати і правильно використовувати всі його елементи.

Елементом успішного прогнозування є вибір часового ряду. При цьому потрібно керуватися такими правилами:

1) часовий ряд включає результати спостережень, починаючи від першого і до останнього;

2) усі часові проміжки між елементами часового ряду повинні мати однакову тривалість - не варто включати в один ряд дані за декади і місяці;

3) спостереження фіксуються в один і той самий момент кожного часового періоду;

4} пропуск даних в часовому ряді не допускається.

Одним із способів отримання прогнозу є метод рухомого середнього.

В разі його використання прогноз будь-якою періоду являє собою середній показник декількох результатів спостережень часового ряду. У загальному вигляді формула рухомого середнього виглядає так:

Ft+1 = (Dt+ Dt-1 +…+ Dt-N-1) / N, (3.1)

де Ft+1 - прогноз для часового періоду t+1;

Dt,…, Dt-N-1 - фактичні значення показника;

N - кількість періодів у часовому ряді.[13]

Розрахуємо прогноз отримання чистого прибутку в ТОВ «СПП ЛАНА» на 2006 рік за допомогою цього методу на основі даних наведених в ІІ розділі.

F2006 = (1488+2531+1582) / 3 = 1867 тис. грн.

Отже, як бачимо, що середнє значення прибутку, який може отримати підприємство у 2006 році, приблизно дорівнюватиме 1867 тис. грн.

Розрахунки за допомогою цього методу достатньо точно відображають зміни основних показників попереднього періоду. Іноді вони навіть ефективніші, ніж методи, основані на довгострокових спостереженнях.

Дещо складнішим, ніж рухоме середнє, є метод експоненційного згладжування, який забезпечує досить швидке реагування прогнозу на всі події, що відбуваються протягом періоду, який охоплюється часовим рядом. Основна ідея цього методу полягає в т ому. що кожен новий прогноз досягається шляхом зсування попереднього прогнозу в напрямку, який би давав кращі результати порівняно зі старим прогнозом. Базове рівняння має такий вигляд:

Ft+1 = α * Dt + (l - α)*Ft, (3.2)

де Ft+1 - прогноз дія часового періоду t+1;

Dt фактичне значення показника у момент часу t;

Ft - прогноз, зроблений у момент часу t;

α – константа згладжування (0< α <1).

Константа згладжування є самокоригованою величиною.[13]

Скористаємося методом експоненційного згладжування для прогнозування значення прибутку в ТОВ «СПП ЛАНА» на 2006 рік. Для нашого випадку α =0,2. За прогноз на 2003 рік візьмемо фактичне значення показника (чистий прибуток). Далі почергово розрахуємо прогноз прибутку на кожний рік.

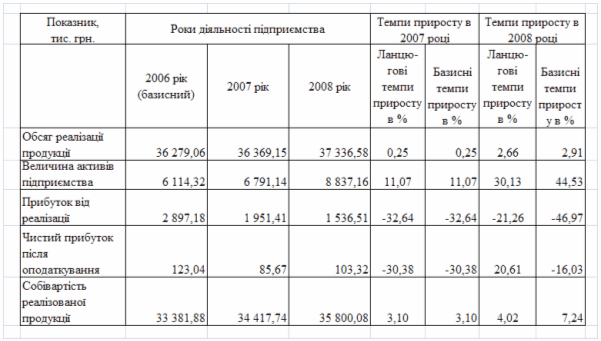

Таблиця 3.1

Прогнозування чистого прибутку в ТОВ «СПП ЛАНА» за допомогою методу експоненційного згладжування

| Рік | Чистий прибуток (факт), тис. грн. | Прогноз чистого прибутку, тис. грн. |

| 2003 | 1488 | 1488 |

| 2004 | 2531 | 1488 |

| 2005 | 1582 | 1696,6 |

| 2006 | ------ | 1673,68 |

F2006 = 0,2 * 1582 + (1-0,2) * 1696,6 = 1673,68

Зробивши прогноз за допомогою методу експоненційного згладжування, ми отримали значення прибутку на 2006 рік у 1673,68 тис. грн. Як ми бачимо – значення цього прогнозу відрізняється від прогнозу за допомогою методу рухомого середнього (1867 тис. грн.). Але в даній ситуації, на мою думку, метод експоненційного згладжування більш точно відображає зміни прогнозує мого показника у часі.

3.2 Врахування ризику при прогнозуванні прибутку підприємства

Підприємство у своїй діяльності завжди поєднане з невизначеністю, яка виникає, наприклад, у таких випадках:

1. невизначеність зовнішнього середовища;

2. невизначеність економічної кон'юнктури, яка випливає з невизначеності попиту та пропозиції на товари, гроші, фактори виробництва і т.д.;

3. невизначеність у багатоваріантності сфер застосування капіталу;

4. невизначеність у різноманітності критеріїв надання переваги інвестування коштів;

5. невизначеність, пов'язана з обмеженням знань про предметну галузь бізнесу і т.п.[5]

Отже ризик є об'єктивним елементом у прийнятті будь-якого господарського рішення через те, що невизначеність — неминуча характеристика умов господарювання в сучасних умовах.

Ризик — це діяльність, пов'язана з подоланням невизначеності в ситуації неминучого вибору, у процесі якого є можливість кількісно і якісно визначити імовірність досягнення передбачуваного результату, невдачі і відхилення від мети.

Або, ризик — це дія (діяння, вчинок), здійснювана в умовах вибору в надії на сприятливий результат, коли у випадку невдачі існує небезпека опинитися в гіршому становищі, ніж до вибору.

Тепер спробуємо охарактеризувати сутність ризику:

- можливість відхилення від передбачуваної мети, заради якої здійснюється обрана альтернатива;

- імовірність досягнення бажаного результату;

- відсутність впевненості в досягненні поставленої мети;

- можливість матеріальних, моральних та інших втрат, пов'язаних з обраною в умовах невизначеності альтернативою.

Ризик, що відноситься до чистого прибутку підприємства (після відрахування усіх витрат, у тому числі податків), відомий під назвою ризик недоодержання прибутку.[12]

Прибуток може бути зненацька зменшений під впливом внутрішніх чи зовнішніх факторів, наприклад, змін економічних умов чи змін у законодавстві і регулюванні.

Найбільш розповсюдженими показниками ризику недоодержання прибутку є:

- стандартне відхилення;

- варіація чистого прибутку після виплати податків;

- прибутковість активів.

Чим більше стандартне відхилення чи варіація прибутку підприємства, тим більше ризикованим виглядає становище підприємства з погляду прибутку. Щоб одержати економічний прибуток, підприємець повинен свідомо піти на прийняття ризикового рішення, тому що поряд з ризиком втрат існує можливість одержання додаткових доходів. «Хто не ризикує, той не виграє». Можна вибрати рішення, що містить менше ризику, при цьому буде отримано і менший прибуток, вищий ризик найчастіше пов'язаний з одержанням і вищого прибутку.

Принципове рішення про прийняття ризикованого проекту залежить від переваг між прибутковістю вкладених коштів у проект і їх надійністю, що, у свою чергу, розуміється як неризикованість одержання доходів.[5]

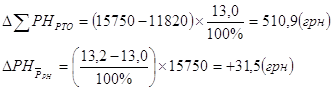

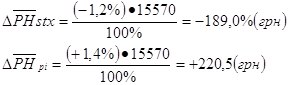

Визначити ризик недоодержання прибутку підприємство може порівнявши фактичні значення отриманого прибутку з прогнозованим значенням прибутку. Так, користуючись даними таблиці 3.1 фактичні значення отриманого прибутку і прогнозовані значення прибутку, можемо проаналізувати існування ризику недоодержання прибутку на протязі 2003-2005 р.р.

R2004= 2531 тис. грн. / 1488 тис. грн. = 1,7

R2005=1582 тис. грн. / 1696,6 тис. грн. = 0,93

Тобто, ми бачимо, що на протязі 2003-2004 р.р. підприємство отримувало постійні прибутки, а от у 2005 році підприємство не доотримало прибуток, що був запланований, тобто існував ризик (R2005=0,07).

Похожие работы

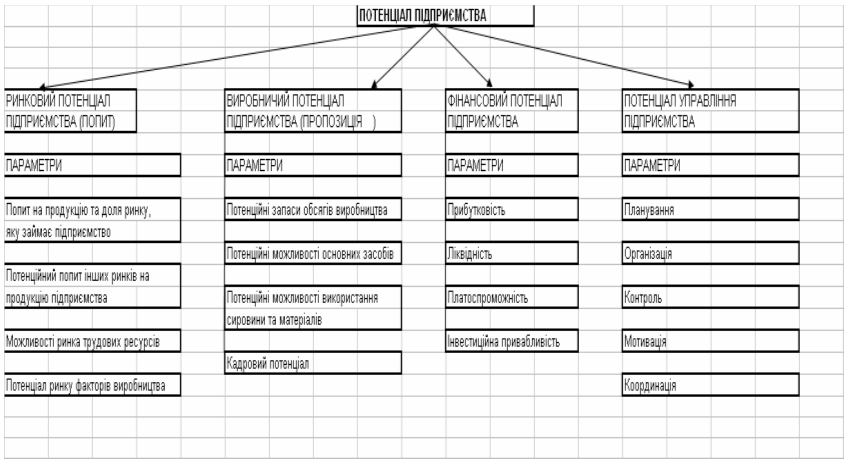

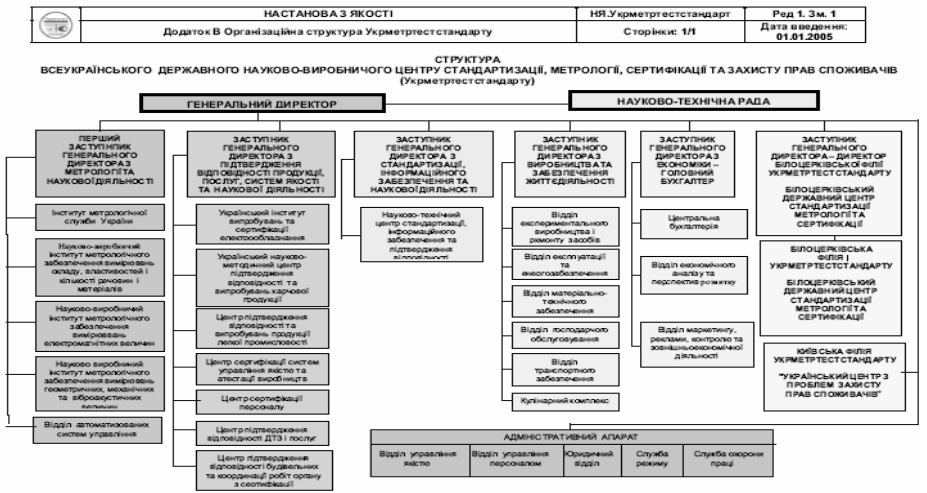

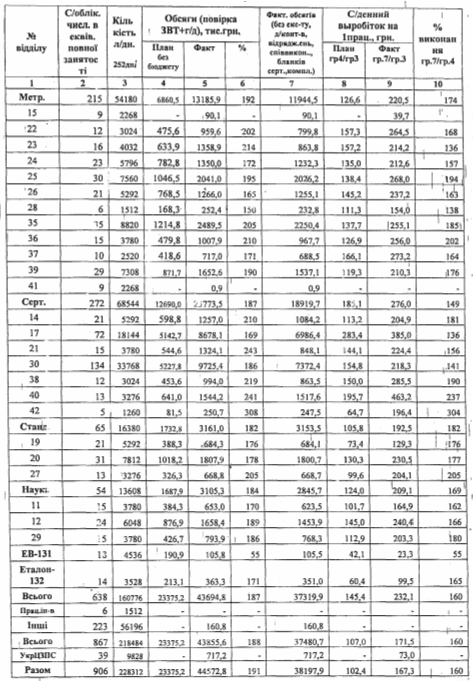

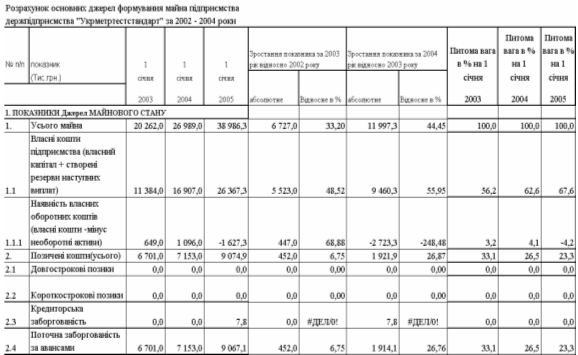

... іал, що для підприємства, яке включає в себе науководослідні інститути, є резервом для подальшого нарощування інтегрального потенціалу підприємства. РОЗДІЛ 3 ОБГРУНТУВАННЯ СТРАТЕГІЇ ПІДВИЩЕННЯ ЕФЕКТИВНОСТІ ВИКОРИСТАННЯ ПОТЕНЦІАЛУ ПІДПРИЄМСТВА “УКРМЕТРТЕСТСТАНДАРТ” 3.1 Інноваційний потенціал підприємства як основа його розвитку Комплексною характеристикою спроможності підприємства до ...

... , штрафів за порушення умов господарських договорів, які визнані підприємством або щодо яких одержані рішення судів (арбітражних судів) та інше. 2. Формування і розподіл прибутку на підприємстві 2.1 Загальна організаційно-економічна характеристика ЗАТ “ЦУМ" В своїй діяльності ЗАТ “ЦУМ” керується законами України, Постановами ВРУ, Указами КМУ, постановами, розпорядженнями і наказами міні ...

... на ринку). 19) Грошові надходження від фінансово-інвестиційної діяльності З переходом на ринкові основи господарювання зростає значення інвестиційної та фінансової діяльності підприємств. Фінансові інвестиції зумовлені потребою ефективного використання вільних фінансових ресурсів, коли кон'юнктура фінансового ринку уможливлює отримання значно більшого рівня прибутку на вкладений капітал, ...

... Ринок цінних паперів України.- 2003.- №3-4.- С. 55-57 49. Осовська Г. В. Основи менеджменту / Навчальний посібник / Київ: „Кондор", 2003. - с. 89-91 - 553 с. 50. Панасенко О.В. Вдосконалення фінансового планування на підприємстві з використанням економіко-математичних моделей// Актуальні проблеми економіки.- 2008.- №7.- С. 219-227 51. Петленко Ю.В. Фінансовий менеджмент: навчальний посібник.- ...

0 комментариев