Навигация

Період обороту всього капіталу

2. Період обороту всього капіталу

По=![]() , де (14)

, де (14)

По-період обороту всього капіталу,

Д- кількість днів у періоді.

По =(((12264+16601,4)/2)*365)/2592 =2032,38 днів

3.Коефіцієнт оборотності власного капіталу

Ковк=![]() , де (15)

, де (15)

Ковк- коефіцієнт оборотності власного капіталу,

ВКсер- середня величина власного капіталу.

Ковк =2592/((9980,25+11838,6)/2) =0,24

4.Період обороту власного капіталу

Повк=![]() (16)

(16)

Повк =(((9980,25+11838,6)/2)*365)/2592 =1536,24 днів

5.Коефіцієнт оборотності позикового капіталу

Копк=![]() , де (17)

, де (17)

Копк- коефіцієнт оборотності позикового капіталу,

ПКсер- середня величина позикового капіталу.

Копк =2592/((2283,75+4762,8)/2) =0,74

6.Період обороту позикового капіталу

Попк=![]() (18)

(18)

Попк =(((2283,75+4762,8)/2)*365)/2592 =496,14 днів

7. Коефіцієнт оборотності кредиторської заборгованості

Кокз=![]() (19)

(19)

Кокз =2592/((992,25+921,6)/2)=2,71 раза

8.Період оборотності кредиторської заборгованості

Покз=![]() (20)

(20)

Покз =(((992,25+921,6)/2)*365)/2592 =134,75 днів.

Аналіз оборотності оборотних активів дає змогу судити про те, що коефіцієнт оборотності капіталу дорівнює 0,18, це означає, що за рік оборотні активи обернуться 0,18 раз. Період їх обороту дорівнює 2032,38 днів.

Оборотний власний капітал підприємства за рік обернеться 0,24 раз, період його обороту дорівнює 1536,24 днів.

Позиковий капітал обернеться 0,74 рази за рік, його період обороту дорівнює 496,14 дні.

Коефіцієнт оборотності кредиторської заборгованості дорівнює 2,71 рази, а період обороту 134,75 днів.

Наступним кроком аналізу є аналіз оборотності обігових коштів. На цьому етапі аналізу необхідно проаналізувати оборотність обігових коштів підприємства та розрахувати вивільнення (залучення) обігових коштів у зв’язку зі зміною їх оборотності попереднього періоду. Середні залишки всіх обігових коштів за попередній період становили 3055 тис.грн., у тому числі матеріальних 2110 тис.грн.

Результати розрахунків представлено в таблиці 2.6.

Таблиця 2.6 Показники оборотності обігових коштів

| Показники | За попередній період | За звітний період | Абсолютне відхилення, тис.грн. | Відносне відхилення,% |

| 1. Дохід від реалізації продукції, тис.грн. | 1890,00 | 2592,00 | 702,00 | 37,14 |

| 2. Середні залишки всіх обігових коштів, тис.грн. | 3055,00 | 5901,30 | 2846,30 | 93,17 |

| у т.ч. матеріальних, тис.грн. | 2110,00 | 3929,18 | 1819,18 | 86,22 |

| 3. Період обороту обігових коштів, днів | 589,99 | 831,01 | 241,02 | 40,85 |

| у т.ч. матеріальних | 407,49 | 553,30 | 145,81 | 35,78 |

| 4. Коефіцієнт оборотності обігових коштів | 0,62 | 0,44 | -0,18 | -29,00 |

| у т.ч. матеріальних | 0,90 | 0,66 | -0,24 | -26,35 |

| 5. Коефіцієнт закріплення обігових коштів | 1,62 | 2,28 | 0,66 | 40,85 |

| у т.ч. матеріальних | 1,12 | 1,52 | 0,40 | 35,78 |

| 6. Вивільнення (-), залучення (+) обігових коштів у зв’язку із зміною їх оборотності порівняно з попереднім роком, тис.грн. | 1711,59 | |||

| у т.ч. матеріальних | 1035,46 |

Ґрунтуючись на данних таблиці 2.6, можна зробити висновок про те, що період обороту обігових коштів за попередній період дорівнював 589,99 дні, а на кінець року він збільшився на 241,02 дні, відповідно період обороту матеріальних обігових коштів за попередній період дорівнював 407,49 дні., а на кінець періоду він збільшився на 35,78%. Аналогічні зміни відбулись з коефіцієнтом закріплення.

За звітний період відбулось додаткове залучення обігових коштів в обсязі 1711,59 тис.грн. у т.ч. матеріальних в обсязі 1035,46 тис.грн., у зв’язку із уповільненням його оборотності на 29%, (матеріальних 26,35%).

В процесі проведення аналізу оборотних коштів підприємства також слід проаналізувати дебіторську заборгованість. Аналіз обсягів, старуктури та динаміки дебіторської заборгованості підприємства представлено в таблиці 2.7.

Таблиця 2.7

Аналіз дебіторської заборгованості підприємства| Показники | На початок періоду | На кінець періоду | Відхилення | |||

| тис.грн. | % | тис.грн. | % | по сумі | по структурі | |

| 1.Дебіторська заборгованість | ||||||

| за товари, роботи, послуги | 787,5 | 82,87 | 864,0 | 95,24 | 76,50 | 12,37 |

| за розрахунками з бюджетом | 15,8 | 1,66 | 0,0 | 0,00 | -15,75 | -1,66 |

| за виданими авансами | 94,5 | 9,94 | 32,4 | 3,57 | -62,10 | -6,37 |

| інша поточна дебіторська заборгованість | 52,5 | 5,52 | 10,8 | 1,19 | -41,70 | -4,33 |

| Усього дебіторської заборгованості | 950,3 | 100,00 | 907,2 | 100,00 | -43,05 | 0,00 |

| 2. Поточні активи | 12264,0 | 16601,4 | 4337,40 | 0,00 | ||

| 3. Частка дебіторської заборгованості в загальному обсязі поточних активів, % | 7,75 | 5,46 | -2,28 | |||

У складі дебіторської заборгованості найбільшу питому вагу займає заборгованість за товари, роботи та послуги, найменша частка приходиться на дебіторську заборгованість по розрахункам з бюджетом. На початок періоду частка дебіторської заборгованості в загальному обсязі поточних активів підприємства складала 7,75%, а на кінець періоду вона зменшилась на 2,28% і дорівнювала 5,46%.

Коефіцієнт оборотності дебіторської заборгованості розраховується за формулою:

Кодз=![]() , де (21)

, де (21)

Кодз- коефіцієнт оборотності дебіторської заборгованості,

Дзсер- середні залишки дебіторської заборгованості.

Кодз =2592/((950,3+907,2)/2)=2,79 рази

Тривалість періоду погашення дебіторської заборгованості розраховується за наступною формулою:

Тпдз=![]() (22)

(22)

Тпдз =(((950,3+907,2)/2)*365)/2592 =130,78 дні

Відношення середньої величини дебіторської заборгованості до доходу від реалізації =![]() (23)

(23)

((950,3+907,2)/2)/2592 =0,36

За даними розрахунками видно, що коефіцієнт оборотності дебіторської заборгованості дорівнює 2,79, а тривалість періоду її погашення 130,78 днів. В обсязі доходу від реалізації дебіторська заборгованість займає 36%.

2.3 Аналіз ліквідності та платоспроможності підприємстваВ процесі аналізу ліквідності та платоспроможності підприємства необхідно розрахувати наступні показники:

- коефіцінт абсолютної ліквідності,

- проміжний коефіцієнт ліквідності,

- загальний коефіцієнт ліквідності,

- коефіцієнт відновлення платоспроможності,

- коефіцієнт втрати платоспроможності.

1.Коефіцієнт абсолютної ліквідності, який розраховується за формулою:

Кал=![]() , де (24)

, де (24)

Кал-коефіцієнт абсолютної ліквідності,

ГК- грошові кошти,

КФВ- короткострокові фінансові вкладення,

ПЗ- поточні зобов’язання

2.Проміжний коефіцієнт ліквідності визначається за формулою:

Кпл=![]() , де (25)

, де (25)

Кпл- проміжний коефіцієнт ліквідності,

ПФІ- поточні фінансові інвестиції,

ДЗ- дебіторська заборгованість, термін оплати якої не настав,

ГП- готова продукція.

3.Загальний коефіцієнт ліквідності, що розраховується за формулою:

Кзл=![]() , де (26)

, де (26)

Кзл- загальний коефіцієнт ліквідності,

КОб- оборотний капітал.

4.Коефіцієнт відновлення платоспроможності визначається за наступною формулою:

Квп=(Кпл(кін)+![]() *Кпл(кін)-Кпл(поч))/2, де (27)

*Кпл(кін)-Кпл(поч))/2, де (27)

Квп- коефіцієнт відновлення платоспроможності,

Кпл(кін)- коефіцієнт поточної ліквідності на кінець періоду,

Твп- період відновлення платоспроможності,

Т-тривалість періоду,

Кпл(поч)- коефіцієнт поточної ліквідності на початок періоду.

5. Коефіцієнт втрати платоспроможності, розраховується за формулою:

Квтп==(Кпл(кін)+![]() *Кпл(кін)-Кпл(поч))/2, де (28)

*Кпл(кін)-Кпл(поч))/2, де (28)

Квтп- коефіцієнт втрати платоспроможності,

Твтп- період втрати платоспроможності.

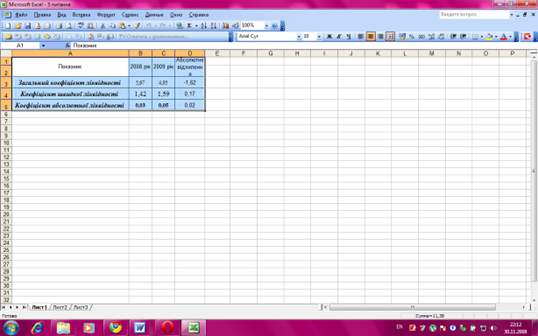

Результати розрахунків представлено в таблиці 2.8.

Таблиця 2.8 Аналіз ліквідності та платоспроможності підприємства| Показники | На початок періоду | На кінець періоду | Абсолютне відхилення |

| 1.Коефіцієнт абсолютної ліквідності | 0,35 | 0,20 | -0,14 |

| 2.Проміжний коефіцієнт ліквідності | 1,32 | 0,78 | -0,54 |

| 3.Загальний коефіцієнт ліквідності | 3,65 | 2,28 | -1,37 |

| 4.Коефіцієнт відновлення платоспроможності | 0,26 | ||

| 5. Коефіцієнт втрати платоспроможності | 0,32 |

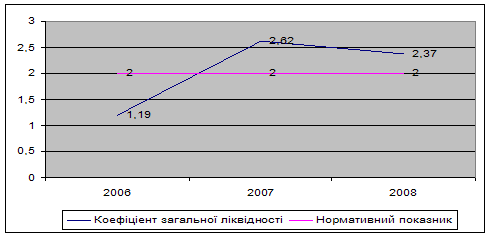

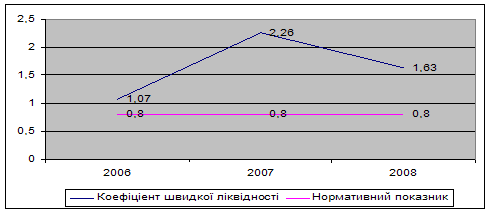

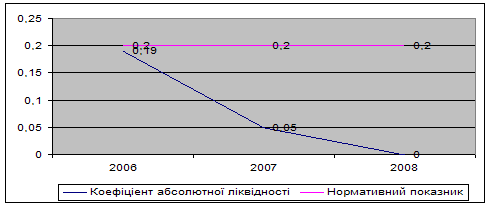

В таблиці 2.8 представлено аналіз ліквідності та платоспроможності підприємства. Так, на початок року коефіцієнт абсолютної ліквідності на початок року дорівнював 0,35, а на кінець року 0,2. Отриманий результат свідчить про нормальний фінансовий стан підприємства, тому що його результат знаходиться в оптимальних межах.

Проміжний коефіцієнт ліквідності на початок року дорівнював 1,32, а на кінець періоду 0,78, загальний коефіцієнт ліквідності на початок року становив 3,65, а на кінець року 2,28. Як видно з таблиці усі ці показники на кінець року зменшились, що свідчить про погіршення фінансового стану підприємства.

Коефіцієнт відновлення платоспроможності дорівнює 0,26, а коефіцієнт втрати платоспроможності 0,32.

2.4.Аналіз прибутку та рентабельності підприємстваНа першому етапі аналізу прибутку та рентабельності підприємства необхідно дослідити динаміку фінансових результатів діяльності підприємства (таблиця 2.9).

Таблиця 2.9 Динаміка фінансових результатів діяльності підприємства| Показники | За попередній період | За звітний період | Абсолютне відхилення, тис.грн. | Відносне відхилення,% |

| Валовий прибуток | 420,00 | 729,00 | 309,00 | 73,57 |

| Прибуток від операційної діяльності | 273,00 | 567,00 | 294,00 | 107,69 |

| Прибуток від неопераційної діяльності | 42,00 | 16,20 | -25,80 | -61,43 |

| Прибуток від звичайної діяльності | 202,13 | 415,80 | 213,68 | 105,71 |

| Чистий прибуток | 220,50 | 405,00 | 184,50 | 83,67 |

За даними таблиці 2.9 видно, що у попередньому періоді валовий прибуток підприємства дорівнював 420 тис.грн., а у звітному 729 тис.грн., прибуток від операційної діяльності у попередньому періоді дорівнював 273 тис.грн., а у звітному періоді його обсяг збільшився на 294 тис.грн. Прибуток від неопераційної діяльності у попередньому періоді дорівнював 42 тис.грн., а у звітному періоді 16,2 тис.грн. Чистий прибуток підприємства у попередньому періоді дорівнював 220,5 тис.грн., а у звітному періоді 405 тис.грн.

Аналіз рентабельності передбачає розрахунок наступних показників рентабельності:

1.Рентабельність активів

Ра=![]() *100, де (29)

*100, де (29)

Ра- рентабельність активів,

ЧП- чистий прибуток,

А-активи підприємства.

Ра =(405*100)/((12264+16601,4)/2) =2,81%

2.Рентабельність оборотних активів

Роба=![]() *100, де (30)

*100, де (30)

Роба-рентабельність оборотних активів,

ОбА- оборотні активи підприємства.

Роба =(405*100)/((5544+6258,6)/2) =6,86%

3.Рентабельність власного капіталу

Рвк=![]() *100,

(31)

*100,

(31)

Рвк- рентабельність власного капіталу,

ВК- власний капітал підприємства.

Рвк =(405*100)/((9980,25+11838,6)/2) =3,71%

4.Рентабельність реалізації продукції

Рр=![]() *100,

(32)

*100,

(32)

Рр- рентабельність реалізації продукції,

ОП- прибуток від операційної діяльності,

Обсяг реалізованої продукції.

Рр(пп) =(273/1890)*100=14,44%

Рр(зп) =(567/2592)*100=21,88%

Зміна рентабельності за рахунок збільшення доходу розраховується наступним чином:

DРд=(Пбаз/Дзв)-(Пбаз/Дбаз)*100% (33)

Зміна рентабельності за рахунок збільшення прибутку розраховується наступним чином:

DРп=(Пзв-Пбаз)/Дзв. (34)

Пбаз- прибуток базисного (попереднього) періоду,

Пзв- прибуток звітного періоду,

Дбаз- доход базисного (попереднього) періоду,

Дзв- доход звітного періоду.

Таблиця 2.10 Факторний аналіз зміни рентабельності підприємства| Показники | За попередній період | За звітний період | Відхилення абсолютне |

| Дохів (виручка) від реалізації продукції | 1890 | 2592 | 702 |

| Фінансові результати від операційної діяльності | 273 | 567 | 294 |

| Рентабельність реалізації продукції | 14,44 | 21,88 | 7,43 |

| Зміна рентабельності за рахунок зміни доходу | -3,91 | -3,87 | |

| Зміна рентабельності за рахунок зміни прибутку | 11,34 | 11,23 | |

| Загальна зміна рентабельності | 7,43 |

Рентабельність активів підприємства у звітному періоді дорівнювала 2,81%, рентабельність оборотних активів 6,86%, рентабельність власного капіталу 3,71%. Рентабельність реалізації продукції можна розрахувати за попередній та звітний періоди.

Отже, у попередньому періоді рентабельність реалізації продукції дорівнювала 14,44%, а у звітному періоді 21,88%. Тобто вона збільшилася на 7,43%. Це збільшення відбулось в результаті наступних змін: за рахунок зміни доходу, рентабельність продукції зменшилась на 3,91%, а за рахунок зміни прибутку рентабельність збільшилась на 11,34%.

Таблиця 2.11

Аналіз прибутковості підприємства| Статті | За попередній період | За звітний період | Абсолютне відхилення | Відносне відхилення,% |

| Дохід (виручка) від реалізації продукції | 1890,00 | 2592,00 | 702,00 | 37,14 |

| Прибуток від операційної діяльності | 273,00 | 567,00 | 294,00 | 107,69 |

| Витрати на реалізацію продкукції | 152,25 | 189,00 | 36,75 | 24,14 |

| Дохід/Витрати | 12,41 | 13,71 | 1,30 | 10,48 |

| Прибуток/Витрати | 1,79 | 3,00 | 1,21 | 67,31 |

В таблиці 2.11 представлено аналіз прибутковості операційної діяльності підприємства, з якої ми бачимо, що показник “дохід/витрати” у попередньому періоді становив 12,41, а у звітному періоді 13,71, тобто збільшився на 10,48%. Показник “прибуток/витрати” у попередньому періоді дорівнював 1,79, а у звітному періоді 3, тобто збільшився на 67,31%.

Висновки

Проведений в роботі фінансовий аналіз діяльності підприємства дає змогу зробити наступні висновки:

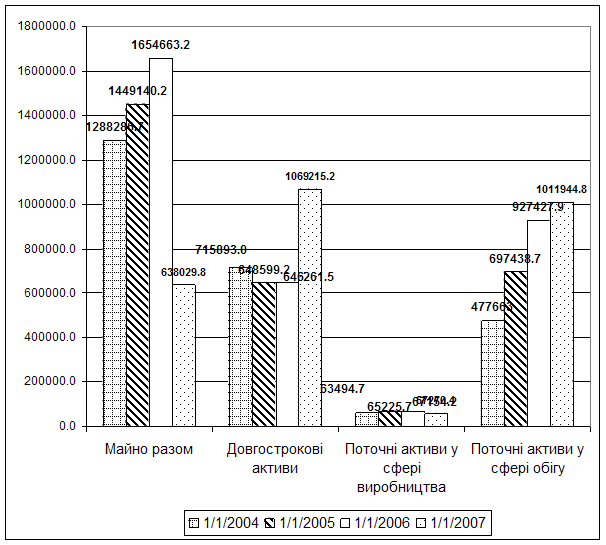

1. Майно підприємства складається з необоротних та оборотних активів. Необоротні активи підприємства складаються з нематеріальних активів та основних засобів. До складу оборотних активів включають матеріальні оборотні засоби (товарні запаси, виробничі запаси, готову продукцію, напівфабрикати), дебіторську заборгованість, грошові активи та їх еквіваленти.

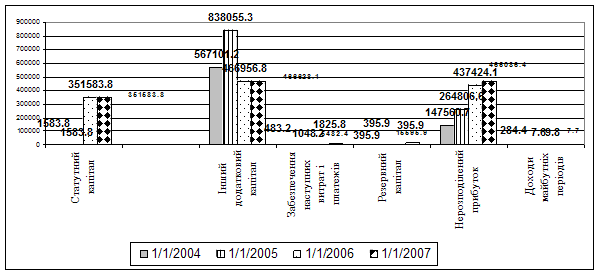

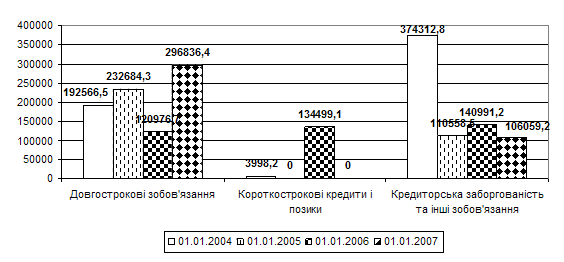

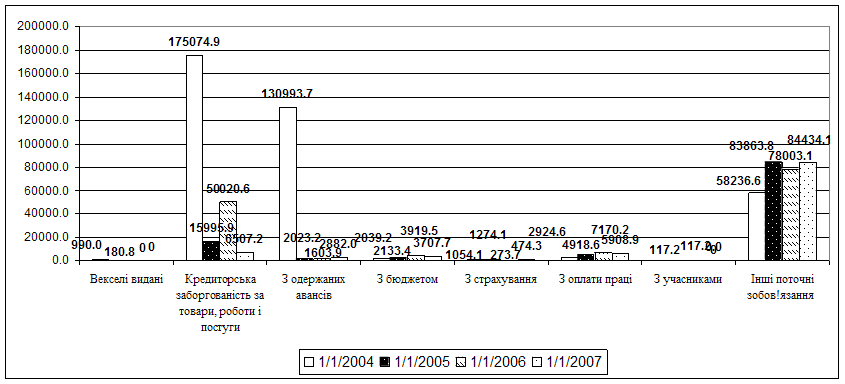

2. Капітал підприємства складається з власного капіталу та зобов’язань підприємства. На початок періоду власний капітал займав 81,38% в загальному обсязі майна підприємства, а на кінець періоду 71,31%. Зобов’язання підприємства на початок періоду займали 17,08%, а на кінець періоду 26,8%. В свою чергу зобов’язання поділяються на довгострокові та поточні.

3.Коефіцієнт автономії як на початок року так і на кінець знаходився на досить високому рівні. На початок року його значення дорівнювало 0,81, а на кінець 0,71. (оптимальне значення=0,5). Коефіцієнт фінансування на початок року майже у 2 рази перевищував оптимальне значення (оптимальне значення =2), а на кінець року він наблизився до оптимального значення і складав 2,49.

Коефіцієнт довгострокової фінансової незалежності на початок року становив 0,86, а на кінець року-0,82. Коефіцієнт співвідношення довго - та короткострокової заборгованості на початок року становив 0,38, а на кінець року 0,62. Це свідчить про те, що поточні зобов’язання перевищують довгострокові.

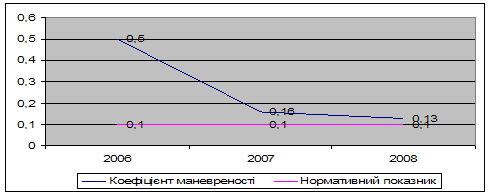

На початок року підприємство було забезпечене власними засобами на 61%, а на кінець року на 27%. Коефіцієнт маневрування власного капіталу на підприємстві на початок періоду складав 0,34, а на кінець періоду 0,14

4. Проведений в роботі аналіз оборотності оборотних активів дає змогу судити про те, що коефіцієнт оборотності капіталу дорівнює 0,18, це означає, що за рік оборотні активи обернуться 0,18 раз. Період їх обороту дорівнює 2032,38 днів.

Оборотний власний капітал підприємства за рік обернеться 0,24 раз, період його обороту дорівнює 1536,24 днів.

Позиковий капітал обернеться 0,74 рази за рік, його період обороту дорівнює 496,14 дні.

Коефіцієнт оборотності кредиторської заборгованості дорівнює 2,71 рази, а період обороту 134,75 днів.

5. На початок року коефіцієнт абсолютної ліквідності на початок року дорівнював 0,35, а на кінець року 0,2. Отриманий результат свідчить про нормальний фінансовий стан підприємства, тому що його результат знаходиться в оптимальних межах.

Проміжний коефіцієнт ліквідності на початок року дорівнював 1,32, а на кінець періоду 0,78, загальний коефіцієнт ліквідності на початок року становив 3,65, а на кінець року 2,28. Як видно з таблиці усі ці показники на кінець року зменшились, що свідчить про погіршення фінансового стану підприємства.

Коефіцієнт відновлення платоспроможності дорівнює 0,26, а коефіцієнт втрати платоспроможності 0,32.

6. Рентабельність активів підприємства у звітному періоді дорівнювала 2,81%, рентабельність оборотних активів 6,86%, рентабельність власного капіталу 3,71%. Рентабельність реалізації продукції можна розрахувати за попередній та звітний періоди. У попередньому періоді рентабельність реалізації продукції дорівнювала 14,44%, а у звітному періоді 21,88%. Тобто вона збільшилася на 7,43%. Це збільшення відбулось в результаті наступних змін: за рахунок зміни доходу, рентабельність продукції зменшилась на 3,91%, а за рахунок зміни прибутку рентабельність збільшилась на 11,34%.

Список використаної літератури

1. Положення (стандарт) бухгалтерського обліку 2 "Баланс". Затверджене Наказом Мінфіну України № 87 від 31.03.99р.

2. Анализ хозяйственной деятельности в промышленности. — Минск: Вышэйш. шк., 1995. — 363 c.: табл.

3. Баканов М.И., Шеремет А.Д. Теория экономического анализа. — М.: Финансы и статистика, 1995. — 284, [1] с.: ил., табл.

4. Балабанов А.И., Балабанов И.Т. Финансы. — М.; Х.; Минск; СПб.: Питер, 2000. — 188, [2] с.: ил., табл.

5. Балабанов И.Т. Основы финансового менеджмента. — М.: Финансы и статистика, 2000. — 525, [1] с.: табл., схем.

6. Бланк И.А. Стратегия и тактика управления финансами. — К.: МП «ИТЕМ лтд»: СП «АДЕФ-Украина», 1996. — 534 с.: ил., табл.

7. Бланк И.А. Финансовый менеджмент. — К.: Ника-Центр: Эльга, 2001. — 527, [1] с.: ил., табл., портр.

8. Ван Хорн Дж.К. Основы управления финансами. — М.: Финансы и статистика, 1997. — 799 с.: ил., табл.

9. Герчикова И.H. Финансовый менеджмент. — М.: АО «Консалтбанкир», 1996. — 203, [1] с.: табл.

10. Гридчина М.В. Финансовый менеджмент. — К., 1999. — 135 с.: ил., табл.

11. Зятковський І.В. Фінансове забезпечення діяльності підприємств. — Тернопіль: Екон. думка, 2000. — 228 с.: іл., табл.

12. Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. — М.: Финансы и статистика, 1995. — 429, [1] с.: ил., табл.

13. Кравченко Л.И. Анализ хозяйственной деятельности в торговле. — Минск: Вышэйш. шк., 1995. — 414, [1] с.: табл.

14. Лобанова E.H., Лимитовский М.А. Управление финансами. — М.: ИНФРА-М, 1999. — ХХІ, 251с.: табл.

15. Мазаракі А.А. Економіка торговельного підприємства. Підручник для вузів. (Під ред.проф.Ушакової)-К.”Хрещатик”,1999.-800с.

16. Моляков Д.С. Финансы предприятий отраслей народного хозяйства. — М.: Финансы и статистика, 1996. — 170, [1] с.: табл.

17. Негашев E.В. Анализ финансов предприятия в условиях рынка. — М.: Высш. шк., 1997. — 190, [2] с.: ил., табл.

18. Олексюк О.С. Системи підтримки прийняття фінансових рішень на мікрорівні. — К.: Наук. думка, 1998. — 507с.: іл.

19. Основы предпринимательской деятельности: финансовый менеджмент. — М.: Финансы и статистика, 2000. — 123, [2] с.: ил., табл.

20. Оцінка фінансової стійкості підприємств. — Львів, 1995. — 47, [1] с.

21. Русак H.А., Русак В.А. Основы финансового анализа. — Минск: ООО «Меркаванне», 1995. — 194, [1] с.: ил., табл.

22. Тренев H.H. Управление финансами. — М.: Финансы и статистика, 2000. — 494, [1] с.: ил., табл.

23. Управление финансовой деятельностью предприятия. — Минск: ООО «Мисанта», 1995. — 281 с.: табл.

24. Федоровский В.А. Экономика предприятия: секреты преуспевания. — [Николаев: ЭОЛИС, 1994]. — 48 c.

25. Финансовый анализ деятельности фирмы. — М.: ИСТ-СЕРВИС, 1995. — 240 с.

26. Філімоненков О.С. Фінанси підприємств. — Житомир: Житомир. інж.-технол. ін-т., 2000. — 438, [1] с.: табл.

27. Хеддервик, Карл. Финансово-экономический анализ деятельности предприятий. — М.: Финансы и статистика, 1996. — 189, [1] с.: табл.

28. Чупис А.В., Закоморный С.H. Эффективность использования финансовых ресурсов предприятия. — Сумы: Козацький вал, 1997. — 27, [1] с.

29. Экономика предприятия. — М.: ИНФРА-М, 1997. — 414, [1] с.: ил., табл.

Додатки Додаток 1 Баланс підприємства

| Актив | На початок звітного періоду | На кінець звітного періоду |

| 1. Необоротні активи | ||

| Нематеріальні активи: | ||

| залишкова вартість | 787,5 | 837 |

| первинна вартість | 866,25 | 945 |

| знос | 78,75 | 108 |

| Незавершене будівництво | 3150 | 5670 |

| Основні засоби: | 0 | 0 |

| залишкова вартість | 2310 | 3339 |

| первинна вартість | 3622,5 | 5040 |

| знос | 1312,5 | 1701 |

| Довготермінові фінансові інвестиції які обліковуються за методом участі в капіталі інших підприємств | 288,75 | 270 |

| інші фінансові інвестиції | 52,5 | 27 |

| Відстрочені податкові активи | 0 | 10,8 |

| Усього за розділом | 6588,75 | 10153,8 |

| 2. Оборотні активи | 0 | 0 |

| Запаси: | 0 | 0 |

| виробничі запаси | 1050 | 1215 |

| незавершене виробництво | 26,25 | 162 |

| готова продукція | 52,5 | 210,6 |

| Товари | 2415 | 2727 |

| Векселі одержані | 393,75 | 432 |

| Дебіторська заборгованість за товари, роботи, послуги: | 0 | 0 |

| чиста реалізаційна вартість | 787,5 | 864 |

| первинна вартість | 892,5 | 972 |

| резерв сумнівних боргів | 105 | 108 |

| Дебіторська заборгованість за розрахунками: | 0 | 0 |

| з бюджетом | 15,75 | 0 |

| за виданими авансами | 94,5 | 32,4 |

| Інша поточна дебіторська заборгованість | 52,5 | 10,8 |

| Поточні фінансові інвестиції | 131,25 | 54 |

| Грошові кошти та їх еквіваленти: | 0 | 0 |

| в національній валюті | 183,75 | 540 |

| в іноземній валюті | 315 | 10,8 |

| Інші оборотні активи | 26,25 | 0 |

| Усього за розділом | 5544 | 6258,6 |

| 3. Витрати майбутніх періодів | 131,25 | 189 |

| Баланс | 12264 | 16601,4 |

| 1.Власний капітал | ||

| Статутний капітал | 9450 | 10341 |

| Додатково вкладений капітал | 525 | 540 |

| Інший додатковий капітал | 0 | 795,6 |

| Резервний капітал | 131,25 | 189 |

| Нерозподілений прибуток (непокритий збиток) | 5,25 | 27 |

| Неоплачений капітал | -78,75 | -27 |

| Вилучений капітал | -52,5 | -27 |

| Усього за розділом | 9980,25 | 11838,6 |

| 2.Забезпечення наступних витрат і платежів | ||

| Забезпечення виплат персоналу | 26,25 | 16,2 |

| Інші забезпечення | 5,25 | 0 |

| Цільове фінансування | 26,25 | 0 |

| Усього за розділом | 57,75 | 16,2 |

| 3. Довгострокові зобов’язання | ||

| Довгострокові кредити банків | 525 | 1575 |

| Відстрочені податкові зобов’язання | 0 | 135 |

| Інші довгострокові зобов’язання | 52,5 | 0 |

| Усього за розділом | 577,5 | 1710 |

| 4.Поточні зобов’язання | ||

| Короткострокові кредити банку | 315 | 1413 |

| Поточна заборгованість за довгостроковими зобов’язаннями | 52,5 | 54 |

| Векселі видані | 157,5 | 351 |

| Кредиторська заборгованість за товари, роботи, послуги. | 656,25 | 610,2 |

| Поточні зобов’язання за розрахунками: | ||

| з одержаних авансів | 131,25 | 117 |

| з бюджетом | 26,25 | 54 |

| з позабюджетних платежів | 7,875 | 10,8 |

| зі страхування | 18,375 | 8,1 |

| з оплати праці | 47,25 | 27 |

| з учасниками | 78,75 | 94,5 |

| Інші поточні зобов’язання | 26,25 | 0 |

| Усього за розділом | 1517,25 | 2739,6 |

| 5.Доходи майбутніх періодів | 131,25 | 297 |

| Баланс | 12264 | 16601,4 |

Додаток 2 Звіт про фінансові результати

| Статті | За звітний період | За попередній період |

| Дохід (виручка) від реалізації продукції | 2592 | 1890 |

| ПДВ | 432 | 315 |

| Акцизний збір | 156,6 | 110,25 |

| Інші вирахування з доходу | 59,4 | 47,25 |

| Чистий доход від реалізації продукції | 1944 | 1417,5 |

| Собівартість реалізованої продукції | 1215 | 997,5 |

| Валовий прибуток | 729 | 420 |

| Інші операційні доходи | 27 | 5,25 |

| Адміністративні витрати | 140,4 | 105 |

| Витрати на збут | 27 | 31,5 |

| Інші операційні витрати | 21,6 | 15,75 |

| Фінансові результати від операційної діяльності | 567 | 273 |

| Дохід від участі в капіталі | 27 | 33,25 |

| Інші фінансові доходи | 21,6 | 29,75 |

| Інші доходи | 10,8 | 26,25 |

| Фінансові витрати | 27 | 31,5 |

| Витрати від участі в капіталі | 0 | 5,25 |

| Інші витрати | 5,4 | 36,75 |

| Фінансові результати від звичайної діяльності до оподаткування | 594 | 288,75 |

| Податок на прибуток від звичайної діяльності | 178,2 | 86,625 |

| Фінансові результати від звичайної діяльності | 415,8 | 202,125 |

| Надзвичайні доходи | 16,2 | 26,25 |

| Надзвичайні витрати | 27 | 0 |

| Податки з надзвичайної прибутку | 0 | 7,875 |

| Чистий прибуток | 405 | 220,5 |

Похожие работы

... 7072 грн. в 2008 р. до 11019 грн. в 2009 році. Для підвищення ділової активності та ефективності господарювання проводити швидшу реалізацію продукції, не затримувати її на складі. 8. Аналіз фінансового стану підприємства в умовах застосування сучасних інформаційних технологій Сучасність і постійні зміни в умовах існування підприємства вимагають найновіших методів управління. Звідси постає ...

... 25307,9=-2,132 Кінець року = (32216,2-67862,5)/32216,2=-35646,3/32216,2=-1,106 Мінімальне значення цього показника — 0,1. Збільшення величини показника свідчить про непоганий фінансовий стан підприємства і його спроможність проводити незалежну фінансову політику. 9. Коефіцієнт співвідношення необоротних і власних коштів розраховується як відношення необоротних коштів до власного капіталу ( ...

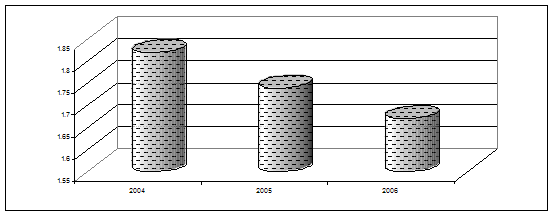

... італу протягом 2004 – 2006 року знизилась на 2,7%. Рисунок 2.11. Динаміка рентабельності активів та власного капіталу ВАТ „ДніпроАЗОТ” 3 Дослідницька частина. Оптимізація структури фінансових ресурсів підприємства Поняття "структура капіталу" в найбільш загальному виді характеризується всіма закордонними та вітчизняними економістами як співвідношення всіх форм власних та позичених фі ...

... формування активів. Визначається фінансова стійкість відношенням вартості матеріальних оборотних активів (запасів та витрат) до величини власних та позикових джерел коштів для їх формування. Аналіз фінансового стану підприємства ТОВ "Комфорт" показав, що власний капітал у 2006 році складав 1529421,7 грн. За рахунок чистого прибутку, отриманого за звітній період власний капітал зріс на відповідну ...

0 комментариев