Навигация

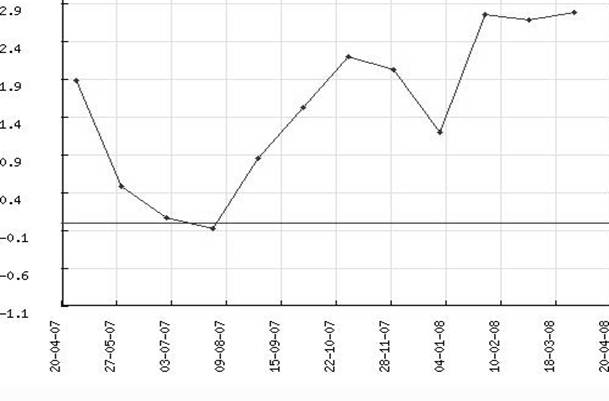

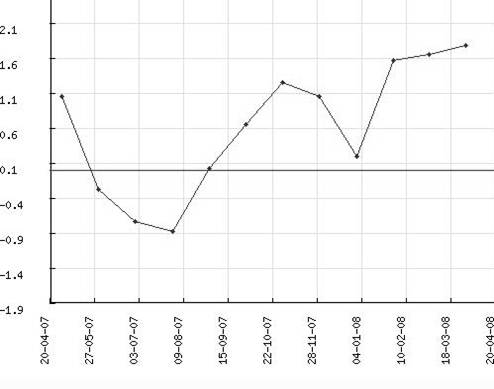

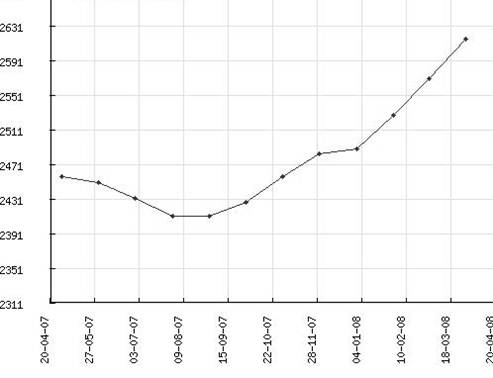

Динаміка цін на ринку комерційної нерухомості в м. Київ

2. Динаміка цін на ринку комерційної нерухомості в м. Київ

За даними 2009 року на ринку комерційної нерухомості Києва дно вже пройдено і почалося повільне зростання орендних ставок.

На ринку рітейлу – дно вже пройдено. Можливе короткочасне зростання вакантності на ринку рітейлу до 5 % з 3 % за рахунок виведення нових об'єктів.

У минулому році нові орендарі склали близько 1 %, цього року цифра може збільшитися, але приходу на ринок великої кількості нових орендарів чекати не варто.

На ринку складської нерухомості відзначається стабілізація ставок і стимулом для зростання ринку стане зростання ринку рітейлу. При цьому слід очікувати поступового скорочення вакантності в складських комплексах за рахунок вибору представленої на ринку пропозиції. Цього року орендарі, які розуміють, що ринок – на дні, будуть переїжджати на більш якісні об'єкти.

В перспективі буде повертатися інтерес до ринку землі. Якщо в минулому році цей ринок був мертвий, то цього року він буде оживати. Тому що на ньому не вистачає приміщень і інвестори будуть дивитися на нові майданчики.

Перенесення термінів введення в експлуатацію і заморожування ряду великих проектів призвело до того, що в 2009 році у Києві було введено всього 91,3 тис. кв. м професійних офісних площ, що на 27 % менше аналогічного показника 2008 року.

Продаж

Офіси – мін. $ 1600; макс. $ 10 000 за квадратний метр

Склади – хв. $ 350; макс. $ 1800 за квадратний метр

Нежитлові приміщення різного цільового призначення – хв. $ 1500; макс. $ 20000 за квадратний метр

Оренда

Офіси – мін 60 грн.; Макс. 850 грн. за квадратний метр

Склади – хв. 25 грн.; Макс. 85 грн. за квадратний метр

Нежитлові приміщення різного цільового призначення – хв. 85 грн.;

Макс. 920 грн. за квадратний метр

Нові економічні реалії переформатували ринок торгового рітейлу. У 2009 році відбулася зміна лідерів. Не витримавши конкуренції, з українського ринку пішла мережа супермаркетів «Домотехніка», торгові площі якої зайняла мережа «Ельдорадо»; та ж історія сталася з гіпермакетамі «О'кей», у приміщеннях яких планує відкрити свої магазини французький «Ашан».

Враховуючи, що на кінець 2008 року забезпеченість столиці сучасними торговими площами складала 120 кв. м. на 1000 чоловік, а в розвинених країнах цей показник складає в середньому 500–700 кв. м. на 1000 чоловік, девелопери будували грандіозні плани з відкриття нових ТЦ. Криза підкоригував плани розвитку ТЦ. Однак за 2009 рік все-таки були введені в експлуатацію ряд об'єктів: центр інтер'єру та стилю «Домосфера», «Metro» в Деснянському районі, ТЦ меблів та дизайну «Аракс» на Окружній, торгово-офісний центр «Палладіум Сіті». Наприкінці жовтня було відкрито найбільший з реалізованих в Україні проектів ТРЦ «Дрім Таун». Сьогодні цей ТРЦ заповнений орендарями на більш ніж 95 %. Під дахом ТРЦ «Дрім Таун» вдалося зібрати кращі бренди провідних міжнародних операторів і рітейлерів України, а також популярні формати розваг.

Незважаючи на зниження відвідуваності, успішні ТЦ демонструють більшу стійкість до негативних впливів кризи і мають високий рівень заповнюваності. У виборі орендарів досить прискіпливі: торговельні площі здають в основному під магазини брендових марок.

Власники менш успішних проектів, яким доводиться боротися з низькою відвідуваністю і зростаючої вакантністю, більш лояльно відносяться до орендарів. Замінити пішов орендаря їм досить складно. І хоча пріоритет і кращі майданчики вони віддають господарям брендових магазинів, але готові прийняти будь-якого платоспроможного орендаря.

Орендні ставки в столичних ТЦ сьогодні становлять від 600 до 2100 доларів за квадратний метр на рік. Орендна плата залежить від місця розташування, площі, марки товару.

Слід зазначити, що з початку кризи доларова вартість оренди в торгових центрах столиці знизилася на 60 %

Зниження купівельної спроможності населення підштовхнуло підприємців більш активно розвивати напрямок економ-класу. Все більше затребуваними стають магазини, що спеціалізуються на секонд-хенді і стоці. Такі магазини площею до 150 кв. м., відкриваються у спальних районах столиці. Орендна плата там становить 100–130 гривень за квадратний метр на місяць. Конкуренцію супермаркетам сьогодні становлять і так звані магазини біля будинку, невеликого формату з мінімальним набором товару. Орендна плата в таких магазинах становить до 200 грн. за квадратний метр на місяць. Столичним ринком зацікавилися регіональні виробники, які готові відкривати мережі невеликих магазинів певної спеціалізації.

Проте істотного зниження орендних ставок чекати не варто. Найбільш перспективними інвесторами комерційної нерухомості сьогодні називають фонди прямого інвестування. За прогнозами аналітиків, на відміну від локризового часу, коли девелопери прагнули максимально збільшити об'єми своїх проектів, найближчим часом актуальними будуть менш масштабні проекти вартістю $20–40 млн.

Офісна нерухомість

На 2010 рік заплановано виведення на ринок близько 149 тис. кв. м офісних площ. Очікується введення в експлуатацію таких помітних об'єктів як БЦ «Еспланада», «Преміум центр», БЦ «Топаз». Дані «Knight Frank» декілька відрізняються: за оцінкою компанії, загальна площа ключових проектів, які планується ввести в експлуатацію цього року, складає близько 173 тис. кв. м.

«Ми чекаємо стабілізацію рівня вакантності офісних відвідин в 2010 році і її середнє значення в межах 10 %. Ми вважаємо, що в першій половині 2010 року на ринку офісної нерухомості Києва не відбудеться істотних коливань орендних ставок», – говорять аналітики УТГ.

За їх даними, в другій половині поточного року – при сприятливому сценарії результату політичних процесів, розвитку економіки, відновлення інвестиційної активності зовнішніх ринків – можлива поява передумов реанімації попиту. У будь-якому випадку, корекція орендних ставок у бік збільшення носитиме стриманий характер і не перевищить 5–10 % за підсумками року.

Торгова нерухомість

Протягом 2009 року на ринок професійної торгової нерухомості очікується вихід 6 торгових центрів загальною площею більше 350 тис. кв. м і торговою – більше 200 тис. кв. м.

Введення в експлуатацію даних торгових центрів було заплановане ще на 2008–2009 роки, проте із-за недостатнього фінансування їх відкриття переносилося на пізніші терміни.

У 2010 році в сегменті професійної торгової нерухомості орендні ставки – як для «якірних» орендарів, так і для орендарів торгової галереї – істотно не мінятимуться. Коливання може знаходитися в межах 5–15 % залежно від ТЦ, що пов'язане з дефіцитом торгових площ, що зберігається, ротацією орендарів і валютними ризиками.

Вакантність площ в торгових центрах, що діють, залежно від якості ТЦ, прогнозується на рівні 2–5 %. Для ТЦ, які плануються до відкриття в 2010 році, вакантність може досягти на момент відкриття 15–20 %, оскільки сьогодні власники готові відкривати торгові комплекси до підписання договорів на 100 % площ і закінчення ремонту в деяких магазинах, не відкладаючи введення об'єкту на пізніші терміни.

«У 2010–2011 роках можна прогнозувати подальший активний розвиток крупних мережевих операторів (гіпермаркетів, DIY, побутової техніки), як в лівобережній частині столиці, так і на правом бережу, у віддалених від центру районах. Як показує практика, крупні торгові об'єкти концентруються в безпосередній близькості один від одного, збільшуючи цим синергетичний ефект. Прикладом даної синергиі можуть служити гіпермаркет «Auchan» і найбільший в Європі DIY «Епіцентр», що відкрилися в грудні 2009 року в Святошинськом районі Києва», – вважають аналітики «Knight Frank».

Ставки капіталізації по торгових об'єктах, операції з придбання яких можуть бути закриті в 2010 році, найімовірніше коливатимуться в діапазоні 12–16 %.

«Враховуючи, що левова частка нових ТЦ зводиться на кредитні засоби зовнішнього походження, бурхливого зростання числа нових об'єктів не передбачається. Очевидно, що найближчим часом торгова нерухомість розвиватиметься за рахунок вітчизняних бізнес-групп, які зможуть збільшувати свою частку ринку, а не навпаки», – вважає В. Жваво.

Готелі

Згідно вимогам УЄФА, число готельних об'єктів категорій 5* і 4* в Україні повинне збільшитися в рази. «Це означає, що до 2012 року в столиці повинно бути побудовано ще близько 10–15 висококласних готелів», – відзначають аналітики «Knight Frank».

Серед анонсованих проектів до 2012 року основний об'єм доводиться на висококласні готелі (см. Таблицю 3). Обмежена кількість анонсованих готельних проектів категорії 3* пояснюється низьким рівнем рентабельності в умовах української економіки, порівняно з висококласними проектами.

«Ми відзначаємо збільшення інтересу до готельного сектора і чекаємо нових операцій між операторами в готельному секторі», – заявив радник «Baker & McKenzie» М. Сокиран.

Склади

«Knight Frank» заявляє, що на 2010 роки заплановано введення в експлуатацію близько 240 тис. кв. м професійних складських площ. Таким чином, на початок 2011 року об'єм пропозиції складів класу «А» і «В» може скласти 1068 тис. кв. м.

В той же час аналітики «Colliers International» припускають, що об'єм нової пропозиції для відкритого ринку складе від 80 тис. кв. м до 130 тис. кв. м. Очікуваний об'єм нових складських приміщень для власного користування складе не більше 10 тис. кв. м.

На думку гравців ринку, найймовірніше, що протягом першого півріччя 2010 року орендні ставки для складських приміщень збережуться на рівні IV кварталу 2009 року в діапазоні не меншого $5–7 за кв. м в місяць.

Протягом 2010 року очікується незначне збільшення частки вакантних складських площ ще як мінімум на 10–15 % за рахунок планованого виходу на ринок складських площ і звільнення частини площ у зв'язку з можливим відходом з ринку деяких компаній-орендарів

За даними порталу realt. ua, за лютий 2010 року середня ціна оренди офісної нерухомості виросла на 4. 15 %, торговою – на 3. 6 %, а складською – впала на 6.40 %.

Вартість оренди комерційної нерухомості склала (у $ за кв. м):

По всіх районах Києва:

- Офісна: 16.79 (+4. 15 %)

- Торгова: 30.26 (+3. 6 %)

- Складська: 4.53 (-6. 40 %)

Зокрема:

Центр: офісна – 19. 98, торгова – 44. 62 (у $ за кв. м)

Правий берег (без Центру): офісна – 13. 52, торгова – 23. 96, складська – 4. 51 (у $ за кв. м)

Лівий берег: офісна – 11. 52, торгова – 21. 27, складська – 4. 49 UA.

При розрахунку не враховувалися:

- в торговій – місце на ринку, кіоск – 2 %

- в складській – майданчики – 1 %

Отже, до комерційної нерухомості належить частина об’єктів нежитлового фонду: будинки і приміщення, які використовуються для здійснення виробничої діяльності, торгівлі, офіси, підприємства сервісу, громадського харчування тощо.

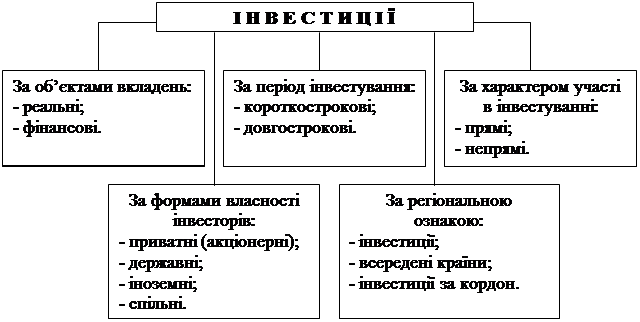

На думку фахівців, найбільш перспективну динаміку розвитку мають ті сегменти ринку комерційної нерухомості, на яких традиційно присутній масовий попит – невеликі офіси, малоформатні магазини, кафе, склади. Інвестування в комерційну нерухомість, у тому числі купівля нерухомості в кредит, стає більш популярною, ніж оренда бізнес-приміщень. Інвестування в нерухомість протягом десятиліть розглядається як одне з найбільш безпечних та найбільш прибуткових, а в довгостроковій перспективі це чудова можливість збереження та накопичення власного капіталу. Головна особливість інвестицій в нерухомість це – гармонія надійності та доходності. Експерти прогнозують, що ринок комерційної нерухомості в довгостроковому плані буде продовжувати зростати та активно розвиватись, зважаючи на те, що показники забезпеченості комерційною нерухомістю значно поступаються показникам східноєвропейських країн. Крім того, досить високими є терміни окупності інвестицій у комерційну нерухомість. Якщо у Європі середній термін окупності інвестицій у комерційну нерухомість складає 10–20 років, то в Україні – 5–10 років.

Похожие работы

... з такими факторами: · розвинута інфраструктура котеджних містечок; · прийнятне транспортне сполучення з Києвом; · краща екологічна ситуація; · подорожчання землі. Оборот вторинного ринку житла в Україні у 2003 році становив близько $4,3-4,5 млрд. Збільшенню річного обороту вторинного ринку житла насамперед сприяло зростання цін на житлову нерухомість. Загальний оборот ...

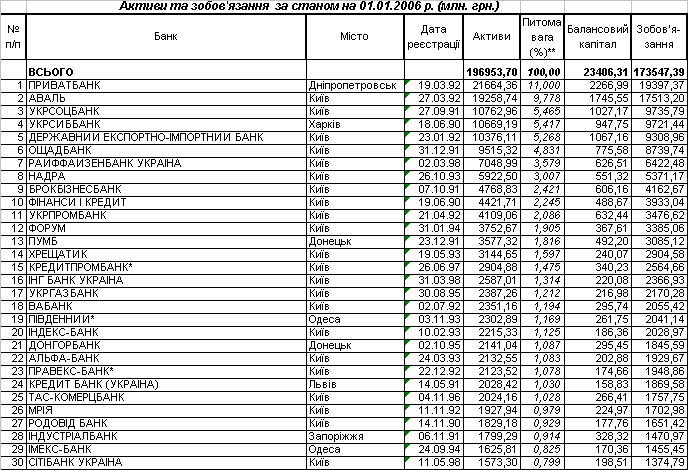

... є відносно малим (3% та 0,3% відповідно). В Додатку В представлені результати аналізу стану умов іпотечного кредитування фізичних осіб комерційними банками України 4. РОЗРАХУНОК БАНКІВСЬКОЇ РЕНТАБЕЛЬНОСТІ ДОВГОСТРОКОВОГО ІПОТЕЧНОГО КРЕДИТУВАННЯ 4.1 Аналіз структури та вартості ресурсних джерел для довгострокового іпотечного кредитування В якості довгострокових ресурсних оплачуваних джерел для ...

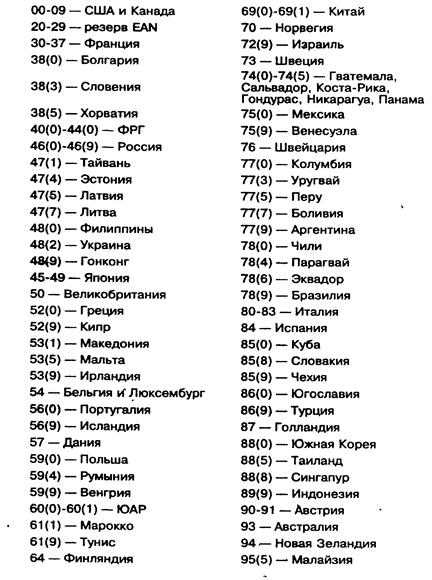

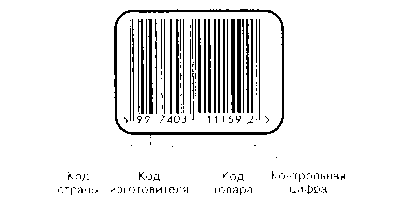

... дповідальності, а також двох специфічних санкцій у виді штрафів, що накладаються Антимонопольним комітетом, і примусового розділу монопольних утворень (статті 16, 19-22).РОЗДІЛ III. ІНШІ ФОРМИ ДЕРЖАВНОГО РЕГУЛЮВАННЯ КОМЕРЦІЙНОЇ ДІЯЛЬНОСТІ ГЛАВА I. Штрихове кодування.Якість продукції як економічна категорія – це сукупність технічних, експлуатаційних, соціальних і інших властивостей речей, що ...

... . Існує п’ять основних шляхів виходу: - флотація компанії; - продаж компанії; - рефінансування (продаж інвестиції іншій інвестиційній організації); - перекупка компанії управляючими. Флотація на фондовому ринку може бути доступна тільки досить великим компаніям з допустимими показниками прибутку. Іноді компанія може флотувати свої акції на закордонній Фондовій Біржі без флотування ...

0 комментариев