Навигация

Рентабельність іпотечного кредитування фізичних осіб комерційними банками України

ЗВІТ ПО ПЕРЕДДИПЛОМНІЙ ПРАКТИЦІ

РЕНТАБЕЛЬНІСТЬ

ІПОТЕЧНОГО КРЕДИТУВАННЯ ФІЗИЧНИХ ОСІБ

КОМЕРЦІЙНИМИ БАНКАМИ УКРАЇНИ

ЗМІСТ

ВСТУП

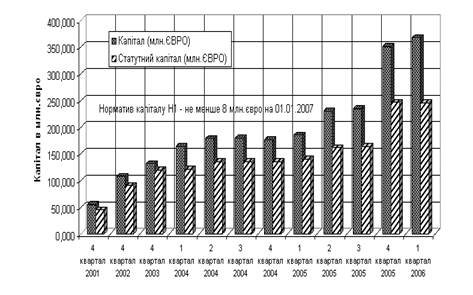

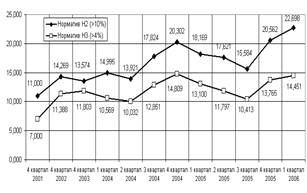

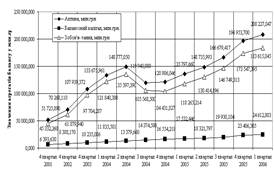

1. ЗАГАЛЬНА ХАРАКТЕРИСТИКА КРЕДИТНО-БАНКІВСЬКОЇ СИСТЕМИ УКРАЇНИ

2. ПОРІВНЯЛЬНИЙ АНАЛІЗ УМОВ ТА КРЕДИТНИХ СТАВОК ДОВГОСТРОКОВОГО ІПОТЕЧНОГО КРЕДИТУВАННЯ ПРИДБАННЯ АВТОМОБІЛІВ ТА ЖИТЛА В БАНКАХ УКРАЇНИ

2.1 Характеристики довгострокового іпотечного кредитування в комерційному банку з 100% іноземним капіталом «РайффайзенБанк Україна»

2.1.1 Історія та основні характеристики банку «РайффайзенБанк Україна»

2.1.2 Умови кредитування фізичних осіб для придбання житла

2.1.3 Житло в кредит. Кредитний калькулятор «РайффайзенБанк Україна»

2.1.4 Автомобіль в кредит для фізичних осіб

2.1.5 Автомобіль в кредит. Кредитний калькулятор «РайффайзенБанк Україна»

2.1.6 Відсоткові ставки вартості за залучені кошти (депозитні операції Банку)

2.2 Характеристики довгострокового іпотечного кредитування в комерційному банку з 100% національним капіталом «Приватбанк»

2.2.1 Історія та основні характеристики банку «Приватбанк»

2.2.2 Умови кредитування фізичних осіб для придбання житла

2.2.3 Житло в кредит. Кредитний калькулятор «Приватбанк»

2.2.4 Автомобіль в кредит для фізичних осіб

2.2.5 Автомобіль в кредит. Кредитний калькулятор «Приватбанк»

2.2.6 Відсоткові ставки вартості за залучені кошти (депозитні операції Банку)

3. СУТНІСТЬ, СХЕМИ ТА ЗАРУБІЖНИЙ ДОСВІД БАНКІВСЬКОГО ІПОТЕЧНОГО КРЕДИТУВАННЯ

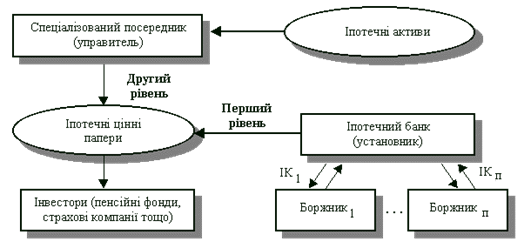

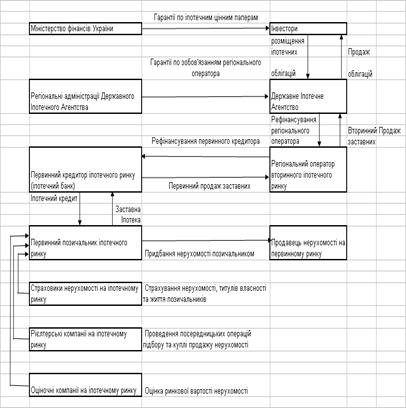

3.1 Механізм іпотечного кредитування

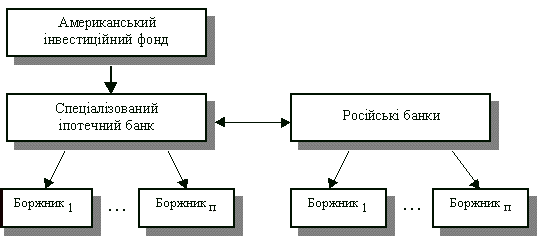

3.2 Досвід іпотечного кредитування в розвинених зарубіжних країнах

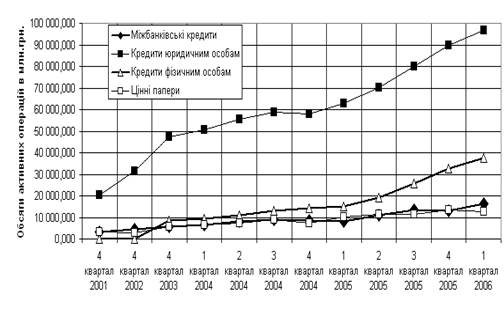

3.3 Огляд ринку іпотечного кредитування країн Європейського Союзу та України

4. РОЗРАХУНОК БАНКІВСЬКОЇ РЕНТАБЕЛЬНОСТІ ДОВГОСТРОКОВОГО ІПОТЕЧНОГО КРЕДИТУВАННЯ

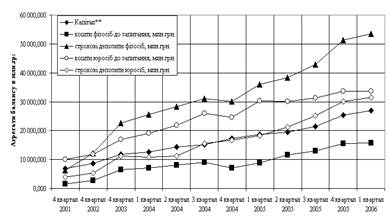

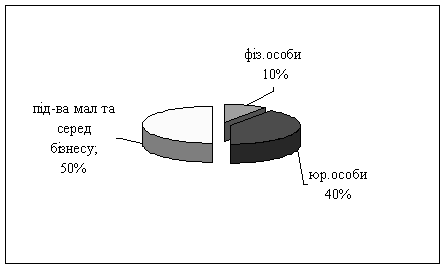

4.1 Аналіз структури та вартості ресурсних джерел для довгострокового іпотечного кредитування

4.2 Оцінка рентабельності довгострокового іпотечного кредитування

ВИСНОВКИ

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУР

ДОДАТКИ

ВСТУП

Поняття «іпотека» походить зі Стародавньої Греції, де так називали стовп із написом, що земельна ділянка, на межі якої встановлювався такий стовп, є забезпеченням позики. На певному відрізку історії іпотекою називали заставу нерухомого майна шляхом запису до публічних книг1. Пізніше у країнах, які називали себе соціалістичними, унаслідок того що земля не була об’єктом купівлі, продажу й застави, іпотека не існувала. Сьогодні під іпотекою прийнято розуміти заставу нерухомого майна, головним чином землі, з метою отримання позики, так званого іпотечного кредиту2.

Безумовно, іпотека є невід’ємною ланкою ринкової економіки. Поява з 1 січня 2004 року системи правил про іпотеку сприятиме становленню в Україні іпотечного ринку, який як той, що самофінансується (без фінансового втручання держави), дозволить фінансувати виробництво, будівництво, сільське господарство, будівництво житла тощо. Очевидно, що іпотека сприятиме зростанню ділової активності, розвитку ринку фінансових та страхових послуг. Іпотека приваблива для кредиторів тим, що надійно захищає їх права перед іншими особами, які претендують на майно боржника, оскільки встановлює високий пріоритет для вимог іпотекодержателя.

З 1 січня 2004 року набули чинності правила, що формують іпотечний ринок України, а саме:

– Закон України від 05.06.2003 р. № 898-IV «Про іпотеку» (далі – Закон № 898, або нові правила про іпотеку) – встановлює основні правила іпотеки;

– Закон України від 19.06.2003 р. № 979-IV «Про іпотечне кредитування, операції з консолідованим іпотечним боргом та іпотечні сертифікати» (далі – Закон № 979) – установлює правила іпотечного кредитування, випуску та обігу іпотечних сертифікатів;

– Закон України від 19.06.2003 р. № 978-IV «Про фінансово-кредитні механізми та управління майном при будівництві житла та операції з нерухомістю» (далі – Закон № 978) – установлює обов’язковість іпотеки для забезпечення угоди між забудовником і стороною, що фінансує будівництво;

– Цивільний кодекс України від 16.01.2003 р. № 435-IV, зокрема ст. 575 «Окремі види застави» ;

– Господарський кодекс України від 16.01.2003 р. № 436-IV, зокрема

ст. 334 «Правовий статус банків», ст. 347 «Форми та види банківського кредиту».

Перелік документів, котрі так чи інакше регламентують іпотечну систему, був би неповним без документів, що встановлюють правила реєстрації прав на нерухоме майно і захисту прав кредиторів. На сьогодні існують лише відповідні законопроекти: проект Закону України від 05.06.2003 р. № 2580-1 «Про державну реєстрацію прав на нерухоме майно та їх обмежень»3 та проект Закону України від 11.07.2003 р. № 2336 «Про забезпечення вимог кредиторів та реєстрацію обтяжень». Можна передбачити появу найближчим часом закону, що регулює державну реєстрацію прав на нерухоме майно, оскільки без чіткої системи прав власності на нерухоме майно неможливе нормальне функціонування іпотечної системи в цілому. Згідно з п. 4 Прикінцевих положень Закону № 898 до набуття чинності таким законом порядок державної реєстрації іпотек установлюється Тимчасовим положенням про порядок державної реєстрації іпотек.

Відповідно до Закону № 898 іпотека – це вид забезпечення виконання зобов’язання нерухомим майном, що залишається у володінні та користуванні іпотекодавця, згідно з яким іпотекодержатель має право в разі невиконання боржником забезпеченого іпотекою зобов’язання отримати задоволення своїх вимог за рахунок предмета іпотеки переважно перед іншими кредиторами цього боржника в порядку, встановленому цим Законом. Отже, нове визначення іпотеки підкреслює, що іпотека – це не просто застава, а спеціальний (окремий) механізм, який можна розглядати як різновид застави.

По-своєму цікавий механізм державної реєстрації іпотеки (ст. 4 Закону № 898), що передбачає непряму мотивацію. Згідно з таким механізмом обтяження нерухомого майна іпотекою підлягає державній реєстрації, але і за її відсутності іпотечний договір залишається дійсним. Ось тут і спрацьовує механізм мотивації, згідно з яким, якщо іпотека не пройде процедуру державної реєстрації, вимога іпотекодержателя не набуває пріоритету щодо зареєстрованих прав чи вимог інших осіб на передане в іпотеку нерухоме майно. Зареєстровані права та вимоги на нерухоме майно підлягають задоволенню згідно з їх пріоритетом – у черговості їх державної реєстрації (ст. 3 Закону № 898).

Щоб нерухоме майно стало предметом іпотеки, воно згідно з новими правилами має відповідати таким умовам (ст. 5 Закону № 898): по-перше, таке майно має належати іпотекодавцю на праві власності (або на праві господарського ведення), по-друге, нерухоме майно має бути відчужуваним і на нього може бути звернено стягнення, по-третє, таке майно має бути зареєстроване як окремий виділений у натурі об’єкт. Отже, обов’язкові умови, яким повинен відповідати предмет іпотеки, готують підґрунтя для задоволення іпотекодержателем своїх вимог за рахунок предмета іпотеки, якщо це буде потрібно.

Установлено й такі обов’язкові умови передачі нерухомого майна в іпотеку, що демонструють зв'язок земельних ділянок і будов на таких ділянках, які належать іпотекодавцю на праві власності. Якщо в іпотеку передається будова, іпотека поширюється і на земельну ділянку, на якій розташовано таку будову та яка необхідна для цільового використання такої будови, і навпаки. Така норма сприяє концентрації прав власності в одних руках (не дає її «розпорошити») і дозволяє уникнути появи різних власників у землі та будов на ній у результаті іпотеки.

Іпотека того самого нерухомого майна може бути багаторазовою (ст. 13 Закону № 898), для чого необхідна згода попередніх іпотекодержателей, якщо інше не встановлено іпотечним договором. Правила наступної іпотеки наочно демонструють роботу механізму пріоритету іпотеки, а саме: попередня іпотека має вищий пріоритет стосовно наступних іпотек.

Об’єкт досліджень: умови та розвиток іпотечного кредитування банками України фізичних осіб на прикладі комерційних банків «Райффайзенбанк Україна» (з 100% іноземним капіталом) та АКБ «Приватбанк» ( з 100% національним капіталом)

Мета досліджень: оцінка рентабельності іпотечного кредитування для комерційних банків та факторів, що мають суттєвий вплив на рівень рентабельності.

Актуальність досліджень: іпотечне кредитування з 01.01.2004 дає нові механізми взаємовигідного довгострокового кредитування, яке основане на двухступеневій схемі початкового кредитування банками суб’єктів господарювання та наступного коротко- та довгострокового оборотного рефінансування надбаних іпотечних активів через механізми реалізації нових цінних паперів (іпотечних сертифікатів), для існування яких необхідний розвинутий ринок іпотечних цінних паперів в Україні.

Похожие работы

... внем ризику непогашення векселя;г) Низькоризикові низькодохідні іпотечні кредити під заставу нерухомості з можливістю рефінансування іпотечних активів через випуск іпотечних цінних паперів; РОЗДІЛ 2. АНАЛІЗ КРЕДИТУВАННЯ НАСЕЛЕННЯ В КОМЕРЦІЙНОМУ БАНКУ АППБ „АВАЛЬ” 2.1 Загальні характеристики діяльності АППБ “Аваль” Акціонерний поштово-пенсійний банк “Аваль” заснований у 1992 році. У 2002 ...

... ощадний рахунок - рахунок "Кошти за довірчими операціями фізичних осіб з житловими ощадними вкладами", відкритий в балансі банку для залучення коштів громадян і суб'єктів підприємницької діяльності на довгострокові житлові ощадні вклади з наступним їх спрямуванням на довгострокове кредитування будівництва житла для населення та здійснення соціальних виплат. - Іменний рахунок вкладника - рахунок ...

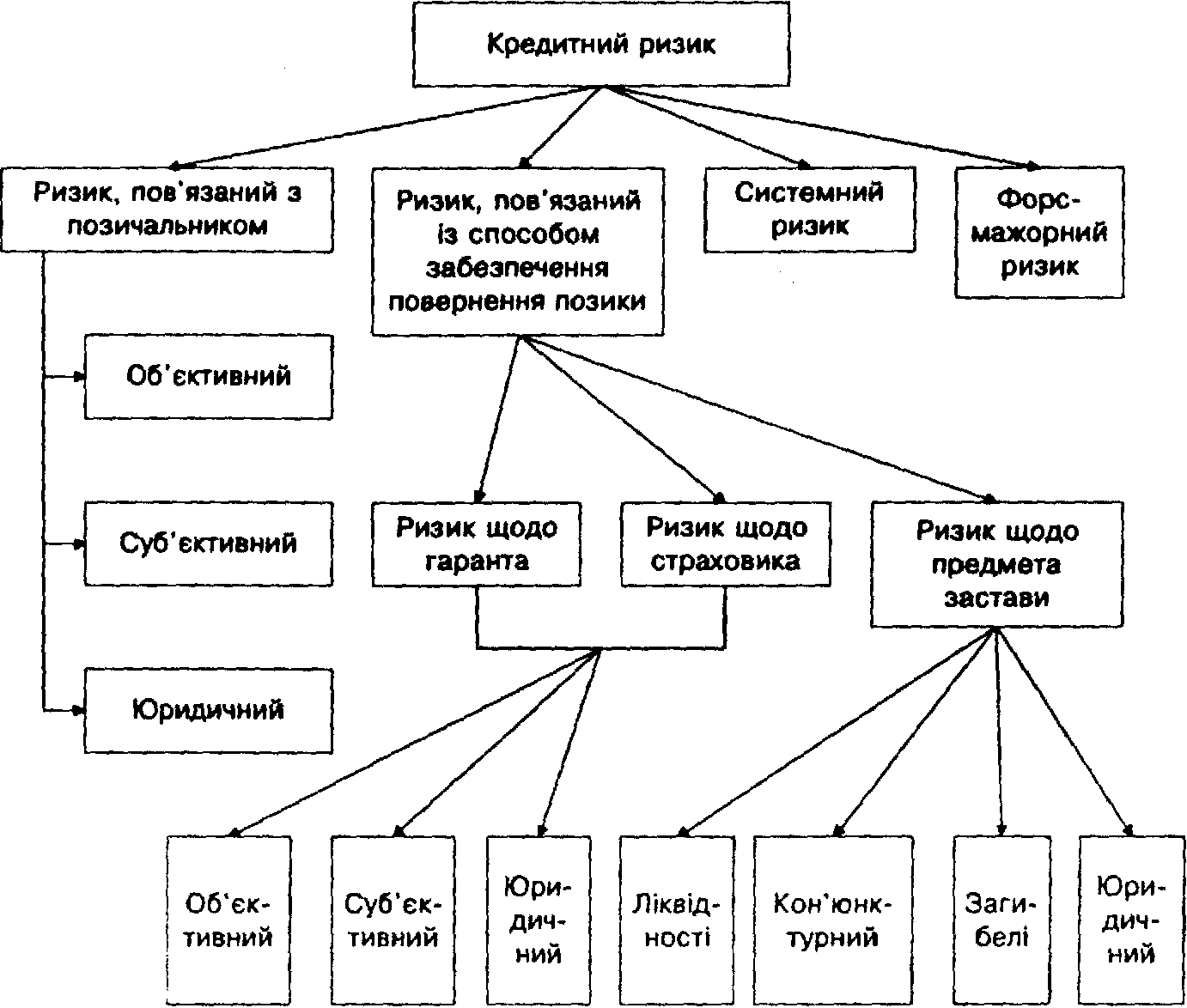

... кредитоспроможність можуть погіршитися або покращитися. Тому увага кредитних працівників Київської філії АКБ “МТ-Банк” повинна акцентуватись на покращенні ризик-менеджменту самого банку.71 Глава 3. Шляхи вдосконалення мінімізації кредитного ризику комерційного банку. 3.1.Зарубіжний досвід щодо мінімізації кредитного ризику. При формуванні і вдосконаленні банківської системи України обов”язковою ...

... ВАТ "Кредобанк". Завдання відділу маркетингу визначені у Положенні про організацію Головного Банку ВАТ "Кредобанк". Департамент Маркетингу є структурним підрозділом Головного Банку ВАТ "Кредобанк". Організаційне положення Департаменту визначає організаційну структуру Департаменту, завдання його внутрішніх структурних підрозділів, функціональні посадові обов'язки, організацію системи внутрішнього ...

0 комментариев