Навигация

Перспективы инфляции в России

3.2 Перспективы инфляции в России

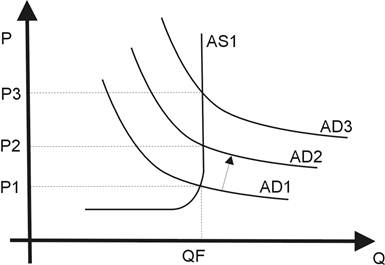

Одним из возможных путей регулирования инфляции является тргетирование. Режим таргетирования инфляции (inflation targeting) подразумевает публичное объявление целевых значений инфляции на определенную перспективу, а стабильность цен становится долгосрочной целью. Другие цели, такие как полная занятость или относительная стабильность обменного курса, также могут учитываться, но являются второстепенными. При этом если власти четко придерживаются поставленных целей и добиваются их, режим таргетирования инфляции ведет к снижению инфляционных ожиданий.

Режим таргетирования инфляции является достаточно новым методом денежно-кредитной политики, который тем не менее уже сейчас широко распространен в мире. Впервые о переходе к прямому таргетированию уровня инфляции заявила Новая Зеландия в 1990 г. Впоследствии этот режим был применен денежными властями Канады, Великобритании, Швеции, Финляндии, Австралии, Испании, Израиля, Чехии и Чили. Сначала таргетирование инфляции использовалось исключительно в развитых странах, а развивающиеся страны практически повсеместно использовали режим фиксированного обменного курса. Однако уже в конце 1990-х годов его начали использовать развивающиеся страны и страны с переходной экономикой. В настоящее время 23 страны применяют таргетироваиие инфляции, из которых лишь 7 являются развитыми.

На протяжении ближайших лет число стран, использующих режим инфляционного таргетирования будет расти. Опрос, проведенный экспертами МВФ среди представителей денежных властей 88 развивающихся стран и стран с переходной экономикой, показал, что более половины этих стран скорее всего перейдут в ближайшее время к инфляционному таргетированию. Более того, практически три четверти стран из их числа планируют перейти к таргетированию инфляции в 2010 г.

До недавнего времени в экономической литературе доминировала точка зрения, согласно которой режим таргетирования инфляции является гораздо более требовательным к институциональной и макроэкономической среде по сравнению с альтернативными режимами денежнокредитной политики. Достаточно жесткие условия, при выполнении которых считалось целесообразным переходить к таргетированию инфляции, заставляли развивающиеся страны и страны с переходной экономикой очень нерешительно подходить к реализации нового режима денежно-кредитной политики. Такая точка зрения подробно изложена в работе Б. Айхенгрина и др., авторы которой утверждали, что без необходимых технических навыков и независимости ЦБ не стоит и пытаться переходить к таргетированию инфляции. Более того, в исследовании рекомендовалось развивающимся странам, перешедшим к использованию инфляционного таргетирования, вернуться к режимам денежно-кредитной политики, которые они применяли ранее.

В последнее время, после того как стали очевидны положительные результаты, достигнутые странами, перешедшими к режиму таргетирования инфляции, в экономической литературе также стала преобладать более нейтральная точка зрения. Например, А. Караре и др. утверждают, что не существует абсолютно жестких условий, выполнение которых необходимо для внедрения режима инфляционного таргетироваиия. Другими словами, невыполнение каких-либо из ряда условий не должно становиться препятствием для перехода к инфляционному таргетированию. По мнению Е. Трумэна, многие из условий, указываемых в качестве необходимых для успешного применения режима таргетирования инфляции, являются на самом деле желательными, а не обязательными.

Стоит отметить, что большая часть таких условий на самом деле относится не только и не столько к режиму таргетирования инфляции, сколько к любому режиму денежно-кредитной политики. Более того, практика показывает, что выполнение жестких технических условий может оказаться менее важным, чем постоянное улучшение таких условий после перехода к таргетированию инфляции. Перечислим эти условия, а также оценим степень их выполнения в Российской Федерации.

1. Институциональная независимость: центральный банк должен обладать легальной автономией и не испытывать давления со стороны властей, которые могут привести к возникновению конфликтов с объявленной целью по инфляции.

2. Высокая квалификация аналитиков и надежная, статистика: для эффективного применения режима таргетирования инфляции ЦБ должен быть способен достоверно ее прогнозировать.

3. Требования к структуре экономики: успешная реализация режима таргетирования инфляции требует, чтобы цены в стране были свободными, экономика не испытывала сильной зависимости от цен на экспортируемое сырье и колебаний обменного курса, а долларизация экономики была минимальной.

4. Развитая финансовая система - для обеспечения стабильности финансовой системы при осуществлении таргетирования инфляции и эффективной работы трансмиссионного механизма денежно-кредитной политики необходимы устойчивая банковская система и развитые финансовые рынки.

Таким образом, ни одно условие в РФ не выполнено полностью. Однако очевидно, что все приведенные условия важны для любого режима денежно-кредитной политики, а некоторые из них являются более значимыми для режимов, альтернативных таргетированию инфляции. В частности, независимость ЦБ от фискальных властен и бюджетно-налоговая политика, направленная на поддержание соответствующего режима, являются более значимыми для режима фиксированного обменного курса, чем для инфляционного таргетирования. В то же время, конечно, есть и такие условия, которые более важны для успешного осуществления именно таргетирования инфляции, например наличие качественной статистики по макроэкономическим показателям страны.

Одновременно следует отметить, что улучшение институциональной среды в странах, использующих режим таргетирования инфляции, обычно происходило не до, а после момента перехода к новому режиму денежно-кредитной политики. Во всех странах, совершивших переход к режиму таргетирования инфляции, не выполнялись условия успешного внедрения такого режима. В то же время после перехода к новому режиму степень выполнения этих условий увеличивалась.

Н. Батини и Д. Лакстон утверждают, что не существует жестких обязательных условий, которые должны выполняться при успешном переходе к режиму таргетирования инфляции. Конечно, это не означает, что начальные условия абсолютно неважны: опыт стран, применяющих инфляционное таргетироваиие, говорит о том, что чем более точно соблюдались условия успешного внедрения данного режима, тем выше были достигнутые макроэкономические результаты. Однако практически при любых начальных условиях развивающиеся страны и страны с переходной экономикой, осуществившие переход к таргетированию инфляции, развивались динамичнее, чем прочие страны.

Отметим, что после перехода к режиму таргетирования инфляции результаты, достигнутые развитыми странами, были в целом выше, чем полученные в развивающихся странах и странах с переходной экономикой. Действительно, развивающиеся страны чаще не выполняли целевые ориентиры по снижению инфляции, чем развитые. Так, в работе С. Роджера и М. Стоуна утверждается, что развивающиеся страны и страны с переходной экономикой не достигали объявленных показателей в 50% случаев, в то время как развитые - лишь в 33% случаев. Данный результат отражает две тенденции. С одной стороны, развивающиеся страны и страны с переходной экономикой, как правило, значительно снижают темпы инфляции после перехода к новому режиму денежно-кредитной политики. С другой - высокая волатильность инфляции и, следовательно, более частое невыполнение объявленных целей характерно прежде всего для тех стран, которые добиваются значительного снижения инфляции, а не для тех, у кого целевые ориентиры изменяются слабо.

Опыт стран, перешедших к режиму таргетирования инфляции, также говорит о том, что плохие начальные условия могут быть улучшены за достаточно короткий срок. Например, Роджер и Стоун говорят о том, что волатильность инфляции в тех странах, которые после введения инфляционного таргетирования ее снижают, уменьшается вдвое в течение 3 лет.

Вообще говоря, тот факт, что макроэкономические показатели значительно улучшаются после начала применения режима таргетирования инфляции, даже если начальные условия были не слишком благоприятными, свидетельствует в пользу высокой значимости для макроэкономической динамики инфляционных ожиданий и веры экономических агентов в то, что центральный банк будет стараться выполнить заявленную цель по инфляции. В работе М. Шервина показано, что политическая поддержка перехода к режиму таргетирования инфляции является ключевым элементом успеха такой меры денежно-кредитной политики.

Отметим также, что многие страны, которые собираются внедрять режим инфляционного таргетирования, характеризуются лучшими макроэкономическими условиями, чем страны, которые уже перешли к такому режиму денежно-кредитной политики. Как правило, у кандидатов на внедрение инфляционного таргетирования меньшие темпы инфляции, бюджетный дефицит и более быстрый экономический рост. Следовательно, можно ожидать, что таким странам режим таргетирования инфляции принесет еще больше выгод по сравнению со странами, которые начали применять таргетирование инфляции ранее.

В то же время целесообразно выделить ряд ситуаций, при которых переход к режиму таргетирования инфляции является нежелательным (8), а также оценить степень близости ситуации в РФ к описываемым.

1. В некоторых небольших экономиках с малым ВВП на душу населения возможности ЦБ по проведению денежно-кредитной политики и независимость финансовой системы столь малы, что эффективная реализация режима таргетирования инфляции практически невозможна.

2. В ряде небольших открытых экономик зарплаты и цены практически полностью определяются ценами за границей и обменным курсом; в таком случае режим инфляционного таргетирования не будет иметь преимуществ по сравнению с режимом фиксированного обменного курса.

3. До настоящего времени практически не было стран, которые бы осуществляли переход к режиму инфляционного таргетирования при двузначных темпах инфляции; несмотря на то, что в таких условиях объявление целей по инфляции способно снизить инфляционные ожидания, ЦБ может понести значительные репутациодные издержки, так как данные цели с большой вероятностью не будут выполняться, кроме того, если цели не будут выполнены несколько раз подряд, инфляционные ожидания могут вновь вырасти.

4. Переход к режиму таргетирования инфляции может быть нежелательным в том случае, если органы государственной власти не поддерживают такой шага, при этом эффективное применение данного режима невозможно без здравой бюджетно-налоговой политики.

5. Режим таргетирования инфляции стоит внедрять лишь тогда, когда руководители ЦБ страны готовы жестко придерживаться объявленных целей и решений: режим инфляционного таргетирования является гибким инструментом денежно-кредитной политики, однако для его успешного применения важно обеспечить полное доверие экономических агентов к проводимой политике и заявлениям руководителей центрального банка.

Таким образом, в настоящее время, после снижения инфляции в РФ до уровня около 10% и по мере роста поддержки перехода к режиму таргетирования инфляции органами государственной власти в нашей стране выполнены, хотя и частично, все необходимые условия для введения нового режима денежно-кредитной политики. Не выполняется лишь условие, связанное с независимостью динамики денежного предложения и инфляции в стране от внешних факторов, что создает определенные трудности для перехода к режиму таргетирования инфляции в РФ.

Несмотря на то что есть страны, в которых переход к режиму таргетирования инфляции представляется нецелесообразным, в целом данный режим является весьма гибким инструментом денежно-кредитной политики, который может быть адаптирован для применения в конкретных государствах. Как правило, в развивающихся странах и странах с переходной экономикой финансовые сложности отличаются от проблем, возникающих в развитых странах. Г. Кальво и Ф. Мишкин выделяют 5 важнейших негативных характеристик развивающихся стран:

- некачественный финансовый менеджмент в общественном секторе;

- слабый финансовый сектор и неразвитость институтов на финансовом рынке;

- недостаточное доверие экономических агентов к органам государственной власти, осуществляющим денежно-кредитную политику;

- значительная долларизация экономики;

- высокая чувствительность экономики к динамике международных потоков капитала.

Кроме того, для многих развивающихся стран характерна значительная неопределенность по поводу трансмиссионного механизма денежно-кредитной политики, который работает в стране.

Необходимым условием повышения доверия населения к проводимой центральным банком денежно-кредитной политике является улучшение качества управления государственными финансами. В то же время отметим, что переход к таргетированию инфляции может сам по себе создать предпосылки для ужесточения денежно-кредитной политики. Это может произойти в том случае, если значительные расходы бюджета будут приводить к регулярному невыполнению заявленных целей по инфляции.

При переходе к режиму таргетирования инфляции необходимо принимать во внимание слабость финансовых институтов страны. Как: утверждают эксперты МВФ, указанная слабость изменяет эффективность и скорость работы трансмиссионного механизма денежно-кредитной политики. Недостаточно развитые финансовые рынки также могут снизить надежность использования рыночных инструментов денежно-кредитной политики. При этом необходимо помнить, что очень важной для успешного применения режима инфляционного таргетирования является способность центрального банка влиять на рыночные процентные ставки в стране. Таким образом, при внедрении инфляционного таргетирования в случае необходимости следует принимать меры по повышению устойчивости и развитию финансовой системы страны.

Проблема недостаточного доверия экономических агентов к действиям денежных властей в развивающихся странах и странах с переходной экономикой является весьма серьезной, так как успешность реализации режима таргетирования инфляции во многом зависит от инфляционных ожиданий. Если же цели по инфляции не будут выполняться, то инфляционные ожидания не только не снизятся, но и могут вырасти. Впрочем, на первом этапе перехода к инфляционному таргетированию органы денежно-кредитного регулирования могут принять ряд мер, чтобы увеличить вероятность достижения объявленных целей. Такими мерами являются выбор подходящего целевого ориентира инфляции, ширины коридора, в который должна уложиться инфляция, а также размах допустимых колебаний фактического уровня инфляции вокруг целевого.

Значительная долларизация экономики также создает препятствия для успешного перехода к режиму инфляционного таргетирования, так как она может сильно повлиять на трансмиссионный механизм денежно-кредитной политики. В частности, долларизация экономики повышает значимость обменного курса по сравнению с внутренними процентными ставками. При этом центральный банк начинает уделять большее внимание платежному балансу, а не инфляции. В то же время степень долларизации во многом зависит от действующего режима денежно-кредитной политики, то есть инфляционное таргетирование способно со временем само по себе снизить долларизацию экономики.

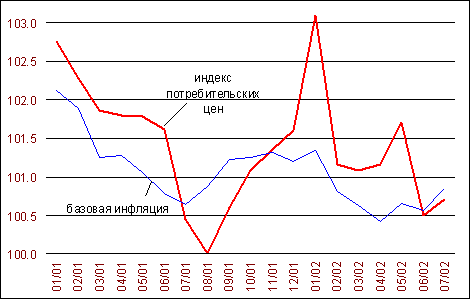

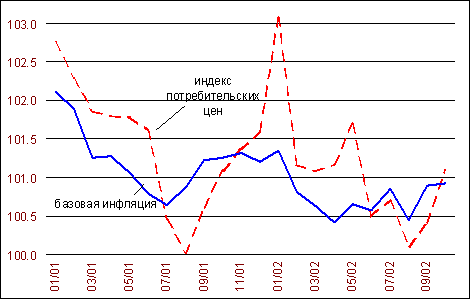

Наконец, успешному переходу к режиму таргетирования инфляции может помешать отсутствие надежной статистики. В большинстве развивающихся стран качественная статистика малодоступна. Применение инфляционного таргетирования в таких условиях затруднено, что приводит к большей волатильности инфляции, чем она могла бы быть при более качественной статистике. Впрочем, недостающие данные можно попытаться получить по альтернативным каналам, например с помощью экспертных оценок. Конечно, качество таких оценок, как правило, далеко от идеала, однако их использование все же может несколько улучшить прогноз инфляции.

Таким образом, применение режима таргетирования инфляции, как показывает опыт перешедших к нему стран, улучшает макроэкономические показатели, однако некоторые страны не спешат к нему перейти в силу особенностей своей экономической стратегии. Наиболее ярким примером здесь является Китай. Контролируя и поддерживая заниженный курс юаня, китайские власти стимулируют экспортно-ориентированный рост. Однако в последнее время по мере возникновения альтернативных точек роста, увеличения внутреннего потребления власти Китая уже делали некоторые заявления об отказе от полностью фиксированного курса.

Что касается России, то особенностью нашей экономики является ее экспортно-сырьевая направленность. В условиях роста цен на сырье укрепление рубля негативно влияет на не сырьевой экспорт, для которого оно означает увеличение издержек. Однако в такой ситуации возможности ЦБ РФ по сдерживанию укрепления рубля все равно ограничены, так как перед ним стоит задача обеспечения стабильности цеп, а поддержание неизменного обменного курса приводит к росту денежного предложения и инфляции. Кроме того, для производителей, ориентирующихся на внутренний рынок, укрепление рубля может быть выгодно, так как вызывает удешевление импортного оборудования и. технологий. Наконец, огромную роль в стерилизации избыточной ликвидности играет Стабилизационный фонд. Иными словами, указанная особенность российской экономики не создает непреодолимых барьеров для перехода к режиму таргетирования инфляции. Мировой опыт также говорит о том, что инфляционное таргетирование может успешно применяться в странах, сильно зависящих от цен на полезные ископаемые (в качестве примеров можно привести Чили, Мексику, Норвегию).

Гораздо более серьезной проблемой является отсутствие у ЦБ РФ реальных эффективных инструментов воздействия на инфляцию. В настоящее время влияние на инфляцию оказывается в основном за счет изменения денежной базы при купле-продаже валюты. Но такой инструмент в условиях инфляционного таргетирования не является приемлемым, так как в значительной мере зависит от внешнеэкономической конъюнктуры. Для эффективного таргетирования инфляции ЦБ РФ должен иметь возможность влиять на ситуацию на денежном рынке через процентные ставки, чему может способствовать как развитие рынка облигаций Банка России, так и постепенное повышение роли процентной политики ЦБ РФ по мере роста реальных процентных ставок в стране.

Следовательно, в настоящее время в России начинают формироваться условия, необходимые для успешного перехода к инфляционному таргетированию. В 2006 г. впервые была достигнута объявленная цель по инфляции. Кроме того, в прошлом году Банк России дважды понижал ставку рефинансирования при сопутствующем повышении ставок по депозитам кредитных организаций в ЦБ РФ, что имело своей целью повысить роль процентных ставок в денежно-кредитной политике. Период постоянного роста цен на энергоносители также, по всей видимости, остался в прошлом. И хотя в силу описанных выше проблем ЦБ РФ вряд ли в ближайшее время сможет перейти к полномасштабному режиму таргетирования инфляции, постепенное смещение акцента от целеполагания по обменному курсу к целеполаганию по инфляции будет совершенно оправданно.

Похожие работы

... законодательства, препятствующее выявлению, расследованию, пресечению деятельности, привлечению к ответственности виновных. ГЛАВА 2. СТРУКТУРА, ПРИЧИНЫ ВОЗНИКНОВЕНИЯ И МАКРОЭКОНОМИЧЕСКИЕ ПОСЛЕДСТВИЯ ТЕНЕВОЙ ЭКОНОМИКИ 2.1 СТРУКТУРА ТЕНЕВОЙ ЭКОНОМИКИ Различные виды теневой деятельности имеют качественные отличия, поэтому для правильного понимания теневой экономики необходимо выделить ее ...

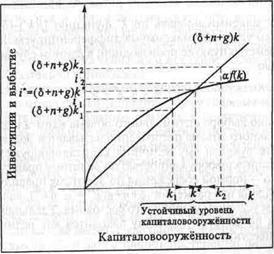

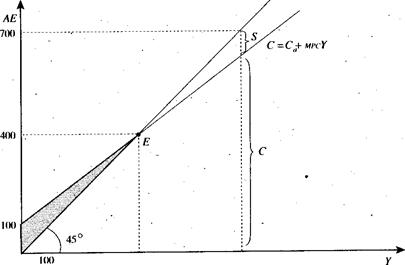

... эти годы (за исключением 1997 г.) доход на капитал превышал темпы роста экономики, то есть наблюдался его недостаток. 3. ПРАКТИЧЕСКОЕ ПРИМЕНЕНИЕ МОДЕЛИРОВАНИЯ МАКРОЭКОНОМИЧЕСКИХ ПРОЦЕССОВ В ПЛАНИРОВАНИИ И УПРАВЛЕНИИ ПРОИЗВОДСТВОМ ПРЕДПРИЯТИЙ. В соответствии с неоклассической теорией экономического роста основным источником интенсивного развития является рост производительности, обусловленный ...

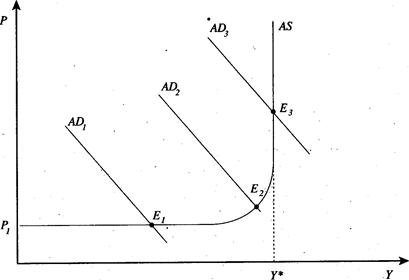

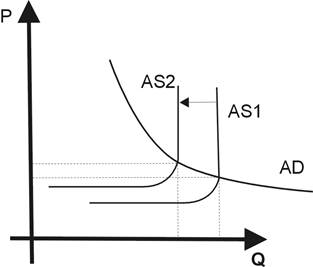

... уровень инфляции продолжает расти и если его не остановить то инфляционная спираль начнет раскручиваться что неизбежно приведет к краху экономической системы страны. Инфляционные процессы в России усилили процесс существенной дифференциации доходов населения в результате реализации программы приватизации государственного имущества. Коэффициент дифференциации доходов в России (в 2008 г. – 16,8 ...

... – 131 % 1996 – 21,8 % 1997 – 11-12 % 1998 – 70 % 1999 – 36,5 % 2000 – 20 % 2001 – 18,6 % Российские реформаторы опирались на прямолинейную монетаристскую интерпретацию зависимости инфляции лишь от избыточного выпуска денег, бюджетного дефицита и нестабильного валютного курса. Антиинфляционная политика осуществлялась тремя методами: ограничение эмиссии денег Центральным банком РФ; сокращение ...

0 комментариев