Навигация

Исследование решения задач анализа бизнеса в среде современных информационных технологий

1.3 Исследование решения задач анализа бизнеса в среде современных информационных технологий

Рассмотрим применение инструментальных средств в процессе анализа стоимости бизнеса. При этом в исследовании обратим внимание на реализацию подходов и методов анализа в среде информационных технологий. Для этого выясним возможность решения инструментальными средствами тех задач, о которых говорилось в п. 1.1.

Поскольку сам анализ бизнеса является комплексной процедурой, как показал анализ инструментальных средств, проведенный в п.1.2., аналитиками могут использоваться различные элементные технологии, предназначенные для финансового анализа предприятия, инвестиционного проектирования и оценки недвижимости, машин, оборудования.

Информация является основой процесса анализа бизнеса. Без предварительного анализа объемов необходимой информации, источников ее получения и затрат невозможно правильно составить график проведения анализа, определить методику проведения работ и сформировать бюджет проекта.

Как было выяснено в п. 1.1., основную трудность в применении методик анализа составляет отсутствие единой информационной базы.

Подготовка информации для проведения анализа, на первом этапе сбора и обработки первичной информации происходит в соответствии с определенным стандартом анализа и методами анализа. На данном этапе определяется набор и объем необходимой информации.

Задачами этапа являются:

• характеристика предмета анализа, отрасли и внешней экономической среды;

• упорядочивание, систематизация и подготовка собранной информации для дальнейших этапов процесса анализа стоимости бизнеса.

Исследование, посвященное информационному обеспечению процесса анализа бизнеса, показало, что единой информационной базы, откуда бы бралась необходимая информация для процесса анализа, не существует. При этом информация берется из различных источников, которыми на данном этапе анализа могут быть все данные анализируемой компании, фондовый рынок, программы и прогнозы правительства, периодическая печать, аналитические обзоры российских и иностранных информационных агентств, например ВЕДИ, МИГ, АЛЬФА-КАПИТАЛ, АК&М, ФИНМАРКЕТ, РБК. Кроме того, используется различная статистическая информация, законодательство РФ, данные Госкомстата, ФКЦБ, отраслевых изданий, бизнес-планы, личные контакты, маркетинговые исследования и т.д.

В соответствии с проектом «Методического руководства при анализе стоимости бизнеса (предприятия) российских стандартов оценки 2001 года (проект)», согласно п.1.08 «получение данных, документация и источники информации», аналитику следует получить от клиента все возможные документы и данные, считающиеся необходимыми для завершения задания, которые, в зависимости от цели анализа будет включать материалы:

• срок владения имуществом - документы о регистрации земли, кадастровые выписки и т.п.;

• устав юридического лица, устав акционерного общества, реестр акционеров, книги протоколов и т.п.;

• балансовый отчет и отчеты о прибылях и убытках за предыдущие годы (прошедшие аудит, там, где они доступны);

• счета управленческого учета, бюджеты, балансовые отчеты, прогнозы;

• подробности, касающиеся всех постоянных и переменных затрат;

• опись фиксированных активов и ценных бумаг;

• контракты с клиентами;

• экологический аудит;

• список обязательств.

Кроме того, необходима информация о бизнесе в целом, откуда можно вычленить необходимые аналитиками информационные элементы;

• характеристики бизнеса, интерес в собственности на бизнес или ценная бумага, подлежащие анализу, в том числе права, привилегии и обязательства, факторы, влияющие на контроль и любые соглашения, ограничивающие продажу или передачу;

• характер, история и перспективы бизнеса;

• финансовая информация за прошлые периоды;

• предыдущие сделки, касающиеся бизнеса, выгодных интересов в бизнесе, преференция, конвертируемые или другие ценные бумаги;

• информация о менеджерах высшего уровня и персонале (контракты персонала, в частности пакеты переменных вознаграждений и опционы на акции);

• подробные сведения о поставщиках (включая контракты);

• производственные системы;

• коммерческие протоколы;

• патенты, изобретения, формулы, процессы, чертежи, модели, ноу-хау, товарные знаки, наименования или фирменные наименования, авторские права, базы данных и т.п.;

• подробные сведения о конкурентах.

Определение информационных элементов эффективности компании на уровне сектора включает:

• природу и динамику отраслей, которые оказывают или могут оказывать воздействие на бизнес;

• экономические факторы, влияющие на бизнес;

• информацию с рынков капитала, например, достижимая ставка отдачи по альтернативным инвестициям, сделки на фондовом рынке, слияния и поглощения;

• прогнозы фонда заработной платы;

• рыночный спрос на продукцию;

• основные соотношения (пропорции, коэффициенты) у лидеров отрасли;

• будущие конкуренты;

• мощность клиентов и поставщиков;

• влияние потенциальных изменений в государственном законодательстве или в международных конвенциях;

• другая информация.

Аналитик должен указать документы, являющиеся источниками информационных элементов для применяемого им математического аппарата и инструментальных средств, а также сохранить всю информацию и рабочие материалы, на которые он полагался при выработке свого анализа и рекомендаций.

В соответствии со стандартом Американского Общества Аналитиков BVS-ITI [75], наличие всех необходимых информационных элементов для процесса анализа должно содержаться в информации по:

• характеристике предприятия, доле акционеров в капитале предприятия или ценных бумаг, подлежащих анализу, включая права, привилегии и условия, количественных характеристиках, факторах, влияющие на контроль и соглашения, ограничивающих продажу или передачу;

• общей характеристике предприятия, его истории и перспективах развития;

• финансовой информации о предприятии за предыдущие годы;

• активы и обязательства предприятия;

• общую характеристику отраслей, которые оказывают влияние на данное предприятие; их текущее состояние;

• экономические факторы, оказывающие влияние на данное предприятие;

• состояние рынка капиталов как источника необходимой информации, например, о возможных ставках дохода по альтернативным капиталовложениям, об операциях со свободно обращающимися акциями, о слияниях и поглощениях компаний;

• данные о предыдущих сделках с участием оцениваемого предприятия, доли акционеров в капитале предприятия или его акций;

• другую информацию, которую оценщик сочтет имеющей отношение к проведению анализа.

Из содержания стандарта видно, что основой при проведении анализа бизнеса является как ретроспективная информация, зафиксированная в системе бухгалтерского и оперативного учета, гак и текущие показатели внешнеэкономического окружения. Большое значение имеет отраслевая информация. Обратим внимание на разнородность информационных элементов, необходимых в анализе.

Соответственно, на первом этапе анализа стоимости бизнеса условно информацию можно классифицировать по источникам возникновения: внешняя информация, характеризуется условиями функционирования предприятия в регионе, отрасли и экономике; внутренняя информация, характеризует деятельность предприятия.

По отношению информации ко времени: ретроспективная информация и информация о будущих ожиданиях.

По типу информация может быть юридической, финансовой, технической (и технологической), коммерческой.

По масштабам: общеэкономическая, отраслевая, внутренняя информация об отдельном предприятии и его подразделениях.

Каждая из представленных классификаций помогает определить объем и роль информации, собираемой для определения стоимости собственного капитала компании, доли в собственном капитале или пакета акций.

Важнейшим показателем качества полученной информации является ее достоверность. Аналитик не может проверить всю информацию. В этих случаях указывается ее источник. Поэтому при сборе информации важным моментом является ссылка на источник данных.

Таким образом, собираемая на этапе сбора и обработки информация должна отвечать следующим критериям: достоверности, точности, комплексности, прозрачности.

Проблема получения информации об отдельной компании возникает при поиске данных о предприятиях-аналогах. Эти данные используются в первую очередь для соотнесения различных показателей и коэффициентов с отраслевыми данными при рыночном подходе к анализу.

Следовательно, при поиске и использовании большого количества информации возникает необходимость применения программных продуктов поиска и обработки данных. Кроме того, необходимы инструменты, решающие задачи сравнения и сопоставления. Но это относится к этапу реализации методов оценки в среде информационных технологий, которые рассмотрены в п. 1.2.

Важной проблемой является обработка нормативного, правового и информационного обеспечения аналитической деятельности с последующей выработкой рекомендаций по их использованию на практике.

Таким образом, все вышесказанное говорит о необходимости создания специальных баз данных аналитической деятельности.

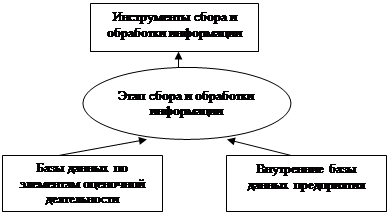

Так для данного этапа, по аналогии с другими видами, следует отметить возможность создания единых баз данных и инструментов обработки информации, как внутренних по предприятиям, включающим данные бухгалтерского учета и отчетности, бизнес-планы предприятия, анализ конкурентов, анализ внешнего экономического окружения, влияющего на деятельность компании, так и внешних баз данных. К последним отнесем создание баз данных по законодательным и нормативным актам, включающим международные и российские стандарты анализа, а также баз данных информационных ресурсов, терминологии, и т.д. В настоящее время они присутствуют в виде отдельных разобщенных сведений об объектах или субъектах анализа.

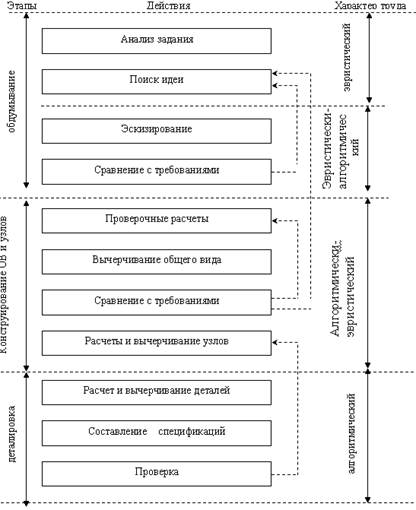

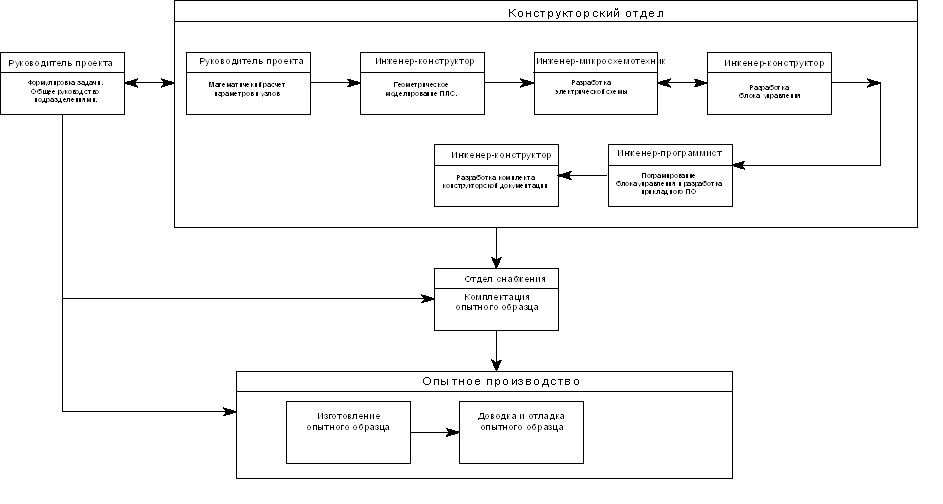

Таким образом, общую структуру сбора и обработки информации, необходимой для первого этапа анализа стоимости бизнеса можно

|

представить на рис.5:

Рис 5. Структура этапа сбора и обработки информации.

Итак, учитывая разрозненность, непостоянность и важность информации в процессе анализа бизнеса, представляется необходимым создание информационной базы аналитической деятельности. при этом для оптимизации поиска и обработки информации могут быть применены информационные технологии, позволяющих создавать внутренние и внешние базы данных, вести отбор необходимой информации по заданным направлениям и алгоритмам. Это может быть разработка и внедрение программ поиска и обработки данных. Облегчением поиска необходимой информации является также развитие сетевых технологий и электронных периодических изданий

Анализ процесса анализа (рис. 4.) и инструментальных средств, проведенный в п. 1.1 и п. 1.2, показал, что объектом исследования на этапе анализа финансово - хозяйственной деятельности предприятия является сама финансово - хозяйственная деятельность предприятия. Предметом исследования - использование систем финансового анализа предприятия для целей анализа стоимости бизнеса. Грамотно выполненный финансовый анализ является основой применения подходов и методов анализа стоимости бизнеса.

Таким образом, учитывая сложность охвата целей анализа, а также требования к оперативности и многовариативности проведения аналитических исследований в процессе анализа, можно сказать, что необходима организация анализа финансово-хозяйственной деятельности предприятий в среде информационных технологий.

Проведение анализа финансово-хозяйственной деятельности предприятия в процессе оценки направлено на достижение следующих целей:

• нормализация бухгалтерской отчетности с построением ретроспективного баланса;

• идентификация финансового положения;

• определение изменений в финансовом состоянии в пространственно временном разрезе;

• установление основных факторов, вызвавших изменение в финансовом состоянии.

Достижение этих целей способствует пониманию процессов, происходящих на предприятии, а значит, и снижает риск при принятии решений теми, кто заинтересован в анализе стоимости бизнеса.

На данном этапе целесообразно применение инструментов, решающих задачи актуализации, нормализации, корректировки отчетности, финансового анализа данных на дату анализа и вычисления относительных показателей. Для этого проводится подготовка финансовой документации в следующих направлениях:

• корректировка всей используемой финансовой и бухгалтерской отчетности;

• нормализация бухгалтерской отчетности;

• трансформация бухгалтерской отчетности;

• вычисление относительных показателей.

При решении данных задач могут использоваться инструментальные средства комплексного анализа финансового состояния и. результатов деятельности предприятия. Из проведенного п. 1.2. анализа видно, что эти системы уже существуют. К ним относятся такие аналитические системы, как «Квант-экс», «Audit Expert», «ИНЭК: АФСГТ», «АБФИ», «АЛЬТ-Финансы».

Следует отметить, что в п. 1.2. были проанализированы функциональные возможности аналитических систем, благодаря которым их можно использовать для анализа бизнеса.

Известно, что в соответствии с принципами ведения бухгалтерского учета, от предприятий не требуется отражения реальной рыночной стоимости тех или иных активов [69]. Поэтому компании предпочитают использовать те методы ведения бухгалтерского учета, которые позволяют минимизировать налоги. В пределах существующей системы бухгалтерского учета компания всегда имеет свободу выбора методов ведения бухгалтерского учета. Этот выбор закрепляется в приказе "Об учетной политике предприятия" и не может изменяться в течение ряда лет.

Так как время учета используемых данных и момент анализа между собой не согласованы, то расхождение данных во времени создает условия для появления в них различного рода искажении. Среди них можно назвать следующие: колебания курса валют, деноминацию денежных единиц, структурные изменения цен, изменение стандартов учета исходных данных и др. Несоответствия такого рода порождают проблему корректировки всей используемой финансовой и бухгалтерской отчетности с целью приведения их к общему временному знаменателю, в роли которого выступает момент анализа.

Требование сопоставимости ретроспективной информации обуславливает необходимость корректировки денежных сумм на значения инфляционных показателей.

Отметим, что существует два альтернативных пути корректировки:

• прямая корректировка активов и денежных сумм на значения инфляционных показателей;

• учет влияния инфляции на активы и денежные суммы посредством включения в процедуру дисконтирования инфляционных показателей.

При проведении оценки в Российской Федерации предпочтительнее использовать первый путь, основанный на прямой корректировке денежных сумм на значения инфляционных показателей.

Более того, как показано в различных работах [53, 74, 79], инфляция оказывает различное влияние на величины типа потока (выручка, прибыль, ввод фондов и т.п.) и на величины типа запаса (активы всех видов). Вместе с тем, искажение различных показателей связано с неодинаковостью условий их формирования в системе учета. Исследование, показало, что корректировка учетных и проектных данных различного типа, необходимых для финансово-экономических расчетов и прогнозов, должна проводиться раздельно.

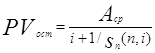

Распространенным методом инфляционной корректировки является метод учета изменения общего уровня цен [20, 53];

, (1.6), где

, (1.6), где

![]() — реальная величина статьи, скорректированной по уровню инфляции, руб.;

— реальная величина статьи, скорректированной по уровню инфляции, руб.;

![]() — номинальная величина статьи по данным бухгалтерского учета и отчетности, руб.;

— номинальная величина статьи по данным бухгалтерского учета и отчетности, руб.;

i1 — индекс инфляции на момент или за период анализа;

i0 — индекс инфляции в базовом периоде или на начальную дату отслеживания статьи баланса.

В качестве значений инфляционных показателей в зависимости от области действия компании могут использоваться также: индекс цен предприятий производителей, индекс потребительских цен, значения девальвации основной валюты. Также индекс цен может быть рассчитан для конкретной компании.

В этом методе различные статьи финансовых отчетов рассчитываются в денежных единицах одинаковой покупательной силы.

Исследование систем финансового анализа позволяет сделать вывод о том, что хотя аналитические системы изначально не создавались для решения задач анализа бизнеса, тем не менее, можно выделить ряд задач по анализу бизнеса, решение которых возможно с помощью данных систем. Проанализируем эти задачи. Во — первых, инструментальные средства позволяют привести данные бухгалтерской отчетности за разные периоды времени к сопоставимому виду, без чего выполнять сопоставительный анализ невозможно, так как состав показателей форм отчетности и порядок их расчета в России часто меняются. Это достигается путем выработки шаблонов, представляющих аналитические таблицы на основе Международных Стандартов Бухгалтерского Учета (IAS).

Во — вторых, корректировки статей баланса могут проводиться как с российскими формами отчетности, так и с трансформированной бухгалтерской отчетностью, то есть аналитик, при необходимости, может оперировать любыми формами отчетности.

Отметим, что, несмотря на открытость, у программы «Альт-Инвест», отсутствует возможность сопоставимости данных за разные периоды времени, что существенно влияет на проведение анализа при оценке бизнеса.

В — третьих, аналитические информационные системы не предусматривают прямой инфляционной корректировки всех статей баланса. Реализация корректировки может быть предусмотрена в некоторых системах либо по отдельным статьям, либо за счет введения коэффициентов в дополнительные настройки программных комплексов.

Например, в системе «Audit Expert» корректировка всей используемой финансовой и бухгалтерской отчетности происходит только по статьям, указанным в разделе «переоценка»: дебиторы, запасы, основные средства, незавершенные инвестиции, ценные бумаги. Однако для инфляционной корректировки отчетности необходимо за счет регулирования статьи «Нераспределенная прибыль» [53, с. 75] подвергнуть корректировке статьи: незавершенные производство, готовая продукция, обязательства с погашением определенным товаром, МБП. Поэтому для инфляционном корректировки всех статей баланса необходимо выполнить следующий алгоритм:

• Меню «настройки» - «дополнительные данные» - присвоение имени и обозначения дополнительным данным (Коэффициент инфляции (Ki =i1:io)).

• Меню «настройки» — «аналитические таблицы» - присвоение имени и обозначения вновь созданной таблице (инфляционная корректировка), создание строк, которые необходимо подвергнуть корректировке (неденежные статьи). Создание формулы, описывающей процесс корректировки: Неденежная статья * Ki

• Баланс по активу и пассиву в процессе анализа достигается регулированием статьи «Нераспределенная прибыль».

Отметим, что в системе «Audit Expert» регулирующей статьей является «Добавочный капитал». Но для нормализации отчетности необходимо статью «Нераспределенная прибыль» уменьшить/увеличить на сумму изменения неденежных статей в результате корректировки. Это достигается посредством ввода дополнительного коэффициента в Сток «дополнительные данные» - «изменение суммы статей в результате переоценки» и последующим вводом формулы в блок «аналитические таблицы»:

«Нераспределенная прибыль» плюс/минус сумма изменения неденежных статей в результате корректировки.

• Пересчет результатов с учетом инфляционной корректировки.

В — четвертых, корректировка статей вышеуказанным образом автоматически распространяется на все периоды отчетности.

В — пятых, отсутствие корректирующих статей баланса по активу и пассиву или наличие заранее определенных корректирующих статей затрудняет решение задачи инфляционной корректировки. В системе «Audit Expert» корректирующий статьей выступает статья «Добавочный капитал». Согласно [53, с.75] для целей анализа необходимо, чтобы баланс по активу и пассиву достигался регулированием статьи «Нераспределенная прибыль».

Следовательно, возможностью расширения функций систем для решения задач анализа является предоставление выбора регулирующей статьи.

В — шестых, программы, например «Audit Expert», предоставляют возможности для расширения информационной базы анализа. Так, в ней предусмотрена возможность загрузки не только форм 1 и 2 бухгалтерской отчетности, но и другой информации, например остатков и оборотов счетов бухгалтерского учёта, включая аналитические. В системе также предусмотрено создание форм ввода, поэтому в нее можно подгружать для анализа любую дополнительную финансовую информацию. Эти возможность полезна, если необходимо провести глубокий внутренний анализ деятельности предприятия. Но необходимо отметить, что ввод дополнительной информации происходит не автоматизировано, а путем дописания пользователем в меню "Настройка / Дополнительные данные...".

Учитывая необходимость полноты информации, а также то, что для проведения оценки явно недостаточно форм отчетности №1 и №2, нам представляется необходимым и важным расширение информационной базы средств финансового анализа за счет другой финансовой отчетности, а также данных оперативного и управленческого учета. Кроме того, необходима функциональная возможность автоматизированного ввода всех этих данных.

В — седьмых, при подготовке итоговых отчетов в формате Word всегда возникает проблема, связанная с обновлением данных при перерасчетах. Пользователь при подготовке отчета может создавать табличные формы сложной конфигурации и связывать с ними таблицы, используемые в программах. При этом при перерасчетах будут автоматически обновляться данные в отчете, а также стандартные экспертные заключения.

Наряду с этим, результирующие табличные данные из аналитических систем могут быть переданы для дальнейшего анализа в Excel, если такая необходимость возникнет. Это возможно потому, что реализован стандартный для Windows механизм динамического обмена данными с другими приложениями (DDE).

Отметим, что наличие этого механизма обеспечивает программам возможность выполнения команд, полученных от внешних приложений, и передачи им информации по соответствующим запросам, что может быть полезно при создании комплексной системы анализа стоимости бизнеса.

Отметим также, что при существующем развитии систем финансового анализа не используются возможности вычислительной техники, позволяющие проводить обработку информации в диалоговом режиме. Именно на данное преимущество автоматизации аналитических расчетов указывала С.Б. Барнголыд, говоря, что «по мере повышения технической вооруженности управления... и... овладения аналитическими знаниями... все большую роль будет играть работа специалистов с ЭВМ в диалоговом режиме» [16, с.189].

Несомненно, наличие данной функциональной возможности позволило бы повысить эффективность принятия решений аналитиком в процессе анализа финансово-хозяйственной деятельности объекта анализа.

Продолжим исследование возможностей систем финансового анализа. Каждый функционирующий бизнес имеет возможность использования разных методов учета операций и списания долгов. Это приводит к неодинаковым значениям прибыли и денежного потока. К тому же реальная стоимость части активов, например, материальных, может не учитываться при составлении балансов.

В связи с этим возникает необходимость в применении нормализующих корректировок к отчетности. Основные направления корректировок финансовой документации [53]:

• корректировка разовых, нетипичных и неоперационных доходов и расходов;

• корректировка метода учета операций (например, учета запасов) или метода начисления амортизации;

• корректировка данных бухгалтерской отчетности с целью определения рыночной стоимости активов.

Фактически применение нормализующих корректировок к отчетности — это получение ретроспективного бухгалтерского баланса, в котором все балансовые показатели учитываются по их рыночной стоимости на дату анализа [53].

Решение задачи данными средствами возможно по следующим направлениям:

• корректировка разовых, нетипичных и неоперационных доходов и расходов осуществляется, за счет открытости систем путем корректировки баланса и отчета о финансовых результатах;

• поскольку в РФ наиболее распространен прямолинейный метод учета амортизации, т.е. стоимость объекта равномерно распределяется в течение срока его службы, то по данному разделу корректировка метода учета операций или метода начисления амортизации не проводится;

• корректировка данных бухгалтерской отчетности с целью определения рыночной стоимости активов.

Результаты исследования систем финансового анализа и возможность их применения для решения задач анализа бизнеса отражены в таблице 2.

Отметим, что наиболее полно решению поставленных задач на этапе финансового анализа соответствует аналитическая система «Audit Expert».

Анализ бизнеса требует получения стандартизированных данных, отражающих реальное рыночное и экономическое положение предприятия. Поэтому используемую бухгалтерскую отчетность компании необходимо привести к единому стандарту учета.

Поскольку российское законодательство не предоставляет стандарты на составление такого рода финансовых документов, а российские инвесторы не выработали единого общепринятого стандарта приведения отчетности предприятия для отражения его рыночного состояния, то возможным вариантом является приведение отчетности к международным стандартам IAS или GAAP

Таблица 2. Реализация средствами финансового анализа задач подготовки финансовой отчетности

| Название | «Квантэкс» | «Audit Expert» | «ИНЭК: АФСП» | АБФИ | АЛЬТ-Финансы |

| инфляционная корректировка | - | + | - | - | - |

| трансформация бухгалтерской отчетности | - | + | + | + | - |

| нормализация бухгалтерской отчетности | - | + | - | - | - |

| вычисление относительных показателей | + | + | + | + | + |

Основным принципом работы многих систем является преобразование исходной финансовой информации в аналитические таблицы, соответствующие требованиям Международных Стандартов Бухгалтерского Учета (intemation Accounting Standards) и GAAP. В отличие от исходных данных, структура аналитических таблиц не зависит от законодательства или даты, на которую вводятся данные. Благодаря этому они удобны для анализа состояния предприятия и расчета финансовых показателей.

Таким образом, существующие инструментальные средства обеспечивают решение задачи трансформации бухгалтерской отчетности к Международным стандартам бухгалтерского учета.

Механизмы анализа ликвидности, безубыточности и рентабельности реализованы во многих системах финансового анализа. Для анализа финансового состояния предприятия используется механизмы анализа показателей и коэффициентов, вертикальный, горизонтальный и трендовый анализ пассивов и активов аналитического баланса, показатели прибылей и убытков, эффективности деятельности, платежеспособности, финансовой устойчивости.

Одним из главных достоинств существующих систем в связи с их открытостью является возможность создания и реализации собственных методик финансового анализа с описанием алгоритмов расчета используемых в них показателей и формирования собственных комментариев. Следовательно, программы представляют собой гибкий инструмент для решения задач в области анализа, диагностики и мониторинга финансового состояния предприятия. Это позволяет пользователям, при соответствующей подготовке, решать разнообразные задачи с использованием аналитических систем в области финансового анализа. Однако чаще пользователям необходимы законченные решения стоящих перед ними задач. Это в системах обеспечивают готовые методики.

Под методикой в инструментальных средствах [62, 63, 64, 65] понимается алгоритм решения определенной задачи финансового анализа с помощью программных средств. С методикой связывается следующая совокупность информации:

• исходные данные (возможно дополнительные к формам № 1 и №2);

• аналитические формы/таблицы (таблицы) с настроенной цветовой интерпретацией значений;

• созданные и сохраненные графики и диаграммы для каждой аналитической таблицы (готовые к включению в отчет);

• краткие комментарии к аналитическим формам/таблицам, доступные для редактирования пользователю и описывающие суть методики;

• подробное описание применения методики в файлах помощи по единой структуре для всех методик;

• отчет по методике в редакторе отчетов.

В комментариях к таблицам и в файлах помощи приводятся следующие данные:

• характеристики пользователей методики;

• задачи, решаемые с помощью данной методики;

• теоретическое обоснование методики;

• необходимая исходная и результирующая информация.

Следует отметить, что такие системы, как «АФСП» и «Audit Expert», обеспечивают использование широкого перечня регламентированных методик финансового анализа, рекомендованных различными государственными органами и авторитетными негосударственными финансовыми институтами. Это методики анализа Государственных унитарных предприятий (ГУП) - Отчет по результатам аудита ФГУП и Отчет руководителя ГУП, методики комплексного анализа предприятий с долей г. Москвы и анализа стоимости чистых активов ОАО, методики ФСДН и ФСФО, методики выявления признаков фиктивного или преднамеренного банкротства и анализа кредитоспособности заемщика. В АБФИ регламентированные методики не реализованы, однако эта программа позволяет рассчитать стоимость чистых активов, показатель вероятности банкротства, характеризующий финансовую устойчивость предприятия, а также некоторые показатели методики ФСДН.

Особенностью программ финансового анализа является возможность осуществления сравнения рассчитанных показателей с нормативами. Подобная возможность реализована в «АФСП» и «Audit Expert», причем в эти программы встроены перечни рекомендуемых значений/диапазонов показателей. Значения или их диапазоны являются редактируемыми.

Безусловно, возможности систем финансового анализа позволяют во многом использовать их при решении задач анализа стоимости бизнеса, в том числе снизить трудоемкость аналитической работы, освободив время для выработки аналитиком объективных выводов о стоимости предприятия. Тем мне менее, нам представляется, что подобный уровень автоматизации не отвечает требованиям эффективного процесса анализа в нынешних условиях развития науки.

Учитывая, что многие задачи анализа, решаемые с помощью данных программных средств, приходится решать нестандартными подходами и не автоматизировано, основной недостаток видится нам, во – первых, в отсутствии специализированных программных продуктов анализа бизнеса и, во – вторых, в отсутствии научно – обоснованной концепции информационной базы анализа бизнеса, логическим продолжением которой и являются профессионально – ориентированные инструментальные средства.

Исследовав применение инструментальных средств в решении задач анализа финансово-хозяйственной деятельности при анализе бизнеса, перейдем к следующему этапу исследования – реализации методик в среде информационных технологий.

Задачей данного этапа является применение и расчет стоимости бизнеса методами, определенными на стадии составления плана анализа.

Источниками информации на данном этапе анализа являются: обработанная, систематизированная информация первого этапа анализа стоимости бизнеса и результаты анализа финансово-хозяйственной деятельности предприятия.

Как указывалось в п. 1.2, использование информационных технологий в процессе анализа бизнеса позволяет решать локальные задачи. Это либо анализа стоимости машин и оборудования, либо переоценка основных средств, либо анализа стоимости зданий и сооружении, либо системы анализа финансово - хозяйственной деятельности.

Рассмотрим применение средств бизнес - планирования на этапе расчета стоимости бизнеса различными методами.

1. Доходный подход ориентируется на прогнозы относительно будущих доходов. В связи с этим, ретроспективный подход к доходным методам предприятия является недостаточным и поэтому необходимо получить прогнозы обобщающих показателей предприятия на среднесрочную перспективу. Особое значение имеют прогнозы прибыли компаний.

При практическом осуществлении прогнозов финансовых показателей предприятия часто используют экономико-статистические методы, причем процесс прогнозирования подразделяют на два этапа.

Первый этап – этап анализа. Это обобщение результатов наблюдений за изменениями выручки (прибыли) предприятия в течение определенного периода и нахождение соответствующих причинных связей в виде статистических моделей. На этом этапе решаются две задачи:

• анализ массивов исходной информации с целью отбора наиболее значимых факторов, влияющих на изменение финансовых показателей предприятия;

• установление вида зависимости между отобранными факторами и исследуемой величиной, определение параметров уравнения регрессии.

На втором этапе – этапе синтеза – найденные статистические зависимости используются для определения ожидаемых значений прогнозируемой величины, т.е. решается непосредственно задача прогнозирования.

При прогнозировании также возможно использование методов экспертных оценок и экономико-математического моделирования [79].

Показатели деятельности предприятия используются аналитиками для расчета различного рода коэффициентов, которые были подробно рассмотрены ранее. В соответствии со значениями этих коэффициентов делается вывод о перспективности предприятия в будущем. Однако основное значение прогнозные дисконтированные финансовые показатели предприятия имеют для расчета "истинной" стоимости предприятия, которая сравнивается с его капитализацией для измерения уровня потенциальной доходности операций с данными акциями.

Влияние внешних факторов на финансово-экономические показатели предприятия изучается на основе маркетинговых исследований с использованием методов экономико-математического моделирования. В частности, исследуются объемы предполагаемого спроса и предложения, динамика мировых и внутренних цен на продукцию предприятия, ожидаемый характер конкуренции, определяется потенциальная доля рынка продукции предприятия и т.д. Рассматривается подверженность отрасли, в которой функционирует предприятие, цикличности, прогнозируются варианты изменения налогообложения, а также возможности принятия новых нормативных актов, влияющих на показатели предприятия.

Результаты маркетинговых исследований и анализ уже обозначившихся трендов в развитии предприятия позволяют сделать достаточно обоснованный прогноз продаж предприятия на среднесрочную перспективу. Осуществив прогноз продаж, аналитику достаточно просто спрогнозировать переменные затраты, текущие активы и текущие обязательства, которые, как свидетельствует зарубежный опыт финансового прогнозирования, прямо пропорциональны выручке.

Далее прогнозируют постоянные расходы исходя из наличия основных фондов и прогнозов капитальных вложений. Прогнозируют величину амортизационных отчислений, на основе планов получения долгосрочных кредитов рассчитывают проценты за кредит и т.д. Результатом прогноза является динамический ряд финансовых показателей предприятия на среднесрочную перспективу, которые являются основой для определения "истинной" стоимости предприятия.

Итогом расчета суммы дисконтированных финансовых показателей является определение чистой текущей стоимости предприятия, которая показывает экономическую выгоду инвестора с учетом того, что инвестиции он осуществляет сегодня, а доходы будет получать в будущем.

Поскольку при любом прогнозе вероятность ошибки достаточно велика, при учете рисков бизнеса в доходном подходе используют либо метод сценариев, либо метод корректировки ставки дисконта. Использование метода сценариев предполагает три вида прогнозов: пессимистический, оптимистический и наиболее реалистический сценарий [20].

Под оптимистическим сценарием понимается анализ финансовых показателей предприятия при его функционировании в наиболее благоприятных условиях, то есть предположение о том, что все факторы риска, влияющие на бизнес, проявятся в минимальной степени и обусловят максимально возможные варианты прогнозируемых денежных потоков (ДПt опт).

При пессимистическом сценарии предполагаются наихудшие условия развития компании, считается, что все факторы риска, влияющие на бизнес, проявятся в максимальной степени и обусловят минимально возможные варианты прогнозируемых денежных потоков (ДПt пес).

Реалистический сценарий предполагает учет наиболее вероятных условий, при которых факторы риска приведут к получению в будущие периоды (t) денежных потоков (ДПt НВ).

Далее рассчитывается скорректированная с учетом рисков бизнеса величина прогнозируемого денежного потока (ДПt), опираясь на известное в математической статистике «правило шести сигм»:

(ДПt) = (ДПt пес +4 ДПt НВ+ ДПt опт)/6 (3.2.).

Проведенное исследование показало, что аналитические системы позволяют реализовать только сценарии развития предприятия. В системе «Project Expert» реализована функция «What-If анализ», которая может применяться в следующих случаях:

• В качестве базового варианта выбирается какой-либо существующий проект. После этого создается необходимое количество копий, для каждой из которых описываются варьируемые параметры и диапазон их изменений.

• Можно сравнивать показатели разных проектов. Необходимо только, чтобы они имели одинаковую длительность и валюты.

В обоих случаях What-If анализ выполняет расчет показателей эффективности и отображает результаты сравнительного анализа на графиках и в отчетах.

Таким образом, варьируя параметрами и диапазонами их изменений, аналитические системы не только позволяют создавать три вида прогнозов, но и прогнозировать те или иные результаты управленческих решений в зависимости от различных параметров.

Однако аналитические системы не реализуют функцию расчета скорректированной с учетом рисков бизнеса величины прогнозируемого денежного потока (ДПt). Анализируя все ожидаемые показатели, составляющие в формуле денежного потока (ДПt) суммарную прогнозную величину в будущем периоде t, необходимо так же по методу сценариев корректировать на вероятность проявления в будущем именно данного значения соответствующего показателя. По нашему мнению эту задачу не в состоянии решить существующие системы в рамках современных информационных технологий, потому что, с одной стороны, данная проблема не проработана данной проблемы теоретически, а с другой, в системах отсутствует необходимая информация. Кроме того, поскольку вероятность оценивается субъективно, экспертно, возникает необходимость объективизации оценок ожидаемых показателей.

Эффективным решением данной проблемы может быть разработка аналитической системы удовлетворяющей требованиям профессиональных аналитиков. Такая система представляет собой совокупность методов анализа бизнеса и математических методов для решения поставленных задач на основе единой информационной базы аналитической деятельности.

По вопросу продолжительности периода прогнозирования у специалистов нет единой точки зрения. Одни считают оптимальным срок в десять лет, другие - в пять. Некоторые полагают, что целесообразно прогнозировать финансовые результаты на три, максимум четыре года [55], на следующие четыре года делать предположения о темпах роста финансовых результатов, а после восьми лет предположить стабильный темп роста финансовых результатов.

Следует отметить, что инструменты бизнес - планирования решают эту задачу, позволяя определить срок прогноза до ста лет.

Но при любой продолжительности прогнозного периода предстоящий срок деятельности предприятия делится на два периода: прогнозный (когда составляется детальный погодовой прогноз финансовых результатов) и постпрогнозный (когда темпы роста финансовых результатов предприятия постоянны), что предусмотрено программными системами. При определении продолжительности прогнозируемого периода принимается во внимание цикличность функционирования предприятия и степень вариации его финансовых показателей в прошлом.

Однако, инструментальные средства бизнес - планирования предусматривают возможность применения лишь некоторых методов анализа бизнеса. Различные системы реализуют различное количество методик. Например, программный продукт «Альт-Инвест», позволяет рассчитать стоимость бизнеса для постпрогнозного периода только методом чистой прибыли, соответствующим затратному подходу. Система «ИНЭК-Инвестор» для решения данной задачи применяет модель Гордона, а система «Project Expert» кроме этого, позволяет использовать метод ликвидационной стоимости и стоимости чистых активов (затратный подход), методы экспертной оценки и предполагаемой продажи.

Из методов доходного подхода к анализу бизнеса, отмечалось, самым популярным является метод дисконтирования денежных потоков.

Согласно [20], что стоимость компании при данном подходе равна;

• При расчете по моделям оценки капитальных активов и кумулятивного построения для денежного потока для собственного капитала;

СК* = Ц= ![]() /(1+i)+Цост (1.6), где

/(1+i)+Цост (1.6), где

где Цост - остаточная стоимость бизнеса в постпрогозный период.

• При расчете модели средневзвешенной стоимости капитала (WACC) для бездолгового денежного потока:

СК* = Ц= ![]() /(1+i)-ЗК+Цост (1.7)

/(1+i)-ЗК+Цост (1.7)

Сопоставляя чистый доход предприятия с помощью этапа анализа финансово - хозяйственной деятельности предприятия с внешними экономическими данными, прогнозируется чистый денежный поток и дисконтируется с использованием выбранной аналитиком ставки дисконта.

Метод дисконтирования денежных потоков реализован в уже рассмотренных трех системах: «ИНЭК-Инвестор», «Альт-Инвест» и «Project Expert».

Первый этап проведения метода дисконтированных денежных потоков предусматривает выбор модели денежного потока. В программах «ИНЭК- Инвестор» и «Project Expert» используется модель, рассчитывающая денежный поток для собственного капитала, так называемый, «полный денежный поток». В таком денежном потоке учитывается сколько и на каких условиях для финансирования инвестиционного процесса будет привлекаться как собственных, так и заемных средств.

Ставка дисконтирования в системах рассчитывается по моделям анализа капитальных активов и кумулятивного построения. Однако, система «ИНЭК-Аналитик» позволяет в качестве ставки дисконтирования использовать рентабельность собственного капитала, а система «Project Expert» модель средневзвешенной стоимости капитала (WACC) для бездолгового денежного потока. При этом система производит расчет как полного денежного потока с использованием ставки дисконтирования по моделям анализа капитальных активов и кумулятивного построения, так и бездолгового денежного потока с использованием модели средневзвешенной стоимости капитала.

Расчет окончательной остаточной стоимости предприятия, при использовании бездолгового денежного потока в системе происходит путем вычитания долгосрочной задолженности из рассчитанной стоимости бизнеса.

Заметим, что использование WACC с расчетом бездолгового денежного потока в аналитических системах практически не используется. Следует подчеркнуть, что реализованная в программных продуктах возможность выполнять расчеты с учетом изменения цен и привязки курсовых соотношений разных валют позволяет рассчитывать денежный поток в сопоставимых ценах, то есть откорректировать денежные потоки с учетом инфляции. Это позволяет при дисконтировании использовать не номинальную, а реальную ставку дисконтирования.

В аналитических системах возникает проблема с их определением и расчетами. В частности отсутствует возможность выбрать способ расчета коэффициента β в зависимости от способов выявления наблюдаемых в экономике «премий за риск» в виде увеличения доходности инвестиций по сравнению с доходностью государственных ценных бумаг.

Еще одним недостатком существующих аналитических систем является невозможность применения никаких других методов доходного подхода, кроме метода дисконтированных денежных потоков. Как следует из п. 1.1, к доходному подходу относится также метод капитализации доходов и дивидендов. К тому же, закрытость отдельных систем не позволяет настроить этот метод самостоятельно.

Для предоставления пользователю большей гибкости при решении задач анализа бизнеса доходным подходом в аналитических системах должны быть представлены все методы этого подхода. При этом использование метода капитализации прибыли позволит пользователю, например, провести экспресс-оценку стоимости бизнеса в короткие сроки, с допущением, что бизнес приносит постоянный доход Аср за фиксированный срок. Это может быть аренда автомобилей или недвижимости. Причем после использования объекты могут быть проданы.

Предлагается реализовать в программах следующие методы:

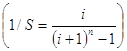

• модель Инвуда:

(1.8), где

(1.8), где

n - срок;

i - сумма норм ставок текущего дохода и накопления средств для возврата капитала(путем перепродажи бизнеса);

1/Sn - фактор фонда возмещения

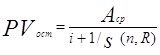

• модель Хоскальда:

(1.9.), где

(1.9.), где

R- безрисковая норма текущего дохода;

1/Sn - фактор фонда возмещения  .

.

• модель Ринга

![]() (1.10)

(1.10)

D - будущая стоимость каждого вложенного рубля.

Основное преимущество предлагаемых для реализации моделей состоит в том, что при экспресс-оценке предприятия, с использованием информации о можно будет давать обоснованную оценку рыночной стоимости бизнеса.

Однако каждая модель, имеет достаточное множество ограничений при использовании, например: по сроку проекта по требованиям к доходу с рубля, по норме дохода и т.д., что влияет на формирование бизнес-планов. Очевидно, что все эти данные с учетом ограничений должны быть в комплексной информационной системе анализа бизнеса.

Обобщая вышесказанное, можно сказать, что основой решения функциональных проблем специализированных средств анализа бизнеса должно стать создание единой информационной базы. Проведенное исследование и работа с разработчиками ПО показывает, что расширение существующий информационной базы программных средств упирается в определенные рамки, перешагнуть которые не представляется возможным.

Поэтому первым шагом в направлении автоматизации анализа бизнеса должно стать научное обоснование и теоретическая разработка создания информационной базы.

Использование сравнительного подхода в анализе бизнеса основанного на ретроспективной информации предполагает, что наиболее вероятная цена продажи компании может быть равна цене продажи аналогичного предприятия.

Наличие в системе «Project Expert» ценовых мультипликаторов позволяет применить их для анализа стоимости бизнеса сравнительным подходом.

Определение стоимости компании при сравнительном подходе основано на умножении значения ценового мультипликатора на финансовую базу объекта оценки с последующей корректировкой. При этом учитывается такая информация как величина пакетов акций (контрольного или миноритарного), использованных при определении значения мультипликатора, скидки за недостаточную ликвидность акций компании по сравнению с акциями, которые использовались для определения значений мультипликатора.

Ценовой мультипликатор – коэффициент показывающий соотношение между рыночной ценой компании и результатом ее производственно - финансовой деятельности (финансовой базой). Конкретный ценовой мультипликатор может быть получен:

• путем самостоятельного расчета экспертом на основе данных о рыночной стоимости акций и показателях деятельности сопоставимых компаний (компаний-аналогов);

• путем использования публикуемых данных о величине мультипликатора для компаний-аналогов, отрасли и т.п.

Финансовая база в системе «Project Expert» - это числовые данные, отражающие результаты деятельности компании (прибыль, денежный поток, дивидендные выплаты, выручка от реализации, стоимость активов, количество клиентов и т.д.). Она характеризуется набором данных, которые используются при расчете и периодом, за который эти данные берутся.

Существенным является то, что значение ценового мультипликатора может быть рассчитано как на основе рыночных цен, на акции в составе миноритарного (неконтрольного) пакета акций, так и на основе цен, на акции в составе контрольного пакета акций.

Сравнительный подход позволяет использовать множество возможных вариантов мультипликаторов, которые дают множество вариантов стоимости компании. Для определения единой итоговой величины стоимости компании необходимо учитывать значимость конкретного мультипликатора. Каждый мультипликатор имеет свою оптимальную сферу применения в зависимости от сферы деятельности компании, ее размера, целей оценки и т.п. Поэтому для определения итоговой стоимости необходимо произвести взвешивание данных стоимости, полученных с помощью отдельных мультипликаторов, с учетом их веса.

В качестве стандартных в программных средствах возможно использование следующих мультипликаторов:

• P/S - отношение рыночной стоимости компании к выручке от реализации за предшествующий год;

• P/CF - отношение рыночной стоимости компании к величине денежного потока от операционной деятельности за предшествующий год;

• P/BTCF - отношение рыночной стоимости компании к величине денежного потока от операционной деятельности за предшествующий год, без учета выплаты налогов;

• P/EBITDA - отношение рыночной стоимости компании к прибыли до выплаты процентов, налогов и начисления амортизации за предшествующий год, без учета непериодических расходов и доходов;

• P/EBITD - отношение рыночной стоимости компании к прибыли до выплаты процентов, налогов и начисления амортизации за предшествующий год;

• P/EBIT - отношение рыночной стоимости компании к прибыли до выплаты процентов и налогов за предшествующий год;

• Р/ЕВТ - отношение рыночной стоимости компании к прибыли до выплаты налогов за предшествующий год;

• Р/Е - отношение рыночной стоимости компании к чистой прибыли за предшествующий год;

• P/BV - отношение рыночной стоимости компании к балансовой стоимости ее собственного капитала на конец текущего периода;

• P/D - отношение рыночной стоимости компании к сумме выплаченных дивидендов за предшествующий год.

Открытость систем позволяет вносить корректировки обеспечивающие сопоставимость и обоснованность стоимости предприятия. В аналитических системах мультипликаторы объединяются в две группы: стандартные мультипликаторы (алгоритм их расчета не может быть изменен пользователем) и дополнительные (пользовательские) мультипликаторы.

Однако при огромный выбор мультипликаторов в системах, при ограниченном использовании каждого, порождает множество вопросов у пользователей, ответа на которые в справочнике нет. Поэтому в аналитических системах необходима доработка справочного блока.

Кроме ценовых мультипликаторов, в сравнительном подходе можно использовать возможности систем финансового анализа.

Это, в первую очередь, определение сопоставимости компаний- аналогов, определение рейтинга оцениваемой компании в общем количестве аналогов, во - вторых, возможность ранжирования предприятий. За счет встроенной функции ранжирования предприятий аналитические системы позволяют применить метод капитала и метод сделок. И хотя система «ИНЭК-Аналитик» позволяет сравнивать два предприятия по спискам показателей бухгалтерской отчетности, только приложение «Audit Integrator» системы «Audit Expert» позволяет ранжировать до 15 предприятий, причем не по показателям, рассчитанным в системе, а по произвольным критериям, формируемым аналитиком.

Однако следует отметить, что даже при наличии интеграции между программами финансового анализа и бизнес - планирования при обработке информации предприятий, расчете коэффициентов, сравнении результатов, возникают трудности функционального характера. Это связано с необходимостью автоматизированного ввода дополнительных данных, обработкой отчетности многих предприятий, представлением различных подходов к анализу бизнеса в одной системе, невозможностью учесть все поправки,. Следует подчеркнуть, что предметная область анализа бизнеса в сфере информационных технологий видится более широкой, чем она представлена в современном ПО АС финансового анализа и бизнес - планирования.

Таким образом, использование сравнительного подхода при автоматизированном решении задач анализа и бизнеса приводит к необходимости создания аналитической системы, включающей создание мультипликаторов, ранжирование, работу с большим количеством исходных данных и наличие справочной системы. Кроме того, возможность автоматизированного поиска и ввода среднеотраслевых коэффициентов позволит снизить трудоемкость, улучшить качество работы.

Затратный подход рассматривает стоимость восстановления или замещения активов, что является самым трудоемким при анализе стоимости бизнеса.

Однако, применяя специализированные программные средства в затратном подходе можно повысить результативность и достоверность оценки бизнеса.

Основной задачей анализа бизнеса затратным подходом является определение рыночной стоимости активов оцениваемого предприятия. Как отмечалось выше, для решения данной задачи можно использовать метод оценки чистых активов и метод ликвидационной стоимости.

Применение метода чистых активов в затратном подходе возможно согласно приказу МФ РФ № 71 «Порядок оценки стоимости чистых активов акционерных обществ». Этот метод реализован во многих аналитических информационных системах.

Все методы затратного подхода предполагают оценку активов и пассивов, используя данные не отраженные в статьях баланса. Поэтому имеющиеся программные средства финансового анализа не способны решить задачу анализа бизнеса затратным подходом. Для этого следует дополнительно применить системы анализа основных средств, реализованные программами для анализа недвижимости и программами для анализа машин, оборудования, транспортных средств.

С точки зрения функционального содержания все программные разработки, применяемые в российской практике анализа недвижимости, можно классифицировать следующим образом:

• электронные варианты нормативных баз и других источников информации;

• сметные программы;

• специализированные "открытые" программы для анализа недвижимости;

• специализированные "закрытые" программы для анализа недвижимости;

• базы данных для хранения и обработки рыночной информации;

• информационно-аналитические системы;

• геоинформационные системы;

• системы для массовой оценки недвижимости.

Электронные варианты нормативных баз и других источников информации, как правило, являются вспомогательными инструментами работы оценщиков. В настоящее время получили распространение электронные версии нормативных баз по ценообразованию, данные по индексам удорожания строительной продукции. С точки зрения практикующего аналитика подобные электронные справочники удобны при применении их совместно со специализированными открытыми программами для анализа недвижимости, а также когда нет доступа к источникам на бумажных носителях.

Анализ ситуации на рынке программных продуктов позволяет сделать вывод о том, что на текущий момент на российском рынке недвижимости существуют только две профессиональные информационные системы, предназначенные для целей анализа рынка и оценки недвижимости. Первая система «КИнАС РГР» разработана в Российской Гильдии Риэлторов (Г.М. Стерник) и предназначена для анализа и оценки жилой недвижимости. Вторая, система ValMaster Property Market Databank разработана в Санкт-Петербургском Исследовательском центре оценки активов (Е.И. Тарасевич) и предназначена для анализа и оценки коммерческой недвижимости.

Приведенные выше типы программных продуктов обеспечивают, по сути, решение отдельных задач при анализе недвижимости. Полное же решение можно обеспечить либо совместным применением различных программных продуктов, либо применением информационных систем, комплексно решающих большинство задач анализа недвижимости. Проведенное исследование показало, что в настоящее время на российском рынке имеется только один программный продукт, комплексно решающий задачи и обеспечивающий все основные составляющие информационной поддержки принятия решений на рынке недвижимости.

Это информационная система ValMaster Technology, разработанная Санкт-Петербургским исследовательским центром оценки активов. Она состоит из отдельных программных модулей, которые могут работать как автономно, так и в комплексе, при этом набор модулей для конкретного пользователя определяется спектром его профессиональных задач. Максимальная комплектация предназначена для информационной поддержки решений по управлению недвижимого имущества на уровне города (городская администрация или управляющая компания). При этом, принимающий решение имеет возможность анализировать отдельно и совместно как рыночные, так и учетно-технические характеристики определенных типов недвижимости или отдельных объектов.

В состав ValMaster Technology входят следующие модули:

• ValMaster - средство автоматизации расчетов, выполняемых при анализе стоимости недвижимости)

• ValMaster Property Market Databank (PMD) - информационно-аналитическая система для мониторинга рынка недвижимости и статистической обработки рыночной информации.

• ValMaster BTI - средство автоматизации технической инвентаризации на уровне район-город.

• ValMaster Neuron (N) - средство ценового моделирования рынка недвижимости с применением технологии нейронных сетей.

• ValMaster City Stock (CS) и ValMaster Rent Manager (RM) - соответственно средства для создания реестра недвижимости и учета действующих договоров аренды.

Методика, использованная в программном комплексе ValMaster, построена на реализации одного из возможных подходов к определению стоимости восстановления или замещения при анализе объектов недвижимости затратным методом.

Областью непосредственного применения методики является оценка зданий и сооружений, возведенных по типовым проектам, разработанным в период до первой половины 80-х годов (стоимость восстановления), а также зданий устаревших конструктивных решений и исторической постройки конца XIX - начала XX века (стоимость замещения). Естественным ограничением области применения являются здания и сооружения, построенные в период начиная с конца 80-х годов с применением современных конструкций, таких как стен в виде облегченных многослойных эффективных конструкций, покрытий из пространственных структурных элементов и т.п.

При затратном подходе к решению задач оценки недвижимости кроме вышеперечисленных, можно использовать метод оценки на основе сметы.

Исследование программного обеспечения в области сметных программ показало, что в настоящее время наблюдается наличие большого числа профессиональных систем с близким и практически исчерпывающим информационным наполнением.

В этих условиях при выборе программ следует обращать внимание на каналы и методы продвижения программных продуктов, на заявляемые функциональные возможности, удобство пользования, уровень сервиса, территориальное и отраслевое позиционирование программ.

К наиболее популярным и активно продвигаемым на рынке оценки сметным программам можно отнести программы «КО-ИНВЕСТ», «Смета - Багира», «Барс» и др.

Однако следует отметить, что сметные программы базируются либо на единичных расценках, либо на агрегированных расценках стоимости недвижимости. Это предполагает, с одной стороны, высокой точности результата и, с другой стороны, необходимость достаточно полного определения объемов строительно-монтажных работ.

Известно, что определение объемов строительно-монтажных работ путем выполнения обмерных работ, является достаточно трудоемким процессом, стоимость которого в совокупности со сметным расчетом может быть сопоставима со стоимостью работ по оценке недвижимости. Более того, точность, получаемая при сметном расчете, является избыточной для целей анализа рыночной стоимости недвижимости.

Существенным является также то, что применение сметных программ требует достаточно высокой квалификации пользователя в области сметного ценообразования.

Специализированные "открытые" программы для анализа недвижимости, в отличие от вышерассмотренных, разрабатывались специально для применения в области анализа недвижимости. Наиболее известной в данном классе продуктов является программа «АрРго», разработанная в СПбГТУ.

Изначально такие программы являлись, по сути, электронными таблицами, сформированными в виде шаблонов для автоматизации специфических расчетов, имеющих место при анализе недвижимости. Пользователю необходимо было вводить исходные данные для расчета, которые он должен был получать из разнообразных справочников, технической и бухгалтерской документации или других источников. Последующее развитие такие программы получили за счет интегрирования в них некоторых данных нормативного или другого характера, доступ к которым осуществляется в автоматическом режиме.

Как правило, специализированные «открытые» программы предназначены для автоматизации затратного или доходного подходов. Результаты расчетов оформляются в виде фрагментов стандартного отчета об анализе.

Специализированные «закрытые» программы для анализа недвижимости представляют собой совокупность алгоритмов автоматизации всех основных расчетных методов так и содержат в закрытом виде разнообразные нормативные базы данных, динамически связанные с расчетными алгоритмами. Типичным представителем программных продуктов данного класса являются блоки затратного и доходного методов ValMaster, разработанные в Санкт-Петербургском Исследовательском центре оценки активов.

Базы данных для хранения и обработки рыночной информации в практике анализа недвижимости к настоящему времени имеют достаточно локальное применение. Данный факт можно объяснить высокой стоимостью разработки профессиональной специализированной базы данных, что существенно затеняет важность сравнительного подхода при анализе недвижимости, соответственно не стимулируя аналитиков вести кропотливую работу по информационному обеспечению своего бизнеса.

Следует заметить, что под термином «локальность применения» в данном контексте понимается применение, обеспечивающее решение задач, как правило, не связанных с анализом недвижимости. Абсолютное большинство таких задач относится к смежной области деятельности на рынке недвижимости, связанной с информационной поддержкой риэлтерского бизнеса.

Принципиальное отличие решаемых задач в двух смежных отраслях деятельности на рынке недвижимости обуславливает и отличие задач, которые должны решать информационные технологии.

В риэлтерском бизнесе информационные технологии призваны решать, прежде всего, задачи экспозиции объектов недвижимости, а также учета и контроля прохождения сделок. Практически в каждой риэлтерской организации используются программы, позволяющие вести картотеки объектов, отражающие текущую деятельность бизнеса. Как правило, подобные базы данных не предусматривают возможности вести постоянно пополняющийся архив данных, не содержат инструментов для статистической обработки данных, не позволяют интегрироваться с алгоритмами, реализующими метод сравнения продаж. В соответствии с вышеизложенным, есть основания утверждать, что многочисленные базы данных риэлтерских организаций нельзя относить к информационным технологиям, которые непосредственно предназначены для решения задач анализа недвижимости.

В настоящее время, почти все разработчики сметных программ предпринимают активные усилия по интеграции своих программ («Ресурсная смета», «АвеРС», «Сметчик-строитель», «Багира», «Эксперт-Смета») в единую технологическую цепочку, в основном «вниз по потоку», с системами учета движения материалов и бухгалтерским ПО, а также с программами построения графиков выполнения работ.

Только две команды разработчиков - компании «ЭPTHsoft» (ПО АВеРС) и НТЦ «Гектор» (ПО "Сметчик-строитель") - заявили о проработке задачи интеграции сметных программ «вверх но потоку» с системами строительных САПР. Это, по-видимому, свидетельствует о сложности проблемы, уровне технического риска и востребованности данных модулей в современных российских условиях.

Разработчики сметных программ постоянно улучшают потребительские свойства систем. Так, например, в системе "Ресурсная смета" реализована функция контроля представленных смет с формированием протокола расхождений и диалоговым режимом устранения расхождений, что облегчает проведение операций по проверке сметной документации подрядчиков.

Таким образом, данные программные продукты становятся привлекательными не только для подрядчиков, но и для организаций-заказчиков.

Однако, у программ такого класса много мелких недостатков: сложный интерфейс пользователя, загромождение экрана вспомогательными элементами изображения, сложные процедуры настройки, невнимание к вопросам эргономики и дизайна.

Таким образом, в сегменте сметных программ происходит эволюция в сторону большей комплексности и функциональной полноты за счет их объединения с программами по учету материалов, по учету складских и бухгалтерских операций. Одновременно расширяются возможности настройки программ под конкретные требования и задачи пользователей.

Различные цели анализа предприятий определяют применение различных методов и моделей анализа, которые предполагают использование различной информационных базы, информационного обеспечения, что представляет собой явное противоречие, потому что различные цели и методы анализа предполагают сбор и обработку многообразной информации не только по времени, но и по своей природе.

Как было выявлено в п.1.1., исходные данные для различных подходов при анализе бизнеса имеют области пересечения, что дает возможность использования определенных информационных элементов в нескольких методах.

Это приобретает особое значение при разработке программного обеспечения, проектирования баз данных, создания автоматизированных систем управления процессом анализа.

Исследование научных работ и публикаций последних лет, позволяет утверждать что, несмотря на актуальность информационной поддержки анализа бизнеса и необходимость ее инструментального обеспечения, в научной литературе и периодических изданиях вопросы разработки и использования информационных технологий при анализе стоимости бизнеса поднимаются достаточно редко.

Однако, изучение научной литературы, касающейся вопросов автоматизации управления хозяйственной деятельностью и управления бизнесом позволяет утверждать, что в настоящий момент отсутствуют инструментальные средства комплексной оценки предприятий. В последнее время интенсивное развитие получила разработка информационных систем связанных с автоматизацией бухгалтерского, анализа финансового состояния учета деятельности предприятий и др.

Однако в тени оказалась разработка инструментальных средств и систем, профессионально ориентированных на оценочную деятельность. Поскольку рыночная экономика отличается большим динамизмом развития событий и оказывает влияние на принимаемые аналитиками решения, данное положение сказывается на обоснованности принимаемых решений, качестве процесса анализа и определении итоговой стоимости предприятий.

Нам видится несколько причин, определивших такое положение.

Во - первых, само появление нового направления - анализ бизнеса влечет за собой решение принципиально других, проблем и задач, таких как создание соответствующей инфраструктуры анализа, то есть профессиональных институтов, обществ, объединений и т.д. Важным вопросом методологии аналитической деятельности является систематика аналитической деятельности, выработка методических рекомендаций по российским стандартам анализа, проблемам нормативно - правового регулирования, семантики определений и понятий, классификации объектов анализа, особенностям анализа бизнеса в условиях российской экономики и многое другое. Этим проблемам посвящены многие работы [20, 67, 68, 76, 80].

Во - вторых, сложность и многофакторность процесса анализа, использование аналитиками различной информационной базы в методах анализа, а также возможность применения различных инструментальных средств из смежных областей - программных средств финансового анализа и бизнес - планирования обусловило отсутствие разработок программного обеспечения при анализе бизнеса.

В - третьих, субъективность выбора многих информационных элементов и выводов аналитиков, атак же экспертные пути нахождения информационных элементов затрудняют структуризацию и, следовательно, автоматизацию процесса анализа.

Это подтверждают и исследования автора в области разработки программного обеспечения, и опросы профессиональных аналитиков и публикации некоторых авторов [76, 60, 72, 83].

Несомненно, программные продукты по экономическому анализу, бизнес - планированию и анализу основных фондов позволяют облегчить и ускорить процесс анализа, снизить трудоемкость аналитической работы, освободив место для проведения других не менее важных работ и получению обоснованных выводов. Однако подобный уровень автоматизации аналитической деятельности не отвечает требованиям эффективного процесса анализа и получению соответствующих решений. Прежде всего, это касается вопросов нормативного, правового и информационного обеспечения аналитической деятельности с последующей выработкой рекомендаций по их использованию на практике.

Но по мере решения данных проблем, возникновения инфраструктуры, появления единой информационной базы, росте общей информационной культуры аналитиков на первое место будет выходить использование профессионально ориентированных программных продуктов и информационных систем.

Вместе с тем, внедрение информационных технологий в практику анализа стоимости бизнеса требует разработки новых теоретических подходов и обоснованию проектных решений по созданию профессионально ориентированных программных продуктов, создания целостной научно - обоснованной концепции моделирования анализа бизнеса при проектировании программного обеспечения автоматизированных систем с позиций современных информационных технологий. Поэтому исследование анализа с позиций современных информационных технологий приобретает особую актуальность для решения научных проблем создания теоретического и методического аппарата, атак же выработки практических рекомендаций по проектированию автоматизированных систем анализа стоимости бизнеса.

Представляется, что именно отсутствие в настоящий момент методических разработок построения современных баз данных и программного обеспечения в области анализа бизнеса, является основной причиной отсутствия рынка информационных технологий данного направления. Недостаточная степень разработанности самой постановки задачи реализации анализа бизнеса в среде современных информационных технологий, становится тормозом в развитии не только информационных технологий при анализе бизнеса и их применения, но и оказывают негативное влияние на развитие самого анализа бизнеса как направления.

Выводы

1. Исследование методической базы анализа стоимости бизнеса, проводимое на основе затратного, сравнительного и доходного подходов, выявило в методах анализа, с одной стороны, наличие формализованного математического аппарата, с другой стороны, субъективные (профессиональные) суждения аналитиков.

Однако, проанализировав методы анализа бизнеса, нами выявлена интеграция информационных элементов строго формализуемых математических методов с информацией, используемой методами экспертных оценок в эмпирических выводах и умозаключениях экспертов.

Таким образом, можно сделать вывод об использовании информационных систем для решения задач анализа бизнеса.

2. Анализ информационной базы стоимостной оценки бизнеса позволил сделать вывод о наличии совокупности информационных элементов, единых для различных подходов, что предопределило создание интегрированной базы данных для системы комплексного анализа стоимости бизнеса.

3. Исследование методологии аналитической деятельности выявило типовой технологический процесс, общий для всех подходов к анализу стоимости бизнеса и позволило выделить элементные технологии, покрывающие отдельные этапы этого процесса.

4. Проведенное исследование современных аналитических систем путем их классификации по ряду признаков позволило сделать вывод о возможности классификации аналитических систем, используемых при анализе стоимости бизнеса, по технологическому признаку инструментальные средства, средства разработки бизнес-планов, специализированные программные средства анализа отдельных видов активов.

5. Проведенный анализ показал, что существующие аналитические системы решают лишь локальные задачи при анализе стоимости бизнеса, их информационная база не предназначена для решения всего комплекса задач оценочной деятельности и достигнутый ими уровень автоматизации не отвечает требованиям эффективности процесса анализа.

Таким образом, возникает необходимость построения системы комплексного анализа стоимости бизнеса, основанной на концептуальной модели информационной базы, удовлетворяющей информационным потребностям всего методического разнообразия аналитической деятельности.

Похожие работы

... управления, прочие системы. Целью данной курсовой работы является рассмотрение, освещение и оценка возможностей пакета прикладных программ MS OFFICE с точки зрения информационных технологий и методов их использования при решении экономических задач. 2. Использование пакета прикладных программ MS OFFICE при решении экономических задач 2.1 Обзор возможностей Microsoft Office Пакет ...

... освоения целого ряда перспективных информационных технологий. Информационная технология - система методов, средств и приемов (способов) сбора, накопления, хранения, поиска, обработки и выдачи информации. Новые и перспективные информационные технологии (ПИТ) связывают с использованием современной электронной техники для обработки информации (ВТ, коммуникационная техника связи, бытовая электроника ...

... ранее компьютерных технологий, применяемых на этапах разработки объекта машиностроительного профиля, приведена в Приложении А. Глава 2. Современные компьютерные технологии при проектировании высокомоментного линейного привода с цифровым программным управлением Привод линейный синхронный представляет собой комплектный привод прямого действия на базе однокоординатного синхронного линейного ...

... инвестиционным потенциалом. Многие западные фирмы пришли на наш рынок с проектами организации выпуска лекарственных препаратов. На сегодняшний день среди российских фармацевтических компаний наиболее популярными являются следующие информационные технологии: - создание корпоративного портала организации; - внедрение системы электронного документооборота; - создание системы управления вза

0 комментариев