Навигация

2.3 Висновки до розділу 2

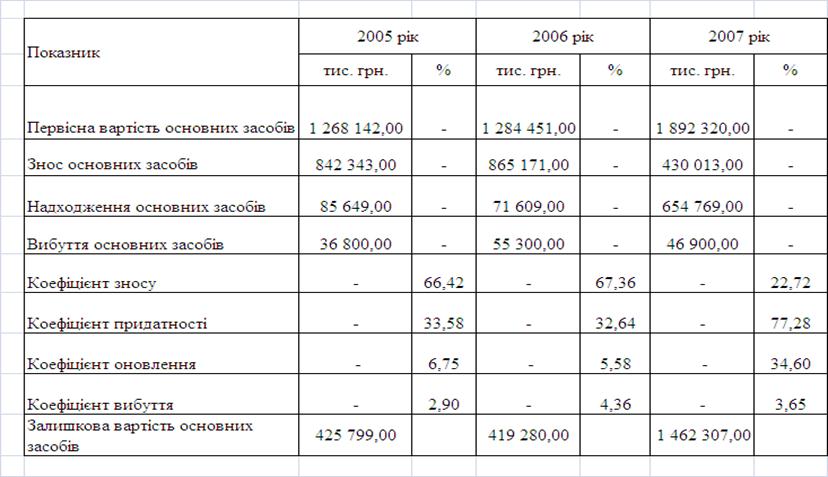

Виходячи з проведеного аналізу інвестиційної діяльності ВАТ “Турбоатом”, можна стверджувати, що частка реальних інвестицій в загальній сумі, починаючи з 2007 по 2009 рік, зменшується, що негативно впливає на процес виробництва. Але не дивлячись на це, їхня частка все ще залишається найбільшою в загальній кількості інвестицій.

Темп зростання витрат підприємства, пов’язаних з проведенням інвестиційної діяльності, почав зменшуватися в період з 2008 по 2009 рік. Це могло бути викликано кризовим станом економіки України, внаслідок чого підприємство вимушене було зменшити обсяг доходу, який спрямовується на інвестиційну діяльність.

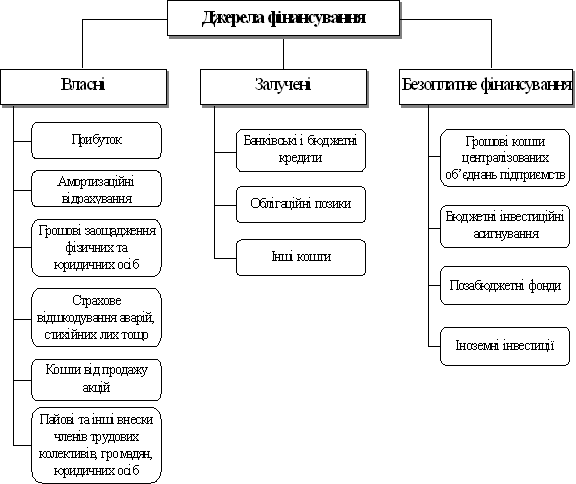

Підприємство використовує як залучені(29%) так і власні кошти(71%) для організації виробничої діяльності.

Розраховані коефіцієнти на підставі даних річної фінансової звітності за 2009 рік свідчать про те, що присутні ризики для інвесторів та існують складнощі при намаганні максимізувати прибуток.

3. Система заходів стимулювання інвестиційної активності підприємств в Україні

На основі аналізу, що був проведений у другому розділі даної курсової роботи, можна відобразити реальний стан інвестиційної діяльності як резидентів, так і нерезидентів в Україні. Ми бачемо, що однією з найбільш гострих проблем сучасної України залишається досягнення стабільного економічного росту. Серед визначальних факторів, що справляють безпосередній вплив на динаміку економічного розвитку, безсумнівно, одне з основних місць належить інвестиційній сфері. За таких умов потрібно розробити і визначитися з методами подолання перешкод розвитку інвестиційної активності підприємств в Україні. До основних напрямів інвестиційної політики в Україні можна віднести[7]:

1) Зниження соціальної напруги, досягнення остаточного підходу у виділенні коштів на потреби соціальної сфери.

2) Скорочення фонду виробничого будівництва за рахунок державних коштів і формування надійних інвестиційних джерел, в першу чергу з власних коштів підприємств та ін.

3) Скорочення централізованих державних капіталовкладень, що виділяються безповоротно. Перехід до нових принципів централізованого фінансування інвестиційної діяльності.

4) Створення ринку підрядних робіт. Зацікавленість будівельників у виконанні замовлень.

5) Прискорення темпів розвитку промисловості групи Б.

6) Прискорення у кілька разів темпів вибуття застарілого обладнання.

7) Перегляд надання державних кредитів на вигідних умовах з дефіцитними ставками на конкурсній основі, включаючи державне замовлення.

8) Залучення іноземних інвестицій, отримання іноземних кредитів, створення спільних підприємств з іноземним капіталом за такими напрямами, як розвиток переробної промисловості АПК, активізація приватизації, конверсії, а також галузей, які визначають науково-технічний прогрес.

9) Створення ефективних форм і механізмів управління інвестиційною діяльністю.

10)Розвиток паливно-енергетичного комплексу, ресурсозберігаючих технологій, конверсія ВПК, забезпечення населення товарами народного споживання вітчизняного виробництва, розвиток медицини і фармацевтичної промисловості.

Усі ці напрями інвестиційної діяльності в Україні вже зараз починають розвиватися. Тому трансформація інвестиційного механізму на мікрорівні, наприклад у промисловості, повинно проводитися в межах макроекономічної стабілізації.

Інвестиційний ринок як економічна категорія являє собою збалансованість попиту і пропозиції на інвестиції та випереджаючих можливостей підрядників в їх матеріалізації. Це означає, що, з одного боку, потрібні економічні заходи з отримання попиту на інвестиції та зменшення маси безготівкових грошей, які неадекватні обсягу та якості продукції, а з іншого, — антимонопольні заходи, які б сприяли розвитку ринку будівельних послуг.

Економіка України має свої особливості, тому вирішення проблеми регулювання має носити тут індивідуальний характер. У чистому вигляді методи, які застосовувались у розвинутих ринкових економіках, неприйнятні для України, оскільки її економіка поєднує окремі чинники, котрі вимагають особливих підходів. Так, з одного боку, інфляційні тенденції вимагають скорочення видатків бюджету, однак недостатньо сформований фінансовий сектор і відсутність сучасних систем соціального забезпечення не дають в повному обсязі застосувати його. З іншого боку, кредитна система слабо розвинута, комерційні банки не взмозі фінансувати масштабні інвестиційні проекти через недостатність власних ресурсів і високі інфляційні очікування й пов’язані з цим ризики. Інфляція знецінила власні кошти підприємств, що спрямовувались у виробництво. Тому в цій ситуації бюджет поки що залишається одним з небагатьох джерел збільшення інвестицій.

Отже, особливість державного макроекономічного регулювання полягає, по-перше, у некомерційних цілях, соціальній орієнтації, іноді в директивному (обов’язковому) характері, підтримці приватних підприємств, прямому стимулюванні їх розвитку, а, по-друге, в орієнтації на закони і принципи ринку, використанні його атрибутів, форм і методів саморегулювання виробництва й обігу продукції. Важливого значення тут набуває раціональне поєднання ринкових і державних методів регулювання, оптимальне співвідношення між ними[10].

Теоретично існує два граничних підходи стосовно державного втручання в інвестиційний процес. У першому випадку держава через виконавчі органи влади бере на себе якомога більше функцій управління: забезпечує проектно-кошторисною документацією, матеріально-технічними ресурсами та обладнанням, фінансує проект та розподіляє прибутки від інвестицій тощо. За умов України це привабливо для державного сектора економіки. У другому випадку для інших суб’єктів інвестування держава повинна надати максимальну свободу і впливати на інвестиційний процес через податкову, амортизаційну, кредитну політику, систему пільг і санкцій.

Дуже важливий напрям регулювання інвестиційного процесу — це обробка перспективної структури інвестицій за формами власності. При цьому слід зважати на те, що державні інвестиції за умов ринку, як правило, не є відособленим джерелом фінансування. Нові методи державної інвестиційної політики — це участь у спільному фінансуванні проектів, надання кредитів за зниженими заліковими ставками, фінансування проектів за рахунок випуску цінних паперів, формування портфелів фінансових інвестицій. Дедалі менше місця у цих методах повинно займати пряме дотування й субсидіювання з боку держави. Головним критерієм державних вкладень в економіку є їх ефективність, оперативна віддача.

Нові підходи до участі держбюджетних коштів у фінансуванні інвестицій вимагають також покращення діяльності органів, які відповідають за ефективність їх використання. В цілому раціональне співвідношення адміністративних і ринкових методів регулювання інвестиційної діяльності поступово змінюватиметься через заміщення старих методів новими.

Першоосновою державного регулювання інвестиційної діяльності є визначення пріоритетів вкладень, тобто спрямувань інвестицій у ті сфери і галузі, які забезпечать розширене відтворення, скорішу віддачу і підвищення життєвого рівня населення. У зв’язку з цим державна інвестиційна політика повинна враховувати такі принципові напрями використання державних і недержавних джерел фінансування[14]:

1) поступовий перехід до економічно обгрунтованого спрямування інвестицій тільки у високорентабельні виробництва і максимальне скорочення витрат на підтримку збиткових і малорентабельних виробництв;

2) перехід від адміністративних методів управління інвестиційними процесами, в тому числі державними, до ринкових через податки, амортизаційні норми і кредитні ставки;

3) заміщення повного держбюджетного фінансування частковою участю держави;

4) впровадження інвестування великих проектів за рахунок державних і муніципальних позик.

На базі цих принципів визначаються основні пріоритети, які є регуляторами при розподілі державних інвестицій. Вони впливають на залучення інвестиційних ресурсів з недержавного сектора. Державна інвестиційна політика України на сучасному етапі передбачає такі пріоритетні напрями використання джерел фінансування:

а) розвиток і модернізація паливно-енергетичного комплексу, створення власної бази та інфраструктури енергоносіїв, впровадження енергозберігаючих технологій;

б) структурна перебудова народного господарства, науково обґрунтована конверсія виробництва; розвиток інфраструктурних галузей з використанням інноваційних проектів; реконструкція і створення нових, екологічно чистих виробництв;

в) інвестування галузей і виробництв, які сприяють розширенню конкурентного середовища, розвитку приватизації й підприємництва;

г) варіантне інвестування і державна підтримка виробництв. які потребують оновлення фондів і мають значний інноваційний потенціал, що може забезпечити технічний і технологічний прорив, істотний приріст обсягів виробництва;

д) інвестування виробництв, де можливе їх ефективне пере-профілювання, санація чи вертикальне злиття;

ж) інвестування ліквідації неперспективних, технологічно відсталих, заздалегідь збиткових підприємств.

Державне регулювання інвестиційної діяльності здійснюється з дотриманням послідовності наведених пріоритетів при оцінці інвестиційних проектів. На мікроструктурному рівні таке регулювання здійснюється через систему нормативів і преференцій (пільг).

Адекватним у інвестиційній політиці повинен бути весь комплекс засобів, котрі застосовуються з метою впливу на інвестиційні процеси. Ці засоби можна умовно поділити на змінні і постійні, прямі і непрямі, з обмеженою чи загальнодержавною сферою дії та її результатами[18].

До змінних засобів прямого впливу з обмеженою сферою дії та отриманим результатом належать: бюджетне фінансування на безповоротній основі; бюджетне кредитування; державні гарантії щодо умов реалізації інвестиційних проектів; державний контракт на розробку і виконання інвестиційного проекту; розробка та реалізація загальнодержавних цільових комплексних програм; управління процесами приватизації з метою пошуку ефективного інвестора; часткове фінансування державою інвестиційних проектів у пріоритетних галузях економіки; реалізація державою самостійно комерційних високоприбуткових інвестиційних проектів. Ця група засобів за своїми масштабами досить незначна, однак з позиції швидкого нагромадження інвестиційних ресурсів та їх оперативного використання вона найефективніша, оскільки дозволяє за короткий проміжок часу реалізувати масштабні інвестиційні програми, що в цілому повинно дати поштовх до початку економічного зростання. Ці засоби можуть лише сприяти поліпшенню економічної ситуації, але не визначати її.

До змінних засобів непрямого впливу із загальнодержавною сферою дії та отриманим результатом належать: бюджетно-податкова, грошово-кредитна, амортизаційна, цінова, валютна та інноваційна політика. Ці засоби формують економічний клімат в цілому та інвестиційний зокрема, хоча з точки зору швидкої мобілізації інвестиційних ресурсів вони інертніші, за швидкістю своєї дії— повільніші порівняно з прямими засобами.

До постійних засобів прямого впливу з обмеженою чи загальнодержавною сферою дії та отриманим результатом відносяться: ліцензування окремих видів робіт, стандартизація продукції та експертиза інвестиційних проектів. Ця група засобів повинна застосуватися незалежно від економічної ситуації; вона більш зорієнтована на підвищення якості розробки та виконанню інвестиційних проектів і програм[2].

Основними напрямками держаної грошово-кредитної політики в стимулюванні інвестиційних процесів в Україні мають бути[7]:

1) створення правового механізму регулювання економіки, який забезпечить фінансово-кредитним установам належне місце в регулюванні інвестиційного процесу;

2) створення системи законодавчих актів, які б створювали умови для поєднання фінансових ресурсів, банківського та промислового капіталів, реалізації інвестиційних проектів за рахунок позичкових коштів, забезпечували б гарантії та захист у відносинах банків із клієнтами, розширювали зону банківських операцій та послуг на інвестиційному ринку;

4) визначення державної політики щодо оподаткування фінансового капіталу, зокрема, оптимізаиії податків на прибуток кредитних установ, які здійснюють інвестиційне кредитування;

5) врегулювання ризику й рівня прибутковості операцій, пов'язаних з інвестиціями, а також правових умов перетворення короткострокових фінансових ресурсів у довгострокові;

6) розвиток іпотечних, інвестиційних, ощадних та інших банківських установ, що здійснюватимуть інвестиційні операції, та державних та змітаних банківських інститутів, діяльність яких має зосереджуватися на фінансуванні інвестиційних проектів у пріориіетних напрямках розвитку народного господарства України;

7) запровадження ефективних механізмів стимулювання довгострокового кредитування комерційних банків через цільове рефінансування;

8) упровадження заходів, які забезпечать розвиток участі комерційних банків у створенні фінансово-промислових груп та у приватизаційних процесах;

9) запровадження механізму страхування інвестиційних ризиків комерційних банків та заохочення цих банків до надання довгострокових кредитів;

10) залучити до активної інвестиційної діяльності суб'єктів різноманітних форм власності та господарювання для розширення національного товаровиробництва і ринкової інфраструктури, створення інвестиційних наїромаджепь, в якому має брати участь весь фінансовий капітал держави, в тому числі і тіньові його форми.

Поліпшення інвестиційного клімату в державі залежить і від розв'язання проблеми діяльності банківської системи, зокрема, від забезпечення підвищення рівня концентрації банківського капіталу, збільшення обсягів довготермінового кредитування реального сектору економіки, залучення коштів населення[].

Для стимулювання процесу інвестиційної діяльності з довготерміновим банківським кредитуванням слід: запровадити механізм ефективного захисту прав кредиторів, прозорий порядок реалізації заставного майна; забезпечити підвищення рівня концентрації банківського капіталу шляхом підвищення капіталізації та платоспроможності банків, запровадження процедури реорганізації та ліквідації фінансове нестійких банків; стимулювати залучення грошових вкладів населення; створити спеціалізовану фінансову установу для здійснення довго- та середньотермінового фінансування й кредитування пріоритетних інвестиційних проектів; запровадити механізм іпотечного кредитування; стимулювати надходження іноземного капіталу в банківську сферу [7].

Значний вплив на рівень інвестиційної активності в Україні має й амортизаційна політика, яка мас бути спрямована на підвищення фінансової заінтересованості суб'єктів господарювання у здійсненні інвестицій в основний капітал за рахунок коштів власних амортизаційних фондів.

Для подальшого удосконалення механізмів нарахування амортизації з метою активізації інвестиційних процесів на виробництві, основним завданням державної амортизаційної політики має бути:

1) запровадити нарахування амортизаційних відрахувань на всі основні фонди (крім землі);

2) закріпити за суб'єктами господарювання право на використання коштів власного амортизаційного фонду та заборонити будь-які централізовані вилучення з нього;

3) надавати податкові знижки тільки тим суб'єктам господарювання, які мають документальне підтвердження інвестиційного використання коштів амортизаційного фонду;

4) збільшити кількість методів нарахування аморіизаційних відрахувань;

5) розробити класифікацію основного капіталу за групами ,, відповідно до характеру й строків його використання та зносу;

6) запровадити для кожної групи основного капіталу економічно обґрунтовані індикативні норми для нарахування економічної амортизації та діапазони припустимих відхилень, у межах яких суб'єкти господарювання обирають конкретні норми економічної амортизації самостійно;

7) затвердити максимальні граничні рівні податкової амортизації, в межах яких її обсяг може перевищувати обсяг економічної амортизації.

Перелік і вплив засобів державного регулювання на інвестиційну діяльність можна продовжити й іншими напрямками. Зокрема, актуальними сьогодні є:

а) проведення єдиної державної регулятивної політики у сфері підприємництва, спрямованої на досягнення оптимального рівня регулювання державою підприємницької діяльності, визначення правових засад державної підтримки малого підприємництва, регулювання процедури ліцензування та -перегляду нормативно-правових актів із регулювання підприємницької діяльності в окремих секторах економіки з метою підвищення ефективності та конкурентоспроможності суб'єктів господарської діяльності;

б) державна політика у сфері приватизації, яка спрямовується на: заміну фіскальної моделі приватизації інвестиційною та інноваційною; приватизацію великих підприємств та підприємств-монополістів за окремими планами шляхом продажу контрольних пакетів акцій промисловим інвесторам; технічне та технологічне поновлення підприємсів за рахунок частини коштів, що надійдуть від приватизації;

в) активна регіональна політика держави, завданням якої є надання істотною динамізму регіональному соціально-економічному розвитку шляхом більш повного та ефективного залучення у господарський обіг ресурсного потенціалу регіонів, використання переваг територіального поділу й кооперації праці на основі розширення повноважень і підвищення відповідальності місцевих орі анів виконавчої влади та орі анів місцевого самоврядування за вирішення поточних і перспективних проблем територій.

г) державна аграрна політика, основним завданням якої є утвердження повноцінного ринку землі, сучасних земельно-орендних та іпотечних відносин, запровадження економічних стимулів раціонального використання та охорони земель, застосування дозволених нормами СОТ механізмів захисту національного аграрного ринку. Як один із головних державних пріоритетів аграрної політики, направлений на активізацію інвестиційної діяльності в агропромисловому комплексі є: інституційне забезпечення реформ; утвердження ефективних механізмів захисту прав власності на землю; створення на селі сучасної ринкової інфраструктури, зокрема, оптових ринків, торгових домів, та бірж; фінансове оздоровлення галузі через створення спеціалізованих банківських і альтернативних небанківських кредитних інституцій, механізмів фінансових гарантій повернення сільгоспвиробниками кредитів, страхування фінансових ризиків; стимулювання розвитку сільськогосподарської кооперації тощо.

Податкова політика держави має сприяти покращенню інвестиційного клімату в Україні через: зниження податкового навантаження шляхом скорочення переліку податків, зборів (обов'язкових платежів), зменшення податкового навантаження на фонд оплати праці для формування солідарних соціальних фондів та перехід до формування персоніфікованих фондів; розширення бази оподаткування шляхом скасування пільг, які безпосередньо не пов'язані з інноваційною та інвестиційною діяльністю; запровадження механізму декларування податкових пільг суб'єктами - платниками податків; запровадження оподаткування нерухомості; стимулювання інноваційно-інвестиційної діяльності підприємств з удосконаленням умов оподаткування, що стимулюють поновлення основних виробничих фондів та розвиток малого бізнесу; підвищення рівня сплати податків і зборів (обов'язкових платежів); недопущення подвійного оподаткування нерезидентів[5].

Ще один важливий напрям — удосконалення механізму проведення міжнародних тендерів, оскільки на практиці іноземні компанії не можуть конкурувати на рівних з вітчизняними фірмами (хоча законодавство їх не обмежує). Серед проблем, з якими стикаються іноземні компанії, можна назвати відсутність інформації про тендерні правила та вимоги, корумпованість організаторів проведення тендеру, неефективний механізм розв'язання спорів.

Важливим напрямом є вдосконалення правових засад процедури банкрутства, що включає чітко визначену основу для ініціювання процедури банкрутства, обмеження переліку осіб, які можуть виконувати функції зовнішнього управляючого, розширення можливостей підприємдтв для захисту від незаконного ініціювання процедури банкрутства. До законів про банкрутство мають бути внесені поправки, які б передбачали високий захист кредиторів[16].

Зниження податкового тиску на підприємства може створити умови для формування у них власних фінансових джерел інвестицій – амортизаційних фондів і реінвестованої частини прибутку. Крім того, використання доходів від продажу акцій підприємств дасть змогу припинити спад виробництва і перейти від стагнації до економічного зростання. Однак таких ресурсів недостатньо для того, щоб зробити глибоку структурну перебудову економіки і забезпечити стабільне економічне зростання.Тому Україні потрібно залучати іноземні інвестиції, зокрема таких інвесторів, як ООН, Європейський Союз, група Всесвітнього банку, Європейський банк реконструкції та розвитку (ЕБРР), Міжнародний валютний фонд (МВФ) та ін. Кожна з цих організацій ставить перед потенційними інвесторами певні вимоги до оформлення передінвестиційної документації з зазначенням пріоритетних напрямів.

Приоритетними напрямами інвестиційної активності Всесвітнього банку є проекти в галузі сільського господарства, енергетики, промисловості, охорони здоров’я, розвитку міського господарства, водопостачання, зв’язку.

Міжнародний банк реконструкції та розвитку надає позики тільки на виробничі цілі після ретельного аналізу можливостей їх погашення боржником та, як звичайно, під державні гарантії.

Більше половини коштів, які надає цей Банк країнам, адресовані підприємствам приватного сектора та на реалізацію програм приватизації державних підприємств.

Надаючи позики комерційним підприємствам, Банк не вимагає урядових гарантій, однак обов’язковим є повне повернення позичених коштів. Причому сума платежу містить у собі виплати не пов’язані з ризиком банку у разі надання позики.

Украйні для створення оточення, яке б сприяло прямим іноземним інвестиціям, перш за все бракує зорієнтованої на ринок законодавчої бази. Ефективна юридична система, що грунтується на фундаментальних принципах приватної власності та ринкової економіки, надає могутнього стимулу для капіталовкладень і, навпаки, неефективне правове оточення відвертає інвесторів. Привабливе правове оточення повинно відповідати трьом умовам. По-перше, приватні інвестори, як іноземні, так і внутрішні, мають бути впевнені, що їх інвестиції надійно захищені добре розвинутою системою законів. По-друге, інвестори повинні бути переконані, що закони впроваджуються в життя: найбільш досконале законодавство не має ніякої цінності, якщо не втілюється в практиці. З цього витікає, що іноземні інвестори зацікавлені також в реалізації законодавства – дієздатності судової системи та юридичних процедур. По-третє, інвестори потребують стабільності та передбаченості системи юриспруденції. Постійні зміни в законодавстві серйозно підривають довіру інвесторів[14].

Залишається невирішеною проблема забезпечення зарубіжних інвесторів інформацією про чинне законодавство, стосовно іноземних інвестицій. Тексти законів та інструкцій недосяжні для ознайомлення. Практично нема єдиного підходу до статусу та відміни попередніх законів, тому важко визначити, які закони зберігають чинність, а які були анульовані. Щоб дати зарубіжним інвесторам уявлення про правовий режим в Україні стосовно іноземного капіталу, потрібно організувати регулярний випуск бюлетеня, що містить відповідну інформацію кількома мовами.

Важливим є забезпечення реального дотримання міжнародних договорів і виконання рішень іноземних арбітражів. Міжнародна інвестиційна спільнота має бути впевнена в тому, що будь-які угоди відповідають прийнятим міжнародним нормам і правилам, мають силу в Україні.

Однією з найгостріших проблем для інвесторів, яку необхідно вирішити найближчим часом, є сплата та повернення ПДВ. Вона набуває більшої ваги пропорційно зростанню експорту українських товарів.

Довгострокові цілі із залучення зовнішніх інвестицій потребують постійних зусиль із формування привабливого іміджу країни. Необхідно сформулювати й широко висвітлювати державну політику та готовність уряду вживати радикальних заходів, орієнтованих на ринкову економіку; публічно підтримувати інвестиційну діяльність. Збільшити приток інвестицій можна лише за умови розвитку цілого комплексу чинників, що формують інвестиційний клімат.

Необхідно створити сприятливий інвестиційний клімат не тільки для іноземних інвесторів, але й для вітчизняних. Приватному капіталу також потрібні гарантії від примусових вилучень і свавілля влади, система страхування від некомерційних ризиків, а також стабільні умови роботи при здійсненні довгострокових інвестицій[14].

Пожвавлення економічної, у тому числі інвестиційної діяльності і поліпшення на цій основі соціальних умов можливе тільки шляхом рішучих, комплексних, швидких, прозорих і послідовних ринкових реформ, які (як показує досвід інших країн) вивільнять підприємницьку ініціативу, створять конкурентне середовище й нададуть економіці стимули ефективного розвитку.

Таким чином, можна стверджувати про вирішальну роль держави у формуванні інвестиційного клімату[11].

Поряд з цим, регулюванням інвестиційної сфери на макрорівні, не може охопити всіх його аспектів, врахувати особливості розвитку кожної території. Тому важливим рівнем такого регулювання є регіональний рівень.

Саме тут повинен безпосереднє формуватися інвестиційно-привабливий імідж території, мають передбачатися заходи стимулювання тих чи інших галузей, або конкретних підприємств з метою розв’язання існуючих проблем.

На третьому рівні – рівні підприємств – мають розроблятися конкретні інвестиційні проекти і здійснюватися їх реалізація.

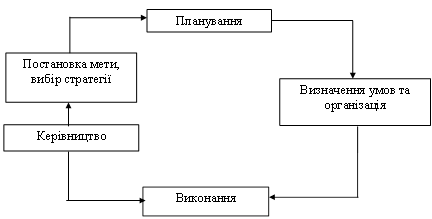

Інвестиційна діяльність підприємства представляє собою досить тривалий час і тому має здійснюватися з урахуванням певної перспективи. Формування напрямків цієї діяльності з урахуванням перспективи представляє процес розробки інвестиційної стратегії.

Вихідною передумовою формування інвестиційної стратегії є загальна стратегія економічного розвитку підприємства. По відношенню до неї інвестиційна стратегія носить підлеглий характер і має узгоджуватися з нею за цілями та етапами розвитку. Таким чином, інвестиційна стратегія має розглядатися як найважливіший фактор забезпечення ефективного розвитку підприємства у відповідності з вибраною нею загальною економічною стратегією.

Процес формування інвестиційної стратегії підприємства повинен пройти певні етапи[20]:

1) визначення періоду реалізації інвестиційної стратегії;

2) визначення стратегічних цілей інвестиційної діяльності;

3) розробка найбільш доцільних шляхів реалізації стратегічних цілей інвестиційної діяльності;

4) оцінювання розробленої інвестиційної стратегії:

а) узгодженість цілей, напрямів та етапів інвестиційної стратегії з базовою стратегією підприємства

б) внутрішню збалансованість інвестиційної стратегії, тобто узгодженість окремих стратегічних цілей і напрямів інвестиційної діяльності між собою, а також послідовність їхнього виконання;

в) узгодженість інвестиційної стратегії із зовнішнім середовищем, тобто відповідність інвестиційної стратегії змінам економічного розвитку, інвестиційного клімату і ринку країни;

г) можливості впровадження інвестиційної стратегії з урахуванням наявного ресурсного потенціалу. У процесі такої оцінки насамперед розглядаються потенційні можливості підприємства у формуванні власних джерел фінансових ресурсів, а також можливості залучення до реалізації інвестиційної стратегії необхідних фінансових та матеріальних ресурсів за рахунок інших джерел;

д) прийняття рівня ризику, пов'язаного з реалізацією інвестиційної стратегії. При цьому розглядаються рівні основних інвестиційних ризиків і можливі фінансові наслідки для підприємства, шляхи їх компенсації;

ж) результативність інвестиційної стратегії на основі визначення економічної ефективності реалізації інвестиційних програм, а також оцінка зовнішньоекономічних результатів, якщо такі передбачені стратегією.

Інвестиційну стратегію слід розглядати і як процес стратегічного управління інвестиційною діяльністю, який включає в себе[16]:

1) тактичне управління інвестиційною діяльністю шляхом формування інвестиційного портфелю компанії;

2) оперативне управління інвестиційною діяльністю через оперативне керування окремими інвестиційними проектами та програмами.

Інвестиційний портфель - це визначена сукупність об'єктів фінансового та реального інвестування, яка формується відповідно до попередньо розробленої інвестиційної стратегії, залежно від інвестиційних цілей[12].

За теперішніх умов портфель може формуватися як сукупність певної кількості об'єктів реального чи фінансового інвестування.

Формування інвестиційного портфеля має здійснюватися за такими принципами:

1) принцип відповідність складу портфеля до інвестиційної стратегії підприємства;

2) принцип забезпечення відповідності портфеля інвестиційним ресурсам;

3) принцип оптимізації співвідношення доходності та ризику;

4) принцип оптимізації співвідношення доходності та ліквідності;

5) принцип керованості інвестиційним портфелем.

Процес формування інвестиційного портфеля має здійснюватися в такій послідовності:

1. Визначення основних цілей інвестиційної політикиЖ;

2. Визначення термінів придбання й зберігання цінних паперів у портфелі;

3. Визначення видів цінних паперів, із яких планується сформувати портфель;

4. Визначення структури інвестиційного портфеля і його складових величин;

5. Визначення класифікації й принципів створення інвестиційного портфеля;

6. Диверсифікація складових частин портфеля;

7. Формування механізмів страхування від ризику;

8. Схеми управління інвестиційним портфелем;

9. Оцінка доходності, ризику й ліквідності інвестиційного портфеля;

10. Оптимізація оподаткування цінних паперів інвестиційного портфеля;

11. Юридичні питання;

12. Кінцева оптимізація структури інвестиційного портфеля за встановленими критеріями доходності, ризику та ліквідності.

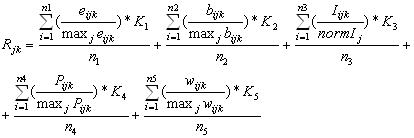

Для порівняння альтернативних інвестиційних проектів використовують слідуючі методи:

Метод визначення чистої теперішньої вартості;

Аналіз рентабельності проекту;

Аналіз внутрішньої норми прибутку;

Метод визначення чистої теперішньої вартості:

NPV = ![]() (3.1)[22]

(3.1)[22]

де m – кількість періодів експлуатації проекту;

CFi – грошовий потік в i-му періоді;

IS – вартість проекту.

Додатне значення NPV вказує на доцільність інвестування коштів, оскільки проект є прибутковим. За від’ємного значення NPV проект слід відхилити. Якщо NPV = 0, то проект є ні прибутковим, ні збитковим, а відтак рішення треба приймати на основі інших критеріїв: поліпшення умов праці, зростання іміджу підприємства, досягнення певного соціального ефекту тощо. Якщо підприємство має кілька проектів, то слід спинитися на тому, який має найвище значення чистої теперішньої вартості.

Аналіз рентабельності проекту:

IR = ![]() (3.2)[22]

(3.2)[22]

За економічним змістом рентабельність є величиною прибутку, одержаного на кожну грошову одиницю вкладених у проект коштів. Рентабельність є відносним показником, а тому може застосовуватися для вибору одного з кількох інвестиційних проектів, які мають близькі значення чистої вартості.

Аналіз внутрішньої норми прибутку:

![]() (3.3)[22]

(3.3)[22]

Внутрішня норма прибутку показує той мінімальний рівень дохідності проекту, за якого він не даватиме ні доходів, ні збитків, тобто за економічним змістом ця норма є точкою беззбитковості даного проекту. Внутрішню норму прибутку (d) знаходять як невідому величину з даного рівняння.

Ця формула є рівнянням з одним невідомим d, яке розв’язується математичними методами або за таблицями приведеної вартості та фіксованих рентних платежів, що уможливлює спрощення розрахунків.

За цим методом обчислюються норми дохідності тих проектів, що в них може вкласти кошти підприємство. Порівняльний аналіз внутрішніх норм прибутку різних проектів альтернативного розміщення коштів підприємства (приміром, у цінні папери), а також середньоринкової норми дохідності, сприяє визначенню найприбутковішого напряму інвестування.

Показник внутрішньої норми прибутку має важливе значення у процесі визначення джерел фінансування інвестиційного проекту. Порівняння вартості інвестованих коштів, тобто витрат на виплату відсотків за користування банківськими позичками, дивідендів та інших пов’язаних із залученням фінансових ресурсів винагород, з внутрішньою нормою прибутку проекту дає можливість визначити його доцільність та прийняти обґрунтоване управлінське рішення. Так, якщо внутрішня норма прибутку проекту вища за вартість авансованого капіталу, то проект є економічно вигідним, а різниця між цими величинами показує рівень прибутковості, на який може розраховувати інвестор. Якщо внутрішня норма прибутку дорівнює вартості авансованого капіталу, то проект не приносить ні доходів, ні збитків, і тоді його доцільність треба визначати за іншими критеріями, наприклад з огляду на соціальний ефект. Коли ж внутрішня норма прибутку менша за вартість авансованого капіталу, проект з будь-якого погляду є економічно невигідним[22].

Алгоритм розрахунку періоду окупності залежить від рівномірності надходження грошових потоків. Якщо грошовий потік є стабільним упродовж періоду експлуатації проекту, то період окупності визначається діленням суми інвестиції на річний обсяг грошового потоку (дріб округлюють у бік збільшення до найближчого цілого).

Такий спрощений підхід до визначення доцільності інвестування прийнятний за умови незначних темпів інфляції (2–5 %) і відповідно невисоких середніх ставок дохідності. Для одержання точніших результатів, а також для тих ринків, де ставки дохідності досить високі, а отже суттєво впливають на часову вартість грошей, у процесі визначення та аналізу періоду окупності інвестицій рекомендується враховувати часовий аспект. У такому разі для розрахунку беруть не номінальні, а дисконтовані грошові потоки, що збільшує період окупності проекту.

Визначення доцільності інвестицій за методом періоду окупності має певні недоліки, зокрема те, що доходи останніх періодів у розрахунках не враховуються, а отже, повну ефективність проекту проаналізувати неможливо. Приміром, із двох інвестиційних проектів з однаковими періодами окупності, один може функціонувати й генерувати грошові потоки ще тривалий час після закінчення періоду окупності, а в іншого з цим періодом збігається і граничний строк експлуатації. Зрозуміло, що перевагу слід віддати першому напряму інвестування, але за критерієм окупності проекти будуть визнані рівноцінними.

Крім того, цей метод не дає змоги виявити відмінності між проектами, які мають однакові періоди окупності, але відрізняються за величиною щорічних надходжень, хоч очевидно, що з двох проектів з однаковими періодами окупності привабливішим буде той, за яким грошові потоки в перші роки експлуатації вищі.

Водночас існує кілька ситуацій, коли застосування цього методу слід визнати доцільним. Скажімо, для кредиторів (банків) період окупності інвестиційного проекту є орієнтиром для визначення тривалості періоду кредитування, а можливість подальшої експлуатації об’єкта для них не має значення. У галузях, які характеризуються високою ймовірністю досить швидких технологічних змін і прискореного морального зносу обладнання, приміром, у галузі комп’ютерної техніки, аналіз періоду окупності є найприйнятнішим критерієм. За умов високого ризику керівництво підприємства може взяти за правило розглядати тільки ті проекти, період окупності яких не перевищує наперед встановленого нормативу. У такому разі метод визначення періоду окупності буде критерієм попереднього відбору проектів[22].

На прикладі ВАТ “Турбоатом” було використано при розрахунках такі показники фінансової стабільності й інтенсивності використання капіталу підприємства, як: коефіцієнт автономії, коефіцієнт маневреності, коефіцієнт покриття інвестицій, коефіцієнт позикових коштів в активах. Дані коефіцієнти потрібні для аналізу інвесторами фінансової спроможності того підприємства, в яке вони планують вкладати гроші.

Висновок

З проведеної роботи видно, що на сьогоднішній день інвестиційна активність в Україні , як і економіка вцілому, знаходиться в кризовому стані і не забезпечує того ефекту, який би сприяв розвитку національної економіки та виробничого потенціалу країни.

Аналіз на макрорівні показав, що надходження іноземного капіталу в Україну все ще недостатньо для інтенсивного розвитку різних галузей економіки країни. Держава не пропонує нових перспективних об’єктів для інвесторів, тому інвестуються ті самі галузі, що й раніше. До основних методів регулювання інвестиційної діяльності в Україні належать: методи грошово – кредитної політики, податкової політики, методи правового регулювання. Всі ці методи є не досконалими на сьогодні і потребують реформування. Разом з цим, в Україні у 2010 році починають збільшуватися інвестиційні потоки. Це пов’язано з проведенням в країні Євро 2012. Збільшується число об’єктів для інвестування, що повинно привернути увагу іноземних інвесторів.

Проаналізувавши особливості інвестиційної діяльності підприємства на прикладі ВАТ “Турбоатом”, можна зробити наступні висновки: у 2008 році темпи зростання інвестиційної активності почали падати, це пов’язано зі зменшенням частки доходу підприємства, що спрямовується на інвестиції; зменшення прибутку підприємства автоматично зменшує частину його, що йде до державного бюджету, а це, в свою чергу, негативно впливає на економічний розвиток країни; при проведенні інвестиційної діяльності, підприємство використовує в основному власні кошти та направляє їх на придбання основних засобів та купівлю фінансових активів.

В даній роботі було обґрунтовано пропозиції і рекомендації по стимулюванню інвестиційної активності підприємств в Україні. До основних можна віднести: орієнтованість на ринок законодавчої бази; зниження податкового тиску на підприємства; удосконалення механізму проведення міжнародних тендерів; надання гарантій іноземним інвесторам; удосконалення аграрної політики і політики у сфері приватизації.

Перелік літератури

1) Конституція України прийнята п’ятою сесією Верховної Ради України 28 червня 1996 р. // Відомості Верховної Ради України.—1996.-№30.

2) Про інвестиційну діяльність: Закон України від 18. 09. 1991 р. // http://www.rada.gov.ua

3) Про інститути спільного інвестування (пайові та корпоративні інвестиційні фонди): Закон України від 15. 03. 2001 р. – 2001р., - N 2299-ІП.

4) Про кредитні спілки: Закон України від 20. 12. 2001 р. – 2001 р.,- № 2908-Ш.

5) Про оподаткування прибутку підприємств: Закон від 22. 05. 1997р. №283 // Відомості Верховної Ради України. – 2001. - № 283.

6) Про фінансові послуги та державне регулювання ринків фінансових послуг: Закон України від 12. 07. 2001 р. – 2001 р., - № 2664-ІП.

7) Про затвердження Програми розвитку Інвестиційної діяльності на 2002-2010 рр: Постанова Кабінету Міністрів України від 28. 12. 2001 р. – 2001р., - № 1801

8) Бланк И.А. Инвестиционный менеджмент. Учебник / И.А. Бланк. - К.: МП «Итем» ЛТД «Юнайтед Лондон Трейд Лимитед», 1995. - С. 447.

9) Гріньова В.М. Інвестування. Підручник / В.М.Гріньова, В.О.Коюда, Т.І.Лепейко, О.П.Косюда. – К.:Знання,2008.-452с.

10) Губський Б. В. Інвестиційні процеси в глобальному середовищі. Підручник / Б. В. Губський. – К.: Видавництво «Наукова думка», 1998. - 390 с.

11) Дука А.П. Теорія та практика інвестиційної діяльності. Інвестування. Навчальний посібник / А.П. Дука – К.: Каравела. 2007. – 424 с.

12) Загородит А. Г. Фінансовий словник. 2-ге вид. / А. Г. Загородит, Г. Л. Вознюк - Львів: Центр Європи, 1997.

13) Ковалев В.В. Методы оценки инвестиционных проэктов / В.В. Ковалев - М.: Финансы и статистика, 1998.

14) Ландарь І. Особливості залучення іноземних інвестицій в Україну / І. Ландарь – К.: Знання.-1998 №12

15) Липсиц И.В. Инвестиционный проект: методы подготовки и анализа / И.В. Липсиц, В.В. Коссов - М.: БЕК, 1996

16) Майорова Т.В. Інвестиційна діяльність. Навчальний посібник / Т.В. Майорова. – Київ: «Центр навчальної літератури», 2004, - 376 с.

17) Пересада А. А. Інвестування. Навч.-метод. посібник для самост. вивч. дисц. / А. А. Пересада, О. О. Смірнова, С. В. Онікієнко, О. О. Ляхова. — К.: КНЕУ, 2001. — 251 с.

18) Пересада А.А. Управління інвестиційним процесом / А.А. Пересада – К.: Лібра, 2002. - 472с

19) Финансы предприятий: Учеб. / Под ред. M.B. Романовского. — СПб.: Изд. дом "Бизнес- Пресса", 2000. — 528 е.; Ансофф И. Стратегическое управление. — М.: Экономика, 1989. — 519 с

20) Пересада А.А. Інвестиційний аналіз: Підручник / А.А. Пересада, Ю.М. Коваленко– К.: КНЕУ, 2003. – 485 с.

21) Татаренко Н.О. Теорії інвестицій: Навч. Посібник / Н.О. Татаренко, A.M. Поручник - К.: КНЕУ, 2000 - 160с.

22) Федоренко В. Г. Страховий та інвестиційний менеджмент. Підручник / В. Г. Федоренко, В. Б. Захожай – К.: МАУП, 2002. — 344 с.

23) http://www.smida.gov.ua/reestr/?kod=05762269&tab=2&lang=ua

24) www.ukrstat.gov.ua

Додаток А

Таблиця А.1 – Баланс на 31.12.2009 р. ВАТ “Турбоатом”

| Актив | Код рядка | На початок звітного періоду | На кінець звітного періоду | |

| I. Необоротні активи | ||||

| Нематеріальні активи: | ||||

| - залишкова вартість | 010 | 1057 | 1277 | |

| - первісна вартість | 011 | 1703 | 2277 | |

| - накопичена амортизація | 012 | ( 646 ) | ( 1000 ) | |

| Незавершене будівництво | 020 | 18840 | 17089 | |

| Основні засоби: | ||||

| - залишкова вартість | 030 | 226962 | 230904 | |

| - первісна вартість | 031 | 821758 | 839172 | |

| - знос | 032 | ( 594796 ) | ( 608268 ) | |

| Довгострокові біологічні активи: | ||||

| - справедлива (залишкова) вартість | 035 | 0 | 0 | |

| - первісна вартість | 036 | 0 | 0 | |

| - накопичена амортизація | 037 | ( 0 ) | ( 0 ) | |

| Довгострокові фінансові інвестиції: | ||||

| - які обліковуються за методом участі в капіталі інших підприємств | 040 | 0 | 0 | |

| - інші фінансові інвестиції | 045 | 150665 | 178492 | |

| Довгострокова дебіторська заборгованість | 050 | 0 | 0 | |

| Справедлива (залишкова) вартість інвестиційної нерухомості | 055 | 0 | 0 | |

| Первісна вартість інвестиційної нерухомості | 056 | 0 | 0 | |

| Знос інвестиційної нерухомості | 057 | ( 0 ) | ( 0 ) | |

| Відстрочені податкові активи | 060 | 0 | 0 | |

| Гудвіл | 065 | 0 | 0 | |

| Інші необоротні активи | 070 | 255656 | 202621 | |

| Гудвіл при консолідації | 075 | 0 | 0 | |

| Усього за розділом I | 080 | 653180 | 630383 | |

| II. Оборотні активи | ||||

| Запаси: | ||||

| Виробничі запаси | 100 | 134673 | 162199 | |

| Поточні біологічні активи | 110 | 0 | 0 | |

| Незавершене виробництво | 120 | 171901 | 239477 | |

| Готова продукція | 130 | 149010 | 102519 | |

| Товари | 140 | 213 | 221 | |

| Векселі одержані | 150 | 0 | 0 | |

| Дебіторська заборгованість за товари, роботи, послуги: | ||||

| - чиста реалізаційна вартість | 160 | 102045 | 121374 | |

| - первісна вартість | 161 | 103781 | 121478 | |

| - резерв сумнівних боргів | 162 | ( 1736 ) | ( 104 ) | |

| Дебіторська заборгованість за рахунками: | ||||

| - за бюджетом | 170 | 16797 | 3310 | |

| - за виданими авансами | 180 | 87777 | 62564 | |

| - з нарахованих доходів | 190 | 0 | 0 | |

| - із внутрішніх розрахунків | 200 | 0 | 0 | |

| Інша поточна дебіторська заборгованість | 210 | 1593 | 1115 | |

| Поточні фінансові інвестиції | 220 | 0 | 0 | |

| Грошові кошти та їх еквіваленти: | ||||

| - в національній валюті | 230 | 2906 | 3473 | |

| - у т.ч. в касі | 231 | 8 | 19 | |

| - в іноземній валюті | 240 | 61597 | 102525 | |

| Інші оборотні активи | 250 | 18260 | 30405 | |

| Усього за розділом II | 260 | 746772 | 829182 | |

| III. Витрати майбутніх періодів | 270 | 556 | 508 | |

| IV. Необоротні активи та групи вибуття | 275 | 0 | 0 | |

| Баланс | 280 | 1400508 | 1460073 | |

| Пасив | Код рядка | На початок звітного періоду | На кінець звітного періоду | |

| I. Власний капітал | ||||

| Статутний капітал | 300 | 105624 | 105624 | |

| Пайовий капітал | 310 | 0 | 0 | |

| Додатковий вкладений капітал | 320 | 0 | 0 | |

| Інший додатковий капітал | 330 | 416549 | 416543 | |

| Резервний капітал | 340 | 61064 | 61064 | |

| Нерозподілений прибуток (непокритий збиток) | 350 | 390502 | 460420 | |

| Неоплачений капітал | 360 | ( 0 ) | ( 0 ) | |

| Вилучений капітал | 370 | ( 0 ) | ( 0 ) | |

| Накопичена курсова різниця | 375 | 0 | 0 | |

| Усього за розділом I | 380 | 973739 | 1043651 | |

| Частка меншості | 385 | 0 | 0 | |

| II. Забезпечення наступних виплат та платежів | ||||

| Забезпечення виплат персоналу | 400 | 9936 | 1477 | |

| Інші забезпечення | 410 | 3878 | 567 | |

| Сума страхових резервів | 415 | 0 | 0 | |

| Сума часток пере страховиків у страхових резервах | 416 | 0 | 0 | |

| Цільове фінансування | 420 | 0 | 0 | |

| Усього за розділом II | 430 | 13814 | 2044 | |

| ІІІ. Довгострокові зобов’язання | ||||

| Довгострокові кредити банків | 440 | 0 | 0 | |

| Інші довгострокові фінансові зобов’язання | 450 | 0 | 0 | |

| Відстрочені податкові зобов’язання | 460 | 4536 | 5426 | |

| Інші довгострокові зобов’язання | 470 | 0 | 0 | |

| Усього за розділом III | 480 | 4536 | 5426 | |

| ІV. Поточні зобов’язання | ||||

| Короткострокові кредити банків | 500 | 0 | 0 | |

| Поточна заборгованість за довгостроковими зобов’язаннями | 510 | 0 | 0 | |

| Векселі видані | 520 | 47 | 47 | |

| Кредиторська заборгованість за товари, роботи, послуги | 530 | 30599 | 22776 | |

| Поточні зобов’язання за розрахунками: | ||||

| - з одержаних авансів | 540 | 338682 | 338288 | |

| - з бюджетом | 550 | 18732 | 18511 | |

| - з позабюджетних платежів | 560 | 0 | 0 | |

| - зі страхування | 570 | 3037 | 5363 | |

| - з оплати праці | 580 | 6058 | 11166 | |

| - з учасниками | 590 | 1794 | 3963 | |

| - із внутрішніх розрахунків | 600 | 0 | 0 | |

| Зобов'язання, пов'язані з необоротними активами та групами вибуття, утримуваними для продажу | 605 | 0 | 0 | |

| Інші поточні зобов'язання | 610 | 9470 | 8838 | |

| Усього за розділом IV | 620 | 408419 | 408952 | |

| V. Доходи майбутніх періодів | 630 | 0 | 0 | |

| Баланс | 640 | 1400508 | 1460073 | |

Похожие работы

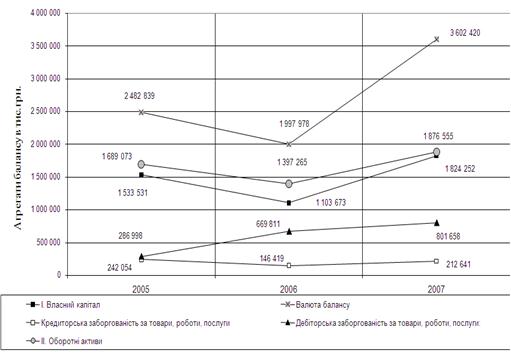

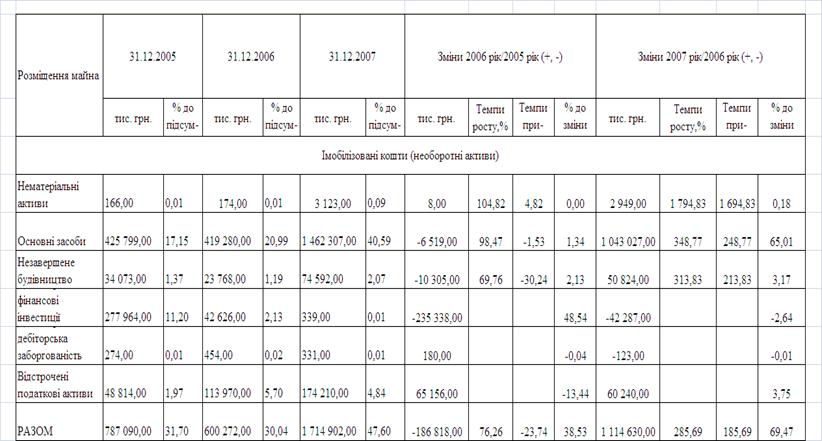

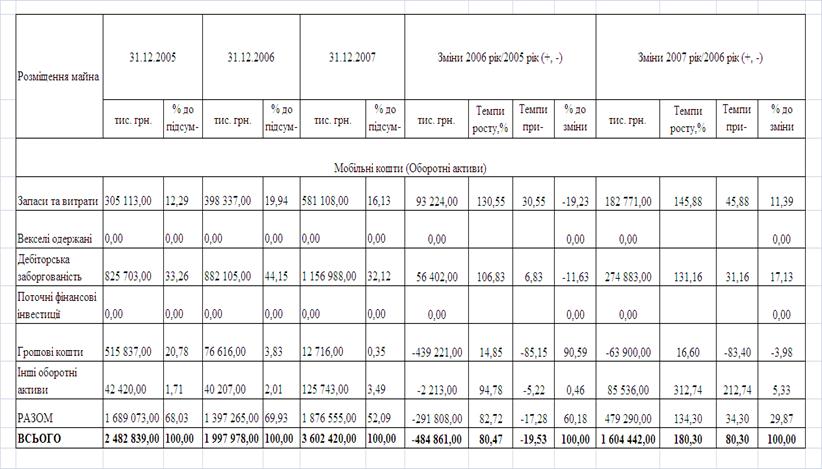

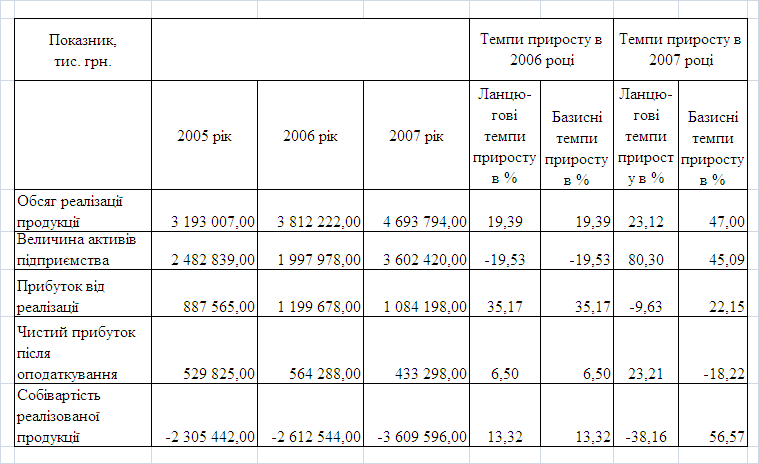

... грошових активів. 6. Побудова ефективних систем контролю за грошовими активами підприємства. РОЗДІЛ 2. АНАЛІЗ ЕФЕКТИВНОСТІ УПРАВЛІННЯ АКТИВАМИ ВАТ «ІНТЕРПАЙП НТЗ» У 2003 -2007 РОКАХ 2.1 Характеристика діяльності ВАТ „Інтерпайп НТЗ” ВАТ „Інтерпайп Нижньодніпровський трубопрокатний завод” (м. Дніпропетровськ) - є провідним підприємством України по виробництву сталевих труб та суці ...

... асоціації, суспільні і добродійні організації, фонди (окрім фондів, які більш ніж на 50 % фінансуются державою); приватні індивідуальні організації РОЗДІЛ 2 ІННОВАЦІЙНА АКТИВНІСТЬ ПІДПРИЄМНИЦЬКИХ СТРУКТУР В УМОВАХ ІНТЕРНАЦІОНАЛІЗАЦІЇ УКРАЇНСЬКОЇ ЕКОНОМІКИ Під інноваційно активним підприємством розуміють підприємство, що займалось інноваційною діяльністю. Аналіз інноваційної сфери української ...

... поданих на рис. 1.5 методик. Відповідно до цієї методики аналіз інвестиційної привабливості підприємства здійснюється в послідовності, наведеній на рис. 1.6. Аналіз і оцінка інвестиційної привабливості підприємства на основі аналізу фінансових показників передбачають дослідження фінансово-економічних процесів на підприємстві (табл. 1.2). Таблиця 1.2 Цілі аналізу фінансово-економічних процесів ...

... відтворення. Так, зародкові та попередні проекти належать до передінвестиційних досліджень і не потребують глибоких обґрунтувань, інші потребують всебічних техніко-економічних обґрунтувань. 2. Аналіз управління інвестиційною діяльністю підприємства 2.1 Аналіз управління фінансовими інвестиція підприємства Фінансові інвестиції передбачають одержання прибутків від вкладення капіталу в і ...

0 комментариев