Навигация

Методы оценки неопределенности риска при выработки стратегии и тактики антикризисного управления

2. Методы оценки неопределенности риска при выработки стратегии и тактики антикризисного управления

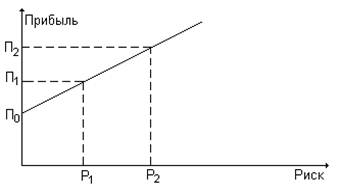

Любая финансовая операция может быть охарактеризована с позиции дохода и (или) доходности, на которые может рассчитывать лицо, инициировавшее эту операцию.

Риск, связанный с операцией, означает вероятность неполучения желаемых или ожидаемых значений целевых показателей.

Теоретически можно оценивать вероятность недостижения целевого значения, однако очевидно, что факторы, влияющие па значение целевого показателя, действуют как в «положительном», т.е. благоприятном, так и в «отрицательном», т.е. неблагоприятном, направлениях.

В этих условиях задача оценки легко формализуется следующим образом. Имеется целевое значение некоторого показателя; требуется дать характеристику отклонения возможных фактических значений от этой цели. Из курса статистики известно, что подобную характеристику можно получить с помощью показателей вариации, количественно описывающих вариабельность оцениваемого признака.

Таким образом, в приложении к финансовым операциям речь идет об оценке вариабельности ожидаемого дохода (доходности), а в качестве критериев оценки можно использовать такие статистические коэффициенты, как размах вариации, дисперсия, среднее квадратическое отклонение, называемое иногда стандартным, и коэффициент вариации.

Рассмотрим ряд статистических величин (это могут быть как абсолютные, так и относительные величины):

Х1, Х2 , Х3, …Хn

Размахом вариации называется разность между максимальным и минимальным значениями признака данного ряда:

R = Хmax - Хmin

Этот показатель имеет много недостатков, выделим без комментариев лишь три из них:

Во-первых, он дает грубую оценку степени вариации значений признака.

Во-вторых, он является абсолютным показателем и потому его применение в сравнительном анализе весьма ограничено.

В-третьих, его величина слишком зависит от крайних значений ранжированного ряда.

Среднее квадратическое отклонение показывает среднее отклонение значений варьирующего признака относительно центра распределения, в данном случае средней арифметической. Этот показатель рассчитывается по формуле:

Все вышеприведенные показатели обладают одним общим недостатком — это абсолютные показатели, значение которых существенно зависит от абсолютных значений исходного признака ряда. Поэтому большее применение имеет коэффициент вариации, рассчитываемый по формуле:

СV = /Х ּ 100

В отношении оценки риска финансовых активов необходимо сделать три замечания:

Во-первых, как отмечалось выше, количественно риск может оцениваться вариабельностью либо дохода, либо доходности.

Поскольку доход в абсолютной оценке может существенно варьировать при сравнительном анализе различных финансовых активов, то принято в качестве базисного показателя, характеризующего результативность операции

с финансовым активом, использовать не доход, а доходность. Очевидно, что вложив ту или иною сумму денежных средств в акции, можно получать разный доход по абсолютной величине, однако доходность не зависит от размера инвестиции и потому сопоставима в пространственно-временном разрезе.

Во-вторых, основными показателями оценки риска на рынке капитала являются дисперсия и среднее квадратическое отклонение. Распространенность и пригодность в сравнительном анализе этих статистик в данном случае объясняется тем обстоятельством, что базисным показателем при расчетах является доходность, т.е. относительный показатель, сопоставимый как в динамике, так и по различным видам активов. Поэтому независимо от анализируемых активов соответствующие им показатели доходности и дисперсии однопорядковы и нет острой необходимости применять в оценке коэффициент вариации.

В-третьих, приведенные формулы рассчитаны на дискретные ряды. В приложении к финансовым активам они могут применяться в ретроспективном анализе. Однако, как уже неоднократно подчеркивалось, при работе на рынке капитала гораздо более ценен перспективный анализ, в рамках которого большинство величин, представляющих интерес для инвестора, оцениваются в вероятностых терминах.

Оценивая риск, следует иметь в виду, что с течением времени риск, ассоциируемый с данным активом, возрастает.

Отсюда можно сделать очень важный вывод: чем более долговременным является данный вид актива, тем он более рискован, тем большая вариация доходности с ним связана.

Именно поэтому различается доходность и рисковость различных финансовых инструментов, например, акций и облигаций: вариация доходности акций может ощутимо варьировать, т.е. этот вид финансового инструмента более рисков.

3. Принципы снижения риска в антикризисном управлении

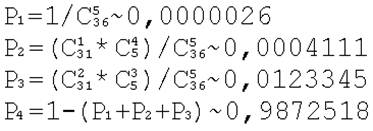

Существуют четыре основных варианта поведения в потенциально рисковых ситуациях: игнорирование самого факта возможности риска, избегание риска, хеджирование риска, передача риска.

Игнорирование риска. Этот вариант поведения означает, что лицо, принимающее решение, не предпринимает каких-ли6о действий в отношении возможного риска. Подобное поведение возможно в одной из трех ситуаций.

Первая ситуация имеет место в том случае, когда лицо, принимающее решение (ЛПР), не осознает рисковости операции. В качестве примера упомянем о вовлечении профессионально неподготовленных лиц в различного рода финансовые аферы.

Ярчайший пример подобных афер — финансовые пирамиды; многие их участники соблазняются возможностью легкой наживы, обещаемой устроителями пирамиды, и не задумываются о каких-либо последствиях.

Вторая ситуация имеет место в том случае, когда ЛПР, даже сознавая рисковость операции, не имеет возможности противодействовать риску.

Примером может служить ситуация в России накануне банковского кризиса 1998 г., когда государственные органы по сути обязывали коммерческие банки покупать государственные краткосрочные обязательства.

Третья ситуация складывается в том случае, если ЛПР умышленно игнорирует риск. В частности, по мере расширения той же финансовой пирамиды всегда появляются склонные к риску инвесторы, которые прекрасно сознают возможность потерь, но надеются, что они успеют выйти из пирамиды до ее краха.

Избегание риска. Подобной стратегии придерживаются лица, не склонные к риску. Примерами применения подобной стратегии являются ситуации, когда предприятие не продлевает договор с контрагентом, в отношении которого появились сомнения в его будущей платежеспособности, когда предприятие предпочитает получать кредит в той валюте, в которой оно осуществляет свои основные экспортные операции и т. п.

Хеджирование риска. Дословно этот термин означает «ограждение риска» и представляет собой систему мер, с помощью которых негативные последствия риска могут быть уменьшены.

Хеджирование особенно активно используется на финансовых рынках; с этой целью разработаны различные финансовые инструменты: опционы, фьючерсы, форварды и др.

Идея хеджирования по существу активно реализуется практически в любом предприятии, независимо от того, имеет ли оно отношение к финансовым рынкам.

В частности, по сути хеджерскими являются операции по созданию фондов и резервов. Так, в условиях инфляции необходимо делать резервы па пополнение оборотных средств; иными словами, не вся прибыль, рассчитанная по итогам года, может трактоваться к; и прибыль, доступная к распределению среди собственников, часть ее нужно зарезервировать на покрытие расходом связанных с повышением цен на сырье и материалы.

Аналогичная логика характерна операциям по формированию резервного капитала (фонда), резервов по сомнительным долгам, на «забывчивость» покупателей, на обесценение ценных бумаг и др

Передача риска. Эта стратегия означает, что ЛПР не желает нести риск и готов на определенных условиях передать его другому лицу. Наиболее ярким примером передачи риска является страхование.

В широком смысле страхование представляет собой совокупность операций, снижающих риск возможных потерь от какого-то действия или бездействия.

В узком смысле термин «страхование» чаще всего закрепляется за комплексом страховых операций между страхователем и страховщиком.

ВЫВОДЫ:

Методы идентификации и учета фактора риска, равно как и умение выполнять финансовые вычисления исключительно важны для финансового менеджера, а, точнее, для любого специалиста, которому приходится иметь дело с анализом, обоснованием или принятием решений финансового характера. Соответствующие методы входят в число ключевых в арсенале методов количественной оценки специалиста финансовой службы.

Похожие работы

... . Его результаты дают возможность оценить границы между традиционным управлением корпорацией и предпринимательством. Глава II Рассмотрение риска и неопределённости в России. 2.1. Сущность неопределённости и риска российского предпринимательства. Резкое изменение социально-экономической среды в ходе экономических реформ 90-х ...

... затраченные им время, усилия и способности могут оказаться как прибыль, так и убытки. Предприниматель проявляет готовность идти на риск в условиях неопределенности, поскольку наряду с риском потерь существует возможность дополнительных доходов. Й. Шуймпетер в книге "Теория экономического развития" пишет о том, что если риски не учитываются в хозяйственном плане, тогда они становятся источником, с ...

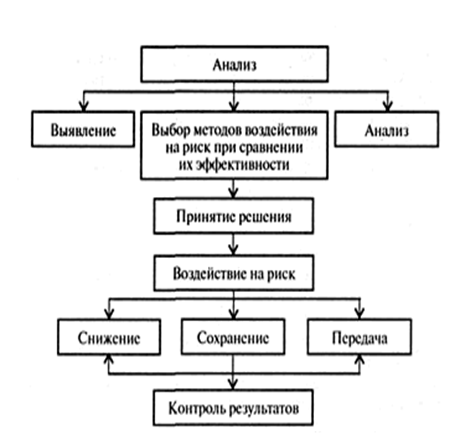

... сумм расходов, продажи, кредита; § самострахование за счет создания натуральных и денежных резервных (страховых) фондов; § страхование. Таким образом, в процессе разработки и принятия управленческих решений в условиях неопределенности и риска менеджер сталкивается с необходимостью проведения анализа существующих рисков, а также осуществления мероприятий, связанных с избежанием, удержанием, ...

... принятых решений в экономике и бизнесе. Они существуют объективно, независимо от того, принимают их к вниманию, или игнорируют. И, как показывает опыт, в наше время без учета неопределенности и риска уже не обойтись. Их игнорирование может стать тормозом развития конкретных субъектов хозяйственной деятельности и всей национальной экономики. Следствием риска являются то, что принятые решения ...

0 комментариев