Навигация

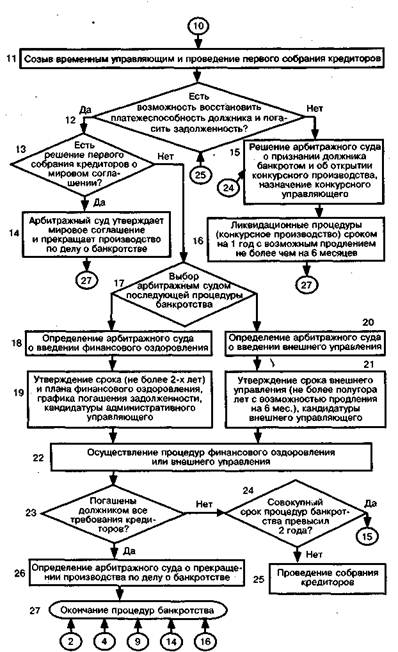

Проведение ликвидационных мероприятий;

5. Проведение ликвидационных мероприятий;

6. Завершение добровольного банкротства.

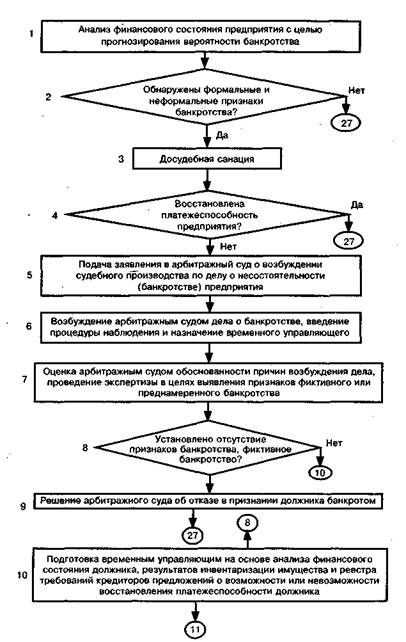

Следует отметить, что кредиторы добровольного банкрота имеют только одну, но очень действенную возможность повлиять на проведение добровольной ликвидации. Эта предполагаемая возможность состоит в том, что кредитор, в чем-либо недовольный, имеет право прервать добровольную ликвидацию, переведя ее в судебное русло. Реализовано это право может быть несколькими способами. Один из них состоит в том, что кредитор в любой момент в течение срока, названного в объявлении о добровольном банкротстве, может направить должнику возражение против добровольной ликвидации. Возражение кредитора может быть направлено независимо от данного ранее согласия кредитора на проведение добровольной ликвидации.

Возражение кредитора против добровольной ликвидации влечет возникновение комплекса прав и обязанностей должника. Прежде всего, это обязанность руководителя подать в арбитражный суд заявление о банкротстве должника.

В процессе осуществления добровольного банкротства любой кредитор может обратиться в арбитражный суд с заявлением о банкротстве должника. Этим правом кредитор может воспользоваться до завершения процедуры ликвидации, которая в соответствии с п.8 ст.63 ГК РФ считается завершенной с момента внесения в государственный реестр юридических лиц записи о ликвидации юридического лица.

4. Расчетная часть

Бухгалтерский баланс ЗАО «Пром-К» за 2009 год

| Актив | Код строки | На Н.Г. | На К.Г. |

| I. Внеоборотные активы | |||

| Нематериальные активы | 110 | 30 | 20 |

| Основные средства | 120 | 400 | 560 |

| Незавершенное строительство | 130 | 320 | 100 |

| Итого по разделу I | 190 | 750 | 680 |

| II. Оборотные активы | |||

| Запасы | 210 | 1250 | 1180 |

| В том числе сырье и материалы | 211 | 1250 | 1180 |

| НДС | 220 | 160 | 120 |

| Дебиторская задолженность (краткосрочная) | 240 | 420 | 300 |

| В том числе покупатели и заказчики | 241 | 420 | 300 |

| Краткосрочные финансовые вложения | 250 | 10 | - |

| Денежные средства | 260 | 160 | 60 |

| Итого по разделу II | 290 | 2000 | 1660 |

| БАЛАНС | 300 | 2750 | 2340 |

| Пассив | |||

| III. Капитал и резервы | |||

| Уставный капитал | 410 | 230 | 230 |

| Добавочный капитал | 420 | 100 | 100 |

| Резервный капитал | 430 | 35 | 35 |

| Нераспределенная прибыль | 470 | 825 | 755 |

| Итого по разделу III | 490 | 1190 | 1120 |

| IV.Долгосрочные обязательства | |||

| Займы и кредиты | 510 | 450 | 150 |

| Итого по разделу IV | 590 | 450 | 150 |

| VКраткосрочные обязательства | |||

| Займы и кредиты | 610 | 250 | 200 |

| Кредиторская задолженность, в том числе: | 620 | 860 | 870 |

| поставщики и подрядчики | 621 | 580 | 590 |

| Задолженность перед персоналом организации | 624 | 105 | 120 |

| Задолженность перед государственными внебюджетными фондами | 625 | 47 | 55 |

| Задолженность перед бюджетом | 626 | 128 | 105 |

| Итого по разделу V | 690 | 1110 | 1070 |

| БАЛАНС | 700 | 2750 | 2340 |

Отчет о прибылях и убытках ЗАО «Пром-К» за 2009 год

| Показатель | Код | За О.Г. | За П.Г. |

| Доходы и расходы по обычным видам деятельности | |||

| Выручка (нетто) от продажи товаров, продукции, работ, услуг | 010 | 9200 | 12700 |

| Себестоимость проданных товаров, продукции, работ, услуг | 020 | (7730) | (10520) |

| Валовая прибыль | 029 | 1470 | 2180 |

| Коммерческие расходы | 030 | (420) | (510) |

| Управленческие расходы | 040 | (780) | (1050) |

| Прибыль (убыток) продаж | 050 | 270 | 620 |

| Прочие доходы и расходы | |||

| Проценты к получению | 060 | - | - |

| Проценты к уплате | 070 | - | - |

| Доходы от участия в других организациях | 080 | - | - |

| Прочие доходы | 090 | 15 | 24 |

| Прочие расходы | 100 | (200) | (232) |

| Прибыль (убыток) до налогообложения | 140 | 85 | 412 |

| Текущий налог на прибыль | 150 | (35) | (162) |

| Чистая прибыль (убыток) отчетного периода | 190 | 50 | 250 |

Таблица 1.1

Анализ ликвидности по классическому балансу

| Группировка активов | Группировка обязательств | Излишек/дефицит | ||||||

| Активы | На н.г. | На к.г. | Пассивы | На н.г. | На к.г. | Аi-Пi | На н.г. | На к.г. |

| А4 | 750 | 680 | П4 | 1190 | 1120 | П4-А4 | 440 | 440 |

| А3 | 1410 | 1300 | П3 | 450 | 150 | А3-П3 | 960 | 1150 |

| А2 | 420 | 300 | П2 | 250 | 200 | А2-П2 | 170 | 100 |

| А1 | 590 | 360 | П1 | 860 | 870 | А1-П1 | (270) | (510) |

Вывод: Проведя анализ ликвидности по классическому балансу можно сказать о том, что правило абсолютной ликвидности баланса не выполняется (А1< П1), так как к концу года произошло резкое сокращение денежных средств, краткосрочной ДЗ и краткосрочные финансовые вложения прекратились, а краткосрочная КЗ слишком велика и к концу года увеличилась.

Таблица 1.2

Анализ ликвидности по функциональному балансу

| Группировка активов | Группировка обязательств | Излишек/дефицит | ||||||

| Активы | На н.г. | На к.г. | Пассивы | На н.г. | На к.г. | Аi-Пi | На н.г. | На к.г. |

| А4 | 750 | 680 | П4+П3 | 1640 | 1270 | П4+П3-А4 | 890 | 590 |

| А3 | 1410 | 1300 | П1 | 860 | 870 | А3-П1 | 550 | 430 |

| А2+А1 | 1010 | 660 | П2 | 250 | 200 | А2+А1-П2 | 760 | 460 |

Вывод: Проведя анализ ликвидности по функциональному балансу можно сказать о том, что баланс является абсолютно ликвидным, так как полностью соблюдаются следующие соотношения: А2+А1>=П2, А3>=П1, А4<=П4+П3

Таблица 2

Анализ коэффициентов ликвидности и платежеспособности по данным отчетности.

| Коэффициент | Формула расчета | Нормативное значение | На начало года | На конец года | Изменение |

| 1.Текущей ликвидности | Ктл=(стр.210+240+250+260)/ (стр610+620+630+660) | >=2 | 1,66 | 1,44 | (0,22) |

| 2.Промежуточной (критической) ликвидности | Кпл=(стр.240+250+260)/ (стр610+620+630+660) | >=0,7 | 0,53 | 0,34 | (0,19) |

| 3.Абсолютной ликвидности | Кал=(стр.250+260)/ (стр610+620+630+660) | >=0,1-0,7 | 0,15 | 0,06 | (0,09) |

| 4. Показатель обеспеченности обязательств должника его активами | КобеспА =(ОА+ВА(скоррект))/(КО+ДО) | >=1 | 1,76 | 1,92 | 0,16 |

| 5.Степень платежеспособности по текущим обязательствам | Ксп=12*КО/Вопл (годовая выручка по оплате) | <3 месяцев | 1,05 | 1,4 | 0.35 |

Вывод: Проведя расчеты, можно сказать, что показатели коэффициентов ликвидности в начале года близки к нормативным значениям, но к концу года Кпл и Кал сократились почти вдвое, что приведет к погашению меньшей части краткосрочных обязательств по мере погашения ДЗ и немедленно. Показатели КобеспА и Ксп в пределах оптимальных значений.

Таблица 3

Динамика показателей финансовой устойчивости организации за отчетный год

| Показатель | Оптимальное значение | На н.г. | На к.г. | Изменение, (+,-) |

| Коэффициент автономии (финансовой независимости) СК/А | >=0,5 | 0,43 | 0,48 | 0,05 |

| Коэффициент финансовой устойчивости: (СК+ДП)/А | >=0,7 | 0,6 | 0,54 | (0,06) |

| Финансовый леверидж (рычаг): ЗК/СК | <=1 | 1,31 | 1,09 | (0,22) |

| Коэффициент маневренности: (СК-ВА)/СК | 0,25-0,5 | 0,37 | 0,39 | 0,02 |

| Коэффициент обеспеченности оборотных активов собственными средствами КОСС | >0,1 | 0,22 | 0,265 | 0,045 |

| Доля просроченной кредиторской задолженности в пассивах | 0 | х | х | х |

| Доля всей ДЗ в совокупных активах | х | 0,57 | 0,52 | (0,05) |

Вывод: Проследив динамику показателей, выявили, что размер ЗК в начале года превышал допустимое значение на 1/3, но к концу года сократился на 0,22, что привело к нормальному соотношению ЗК к СК. К сожалению, долю просроченной КЗ в пассивах рассчитать невозможно из – за отсутствия данных для данного показателя. Все остальные показатели финансовой устойчивости организации за отчетный год близки к оптимальным значениям, что позволяет говорить о финансовой устойчивости предприятия.

Таблица 4.1

Анализ показателей прибыльности (рентабельности) финансово-хозяйственной деятельности организации.

| Показатель | Формула расчета | Прошлый год % | Отчетный год % | Изменение % |

| 1.Рентабельность продукции | Rп=Пп/В | 4,88 | 2,93 | (1,95) |

| 2.Рентабельность продаж | ЧRп=ЧП/В | 1,97 | 0,5 | (1,47) |

| 3.Экономическая рентабельность, или рентабельность активов, | Rа=ЧП/(средние остатки А) | 9,82 | 1,96 | (7,86) |

| 4.Рентабельность собственного капитала | Rск=Пп/(средние остатки СК) | 53,68 | 23,38 | (30,03) |

| 5.Чистая рентабельность собственного капитала | ЧRск=ЧП/(средние остатки СК) | 21,645 | 4,33 | (17,315) |

| 6.Рентабельность затрат | Rз=Пп/Затраты по продажам | 5,13 | 3,02 | (2,11) |

Таблица 4.2

Расчет коэффициентов оборачиваемости собственного капитала, оборотных активов и экономического результата от изменения оборачиваемости оборотных активов.

| Показатель | Формула расчета | Прошлый год | Отчетный год | Изменение |

| 1.Коэффициент оборачиваемости СК в оборотах | Коб=В/(0,5*(стр.490н.г.+ стр.490к.г.) | 11 | 7,97 | (3,03) |

| 2.Длительность оборота СК в днях | Одн=365/Коб(СК) | 33,18 | 45,8 | 12,62 |

| 3.Коэффициент оборачиваемости ОА в оборотах | Коб=В/(0,5*(стр.290н.г.+ стр.290к.г.) | 6,94 | 5,03 | (1,91) |

| 4.Длительность оборота ОА в днях | Одн=365/Коб(ОА) | 52,59 | 72,56 | 19,97 |

| 5.Экономический результат от изменения оборачиваемости ОА: | Эрез=(дни ускорения/замедления оборота)* (однодневная выручка отчетного года) | |||

| Привлечение средств (+) | Х | 503,35 | Х | |

| Высвобождение средств (-) | Х | Х | Х | |

Вывод: Рентабельность СК данной организации за отчетный период сократилась на 30,03%, это значит что каждая единица вложенного СК инвесторами стала приносить дохода на 30 копеек меньше, а следовательно менее привлекательной для инвесторов. Скорость оборота СК замедлилась на 13 дней, а скорость оборота ОА на 20 дней, что свидетельствует о снижении эффективности использования оборотных средств предприятия.

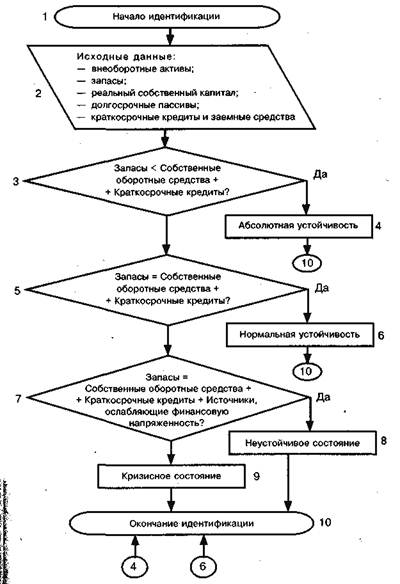

Таблица 5.1

Оценка наличия запаса финансовой прочности

| Период анализа | Запасы | Финансовые источники | Степень прочности |

| Н.Г. | 1250 | 1270 | Запас прочности имеется |

| К.Г. | 1180 | 1230 | Запас прочности имеется |

Справочная таблица

| Результат сопоставления | Степень прочности |

| ФИ > З | Запас прочности имеется |

| ФИ = З | Нет запаса прочности |

| ФИ < З | Состояние неудовлетворительное |

Таблица 5.2

Оценка типа финансовой устойчивости

| Период анализа | Запасы | Финансовые источники | Тип финансовой устойчивости |

| Н.Г. | 1250 | СОС+КЗС=690 | Предкризисное состояние |

| К.Г. | 1180 | СОС+КЗС=640 | Предкризисное состояние |

Вывод: Проведя оценку степени финансовой устойчивости организации по сопоставлению запасов и источников их формирования, выявлено, что запас финансовой прочности имеется, но тип финансовой прочности относится к предкризисному состоянию, что говорит о наличие проблем с возобновлением кредитов и займов.

Таблица 6.1

Анализ кредитоспособности

| Кi | Показатель | Интервал категории 1 | Интервал категории 2 | Интервал категории 3 | Значимость |

| K1 | Кал | >=0,2 | 0,15-0,2 | <=0,15 | 0,11 |

| K2 | Кпл | >=0,8 | 0,5-0,8 | <=0,5 | 0,05 |

| K3 | Ктл | >=2 | 1-2 | <=1 | 0,42 |

| K4 | К-т структуры капиталы СК/ЗК=СК/(ДО+КО) | >=1 | 0,7-1 | <=0,7 | 0,21 |

| K5 | Rа=Прибыль до н/о и %/А | >=0,15 | <=0,15 | <0 | 0,21 |

Б=К1*З1+К2*З2+К3*З3+К4*З4+К5*З5

Б=1-1,05 – первоклассные заемщики, 1,05<=Б<=2,42 – второклассные заемщики, Б>=2,42 – третьеклассные заемщики.

Таблица 6.2

Анализ кредитоспособности на начало года

| Кi | Показатель | Значение | Категория | Расчет | Балл (Б) |

| K1 | Кал | 0,15 | 2 | 0,22 | 2 |

| K2 | Кпл | 0,53 | 2 | 0,1 | |

| K3 | Ктл | 1,66 | 2 | 0,84 | |

| K4 | К-т структуры капиталы СК/ЗК=СК/(ДО+КО) | 0,76 | 2 | 0,42 | |

| K5 | Rа=Прибыль до н/о и %/А | 0,149 | 2 | 0,42 |

Таблица 6.3

Анализ кредитоспособности на конец года

| Кi | Показатель | Значение | Категория | Расчет | Балл (Б) |

| K1 | Кал | 0,06 | 3 | 0,33 | 2,16 |

| K2 | Кпл | 0,34 | 3 | 0,15 | |

| K3 | Ктл | 1,44 | 2 | 0,84 | |

| K4 | К-т структуры капиталы СК/ЗК=СК/(ДО+КО) | 0,92 | 2 | 0,42 | |

| K5 | Rа=Прибыль до н/о и %/А | 0,036 | 2 | 0.42 |

Вывод: Проведя анализ кредитоспособности по методике Сберегательного банка России, данную организацию как на конец, так и на начало года, можно оценить как "второклассные заемщики", т.е. банк будет подробно рассматривать вариант займа данному предприятию (сумму кредита, на какой срок и под какой процент).

Таблица 7

Оценка платежеспособности по удовлетворительности структуры баланса

| Показатель | Расчет | Норма | Н.Г. | К.Г. |

| Ктл | ОА / КО | >= 2 | 1,8 | 1,55 |

| КОСС | СОС / ОА | >= 0,1 | 0,22 | 0,265 |

| Квосст | Квосст=(Ктлк.п.+(Ктлк.п.-Ктлн.п.)*6/Т)/2 | 0,71 | ||

Вывод: При оценке платежеспособности по удовлетворительности структуры баланса выявили, что Ктл в начале года близок к нормативному значению, но к концу снизился на 0,25 и составил только 1,55; можно предположить, что это связано с сокращением ОА (сравнительно, на конец года видим уменьшение по таким статьям как: запасы, краткосрочная ДЗ, денежные средства, а также полностью отсутствуют краткосрочные финансовые вложения), и что у данного ЗАО есть возможность восстановления платежеспособности исходя из Квосст.

Таблица 8.1

Оценка вероятности банкротства по модели Z-счета Альтмана для производственных предприятий, не являющихся АО

| Показатель | Расчет | Н.Г. | К.Г. |

| Х1 | Собственные оборотные средства / Сумма активов | 0,16 | 0,19 |

| Х2 | Резервный капитал + нераспределенная прибыль / Сумма активов | 0,31 | 0,34 |

| Х3 | Прибыль до налогообложения и выплаты процентов / Сумма активов | 0,15 | 0,04 |

| Х4 | Собственный капитала (в балансовой оценке) / Заемный капитал | 0,76 | 0,92 |

| Х5 | Выручка-нетто / Сумма активов | 4,62 | 3,93 |

| Z-счет | 0,717*X1 + 0,847*X2 + 3,107*X3 + 0,420*X4 + 0,998*X5 | 5,77 | 4,86 |

Справочно к таблице 8. Степень угрозы банкротства в зависимости от значения Z-счета

| Z-счет | Угроза банкротства в течение ближайшего года (с вероятностью 95%) |

| 1,80 и менее | Очень высокая |

| 1,81 -- 2,7 | Высокая |

| 2,8 – 2,9 | Возможная |

| 2,99 и более | Маловероятная |

Таблица 8.2

Оценка вероятности банкротства по модели У.Бивера

| Показатель | Расчет | Н.Г. | К.Г. |

| Коэффициент Бивера | (Чистая прибыль + амортизация) / Заемный капитал | 0,16 | 0,04 |

| Коэффициент текущей ликвидности | Оборотные активы / Краткосрочные обязательства | 1,8 | 1,55 |

| Рентабельность активов | Чистая прибыль / Активы | 0,09 | 0,02 |

| Коэффициент финансовой зависимости | Заемный капитал / Активы | 0,57 | 0,52 |

| Доля собственных оборотных средств в активах | Собственные оборотные средства / Активы | 0,16 | 0,19 |

| Оценка | Х | Группа 2 | Группа 2 |

Справочно. Система показателей У.Бивера.

| Показатель | Расчет | Нормативные значения показателей | ||

| Группа 1, благополучные компании- | Группа 2, за 5 лет до банкротства | Группа 3, за 1 год до банкротства | ||

| Коэффициент Бивера | (Чистая прибыль + амортизация) / Заемный капитал | 0,4—0,45 | 0,17 | -0,15 |

| Коэффициент текущей ликвидности | Оборотные активы / Краткосрочные обязательства | 2—3,2 | 1—2 | <=1 |

| Рентабельность активов | Чистая прибыль / Активы | 6--8 | 4 | -22 |

| Коэффициент финансовой зависимости | Заемный капитал / Активы | <=37 | 37-50 | 50-80 |

| Доля собственных оборотных средств в активах | Собственные оборотные средства / Активы | 0,3—0,4 | <=0,3 | ~0,06 |

Таблица 8.3

Анализ вероятности банкротства по модели R-счета Сайфуллина-Кадыкова

| Показатель | Расчет | Н.Г. | К.Г. |

| K1=КОСС | Собственные оборотные средства / Оборотные активы | 0,22 | 0,265 |

| K2=Ктл | Оборотные активы / Краткосрочные обязательства | 1,8 | 1,55 |

| K3=КобА | Выручка-нетто / Сумма активов | 4,6 | 3,93 |

| K4=ЧRпр | Чистая прибыль (убыток) / Выручка | 0,02 | 0,005 |

| K5=ЧRск | Чистая прибыль (убыток) / Собственный капитал | 0,21 | 0,045 |

| R-счет | 2*K1 + 0,1*K2 + 0,08*K3 + 0,45*K4 + K5 | 1,2 | 1,4 |

Вывод: Произведя оценку вероятности банкротства предприятия по трем различным методикам: модели Альтмана, модели R-счета Сайфуллина-Кадыкова и модели У.Бивера, можно сказать, что вероятность банкротства данной организации маловероятна. Значения, полученные при расчете по модели Альтмана, говорят о том, что степень угрозы банкротства низкая; по модели У.Бивера – организация относится к группе 2, за 5 лет до банкротства, как в начале года, так и в конце, а по модели R-счета Сайфуллина-Кадыкова – маловероятна (до 10%).

Задание 9.

Качественный подход основан на изучении совокупности характеристик, присущих бизнесу, развивающемуся по направлению к банкротству. Если для исследуемого предприятия характерно наличие таких характеристик, можно сделать вывод о неблагоприятных тенденциях развития. Качественными признаками вероятного банкротства может служить система критериев, подразделяемая на две группы.

1 - критерии и показатели, неблагоприятные текущие значения или складывающаяся динамика изменений которых свидетельствуют о возможных в обозримом будущем значительных финансовых затруднениях, в том числе и банкротстве. К ним относятся:

- повторяющиеся существенные потери в основной производственной деятельности, выражающиеся в сокращении объемов производства, объемов продаж, хронической убыточности,

- превышение некоторого критического уровня просроченной кредиторской задолженности,

- чрезмерное использование краткосрочных заемных средств в качестве источников финансирования долгосрочных вложений,

- низкие значения коэффициентов ликвидности и тенденция к их дальнейшему снижению,

- хроническая нехватка оборотных средств (рабочего капитала),

- увеличивающаяся до опасных пределов доля заемных средств в общей сумме источников финансирования,

- превышение суммы заемных средств над установленными лимитами,

- хроническое невыполнение обязательств перед инвесторами, кредиторами и акционерами (участниками) в отношении возврата ссуд, выплаты процентов, дивидендов,

- наличие и высокий удельный вес просроченной дебиторской задолженности,

- наличие сверхнормативных и залежалых товаров и производственных запасов,

- ухудшение отношений с кредитными организациями,

- вынужденное использование новых источников финансовых ресурсов на менее выгодных условиях,

- применение в производственном процессе оборудования с истекшими сроками эксплуатации.

По имеющимся данным об организации, мы не можем сделать вывод по показателям (отсутствует информация о потерях в производственной деятельности, отношениях с кредитными организациями и.т.д., но можно отметить, что за отчетный год уменьшилась выручка от продажи).

2 - критерии и показатели, неблагоприятные значения которых не дают основания рассматривать текущее финансовое состояние как критическое, но указывают на то, что при определенных условиях или непринятии действенных мер ситуация может резко ухудшиться.

Также отсутствует информация по основным показателям.

Задание 10.

Дать оценку наличия или отсутствия кризисных явлений, определить по возможности тип кризиса в организации, обосновать возможные причины кризисных явлений исследуемой организации и выработать и обосновать пути выхода из кризиса.

Кризисные явления: можно проследить снижение финансовой устойчивости и состояние можно отметить как предкризисное. Также при оценке наличия запаса финансовой прочности выявили, что ЗФП имеется. В том числе, можно увидеть уменьшение денежных средств. Т.к. уменьшилась выручка, можно предположить, что имело место уменьшение объема продаж. Можно также сказать, что ярко выраженного кризисного состояния не наблюдается, но прослеживается стадия латентного (скрытого) кризиса.

Пути выхода:

- оценить незавершенное строительство: если не планируем завершать инвестиционный проект, то продать

- кредиторская задолженность – попробовать получить отсрочку платежей

- анализ дебиторской задолженности: если не можем истребовать, нужно ее списать или продать

- оценить имеющиеся запасы и материалы: если предназначались для незавершенного строительства, то продаем.

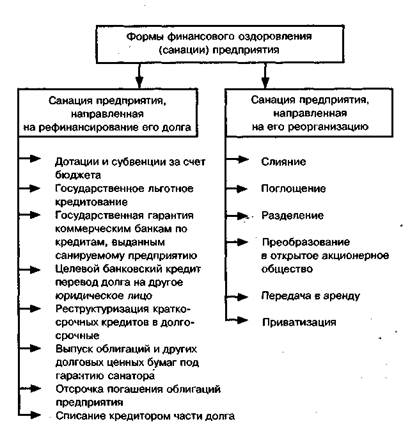

Заключение

В данной курсовой работе подробно рассмотрены как в общем, так и детально досудебная санация, ее формы, тактики, методы и формы досудебной санации и их эффективность, меры по предупреждению банкротства организаций. Выявили, что цель санации считается достигнутой если за счет осуществленных мероприятий удается нормализовать хозяйственную деятельность предприятия и избежать банкротства и ликвидации предприятия – должника; что две главные формы досудебной санации происходят в форме реорганизации и рефинансирования.

Проделав расчетную часть мы еще раз прорешали и тем самым укрепили свои знания, а также приобрели навыки в различных анализах показателей и коэффициентов: коэффициентов ликвидности, платежеспособности, рентабельности, кредитоспособности, вероятности банкротства и многих других; проводили оценки наличия запаса финансовой прочности, типа финансовой устойчивости и деловой активности.

Список литературы

1. Федеральный закон от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» Федеральный закон № 127-ФЗ от 26.10.2002 г.

2. Ю.А. Артюнов «Антикризисное управление», 2009 г.

3. Э.М. Короткова «Антикризисное управление», 2009 г.

4. В.И. Орехов, К.В.Балдин «Антикризисное управление», 2008 г.

5. www.law–soft.ru

Похожие работы

... активности предприятия (коэффициент оборачиваемости) в финансовом аспекте; рентабельности капитала в поисках резервов». 2.2 Разработка маркетинговой стратегии и системы контроллинга в антикризисном управлении предприятием Уже не раз отмечалось, что в условиях трансформации российской экономики в деятельности хозяйствующих субъектов существенно повысился фактор неопределенности, увеличился ...

... Политика антикризисного финансового управления включает диагностику банкротства с помощью финансового анализа с целью выявить угрозу банкротства и разработку мер по выводу предприятия из кризисного состояния. Реализация политики антикризисного управления предприятием предполагает оценку финансового состояния на основе совокупности показателей и критериев. С этой целью в анализе определяется группа ...

... Кодекса 1922 г. о залоге, поручительстве, займе, было введено понятие несостоятельности, но отсутствие механизма применения данных норм не дало никакого положительного результата. 1. Понятие банкротства предприятия С момента возникновения частной собственности, существующие законы никогда не были милосердны к несостоятельным должникам. В древние и феодальные времена, например, длительное ...

... . Признать такого должника банкротом было невозможно, даже если он явно пользовался в своих интересах описанной ситуацией. 2. Банкротство в сфере сервиса. пути вывода туристической организации из кризиса 2.1 Сущность и причины возникновения банкротства в туристическом секторе экономики Неэффективное управление рисками в условиях конкуренции может привести к разбалансированию экономики ...

0 комментариев