Навигация

Основные моменты оптимизации налога на прибыль

1.2 Основные моменты оптимизации налога на прибыль

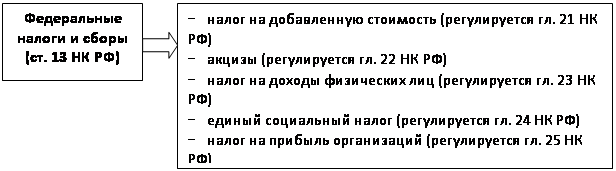

Оптимизация отдельных налогов предполагает рассмотрение различных элементов налога: объекта налогообложения, налоговой базы, налогового периода, налоговой ставки, порядка исчисления и срока уплаты соответствующего налога. Наибольшее внимание на стадии оптимизации налогов также уделяется использованию льгот и освобождение от налогов и от исполнения обязанностей по исчислению и уплате налогов ( например, использование налогового кредита, инвестиционного кредита, рассрочек).

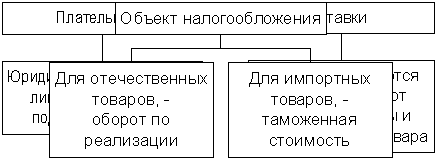

Плательщиками налога на прибыль являются организации, осуществляющие в России предпринимательскую деятельность и имеющие объект налогообложения – прибыль. При этом плательщиком налога признаются российские организации, а также иностранные организации, как осуществляющие свою деятельность в нашей стране через постоянные представительства, так и не осуществляющие в России такую деятельность, но получающие доходы от источников в Российской Федерации.[4]

Для обеспечения полной и своевременной уплаты налога важно установить, что же является объектом налогообложения.

Объектом является прибыль, полученная налогоплательщиком.

Для определения прибыли российских организаций из полученных ими доходов необходимо вычесть расходы, связанные с получением этих доходов. При этом следует отметить, что к вычету из доходов принимаются не любые, а только необходимые, обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком в указанных выше целях. При этом под обоснованными затратами в соответствии с российским налоговым законодательством понимается экономически оправданные расходы, оценка которых выражена в денежной форме и которые произведены для осуществления деятельности, направленной на получение дохода.[5]

Документальное подтверждение затрат должно быть обеспечено документами, оформленными в соответствии с российским законодательством.

Необходимо также иметь в виду, что указанные затраты могут приниматься к вычету из доходов в тех налоговых или отчетных периодах, в которых они осуществлены налогоплательщиком в соответствии с проводимой им учетной политикой.

Для иностранных организаций, осуществляющих деятельность в России через постоянные представительства, прибыль определяется как полученный через эти представительства доход, уменьшенный на величину произведенных ими расходов.

Объектом налогообложения для российских организаций является прибыль, полученная в налоговом периоде от источников как в РФ, так и за ее пределами, а для иностранных организации – только от источников в РФ.

Прибыль представляет собой достаточно сложную структуру, включающую в себя сумму доходов от реализации товаров, работ, услуг или имущественных прав, также внереализационных доходов, уменьшенных на сумму расходов, связанных с производством и реализацией, и на сумму внереализационных расходов.[6]

К доходам в целях налогообложения относятся доходы от реализации товаров, работ, услуг и имущественных прав, т.е. доходы от реализации, а также внереализационные доходы.

При определении указанных доходов из них должны быть исключены суммы налогов, предъявленные налогоплательщиком покупателю или приобретателю товаров, работ, услуг или имущественных прав.

Доходы, выраженные в иностранной валюте, должны учитыватся налогоплательщиком в совокупности с доходами, выраженными в рублях. При этом доходы в иностранной валюте пересчитываются на рубли по официальному курсу Банка России на дату признания соответствующего дохода.

Доход от реализации для целей налогообложения представляет собой выручку от реализации товаров, работ и услуг как собственного производства, так и раннее приобретенных, а также выручку от реализации имущественных прав.

Выручка от реализации при этом определяется исходя из всех поступлений, выраженных в денежной или натуральной форме, и связанных с расчетами за реализованные товары, работы, услуги и имущественные права.

Все остальные полученные налогоплательщиком доходы, не связанные с поступлением средств от реализации, считаются внереализационными доходами.

К внереализационным доходам налогоплательщика относятся доходы от долевого участия в других организациях, доходы в виде признанных должником или подлежащих уплате должником на основании решения суда штрафов, пеней или других санкций за нарушение договорных обязательств, а также суммы возмещения убытков или ущерба, доходы от сдачи в аренду.

Оптимизация налога на прибыль является важнейшим моментом принятия управленческих решений, поскольку данный налог оказывает непосредственное влияние на финансовые результаты деятельности хозяйствующего субъекта исходя из принятой стратегии развития.

Планирование налога на прибыль осуществляется при международном налоговом планировании, при разработке учетной политики организации, при заключении различных договоров. В рамках международного налогового планирования следует сказать о том, что наиболее глобальный характер имеют общие соглашения об устранении двойного налогообложения доходов и имущества, которые обычно состоят из трех частей: в первой части устанавливается сфера действия соглашения, во второй – определяются налоговые режимы, в третей – предусматриваются методы и порядок выполнения соглашений. Урегулирование налоговых отношений между различными странами осуществляется путем заключения двухсторонних налоговых соглашений.

Имеющиеся у России соглашения об избежании двойного налогообложения сгруппированы по рассматриваемым в них вопросам на следующие виды:

· по строительно–монтажным работам;

· по дивидендам, выплачиваемым иностранному лицу российским лицом;

· по процентам, выплачиваемым иностранному лицу российским лицом;

· по международным перевозкам;

· выплаты вознаграждений иностранным гражданам за работу по найму;

· выплата вознаграждений за работу по найму на строительных и строительно-монтажных площадках.

Следует отметить, что в России возможны два способа использования таких договоров: 1) предварительное освобождение от налогообложения пассивных доходов иностранных юридических лиц из источников в России; 2) возврат налогов на доходы иностранных юридических лиц из источников в России. Использование соглашений об избежании двойного налогообложения позволяет предприятиям получать реальную экономию в случае, если ставка в другой стране меньше, чем в России.[7]

В современных условиях законодательно закреплена необходимость учитывать налоговые аспекты при составлении приказа по учетной политике. В соответствии с главой 25 НК РФ организация может в своей учетной политике определить следующие моменты:

· метод определения доходов и расходов (ст. 271, 273 НК РФ);

· порядок уплаты налога на прибыль и авансовых платежей по обособленным подразделениям организации (п.2 ст.288 НК РФ);

· налоговый учет амортизируемого имущества (ст.259 НК РФ);

· порядок формирования резервов по сомнительным долгам (ст.266 НК РФ);

· порядок формирования резервов по гарантийному ремонту и обслуживанию (ст.267 НК РФ);

· порядок уплаты налога на прибыль (ст. 286 НК РФ).[8]

Например, для целей налогообложения прибыли амортизацию начисляют одним из методов предусмотренных ст. 259 гл.25 НК РФ – линейным или нелинейным. Кроме того, для целей налогообложения может применятся ускоренная амортизация, регламентируемая Постановлением Правительства РФ от 09.08.94 №967 «Об использовании механизма ускоренной амортизации и переоценке основных фондов». Для целей бухгалтерского учета организации, использующие ускоренную амортизацию, могут применять один из четырех способов амортизации, предусмотренных в п. 4.2 ПБУ №6/97. В том случае, если амортизационные отчисления, исчисленные используемым в организации способом, окажутся больше суммы отчислений, исчисленной при ускоренной амортизации, производится корректировка прибыли в общеустановленном порядке.[9]

Текущее планирование хозяйствующего субъекта предполагает разработку наравне с учетной политикой и договорную политику, под которой подразумевается использование возможностей выбора типа договора, партнера сделки, условий хозяйственных договоров с целью достижения желаемого финансового результата или определенной структуры активов организации. К основным инструментам договорной политики относятся:

· выбор контрагента;

· выбор вида договора;

· определение отдельных условий договора.

В рамках договора дарения в соответствии с п.2 ст. 248 НК РФ для целей налогообложения имущество, работы, услуги или имущественные права считаются полученными безвозмездно, если получение этого имущества (работ, услуг) или имущественных прав не связано с возникновением у получателя обязанности передать имущество (имущественные права) передающему лицу (выполнить для передающего лица работы, оказать услуги).

Доходы в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав для целей исчисления налога на прибыль признаются внереализационными доходами налогоплательщика (п.8 ст.250 НК РФ).

При этом оценка доходов осуществляется исходя из рыночных цен, определяемых с учетом положений ст. 40 НК РФ, но не ниже определяемой в соответствии с главой 25 НК РФ остаточной стоимости – по амортизируемому имуществу и не ниже затрат на производство (приобретение) – по иному имуществу . Информация о ценах должна быть подтверждена налогоплательщиком – получателем имущества документально или путем проведения независимой оценки.

В ст.251 НК РФ предусмотрены доходы, полученные в результате передачи имущества на безвозмездной основе, которые не учитываются при определении налоговой базы по налогу на прибыль организаций. В частности, не облагаются налогом на прибыль организаций следующие доходы (п.1 ст.251 НК РФ в редакции Закона РФ от 29.05.2002 №57/ФЗ):

· средства, полученные в виде безвозмездной помощи (содействия) в порядке, установленном Федеральным законом «О безвозмездной помощи (содействии) РФ и внесении изменений и дополнений в отдельные законодательные акты РФ о налогах и об установлении льгот по платежам в государственные внебюджетные фонды в связи с осуществлением безвозмездной помощи (содействия ) РФ» (пп.6);

· имущество, полученное бюджетными учреждениями по решению органов исполнительной власти всех уровней (пп.8);

· имущество, полученное российской организацией безвозмездно (пп.11):

1) от организации, если уставный (складочный) капитал (фонд) получающей стороны не менее чем на 50% состоит из вклада (доли) передающей организации;

2) от организации, если уставный (складочный) капитал (фонд) передающей стороны не менее чем на 50% состоит из вклада (доли) получающей организации;

3) от физического лица, если уставный (складочный) капитал (фонд) получающей стороны не менее чем на 50% состоит из вклада этого физического лица. При этом полученное имущество не признается доходом для целей налогообложения только в том случае, если в течение 1 года со дня его получения указанное имущество (за исключением денежных средств) не передается третьим лицам;

4)имущество, полученное организациями в рамках целевого финансирования. При этом организации, получившие средства целевого финансирования, обязаны вести раздельный учет доходов (расходов), полученных (произведенных) в рамках целевого финансирования (пп. 14).

В соответствии с главой 25 Налогового кодекса РФ «Налог на прибыль организаций» (ст. 249 «Доходы от реализации», ст. 250 «Внереализационные доходы», ст. 251 «Доходы, не учитываемые при определении налогооблагаемой базы») при получении имущества по договору безвозмездного пользования объекта обложения налогом на прибыль у предприятия не возникает.

Глава 2. Различные методы оптимизации налога на прибыль

2.1.Создание резерва по сомнительным долгам.

Практически у каждой организации имеется непогашенная дебиторская задолженность. Организации - плательщики налога на прибыль могут сократить свои налоговые потери в случае неисполнения дебиторами своих обязательств по оплате поставленных товаров (работ, услуг) путем создания резерва по сомнительным долгам. Создание резерва по сомнительным долгам является инструментом, позволяющим сократить обязательства организации перед бюджетом по уплате налога на прибыль с сумм прибыли, которую организация фактически не получила. При создании резерва организации следует обратить внимание на необходимость выполнения ряда требований, предъявляемых главой 25 НК РФ к созданию резерва по сомнительным долгам.

Необходимо учитывать, что создавать резерв по сомнительным долгам могут только те организации-плательщики налога на прибыль, которые определяют доходы и расходы для целей налогообложения методом начисления.[10] В статье 266 НК РФ говорится, что сомнительным долгом признается любая задолженность перед налогоплательщиком в случае, если эта задолженность не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией. Налоговым кодексом предусматривается следующий порядок формирования резерва:

• организация должна провести инвентаризацию дебиторской задолженности на последний день отчетного (налогового) периода;

• рекомендуется предусмотреть возможность создания резерва по сомнительным долгам в учетной политике организации;

• рассчитать сумму резерва, учитывая, что по сомнительной задолженности со сроком возникновения свыше 90 дней - в сумму создаваемого резерва включается полная сумма выявленной на основании инвентаризации задолженности, по сомнительной задолженности со сроком возникновения от 45 до 90 дней (включительно) — в сумму резерва включается 50 процентов от суммы выявленной на основании инвентаризации задолженности, по сомнительной задолженности со сроком возникновения до 45 дней — не увеличивает сумму создаваемого резерв

При этом следует знать, что сумма создаваемого резерва по сомнительным долгам не может превышать 10 процентов от выручки отчетного (налогового) периода, определяемого в соответствии со статьей 249НКРФ. Согласно статье 249 НК РФ доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав. Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары или имущественные права, выраженные в денежной и (или) натуральной формах.

Создание резерва должно подкрепляться расчетом-справкой бухгалтера и соответствующим налоговым регистром. Суммы отчислений в эти резервы включаются в состав внереализационных расходов на последний день отчетного периода.

Резерв по сомнительным долгам может быть использован организацией лишь на покрытие убытков от безнадежных долгов. Безнадежными долгами (долгами, нереальными к взысканию) признаются те долги перед налогоплательщиком, по которым истек установленный срок исковой давности, а также те долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации. Сумма резерва по сомнительным долгам, не полностью использованная налогоплательщиком в отчетном периоде на покрытие убытков по безнадежным долгам, может быть перенесена им на следующий отчетный (налоговый) период. При этом сумма вновь создаваемого по результатам инвентаризации резерва должна быть скорректирована на сумму остатка резерва предыдущего отчетного (налогового) периода. В случае, если сумма вновь создаваемого по результатам инвентаризации резерва меньше, чем сумма остатка резерва предыдущего отчетного (налогового) периода, разница подлежит включению в состав внереализационных доходов налогоплательщика в текущем отчетном (налоговом) периоде. В случае, если сумма вновь создаваемого по результатам инвентаризации резерва больше, чем сумма остатка резерва предыдущего отчетного (налогового) периода, разница подлежит включению во внереализационные расходы в текущем отчетном (налоговом) периоде. Если налогоплательщик принял решение о создании резерва по сомнительным долгам, списание долгов, признаваемых безнадежными, осуществляется за счет суммы созданного резерва. В случае, если сумма созданного резерва меньше суммы безнадежных долгов, разница (убыток) подлежит включению в состав внереализационных расходов.

В бухгалтерском учете также предусмотрено создание резервов по сомнительным долгам по расчетам с другими организациями и гражданами за продукцию, товары, работы и услуги. Порядок создания резерва регламентируется Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (Приказ Минфина РФ от 29.07.98 №34Н). Сомнительным долгом признается дебиторская задолженность организации, которая не погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями.

Суммы резервов относятся на финансовые результаты организации. Резерв сомнительных долгов создается на основе результатов проведенной инвентаризации дебиторской задолженности организации. Величина резерва определяется отдельно по каждому сомнительному долгу в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично. Если до конца отчетного года, следующего за годом создания резерва сомнительных долгов, этот резерв в какой – либо части не будет использован, то неизрасходованные суммы присоединяются при составлении бухгалтерского баланса на конец отчетного года к финансовым результатам.

В бухгалтерском учете организации создание и использование резерва сомнительных долгов отражается следующим образом:

· создание резерва по сомнительным долгам отражают по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 63 «Резервы по сомнительным долгам»;

· при списании невостребованных долгов, раннее признанных организацией сомнительными, записи производятся по дебету счета 63 «Резервы по сомнительным долгам» в корреспонденции с соответствующими счетами учета расчетов с дебиторами – в части, покрываемой резервом, и по дебету счета 91 и по кредиту счетов учета дебиторской задолженности – в части, не покрываемой суммой созданных резервов;

· по окончании года сумма резерва, созданная в предыдущем отчетном году и не использованная в отчетном году, списывается с дебета счета 63 в кредит счета 91 и тем самым присоединяется к прибыли отчетного года. Одновременно организацией оформляется создание резерва по сомнительным долгам с включением во вновь образованный резерв непогашенных долгов, выявленных по результатам инвентаризации дебиторской задолженности.

Дебиторская задолженность по которой созданы резервы, в годовом бухгалтерском балансе уменьшается на сумму этих резервов (без корреспонденции по счетам учета дебиторской задолженности и счету 63). В пассиве бухгалтерского баланса сумма образованного резерва по сомнительным долгам отдельно не отражается. Вследствие этого информация о дебиторской задолженности, обобщенная на соответствующих счетах бухгалтерского учета, не будет совпадать с соответствующими показателями бухгалтерского баланса.

Списанная в убыток из-за неплатежеспособности должника сумма дебиторской задолженности должна учитываться на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» в течение пяти лет для наблюдения за финансовым состоянием должника и появлением возможности ее взыскания.

Говоря об оптимизации налога на прибыль путем создания резерва по сомнительным долгам необходимо отметить недостатки данного способа:

· резерв создается не под любую задолженность, долги должны быть просрочены более чем на 45 дней;

· сумма создаваемого резерва ограничена лимитом в 10% от выручки отчетного (налогового) периода;

· сумма создаваемого резерва зависит не только от срока задолженности, лимита выручки, но и от характера долга. Резерв по сомнительным долгам не создается в отношении долгов, образовавшихся в связи с невыплатой процентов, за исключением банков. Кроме того, в соответствии со статьей 266 НК РФ, чтобы задолженность была признана сомнительной, эта задолженность не должна быть обеспечена залогом, поручительством, банковской гарантией.[11]

Рассмотрим пример использования этой схемы на практике. ООО «Серна» признает доходы и расходы методом начисления. Доходы организации (выручка от реализации продукции) за 9 месяцев 2004 года составили 12000 тыс. руб., расходы (без НДС) – 9000 тыс. руб.

За 9 месяцев у организации образовалась следующая непогашенная дебиторская задолженность:

· на сумму 1 400 тыс. руб (без НДС) по договору от 30.05.2004г. №45. Товары были отгружены 15.06.2004г., документы на оплату были переданы покупателю 17.05.2004г. По условиям договора покупатель оплачивает товары не позднее 7 рабочих дней с момента выставления платежных документов;

· на сумму 600 тыс. руб. (без НДС) по договору от 15.08.2004 №71. Товары были отгружены 20.08.2004 г., одновременно покупателю были переданы платежные документы. По условиям договора покупатель должен был оплатить товары на следующий рабочий день после их отгрузки, т.е. 21.08.2004г.

На последний день отчетного периода в организации была проведена инвентаризация дебиторской задолженности, по ее результатам был создан резерв в размере 1400 тыс. руб. – задолженности по договору от 30.05.2004г. №45, включаемый в резерв в полной сумме, т.к. долг был просрочен более чем на 90 дней.

Задолженность по договору от 15.08.2004 г. №71 не учитывается при создании резерва по сомнительным долгам.

Как было указано выше, сумма резерва по сомнительным долгам не может превышать 10% выручки от реализации за 9 месяцев 1200 тыс. руб. (12000 тыс. руб. х 10%).

Таким образом, на последний день отчетного периода (30.09.2004) организация может включить во внереализационные расходы сумму в размере 1200 тыс. руб.

Рассчитаем налог на прибыль за 9 месяцев 2004 года.

Налог на прибыль = (доходы – расходы (в том числе и внереализационные)) х 24%

(12000тыс. руб. – (9000 тыс. руб. + 1200 тыс. руб.)) х 24%= 432 тыс. руб.

Если бы организация не создала резерв по сомнительным долгам, то платеж по налогу на прибыль составил бы

(12000 – 9000) х 24% = 720 тыс. руб.

Таким образом, при образовании резерва сомнительных долгов сумма налога на прибыль за 9 месяцев 2004 года сократится на 288 тыс. руб.

Похожие работы

... такой порядок, доводится до налогоплательщиков федеральным органом исполнительной власти, уполномоченным на это Правительством РФ. Глава 25 НК РФ не предусматривает льгот по налогу на прибыль организаций. Налогоплательщики могут определять облагаемую прибыль одним из двух способов: по методу начислений или по кассовому методу. Но для многих организаций свобода выбора не предусмотрена. Метод ...

... в указанном законе. Если имущество учитывается на балансе лизингодателя, то он является плательщиком налога и не вправе использовать льготы по налогу на имущество предприятий. 2. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ АМВРОСИЕВСКОГО УПРАВЛЕНИЯ ПО ГАЗОСНАБЖЕНИЮ И ГАЗИФИКАЦИИ 2.1Общая организационная характеристика Амвросиевского управления по газоснабжению и газификации ...

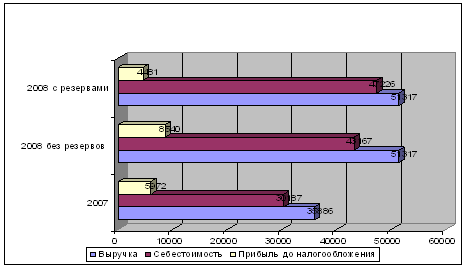

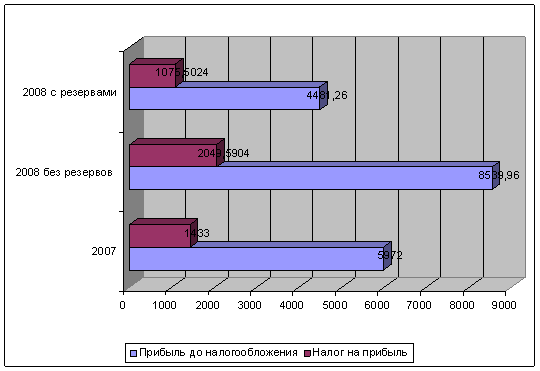

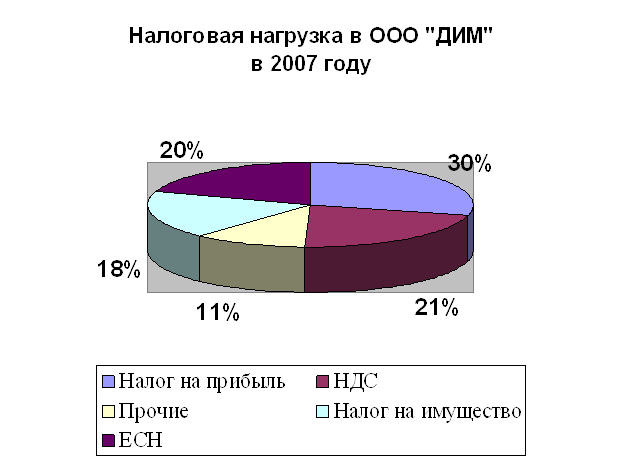

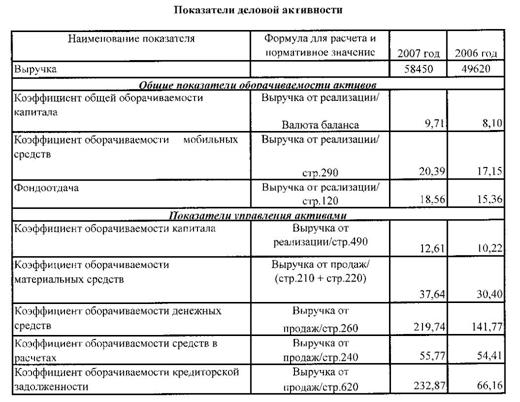

... учетную политику ООО «ДИМ» на 2008 год для целей бухгалтерского учета (Приложение 9) и учетную политику для целей налогового учета (Приложение 10). 3. Разработка проекта оптимизации платежей по налогу на прибыль организации 3.1 Использование резервов по сомнительным долгам для целей оптимизации налогообложение прибыли По характеру, содержанию и разнообразию выполняемых функций, по ...

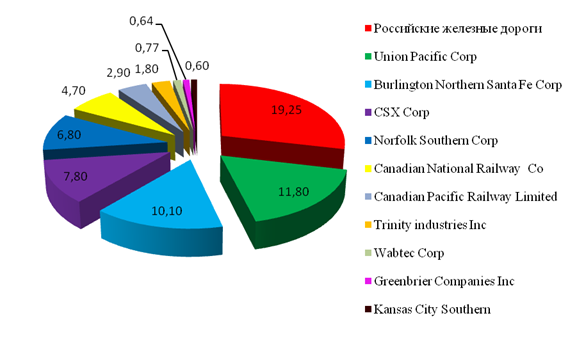

... транспортный налог; земельный налог; водный налог; налог на прибыль в части бюджета субъектов РФ (всего 11); прочие федеральные, региональные и местные налоги и сборы, а также другие обязательные платежи. Открытое акционерное общество «Российские железные дороги» уплачивает по месту своей государственной регистрации НДС (федеральный бюджет), налог на прибыль (в части федерального бюджета и ...

0 комментариев