Навигация

Анализ малого предприятия ОАО «Электромашина»

3.2 Анализ малого предприятия ОАО «Электромашина»

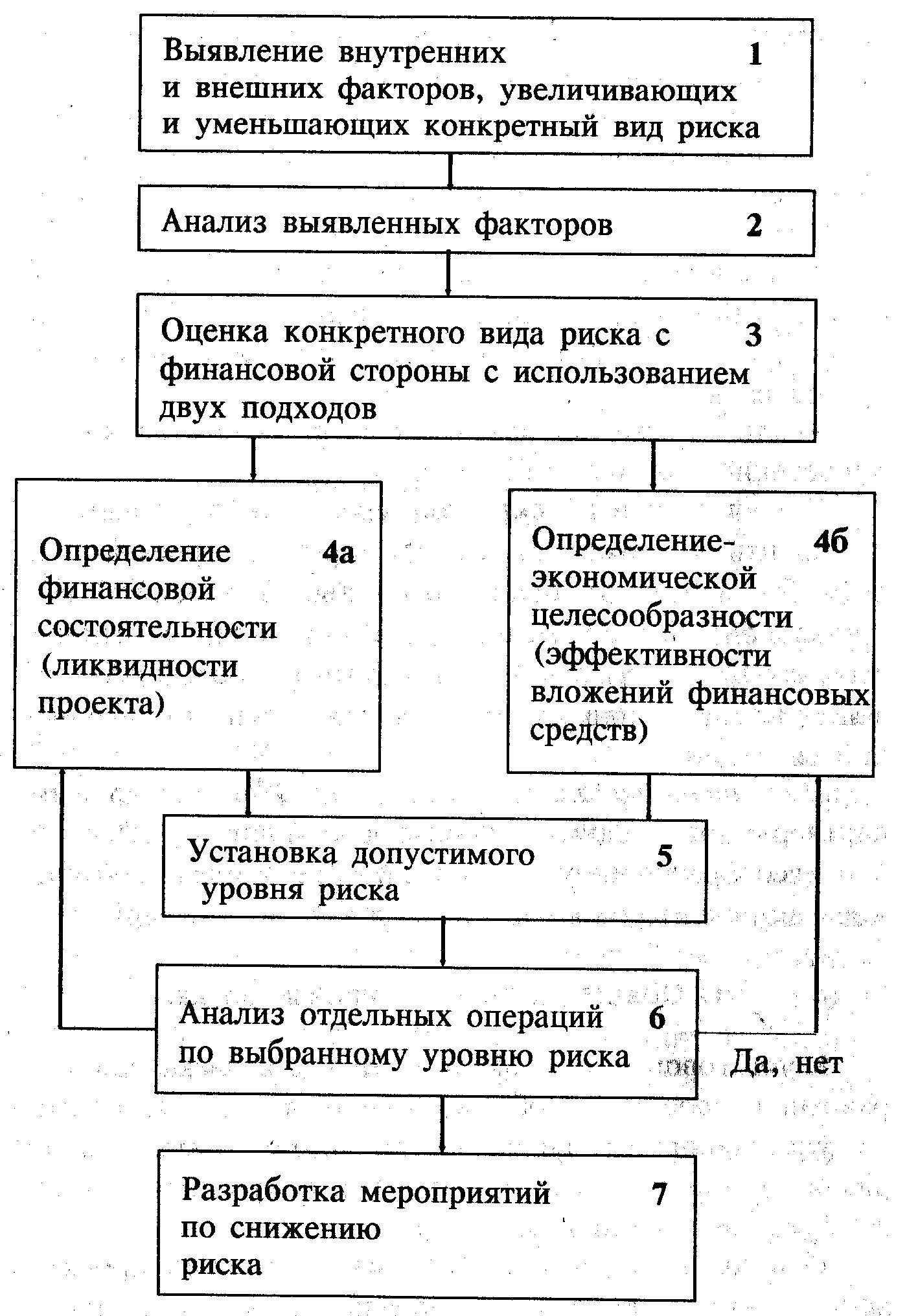

Анализ финансового состояния проводится в следующей последовательности:

- Оценка имущественного положения;

- Оценка источников формирования имущества;

- Оценка финансовой устойчивости;

- Оценка финансовой независимости и маневренности;

- Оценка ликвидности баланса;

- Оценка использования оборотных активов.

Финансовая оценка имущественного потенциала предприятия представлена в активе баланса. Источником анализа является баланс форма №1

Как показали расчеты стоимость имущества возросла на 15520 руб. Чтобы оценить этот результат необходимо рассмотреть состав и структуру имущества предприятия.

Из расчетов видно, что оборотные активы на 39392 руб. больше внеоборотных активов, они составляют на начало года 152124 руб., темпы роста составили 3,6% с начала года, темпы роста оборотных активов составили 8,9%, темпы роста по отношению к валюте баланса составили 64,6%), такое соотношение свидетельствует о том, что в своей работе предприятие ведет активную финансовую политику.

Наибольший удельный вес во внеоборотных активах занимают основные средства темпы роста составили 46.5%, что составило 16691т.р., при этом наибольшую долю составляют здания, машины и оборудования 42.1%, что составило 117914т.р. на конец года. Резко снизились темпы роста незавершенного строительства на 11300т.р., при темпах роста по отношению к началу года на (-35,3%). Наименьший удельный вес занимают долгосрочные финансовые вложения, которые составляют 1.1% удельного веса и нематериальные активы 1.2%, при темпах роста 2.8%. В целом внеоборотные активы увеличились на 5497т.р., что составило 3,6%, данная тенденция говорит о том, что в будущем это даст положительный финансовый результат.

Наибольший прирост оборотных активов обеспечен запасами, их значение увеличилось с начала года на 8985т.р., при темпах роста 37,13% на конец года. В основном за счет увеличения доли сырья и материалов на 9038т.р.3апасы увеличились в целом на 450 руб., что составило 3,965%.Произошло увеличение доли затрат в незавершенном производстве на 0,09%, что составило 4513т.р. на конец отчетного периода. Произошло снижение доли готовой продукции и товаров , в том числе и отгруженных на 0,19% и 0,11% соответственно, это является положительным моментом, и данная тенденция говорит о том что у предприятия продукция пользуется спросом, что в дальнейшем может положительно сказаться на финансовом состоянии предприятия. Снижение темпов роста НДС на 4,7% с начала года несомненно является положительным результатом в деятельности предприятия. Доля денежных средств и краткосрочных обязательств возросла в целом на 108 т. р., при том, что темпы роста в целом не изменились, что является отрицательным моментом с точки зрения возможности предприятия расплатится по своим наиболее срочным обязательствам. Исходя из вышеизложенного, структуру имущества предприятия можно считать не рациональной. Финансовая оценка источников формирования имущества. Наряду с анализом структуры активов для оценки финансового состояния необходим анализ структуры пассивов, то есть источников средств, вложенных в имущество (таблица 9). Источником данных для анализа является баланс форма № 1. Как показали расчёты, источники формирования имущества предприятия увеличились на 4530т.р. Чтобы оценить этот результат необходимо рассмотреть состояние и структуры источников формирования имущества. Из расчётов видно, что основной удельный вес в источниках формирования активов предприятия занимают краткосрочные обязательства 51% и меньшую долю составляет собственный капитал 48,6% и долгосрочные обязательства 0,5%> удельного веса. Такое соотношение свидетельствует о весьма неустойчивом положении предприятия на начало года. На конец года ситуация значительно ухудшилась, так как доля собственного капитала уменьшилась на 2,5% , а краткосрочные обязательства увеличились на 2,5% . Чтобы оценить данную тенденцию необходимо отдельно рассмотреть состав и структуру собственных и заёмных средств предприятия. По собственному капиталу предприятия не только снизилась его доля в целом, но и доля каждой составляющей, за исключением нераспределенной прибыли, которая увеличился на 0,9% с начала года. В целом такое соотношение может положительно сказаться на предприятии в будущем.

Для оценки состава и структуры краткосрочных обязательств предприятия, также необходимо рассмотреть в разрезе его каждого вида.

Наибольший прирост краткосрочных обязательств обеспечен увеличением кредиторской задолженностью. В целом стоимость кредиторской задолженности возросла на 15200т.р., что составило 12,8% с начала года. Детальное её рассмотрение показывает, что этому способствовала возросшая задолженность с поставщиками и подрядчиками на 14,4% с начала года, и доля в валюте баланса увеличилась на 79%; значительно возросла задолженность перед внебюджетными фондами на 1635т.р. и темпы роста составили 14,4%.При этом снизились темпы роста кредитов банка на 544т,р. В 190 раз выросли темпы роста задолженности перед прочими кредиторами.

По сравнению с началом года увеличились темпы роста фондов потребления на 184,6%.

Для оценки этих результатов сравним показатели собственных и заемных средств предприятия и их доли в валюте баланса.

Как показывают расчёты доля заёмных средств 96,7% во много раз больше доли собственных средств предприятия, которые составляют 3,4%, что говорит о том, что предприятие не может отвечать по своим долгам и ведёт нерациональную финансово-кредитную политику.

Исходя из выше изложенного структуру источников формирования предприятия можно назвать нерациональной

Анализ финансовой устойчивости предприятия проводится виде расчетной таблицы 3.1:

Таблица 3.1.

Показатели финансовой устойчивости

| № | Финансовый показатель | Формула расчета | Начало года | Конец года | Изменения за год |

| 1 | Капитал и резервы | Стр.490 | 115000 | 115000 | 0 |

| 2 | Внеоборотные активы | Стр.190 | 152124 | 157621 | 5497 |

| 3 | Наличие собственных оборотных средств (Ес) | Стр.490-190 | -37124 | -42621 | -5497 |

| 4 | Долгосрочные обязательства | Стр.590 | 1300 | 1250 | -50 |

| 5 | Собственные оборотные и долгосрочные обязательства (Есд) | Стр.(490+590)-190 | -35824 | -41371 | -5547 |

| 6 | Краткосрочные кредиты и займы | Стр.610 | 15665 | 15121 | -544 |

| 7 | Общая величина общих источников формирования запасов (Ео) | Стр.(490+590+610)-190 | -20159 | -26250 | -6091 |

| 8 | Запасы | Стр.210 | 95135 | 104120 | 8985 |

| 9 | Обеспеч-ть запасами собственными средствами | Стр.490-190-210 | -132259 | -146741 | -14482 |

| 10 | Обеспеч-ть запасами собст-ыми и долгосрочными заемными средствами | Стр.(490+590)-190-210 | -130959 | -145491 | -14532 |

| 11 | Обеспеч-ть запасами общими источниками | Стр.(490+590+610)-190-210 | -115294 | -130370 | -15076 |

| 12 | Тип финансовой устойчивости | Ес<З – кризис |

Из расчётов видно, что у предприятия как на начало года, так и на конец имеется в наличие собственного капитала на сумму11З000т.р, На конец года происходит увеличение внеоборотных активов на 5497т.р. Отрицательным моментом является снижение собственных оборотных средств к концу года на 5497т.р. , так как резервы нашего предприятия не могут покрыть внеоборотные активы, что негативно может сказаться на финансовом состоянии предприятия, если оно не поменяет свою финансовую политику.

Оценка собственных оборотных и долгосрочных заемных средств показывает, что произошло уменьшение значения этого показателя на 5547т.р. с начала года, за счет снижения собственных оборотных средств (- 5497т.р.) и долгосрочных обязательств у предприятия ( -50т.р.)

О наличие общих источников средств предприятия можно сказать, что их показатель на начало года составлял (-20159т.р.). За счет снижения суммы краткосрочных кредитов и займов на 544т.р. к концу года, и собственных оборотных и долгосрочных заемных средств произошло снижение общих источников на 6091т.р., что оставляет (-26250т.р.) к концу года.

Полученные данные свидетельствуют о том, что у предприятия недостаточно имеется источников формирования запасов, хотя наибольшая доля приходится на внеоборотные активы.

Для того, чтобы оценить финансовую устойчивость предприятия необходимо дать оценку обеспеченности запасов источниками.

Как показали расчеты обеспеченности собственными оборотными средствами, у предприятия не достаточно собственных оборотных средств, чтобы покрыть свои запасы, которые составляют 95135т.р. на начало года и возросли на 8985т.р. к концу. Если посмотреть соотношение собственных оборотных средств и запасов то видно, что запасов почти в 3 раза больше чем собственных оборотных средств, что крайне негативно сказывается на финансовом состоянии предприятия. Такое же положение при расчетах обеспеченности собственными оборотными и долгосрочных заемных средств. Совокупное их снижение с начала года на 5547т.р. дало отрицательный показатель на конец года, который составил (-145491т.р.) Все показатели повлияли на значение показателя обеспеченности общими источниками, который на начало года составлял (-115294т.р.), к концу года произошло его уменьшение до (-130370т.р.) При определении типа финансовой устойчивости было установлено, что предприятие находится в кризисном состоянии так как запасы не покрываются собственными оборотными средствами как на начало, так и на конец года. Это обусловлено прежде всего увеличением недостатка собственных оборотных средств, неэффективной сбытовой политикой, несбалансированностью величины запасов и реальной потребностью производства. Анализ финансовой независимости и маневренности проводится виде расчетной таблицы 3.2:

Таблица 3.2

Показатели финансовой независимости и маневренности

| № п/п | Показатель | Формула расчета | Начало года | Конец года | Отклонение от начала года | Рекомендуемое значение |

| 1 | Показатель | Формула расчета | Начало года | Конец года | Отклонение от начала года | Рекомендуемое значение |

| 2 | Показатель | Формула расчета | Начало года | Конец года | Отклонение от начала года | Рекомендуемое значение |

| 3 | Показатель | Формула расчета | Начало года | Конец года | Отклонение от начала года | Рекомендуемое значение |

| 4 | Показатель | Формула расчета | Начало года | Конец года | Отклонение от начала года | Рекомендуемое значение |

| 5 | Показатель | Формула расчета | Начало года | Конец года | Отклонение от начала года | Рекомендуемое значение |

| 6 | Показатель | Формула расчета | Начало года | Конец года | Отклонение от начала года | Рекомендуемое значение |

| 7 | Показатель | Формула расчета | Начало года | Конец года | Отклонение от начала года | Рекомендуемое значение |

| 8 | Показатель | Формула расчета | Начало года | Конец года | Отклонение от начала года | Рекомендуемое значение |

| 9 | Показатель | Формула расчета | Начало года | Конец года | Отклонение от начала года | Рекомендуемое значение |

| 10 | Показатель | Формула расчета | Начало года | Конец года | Отклонение от начала года | Рекомендуемое значение |

При анализе финансовой устойчивости предприятия на основании относительных показателей можно сделать следующие выводы. Коэффициент автономии на начало года составляет 0,48 на конец года происходит уменьшение коэффициента до 0,46. Данный показатель является ниже рекомендуемого, это говорит о том, что большую долю в совокупных пассивах составляют заемные средства.

Коэффициент заемного капитала на начало года составляет 0,51%, на конец года данный показатель увеличивается на 0,02%. Этот показатель является выше рекомендуемого, это говорит о том, что заемные средства занимают большую часть в совокупных пассивах..

Коэффициент финансовой независимости на начало года составляет 0,51 на конец года он увеличивается до 0.54, что является отрицательным моментом, потому что предприятие становится зависимым от кредиторов, данная тенденция может отрицательно сказать на финансовом состояниепредприятия. Такая же тенденция наблюдается и в долгосрочной финансовой зависимости.

Коэффициент обеспеченности собственными оборотными средствами показывает, что собственные оборотные средства (-0,21 ) не покрывают свои текущие активы на начало года, а на конец года этот показатель уменьшается до -23%. Данный показатель является ниже рекомендуемого.

Коэффициент маневренности капитала на начало анализируемого периода составляет (-5,1), на конец года происходит незначительное увеличение показателя до (-4,6). Данный показатель является ниже рекомендуемого.

Из вышеизложенного можно сделать , что предприятие не является финансово устойчивым, и предприятие находится в кризисном состоянии, так как запасы не покрываются собственными оборотными средствами как на начало, так и на конец года. Это обусловлено прежде всего увеличением недостатка собственных оборотных средств, неэффективной сбытовой политикой, несбалансированностью величины запасов и реальной потребностью производства.

Анализ ликвидности баланса по абсолютным показателям проводится в виде расчетной таблицы 12:

Для оценки ликвидности баланса рассмотрим структуру активов предприятия.

В структуре активов предприятия по состоянию на конец отчётного года наибольший удельный вес заняли активы третьей группы ликвидности (38,2%), меньшая доля активов четвертой группы (19,4%), значительно ниже удельный вес второй группы (5,9%), а на долю активов первой группы ликвидности приходится только 0,7% общей стоимости имущества предприятия. Стойкое сохранение тенденции к преобладанию активов низших классов ликвидности не характеризует положительно платежеспособность предприятия.

В целом предприятие способно оплатить свои краткосрочные обязательства, но в основном за счёт продажи запасов. Недостаточность денежных средств, дебиторской задолженности предприятия очевидна.

Дальнейший анализ структуры активов показывает, что наблюдается рост медленно реализуемых активов, в частности производственных запасов, затрат в незавершенном производстве, что свидетельствует об определённых просчетах в управлении ликвидностью. Изменения структуры активов вызваны увеличением размера краткосрочных финансовых вложений с 1312т.р. до 1385т.р. и ростом дебиторской задолженности с 13150т.р. до 14200т.р.

Сравнение абсолютно ликвидных и быстрореализуемых активов со срочными и краткосрочными обязательствами показывает текущую ликвидность, т.е. неплатежеспособность предприятия в ближайшее время. На начало года величина абсолютно ликвидных активов составляла 1917т.р., а срочные обязательства - 118988т.р., на конец года - соответственно 2025т.р. и 134188т.р. Быстрореализуемые активы составили на начало года 15680т.р., а краткосрочные обязательства 15665т.р., на конец года - соответственно 16610т.р. и 15121т.р. Данная тенденция отрицательно сказывается на состоянии предприятия

Можно сделать вывод, что баланс предприятия не является ликвидным. Сравнивая труднореализуемые активы с постоянными пассивами, можно определить перспективную ликвидность предприятия.

Коэффициент промежуточной платежеспособности и ликвидности на конец отчетного периода снизился и весь год являлся меньше 1, что характеризует положение предприятия с отрицательной стороны, т.е. предприятие в течение года не отвечало требованиям платежеспособности ликвидности.

Коэффициент абсолютной ликвидности напротив, увеличился незначительно на конец года, но также меньше норматива, и составляет 0,1

Чистый оборотный капитал со знаком минус, причем отрицательная величина его увеличилась на конец года (-28396т.р.)

Коэффициент соотношения денежных средств и чистого оборотного капитала в течении года меньше 1 и величина его уменьшается на коней года на 0,02, это свидетельствует о том, что предприятие не отвечает своими денежными средствами по краткосрочным обязательствам.

Коэффициент соотношения дебиторской и кредиторской задолженности по коммерческим операциям на начало года также уменьшился на 0,01 и в течение отчетного года являлся меньше 1,

Выше перечисленные показатели свидетельствуют о том, что баланс предприятия неликвиден и не платежеспособен.

Анализ использования оборотных активов проводится в виде составления расчетной таблицы 3.3

Таблица 14

Показатели оборачиваемости

| № | Показатель | На начало года | На конец года | Отклонение от начала года | ||||

| 1 | Оборачиваемость активов (обор) | 0,34 | 0,38 | 0,04 | ||||

| 2 | Оборачиваемость запасов (обор) | 0,38 | 0,41 | 0,03 | ||||

| 3 | Фондоотдача | 0,25 | 0,29 | 0,04 | ||||

| 4 | Оборачиваемость дебиторской задолженности (обор) | 2,94 | 3,29 | 0,35 | ||||

| 5 | Время обращения дебиторской задолженности (дни) | 122,45 | 109,42 | -13,03 | ||||

| 6 | Средний возраст запасов | 0,38 | 0,41 | 0,03 |

| ||||

| 7 | Операционный цикл (дни) | 947,37 | 878,05 | -69,32 |

| ||||

| 8 | Оборачиваемость готовой продукции | 10,12 | 13,27 | 3,15 |

| ||||

| 9 | Оборачиваемость оборотного капитала | 0,34 | 0,38 | 0,04 |

| ||||

| 10 | Оборачиваемость собственного капитала | 1058,82 | 947,37 | -111,45 |

| ||||

| 11 | Оборачиваемость общей задолженности | 0,28 | 0,31 | 0,03 |

| ||||

| 12 | Оборачиваемость привлеченного капитала | 2,28 | 2,85 | 0,57 |

| ||||

Рассматривая показатели эффективности использования оборотных активов и их динамику можно сделать следующие выводы:

- коэффициент оборачиваемости активов к концу года увеличился на 0,04%, и составил 0,38 . оборачиваемость запасов на конец года увеличилась на 0,03, что составило 0,41. Произошло увеличение фондоотдачи на 0,04, и стало составлять на конец отчетного периода 0,29. Оборачиваемость дебиторской задолженности увеличилась на конец года на 0,35, что составляет 3,29. Увеличился средний возраст запасов на 0,03, и концу года стал составлять 0,41. Коэффициент оборачиваемости готовой продукции увеличился на 3,15, что составило на конец года 13,27. Также увеличение общей задолженности и показателя оборачиваемости привлеченного финансового капитала характеризует деятельность предприятия с положительной стороны. Потому, что за счет ускорения оборачиваемости происходит дополнительное высвобождение денежных средств из оборота.

Коэффициент фондоотдачи на начало года составил 0,25 на конец года этот показатель увеличивается, значит, основные фонды используются интенсивней, происходит увеличение производства продукции.

Но нельзя дать полной оценки оборачиваемости оборотных активов не рассмотрев все показатели оборачиваемости оборотных активов.

Время обращения дебиторской задолженности снизилось на 13,03, что оставило на конец года 109,4. операционный цикл уменьшился на 69,3, что составило 878,05 дней на конец года.

Оборачиваемость собственного капитала снизилась на 111,45, и стало на конец отчетного года составлять 947,37. Снижение вышеперечисленных показателей на конец года по сравнению с началом положительно влияет на общее состояние предприятия и свидетельствует о том, что предприятие в дальнейшем будущем сможет высвобожденные средства направить на улучшение финансового состояния.

В процессе анализа важно выявить факторы за счет которых происходит изменение оборачиваемости. Анализ факторов изменения оборачиваемости проводится в виде расчетных таблиц 15 и 16:

Таблица 3.4

Факторный анализ оборачиваемости

| Показатель | Начало года | Конец года | Изменения |

| 1.Выручка от реализации в договорных ценах | 38670,000 | 46720,000 | 8050,000 |

| 2.Среднегодовые остатки оборотных активов | 112732,000 | 122755,000 | 10023,000 |

| 3.Коэффициент оборачиваемости оборотных активов | 0,343 | 0,381 | 0,038 |

| 4.Коэффициент оборачиваемости при объеме реализации на конец года и средних остатках оборотных активов на начало года | 0,414 | Х | -0,390 |

| 5.Изменение коэффициент оборачиваемости по сравнению с началом года (показатель 3) | Х | Х | 0,071 |

| 6.Влияние на ускорение (замедление) оборачиваемости | Х | Х | Х |

| а) выручки от реализации | 0,07 | ||

| б) средней величины оборотных активов |

Таблица 3.5

Определение размера условного вовлечения (высвобождения) средств

| Показатели | Начало года | Конец года | Изменения |

| 1.Среднеквартальные остатки оборотных активов | 28183 | 30688,75 | 2505,75 |

| 2.Выручка от реализации | 38670 | 46720 | 8050 |

| 3.Оборачиваемость в днях | 262,77 | 143,43 | -119,34 |

| 4.Экономический результат изменения оборачиваемости (вовлечение дополнительных средств в оборот «+», высвобождение средств из оборота) а) в днях б) сумма с начала года | +1058,82 | +927,8 +16987,9 | -130,9 |

Расчеты показали, что произошло ускорение оборачиваемости оборотных активов на 0,038, что составляет 0,381 на конец года за счет увеличения выручки от реализации на 8050т.р., увеличение среднеквартальных (на 2505т.р.), что составило на конец отчетного года 30688т.р. и среднегодовых остатков оборотных активов (на 10023т.р.), что составило 122755т.р. на конец года. Что является несомненно положительным моментом. За счет ускорения оборачиваемости произошло уменьшение оборачиваемости в днях с 267,77 до 143.43 дней. И дополнительно было высвобождено из оборота денежных средств на сумму 16987т.р.

Можно сделать вывод, что из-за ускорения продолжительности оборота оборотных активов происходит высвобождение денежных средств, которые можно использовать как резерв в финансовой деятельности предприятия.

Анализ финансовых результатов

В обобщенном виде исходные данные и результаты проведенного анализа можно представить в виде таблицы 3.6

Таблица 3.6

Показатели финансовых результатов

| Показатели | Начало года | Удельный вес | Конец года | Удельный вес | Отклон. абс. вел. | Отклон./ Уд.Весе |

| 1Выручка от продаж | 28183,00 | 36,35 | 46720,00 | 44,43 | 18537,00 | 8,08 |

| 2.Себестоимость товаров, услуг | 36580,00 | 47,18 | 43108,00 | 40,99 | 6528,00 | -6,19 |

| 3.Коммерческие расходы | 682,00 | 0,88 | 705,00 | 0,67 | 23,00 | -0,21 |

| 4.Управленческие расходы | 800,00 | 1,03 | 750,00 | 0,71 | -50,00 | -0,32 |

| 5.Прибыль (убыток) от продаж | 608,00 | 0,78 | 2157,00 | 2,05 | 1549,00 | 1,27 |

| 6.Прочие операционные доходы | 1394,00 | 1,80 | 920,00 | 0,87 | -474,00 | -0,92 |

| 7.Прочие операционные расходы | 587,00 | 0,76 | 556,00 | 0,53 | -31,00 | -0,23 |

| 8.Внереализационные доходы | 481,00 | 0,62 | 320,00 | 0,30 | -161,00 | -0,32 |

| 9.Внереализационные расходы | 1500,00 | 1,93 | 1023,00 | 0,97 | -477,00 | -0,96 |

| 10.Прибыль (убыток) до налогообложения | 2434,00 | 3,14 | 3224,00 | 3,07 | 790,00 | -0,07 |

| 11.Налог на прибыль | 584,00 | 0,75 | 774,00 | 0,74 | 190,00 | -0,02 |

| 12.Прибыль (убыток) от обычной деятельности | 1850,00 | 2,39 | 2450,00 | 2,33 | 600,00 | -0,06 |

| 13.Чрезвычайные доходы (расходы) | - | - | ||||

| 14.Чистая прибыль | 1850,00 | 2,39 | 2450,00 | 2,33 | 600,00 | -0,06 |

| ИТОГО | 77533 | 105157 | 27624,00 |

Анализ абсолютных показателей свидетельствует о том, что предприятие в отчетном году добилось высоких финансовых результатов в хозяйственной деятельности, как по сравнению с началом года, так и по сравнению с концом отчетного периода. На конец года было получено 2450т.р. прибыли, что составило 2,33%, по сравнению с началом года когда прирост составил 1850т.р, что составляет 2,39%.

Анализ прибыли на конец года свидетельствует о том, что основную ее часть составляет прибыль от реализации 88% (2157/2450*100), 32,8% в начале года (608/1850*100). Увеличение доли прибыли от основной деятельности на 55,2% (88%-32,8%)), абсолютный прирост составил 18537т.р. или 8,08%

Предприятием получен положительный результат от финансовой деятельности, что позволило увеличить сумму чистой прибыли на 600т.р. по сравнению с началом года и снижению удельного веса на 0,02%.

По реализации основных фондов и прочего имущества предприятия получен положительный результат: превышение прочих операционных доходов над расходами на 807т.р. на начало года, и 364т.р. на конец отчетного периода, однако наблюдается тенденция к снижению операционных доходов с 1394 на начало до 920т.р. на конец отчетного периода.

Финансовый результат, полученный от внереализационной деятельности, снизил показатель прибыли на 316т.р. (-161-(-477)).

Анализ структурной динамики свидетельствует о том, что из общей суммы прироста прибыли по сравнению с началом года на 600т.р., или 1549т.р. было получено за счет прироста прибыли от реализации.

В процессе анализа важно также выявить факторы влияющие на прибыль (таблица 3.7):

Таблица 3.7

Факторный анализ прибыли

| Показатели | План, рассчитанный исходя из заключенных договоров | План, пересчитанный на фактическую реализацию (Факт-План) | Фактически за год |

| 1.Выручка от реализации продукции | 38670 | 42520 | 46720 |

| 2.Себестоимость реализованной продукции | 35680 | 39690 | 43108 |

| 3.Прибыль реализованной продукции | 608 | 1783 | 2157 |

Анализ рентабельности продукции в расчетной таблице 3.8

Таблица 3.8

Анализ рентабельности продукции

| Наименование показателя | Начало года | Конец года | Изменения | Расчет |

| Общая рентабельность | 0,048 | 0,052 | 0,005 | Чистая прибыль/выручка от реализации |

| Рентабельность основной деятельности (издержек) | 0,051 | 0,057 | 0,006 | Прибыль от обычной деятельности/себестоимость |

| Рентабельность оборота (продаж) | 0,048 | 0,052 | 0,005 | Чистая прибыль/выручка от реализации |

| Рентабельность активов (имущества) | 0,007 | 0,009 | 0,002 | Чистая прибыль/активы |

| Рентабельность текущих активов | 0,016 | 0,020 | 0,004 | Чистая прибыль/оборотные активы |

| Рентабельность производственных фондов | 0,012 | 0,016 | 0,003 | Прибыль от обычной деятельности/внеоборотные активы |

| Рентабельность основных фондов | 0,016 | 0,019 | 0,003 | Прибыль от обычной деятельности /основные средства |

| Экономическая рентабельность | 0,010 | 0,015 | 0,005 | Валовая прибыль/производственные фонды (стр. 120+210) |

| Финансовая рентабельность | ||||

| Рентабельность заемного капитала | 0,014 | 0,016 | 0,003 | Чистая прибыль/заемные средства |

| Рентабельность | Прибыль от обычной | |||

| производственных | 0,012 | 0,016 | 0,003 | деятельности./внеоборотные |

| фондов | активы | |||

| Рентабельность | Прибыль от обычной | |||

| основных фондов | 0,016 | 0,019 | 0,003 | деятельности./основные |

| средства | ||||

| Экономическая | Валовая прибыль | |||

| рентабельность | 0,010 | 0,015 | 0,005 | /производственные |

| фонды(стр. 120+210) | ||||

| Финансовая | ||||

| рентабельность | ||||

| Рентабельность | ||||

| заемного капитала | 0,014 | 0,016 | 0,003 | Чистая прибыль/заемные |

| средства. |

Как показали расчеты общая рентабельность на начало года составила 4,8%, на конец года данный показатель увеличился до 5,2%, это является положительным моментом, так как эффективность деятельности предприятия повышается большими темпами.

Рентабельность основной деятельности на начало года составила 5,1%, на конец года происходит улучшение эффективности деятельности и показатель увеличивается до 5,7%, этот момент является положительным.

Увеличивается и рентабельность продаж на конец года от 4,8% до 5,2%, это является положительным моментом, потому что увеличение объема продаж позволить вовлечь в оборот дополнительные средства, вторым моментом следует отметить повышение спроса на продукцию.

Рентабельность текущих активов на начало года составила 1,6%, на конец года этот показатель снижается до 2%, это говорит о том, что предприятие эффективно и в полном объеме использует текущие активы.

Рентабельность производственных фондов на начало года составила 1,2%, на конец года увеличился до 1,6%. Данный показатель говорит о эффективном использовании производственных фондов.

Полученные результаты свидетельствуют о том, что план по уровню рентабельности перевыполнен вследствие роста среднего уровня цен и удельного веса более рентабельных видов продукции в общем объеме реализации.

Проведем факторный анализ рентабельности в виде составления расчетной таблицы 3.9

Таблица 3.9

Факторный анализ рентабельности

| Показатели | План, рассчитанный исходя из заключенных договоров, тыс. руб. | План, перерассчитанный на фактическую реализацию, тыс. рус. | Фактически за год |

| |

| 1.Выручка от реализации продукции | 38670,000 | 38670,000 | 46720,000 |

| |

| 2.Себестоимость реализованной продукции | 36580,000 | 365800,000 | 43108,000 | ||

| 3.Прибыль от реализованной продукции | 608,000 | 608,000 | 2157,000 | ||

| 4.Рентабельность реализованной продукции, % | 0,016 | 0,016 | 0,046 | ||

- Изменения рентабельности реализованной продукции = 0,046- 0,016+0,03

- Изменение рентабельности за счет выручки = Прибыль (н.г.)/ Выручка (к.г.) - Прибыль (н.г.) / Выручка (н.г.) = 608/46720 - 608/38670= 0,01- 0,02=+0,01

- Изменение рентабельности за счет прибыли = Прибыль (к.г.)/Выручка (к.г.) - Прибыль (н.г.) / выручка(к.г.) = 2157/46720 - 608/46720= 0,05-0,01 = +0,04

Факторы рентабельности показывают, что увеличение рентабельности реализованной продукции произошло за счет увеличения размера выручки от реализации на 1% и увеличение прибыли на 4%

Анализ эффективности деятельности

Анализ эффективности деятельности проводится в виде составления расчетной таблицы 3.10

Таблица 3.10

Показатели эффективности деятельности

| Показатели | Начало года | Конец года | Изменения | |

| 1.Чистая прибыль | 1850,000 | 2450,000 | 600,000 | |

| 2.Выручка от реализации | 38670,000 | 46720,000 | 8050,000 | |

| 3.Авансированный капитал | 264856,000 | 280376,000 | 15520,000 | |

| 4.Оборотный капитал | 112732,000 | 122755,000 | 10023,000 | |

| 5.Рентабельность капитала | 0,007 | 0,009 | 0,002 | |

| 6.Рентабельность оборотного капитала | 0,016 | 0,020 | 0,004 | |

| 7.Рентабельность оборота (продаж) | 0,048 | 0,052 | 0,005 | |

| 8.Оборачиваемость капитала (оборот) | 0,146 | 0,167 | 0,021 | |

| 9.Оборачиваемость оборотного капитала (обор) | 0,340 | 0,380 | 0,040 | |

| 10.Продолжительность оборота капитала (дн) | 2465,688 | 2160,432 | -305,257 | |

| 11.Продолжительность оборота оборотного капитала (дн) | 0,146 | 0,167 | 0,021 | |

Оцениваем выполнение предприятием «золотого правила» экономики, которое выглядит следующим образом: Тп > Тр > Так > 100%

Тп - темпы роста прибыли Тр - темпы роста реализации Так - темпы роста авансированного капитала 2,4>20,8> 5,9 < 100%

Анализируя эту зависимость можно сделать следующий вывод:

- Экономический потенциал предприятия уменьшается, потому что темпы роста авансированного капитала меньше 100%

По сравнению с экономическим потенциалом объем реализации возрастает более высокими темпами, т.е. высока эффективность использования ресурсов предприятия. (20,8 > 5,9)

- Прибыль возрастает опережающими темпами, что свидетельствует об относительном снижении издержек производства и обращения (32,4 >20,8)

Рентабельность активов характеризует величину, полученную на единицу стоимости активов независимо от источников привлечения средств. Увеличение прибыли на единицу стоимости активов с 0,007 до 0,009 привело к увеличению уровня рентабельности на 28,5% с начала года, что составило в абсолютном отклонении 0,002.

Рентабельность оборотного капитала характеризует величину прибыли, полученную на единицу стоимости оборотных активов. Расчеты показали, что по сравнению с началом года уровень рентабельности увеличился на 25% или 0,004. Что влияет на доходность оборотных активов. Потому что с каждого вложенного нами рубля в оборотные активы мы имеем прибыль равную 0,16 рублей на начало года и 0,20 рублей на конец, т.е. происходит увеличение доходности оборотного капитала.

Рентабельность оборота определяется отношением прибыли от реализации продукции к величине выручки от реализации продукции. Данный показатель характеризует эффективность предпринимательской деятельности: сколько прибыли имеет предприятие с рубля продаж. Исходя из данных, уровень рентабельности оборота по сравнению с началом года повысился на 8,3% или 0,005. Увеличение рентабельности оборота означает повышение спроса на продукцию.

По этим результатам можно сделать вывод, что на данном предприятии не эффективно используется имеющийся у него капитал и производственные фонды. Хотя есть перспективы в процессе увеличения объемов продаж, а вследствие чего и увеличение прибыли.

Оборачиваемость капитала увеличилась с начала года на 2,1%, что составляет на конец года 0,052. Оборачиваемость оборотного капитала также имеет положительную тенденцию, потому что ее показатель увеличился на 4% с начала года, и стал составлять 38% на конец отчетного периода. За счет ускорения оборачиваемости произошло снижение продолжительности капитала с 2465 дней до 2160, данная тенденция является положительной, потому что сокращения периода оборачиваемости влечет за собой высвобождение денежных средств из оборота, что дает возможность направить их на другие цели.

Однако, несмотря на увеличение оборачиваемости оборотного капитала, произошло увеличение продолжительности оборотного цикла и на конец года стал составлять 0,167 дней, по сравнению с началом года когда продолжительность оборота была 0,146дней. Исходя из этого, можно сделать вывод, что предприятие имеет на складе готовую продукцию или сырье, которое не выпущено в оборот.

Похожие работы

... 6) Страхование от сомнительных сделок. 7) Мониторинг (отслеживание) дебиторской задалженности. 3. Покрывает ли прибыль + аморт (?) выплаты ? Есть ли деньги в наличности. Лекция 9. Пример решения задачи к лекции 7. Организация оплаты труда. Элементы системы оплаты труда: 1. Условия найма на работу. 2. Установление правил оплаты труда. 3. ...

... 86 4.4 Розничная торговля 55 10.1 Сфера услуг 81 12,0 Финансовая деятельность 60 3.2 Строительство 80 4,3 Обрабатывающая промышленность 21 8,0 Особо важную роль малый бизнес играет в решении проблем занятости: в 80-е гг. 80% всех новых рабочих мест были созданы мелкими фирмами. ...

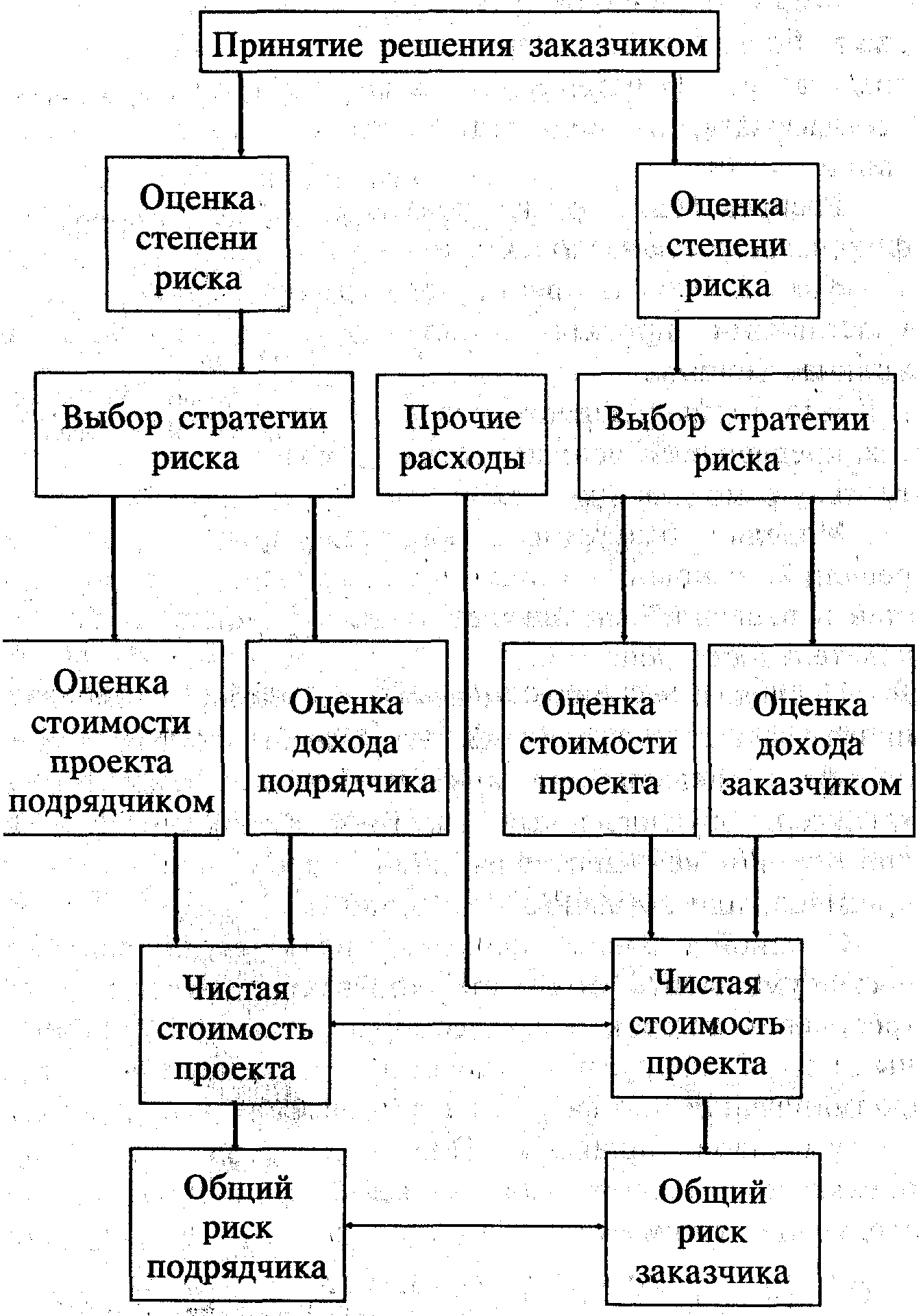

... др. В 1996 г. Государственной Думой была утверждена вторая Федеральная программа государственной поддержки предпринимательства на 1996-1997гг. 2. Специфика финансового менеджмента малого предприятия 2.1. Риск в малом бизнесе Успех в мире бизнеса решающим образом зависит от правильности и обоснованности выбранной стратегии предпринимательской деятельности. При этом должны учитываться вероятности ...

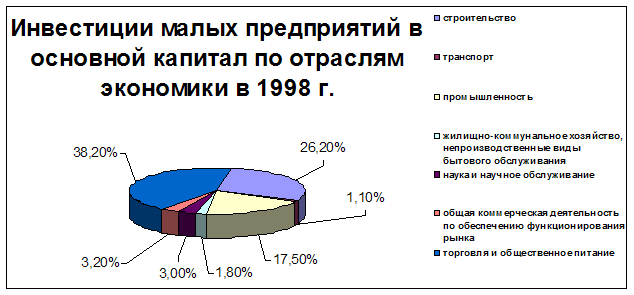

... в развитии определенных отраслей, то надо будет уже говорить о стыковке малого и крупного бизнеса в этой отрасли и в этом комплексе. Искусственно такие конструкции создавать нельзя.Глава II. Современные проблемы развития малого бизнеса в России и пути их решения § 1 Итоги развития и состояние малого бизнеса на данном этапе.* *-(все данные, приведенные в этой главе, являются предварительными ...

0 комментариев