Навигация

Основы организации и функционирования предприятия

Содержание

Введение

1. Организационно правовая форма предприятия

2. Положения по заработной плате

2.1 Премиальная система

3. Налоги и их характеристика

3.1 Налоги с физических лиц

3.2 Налоги с юридических лиц

4. Сумма материальных затрат на производство работ

4.1 Расчет затрат на материалы

4.2 Расчет затрат на эксплуатацию строительных машин

4.3 Расчет фонда заработной платы основных рабочих с отчислениями во внебюджетные фонды

4.4 Расчет накладных расходов

4.5 Расчет материальных затрат на производство работ

4.6 Расчет стоимости работ

5. Сумма плановых затрат на производство работ

5.1 Мероприятие №1

5.2 Мероприятие № 2

5.3 Мероприятие № 3

5.4 Мероприятие № 4

5.5 Мероприятие № 5

5.6 Общая сумма экономии затрат от внедрения организационно-технических мероприятий

5.7 Плановые затраты на производство строительно-монтажных работ

6. Расчет основных технико-экономических показателей

7. Графики

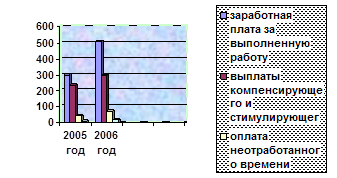

7.1 Смета фонда заработной платы основных рабочих

7.2 Отчисления во внебюджетные фонды

7.3 Смета технико-экономических показателей

Заключение

Библиографический список

Введение

Учебная дисциплина "Микроэкономика" (" Экономика предприятия") предусматривает изучение целого комплекса экономических проблем: основ организации и функционирования предприятия и предпринимательства, факторов производства в их единстве и взаимосвязи; объема и структуры производственных товаров и услуг, производительности и оплаты труда на предприятиях различных форм собственности; объема издержек производства (себестоимости), цены и прибыли предприятия, характеризующих конечные результаты производства отдельного предприятия.

Микроэкономика является одной из основных дисциплин в системе экономического образования. Значение изучения данного курса возрастает по мере укрепления рыночных отношений, по мере развития самостоятельных предприятий, многообразия новых форм собственности.

В условиях рыночных отношений предприятие (фирма) является основным звеном экономики, поскольку именно на предприятии создаются необходимые обществу продукция и услуги, используются производственные ресурсы, применяются прогрессивная техника и технологии, разрабатывается бизнес-план. На практике осуществляется работа по снижению затрат на производство и реализацию продукции, по повышению прибыли и рентабельности. Поэтому специалисту необходимы экономические знания, он должен уметь грамотно и компетентно организовать производство, определять требования рынка, уметь рассчитывать и планировать объемы производства.

1. Организационно правовая форма предприятия

Организационно-правовая форма предприятия есть просто форма юридической регистрации предприятия, которая создает этому предприятию определенный правовой статус.

По правовому статусу (организационно - правовым формам) предприятия можно разделить на: хозяйственные товарищества и общества, производственные кооперативы, государственные и унитарные предприятия, индивидуальных предпринимателей без образования юридического лица. Из вех типов предприятий (фирм) в России наиболее распространены хозяйственные товарищества и общества, поэтому сначала рассмотрим эти типы.

Хозяйственные товарищества и общества

Данные формы можно подразделить на:

Полное товарищество - это товарищество, участники которого в соответствии с заключением между ними договором занимаются предпринимательской деятельностью от имени товарищества и несут ответственность по его обязательствам принадлежащим им имуществом.

Управление предпринимательской деятельностью полного товарищества осуществляется по общему согласию всех его участников. Каждый участник полного товарищества имеет один голос при решении каких-либо вопросов на общем собрании. Участники полного товарищества солидарно несут субсидиарную ответственность своим имуществом по обязательствам товарищества.

Товарищество на вере (коммандитное товарищество) - товарищество, в котором наряду с участниками, осуществляющими от имени товарищества предпринимательскую деятельность и отвечающим по обязательствам товарищества своим имуществом, имеется один или несколько участников-вкладчиков, которые несут риск убытков, связанных с деятельностью товарищества, в пределах сумм внесенных ими вкладов и не принимают участия в осуществлении товариществом предпринимательской деятельности.

Общество с ограниченной ответственностью (ООО) - учреждение одним или несколькими лицами общество, уставный капитал которого разделяется на доли определенных учредительными документами размеров; участники общества с ограниченной ответственностью не отвечает по его обязательствам и несут риск убытков, связанных с деятельностью общества а пределах стоимости внесенных ими вкладов.

Уставный капитал общества с ограниченной ответственностью составляется из стоимости вкладов его участников. Данная организационно-правовая форма распространена среди мелких и средних предприятий.

Общество с дополнительной ответственностью - учреждение одним или несколькими лицами общество, уставный капитал которого разделен на доли определенных учредительными документами размеров; участники такого общества солидарно несут субсидиарную ответственность по его обязательствам своим имуществом для всех кратном размере к стоимости их вкладов, определяется учредительными документами общества.

Акционерное общество (АО) - общество, уставный капитал которого разделен на определенное число акций; участники акционерного общества (акционеры) не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью общества, в пределах стоимости принадлежащих им акций. Акционеры, не полностью оплатившие акции, несут солидарную ответственность по обязательствам акционерного общества в пределах неоплаченной части стоимости принадлежащих им акций.

Открытое акционерное общество (ОАО) - общество, участники которого могут отчуждать принадлежащие им акции без согласия других акционеров. Такое акционерное общество вправе проводить открытую подписку на выпускаемые им акции и их свободную продажу на условиях, устанавливаемых законом и иными правовыми актами. Открытое акционерное общество обязано ежегодно публиковать для всеобщего сведения годовой отчет, бухгалтерский баланс, счет прибыли и убытков.

Закрытое акционерное общество (ЗАО) - общество, акции которого распределяются только среди его учредителей или иного заранее определенного круга лиц. Такое общество не вправе проводить открытую подписку на выпускаемые им акции либо иным образом предлагать из для приобретения неограниченному кругу лиц.

Учредительным документом акционерного общества является его устав. Уставный капитал ЗАО составляется из номинальной стоимости акций данного акционерного общества, которые приобрели акционеры. Высшим органом управления ЗАО является общее собрание акционеров. Собрание акционеров может назначать совет директоров с его председателем в случае, когда общее число акционеров превышает 50 человек.

Другие организационно - правовые формы

Производственный кооператив (артель) - добровольное объединение граждан на основе членства для совместной производственной или иной хозяйственной деятельности, основано на их личном трудовом и ином участии и объединении его участниками имущественных паевых взносов. Производственный кооператив является коммерческой организацией. Учредительным документом производственного кооператива является устав, который утверждает общее собрание его участников. Собственность производственного кооператива, делится на части (паи) его членов в соответствии с уставом данного предприятия. Производственный кооператив не имеет права выпускать акции.

Унитарное предприятие - коммерческая организация, не наделенная правом собственности на закрепленное за ней имущество. Имущество унитарного предприятия является неделимыми и не может быть распределено по вкладам, в том числе между работниками предприятия (государственные предприятия).

Индивидуальный предприниматель (ИП) - без образования юридического лица, являющийся физическим лицом, есть так же организационно - правовая форма предприятия, например, крестьянское (фермерское) хозяйство является предприятием, осуществляющее предпринимательскую деятельность без

образования юридического лица, а его глава признается предпринимателем с момента государственной регистрации крестьянского (фермерского) хозяйства.

2. Положения по заработной плате

Оплата руда работников представляет собой компенсацию работодателей труда наемного работника, соответствующую количеству выполненной работы. Размеры этой компенсации имеют вполне определенные количественные границы, поскольку, с одной стороны, они должны обеспечить: работнику - определенный уровень удовлетворения его личных и социальных потребностей; работодателю - получение от работника результата, необходимого для достижения конечной цели предприятия.

Заработная плата - это выражение в денежной форме, вознаграждение за труд, который выплачивают работникам в соответствии с качеством и количеством затраченного ими труда.

Конституция РФ гарантирует каждому работнику вознаграждение за труд не ниже установленного законом минимального размера оплаты труда.

Нормы оплаты труда обязательно должны быть подкрепляться юридическими нормами, а так же правовыми санкциями на случай нарушения норм.

Тарифная система. Тарифная система состоит из:

1) Тарифная сетка - Это шкала разрядов, каждому из которых присвоен свой тарифный коэффициент, показывающий, во сколько раз тарифная ставка любого разряда больше первого.

2) Тарифная ставка - это выраженный в денежной форме абсолютный размер оплаты труда в единицу рабочего времени. Тарифная ставка 1-го разряда является наименьшей. Размер тарифной ставки устанавливается Правительством РФ, а ставки работников остальных разрядов устанавливаются путем умножения тарифной ставки первого разряда на соответствующий тарифный коэффициент. Тарификация рабочих производиться по 8-ми разрядам, высококвалифицированными рабочими устанавливаются тарифные ставки и оклады исходя из 9-10 разрядов.

3) Тарифно-квалификационный справочник - предназначен для присвоения рабочим квалификационных разрядов и определения сложности работ. Он содержит квалификационный характер по профессиям и разрядам, включая в себя объем знаний, умений, навыков, которые должны иметь рабочие для выполнения работ.

4) Районный коэффициент - с помощью его осуществляется межрайонное регулирование заработной платы. На Урале он составляет 15%. Районный коэффициент применяется не к тарифной ставке, а по всей заработной плате работников, на все виды выплат, кроме премии из прибыли и больничных листов.

Формы и системы оплаты труда

Основная заработная плата - состоит из прямой заработной платы, премии, надбавок за вредные условия труда и районной надбавки.

ОЗП= з/п прямая + Премия + Надбавка + Районная надбавка (руб.),

где з/п прямая Среднечасовая тарифная ставка* Трудоемкость (руб.)

Премия (% премии/100) * з/п прямая (руб.)

Надбавка (% надбавки/100) * з/п прямая (руб.)

(Надбавка за вредные условия труда выплачивается в том случае, если рабочий более 50% рабочего времени находится во вредных условиях)

Районная надбавка (з/п прямая = Премия = Надбавка) *15% / 100 (руб.) (15% - районная надбавка для Уральского региона).

Основная заработанная плата подразделяется на сдельную и повременную формы оплаты труда.

Сдельная - такая форма оплаты труда наиболее распространенная в строительстве, оплата производиться за каждую единицу выполненной продукции в соответствии с размером сдельной расценки. Она подразделяется на следующие системы:

1) Простая сдельная - оплата труда повышается в прямой зависимости от количества выработанной продукции, оплата за каждую произведенную единицу продукции осуществляется по одной и той же расценке.

2) Аккордная - суммам зарплаты определяется не на отдельный вид работ, а сразу на весь комплекс работ. Аккордные задания выдаются или устанавливаются для бригад, звеньев, или на весь объем работ в целом по объекту.

3) Сдельно-косвенная - Оплата труда применяется главным образом при оплате труда рабочих (вспомогательных), которые оказывают существенное влияние на выработку основных рабочих.

4) Сдельно-прогрессивная - применяется в том случае, когда необходимо выполнить качественно, в короткий срок установленный объемом работ, либо увеличить объем выпускаемой продукции, не снижая качества. Эта форма предусматривает выплату по прямым сдельным расценкам в пределах выполнения норм, а при выработке сверх нормы по повышенным расценкам.

5) Сдельно-премиальная

6) Договорная - правомерность этой зарплаты прямо вытекает из положений коллективного договора. Договорная заработная плата действует в строительстве, где оплата за единицу работы в зависимости от цены рабочей силы на рынке известно работнику и работодателю.

Поверенная форма оплаты труда напрямую зависит от отработанного времени и делится на:

1) Простую поверенную - оплата труда напрямую зависит от отработанного времени (оклада и тарифной ставки).

2) Повременно-премиальная.

Дополнительная заработанная плата - выплачивается работникам за неотработанное время:

1) основной и дополнительный отпуск

2) оплата льготных часов подросткам

3) оплата за выполнение государственных и общественных обязанностей

4) оплата учебных отпусков

5) оплата работникам за дни медицинского осмотра

6) оплата простоев не по вине работника

7) оплата дней невыхода по болезни

8) при ликвидации предприятия выходное пособие

9) при сокращении штатов

2.1 Премиальная системаСдельно - премиальная форма оплаты труда

Сдельно-премиальная - оплата труда, при которой наряду с заработной платой по прямым сдельным расценкам, работник получает премию за достижения определенных показателей в работе:

1) за увеличение объема выпускаемой продукции.

2) повышение качества строительных работ.

3) экономия стройматериалов.

Премия за качественное и своевременное выполнение работ по техническому обслуживанию и техническому ремонту дорожной техники предусмотрены положением: для повременщиков 60%, для сдельщиков и для рабочих повременщиков, работающих по нормативному заданию 75% от тарифной заработной платы.

Повременно-премиальная - наряду с заработной платой за отработанное время работник получает премию, которая устанавливается аппаратом управления данного предприятия.

3. Налоги и их характеристика

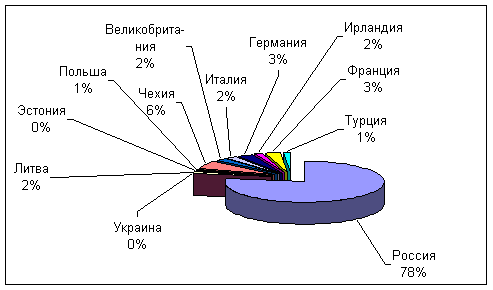

Налогоплательщики - это организации (юридические лица) индивидуальные предприниматели, физические лица, лица, занимающиеся перемещением товара через границу (экспорт в России не облагается, импорт - облагается).

Налог - это обязательный сбор с предприятий и граждан, проводимый Государством на основе налогового законодательства.

Классификация налогов:

1) прямые - взимаются непосредственно с плательщика.

2) косвенные - включаются в стоимость товара, работы, услуги.

Функции налогов:

1) Фискальная (бюджетная) - главной задачей является формирование доходной части государственного бюджета. Из него финансируются: Государственный аппарат, армия, ведение внешней политики.

2) Регулятивно-стимулирующая - налоговый механизм может использоваться для регулирования экономических отношений и стимулирования развития различных отраслей экономики.

3) Социальная - налогообложение направлено на исполнение Государством его социальной функции по выравниванию уровня жизни населения, обеспечение минимальных социальных стандартов (пенсии, пособия).

4) Контрольная - производится от имеющихся финансов контрольных функций (правильность исчисления налогов).

Структура налоговой системы:

1) Федеральные налоги - взимаются на всей территории РФ и поступают в государственный бюджет

2) Региональные налоги - взимаются органами управления национально-территориальных и административных образований и направляются в региональный бюджет

3) Местные налоги - взимаются местными органами власти и направляются в местный бюджет

3.1 Налоги с физических лицНалог на доходы физических лиц.

Налогоплательщиками налога на доходы физических лиц признаются физические лица, являющиеся налоговыми резидентами РФ, а также физические лица, получающие доходы от источников, в РФ, не являющиеся налоговыми резидентами РФ.

Доходы от источников в РФ:

1) дивиденды и проценты, полученные от российской организации и от российский индивидуальных предпринимателей.

2) страховые выплаты при наступлении страхового случая.

3) доходы, полученные от использования в РФ авторских или иных смежных прав.

4) доходы, полученные от сдачи в аренду или иного использования имущества, находящегося в РФ.

5) доходы от реализации.

6) вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действий в РФ.

7) пенсии, стипендии, пособия и иные выплаты.

8) доходы, получаемые налогоплательщиком в результате осуществления им деятельности в РФ.

Льготы.

Льгота - это полное или частичное освобождение от налогов субъекта в соответствии с действующим законодательством. Одним из видов налоговой льготы является необлагаемый минимум - наименьшая часть объекта налогообложения, освобожденная от налога.

От уплаты налогов на имущество физических лиц освобождаются следующие категории граждан:

Герои Советского Союза, а также лица, награжденные орденом Славы трех степеней и Герои Российской Федерации;

инвалиды I и II групп, инвалиды с детства;

участники гражданской и Великой Отечественной войн, других боевых операций по защите СССР из числа военнослужащих, проходивших службу в воинских частях, штабах и учреждениях, входивших в состав действующей армии, и бывших партизан;

лица вольнонаемного состава Советской Армии, военно-морского Флота, органов внутренних дел и государственной безопасности, занимающие штатные должности в воинских частях, штабах и учреждениях, входивших в состав действующей армии в период Великой Отечественной войны, либо лица, находившиеся в этот период в городах, участие в обороне которых засчитывается этим лицам в выслугу лет для назначения пенсии на льготных условиях, установленных для военнослужащих частей действующей армии;

лица, получающие льготы в соответствии с Законом РСФСР "О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС", а также лица, указанные в статьях 2, 3, 5, 6 Закона Российской Федерации "О социальной защите граждан, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении "Маяк" и сбросов радиоактивных отходов в реку Теча;

военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста пребывания на военной службе, состоянию

здоровья или в связи с организационно-штатными мероприятиями, имеющими общую продолжительность военной службы 20 лет и более;

лица, принимавшие непосредственное участие в составе подразделений особого риска в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

члены семей военнослужащих, потерявших кормильца. Льгота членам семей военнослужащих, потерявших кормильца, предоставляется на основании пенсионного удостоверения, в котором проставлен штамп "вдова (вдовец, мать, отец) погибшего воина" или имеется соответствующая запись, заверенная подписью руководителя учреждения, выдавшего пенсионное удостоверение, и печатью этого учреждения. В случае, если указанные члены семей не являются пенсионерами, льгота предоставляется им на основании справки о гибели военнослужащего.

Налог на строения, помещения и сооружения не уплачивается:

пенсионерами, получающими пенсии, назначаемые в порядке, установленном пенсионным законодательством Российской Федерации;

гражданами, уволенными с военной службы или призывавшимися на военные сборы, выполнявшими интернациональный долг в Афганистане и других странах, в которых велись боевые действия. Льгота предоставляется на основании свидетельства о праве на льготы и справки, выданной районным военным комиссариатом, воинской частью, военным учебным заведением, предприятием, учреждением или организацией Министерства внутренних дел СССР или соответствующими органами Российской Федерации;

родителями и супругами военнослужащих и государственных служащих, погибших при исполнении служебных обязанностей. Льгота предоставляется им на основании справки о гибели военнослужащего либо государственного служащего, выданной соответствующими государственными органами. Супругам государственных служащих, погибших при исполнении служебных обязанностей, льгота предоставляется только в том случае, если они не вступили в повторный брак;

со специально оборудованных сооружений, строений, помещений (включая жилье), принадлежащих деятелям культуры, искусства и народным мастерам на праве собственности и используемых исключительно в качестве творческих мастерских, ателье, студий, а также с жилой площади, используемой для организации открытых для посещения негосударственных музеев, галерей, библиотек и других организаций культуры на период такого их использования.

Налоговые ставки

Налоговая ставка - это величина налога на единицу измерения налоговой базы.

1) налоговая ставка устанавливается в размере 13%, если иное не предусмотрено статьей 224 НК РФ.

2) налоговая ставка устанавливается в размере 35% в отношении следующих доходов:

стоимости любых выигрышей и призов, получаемых в конкурсах, играх и других мероприятиях.

страховых выплат по договорам добровольного страхования.

процентных доходов по вкладам в банках.

3) налоговая ставка устанавливается в размере 30% в отношении всех доходов, получаемых физическими лицами, не являющимися налоговыми резидентами РФ.

4) налоговая ставка устанавливается в размере 9% в отношении доходов от долевого участия в деятельности организации.

3.2 Налоги с юридических лицФормирование правильной законодательной базы налогообложения юридических лиц - основополагающая задача фискальных органов. Так как основным потоком средств для пополнения федерального бюджета как раз и являются взимаемые налоги с юридических лиц.

Доказательством пристального внимания государства, уделяемого регулированию правоотношений в сфере налогообложения юридических лиц, является внесение изменений и дополнений Налоговый кодекс Российской Федерации (НК РФ).

В 2005 году государство продолжает политику, направленную на снижение налогового бремени. С нового года из действовавших в 2004 году 23 налогов осталось только 15. Отменены налоги на рекламу, на операции с ценными бумагами, сборы за использование наименований "Россия", "Российская Федерация". Кроме того, для снижения налоговой нагрузки на предприятии в НК РФ введены специальные налоговые режимы.

В отношении юридических лиц применяют такие налоги как налог на прибыль, НДС, акцизы, ЕСН, налог на имущество организаций, земельный налог, налог на добычу полезных ископаемых, водный налог, гос. пошлина, налог на игорный бизнес, транспортный налог, сбор за пользование объектами животного мира и за пользование объектами водных биологических ресурсов.

Налоговая ставка

Устанавливается законами субъектов РФ и не могут превышать 2,2%. Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и имущества.

Налоговые льготы

Освобождаются от налогообложения:

организации и учреждения уголовно-исполнительной системы

религиозные организации

общероссийские общественные организации инвалидов

организации, производящие фармацевтическую продукцию

организации - в отношении железнодорожных путей общего пользования

организации - в отношении космических объектов

имущество государственных научных центров

Налог на имущество предприятия

Плательщики налога:

предприятия, учреждения (включая банки и другие кредитные организации) и организации, в том числе с иностранными инвестициями, считающиеся юридическими лицами по законодательству РФ;

филиалы и другие аналогичные подразделения указанных предприятий, учреждений и организаций, имеющие отдельный баланс и расчетный (текущий) счет;

компании, фирмы, любые другие организации (включая полные товарищества), образованные в соответствии с законодательством иностранных государств, международные организации и объединения, а также их обособленные подразделения, имеющие имущество на территории РФ, континентальном шельфе РФ и в исключительной экономической зоне РФ (порядок исчисления и уплаты налога регулируется Инструкцией, изданной Государственной налоговой службой РФ).

При установлении решений законодательных (представительных) органов субъектов РФ об установлении конкретных ставок налога на имущество предприятий применяется максимальная ставка налога - 2%.

4. Сумма материальных затрат на производство работ

Таблица 1

| Показатель | Единицы измерения | Сумма | Пояснения | |

| 1 | Материальные затраты на производство работ. Всего: | руб. | 1498051,71 | Пункт 4.5 |

| 2 | В том числе: Материалы | руб. | 733192,01 | Пункт 4.1 |

| 3 | Эксплуатация машин и механизмов. | руб. | 72904,80 | Пункт 4.2 |

| 4 | Фонд заработной платы с отчислениями. | руб. | 325322,08 | Пункт 4.3 |

| 5 | Накладные расходы | руб. | 366632,82 | Пункт 4.4 |

Таблица 2

| Наименование материала | Единицы измерения | Количество | Цена материала (руб.) | Общая стоимость (руб.) | |

| 1 | Вязкий битум | т | 150,49 | 3900 | 586911 |

| 2 | Черный щебень | м | 2500,53 | 58,5 | 146281,01 |

| 3 | Итого: | 733192,01 | |||

Расчеты:

Гр.6 = Гр.4 · Гр.5 = Км · Цм (руб.),

где Км - количество материала, шт.;

Цм - цена материала, руб.

Гр.6 вязкий битум = 150,49 · 3900 = 586911 руб.,

Гр.6 черный щебень = 2500,53 · 58.5 = 146281,01 руб.,

Таблица 2.1

Цена материалов

| Материал | Старая цена | Новая цена (руб.) |

| Вязкий битум | 3000 | 3900 |

| Черный щебень | 45 | 58,5 |

Коэффициент удорожания - 1,3.

Коэффициент удорожания (К уд.) применяется при переоценке материалов по современному уровню цен.

Расчеты:

Гр.5 = ПВ материала = Цм · К уд. (руб.),

где ПВ материала - полная восстановительная стоимость материала, руб.

Гр.5 вязкий битум = 3 000 · 1,3 = 3 900 руб.,

Гр.5 черный щебень = 45 · 1,3 = 58.5 руб.

4.2 Расчет затрат на эксплуатацию строительных машинТаблица 3

| Наименование машин | Количество | Коэффициент загрузки | Количество машино-смен (м-см) | Планово-расчетная цена (руб.) | Общая стоимость (руб.) | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | Автогудронатор | 2 | 0,8 | 35 | 240 | 8400 |

| 2 | Распределитель цемента | 1 | 0,75 | 17 | 360 | 6120 |

| 3 | Каток на пневмошинах | 2 | 0,65 | 29 | 535, 20 | 15520,8 |

| 4 | Трактор | 2 | 0,85 | 37 | 480 | 17760 |

| 5 | Поливомоечная машина | 2 | 0,8 | 35 | 372 | 13020 |

| 6 | Асфальтоукладчик | 1 | 0,85 | 19 | 636 | 12084 |

| Итого: | 72904,08 | |||||

Количество рабочих дней - 22.

Расчеты:

Гр.5 = Рабочие дни · Гр.3 · Кз (м-см.),

где Кз - коэффициент загрузки.

Гр.5 Автогудронатор = 22 · 2 · 0,8 = 35,2 = 35 м-см.,

Гр.5 Распределитель цемента = 22 · 1 · 0,75 = 16,6 = 17 м-см.,

Гр.5 Каток пневмошинах = 22 · 2 · 0,65 = 28,6 = 29 м-см.,

Гр.5 Трактор = 22 · 2 · 0,85 = 37 м-см.,

Гр.5 Поливомоечная машина = 22 · 2 · 0,8 = 35,2 = 35 м-см.,

Гр.5 Асфальтоукладчик колесный = 22 · 2 · 0,85= 18,7 = 19 м-см.

Таблица 3.1

Цена машиносмены

| Наименование | Старая цена | Новая цена (руб.) | |

| 1 | Автогудронатор | 20 | 240 |

| 2 | Распределитель цемента | 30 | 360 |

| 3 | Каток на пневмошинах | 44,6 | 535, 20 |

| 4 | Трактор | 40 | 480 |

| 5 | Поливомоечная машина | 31 | 372 |

| 6 | Асфальтоукладчик | 53 | 636 |

Коэффициент удорожания - 12.

Гр.6 = Цена машино-смен · К уд. (руб.)

Гр.6 Автогудронатор = 20 · 12 = 240 руб.,

Гр.6 Распределитель цемента= 30 · 12 = 360 руб.,

Гр.6 Каток пневмошинах = 44.6 · 12 = 535.20руб.,

Гр.6 Трактор = 40 · 12 = 480 руб.,

Гр.6 Поливомоечная машина = 31 · 12 = 372 руб.,

Гр.6 Асфальтоукладчик = 53 · 12 = 636 руб.

Гр.7 = Гр.5 · Гр.6 (руб.)

Гр.7 Автогудронатор = 35 ·240 = 8400 руб.,

Гр.7 Распределитель цемента = 17 · 360 = 6120 руб.,

Гр.7 Каток пневмошинах =29 · 535 = 15515 руб.,

Гр.7 Трактор = 37 · 480 = 17760 руб.,

Гр.7 Поливомоечная машина =35 · 372 = 13020 руб.,

Гр.7 Асфальтоукладчик =19 · 636 = 12084 руб.

4.3 Расчет фонда заработной платы основных рабочих с отчислениями во внебюджетные фондыТаблица 4

| Специальность | Количество работников | Разряд | Зарплата в смену (руб.) | Число рабочих дней | Общая сумма зарплаты (руб.) | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | Машинист | 2 | VI | 416,74 | 22 | 18336,56 |

| 2 | Машинист | 3 | V | 379,23 | 22 | 25029,18 |

| 3 | Помощник машиниста | 4 | IV | 360,48 | 22 | 31722,24 |

| 4 | Тракторист | 3 | V | 379,23 | 22 | 25029,18 |

| 5 | Рабочие на ремонте | 4 | III | 331,30 | 22 | 29154,4 |

| 6 | Рабочие при машинах | 4 | II | 283,38 | 22 | 24937,44 |

| Итого: | 154209 | |||||

Продолжительность смены - 8 часов. Расчеты:

Гр.5 = ЗПсм = Сч · tсм (руб.),

гдеЗПсм - заработная плата в смену, руб.;

Сч - часовая тарифная ставка;

tсм - продолжительность смены, ч.

Гр.5 Машинист =52,092 · 8 =416,73 руб.,

Гр.5 Машинист =47,404 · 8 =379,23 руб.,

Гр.5 Помощник машиниста =45,060 · 8 =360,48 руб.,

Гр.5 Тракторист =47,404 · 8 =379,23 руб.,

Гр.5 Рабочие на ремонте = 41,413 · 8 =331,30 руб.,

Гр.5 Рабочие при машинах = 35,423 · 8 =283,38 руб.

Таблица 4.1

Тарифная сетка

| Разряд | I | II | III | IV | V | VI |

| Тарифная ставка (руб./час) | 26,046 | 35,423 | 41,413 | 45,060 | 47,404 | 52,092 |

| Тарифный коэффициент | 1 | 1,36 | 1,59 | 1,73 | 1,82 | 2 |

Гр.7 = ЗПсм · Гр.3 · Гр.6 (руб.)

Гр.7 Машинист =416,76 · 2 · 22 = 18336,56руб.,

Гр.7 Машинист = 379,23 · 3 · 22 = 25029,18руб.,

Гр.7 Помощник машиниста = 360,48 · 4 · 22 = 31 722,24руб.,

Гр.7 Тракторист = 379,23 · 3 · 22 = 25029,18руб.,

Гр.7 Рабочие на ремонте =331,30 · 4 · 22 = 29154,4руб.,

Гр.7 Рабочие на машинах = 283,38· 4 · 22 = 24937,44руб.

Таблица 4.2

| Премия (руб.) | ОЗП (руб.) | ДЗП (руб.) | ФЗП (руб.) | ФЗП с отчислениями (руб.) |

| 77104,5 | 231313,50 | 27665,09 | 258192,12 | 325322,08 |

Премия - это платеж работнику за достижение определенных результатов в работе:

1) Увеличение объема выполненной продукции и за повышение производительности труда.

2) Повышение качества строительных работ.

3) Экономия строительных материалов.

В строительстве премия выплачивается за качественное и своевременное выполнения работ ТО и ТР дороги, технически предложенными положениями.

Для сдельщиков - 75% от тарифной заработной платы, повременщиков - 60%.

П = (% премии · ЗП) / 100% = (60% · Σ Гр.7) / 100% (руб.),

где ЗП - заработная плата;

П - премия, руб.

П = (50% · 154209,00) / 100% = 7710450/ 100 = 77104,50 руб.

ОЗП = Σ Гр.7 + П (руб.),

Где ОЗП - основная заработная плата, руб.

ОЗП = 154209,00+ 77104,50 = 231313,50 руб.

Дополнительная заработная плата - выплачивается за неотработанное время согласно законодательству.

ДЗП = (%ДЗП · ОЗП) / 100% руб.,

Где ДЗП - дополнительная заработная плата, руб.;

%ДЗП - процент дополнительной заработной платы, %.

ДЗП = (11,62% ·231313,50) / 100% = 2687862,8/ 100 = 26878,63руб.

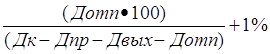

%ДЗП =  ,

,

Где Дк - календарный фонд времени, дни;

Дпр - дни праздников, дни;

Двых - дни выходных, дни;

Дотп - дни отпусков, дни.

%ДЗП = ![]() =

= ![]() = 11,62%

= 11,62%

Фонд заработной платы.

ФЗП = ОЗП + ДЗП (руб.),

где ФЗП - фонд заработной платы, руб.

ФЗП = 231313,50,19 + 26878,63 = 258192,13руб.

ФЗП с отчислениями = ФЗП + отчисления (руб.)

ФЗП с отчислениями = 258192,13+ 67129,95= 325322,08руб.

Таблица 4.3

| Фонды | Процент, исчисляемый от ФЗП | Сумма отчислений (руб.) | ||||

| 1 | Пенсионный фонд | 20 | 51638,42 | |||

| 2 | Фонд социального страхования РФ | 2,9 | 6 897,18 | |||

| 3 | Фонд обязательного медицинского страхования | Федеральный | 3,1 | 1,1 | 8003,95 | 2840,11 |

| Региональный | 2 | 5163,84 | ||||

| Итого: | 26 | 67129,94 | ||||

1) (258192,13· 20%) / 100% =51638,42руб.,

2) (258192,13· 3,1%) / 100% = 7487,57 руб.,

3) (258192,13· 2,9%) / 100% =7 372,85 руб.,

3.1) (258192,13· 1,1%) / 100% =2840,11 руб.,

3.2) (258192,13· 2%) / 100% = 5163,84 руб.

4.4 Расчет накладных расходовНР = (142% · ФЗП) / 100 % (руб.),

где НР - накладные расходы, руб.

НР = (142% ·258192,13) / 100% = 36663282/100 = 366632,82 руб.

4.5 Расчет материальных затрат на производство работПЗ = Σ затрат на материалы + ФЗП с отчислениями + Σ ЭМ (руб.),

где ПЗ - производственные затраты, руб.;

ЭМ - эксплуатация машин, руб.

ПЗ = 733192,01 + 325322,08 + 72904,80 = 1131418,89руб., МЗ = ПЗ + НР (руб.),

где МЗ - материальные затраты, руб.

МЗ = 1131418,89 + 366632,82 = 1498051,71 руб.

4.6 Расчет стоимости работ

ПН = (ФЗП · 95%) / 100% (руб.),

где ПН - плановые накопления, руб.

ПН = (258192,13 · 95%) / 100% = 245282,52руб.

С раб = МЗ + ПН (руб.),

где Сраб - стоимость работ.

Сраб = 1498051,71+ 245282,52 = 1743334,23 руб.

5. Сумма плановых затрат на производство работ

Коллектив предприятия заинтересован в снижении затрат на производство работ, так как это увеличивает прибыль оставшуюся в его распоряжении. Для снижения затрат разрабатывается план внедрения организационно - технических мероприятий. По каждому мероприятию рассчитывается сумма экономического эффекта.

5.1 Мероприятие №1Сокращение стоимости материалов

Суть мероприятия: бригада усовершенствовала процесс погрузо-разгрузочных работ. В результате эти потери материалов снизились на П черный щебень = 73,5%, П вязкий битум = 74,5%.

Таблица 5.1

| Показатели | Условные обозначения | Единицы измерения | Варианты | ||

| До внедрения мероприятия | После внедрения мероприятия | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Объем материалов | Vм | т | V1 = 2500,53 | V2 = 2450,52 |

| 2 | Процент потерь материала | P | % | P1= 3% | P2 = 0,79% |

| 3 | Планово - расчетная цена единицы объема материала | Цм | руб. | Ц1 = 58,5 | Ц2 = 58,5 |

Расчеты:

Р2 = Р1 - (П% / 100%) · Р1 (%),

где Р - процент потерь материала, %;

П - величина снижения процента потерь материала, %.

Р2 = 3% - (73,5% / 100%) · 3% = 0,79 %.

Расчет экономического эффекта.

1. Количество сэкономленного материала за счет сокращения потерь:

ΔV = ( (Р1 - Р2) / 100%) · V1 (м.),

где V - объем материала, (м).

ΔV = ( (3% - 0,79%) / 100%) · 2500,53 = 50,01 м

V2 = V1 - ΔV (м.).

V2 = 2500,53 - 50,01 = 2450,52 м.

2. Экономия затрат на материалы:

Эм = ΔV · Цм (руб.),

где Эм - экономия материала.

Эм = 50,01· 58,5 = 2925,59 руб.

Вывод: В результате проведения мероприятия по сокращению стоимости материалов за счет усовершенствования процесса погрузо-разгрузочных работ потери черного щебня снизились на 73,5%.

Экономический эффект от проведённого мероприятия:

Похожие работы

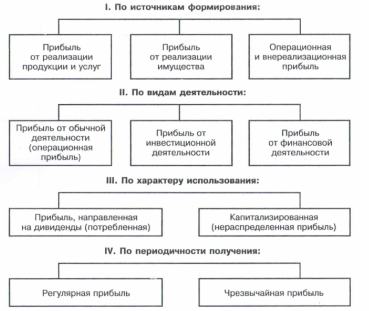

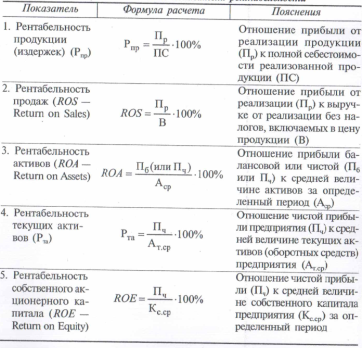

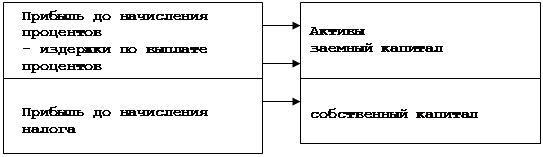

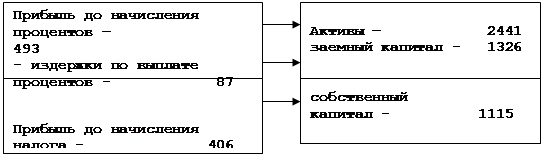

... в распределении прибыли3. Схема 2 – Виды группировок показателей прибыли 1.2 Показатели рентабельности и их значение для оценки эффективности функционирования предприятия Конечный финансовый результат хозяйственной деятельности предприятий (организаций) характеризуется абсолютной величиной прибыли. Сумма прибыли выражает количественную сторону финансового результата хозяйственной ...

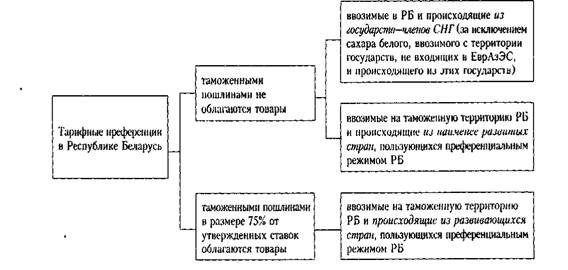

... предприятие может осуществлять внешнеэкономическую деятельность через посредников (отечественных или зарубежных), а также напрямую, самостоятельно. С учетом специфики Беларуси возможны два варианта организации внешнеэкономической деятельности предприятия: создание внешнеторговой фирмы или образование отдела внешнеэкономических связей в рамках действующего аппарата управления предприятием. При ...

... , что работники перестанут стремиться к добросовестной работе. 3. Основные пути повышения эффективности материального стимулирования на предприятии 3.1 Оценка эффективности материального стимулирования Необходимо иметь в виду, что мотивация работника сопряжена с общей системой вознаграждений в организации, которая может обеспечить огромное их разнообразие, стимулируя интенсификацию ...

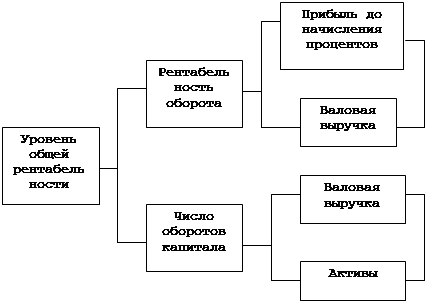

... рентабельности упал на 6,4 пункта (или на 32%). Прибыль, фигурирующая в расчете уровня общей рентабельности, исчисляется до вычета из нее налога на прибыль. С точки зрения экономики предприятия налог на прибыль не относится к издержкам (расход производственных факторов), а является показателем получения государством доли от прибыли предприятия. Уровень общей рентабельности - основной ключевой ...

0 комментариев