Навигация

Диагностика финансового кризиса

5.2 Диагностика финансового кризиса.

Проявлению банкротства предшествует финансовый кризис, который представляет собой одну из наиболее серьезных форм нарушения финансового равновесия организации, отражающую циклически возникающие на протяжении ее жизненного цикла под воздействием разнообразных факторов противоречия между фактическим состоянием ее финансового потенциала и необходимым объем финансовых потребностей, несущие наиболее опасные угрозы ее функционированию.

Оценка кризисных симптомов организации и диагностирование ее финансового кризиса осуществляется задолго до проявления его явных признаков.

Диагностика финансового кризиса представляет собой систему целевого финансового анализа, направленного на выявление возможных тенденций и негативных последствий кризисного развития организации.

В зависимости от целей и методов осуществления диагностика финансового кризиса организации подразделяется на две основные системы:

1. система экспресс-диагностики финансового кризиса;

2. систему фундаментальной диагностики финансового кризиса.

Экспресс - диагностика финансового кризиса. Основной целью экспресс - диагностики является раннее обнаружение признаков кризисного развития организации и предварительная оценка масштабов ее кризисного состояния. Экспресс - диагностика проводится по следующим этапам:

1. Определение объектов наблюдения «кризисного поля». Основные показатели, учитываемые при анализе на этом этапе, представлены в Приложении 7 и таблицах 14, 15;

2. Формирование системы индикаторов оценки угрозы финансового кризиса организации;

3. Анализ отдельных сторон кризисного финансового развития организации, осуществляемый стандартными методами. Основу такого анализа составляет сравнение фактических показателей -индикаторов с плановыми и выявление размеров отклонений в динамике. Рост размера негативных отклонений в динамике характеризует нарастание кризисных явлений в финансовой деятельности организации;

4. Предварительная оценка масштабов кризисного финансового состояния организации. При оценке масштабов кризисного финансового состояния организации используют три характеристики, представленных в таблице 16.

Таблица 16

Масштабы кризисного финансового состояния организации и

возможные пути выхода из него

| Масштаб кризисного состояния организации | Способы реагирования |

| Легкий финансовый кризис | Нормализация текущей финансовой деятельности |

| Глубокий финансовый кризис | Полное использование внутренних механизмов финансовой стабилизации |

| Катастрофический финансовый кризис | Поиск эффективных форм внешней санации (при неудаче - ликвидация организации) |

Фундаментальная диагностика финансового кризиса характеризует систему оценки параметров кризисного финансового развития организации, осуществляемой на основе методов факторного анализа и прогнозирования.

Основными целями фундаментальной диагностики финансового кризиса являются следующие:

1. углубление результатов оценки кризисных параметров финансового развития организации, полученных в процессе экспресс-диагностики;

2. подтверждение полученной предварительной оценки масштабов кризисного финансового состояния организации;

3. прогнозирование развития отдельных факторов, генерирующих угрозу финансового кризиса организации и их негативных последствий;

4. оценка и прогнозирование способности организации к нейтрализации финансового кризиса за счет внутреннего финансового потенциала.

Фундаментальная диагностика финансового кризиса осуществляется по следующим этапам:

1. Систематизация основных факторов, обуславливающих кризисное финансовое развитие организации;

2. Проведение комплексного фундаментального анализа с использованием специальных методов оценки влияния отдельных факторов на кризисное финансовое развитие организации (полный комплексный анализ финансовых коэффициентов, корреляционный анализ, СВОТ - анализ);

3. Прогнозирование развития кризисного финансового состояния организации под негативным воздействием отдельных факторов (прогноз осуществляется на основе разработки многофакторных регрессионных моделей. В процессе прогнозирования учитываются факторы, оказывающие наиболее существенное негативное воздействие на финансовое развитие);

4. Прогнозирование способности организации к нейтрализации финансового кризиса за счет внутреннего финансового потенциала (определяется как быстро и в каком объеме организация способна обеспечить рост чистого денежного потока, снизить общую сумму финансовых обязательств снизить уровень текущих затрат и т.д.);

5. Окончательное определение масштабов кризисного финансового состояния организации.

5.3 Методики анализа вероятности банкротства организации.

Диагностика несостоятельности (банкротства) организации выражает систему финансового анализа, направленного на исследование признаков кризисного развития организации по данным финансовой отчетности.

Диагностика несостоятельности (банкротства) включает две подсистемы:

■ экспресс-диагностика банкротства;

■ фундаментальная (прогнозная) его диагностика. Экспресс-диагностику осуществляют по данным оперативного

финансового анализа. При экспресс - диагностике финансового состояния организации для предупреждения ее возможного банкротства целесообразно использовать дополнительные показатели. В качестве таких показателей предлагают использовать следующие:

1. Коэффициент текущей ликвидности (КТЛ):

КТЛ = оборотные активы

краткосрочные обязательства

Из краткосрочных обязательств исключают такие статьи V раздела бухгалтерского баланса, как «Доходы будущих периодов», «Резервы предстоящих расходов», «Задолженность перед участниками (учредителями) по выплате доходов». Рекомендуемое значение показателя равно 2.

2. Коэффициент обеспеченности собственными средствами (КОСС):

КОСС = СК +ДО - BOA

OA

где СК - собственный капитал;

ДО - долгосрочные обязательства;

BOA - внеоборотные активы;

OA - оборотные активы.

Рекомендуемое значение показателя равно 0,1

3. Коэффициент восстановления (утраты) платежеспособности (КВП) характеризуется отношением расчетного КТЛ к его нормативному

значению, равному двум. Расчетный КТЛ определяют как сумму его

фактического состояния на конец отчетного периода и изменения

этого показателя между окончанием и началом отчетного периода в

перерасчете на установленный период восстановления (утраты)

платежеспособности (6 и 3 месяца):

Рекомендуемое значение коэффициента восстановления платежеспособности равно 1 и, рассчитанный на период 6 месяцев, свидетельствует о наличии у организации реальной возможности восстановить свою платежеспособность.

Коэффициент восстановления платежеспособности менее 1 рассчитанный на 6 месяцев свидетельствует о том, что у организации нет реальной возможности восстановить свою платежеспособность.

4. Коэффициент утраты платежеспособности (КУП) вычисляют по

формуле:

Коэффициент утраты платежеспособности со значением более 1 рассчитанный на период 3 месяца свидетельствует о наличии реальной возможности у организации не утратить свою платежеспособность.

Коэффициент утраты платежеспособности, принимающий значение менее 1 и определенный на период 3 месяца, свидетельствует о том, что у организации имеется реальная перспектива утратить платежеспособность в ближайшее время.

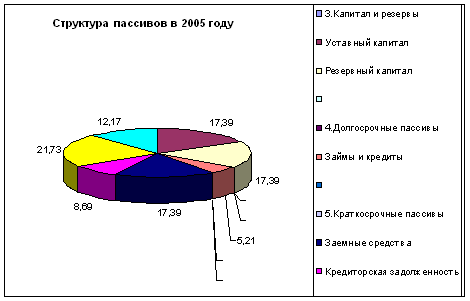

Принятие решения о признании структуры баланса неудовлетворительной, а организации - неплатежеспособной осуществляют, если коэффициент текущей ликвидности менее 2, а коэффициент обеспеченности собственными средствами менее 0,1.

Помимо рассмотренных коэффициентов, позволяющих установить несостоятельность организации, существуют и другие критерии, дающие возможность прогнозировать потенциальное банкротство. К их числу относят:

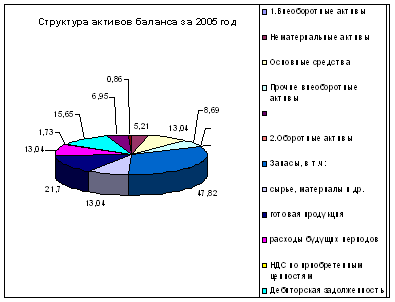

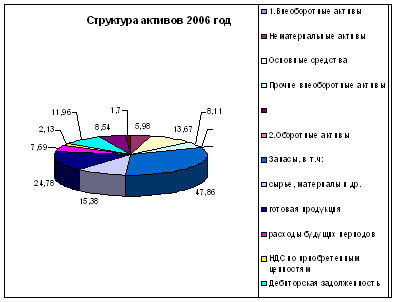

■ Неудовлетворительная структура активов (имущества) организации, которая выражается в росте доли труднореализуемых активов (сомнительной дебиторской задолженности; запасов с длительными сроками хранения; готовой продукции, не пользующейся спросом у покупателей);

■ Замедление оборачиваемости оборотных активов и ухудшение состояния расчетов с поставщиками, подрядчиками, покупателями и другими партнерами;

■ Сокращение периода погашения кредиторской задолженности при замедлении оборачиваемости оборотных активов;

■ Тенденция к вытеснению в составе обязательств «дешевых» заемных средств более «дорогими» и их неэффективное размещение в активе баланса и т.д.

Фундаментальную диагностику банкротства осуществляют с помощью

общепринятых коэффициентов финансовой устойчивости,

платежеспособности и ликвидности.

В экономической литературе приводится множество методик оценки банкротства организации, отличающихся набором используемых коэффициентов. Однако, как правило, при проведении анализа вероятности банкротства целесообразным является использование показателей, указанных в официальных источниках.

В настоящее время оценка финансового состояния организаций нормативно регулируется приказом ФСФО РФ от 23.01.2001 г. № 16 «Об утверждении «Методических указаний по проведению анализа финансового состояния организаций» - Приложение 9; приказом Минэкономразвития РФ от 21.04.2006 г. «Об утверждении методики проведения федеральной налоговой службой учета и анализа финансового состояния и платежеспособности стратегических предприятий и организаций»

Приложение 10.

Кроме того, часто в экономической литературе приводятся показатели для проведения финансового состояния организации, которые указаны в постановлении Правительства РФ № 367 от 25.06.2003 г., «Об утверждении правил проведения арбитражным управляющим финансового анализа» -

Приложение 11. Цель данного документа - обеспечить единство методик оценки финансового состояния организации арбитражным управляющим при введении соответствующих процедур банкротства.

Похожие работы

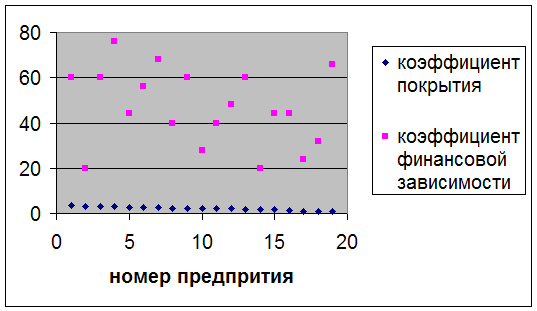

... предприятия. В то же время параметр а2 имеет знак «плюс», поэтому чем выше коэффициент финансовой зависимости, тем больше Z и , следовательно, выше вероятность банкротства предприятия [1, с. 156]. Рассмотрим методику применения двухфакторном модели Альтмана на конкретном примере. Исходные данные для расчета представлены в таблице 2. Таблица 2 Исходные данные и результаты расчеты вероятности ...

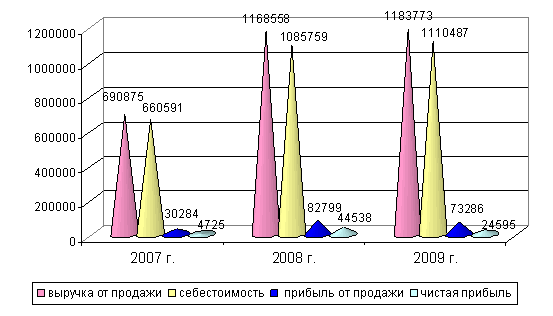

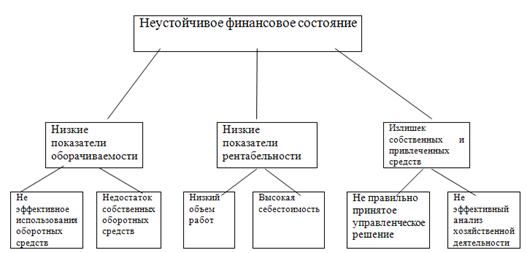

... гг. финансовое состояние улучшилось и в среднем по показателям характеризуется как «неустойчивое». Результаты проведенного анализа служат основой для определения направлений совершенствования методики и результатов диагностики банкротства на предприятии на примере ООО трест «Татспецнефтехимремстрой». 3. Совершенствование методики и результатов диагностики банкротства на предприятии на примере ...

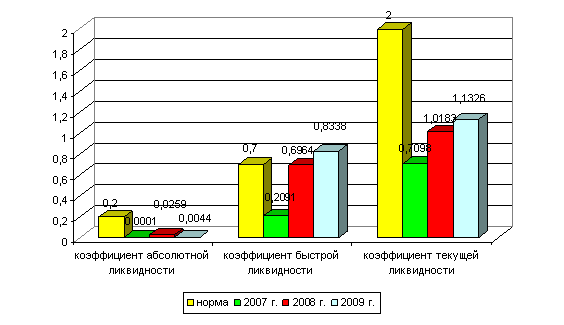

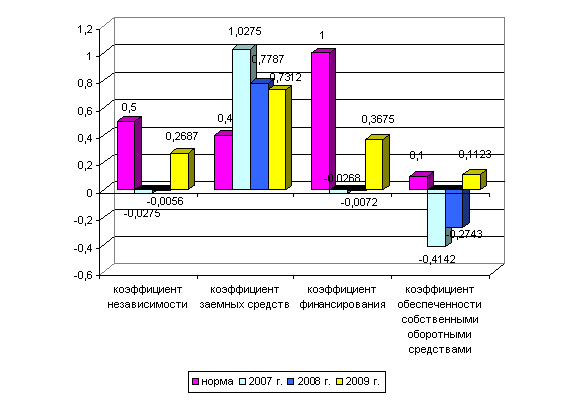

... за счет влияния капиталоотдачи – сократилась на 2,1%. Рост рентабельности активов нельзя оценить положительно, так как сопровождается снижением объема производства. 3.4 Оценка потенциального банкротства ООО «Вологодский станкозавод» Оценим структуру баланса предприятия, сделав заключение о его близости к банкротству. Результаты расчетов отражены в таблице 3.8 Так как коэффициент текущей ...

... средствами в) коэффициент восстановления (утраты) платежеспособности На основе сравнения, вышеперечисленных методик оценки финансового состояния организации можно сделать следующий вывод: в настоящее время при проведении анализа финансового состояния предприятия на первый план выдвигается проблема выбора методики т.к. большинство существующих методик повторяют, дополняют друг друга и ...

0 комментариев