Навигация

Оценка потенциального банкротства ООО "Вологодский станкозавод" и принятие мер по финансовому оздоровлению предприятия

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ МЕТОДИКИ ОЦЕНКИ ПОТЕНЦИАЛЬНОГО БАНКРОТСТВА ПРЕДПРИЯТИЯ

1.1 Понятие и методы оценки потенциального банкротства

1.2 Сущность и принципы антикризисного управления

2. ПРОИЗВОДСТВЕННО-ЭКОНОМИЧЕСКАЯ ХАРАКТЕРИСТИКА ООО «ВОЛОГОДСКИЙ СТАНКОЗАВОД»

3 ОЦЕНКА ПОТЕНЦИАЛЬНОГО БАНКРОТСТВА ООО «ВОЛОГОДСКИЙ СТАНКОЗАВОД»

3.1 Аналитическая группировка статей актива и пассива баланса

3.2 Анализ финансовой устойчивости и платежеспособности ООО «Вологодский станкозавод»

3.3 Анализ эффективности финансовой деятельности

3.4 Оценка потенциального банкротства ООО «Вологодский станкозавод»

4 ПОВЫШЕНИЕ УСТОЙЧИВОСТИ ФИНАНСОВОГО СОСТОЯНИЯ ООО «ВОЛОГОДСКИЙ СТАНКОЗАВОД»

ВЫВОДЫ И ПРЕДЛОЖЕНИЯ

СПИСОК ЛИТЕРАТУРНЫХ ИСТОЧНИКОВ

ВВЕДЕНИЕ

В настоящее время многие предприятия находятся в затруднительном финансовом состоянии. Взаимные неплатежи между хозяйствующими субъектами, высокие налоговые и банковские процентные ставки приводят к тому, что предприятия оказываются неплатежеспособными.

Разумеется, сегодняшние экономические проблемы имеют специфические формы проявления. Однако, как свидетельствует мировая практика, банкротство - неизбежное явление любого современного рынка, который использует несостоятельность в качестве рыночного инструмента перераспределения капитала и отражает объективные процессы структурной перестройки экономики.

Предметом исследования дипломного проекта выступает система антикризисного управления, как система контроля, диагностики и защиты предприятий от полного краха, включающую целый ряд логических причинно-следственных, организационных и методических средств, обеспечиваемых государственными органами власти.

Актуальность и практическая значимость темы дипломного проекта обусловлена рядом причин.

Реформирование экономики России началось и продолжается на фоне глубокого кризиса практически всех ее сфер и отраслей. Низкая эффективность, отсутствие действенных стимулов предпринимательской активности, крупные структурные диспропорции, исчерпанные ресурсы распределительной системы - далеко не полный перечень наследия, оставленного нам административно-командной системой. Негативные последствия либерализации цен, кризис российских рыночных реформ, обострили до крайности проблему платежеспособности и поставили на повестку дня вопрос о предпосылках массового банкротства предприятий.

В этих условиях особую значимость приобретают мероприятия по предотвращению кризисных ситуаций, а также меры, направленные на восстановление платежеспособности предприятий и стабилизацию их финансового состояния, т.е. антикризисный менеджмент.

Таким образом, эффективное функционирование механизма банкротства и профессиональное использование стратегических и тактических мероприятий антикризисного управления является одной из наиболее актуальных и важнейших задач на пути построения цивилизованного рынка в России и оздоровления экономики страны.

Объект исследования – Общество с ограниченной ответственностью «Вологодский станкозавод».

Целью данной работы является диагностика предприятия на признаки банкротства и принятие мер по финансовому оздоровлению предприятия.

Для достижения поставленной цели необходимо решить следующие задачи:

- изложить теоретический аспект данного вопроса по литературным источникам и действующим правовым актам;

- проанализировать хозяйственное и финансовое состояние предприятия;

- изучить показатели, характеризующие финансовую устойчивость предприятия;

- оценить структуру баланса предприятия;

- показать модели, используемые для диагностики банкротства отечественных и зарубежных предприятий;

- принять меры по повышению устойчивости финансового состояния.

При написании работы была использована нормативно-правовая база РФ, регулирующая процедуры банкротства и смежные вопросы, учебные пособия, данные Бухгалтерского баланса, «Отчета о прибылях и убытках», приложений к бухгалтерскому балансу, «Отчета об изменении капитала» и «Отчета о движении денежных средств», данные внутреннего учета и отчетности.

В работе использованы методы: горизонтальный анализ, вертикальный анализ, метод финансовых коэффициентов, монографический, статистико-экономический, расчетно-конструктивный.

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ МЕТОДИКИ ОЦЕНКИ ПОТЕНЦИАЛЬНОГО БАНКРОТСТВА ПРЕДПРИЯТИЯ

1.1 Понятие и методы оценки потенциального банкротства

Институт банкротство прошел длительный путь развития и окончательно сформировался к середине XX века. При этом каждую ступень развития общества отражают правила, определяющие общественные отношения на данном этапе.

С 26 октября 2002 года в России действует Федеральный закон «О несостоятельности (банкротстве)» (ФЗ РФ от26.10.2002г. №127-ФЗ)

В законе дано определение понятия несостоятельности (банкротства).

Несостоятельность (банкротство) – признанная арбитражным судом или объявленная должником неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей.

В статье 3 Закона о банкротстве оговариваются признаки банкротства и юридического, и физического лица:

Юридическое лицо считается неспособным удовлетворить кредиторов по денежным обязательствам и исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и обязанности не исполнены им в течение трех месяцев с момента наступления даты их исполнения. Это основной признак банкротства. Кроме того дело о банкротстве может быть возбуждено, если требования к должнику - юридическому лицу в совокупности составляют не менее 100 000 рублей. /4/

При рассмотрении дела о банкротстве должника применяются следующие процедуры банкротства: наблюдение, финансовое оздоровление, внешнее управление (не более 1,5 лет), конкурсное производство (не более 1 года), мировое соглашение.

На нынешнем этапе развития российской экономики выявление неблагоприятных тенденций развития приобретают первостепенное значение.

Значимость можно отследить по статистике дел о банкротстве, рассмотренных в арбитражном суде Вологодской области. Завершено производство в 2009 году по 409 делам о банкротстве, что на 53,1 % меньше, чем в 2008 году, из них 36,7 % дел завершено в связи с завершением конкурсного производства, 46 % - в связи с прекращением производства по делу, остальные в связи с отказом от признания должника банкротом. Решения о признании должника банкротом и об открытии конкурсного производства были приняты арбитражным судом по 244 делам, что на 42 % больше, чем в 2008 году.

В Российской практике законодательная основа регулирования банкротства появилась чуть более 10 лет назад - первая версия закона о банкротстве была принята 19 ноября 1992года. В зарубежных странах такая практика осуществляется гораздо более длительный период. [2. c 159]

Разработка количественных методов оценки потенциального банкротства началась в передовых капиталистических странах, прежде всего в США. Первые серьезные попытки разработать эффективную методику прогнозирования банкротства относятся к 60-м гг. и связаны с развитием компьютерной техники.

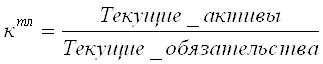

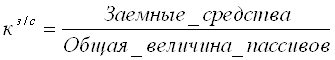

Наиболее простой является двухфакторная модель. Для нее выбирается всего два основных показателя, от которых зависит вероятность банкротства: коэффициент покрытия (кТЛ — характеризует ликвидность) и коэффициент финансовой зависимости (к3/" — характеризует финансовую устойчивость), которые рассчитываются следующим образом:

На основе анализа деятельности западных коммерческих фирм были выявлены весовые коэффициенты каждого из этих факторов. Так, для США эта модель имеет следующий вид:

Z = -0,3877 - 1,О736КТЛ + 0,0579Кз/п,

где Z— надежность, степень отдаленности от банкротства.

При этом для предприятий, у которых Z = 0, вероятность банкротства равна 50%. Если Z< 0, то вероятность банкротства меньше 50% и далее снижается по мере уменьшения Z. Если Z> 0, то вероятность банкротства больше 50% и возрастает с ростом Z. Основными достоинствами данной модели являются ее простота и возможность применения ее в условиях ограниченного объема информации о предприятии. Но она не учитывает влияния таких факторов, как рентабельность, отдача активов, деловая активность предприятия и т.д. Ошибка прогноза с помощью двухфакторной модели оценивается интервалом:

AZ=±0,65.

Кроме двухфакторной модели в западной практике широко используются многофакторные модели Э. Альтмана. В 1968 г. была предложена пятифакторная модель прогнозирования, которая представляет собой уравнение регрессии:

Z= 1,2к°б + 1,4кнп + 3,3кр + 0,6кп +1,0ком

где к°б — доля оборотных средств в активах, т.е. отношение текущих активов к общей сумме активов. Общую сумму активов следует рассматривать как общую сумму имущества, т.е. сумму внеоборотных и оборотных активов предприятия; кнп — рентабельность активов, исчисленная по нераспределенной прибыли, т.е. отношение нераспределенной прибыли к общей сумме активов. Нераспределенную прибыль прошлых лет следует учитывать вместе с нераспределенной прибылью отчетного года;

кР — рентабельность активов, исчисленная по бухгалтерской прибыли;

кп - коэффициент покрытия по рыночной стоимости собственного капитала, т.е. отношение рыночной стоимости акционерного капитала (суммарная рыночная стоимость акций предприятия) к краткосрочным обязательствам; ком — коэффициент капиталоотдачи (оборачиваемости активов) определяется как отношение общей суммы выручки от реализации к общей величине активов предприятия. Весовые коэффициенты каждого показателя рассчитаны на основе статистических данных о банкротствах фирм за 22-летний период. Вероятность банкротства по показателю Альтмана оценивается, например, в США по следующей шкале:

1,8 и меньше — очень высокая;

от 1,81 до 2,7 — высокая;

от 2,8 до 2,9 — возможная;

3,0 и выше — очень низкая.

Если Z< 1,81, то предприятие станет банкротом:

через год — с вероятностью 95%;

через 3 года — с вероятностью 48%;

через 4 года — с вероятностью 30%;

через 5 лет — с вероятностью 30%.

Однако применять коэффициент Альтмана для оценки вероятности банкротства российских предприятий можно с большой долей условности.

Существует достаточно большое количество подобных моделей в зарубежной практике (модель Таффлера, PAS-коэффициент, модель Бивера и т.д.). Они содержат значения весовых коэффициентов и пороговых значений комплексных и частных показателей, рассчитанные на основе американских аналитических данных шестидесятых и семидесятых годов. В связи с этим они не соответствуют современной специфике экономической ситуации и организации бизнеса в России, в том числе отличающейся системе бухгалтерского учёта и налогового законодательства и т.д.

Учеными Иркутской государственной экономической академии предложена своя четырехфакторная модель прогноза риска банкротства (модель R), которая имеет следующий вид:

R = 8.38*K1+K2+0.054*K3+0.63*K4

где К1 - оборотный капитал/актив;

К2 - чистая прибыль/собственный капитал;

К3 - выручка от реализации/актив;

К4 - чистая прибыль/интегральные затраты.

Вероятность банкротства предприятия в соответствии со значением модели R определяется следующим образом:

Значение RВероятность банкротства

Меньше 0Максимальная (90-100%)

0-0,18Высокая (60-80%)

0,18-0,32Средняя (35-50%)

0,32-0,42Низкая (15-20%)

Больше 0,42Минимальная (до 10%) [2]

Российские ученые Р.С. Сайфуллин и Г.Г. Кадыков предложили использовать для оценки финансового состояния предприятий рейтинговое число:

R = 2 * Ко + 0,1 * Ктл + 0,08 * Ки + 0,45 * Км + Кпр,

где Ко – коэффициент обеспеченности собственными средствами;

Ктл – коэффициент текущей ликвидности;

Ки – коэффициент оборачиваемости активов;

Км – коммерческая маржа (рентабельность реализации продукции);

Кпр – рентабельность собственного капитала.

При полном соответствии финансовых коэффициентов их минимальным нормативным уровням рейтинговое число будет равно единице и организация имеет удовлетворительное состояние экономики. Финансовое состояние предприятий с рейтинговым числом менее единицы характеризуется как неудовлетворительное.

В шестифакторной математической модели О.П. Зайцевой предлагается использовать следующие частные коэффициенты:

Куп – коэффициент убыточности предприятия, характеризующийся отношением чистого убытка к собственному капиталу;

Кз – соотношение кредиторской и дебиторской задолженности;

Кс – показатель соотношения краткосрочных обязательств и наиболее ликвидных активов, этот коэффициент является обратной величиной показателя абсолютной ликвидности;

Кур – убыточность реализации продукции, характеризующийся отношением чистого убытка к объёму реализации этой продукции;

Кфр – соотношение заёмного и собственного капитала;

Кзаг – коэффициент загрузки активов как величина, обратная коэффициенту оборачиваемости активов.

Комплексный коэффициент банкротства рассчитывается по формуле со следующими весовыми значениями:

Кком = 0,25*Куп + 0,1*Кз + 0,2*Кс + 0,25*Кур + 0,1*Кфр + 0,1*Кзаг.

Весовые значения частных показателей для коммерческих организаций были определены экспертным путём. Фактический комплексный коэффициент банкротства следует сопоставить с нормативным, рассчитанным на основе рекомендуемых минимальных значений частных показателей: Куп = 0; Кз = 1; Кс = 7; Кур = 0; Кфр = 0,7; Кзаг = значение Кзаг в предыдущем периоде.

Если фактический комплексный коэффициент больше нормативного, то вероятность банкротства велика, а если меньше – то вероятность банкротства мала. /7/ [14. c 122]

Многие крупные аудиторские фирмы и другие компании, занимающиеся аналитическими обзорами, прогнозированием и консультированием, используют для своих аналитических оценок системы критериев.

В Великобритании разработаны рекомендации комитета по обобщению практики аудирования, которые содержат перечень критических показателей для оценки возможного банкротства предприятия. Эти показатели можно подразделить на две группы.

1) повторяющиеся существенные потери в основной деятельности, выражающиеся в хроническом спаде производства, сокращении объемов продаж и хронической убыточности;

2) наличие хронически просроченной кредиторской и дебиторской задолженности;

3) низкие значения коэффициентов ликвидности и тенденция их к снижению;

4) увеличение до опасных пределов доли заемного капитала в общей его сумме;

5) дефицит собственного оборотного капитала;

6) систематическое увеличение продолжительности оборота капитала;

7) наличие сверхнормативных запасов сырья и готовой продукции;

8) использование новых источников финансовых ресурсов на невыгодных условиях;

9) неблагоприятные изменения в портфеле заказов;

10) падение рыночной стоимости акций предприятия;

11) снижение производственного потенциала.

Во вторую группу входят показатели, неблагоприятные значения которых не дают основания рассматривать текущее финансовое состояние как критическое, но сигнализируют о возможности резкого его ухудшения в будущем при непринятии действенных мер. К ним относятся:

1) чрезмерная зависимость предприятия от какого-либо одного конкретного проекта, типа оборудования, вида актива, рынка сырья или рынка сбыта;

2) потеря ключевых контрагентов;

3) недооценка обновления техники и технологии;

4) потеря опытных сотрудников аппарата управления;

5) вынужденные простои, неритмичная работа;

6) неэффективные долгосрочные соглашения;

7) недостаточность капитальных вложений и т.д.

К достоинствам этой системы, по мнению Кирсанова, индикаторов возможного банкротства можно отнести системный и комплексный подходы, а к недостаткам — более высокую степень сложности принятия решения в условиях многокритериальной задачи, информативный характер рассчитанных показателей, субъективность прогнозного решения.

В Российской практике существует также официальная методика по оценке финансового состояния организации. При анализе следует использовать «Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса», «Правила проведения арбитражным управляющим финансового анализа» (утверждены Постановлением Правительства РФ от 25.06.2003 г. № 367), а также «Методику финансового анализа деятельности коммерческой организации» (рекомендована Методологическим советом при Минфине РФ по бухгалтерскому учету в качестве типовой для коммерческих организаций (2003 г.).

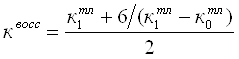

Методическими положениями по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса определена система критериев для определения неплатежеспособных предприятий. Система состоит из трех показателей: коэффициента текущей ликвидности (ктл); коэффициента обеспеченности собственными средствами (к°6); коэффициента восстановления (утраты) платежеспособности (квос и кутр).

Структура баланса предприятия признается неудовлетворительной, а предприятие — неплатежеспособным, если коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2 и коэффициент обеспеченности собственными средствами — менее 0,1.

При неудовлетворительной структуре баланса для проверки наличия у предприятия реальной возможности восстановить свою платежеспособность в течение 6 месяцев рассчитывается коэффициент восстановления платежеспособности именно в такой срок:

где к1тл , к0тл — фактическое значение коэффициента текущей ликвидности на конец и начало отчетного периода;

6 — период восстановления платежеспособности в месяцах; Т— отчетный период в месяцах;

2 — нормативное значение коэффициента текущей ликвидности.

Если коэффициент восстановления меньше 1, это свидетельствует, что у предприятия в ближайшие 6 месяцев нет реальной возможности восстановить платежеспособность.

Если значение коэффициента восстановления больше 1, это означает наличие реальной возможности у предприятия восстановить свою платежеспособность.

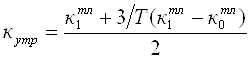

При удовлетворительной структуре баланса (ктл > 2 и к°6 > 0,1) для проверки устойчивости финансового положения рассчитывается коэффициент реальной возможности утраты платежеспособности в течение последующих 3 месяцев следующим образом:

где 3 — отчетный период в месяцах.

Значение коэффициента утраты платежеспособности, равное 1 или больше 1, означает наличие у предприятия реальной возможности не утратить платежеспособность в течение ближайших 3 месяцев.

Если коэффициент утраты платежеспособности меньше 1, это свидетельствует о том, что предприятие в ближайшие 3 месяца может утратить платежеспособность. [22. c 98]

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия — неплатежеспособным служит наличие одного из двух условий:

1) коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2;

2) коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

Однако данная методика утратила свою актуальность, так как не обеспечивает достоверный прогноз и не учитывает отраслевую принадлежность предприятия. Тем не менее она может использоваться в качестве дополнительного критерия в оценке потенциального банкротства.

Установив неплатежеспособность организации, целесообразно провести детальный анализ представленных документов бухгалтерской отчетности. Цель данного этапа анализа — выявление причин ухудшения финансового состояния организации.

Информация, содержащаяся в балансе и формах, прилагаемых к нему, дает возможность оценить динамику отдельных показателей финансовой деятельности, проследить основные направления изменения структуры баланса. Для того чтобы определить действительное состояние предприятия, оценить, насколько оно платежеспособно на сегодняшний день, а также представить его реальные перспективы, необходимо провести детальный анализ его финансовых показателей.

Анализ неплатежеспособности предприятия и определение вероятности его банкротства проводится поэтапно:

1) Анализ финансового состояния неплатежеспособного предприятия.

Анализ динамики валюты баланса. В ходе анализа сопоставляются данные по валюте баланса на начало и конец отчетного периода. Уменьшение (в абсолютном выражении) валюты баланса за отчетный период однозначно свидетельствует о сокращении организацией хозяйственного оборота, что может повлечь ее неплатежеспособность. Сворачивание хозяйственной деятельности требует тщательного анализа его причин (сокращение платежеспособного спроса на товары, работы и услуги данной организации, ограничение доступа на рынки необходимого сырья, материалов и полуфабрикатов, постепенное включение в активный хозяйственный оборот дочерних компаний за счет материнской и т.д.).

Оценка активов предприятия. Активы предприятия и их структура анализируются как с точки зрения их участия в производстве, так и с точки зрения оценки их ликвидности.

Анализ структуры пассивов предприятия. Оценка структуры пассива баланса позволяет установить одну из возможных причин финансовой неустойчивости организации, приведшей ее к неплатежеспособности.

2) Анализ финансовых результатов деятельности неплатежеспособного предприятия.

На этом этапе проводят оценку финансовых результатов деятельности предприятия и направлений использования полученной прибыли (форма № 2 «Отчет о прибылях и убытках»).

Постоянный мониторинг финансово-экономического состояния предприятия необходим для своевременного обнаружения кризисных явлений. Анализ финансово-хозяйственной деятельности предприятия, его активов и пассивов, дебиторской и кредиторской задолженности, обеспеченности собственными средствами, существующих и возможных заказов, спроса и цен на продукцию и услуги позволяет сформировать антикризисную программу, то есть наметить способы преодоления кризисного состояния. [10. c 367]

Похожие работы

... рабочим органом, функции который будет выполнять созданный в качестве главного организационного инструмента совершенствования РИС – Аналитический Центр Инновационного Развития (АЦИР). Стратегическая функция АЦИР – организационно-правовое и финансовое сопровождение креативной деятельности в регионе, объединение под единым управлением инновационной и инвестиционной функции. Создатели инноваций ( ...

0 комментариев