Навигация

Логика изучения финансово–экономического положения предприятия

2. Логика изучения финансово–экономического положения предприятия.

Методика анализа финансово – экономической деятельности включает анализ финансовых результатов деятельности предприятия, анализ финансового состояния и анализ эффективности хозяйственной деятельности предприятия. Целью анализа финансово- экономической деятельности является объективная оценка финансового состояния, финансовых результатов, эффективности и деловой активности объекта исследования. Чтобы принимать управленческие решения в области финансов, руководству нужна постоянная осведомленность по соответствующим вопросам, возможная лишь в результате отбора, анализа и оценки исходной информации. Анализ финансово–хозяйственной деятельности состоит из: Предварительного обзора экономического и финансового положения предприятия; Оценки и анализа экономического потенциала предприятия: Оценки имущественного положения (построение сравнительного аналитического баланса, его вертикальный и горизонтальный анализ); Оценки финансового положения (оценка ликвидности, оценка финансовой устойчивости); Оценки и анализа результативности финансово хозяйственной деятельности: Оценки деловой активности; Анализа рентабельности.

3. Показатели, характеризующие экономический потенциал предприятия и его финансовую деятельность.

Показатели, характеризующие финансово-экономический потенциал предприятия, определяют зависимость его от источников финансирования, его платежеспособность и ликвидность.

Наибольшее значение для анализа имеют следующие показатели.

1.Показатели структуры стоимости имущества предприятия и средств, вложенных в него.

Структура стоимости имущества дает общее представление о финансово- экономическом состоянии предприятия. Она показывает долю каждого элемента в активах и соотношение заемных и собственных средств, покрывающих их, в пассивах. В структуре стоимости имущества отражается специфика деятельности каждого предприятия. Основными показателями являются:

структура собственного капитала или долевое соотношение его составляющих: акционерного капитала, эмиссионного дохода, капитализированной прибыли. Рост собственного капитала за счет капитализированной прибыли свидетельствует об усилении финансовой независимости предприятия;

отношение общей суммы задолженности к собственному капиталу, показывающее соотношение внешних и собственных источников финансирования. Предполагается, что задолженность не должна превышать собственный капитал. Для анализа представляет интерес не структура задолженности, а именно доля в ней краткосрочных долгов, а также задолженности по выплате налогов, заработной платы, различных отчислений;

отношение собственного капитала к реальному основному капиталу, показывающее, в какой степени инвестирование капитала осуществлялось за счет внутренних источников финансирования;

отношение долгосрочной задолженности к собственному капиталу, характеризующее, в какой степени финансирование деятельности предприятия осуществляется за счет привлечения долгосрочных кредитов, в особенности в форме облигационных займов, по которым выплачиваются высокие проценты. Допустимой считается долгосрочная задолженность, когда размеры выплачиваемых процентов ниже нормы прибыли, получаемой предприятием, когда сумма задолженности не превышает стоимость собственного капитала, а также величину собственного оборотного капитала (разницы между оборотными активами и краткосрочной задолженностью).

2.Показатели финансовой устойчивости.

Финансовая устойчивость - это характеристика финансового состояния, определяющая уровень зависимости предприятия от внешних источников финансирования. Финансовая устойчивость - один из основных показателей возможности предприятия реально повысить свою конкурентоспособность за счет эффективного использования собственных финансовых источников.

Для анализа финансовой устойчивости используются следующие показатели:

коэффициент автономии, характеризующий независимость от заемных источников финансирования и показывающий долю собственных средств в общей сумме всех оборотных средств (допустимым считается соотношение, превышающее 0,5);

коэффициент маневренности, определяющий какая часть собственных средств предприятия находится в мобильной форме, позволяющей оперативно маневрировать этими средствами (в качестве оптимальной величины коэффициент маневренности может быть принят в размере более 0,5);

коэффициент обеспечения запасов и затрат собственными источниками их формирования (нормативное ограничение этого показателя более 0,6);

коэффициент имущества производственного назначения, определяющий долю вложений средств в имущество производственной сферы и сферы обращения (допустимое значение этого коэффициента должно быть выше 0,5);

показатель вероятности банкротства Е.Альтмана (Z-показатель Альтмана) является комплексным показателем, включающим в себя целую группу показателей, характеризующих разные стороны деятельности предприятия: структуру активов и пассивов, рентабельность и оборачиваемость. В связи с этим представляется интересным анализ влияния отдельных составляющих показателя Альтмана на изменение оценки вероятности банкротства.

3.Показатели ликвидности.

Ликвидность (текущая платежеспособность) - способность предприятия выполнять краткосрочные обязательства за счет текущих активов.

Ликвидность - одна из важнейших характеристик финансового состояния фирмы, определяющая возможность предприятия своевременно оплачивать счета и фактически являющаяся одним из показателей банкротства.

Основным условием ликвидности является наличие чистого оборотного капитала.

Для оценки ликвидности используют следующие показатели:

коэффициент абсолютной ликвидности, характеризующий способность предприятия выполнять краткосрочные обязательства за счет всех денежных средств и краткосрочных финансовых вложений (ценных бумаг). Предприятие считается ликвидным, если данный показатель превышает 0,2-0,25;

коэффициент текущей ликвидности, определяющий способность предприятия выполнять краткосрочные обязательства за счет свободных денежных средств, краткосрочных финансовых вложений, дебиторской задолженности и прочих активов. Нормативное значение - > 0,7;

коэффициент покрытия, характеризующий способность предприятия выполнять краткосрочные обязательства за счет всех мобильных активов (денежных средств, краткосрочных финансовых вложений, дебиторской задолженности) и запасов и затрат (без расходов будущих периодов). Нормативное значение - >2.

4.Показатели прибыльности.

Под прибыльностью предприятия понимается способность предприятия «приносить» прибыль на вложенные в текущую деятельность средства.

При анализе финансовой деятельности предприятия отдельно рассматриваются и сравниваются между собой прибыльность основной деятельности, прибыльность торговых операций, прибыльность инвестиционной деятельности.

Для оценки основной деятельности используются следующие показатели:

прибыльность переменных затрат, показывающая насколько изменится валовая прибыль при изменении переменных затрат на 1 рубль;

прибыльность постоянных затрат, иллюстрирующая степень отдаления предприятия от точки безубыточности;

прибыльность всех затрат, показывающая сколько прибыли от основной деятельности приходится на 1 рубль текущих затрат;

прибыльность продаж, показывающая долю прибыли от основной деятельности в выручке от реализации (без НДС);

показатели прибыльности инвестиционной деятельности, оценивающие эффективность использования свободных денежных средств в долгосрочных и краткосрочных финансовых вложениях (депозиты, акции и иные ценные бумаги), а также эффективность хранения средств в валюте;

коммерческая маржа, показывающая долю валового дохода (общая сумма наценки на товары) в товарообороте предприятия;

торговая наценка, рассчитываемая как отношение валового дохода к покупной стоимости товаров;

5.Показатели оборачиваемости.

Анализ оборачиваемости включает:

анализ оборачиваемости текущих активов;

анализ оборачиваемости текущих пассивов;

анализ «чистого цикла».

Оборачиваемость текущих активов характеризует способность активов предприятия приносить прибыль путем совершения ими «оборота» по классической формуле «деньги - товар - деньги».

Рассчитываются следующие показатели:

оборачиваемость, показывающая сколько раз за период «обернулся» рассматриваемый вид актива; база для расчета оборачиваемости для каждого элемента текущих активов может быть разная: для дебиторской задолженности - выручка от реализации, для товаров - покупная стоимость реализованных товаров, для незавершенного производства и запасов - себестоимость реализованной продукции;

период оборота, показывающий какова продолжительность одного оборота актива в днях.

Сумма периодов оборота отдельных составляющих текущих активов, за исключением денежных средств, составляет «затратный цикл» предприятия.

Сумма периодов оборота текущих пассивов составляет «кредитный цикл» предприятия.

Разность между «затратным циклом» и «кредитным циклом» составляет «чистый цикл».

«Чистый цикл» - важнейший показатель, характеризующий финансовую организацию основного производственного процесса. Рост этого показателя свидетельствует о росте потребности в финансировании со стороны внешних по отношению к производственному процессу источников (собственный капитал, кредиты). Отрицательное значение «чистого цикла» может означать, что кредиты поставщиков и покупателей с избытком покрывают потребность в финансировании производственного процесса и предприятие может использовать образующийся излишек на иные цели, например, на финансирование постоянного капитала.

6.Показатели рентабельности.

Рентабельность всего капитала показывает сколько чистой прибыли без учета стоимости заемного капитала приходится на рубль всего вложенного в предприятие капитала.

Рентабельность собственного капитала характеризует эффективность использования собственного капитала и показывает сколько чистой прибыли приходится на рубль собственного капитала.

Аналогично интерпретируется и рассчитывается рентабельность уставного капитала.

Для анализа эффективности привлечения заемных средств используется «эффект рычага», заключающийся в следующем. Предприятие, использующее заемные средства, увеличивает либо уменьшает рентабельность всего капитала в зависимости от величины средней стоимости заемного капитала (средней процентной ставки) и размера «финансового рычага». Разность между рентабельностью собственного капитала и рентабельностью всего капитала и составляет «эффект рычага».

7.Инвестиционная привлекательность.

Инвестиционная привлекательность может быть оценена следующей группой показателей:

коэффициентом доходности по акциям, позволяющим измерять прибыльность на вложенный капитал;

коэффициентом доходности по активам, измеряющим прибыльность по использованным активам;

коэффициентом финансового риска, характеризующим степень надежности предприятия с точки зрения инвестора.

Следующая группа показателей - показатели, характеризующие организационный потенциал предприятия (в том числе научно-технический и маркетинговый).

Научно-исследовательский потенциал предприятия определяется величиной расходов на НИОКР как в целом, так и по ведущим его подразделениям, количеством и размещением исследовательских центров и лабораторий, числом работающих в них исследователей, основными направлениями и приоритетными видами разработок, общим числом патентов, принадлежащих предприятию и их использованием.

Похожие работы

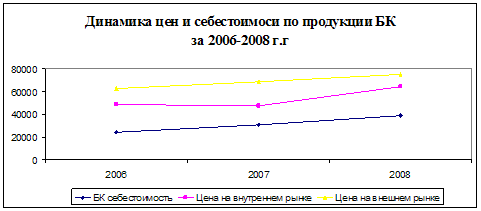

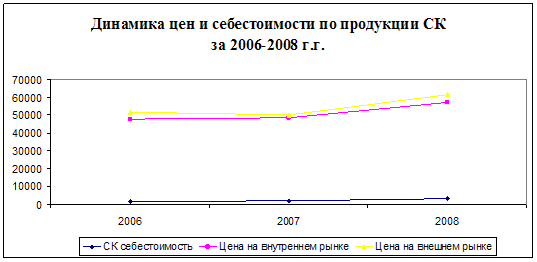

... » анализ платежеспособности показал, что предприятие на 01.10.97 является неплатежеспособным, но прогноз платежеспособности положительный. 4. Маркетинговые исследования предприятия и разработка системы управления продвижения изделий фирмы на рынок 4.1. Маркетинговые исследования предприятия ОАО «Волжское Химволокно» производит полиамидные (капроновые) нити текстильного и технического назначения, ...

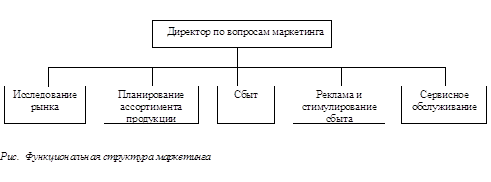

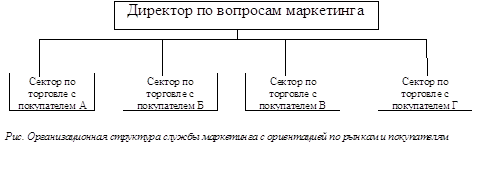

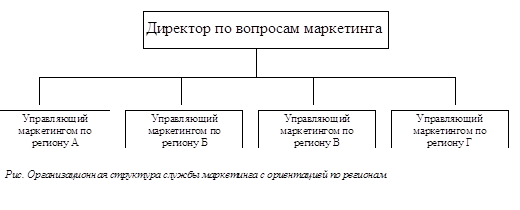

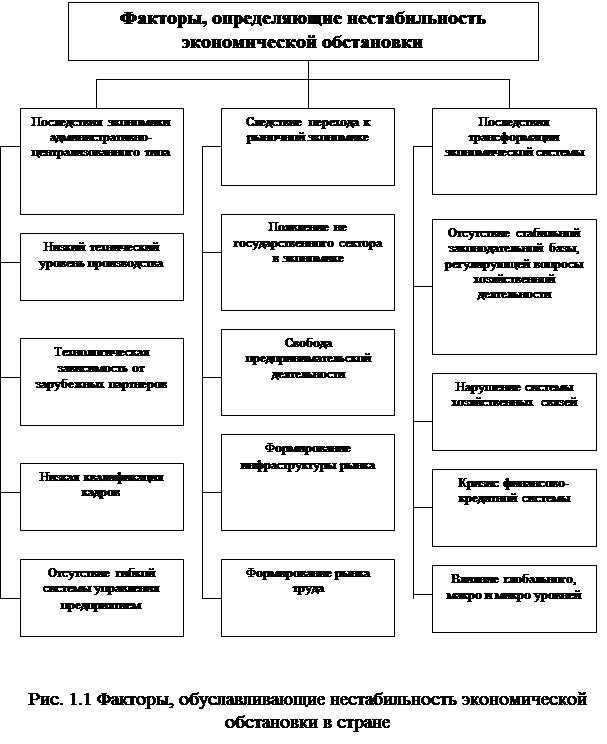

... конкретно-определенного мышления (рыночного), позволяющего обеспечить соответствующий подход на всех стадиях создания и сбыта таких видов продукции, которые отвечают рыночному спросу. 1.2. Маркетинг как специфическая функция управления Маркетинг как управленческая деятельность включает в себя: • изучение спроса (текущего и перспективного) на конкретный товар на определенном рынке или его ...

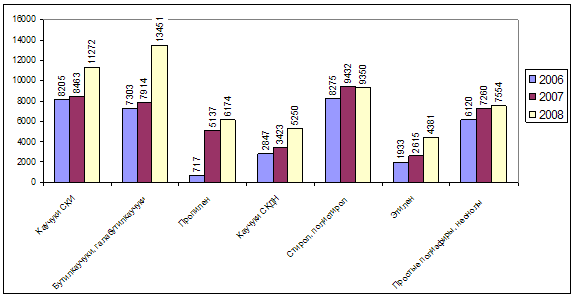

... товарного предложения, которая должна быть реализована в обмен на платежные средства субъектов рынка. 2 Анализ и оценка рыночных сегментов ОАО «Нефтекамскнефтехим» 2.1 Экономическая характеристика предприятия ОАО «Нефтекамскнефтехим» ОАО «Нефтекамскнефтехим» (ОАО «НКНХ» - одно из крупнейших предприятий нефтехимической промышленности, как в России, так и во всей Восточной Европы. Первая ...

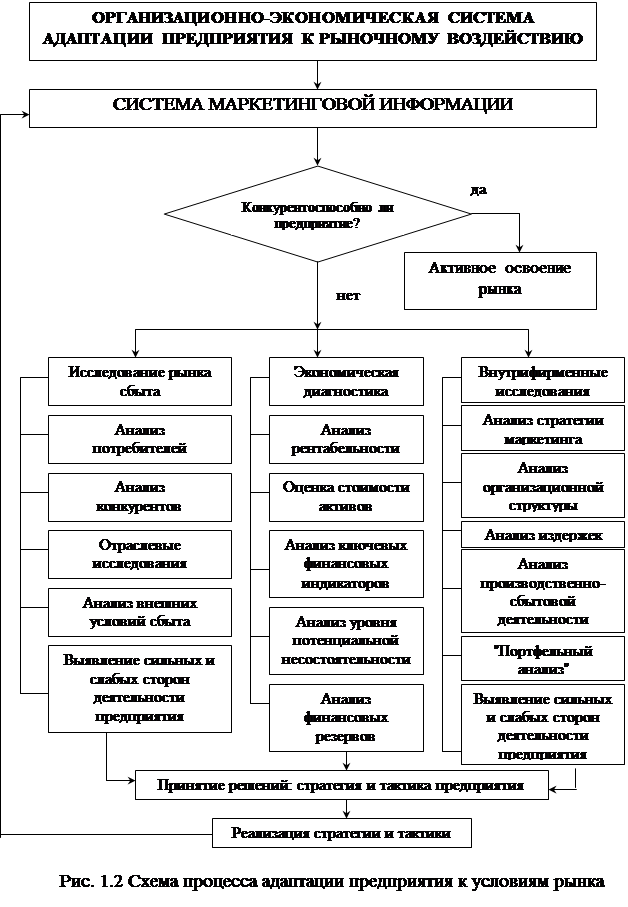

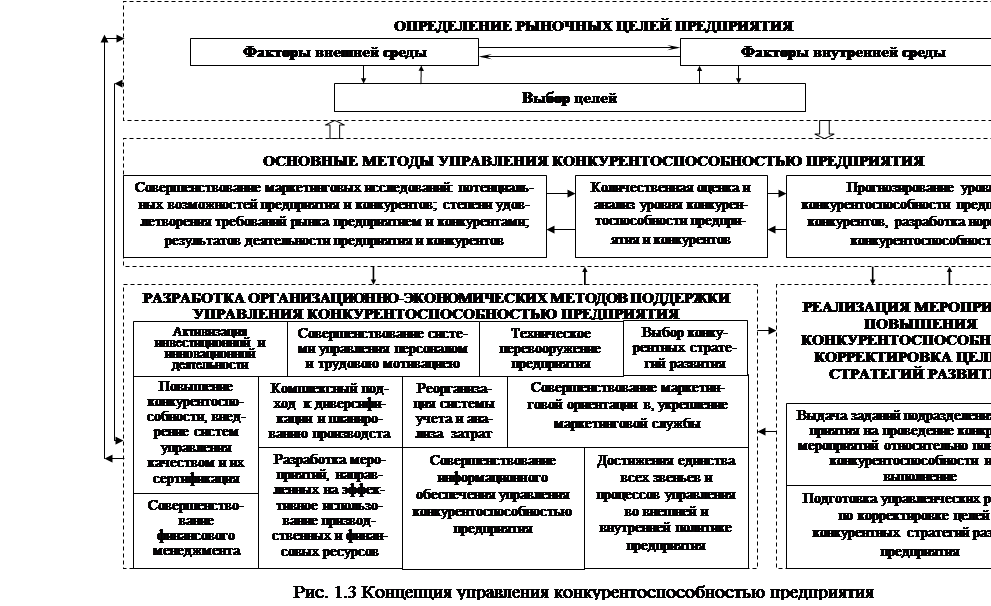

... и укрепления его позиций на внешнем и внутреннем рынках (рис. 1.3). Важность разработки эффективной системы организационно-экономических мероприятий поддержки управления конкурентоспособностью промышленного предприятия подтверждается работами [10, 21, 47,73]. ВЫВОДЫ К ПЕРВОЙ ГЛАВЕ Исследования, проведенные в первой главе, позволили сделать следующие выводы: 1. Высокая ...

0 комментариев