Навигация

Метод капитализации прибыли

1.2. Метод капитализации прибыли

Метод капитализации прибыли является одним из вариантов доходного подхода к оценке бизнеса действующего предприятия. Как и другие варианты доходного подхода, он основан на базовой посылке, в соответствии с которой стоимость доли собственности в предприятии равна текущей стоимости будущих доходов, которые принесет эта собственность. Сущность данного метода выражается формулой:

NOI / ставка капитализации = Оцененная стоимость

Ставка капитализации для предприятия обычно выводится из ставки дисконта путем вычета ожидаемых среднегодовых темпов роста прибыли или денежного потока (в зависимости от того, какая величина капитализируется). Соответственно, для одного и того же предприятия ставка капитализации обычно ниже, чем ставка дисконта.

В нашем случае:

Ставка капитализации = ставка дисконтирования – 5%

1.3. Метод экономической прибыли EVA

Показатель применяется для оценки эффективности деятельности предприятия с позиции его собственников, которые считают, что деятельность предприятия имеет для них положительный результат в случае, если предприятию удалось заработать больше, чем составляет доходность альтернативных вложений.

1 способ:

EVA= (P-T)- IC*WACC=NP- IC*WACC= (NP/IC- WACC)*IC, где:

P- прибыль от обычной деятельности; T- налоги и другие обязательные платежи; IC- инвестированный в предприятие капитал; WACC- средневзвешенная цена капитала; NP - чистая прибыль.

Стоимость по методу EVA = (СС+EVA)/WACC, где:

СС – затраты на капитал.

2 способ

EVA= (NP/IC- WACC)*IC= (ROI- WACC)*IC , где:

ROI - рентабельность капитала, инвестированного в предприятие.

Стоимость по методу EVA = IC+EVA, где: IC – инвестированный капитал

2. Затратный подход

2.1. Метод чистых активов

Процедура оценки рыночной стоимости предприятия методом чистых активов:

1. Оценивается рыночная стоимость недвижимого имущества предприятия.

2. Определяется стоимость движимого имущества предприятий.

3. Выявляются и оцениваются нематериальные активы.

4. Определяется рыночная стоимость краткосрочных и долгосрочных финансовых вложений.

5. Определяется рыночная стоимость материально-производственных запасов.

6. Оценивается дебиторская задолженность.

EV = TA-D, где

EV - рыночная стоимость предприятия; млн. $

TA – итог активов предприятия (при сводном баланса), млн.$;

D- задолженность предприятия, млн.$

2.2. Метод ликвидационной стоимости

Процедура оценки ликвидационной стоимости предприятия:

1. Разработка календарного графика ликвидации активов предприятия;

2. Расчет текущей стоимости активов предприятия;

3. Определение величины долговых обязательств предприятия;

4. Расчет ликвидационной стоимости предприятия.

Слик. = Срын. х (1 - Квын.) - Злик., где

* Слик. - ликвидационная стоимость объекта оценки;

* Срын. - рыночная стоимость объекта оценки;

* Квын. - корректировочная поправка на вынужденность продажи (коэффициент вынужденной продажи), при условии;

* 0 < Квын. < 1;

* Злик. - затраты на ликвидацию объекта оценки.

2.3. Метод Эдвардса-Белла-Ольсона (EBO)

Модель относится к так называемым моделям «остаточного» дохода или RIM и ее основная формула представляет собой модель оценки стоимости (V) предприятия по следующей формуле:

![]() или

или ![]() ,

,

где Bt – собственный капитал (чистые активы) предприятия на момент t; Е[…] – математическое ожидание, в том числе: r – ставка дисконтирования соответствующая ожидаемой стоимости обслуживания капитала; ![]() - отклонение чистой прибыли на момент t от так называемой «нормы» (сверхприбыли или остаточного дохода); ee отрицательная величина означает недостаточную эффективность. Величина нормы определяется как ожидаемая стоимость обслуживания собственного капитала:

- отклонение чистой прибыли на момент t от так называемой «нормы» (сверхприбыли или остаточного дохода); ee отрицательная величина означает недостаточную эффективность. Величина нормы определяется как ожидаемая стоимость обслуживания собственного капитала:

![]() , где xt – показатель прибыли за период t.

, где xt – показатель прибыли за период t.

3. Сравнительный подход

3.1. Метод чистых активов

Оценка стоимости компании осуществляется на основе трёх мультипликаторов фондового рынка:

EV/S, где S – выручка

EV/E, где E – собственный капитал

EV/EBITDA, где EBITDA - чистая прибыль до уплаты процентов, налогов и амортизац. отчислений с учетом корректировок, млн. $

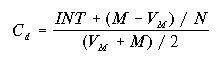

Стоимость заёмного капитала

где INT - ежегодная процентная выплата по облигации, М - номинальная стоимость облигации, VМ - текущая рыночная цена облигации,

N - количество периодов (лет) до погашения облигации,

Стоимость собственного капитала (модель прибыли на акцию)

![]()

где П - величина прибыли на одну акцию,

Р - рыночная цена одной акции.

Средневзвешенная стоимость капитала (WACC)

WACC = Ks * Ws + Kd * Wd * ( 1 - T ), где

Ks - Стоимость собственного капитала (%)

Ws - Доля собственного капитала (в %) (по балансу)

Kd - Стоимость заемного капитала (%)

Wd - Доля заемного капитала (в %) (по балансу)

T - Ставка налога на прибыль (в %)

ROA

Рентабельность активов - индикатор доходности и эффективности деятельности компании, очищенный от влияния объема заемных средств.

Ra = P / A

где: Ra - рентабельность активов, P - прибыль за период, A - средняя величина активов за период.

ROI

ROI (англ. Return On Investment, русск. окупаемость инвестиций), так же известен как rate of return (ROR) - отношение увеличения инвестиций (чистой прибыли) к объёму инвестиций. Этот показатель может также иметь следующие названия: прибыль на инвестированный капитал, прибыль на инвестиции, возврат инвестиций, доходность инвестированного капитала.

ROI=NP/CapEx, где

NP – чистая прибыль CapEx – внеоборотные активы

ROE

Рента́бельность со́бственного капита́ла (англ. return on equity, ROE) - относительный показатель эффективности деятельности, частное от деления чистой прибыли, полученной за период, на собственный капитал организации. Один из финансовых коэффициентов, входит в группу коэффициентов рентабельности. Показывает отдачу на инвестиции акционеров с точки зрения учетной прибыли.

Рентабельность собственного капитала = Чистая прибыль/Средняя величина акционерного капитала за период

Коэффициент оборачиваемости активов

Выручка/Активы

Этот коэффициент характеризует эффективность использования активов с точки зрения объёма продаж. Показывает количество оборотов одного рубля активов за анализируемый период.

Коэффициент текущей ликвидности

Оборотные активы/Краткосрочные обязательства

Коэффициент текущей ликвидности (или общий коэффициент покрытия долгов, или коэффициент покрытия, current ratio) характеризует степень покрытия оборотных активов оборотными пассивами, и применяется для оценки способности предприятия выполнить свои краткосрочные обязательства.

Коэффициент абсолютной ликвидности

Кал = (Денежные средства + краткосрочные финансовые вложения) / Текущие обязательства

Финансовый коэффициент, характеризующий способность компании, фирмы досрочно погасить кредиторскую задолженность.

Коэффициент быстрой ликвидности

Кбл = (Текущие активы - Запасы) / Текущие обязательства

Этот коэффициент отражает платежные возможности предприятия для своевременного и быстрого погашения соей задолженности.

Коэффициент автономии

Собственный капитал / заемный капитал

Для финансово устойчивого предприятия коэффициент автономии должен быть больше единицы. С экономической точки зрения это означает, что в случае если кредиторы потребуют свои средства одновременно, предприятие, реализовав активы, сможет расплатиться по обязательствам и сохранить за собой права владения предприятием.

Коэффициент платёжеспособности

Собственный капитал/Пассивы

Характеризует долю собственности владельцев предприятия в общей сумме авансированных средств. Чем выше значение коэффициента, тем финансово более устойчиво и независимо от внешних кредиторов предприятие.

Нормативное значение для данного показателя равно 0,6 (в зависимости от отрасли, структуры капитала и т.д. может изменяться).

Рентабельность оборотных активов

Определяется как отношение чистой прибыли (прибыли после налогообложения) к оборотным активам предприятия. Этот показатель отражает возможности предприятия в обеспечении достаточного объема прибыли по отношению к используемым оборотным средствам компании. Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства.

Похожие работы

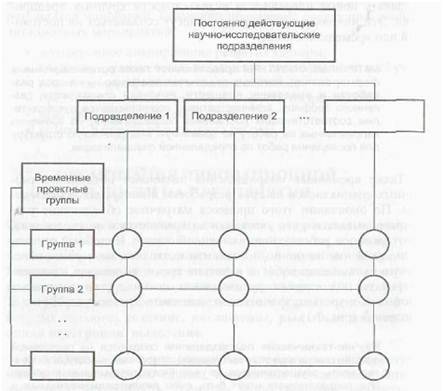

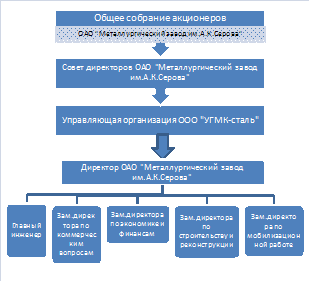

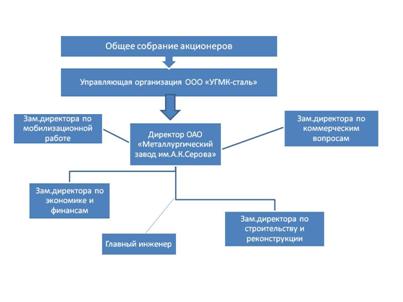

... Все планируемое к приобретению оборудование окупается в нормативные сроки. Во второй главе исследована организация инновационной деятельности ОАО «Металлургический завод им. А.К. Серова». Данный анализ служит предпосылкой разработок рекомендаций по совершенствованию инновационной деятельности предприятия, которые будут освещены в третьей главе дипломной работы. Наиболее существенными моментами ...

... функцио-нирования, так как именно с продуктом или товаром производимый организацией, она выходит во внешнее окружения. Как работает предприятие можно выяснить в результате анализа деятельности на примере ОАО"Гурьевский металлургический завод" во второй главе. ГЛАВА II. АНАЛИЗ ОРГАНИЗАЦИОННО -ЭКОНОМИЧЕСКОЙ ДЕЯТЕЛЬНОСТИ ОАО "ГУРЬЕВСКИЙ МЕТАЛЛУРГИЧЕСКИЙ ЗАВОД".2.1. Характер и масштабы деятельности ...

... документом СМК является Политика в области качества предприятия, в которой содержатся основные направления, приоритеты и принципы деятельности предприятия в области управления качеством продукции. Политика в области качества ОАО «Металлист» утверждена Генеральным директором предприятия и доведена до всех сотрудников предприятия. Политика в области качества периодически (не реже одного раза в ...

... г.) 2. Устав ОАО «Металлургический завод им.А.К.Серова» утв.решением собрания акционеров ОАО «Металлургический завод им.А.К.Серова» (протокол от 05.03.2004г) 3. Балабанов И.Т. Анализ и планирование финансов хозяйствующего субъекта. - М.: Финансы и статистика, 2002 4. Белоусенко Г.Ф. Анализ финансово-хозяйственной деятельности предприятий и объединений. - М.: Финансы и статистика, 2004 5. ...

0 комментариев