Навигация

Показник ефективності проекту - чиста теперішня вартість проекту. Профіль NPV

17. Показник ефективності проекту - чиста теперішня вартість проекту. Профіль NPV

Найбільш відомим і найчастіше застосовуваним у практиці прийняття інвестиційних рішень є показник чистої теперішньої вартості (net present value - NPV), що також відомий як «чиста приведена цінність», «чиста дисконтована вартість» або «дисконтовані вигоди». Цей показник відображає приріст цінності фірми в результаті реалізації проекту, оскільки він являє собою різницю між сумою грошових надходжень (грошових потоків - припливів), які виникають при реалізації проекту і приводяться (дисконтуються) до їх теперішньої вартості, та сумою дисконтованих вартостей усіх витрат (грошових потоків - відтоків), необхідних для здійснення цього проекту. Багато аналітиків вважають чисту теперішню вартість найкращим критерієм для більшості проектів. Щоб розрахувати цей показник, скористаємося такими формулами:

![]() ,

,

де Bt - повні вигоди за рік t;

Ct - повні витрати за рік t;

t - відповідний рік проекту (1, 2, 3, ... n);

n - строк служби проекту, глибина горизонту в роках;

i - ставка дисконту (процентна).

![]() ,

, ![]() .

.

У випадках, коли проект передбачає значні первісні вкладення коштів I0, розрахунок NPV можна провести за формулою

![]() ,

,

де CFt (cash flow) - грошовий потік у кінці періоду t.

Критерій відбору за чистою теперішньою вартістю означає, що проект схвалюється у випадку її позитивного значення, тобто внаслідок реалізації проекту цінність фірми зросте. При виборі із взаємовиключаючих проектів перевага надається тому, в кого більш високі значення чистої поточної вартості.

Поширення методу оцінки ефективності проектів за допомогою NPV обумовлено можливістю безпосередньо визначити ефект від проекту, а також оцінити сумарні чисті вигоди від кількох незалежних проектів (властивість адитивності надається тільки показнику чистої теперішньої вартості). Однак даний показник не відображає відносну міру приросту цінності в результаті реалізації проекту, що має дуже велике значення для інвестора.

18. Показник ефективності проекту - внутрішня норма рентабельності

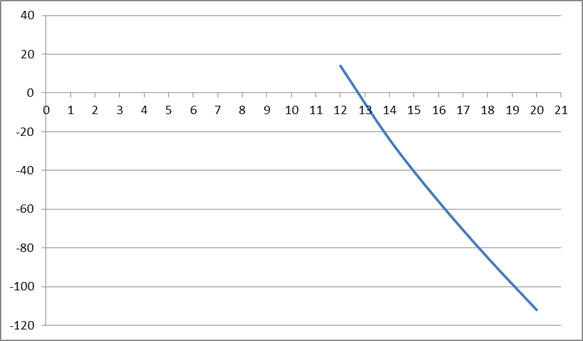

IRR. Даний показник відображає норму дисконту, за якої чиста теперішня вартість (NPV) дорівнює нулю.

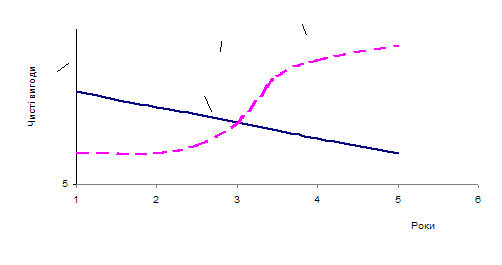

Для інвестиційних проектів існує жорсткий взаємозв’язок між величиною чистої теперішньої вартості і величиною ставки дисконту: чим вищий коефіцієнт дисконтування, тим менша величина NPV.

Для розрахунку величини внутрішньої норми дохідності проекту можна скористатися формулою

![]()

![]() ,

,

де і1 - ставка дисконту, при якій значення NPV додатнє;

і2 - ставка дисконту, при якій проект стає збитковим і NPV стає від’ємним;

NPV1 - значення чистої поточної вартості при і1;

NPV2 - значення чистої поточної вартості при і2.

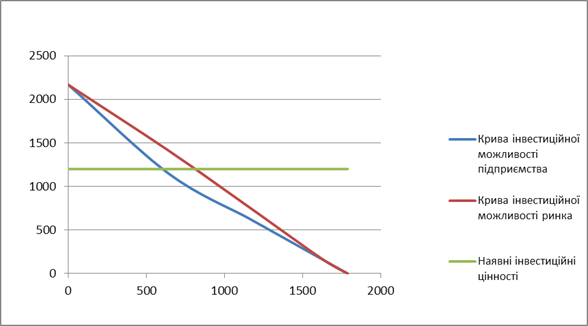

У проектному аналізі цей показник дає аналітикам еталон для порівняння альтернативної вартості капіталу (дійсну ставку дисконту, прийнятну для проекту) зі значенням внутрішньої норми дохідності.

Економічно природа внутрішньої норми дохідності являє собою максимальний процент за кредит, який можна виплатити за строк, що дорівнює життєвому циклу проекту, за умови, що весь проект здійснюється тільки за рахунок цього кредиту. Це дає змогу використовувати IRR для визначення доцільності залучення кредитних ресурсів: якщо процент кредиту нижчий за IRR, то використання цих ресурсів є доцільним для проекту.

Водночас деякі властивості IRR можуть обмежити його застосування. По-перше, для проекту може й не існувати єдиної IRR (математична модель може дати кілька значень внутрішньої норми дохідності). Така множинність рішення з’являється, якщо щорічні чисті грошові потоки в період реалізації проекту змінюють знак (наприклад, з негативного на позитивний і навпаки) кілька разів. Це відбувається у тих випадках, коли гроші, отримані від проекту, знову реінвестуються у проект.

По-друге, застосування єдиного значення ставки дисконту і передбачає, що його величина є постійною протягом строку служби проекту. Однак для проектів з тривалими часовими горизонтами, враховуючи їх високу невизначеність у пізніші періоди, навряд чи можна застосувати єдиний коефіцієнт дисконтування продовж усього життєвого циклу проекту.

По-третє, на відміну від чистої поточної вартості та коефіцієнта вигоди - затрати критерій внутрішньої норми дохідності встановлює інші пріоритети при ранжуванні проектів, які взагалі неприйнятні для взаємовиключаючих проектів.

Незважаючи на таку обґрунтовану критику IRR, цей критерій прийняття рішення так міцно укорінився у фінансовому аналізі, що більшість проектів спирається саме на нього. Очевидна причина полягає в тому, що IRR дає вимірювач, який можна порівняти з існуючими ринковими ставками для капіталовкладень. Більшість приватних інвесторів зважають на IRR, як на покажчик того, яким буде їх дохід на капітал, і приймають рішення про інвестиції залежно від IRR. Таким чином, незважаючи на те, що слід бути обережним з IRR, все ж таки цей показник продовжуватиме залишатись популярним завдяки своїй схожості з доходом на капітал у приватному чи державному секторі.

Похожие работы

... здійснення проекту; ¨ експлуатація проекту та проведення підсумків. 4. Грошові потоки та їх роль в проектному аналізі. Поняття грошового потоку. Грошовий потік підприємства являє собою сукупність розподілених у часі надходжень і витрат коштів, які генеруються його господарською діяльністю. Сутність грошового потоку визначається такими положеннями: - грошові потоки ...

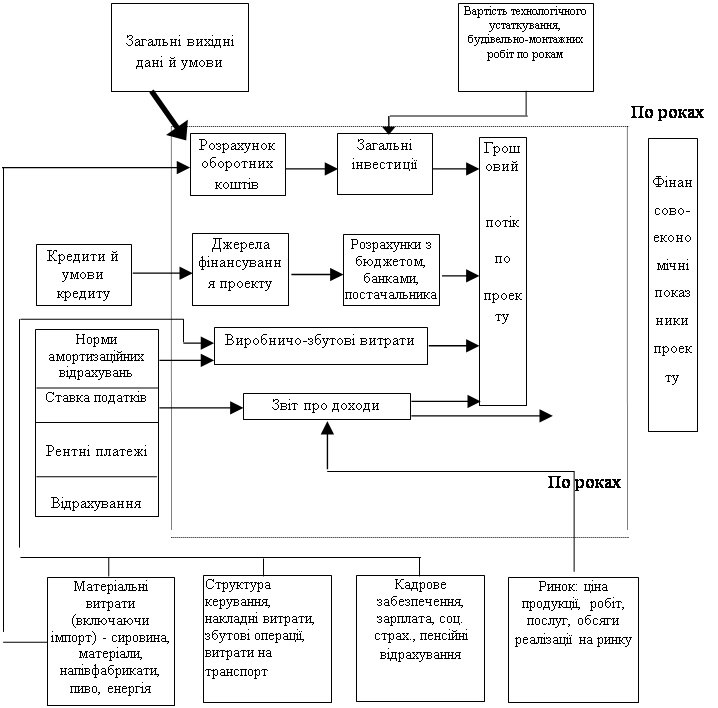

... надходжень, відрахувань у позабюджетні фонди. Схема 1. Блок-схема організації проекту розвитку ВАТ „Бердичівський пивоварний завод” по роках реалізації інвестиційного проекту 3.Функціональні аспекти аналізу привабливості господарської діяльності підприємства. 3.1 Маркетинговий аналіз діяльності підприємства. Мета маркетингового анал ...

... в економіці, крім того цінність національної валюти може бути занижена або завищена. 4. Можливість втручання держави щодо контролю та встановлення цін. Концепція альтернативної вартості є базовим принципом проектного аналізу, за яким альтернативна вартість ресурсу, залученого до проекту, визначається вартістю, яку він міг би мати за умови використання найкращим з альтернативних варіантів. Тому ...

... ія. Цей розділ повинен містити виробничу програму та характеристику виробничої потужності підприємства; вибір технології та пропозиції по її придбанню або передачі; докладне планування підприємства та основні проектно-конструкторські роботи; перелік необхідних машин та устаткування і вимоги до їх технічного обслуговування; оцінку пов’язаних з цим інвестиційних витрат. 7. Організація управління. В ...

0 комментариев