Навигация

Анализ и основные характеристики финансово - хозяйственной деятельности предприятия ОАО "ПРИВОД»

2. Анализ и основные характеристики финансово - хозяйственной деятельности предприятия ОАО "ПРИВОД»

2.1 Краткая организационно-экономическая характеристика ХК ОАО «Привод»

Холдинговая компания Открытое акционерное общество «Привод». Краткое наименование ХК ОАО «ПРИВОД». Завод расположен в городе Петропавловск-Камчатский Камчатской области и является градообразующим предприятием.

Общество является юридическим лицом, имеет печать со своим наименованием, фирменный знак (символику), расчетный и иные счета в рублях и иностранной валюте в учреждениях банков.

Основной целью Общества является получение прибыли.

Основными видами деятельности акционерного общества являются:

- изготовление автоматизированных установок и приборов для нефтегазовых отраслей производства;

- ремонт и переработка отработавших и вышедших из строя установок и приборов;

- общество осуществляет другие виды хозяйственной деятельности за исключением запрещенных законодательными актами Российской Федерации в соответствии с целью своей деятельности.

Уставный капитал Общества составляет 340000 тысяч рублей. На заводе работает 4100 человек.

Для повышения доверия инвесторов ХК ОАО «ПРИВОД» получил сертификат ISO 9001, проводит аудит по международным стандартам.

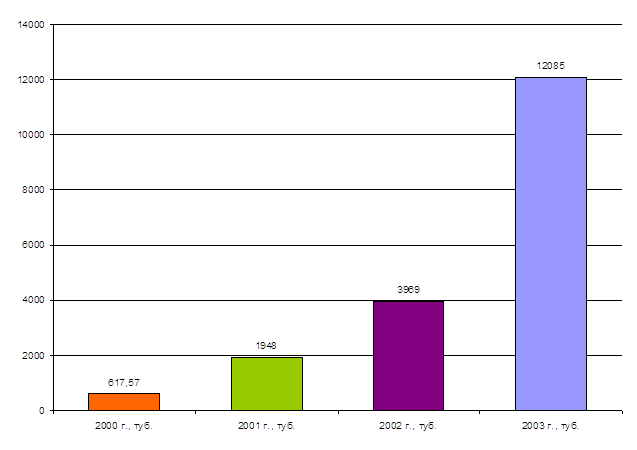

Начиная с 2004 года у предприятия возникла тенденция снижения чистой прибыли по сравнению с предыдущими годами, несмотря на увеличение выручки от продаж.

Эффективность деятельности ХК ОАО «ПРИВОД» в 2005 году, по сравнению с 2004 и 2003 годами, значительно снизилась, что, безусловно, является неблагоприятной тенденцией для предприятия.

В связи с этим, в 2006 году перед руководством предприятия остро встали проблемы повышения эффективности хозяйственной деятельности, прежде всего, за счет снижения уровня затрат по существующей деятельности.

2.2 Общая оценка финансово-экономического состояния ХК ОАО «ПРИВОД»

Анализ экономического состояния ХК ОАО «ПРИВОД» произведен по данным бухгалтерской отчетности за 2003, 2004 и 2005 года (Приложения 1, 2, 3, 4 и 5) и системе экономических показателей, перечень и расчетные формулы которых представлены в Приложении 6.

Углубленный анализ финансового состояния предприятия требует привлечения аналитических данных управленческого учета (структура продаж в разрезе видов продукции и по сегментам бизнеса, состояние расчетов с отдельными покупателями и поставщиками, динамика цен и т.п.), однако такие данные в распоряжение не были предоставлены руководством предприятия ввиду их конфиденциальности. Поэтому, представленный в работе анализ финансового состояния предприятия, является, по существу, экспресс-анализом бухгалтерской отчетности предприятия за период 2003-2005 года.

Экспресс-оценка структуры и динамики бухгалтерского баланса за рассматриваемый период позволяет сделать следующие выводы:

1) общая стоимость имущества предприятия выросла за 2004 год на 89159 тыс. руб. (25,13%), за 2005 год на 50109 тыс. руб.(11,29%), что, в принципе, говорит о росте хозяйственной деятельности предприятия. Рост имущества сопровождался следующими изменениями в активе: внеоборотные активы увеличивались в 2004 году на 103664 тыс. руб.(27,35%), в 2005 на 126399 тыс. руб. (26,19%). Оборотные активы увеличились в 2004 году на 1170150 тыс. руб.(42,67%), в 2005 на 1111066 тыс. руб. (28,4%), их удельный вес в валюте баланса увеличился незначительно таким образом, рост производственного потенциала пропорционален по обоим разделам имущества;

2) дебиторская задолженность в абсолютных показателях увеличилась в 2004 году на 1064691 тыс. руб., в 2005 году на 133343 тыс. руб., хотя ее удельный вес уменьшился (с 55,89% до 45,98%, т.е. на 9,91%). Общее соотношение расчетов предприятия выглядит благоприятно, поскольку общая сумма товарного кредита, предоставленного покупателям в 2005 году (575488 + 1416688 = 1992176 тыс. руб.), значительно больше величины товарного кредита предоставленного ХК ОАО «ПРИВОД» поставщиками (412836 тыс. руб.) и превышает все краткосрочные обязательства предприятия.

3) Очень низкий удельный вес денежных средств в оборотных активах предприятия еще больше снизился: 2004 год – 0,59%; 2005 год - 0,39%; абсолютное снижение составило 3383 тыс. руб., что считается неблагоприятным моментом;

4) Величина запасов в оборотных активах значительно возросла: 2003 год - 5,6%; 2004 год – 34,7%; 2005 год – 44,95%, при этом самое большое увеличение в 2005 году – более чем в 2 раза, приходится на затраты в незавершенном производстве (с 450710 тыс. руб. до 1165736 тыс. руб.); таким образом увеличение оборотных активов произошло за счет увеличения запасов, что является неблагоприятной тенденцией для предприятия.

5) Анализ динамики общей структуры пассива показывает удельное уменьшение собственного капитала предприятия (стр. 490 – стр. 450 + стр. 640) с 18,05% до 16,69%, т.е. на 1,36%, при абсолютном росте на 146883 тыс. руб. При этом заемный капитал увеличился в абсолютных показателях на 1090582 тыс. руб.(с 81,95% до 83,31% в валюте баланса) Таким образом, увеличение имущества предприятия произошло за счет заемных источников. Соотношение собственного и заемного капиталов говорит о высокой степени финансовой зависимости предприятия от кредиторов.

Экспресс-анализ по ф. № 2 «Отчет о прибылях и убытках», представленных в Приложениях 3 и 6 данных, позволяет сделать следующие выводы:

1) Выручка от продаж, т.е. доходы по обычным (основным) видам деятельности ОАО, за 2004 год на 909492 тыс. руб.(33,12%), в 2005 году на 311184 тыс. руб. (8,5%);

2) Одновременно с увеличением выручки наблюдается рост себестоимости в 2004 году по сравнению с предыдущим годом на 28,49% и в 2005 году на 3,7% (более низкий темп, чем по выручке), и уровень себестоимости в выручке снизился в 2005 году с 72,99% до 69,78%, т.е. на 3,21 %, что можно признать положительной тенденцией. Таким образом, несмотря на рост управленческих и коммерческих расходов произошло увеличение прибыли от продаж в 2005 году на 76324 тыс. руб. Различия по уровню прибыли до налогообложения координальны: прибыль уже меньше на 26346 тыс. руб., а уровень чистой прибыли к выручке от продаж снизился с 6,3% в 2004 году до 4,2% в 2005 году.

Таким образом, эффективность хозяйственной деятельности ХК ОАО «ПРИВОД» в 2005 году по сравнению с 2004 и 2003 годами немного повысилась. Хотя в целом, финансово-экономическое состояние организации трудно назвать благоприятным, несмотря на наличие чистой прибыли, что характеризует безубыточность функционирования организации. Однако, с точки зрения анализа, кроме наличия прибыли в балансе организации, не менее важно наличие достаточной суммы денежных средств, а также запасов для осуществления текущей деятельности и погашения обязательств перед кредиторами. Поэтому нерегламентированная методика анализа финансового состояния предприятия, кроме экспресс-анализа бухгалтерского баланса и «Отчета о прибылях и убытках», предполагает расчет следующей системы показателей: ликвидность, финансовая устойчивость, деловая активность и рентабельность.[13]

Предлагаемая методика, как указывалось ранее, использует для расчета показателей данные по строкам форм бухгалтерской отчетности. В экономической литературе, как правило, рекомендуется сформировать для расчетов, т.н. аналитический, (агрегированный, уплотненный) баланс [14]. Но для расчета небольшого числа показателей, при проведении экспресс-анализа, можно воспользоваться формулами, разработанными для анализа форм бухгалтерской отчетности.

Таблица 1Расчетные значения относительных показателей ликвидности и платежеспособности ХК ОАО «ПРИВОД» в 2003, 2004, 2005 г.г.

| Показатель | На 01.01.2004 | На 01.01.2005 | на 01.01.2006 |

| Коэффициент абсолютной ликвидности | 0,005 | 0,010 | 0,015 |

| Коэффициент быстрой ликвидности | 0,61 | 0,68 | 0,61 |

| Коэффициент текущей ликвидности | 1,19 | 1,58 | 1,49 |

Несмотря на сравнительно «жесткий» подход к расчетам относительных показателей ликвидности и платежеспособности, их значения, указанные в таблице 1, характеризуют очень низкую степень способности предприятия к оплате обязательств. По результатам 2005г. ситуация не улучшилась.

Финансовая устойчивость является отражением стабильного превышения доходов над расходами. В наиболее общем виде уровень устойчивости характеризуется тем, какие источники предприятие использует для формирования запасов и затрат. Предприятие тем устойчивее, чем больше степень участия в формировании запасов и затрат собственных источников оборотных средств, наличие которых определяет положительная разность между собственным капиталом (стр. 490 ф.№1) и внеоборотными активами (стр. 190 ф.№1).

Для оценки финансовой устойчивости ХК ОАО «ПРИВОД» применена следующая система расчетных показателей, рассчитанная по статьям ф.№1 «Баланс»[15]:

1) запасы и затраты (ЗЗ) = стр. 210 + стр. 220

2) собственные оборотные средства (СОС) = стр. 490 – стр. 190

3) кредиты банка и займы (КБЗ) = стр. 510 + стр. 610

4) кредиторская задолженность (КЗ) = стр. 621 + стр. 622 + стр. 625

Абсолютная финансовая устойчивость характеризуется соотношением: СОС > ЗЗ, т.е. запасы и затраты полностью покрываются собственными источниками и предприятие не зависит от внешних кредиторов.

Предприятие имеет нормальную финансовую устойчивость, если выполняется соотношение:

СОС < ЗЗ < СОС + КБЗ,

т.е. при этом, запасы и затраты покрываются собственными источниками и кредитными ресурсами.

Финансовое состояние оценивается как неустойчивое, если предприятию приходится формировать запасы и затраты всеми возможными источниками:

ЗЗ < СОС + КБЗ + КЗ

Если не выполняется даже это соотношение, то предприятие находится в критическом (кризисном) финансовом состоянии, поскольку в этом случае запасы и затраты формируются за счет просроченной кредиторской задолженности.

Таблица 2Абсолютные показатели финансовой устойчивости ХК ОАО «ПРИВОД»

| Показатель | Значение на 01.01.2004 | Значение на 01.01.2005 | Значение на 01.01.2006 |

| СОС | 196621 | 309514 | 330187 |

| КБЗ | 1015940 | 1760340 | 3009388 |

| КЗ | 1461789 | 1796046 | 1596777 |

| ЗЗ | 1338391 | 1428874 | 2380042 |

Как следует из таблицы 2, ХК ОАО «ПРИВОД» стабильно в период с 2003 по 2005гг., имело нормальную финансовую устойчивость, т.е. во всех случаях выполнялось соотношение:

СОС < ЗЗ < СОС + КБЗ

В силу того, что, как уже указывалось, формирование расчетных показателей путем группировки статей баланса является во многом условным, анализ абсолютных показателей финансовой устойчивости принято дополнять расчетом относительных показателей. Наиболее употребительными, являются следующие:

1) Коэффициент финансовой независимости (автономии, концентрации собственного капитала);

2) Коэффициент маневренности;

3) Коэффициент обеспеченности собственными оборотными средствами.

Расчетные формулы указанных показателей приведены в Приложении 6. Данные расчета коэффициентов – относительных показателей финансовой устойчивости приведены в таблице 3.

Таблица 3Относительные показатели финансовой устойчивости ХК ОАО «ПРИВОД»

| Показатель | Значение на 01.01.2004 | Значение на 01.01.2005 | Значение на 01.01.2006 |

| Коэффициент финансовой независимости | 0,18 | 0,18 | 0,17 |

| Коэффициент маневренности | 3,04 | 1,55 | 1,79 |

| Коэффициент обеспеченности собственными оборотными средствами | 0,07 | 0,08 | 0,07 |

Расчетные значения коэффициентов также подтверждают, что предприятие находится в неустойчивом состоянии: коэффициент финансовой независимости очень низок, коэффициент маневренности высок, следовательно, большая часть функционирующего капитала обездвижена в производственных запасах, доля собственных оборотных средств в общей величине оборотных средств критически мала.

Произведенный расчет относительных показателей ликвидности и финансовой устойчивости позволяет произвести анализ вероятности возможного банкротства предприятия, для этого требуется расчет еще одного показателя – коэффициента восстановления платежеспособности (К3) за период равный 6 месяцам. Считается, что если при расчете значение К3 будет больше единицы, то предприятие обладает реальной возможностью восстановить свою платежеспособность. Если же К3 меньше единицы, то банкротство неизбежно.

Формула для расчета К3 имеет вид:

К3 = 1/2[К1к + (6/Т) * (К1к - К1н)]

где: К1к – значение коэффициента текущей ликвидности К1 на конец отчетного периода;

К1н – значение коэффициента текущей ликвидности в начале отчетного периода;

6 – период восстановления платежеспособности в месяцах;

Т – продолжительность отчетного периода (число месяцев).

К3 = 1/2[1,49 + (6/12) * (1,49 - 1,58)] = 0,72

Таким образом, видно, что предприятие не имеет реальной возможности восстановить свою платежеспособность в ближайшие 6 месяцев, это еще раз подтверждает, что оно находится в сложном экономическом положении. Завершающим этапом анализа финансово-хозяйственного состояния любого предприятия является оценка эффективности хозяйственной деятельности. В общем виде любой показатель экономической эффективности можно представить в виде дроби, в числителе которой указана величина экономического эффекта (объем продукции, выручка от реализации и т.п.), а в знаменателе величина ресурсов или затрат, использованных для достижения этого эффекта.

Показатели рентабельности принято рассматривать как частный случай показателей эффективности, при этом в числителе дроби в качестве показателя экономического эффекта используется прибыль.[16] Иногда, поэтому, термин рентабельность заменяют на тождественный - прибыльность. Исходные данные для расчетов показателей рентабельности представлены в таблице 4.

Таблица 4

Данные для расчета показателей рентабельности, тыс. руб.

| Показатель | 2003 г. | 2004 г. | 2005 г. | Абсолютн. изменение | Отношение 2005/03 % |

| Выручка | 2745488 | 3654980 | 3966164 | +1220676 | 144,5 |

| Себестоимость | 2076243 | 2667911 | 2767661 | + 691418 | 133,3 |

| Расходы | 2455024 | 3118342 | 3353202 | + 898178 | 136,6 |

| Прибыль (до н/о) | 247483 | 278022 | 251676 | + 4193 | 101,7 |

| Чистая прибыль | 208299 | 231183 | 168343 | - 39956 | 80,8 |

В таблице 5 приведены расчетные данные показателей рентабельности.

Таблица 5

Показатели рентабельности ХК ОАО «ПРИВОД», %.

| Показатель рентабельности | 2003 г. | 2004 г. | 2005 г. | Абсолютизменен. |

| Продаж | 10,58 | 14,68 | 15,45 | + 4,87 |

| Основной деятельности | 11,83 | 17,21 | 18,28 | + 6,45 |

| Собственного капитала | 37,57 | 33,80 | 19,45 | - 18,12 |

| Инвестиций | 31,85 | 20,37 | 12,07 | - 19,78 |

| Активов | 8,28 | 7,39 | 5,02 | - 3,26 |

В силу того, что в задачу настоящей работы не входит детальное рассмотрение проблем финансового анализа хозяйственной деятельности предприятия, можно ограничиться расчетом вышеуказанных показателей.

Тем более, что ряд расчетных показателей анализа по данным финансовой отчетности весьма условен (особенно показателей оборачиваемости) и должен дополняться, как минимум, анализом данных управленческого учета.[17] Как уже упоминалось, такие данные по предприятию предоставлены не были, за исключением отдельных показателей.

Похожие работы

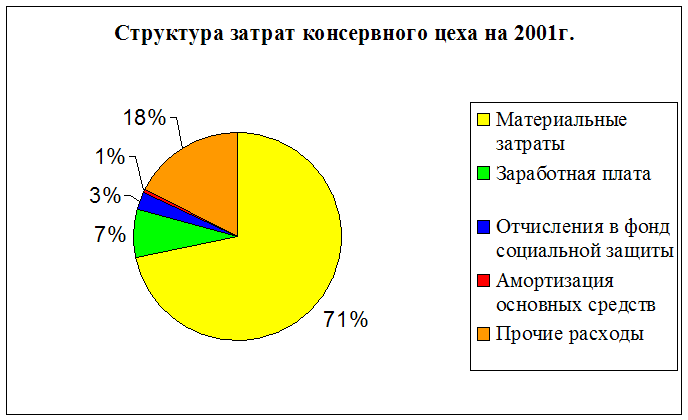

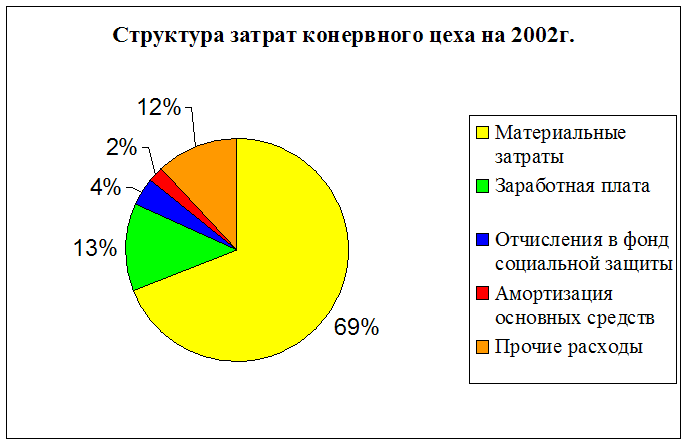

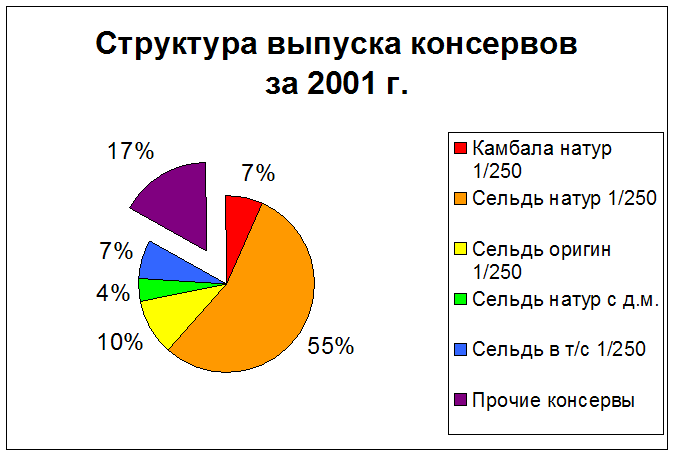

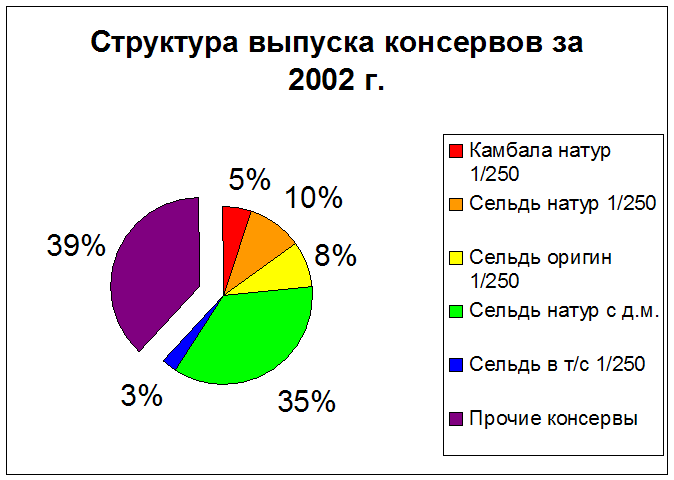

... цены на консервную продукцию снизились за год? Это связано с тем, что руководство намерено снизило их для того, чтобы реализовать продукцию. 3 Управление себестоимостью продукции на примере ОАО «Владивостокский рыбокомбинат» 3.1 Управление себестоимостью на основе утвержденного плана выпуска продукции ОАО «Владивостокский рыбокомбинат» создал и запустил консервный цех в ...

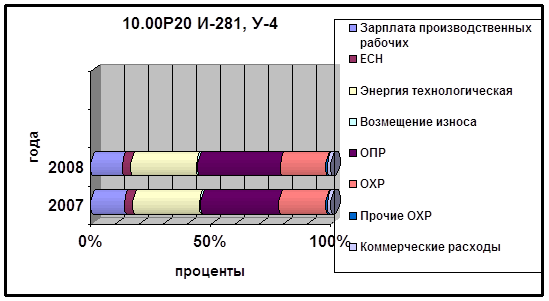

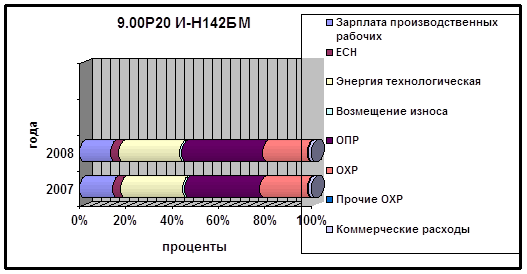

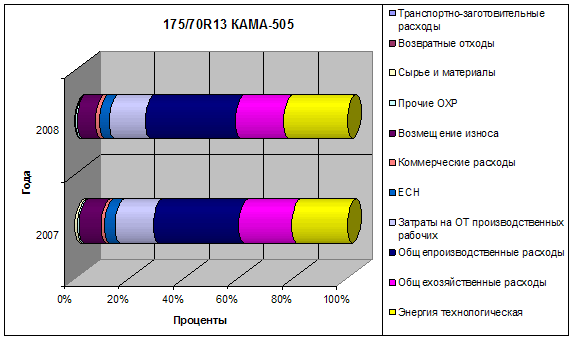

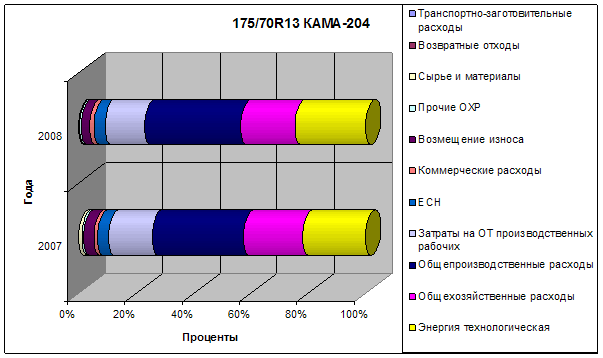

... продукции в 2007 году были ниже, чем в 2008. 3 Оптимизация структуры себестоимости продукции промышленного предприятия 3.1 Оптимизация учета себестоимости продукции на отечественных предприятиях с применением зарубежных методов расчета себестоимости Развитие отечественного производственного учета и анализа, приближение его к международным стандартам предлагает изучение и анализ опыта ...

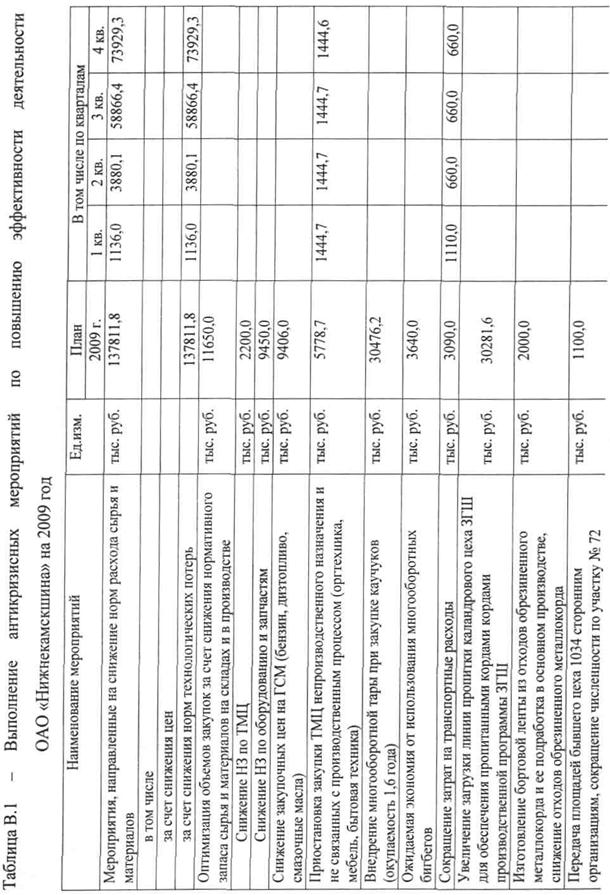

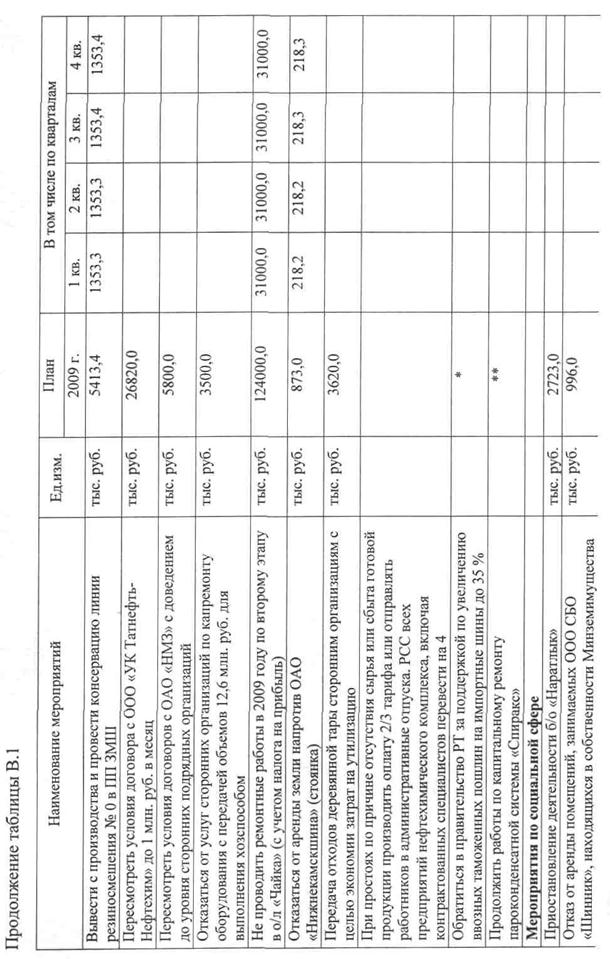

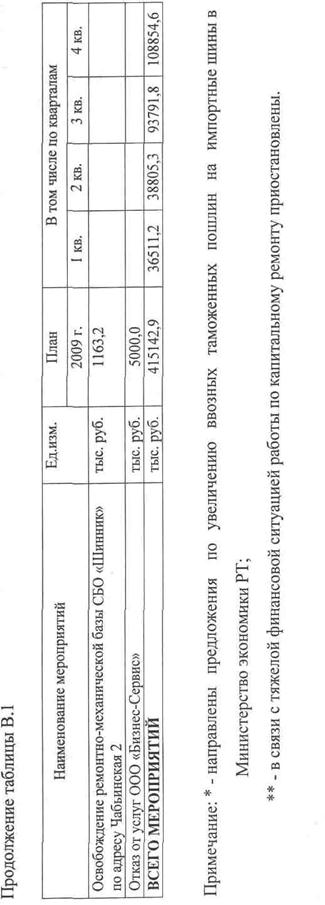

... оптимальном сочетании элементов отечественной и зарубежных методик расчета затрат); сокращение издержек производства; повышение прибыльности и эффективности деятельности отечественных предприятий. 3.2 Основные направления снижения себестоимости продукции ОАО «Нефтекамскшина» Деятельность любой организации, как вновь созданной, так и уже функционирующей, направлена на максимизацию прибыли. ...

... расхо- ды 489895 1,61 647123 2,11 + 157228 + 0,5 Полная себестоимость 30410417 100 30739714 100 + 329297 – Из таблицы 2.9 следует, что важным фактором снижения себестоимости продукции на ОАО «Элема» является сокращение общехозяйственных расходов, которые увеличились в 2003 году на 3,39% и составили 10,83%. Проанализировав общую сумму затрат на производство по элементам и статьям ...

0 комментариев