Навигация

Модель комплексної оптимізації фінансування підприємства

3.1. Модель комплексної оптимізації фінансування підприємства

Сьогодні успішне функціонування підприємств значною мірою залежить від якості управління фінансовими потоками. І незалежно від масштабів та напрямків цих потоків (чи то підвищення якості продукції, чи розроблення її нових видів, нарощування обсягів виробництва, здійснення будь-яких заходів для виходу на нові ринки і так далі) керівництво підприємства має прийняти рішення, за рахунок яких коштів фінансуватиметься той чи інший проект. У більшості випадків власних вільних коштів виявляється недостатньо. Про це свідчать і дані Національного банку України, згідно з якими протягом останніх років спостерігається стабільне значне зростання попиту з боку юридичних осіб на позиковий капітал. Сучасний рівень розвитку фінансово-кредитної системи характеризується розмаїттям джерел та умов фінансування. І якщо характеристиці цих засобів фінансування присвячено досить багато наукових праць1, то побудова оптимального поєднання джерел фінансових ресурсів у кожному конкретному випадку досі залишається нерозв'язаною проблемою. "Що маємо на увазі, коли говоримо про оптимізацію фінансування?"

Річ у тім, що, розглядаючи тему оптимізації фінансування, одні автори мають на увазі пошук оптимального співвідношення позикових і власних засобів фінансування.[2]

А інші — вибір найдешевших зовнішніх джерел фінансування шляхом порівняння ефективної відсоткової ставки.

Аби надати процесу оптимізації фінансування виразнішої структури й упорядкованості, пропонується умовно виділити в ньому два рівні, що містять три елементи. Перший (верхній) рівень включає визначення необхідного обсягу капіталу підприємства, а також його оптимальної структури, тобто найкращого співвідношення власних і позичкових коштів.

На другому (нижньому) рівні здійснюється оптимізація всередині кожної з груп капіталу — власного і позичкового.

З огляду на вищевикладене пропонуємо запровадження терміна "комплексна оптимізація фінансування", під яким слід розуміти проведення тристороннього обгрунтування фінансування діяльності підприємства: оптимізація загальної структури капіталу; оптимізація власного капіталу; оптимізація позичкового капіталу.

Для здійснення оптимізації загальної структури капіталу можуть застосовуватись методи, що базуються на механізмі фінансового важеля. Системне здійснення оптимізації на нижньому рівні дотепер було неможливе через відсутність для цього коректних методів.

Раціоналізація власного капіталу, на наш погляд, відкриває широке поле діяльності не так для економістів, як для юристів і стосується розподілу корпоративних прав між власниками. При цьому очікуваний результат від такої оптимізації полягатиме у головному — у зміні доходу визначених власників, а не прибутковості підприємства в цілому.[1]

Оптимізація ж позикового капіталу викликає більше економічне зацікавлення, оскільки нераціональне використання позикового капіталу знижує економічну ефективність його використання.

Незважаючи на те, що комплексна оптимізація фінансування має охоплювати усі три перелічені аспекти, вона не обов'язково повинна виконуватись поетапно — цей процес може здійснюватися одноразово, в єдиному комплексі.

Але спочатку потрібно проаналізувати підходи, що традиційно застосовуються для оцінки різних варіантів фінансування. Майже усі вони мають такі яскраво виражені недоліки:

— здебільшого береться до уваги лише одна група витрат — плата безпосередньо за використання позикових коштів. Інші витрати, пов'язані із залученням і використанням коштів, при аналізі не враховуються, незважаючи на те, що їхній розмір також може бути досить вагомим;

— при виборі способу фінансування не враховуються часові графіки залучення коштів, платежів за їхнє використання й повернення боргу;

— у самій процедурі вибору раціонального варіанта не використовуються методи оптимізації вартості фінансування.

Спочатку відвернемося від фактора часу і розглянемо сам показник вартості. Вартість фінансування не є показником унітарним. Він містить у собі такі елементи, як:

— плата безпосередньо за використання коштів (f). Це процентні платежі за банківськими кредитами, векселями, облігаціями, дивіденди за акціями тощо;

— додаткові витрати, пов'язані із залученням фінансування, розмір яких залежить від суми коштів, що залучаються (y). Вони можуть включати витрати на страхування застави (у разі, коли вона передбачена), комісію банку, витрати на емісію і поширення цінних паперів та інше;

— додаткові витрати, пов'язані із залученням фінансування, розмір яких не залежить від суми коштів, що залучаються (a), — це витрати на нотаріальне оформлення договору фінансування, придбання або виготовлення бланків цінних паперів та інші витрати, пов'язані з оплатою супутніх послуг.[10]

Різні джерела фінансування мають свою специфіку. Вона знаходить своє відображення і у визначенні перерахованих вище елементів. Характеристику найпоширеніших джерел фінансування наведено в Додатку Г.

Щодо потреби врахування фактора часу, хотілося б зауважити, що на практиці усі витрати, пов'язані з фінансуванням, здійснюються здебільшого не одноразово, а частинами упродовж певного часу. Надходження коштів із зовнішніх джерел також дуже часто розтягнуто в часі і залежить, з одного боку, від потреби в них, а з іншого — від можливості надання їх кредитором.

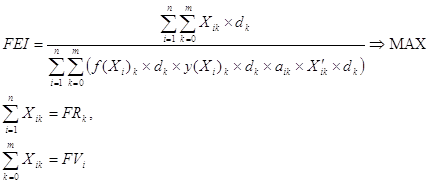

Перераховані недоліки дають нам підстави припускати, що традиційні підходи до оптимізації фінансування не досить коректні, а результати, що можуть бути отримані при їх застосуванні, можуть виявитися помилковими. З огляду на це нами запропоновано модель, в основі якої є критерій оптимальності FЕІ (financing efficiency index) — показник ефективності фінансування:

(3.1)

(3.1)

де FЕІ (financing efficiency index) — показник ефективності фінансування;

![]() — обсяг фінансування, що залучається з i-го джерела в у-ий період часу, грош. од.;

— обсяг фінансування, що залучається з i-го джерела в у-ий період часу, грош. од.;

![]() — прямих виплат за використання коштів, що залучаються з i-го джерела, в у-ий період часу, грош. од.;

— прямих виплат за використання коштів, що залучаються з i-го джерела, в у-ий період часу, грош. од.;

![]() — сума інших виплат, пов'язаних із залученням коштів з i-го джерела, в у-ий період часу, розмір яких залежить від суми коштів, що залучаються, грош. од.;

— сума інших виплат, пов'язаних із залученням коштів з i-го джерела, в у-ий період часу, розмір яких залежить від суми коштів, що залучаються, грош. од.;

![]() — сума інших виплат, пов'язаних із залученням коштів з i-го джерела, в у-ий період часу, розмір яких не залежить від суми коштів, що залучаються, грош. од.;

— сума інших виплат, пов'язаних із залученням коштів з i-го джерела, в у-ий період часу, розмір яких не залежить від суми коштів, що залучаються, грош. од.;

![]() — сума повернення позикових коштів, що залучені з i-го джерела, в у-ий період часу, грош. од.;

— сума повернення позикових коштів, що залучені з i-го джерела, в у-ий період часу, грош. од.;

![]() — коефіцієнт дисконтування для у-го періоду часу;

— коефіцієнт дисконтування для у-го періоду часу;

![]() (financing requirement) — потреба у фінансових ресурсах в k-ий період часу, грош. од;

(financing requirement) — потреба у фінансових ресурсах в k-ий період часу, грош. од;

![]() (financing volume) — можливий обсяг залучення фінансових ресурсів з i-го джерела, грош. од.

(financing volume) — можливий обсяг залучення фінансових ресурсів з i-го джерела, грош. од.

Відповідно до представленої економіко-математичної моделі оптимальним буде таке поєднання джерел фінансування, за якого значення цільової' функції буде максимальним.

Запропонована модель має такі переваги:

— дає змогу здійснювати комплексну оптимізацію фінансування;

— відображає чистий фінансовий результат залучення ресурсів;

— враховує графік руху фінансових потоків і зміну вартості коштів у часі;

— найповніше враховує усі витрати, пов'язані із залученням і використанням фінансування;

— дає змогу робити оцінку при будь-якому типі та будь-якій кількості джерел фінансування;

— дає можливість аналізувати й порівнювати різні варіанти фінансування, структуру вартості кожного варіанта, окремі елементи вартості кожного джерела тощо.

Для демонстрації можливості й економічної доцільності практичного застосування запропонованої моделі розглянемо умовний приклад.

У конкуруючих компаній А і Б з'явилася потреба у придбанні однакових нових виробничих ліній у компанії В вартістю 300 тис. грош. од. Причому компанія В пропонує два можливих варіанти придбання.

Перший варіант: фінансовий лізинг терміном на три роки. За умовою контракту лізингу наприкінці кожного року компанія-орендар повинна сплачувати на користь компанії В лізингові платежі розміром 150 тис. грош. од. (f(х) + х'). По закінченні терміну контракту устаткування переходить у власність орендаря.

Другий варіант: покупка устаткування зі 100 %-ною передоплатою.

Компанія А через відсутність власних фінансових ресурсів на здійснення покупки уклала договір лізингу.

Оскільки компанія Б також не мала у своєму розпорядженні достатньої суми власних коштів для придбання устаткування, її керівництво уклало контракт на довгострокове банківське кредитування. Згідно з цим договором компанія Б отримує кредит у 300 тис. грош. од. (х) терміном на три роки. Річна процентна ставка становить 21 % (f(х)), комісія банку (разовий платіж при отриманні кредиту) — 1,5 % від суми кредитування (у (x)), нотаріальні послуги — 1,5 тис. грош. од. (a), графік повернення кредиту —- вільний. Керівництво компанії Б вважає, що компанія буде здатна повернути 100 тис. грош. од. кредиту наприкінці другого року (х'2) і 200 тис. грош. од. — наприкінці третього (х'3).

Треба порівняти ефективність фінансування проекту придбання виробничої лінії компанією А й компанією Б.

Порівняння значень показника РЕІ для двох схем фінансування дає можливість зробити висновок: незважаючи на те, що сума "переплати" за устаткування у компанії Б більша, ніж у компанії А (6 000 + 63 000 + 63 000 +

+ 42 000 = 174 000 грош. од. проти 150 000 х 3 - 300 000 = 150 000 грош. од.), саме компанія Б у цьому випадку фінансується ефективніше, тому що FЕІБ > FЕІА (0,926 > 0,896). Така різниця в оцінках зумовлена урахуванням у показнику FЕІ графіків руху фінансових потоків, а також урахуванням інших витрат, що мають місце при фінансуванні.[21]

Отже, практичне застосування запропонованої моделі дає змогу вибрати оптимальне для кожної конкретної ситуації поєднання джерел фінансування і має такі переваги:

— дає змогу здійснювати комплексну оптимізацію фінансування;

— відображає чистий фінансовий результат залучення ресурсів;

— враховує графік руху фінансових потоків і зміну вартості коштів у часі;

— найповніше враховує всі виграти, пов'язані із залученням і використанням фінансування;

— дає змогу робити оцінку при будь-якому типі і будь-якій кількості джерел фінансування,

— дає можливість аналізувати і порівнювати різні варіанти фінансування, структуру вартості кожного варіанта, окремі елементи вартості кожного джерела та ін.

Однак, практична діяльність вітчизняних підприємств здійснюється в умовах досить нестабільного зовнішнього середовища, і в разі довгострокового фінансування має місце зміна деяких умов (розмірів процентних ставок, розмірів додаткових витрат й інше). Тому майбутнє вивчення розглянутої проблеми має бути спрямоване на прогнозування стану фінансового ринку та його інструментів і подальше врахування цих прогнозів у динамічній моделі.

3.2.Роль позичкового капіталу, як невід’ємної складової розвитку

підприємства

Крім власних фінансових ресурсів підприємство має можливість на безоплатній основі протягом певного періоду використовувати для свого розвитку кошти, що прирівнюються до власних - стійкі пасиви.

Під стійкими пасивами розуміють постійну заборгованість підприємства перед робітниками, бюджетом та позабюджетними фондами, що обумовлена періодичністю виконання цих зобов'язань та постійним утворенням коштів для їх покриття. В якості стійких пасивів може розглядатися лише нормальний поточний обсяг заборгованості, в межах, що не перевищують встановлені терміни проведення розрахунків.[16]

Формування цього джерела коштів підприємства пов'язане з тим, що в складі виручки передбачається певна частка на проведення розрахунків з робітниками, бюджетом та позабюджетними фондами. Але оскільки ці розрахунки проводяться періодично (в означені терміни) грошові кошти не витрачаються, а нагромаджуються підприємством. До встановленого терміну розрахунків сформований обсяг стійких пасивів поряд з іншими джерелами капіталу знаходиться в обігу підприємства. При рівномірному процесі формування обсяг використання цього джерела капіталу дорівнює 50% від максимального обсягу нагромадження стійких пасивів, що відповідає обсягу зобов'язань, які виконуються одноразово. [14]

Тимчасова потреба в додатковому фінансуванні задовольняється за рахунок позикових ресурсів, що дозволяє підприємствам найбільш ефективно використовувати власні обігові кошти. Оскільки потреба в коштах з часом змінюється, її забезпечення тільки за рахунок власних коштів з економічної точки зору є недоцільним. Застосування лише власних коштів для фінансування діяльності обумовило б необхідність їх формування з розрахунку на максимальну потребу, що призвело б до уповільнення швидкості обертання обігових коштів та зниження ефективності їх використання.

Ринкові умови господарювання породжують об‘єктивну необхідність використання суб‘єктами підприємницької діяльності позичених фінансових ресурсів поряд із власними коштами, які є у їх розпорядженні, тобто поряд зі статутними, резервними, амортизаційними і іншими фондами цільового призначення. За питомою вагою перше місце серед позичених ресурсів у більшості підприємств займає банківський кредит.

Крім банківського кредиту, у складі позичених фінансових ресурсів підприємства всіх галузей народного господарства значне місце посідає кредиторська заборгованість усіх видів, яка виникає у розрахунках з іншими юридичними і фізичними особами, постачальниками, покупцями, бюджетом, організаціями соціального страхування, позабюджетними фондами, а також у розрахунках з робітниками і службовцями підприємства. Закон України “Про оподаткування прибутку підприємств” кваліфікує частину кредиторської заборгованості, залученої до складу позичених фінансових ресурсів, як товарний кредит і кредит під цінні папери, що засвідчують відносини позики. Вони являють собою дві форми поза банківського кредиту.

Банківський кредит – це закономірне явище ринкової економіки, притаманне нормальному і ефективному функціонуванню господарюючих суб‘єктів.

Необхідність кредиту як джерела фінансування ресурсів підприємств визначається характером кругообігу і обігу основних коштів. Відомо, що в процесі кругообігу і обігу основних коштів підприємств постійно переходять з однієї функціональної форми в іншу: спочатку з грошової форми вони переходять у продуктивну, потім набувають товарної форми і знову грошової. Інакше не може відбуватися процес виробництва та реалізації продукції, процес відтворення.

Розміри чистого прибутку, що реінвестується, визначаються пропорціями між розподілом отриманого чистого прибутку на частину, що споживається та нагромаджується власником у поточному періоді. Основним фактором, що визначає цю пропорцію є дивідендна політика підприємства.

Потреба підприємств у кредиті виникає у зв'язку з:

- необхідністю створення сезонних запасів матеріальних цінностей або здійснення сезонних витрат;

- виникненням ускладнень зі своєчасним розрахунком з постачальниками товарів та виконанням інших фінансових зобов'язань при затримці надходження грошових коштів за реалізовані товари (послуги) або у зв'язку з іншими недоліками в господарсько-фінансовій діяльності підприємства;

- здійснення інвестиційної діяльності, пов'язаної з новим будівництвом, проведенням реконструкції матеріально-технічної бази, закупівлею нового обладнання тощо.

Використання різних форм кредитування підприємства дозволяє прискорити рух грошових та матеріальних ресурсів підприємства шляхом забезпечення своєчасних розрахунків, перерозподілу коштів, що дозволяє підприємству максимально ефективно здійснювати свою господарсько-фінансову діяльність.

Залучення позичкових ресурсів для фінансування інвестиційної діяльності підприємства створює умови для скорочення термінів вводу в експлуатацію нових основних фондів підприємства та зниження термінів окупності інвестицій.

Використання позичкових ресурсів дозволяє збільшити обсяги діяльності підприємства, а також, незважаючи на платність позикових ресурсів, підвищити прибутковість власного капіталу підприємства.

3.3.Удосконалення політики формування позичкових коштів підприємства

Одним із напрямів поліпшення способів та ефективності залучення кредитного капіталу суб’єктами економічної діяльності в Україні є розроблення на державному рівні рекомендаційних методик оцінки ефективності джерел залучення кредитних ресурсів, а на рівні підприємств – внутрішніх нормативних методик, адаптованих до особливостей діяльності того чи іншого суб’єкта економічної діяльності. Методики повинні розроблятися на базі алгоритму:

1. Спочатку потрібно оцінити здатність підприємства виконати в подальшому кредитні зобов’язання.

2. Виявити потенційні способи залучення кредитного капіталу.

3. Оцінити ефективність способів залучення кредитного капіталу.

4. Оцінити варіанти диверсифікації способів залучення кредитного капіталу.

5. Проаналізувати результати упровадження стратегії залучення кредитного капіталу

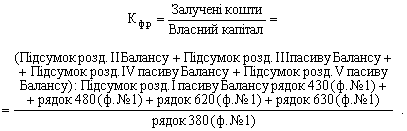

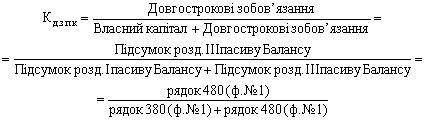

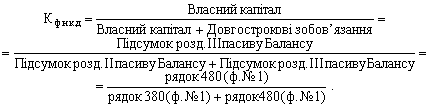

Також важливою є розробка системи критеріїв, з допомогою яких фінансист може оцінити переваги та недоліки залучення позичкового капіталу, зовнішніх та внутрішніх джерел фінансування. До типових критеріїв можна віднести такі:

1. Прибуток та рентабельність. Слід розрахувати, як вплине та чи інша форма фінансування на результати діяльності підприємства. При цьому потрібно виходити з того, що рентабельність активів підприємства має перевищувати вартість залучення капіталу, а також враховувати, що зростання частки заборгованості в структурі капіталу в окремих випадках може привести до підвищення прибутковості підприємства, а в інших – до її зниження.

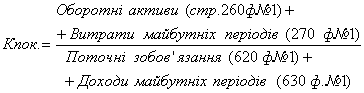

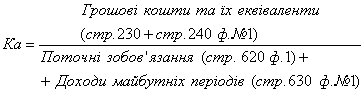

2. Ліквідність. Фінансист має розрахувати, як вплине форма фінансування на рівень теперішньої та майбутньої платоспроможності підприємства.

3. Незалежність. Вдаючись до тієї чи іншої форми фінансування, слід прогнозувати як це вплине на рівень автономності і самостійності підприємства при використанні коштів, на збереження інформаційної незалежності та контроль над підприємством у цілому. Крім цього, необхідно виявити можливі ризики, зокрема, ризик порушення структури капіталу.

4. Накладні витрати, пов’язані із залученням коштів. Наприклад, емісійні витрати на обов’язкові аудиторські перевірки, на обов’язкову публікацію звітності в засобах масової інформації.

5. Мінімізація оподаткування. Доцільно вибирати таку форму фінансування, яка дасть найбільший ефект з точки зору зменшення податкових платежів. Податковий фактор слід розглянути у контексті його впливу на вартість залучення капіталу в цілому.

6. Об’єктивні обмеження. Відсутність кредитного забезпечення, необхідною для залучення позичок, низький рівень кредитоспроможності, законодавчі обмеження щодо використання тієї чи іншої форми фінансування, договірні обмеження тощо.

7. Максимізація вартості власників. Відповідно до цього критерію всі рішення менеджменту підприємства, в тому чисті у сфері фінансування, мають спрямовуватися на досягнення головної мети діяльності суб’єкта господарювання – максимізації доходів власника . Цього можна досягти або на основі збільшення прибутковості та дивідендних виплат, або забезпечивши зростання вартості корпоративних прав підприємства.

Для того, щоб процес управління позиковими ресурсами був якомога ефективнішим, підприємство повинно дотримуватися таких основних принципів:

1. Цільовий характер залучення позикових ресурсів.

2. Оптимізація розміру потреби в кредиті та термінів його використання.

3. Оптимізація співвідношення позикових та власних джерел фінансування розвитку підприємства.

4. Забезпечення ефективності використання позикових ресурсів не нижче їх вартості.

5. Забезпеченість позикових ресурсів наявними активами підприємства у всіх формах.

6. Виконання умов залучення позикових ресурсів стосовно сплати позикових ресурсів (або інших передбачених договором платежів) та повернення суми боргу в зазначені терміни та в повному обсягу.

Для того, щоб посісти своє місце на ринку й успішно працювати, підприємство має враховувати багато чинників, що впливають на його діяльність, планувати й прогнозувати власні кроки . Звичайно, досить важливе значення має професійна діяльність маркетингової служби підприємства. Також не останню роль відіграє формування інформаційної бази управління позиковими ресурсами, яке потребує моніторингу ринку позикових ресурсів. Ще одним із головних резервів поліпшення параметрів діяльності підприємства є підвищення рівня кваліфікації фахівців, відповідальних за управління фінансами підприємства, і розробка якісно нових підходів до організації роботи фінансових служб саме у сфері фінансування .[9]

Отже, удосконалення політики управління позиковими фінансовими ресурсами підприємства слід розглядати як один із головним чинників підвищення ефективності будь – якої виробничо – господарської діяльності. Від цього залежить поліпшення позицій підприємства в конкурентній боротьбі, його стабільне функціонування та динамічний розвиток. Головна спрямованість реорганізації управління фінансовими ресурсами підприємства полягає в оптимізації використання ресурсів підприємства. Система управління фінансовими ресурсами підприємства вважається досить ефективною лише у тому випадку, коли вона дає змогу не лише раціонально використовувати наявні ресурси, а й забезпечувати активний системний пошук можливостей подальшого розвитку підприємства.

ВИСНОВОК

Фінансова діяльність підприємства має бути спрямована на забезпечення систематичного надходження й ефективного використання фінансових ресурсів, дотримання розрахункової і кредитної дисципліни, досягнення раціонального співвідношення власних і залучених коштів, фінансової стійкості з метою ефективного функціонування підприємства.

Саме цим зумовлюється необхідність і практична значущість систематичної оцінки фінансового стану підприємства, якій належить суттєва роль у забезпеченні його стабільного фінансового стану.

В роботі було досліджено еволюцію поглядів на суть капіталу підприємств, охарактеризовано значення власного капіталу в діяльності підприємств, проаналізовано тенденції капіталоутворення та особливості формування структури власного капіталу підприємств в сучасних умовах, а також проведено структуризацію процесу оптимізації фінансування діяльності підприємства, проаналізовано найпоширеніші джерела фінансування, Запропоновано економіко-математичну модель, що дає змогу оптимізувати структуру джерел фінансування діяльності підприємства за критерієм вартості.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1. Закон України “Про бухгалтерський облік та фінансову звітність в Україні” від 16.07.1999 р. №996-ХІV із змінами і доповненнями, внесеними Законами України від 11.05.2000 р. №1707-ІІІ, від 08.06.2000 р. №1829-ІІ.

2. Балабанов И. Т. Основы финансового менеджмента. — М.: Финансы и статистика – 1998 –с 54-118.

3. Бандурка О.М., Коробов М.Я. Фінансова діяльність підприємства: Підруч. для студ. вищ. навч. закл., що навч. за освітньо-проф. програмою спеціаліста зі спец."Фінанси", "Банківська справа":"Облік і аудит". — 2.вид., перероб. і доп. — К.: Либідь, 2003. — 384 с.

4. Бланк И.А. Управление формированием капитала. – К.:Ника-Центр. – 2000. – с.12.

5. Блауг М. Экономическая мысль в ретроспективе. – М.:Дело Лтд. – 1994. – с.167

6. Воробйов Ю.М. Формування власного фінансового капіталу підприємства//Фінанси України. – 2002. - №3 – с.36-40

7. Довбня С.Б Модель комплексної оптимізації фінансування підприємства // Фінанси підприємств. – 2006,№5.

8. Зятковський І.В. Фінанси підприємств: Навч. посіб. для студ. екон. спец. вищ. навч. закл.. — К.: Кондор, 2003. — 364 с.

9. Костирко Л.А. Формування механізму фінансової стратегії сталого розвитку підприємства.Автореферат дисертації на здобуття наукового ступеня доктора економічних наук. – Донецьк : ІЕП НАН України. – 2004.

10. Мамрак О.Н. Бюджетирование как прогрессивный способов повышения эффективности работы предприятия//Економіка, фінанси, право – 2003. - №8 – с.17-18.

11. Марченко А.А. Аналіз джерел формування фінансових ресурсів// Фінанси України – 2002 - №9 – с.102-108.

12. Маршалл А. Принципы экономической науки // Пер. с англ. – М.:”Прогрес” – 1993 – с.193.

13. Петрович И.М. Атаманчук Р.П. Производственная мощность и экономика предприятия. – М.: ИНФРА-М 1990. – 298 с.

14. Петряєва З.Ф. Фінансовий аналіз діяльності підприємства: Навч. посіб. / Харківський держ. економічний ун-т. — Х.: ХДЕУ, 2002. — 164 с.

15. Плисак В.Й. Управління ризиком фінансової стійкості підприємства // Фінанси України - №1, 2001 р. с 67 – 72.

16. Порохня В.М. Методика оптимізації структури капіталу в КІС динамічного управління потоками // Держава та регіони. Серія: Економіка та підприємництво. – 2004,№3

17. Слав’юк Р.А. Структурування власного капіталу підприємств України // Фінанси України -№8,2005р

18. Хикс Дж.Р Стоимость и капитал – М.: ”Прогрес” – 1993 – с.79.

19. Хрипач В.Я.Экономика предприятия. – Минск: Лата, 2004. – 254 с.

20. Шевцова О.Й. Управління вартісно-ризиковими чинниками та часовими аспектами фінансування потреб у капіталі підприємств // Фінанси України – 2006,№3.

21. Шиян Д.В., Строченко Н.І. Фінансовий аналіз: Навч. посібник. — К.: А.С.К., 2003. — 229 с.

Похожие работы

... · фазу економічного розвитку системи; · стадію життєвого циклу підприємства. Фаза економічного циклу розвитку економічної системи є базовим зовнішнім чинником, що впливає на фінансову стійкість підприємства. Залежно від фази економічного розвитку системи будуть різними темпи реалізації продукції, виробництва, їх співвідношення, рівень інвестицій підприємства у товарні запаси, доходів підприє ...

... ім роком). А от рентабельність виробництва збільшилася на 0,4% та 6,1% (при відношенні 2009 року до 2005 та до 2008 року). 2. Аналіз використання виробничого потенціалу підприємства ВАТ «Жовтоводський хлібозавод» за період 2005–2009 рр. 2.1 Аналіз ефективності використання основних виробничих фондів ВАТ «Жовтоводський хлібозавод» за період 2005–2009 рр. Для характеристики динаміки та ...

... його ринкової вартості. 4.2 Дії спрямовані на підвищення ефективності використання фінансового потенціалу Для встановлення фінансової рівноваги та відновлення потенціалу підприємства треба здійснити деякі заходи: 1. Своєчасно зробити діагностику економічного потенціалу і вжити необхідні превентивні заходи по попередженню фінансової кризи. Ця задача реалізується шляхом здійснення пості ...

... великі прибутки;РОЗДІЛ 3 ВИЯВЛЕННЯ АЛЬТЕРНАТИВ РОЗВИТКУ ПІДПРИЄМСТВА ТА ОБГРУНТУВАННЯ ДОЦІЛЬНОСТІ ЇХ РЕАЛІЗАЦІЇ 3.1 Концепція та економічне обгрунтування напрямку розвитку ТОВ „Класс-Лайн” Основну стратегічна концепцію розвитку підприємства ТОВ „Класс-Лайн” побудуємо на основі маркетингової стратегії „нішерів”, яка є однією з провідних маркетингових стратегій та за класифікацією М.Портера ...

0 комментариев