Навигация

По періоду проведення виділяють попередній, поточний і ретроспективний фінансовий аналіз

4. По періоду проведення виділяють попередній, поточний і ретроспективний фінансовий аналіз.

Попередній фінансовий аналіз пов'язаний з вивченням умов фінансової діяльності в цілому або здійснення окремих фінансових операцій підприємства (наприклад, оцінка власної платоспроможності при необхідності отримання крупного банківського кредиту).

Поточний (або оперативний) фінансовий аналіз проводиться в процесі реалізації окремих фінансових планів або здійснення окремих фінансових операцій з метою оперативної дії на результати фінансової діяльності. Як правило він обмежується коротким періодом часу.

Подальший (або ретроспективний) фінансовий аналіз здійснюється підприємством за звітний рік (місяць, квартал), базується на звітних матеріалах статистичного і бухгалтерського обліку[11].

В цілому аналітичні задачі всіх видів аналізу є конкретизацією цілей аналізу з урахуванням організованих, інформаційних, технічних і методологічних можливостей проведення цього аналізу, що сприяє зростанню інформованості адміністрації підприємства і інших користувачів економічної інформації (суб'єктів аналізу) про стан об'єктів, що цікавлять.

Економічні умови, в яких підприємства здійснюють свою діяльність, сьогодні конкретним чином змінилися. Попередні роки були порівняно стабільні, прогнозовані, але зараз в країні важка економічна ситуація і раціональне управління фінансовим потенціалом підприємства це життєво важлива необхідність.

Основою стабільного положення підприємства є його фінансова стійкість - це такий стан розподілу і використовування фінансових ресурсів, який забезпечить безперервну фінансову рівновагу грошових потоків і розвиток підприємства в умовах допустимого рівня ризику.

До числа найвірогідніших причин, обумовлюючих, нестійкий фінансовий стан слід віднести:

- незадовільну структуру майна підприємства;

- падіння ступеня ліквідності;

- виробництво продукції невисокої якості;

- значна частка простроченої дебіторської і кредиторської заборгованості;

- невисокий рівень власних джерел;

- порушення фінансової рівноваги, а відповідно нестабільність забезпечення фінансовими ресурсами підприємства;

- нераціональна структура і співвідношення активів і пасивів;

- низький рівень використовування виробничих потужностей.

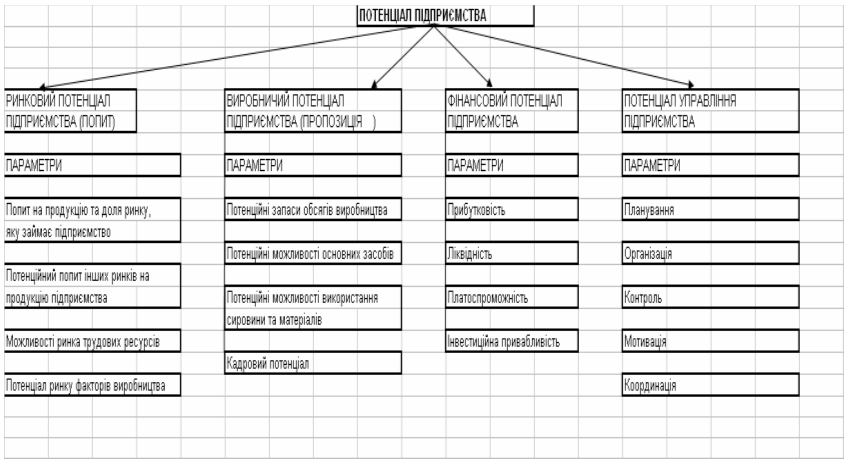

По суті стратегію управління фінансовим потенціалом слід визначати як систему цілей і перспективних дій на основі створення і реалізації підходів і інструментів фінансового менеджменту. Дана система є сукупністю планів отримання, накопичення і розподілу фінансових ресурсів.

Основною метою управління фінансовим потенціалом є оптимізація фінансових потоків з метою максимального збільшення позитивного фінансового результату. Для цього підприємство повинне розробляти і ефективно застосовувати відповідні стратегії фінансування.

Під стратегією по управлінню фінансовим потенціалом підприємства слід розуміти комплекс заходів по управлінню фінансовими ресурсами господарюючого суб'єкта з метою отримання економічної вигоди і забезпечення безперервного виробничого процесу[6].

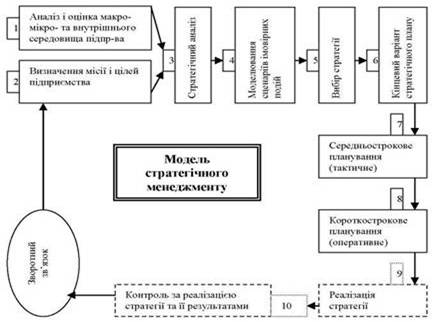

Механізм формування стратегії управління фінансовим потенціалом ділиться на ряд етапів:

- аналіз і виділення із загальної стратегії розвитку підприємства пріоритетів при формуванні стратегії управління фінансовим потенціалом;

- розробка цільових орієнтирів, в основі яких лежать наступні процедури: аналіз і прогноз фінансово-економічного стану зовнішнього середовища, аналіз внутрішнього середовища підприємства, виявлення сильних і слабких сторін;

- адаптація до умов зовнішнього середовища;

- визначення основних напрямів формування, накопичення, розподіли ресурсів і пошук нових джерел позикового фінансування;

- формування елементів стратегії управління фінансовим потенціалом (планування і контроль фінансових потоків і ресурсів, організаційно-правове оформлення, вибір фінансових інструментів, аналіз і оцінка фінансових ризиків, податкове планування);

- розробка і реалізація стратегії управління фінансовим потенціалом в рамках стратегічних планів;

- аналіз і контроль стратегії управління фінансовим потенціалом;

- використовування результатів аналізу для конкретизації стратегічних напрямів розвитку підприємства.

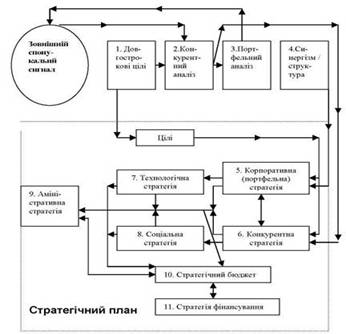

Формування стратегії управління фінансовим потенціалом повинне включати діагностику і прогнозування фінансового потенціалу підприємства, стратегічне і тактичне планування, вибір ефективних фінансових інструментів, зокрема в рамках ухвалюваних інвестиційних рішень, управління фінансовими ризиками, податкове планування.

Необхідно відзначити, що вказані елементи стратегії управління фінансовим потенціалом зрештою визначають конкурентоспроможність будь-якого підприємства, що має на своїй меті підвищення позитивного економічного ефекту. Досягнення саме цієї мети і повинна забезпечити в перспективі система менеджменту в цілому.

У найзагальнішому вигляді визначення стратегії управління фінансовим потенціалом складається з трьох складових: використовування банківських інструментів фінансування, організація облігаційної позики і організація додаткової емісії акцій.

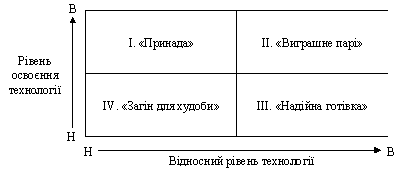

Кожний з вказаних інструментів має відомі переваги і недоліки по відношенню один до одного. Необхідно відзначити, що потенційна можливість використовування конкретного виду фінансування багато в чому визначається рівнем розвитку, на якому знаходиться господарюючий суб'єкт.

Основою нормального функціонування будь-якого підприємства є наявність достатнього об'єму фінансових ресурсів, що забезпечують можливість задоволення виникаючих потреб підприємства для поточної діяльності і розвитку.

Похожие работы

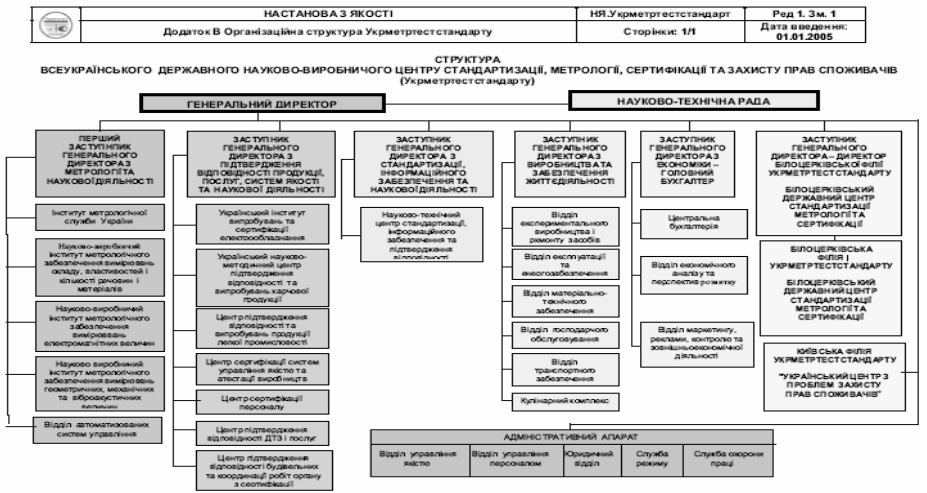

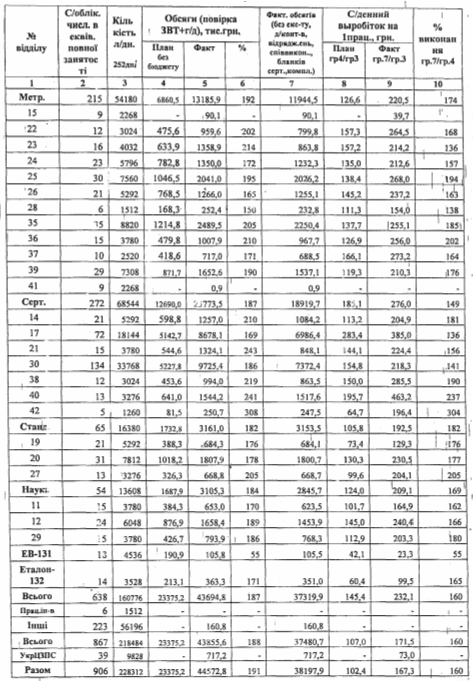

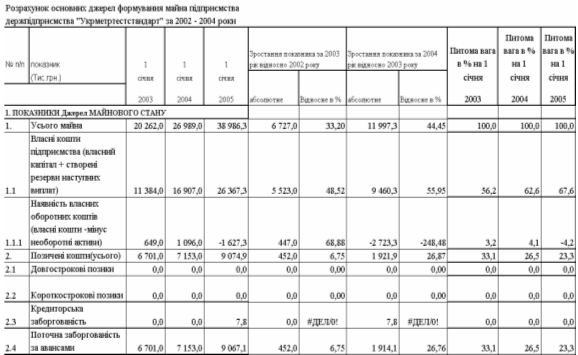

... банків Поточна заборгованість за довгостроковими зобов’язаннями ). Суттєво же впливаючих на господарську діяльність змін у інших пунктах не відбулося. 5.Внутрішній механізм підприємства. Внутрішня економічна політика підприємства Проведення управлінського аналізу розбивається на три основних етапи: По-перше відбувається аналіз організаційної і виробничої структури підприємства і рентабельності ...

... іал, що для підприємства, яке включає в себе науководослідні інститути, є резервом для подальшого нарощування інтегрального потенціалу підприємства. РОЗДІЛ 3 ОБГРУНТУВАННЯ СТРАТЕГІЇ ПІДВИЩЕННЯ ЕФЕКТИВНОСТІ ВИКОРИСТАННЯ ПОТЕНЦІАЛУ ПІДПРИЄМСТВА “УКРМЕТРТЕСТСТАНДАРТ” 3.1 Інноваційний потенціал підприємства як основа його розвитку Комплексною характеристикою спроможності підприємства до ...

... ім роком). А от рентабельність виробництва збільшилася на 0,4% та 6,1% (при відношенні 2009 року до 2005 та до 2008 року). 2. Аналіз використання виробничого потенціалу підприємства ВАТ «Жовтоводський хлібозавод» за період 2005–2009 рр. 2.1 Аналіз ефективності використання основних виробничих фондів ВАТ «Жовтоводський хлібозавод» за період 2005–2009 рр. Для характеристики динаміки та ...

... стратегія є визначальною серед інших функціональних стратегій. Маркетингова стратегія визначає найефективніші маркетингові заходи, які забезпечують реалізацію корпоративної, конкурентних і функціональних стратегій підприємства. Йдеться про способи просування товару на відповідні ринки, товарну і цінову політику, канали розподілу товару, форми стимулювання збуту, організацію рекламних кампаній ...

0 комментариев