Навигация

Економічні стратегії підприємства, доходи інвестора

Міністерство освіти і науки України

Національний університет харчових технологій

Кафедра менеджменту

Контрольна робота

з дисципліни: “Корпоративне управління”

Виконала:

студентка 6 курсу

(з. ф. н) спеціальність МЗЕД

Вишняк Антоніна

Перевірив:

Викладач

Березянко Тамара Володимирівна

Київ - 2009

Тема. Аналіз та оцінювання акцій та облігацій

Задача 1.

За привілейованою акцією щорічно виплачують дивіденди в розмірі (за даними таблиці 1). Необхідно знайти вартість цієї акції, якщо мінімально приваблива ставка доходності для інвестора складає (за даними таблиці).

Таблиця 1. Вихідні дані та розрахунок вартості акції

| Варіант/показник | 1 |

| Розмір дивідендів | 12 |

| Ставка доходності | 14 |

| Ставка доходності у десятковому дробі | 0,14 |

| Вартість акції | 85,71 |

За привілейованою акцією щорічно виплачують дивіденди в розмірі 12 грн. Необхідно знайти вартість цієї акції, якщо мінімально приваблива ставка доходності для інвестора складає 14%.

Вартість акції = Розмір дивідендів/Мінімально приваблива ставка доходності у десятковому дробі [1]

Якщо ставка дисконтування r = 14%, то маємо:

V=12/0,14= 85,71 грн.

Таким чином вартість акції дорівнює 85,71 грн.

Задача 2.

Розрахуйте ставку доходності акції за наступними даними.

Таблиця 2. Вихідні дані для розрахунку внутрішньої норми доходності акції

| Варіант/показник | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Розмір дивідендів | 12 | 20 | 18 | 19 | 17 | 14,5 | 15 | 14 | 20 | 16 |

| Вартість акції | 70,0 | 82,0 | 94,0 | 100 | 80 | 76 | 84 | 96 | 88 | 62 |

Таблиця 3. Розрахунок внутрішньої норми доходності

| Варіант/показник | 1 |

| Розмір дивідендів | 12 |

| Вартість акції | 70 |

| Внутрішня норма доходності | 17,14 |

Іноді виникає обернене завдання: оцінити треба внутрішню норму дохідності, коли ми знаємо ринкову вартість акції.

Тоді:

НД (внутрішня норма доходності) = Величина дивідендів/ Ринкова вартість акції [2]

НД = 12/70 * 100% = 17,14%.

Доходність для інвестора має два варіанти:

за рахунок перепродажу у разі підвищення курса акцій.

Доходність від перепродажу = купівля за ціною Р1 - продаж за ціною Р2;

за рахунок дивідендів, отриманих за період володіння акцією.

Аналізуючи ефективність інвестування в акції, зазвичай мають справу із середньозваженою дохідністю.

Задача 3.

Виходячи із попередніх статистичних даних про дохідність акції та виплату дивідендів, розрахуємо дохідність за минулі періоди та оцінимо очікувану дохідність.

Таблиця 4. Вихідні дані для розрахунку очікуваної доходності акції

| Варіант | Період | Ціна акції Р1 | Дивіденди |

| 1 | 0 | 50 | - |

| 1 | 55 | 14 | |

| 2 | 52 | 15 | |

| 2 | 0 | 48 | - |

| 1 | 56 | 10 | |

| 2 | 54 | 12 | |

| 3 | 0 | 214 | - |

| 1 | 234 | 56 | |

| 2 | 228 | 54 | |

| 4 | 0 | 55 | - |

| 1 | 52 | 12 | |

| 2 | 48 | 12 | |

| 5 | 0 | 326 | - |

| 1 | 340 | 55 | |

| 2 | 342 | 52 | |

| 6 | 0 | 564 | - |

| 1 | 578 | 56 | |

| 2 | 588 | 54 | |

| 7 | 0 | 48 | - |

| 1 | 56 | 6 | |

| 2 | 54 | 4 | |

| 8 | 0 | 55 | - |

| 1 | 52 | 10 | |

| 2 | 48 | 11 | |

| 9 | 0 | 630 | - |

| 1 | 632 | 56 | |

| 2 | 654 | 54 | |

| 10 | 0 | 50 | - |

| 1 | 55 | 8 | |

| 2 | 52 | 11 |

Таблиця 5. Розрахунок очікуваної доходності акції

| Варіант | Період | Ціна акції Р1 | Дивіденди | Доходність акцій у відповідному періоді | Очікувана доходність акції |

| 1 | 0 | 50 | - | 0,2991 | |

| 1 | 55 | 14 | 0,3800 | ||

| 2 | 52 | 15 | 0,2182 |

В першому періоді дохідність становитиме:

Д1 = (55 - 50 + 14) /50 = 0,3800 або 38%.

Д2= (52 - 55 + 15) /55 = 0,2182 або 21,82%.

Тоді сподівана дохідність буде визначена як середня величина за 2 періоди і становитиме:

Дс = (0,3800 + 0,2182) /2 = 0,2991 або 29,91%.

Задача 4.

Оцінити вартість V трирічної облігації номіналом N грн. з купонною ставкою K річних, якщо купонні виплати здійснювались 1 раз на рік, за ставкою дисконтування r% річних.

Таблиця 6. Вихідні дані для оцінки трирічної облігації

| Варіант | N (номінал облігації, грн) | K (річна купонна ставка,%) | r (річна ставка дискон-тування,%) |

| 1 | 1200 | 6 | 10 |

| 2 | 900 | 8 | 12 |

| 3 | 750 | 10 | 14 |

| 4 | 500 | 12 | 16 |

| 5 | 1100 | 4 | 18 |

| 6 | 1500 | 8 | 20 |

| 7 | 2000 | 6 | 14 |

| 8 | 1800 | 10 | 12 |

| 9 | 600 | 12 | 10 |

| 10 | 400 | 4 | 8 |

Таблиця 7. Оцінка вартості трирічної облігації

| Варіант | N (номінал облігації, грн) | K (річна купонна ставка,%) | Річні купонні виплати, грн | r (річна ставка дискон-тування,%) | Коефіціент дисконтування | Оцінка вартості трирічної облігації, грн |

| 1 | 1200 | 6 | 72 | 10 | 1,1 | 1287,3 |

Оцінити вартість трирічної облігації номіналом 1200 грн. з річною купонною ставкою 6% за таких умов:

Ставка дисконтування r = 10% річних

За класичною формулою маємо: 2 3

V= 72/1,1 +72/1,1 + (1200 + 72) /1,1 = 1287,3 грн.

Купонна ставка вища від ринкової норми доходності, це преміальна облігація і її треба продавати вище номіналу. [3]

Остання цифра залікової книжки - 2.

Тема. Аналіз та оцінювання акцій та облігаційЗадача 1.

За привілейованою акцією щорічно виплачують дивіденди в розмірі (за даними таблиці 1). Необхідно знайти вартість цієї акції, якщо мінімально приваблива ставка доходності для інвестора складає (за даними таблиці).

Таблиця 1. Вихідні дані та розрахунок вартості акції

| Варіант/показник | 2 |

| Розмір дивідендів | 20 |

| Ставка доходності | 8 |

| Ставка доходності у десятковому дробі | 0,08 |

| Вартість акції | 250,00 |

За привілейованою акцією щорічно виплачують дивіденди в розмірі 20 грн. Необхідно знайти вартість цієї акції, якщо мінімально приваблива ставка доходності для інвестора складає 8%.

| Вартість акції = Розмір дивідендів / Мінімально приваблива ставка доходності у десятковому дробі |

Якщо ставка дисконтування r = 8%, то маємо:

V= 20/0,08 = 85,71 грн.

Таким чином вартість акції дорівнює 250 грн.

Задача 2.

Розрахуйте ставку доходності акції за наступними даними.

Таблиця 2. Вихідні дані для розрахунку внутрішньої норми доходності акції

| Варіант/показник | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Розмір дивідендів | 12 | 20 | 18 | 19 | 17 | 14,5 | 15 | 14 | 20 | 16 |

| Вартість акції | 70,0 | 82,0 | 94,0 | 100 | 80 | 76 | 84 | 96 | 88 | 62 |

Таблиця 3. Розрахунок внутрішньої норми доходності

| Варіант/показник | 2 |

| Розмір дивідендів | 20 |

| Вартість акції | 82 |

| Внутрішня норма доходності | 24,39 |

Іноді виникає обернене завдання: оцінити треба внутрішню норму дохідності, коли ми знаємо ринкову вартість акції. Тоді:

| НД (внутрішня норма доходності) = Величина дивідендів/ Ринкова вартість акції |

НД = 20/82 * 100% = 24,39%.

Доходність для інвестора має два варіанти:

за рахунок перепродажу у разі підвищення курса акцій.

Доходність від перепродажу = купівля за ціною Р1 - продаж за ціною Р2;

за рахунок дивідендів, отриманих за період володіння акцією.

Аналізуючи ефективність інвестування в акції, зазвичай мають справу із середньозваженою дохідністю.

Задача 3.

Виходячи із попередніх статистичних даних про дохідність акції та виплату дивідендів, розрахуємо дохідність за минулі періоди та оцінимо очікувану дохідність.

Таблиця 4. Вихідні дані для розрахунку очікуваної доходності акції

| Варіант | Період | Ціна акції Р1 | Дивіденди |

| 2 | 0 | 48 | - |

| 1 | 56 | 10 | |

| 2 | 54 | 12 |

Таблиця 5. Розрахунок очікуваної доходності акції

| Варіант | Період | Ціна акції Р1 | Дивіденди | Доходність акцій у відповідному періоді | Очікувана доходність акції |

| 2 | 0 | 214 | - | 0,2801 | |

| 1 | 234 | 56 | 0,3551 | ||

| 2 | 228 | 54 | 0, 2051 |

В першому періоді дохідність становитиме:

Д1 = (234 - 214 + 56) / 214 = 0,3551 або 35,51%.

Д2= (228 - 234 + 54) / 234 = 0, 2051 або 20,51%.

Тоді сподівана дохідність буде визначена як середня величина за 2 періоди і становитиме:

Дс = (0,3551+0, 2051) /2= 0,2801 або 28,01%.

Задача 4.

Оцінити вартість V трирічної облігації номіналом N грн. з купонною ставкою K річних, якщо купонні виплати здійснювались 1 раз на рік, за ставкою дисконтування r % річних.

Таблиця 6. Вихідні дані для оцінки трирічної облігації

| Варіант | N (номінал облігації, грн) | K (річна купонна ставка,%) | r (річна ставка дискон-тування,%) |

| 2 | 900 | 8 | 12 |

Таблиця 7. Оцінка вартості трирічної облігації

| Варіант | N (номінал облігації, грн) | K (річна купонна ставка,%) | Річні купонні виплати, грн | r (річна ставка дискон-тування,%) | Коефіціент дисконтування | Оцінка вартості трирічної облігації, грн |

| 2 | 900 | 8 | 72 | 12 | 1,12 | 996,43 |

Оцінити вартість трирічної облігації номіналом 900 грн. з річною купонною ставкою 8% за таких умов: ставка дисконтування r = 10% річних

За класичною формулою маємо: 2 3

V= 72/1,12 +72/1,12 + (900 + 72) /1,12 = 996,43 грн.

Купонна ставка вища від ринкової норми доходності, це преміальна облігація і її треба продавати за ціною вище номіналу.

ВАРІАНТ 1Задача 1.

За привілейованою акцією щорічно виплачують дивіденди в розмірі (за даними таблиці 1). Необхідно знайти вартість цієї акції, якщо мінімально приваблива ставка доходності для інвестора складає (за даними таблиці).

Таблиця 1. Вихідні дані та розрахунок вартості акції

| Варіант/показник | 1 |

| Розмір дивідендів | 12 |

| Ставка доходності | 14 |

| Ставка доходності у десятковому дробі | 0,14 |

| Вартість акції | 85,71 |

За привілейованою акцією щорічно виплачують дивіденди в розмірі 12 грн. Необхідно знайти вартість цієї акції, якщо мінімально приваблива ставка доходності для інвестора складає 14%.

Вартість акції = Розмір дивідендів/Мінімально приваблива ставка доходності у десятковому дробі

Якщо ставка дисконтування r = 14%, то маємо:

V=12/0,14= 85,71 грн.

Таким чином вартість акції дорівнює 85,71 грн.

Задача 2.

Розрахуйте ставку доходності акції за наступними даними.

Таблиця 2. Вихідні дані для розрахунку внутрішньої норми доходності акції

| Варіант/показник | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Розмір дивідендів | 12 | 20 | 18 | 19 | 17 | 14,5 | 15 | 14 | 20 | 16 |

| Вартість акції | 70,0 | 82,0 | 94,0 | 100 | 80 | 76 | 84 | 96 | 88 | 62 |

Таблиця 3. Розрахунок внутрішньої норми доходності

| Варіант/показник | 1 |

| Розмір дивідендів | 12 |

| Вартість акції | 70 |

| Внутрішня норма доходності | 17,14 |

Іноді виникає обернене завдання: оцінити треба внутрішню норму дохідності, коли ми знаємо ринкову вартість акції. Тоді:

НД (внутрішня норма доходності) = Величина дивідендів/ Ринкова вартість акції

НД = 12/70 * 100% = 17,14%.

Доходність для інвестора має два варіанти:

за рахунок перепродажу у разі підвищення курса акцій.

Доходність від перепродажу = купівля за ціною Р1 - продаж за ціною Р2;

за рахунок дивідендів, отриманих за період володіння акцією.

Аналізуючи ефективність інвестування в акції, зазвичай мають справу із середньозваженою дохідністю.

Задача 3.

Виходячи із попередніх статистичних даних про дохідність акції та виплату дивідендів, розрахуємо дохідність за минулі періоди та оцінимо очікувану дохідність.

Таблиця 4. Вихідні дані для розрахунку очікуваної доходності акції

| Варіант | Період | Ціна акції Р1 | Дивіденди |

| 1 | 0 | 50 | - |

| 1 | 55 | 14 | |

| 2 | 52 | 15 |

Таблиця 5. Розрахунок очікуваної доходності акції

| Варіант | Період | Ціна акції Р1 | Дивіденди | Доходність акцій у відповідному періоді | Очікувана доходність акції |

| 1 | 0 | 50 | - | 0,2991 | |

| 1 | 55 | 14 | 0,3800 | ||

| 2 | 52 | 15 | 0,2182 |

В першому періоді дохідність становитиме:

Д1 = (55 - 50 + 14) /50 = 0,3800 або 38%.

Д2= (52 - 55 + 15) /55 = 0,2182 або 21,82%.

Тоді сподівана дохідність буде визначена як середня величина за 2 періоди і становитиме:

Дс = (0,3800 + 0,2182) /2 = 0,2991 або 29,91%.

Задача 4.

Оцінити вартість V трирічної облігації номіналом N грн. з купонною ставкою K річних, якщо купонні виплати здійснювались 1 раз на рік, за ставкою дисконтування r% річних.

Таблиця 6. Вихідні дані для оцінки трирічної облігації

| Варіант | N (номінал облігації, грн) | K (річна купонна ставка,%) | r (річна ставка дискон-тування,%) |

| 1 | 1200 | 6 | 10 |

Таблиця 7. Оцінка вартості трирічної облігації

| Варіант | N (номінал облігації, грн) | K (річна купонна ставка,%) | Річні купонні виплати, грн | r (річна ставка дискон-тування,%) | Коефіціент дисконтування | Оцінка вартості трирічної облігації, грн |

| 1 | 1200 | 6 | 72 | 10 | 1,1 | 1287,3 |

Оцінити вартість трирічної облігації номіналом 1200 грн. з річною купонною ставкою 6% за таких умов:

Ставка дисконтування r = 10% річних

За класичною формулою маємо: 2 3

V= 72/1,1 +72/1,1 + (1200 + 72) /1,1 = 1287,3 грн.

Купонна ставка вища від ринкової норми доходності, це преміальна облігація і її треба продавати вище номіналу.

Остання цифра залікової книжки - 1

Тема: Аналіз та оцінювання акцій та облігацій

Задача 1.

За привілейованою акцією щорічно виплачують дивіденди в розмірі (за даними таблиці 1). Необхідно знайти вартість цієї акції, якщо мінімально приваблива ставка доходності для інвестора складає (за даними таблиці).

Таблиця 1. Вихідні дані та розрахунок вартості акції

| Варіант/показник | 1 |

| Розмір дивідендів | 12 |

| Ставка доходності | 14 |

| Ставка доходності у десятковому дробі | 0,14 |

| Вартість акції | 85,71 |

За привілейованою акцією щорічно виплачують дивіденди в розмірі 12 грн. Необхідно знайти вартість цієї акції, якщо мінімально приваблива ставка доходності для інвестора складає 14%.

Вартість акції = Розмір дивідендів/Мінімально приваблива ставка доходності у десятковому дробі

Якщо ставка дисконтування r = 14%, то маємо:

V=12/0,14= 85,71 грн.

Таким чином вартість акції дорівнює 85,71 грн.

Задача 2.

Розрахуйте ставку доходності акції за наступними даними.

Таблиця 2. Вихідні дані для розрахунку внутрішньої норми доходності акції

| Варіант/показник | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Розмір дивідендів | 12 | 20 | 18 | 19 | 17 | 14,5 | 15 | 14 | 20 | 16 |

| Вартість акції | 70,0 | 82,0 | 94,0 | 100 | 80 | 76 | 84 | 96 | 88 | 62 |

Таблиця 3. Розрахунок внутрішньої норми доходності

| Варіант/показник | 1 |

| Розмір дивідендів | 12 |

| Вартість акції | 70 |

| Внутрішня норма доходності | 17,14 |

Іноді виникає обернене завдання: оцінити треба внутрішню норму дохідності, коли ми знаємо ринкову вартість акції.

Тоді:

НД (внутрішня норма доходності) = Величина дивідендів/ Ринкова вартість акції

НД = 12/70 * 100% = 17,14%.

Доходність для інвестора має два варіанти:

за рахунок перепродажу у разі підвищення курса акцій.

Доходність від перепродажу = купівля за ціною Р1 - продаж за ціною Р2;

за рахунок дивідендів, отриманих за період володіння акцією.

Аналізуючи ефективність інвестування в акції, зазвичай мають справу із середньозваженою дохідністю.

Задача 3.

Виходячи із попередніх статистичних даних про дохідність акції та виплату дивідендів, розрахуємо дохідність за минулі періоди та оцінимо очікувану дохідність.

Таблиця 4. Вихідні дані для розрахунку очікуваної доходності акції

| Варіант | Період | Ціна акції Р1 | Дивіденди |

| 1 | 0 | 50 | - |

| 1 | 55 | 14 | |

| 2 | 52 | 15 |

Таблиця 5. Розрахунок очікуваної доходності акції

| Варіант | Період | Ціна акції Р1 | Дивіденди | Доходність акцій у відповідному періоді | Очікувана доходність акції |

| 1 | 0 | 50 | - | 0,2991 | |

| 1 | 55 | 14 | 0,3800 | ||

| 2 | 52 | 15 | 0,2182 |

В першому періоді дохідність становитиме:

Д1 = (55 - 50 + 14) /50 = 0,3800 або 38%.

Д2= (52 - 55 + 15) /55 = 0,2182 або 21,82%.

Тоді сподівана дохідність буде визначена як середня величина за 2 періоди і становитиме:

Дс = (0,3800 + 0,2182) /2 = 0,2991 або 29,91%.

Задача 4.

Оцінити вартість V трирічної облігації номіналом N грн. з купонною ставкою K річних, якщо купонні виплати здійснювались 1 раз на рік, за ставкою дисконтування r% річних.

Таблиця 6.

Вихідні дані для оцінки трирічної облігації

| Варіант | N (номінал облігації, грн) | K (річна купонна ставка,%) | r (річна ставка дискон-тування,%) |

| 1 | 1200 | 6 | 10 |

Таблиця 7.

Оцінка вартості трирічної облігації

| Варіант | N (номінал облігації, грн) | K (річна купонна ставка,%) | Річні купонні виплати, грн | r (річна ставка дискон-тування,%) | Коефіціент дисконтування | Оцінка вартості трирічної облігації, грн |

| 1 | 1200 | 6 | 72 | 10 | 1,1 | 1287,3 |

Оцінити вартість трирічної облігації номіналом 1200 грн. з річною купонною ставкою 6% за таких умов:

Ставка дисконтування r = 10% річних

За класичною формулою маємо: 2 3

V= 72/1,1 +72/1,1 + (1200 + 72) /1,1 = 1287,3 грн.

Купонна ставка вища від ринкової норми доходності, це преміальна облігація і її треба продавати вище номіналу.

Остання цифра залікової книжки - 8.

Тема. Аналіз та оцінювання акцій та облігаційЗадача 1.

За привілейованою акцією щорічно виплачують дивіденди в розмірі (за даними таблиці 1). Необхідно знайти вартість цієї акції, якщо мінімально приваблива ставка доходності для інвестора складає (за даними таблиці).

Таблиця 1. Вихідні дані та розрахунок вартості акції

| Варіант/показник | 8 |

| Розмір дивідендів | 12 |

| Ставка доходності | 17 |

| Ставка доходності у десятковому дробі | 0,17 |

| Вартість акції | 70,59 |

За привілейованою акцією щорічно виплачують дивіденди в розмірі 12 грн. Необхідно знайти вартість цієї акції, якщо мінімально приваблива ставка доходності для інвестора складає 17%.

Вартість акції = Розмір дивідендів/Мінімально приваблива ставка доходності у десятковому дробі [4]

Якщо ставка дисконтування r = 14%, то маємо:

V=12/0,17 = 70,59 грн.

Таким чином вартість акції дорівнює 70,59 грн.

Задача 2.

Розрахуйте ставку доходності акції за наступними даними.

Таблиця 2. Вихідні дані для розрахунку внутрішньої норми доходності акції

| Варіант/показник | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Розмір дивідендів | 12 | 20 | 18 | 19 | 17 | 14,5 | 15 | 14 | 20 | 16 |

| Вартість акції | 70,0 | 82,0 | 94,0 | 100 | 80 | 76 | 84 | 96 | 88 | 62 |

Таблиця 3. Розрахунок внутрішньої норми доходності

| Варіант/показник | 8 |

| Розмір дивідендів | 14 |

| Вартість акції | 96 |

| Внутрішня норма доходності | 14,58 |

Іноді виникає обернене завдання: оцінити треба внутрішню норму дохідності, коли ми знаємо ринкову вартість акції.

Тоді:

НД (внутрішня норма доходності) = Величина дивідендів/ Ринкова вартість акції [5]

НД = 14/96 * 100% = 14,58%.

Доходність для інвестора має два варіанти:

за рахунок перепродажу у разі підвищення курса акцій.

Доходність від перепродажу = купівля за ціною Р1 - продаж за ціною Р2;

за рахунок дивідендів, отриманих за період володіння акцією.

Аналізуючи ефективність інвестування в акції, зазвичай мають справу із середньозваженою дохідністю.

Задача 3.

Виходячи із попередніх статистичних даних про дохідність акції та виплату дивідендів, розрахуємо дохідність за минулі періоди та оцінимо очікувану дохідність.

Таблиця 4. Вихідні дані для розрахунку очікуваної доходності акції

| Варіант | Період | Ціна акції Р1 | Дивіденди |

| 1 | 0 | 50 | - |

| 1 | 55 | 14 | |

| 2 | 52 | 15 | |

| 2 | 0 | 48 | - |

| 1 | 56 | 10 | |

| 2 | 54 | 12 | |

| 3 | 0 | 214 | - |

| 1 | 234 | 56 | |

| 2 | 228 | 54 | |

| 4 | 0 | 55 | - |

| 1 | 52 | 12 | |

| 2 | 48 | 12 | |

| 5 | 0 | 326 | - |

| 1 | 340 | 55 | |

| 2 | 342 | 52 | |

| 6 | 0 | 564 | - |

| 1 | 578 | 56 | |

| 2 | 588 | 54 | |

| 7 | 0 | 48 | - |

| 1 | 56 | 6 | |

| 2 | 54 | 4 | |

| 8 | 0 | 55 | - |

| 1 | 52 | 10 | |

| 2 | 48 | 11 | |

| 9 | 0 | 630 | - |

| 1 | 632 | 56 | |

| 2 | 654 | 54 | |

| 10 | 0 | 50 | - |

| 1 | 55 | 8 | |

| 2 | 52 | 11 |

Таблиця 5. Розрахунок очікуваної доходності акції

| Варіант | Період | Ціна акції Р1 | Дивіденди | Доходність акцій у відповідному періоді | Очікувана доходність акції |

| 8 | 0 | 55 | - | 0,1390 | |

| 1 | 52 | 10 | 0,1273 | ||

| 2 | 48 | 11 | 0,1346 |

В першому періоді дохідність становитиме:

Д1 = (52 - 55 + 10) /52 = 0,1273 або 12,73%.

Д2= (48 - 52 + 11) /48 = 0,1346 або 13,46%.

Тоді сподівана дохідність буде визначена як середня величина за 2 періоди і становитиме:

Дс = (0,1273 + 0,1346) /2 = 0,1390 або 13,90%.

Задача 4.

Оцінити вартість V трирічної облігації номіналом N грн. з купонною ставкою K річних, якщо купонні виплати здійснювались 1 раз на рік, за ставкою дисконтування r% річних.

Таблиця 6. Вихідні дані для оцінки трирічної облігації

| Варіант | N (номінал облігації, грн) | K (річна купонна ставка,%) | r (річна ставка дискон-тування,%) |

| 1 | 1200 | 6 | 10 |

| 2 | 900 | 8 | 12 |

| 3 | 750 | 10 | 14 |

| 4 | 500 | 12 | 16 |

| 5 | 1100 | 4 | 18 |

| 6 | 1500 | 8 | 20 |

| 7 | 2000 | 6 | 14 |

| 8 | 1800 | 10 | 12 |

| 9 | 600 | 12 | 10 |

| 10 | 400 | 4 | 8 |

Таблиця 7. Оцінка вартості трирічної облігації

| Варіант | N (номінал облігації, грн) | K (річна купонна ставка,%) | Річні купонні виплати, грн | r (річна ставка дискон-тування,%) | Коефіціент дисконтування | Оцінка вартості трирічної облігації, грн |

| 8 | 1800 | 10 | 180 | 12 | 1,12 | 2089,3 |

Оцінити вартість трирічної облігації номіналом 1200 грн. з річною купонною ставкою 6% за таких умов:

Ставка дисконтування r = 10% річних

За класичною формулою маємо: 2 3

V= 180/1,12 + 180/1,12 + (1800 + 180) /1,12 = 2089,3 грн.

Купонна ставка вища від ринкової норми доходності, це преміальна облігація і її треба продавати вище номіналу. [6]

Тема. Аналіз та оцінювання акцій та облігацій

Задача 1.

За привілейованою акцією щорічно виплачують дивіденди в розмірі (за даними таблиці 1). Необхідно знайти вартість цієї акції, якщо мінімально приваблива ставка доходності для інвестора складає (за даними таблиці).

Таблиця 1. Вихідні дані та розрахунок вартості акції

| Варіант/показник | 7 |

| Розмір дивідендів | 8 |

| Ставка доходності | 10 |

| Ставка доходності у десятковому дробі | 0,1 |

| Вартість акції | 80,00 |

За привілейованою акцією щорічно виплачують дивіденди в розмірі 8 грн. Необхідно знайти вартість цієї акції, якщо мінімально приваблива ставка доходності для інвестора складає 10%.

Вартість акції = Розмір дивідендів/Мінімально приваблива ставка доходності у десятковому дробі [7]

Якщо ставка дисконтування r =10%, то маємо:

V= 8/0,10 = 80,00 грн.

Таким чином вартість акції дорівнює 80,00 грн.

Задача 2.

Розрахуйте ставку доходності акції за наступними даними.

Таблиця 2. Вихідні дані для розрахунку внутрішньої норми доходності акції

| Варіант/показник | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Розмір дивідендів | 12 | 20 | 18 | 19 | 17 | 14,5 | 15 | 14 | 20 | 16 |

| Вартість акції | 70,0 | 82,0 | 94,0 | 100 | 80 | 76 | 84 | 96 | 88 | 62 |

Таблиця 3. Розрахунок внутрішньої норми доходності

| Варіант/показник | 7 |

| Розмір дивідендів | 15 |

| Вартість акції | 84 |

| Внутрішня норма доходності | 17,86 |

Іноді виникає обернене завдання: оцінити треба внутрішню норму дохідності, коли ми знаємо ринкову вартість акції.

Тоді

НД (внутрішня норма доходності) = Величина дивідендів/ Ринкова вартість акції [8]

НД = 15/84 х 100= 17,86%.

Доходність для інвестора має два варіанти:

за рахунок перепродажу у разі підвищення курса акцій.

Доходність від перепродажу = купівля за ціною Р1 - продаж за ціною Р2;

за рахунок дивідендів, отриманих за період володіння акцією.

Аналізуючи ефективність інвестування в акції, зазвичай мають справу із середньозваженою дохідністю.

Задача 3.

Виходячи із попередніх статистичних даних про дохідність акції та виплату дивідендів, розрахуємо дохідність за минулі періоди та оцінимо очікувану дохідність.

Таблиця 4. Вихідні дані для розрахунку очікуваної доходності акції

| Варіант | Період | Ціна акції Р1 | Дивіденди |

| 1 | 0 | 50 | - |

| 1 | 55 | 14 | |

| 2 | 52 | 15 | |

| 2 | 0 | 48 | - |

| 1 | 56 | 10 | |

| 2 | 54 | 12 | |

| 3 | 0 | 214 | - |

| 1 | 234 | 56 | |

| 2 | 228 | 54 | |

| 4 | 0 | 55 | - |

| 1 | 52 | 12 | |

| 2 | 48 | 12 | |

| 5 | 0 | 326 | - |

| 1 | 340 | 55 | |

| 2 | 342 | 52 | |

| 6 | 0 | 564 | - |

| 1 | 578 | 56 | |

| 2 | 588 | 54 | |

| 7 | 0 | 48 | - |

| 1 | 56 | 6 | |

| 2 | 54 | 4 | |

| 8 | 0 | 55 | - |

| 1 | 52 | 10 | |

| 2 | 48 | 11 | |

| 9 | 0 | 630 | - |

| 1 | 632 | 56 | |

| 2 | 654 | 54 | |

| 10 | 0 | 50 | - |

| 1 | 55 | 8 | |

| 2 | 52 | 11 |

Таблиця 5. Розрахунок очікуваної доходності акції

| Варіант | Період | Ціна акції Р1 | Дивіденди | Доходність акцій у відповідному періоді | Очікувана доходність акції |

| 7 | 0 | 48 | - | - | 0,1637 |

| 1 | 56 | 6 | 0,2917 | ||

| 2 | 54 | 4 | 0,0357 |

В першому періоді дохідність становитиме:

Д1 = (56 - 48 + 6) /48 = 0,2917 або 29,17%.

Д2= (54 - 56 + 4) / 56 = 0,0357 або 3,57%.

Тоді сподівана дохідність буде визначена як середня величина за п”ять періодів і становитиме:

Дс = (0,2917 + 0,0357) / 2 = 0,1637 або 16,37%.

Задача 4.

Оцінити вартість V трирічної облігації номіналом N грн. з купонною ставкою K річних, якщо купонні виплати здійснювались 1 раз на рік, за ставкою дисконтування r% річних.

Таблиця 6. Вихідні дані для оцінки трирічної облігації

| Варіант | N (номінал облігації, грн) | K (річна купонна ставка,%) | r (річна ставка дискон-тування,%) |

| 1 | 1200 | 6 | 10 |

| 2 | 900 | 8 | 12 |

| 3 | 750 | 10 | 14 |

| 4 | 500 | 12 | 16 |

| 5 | 1100 | 4 | 18 |

| 6 | 1500 | 8 | 20 |

| 7 | 2000 | 6 | 14 |

| 8 | 1800 | 10 | 12 |

| 9 | 600 | 12 | 10 |

| 10 | 400 | 4 | 8 |

Таблиця 7. Оцінка вартості трирічної облігації

| Варіант | N (номінал облігації, грн) | K (річна купонна ставка,%) | Річні купонні виплати, грн | r (річна ставка дискон-тування,%) | Коефіціент дисконтування | Оцінка вартості трирічної облігації, грн |

| 7 | 2000 | 6 | 120 | 14 | 1,14 | 2070,2 |

Оцінити вартість трирічної облігації номіналом 2000 грн. з річною купонною ставкою 6% за таких умов:

Ставка дисконтування r = 14% річних

За класичною формулою маємо: 2 3

V= 120/1,14 + 120/1,14 + (120 + 2000) /1,14 = 2070,2 грн.

Купонна ставка вища від ринкової норми доходності, це преміальна облігація і її треба продавати вище номіналу. [9]

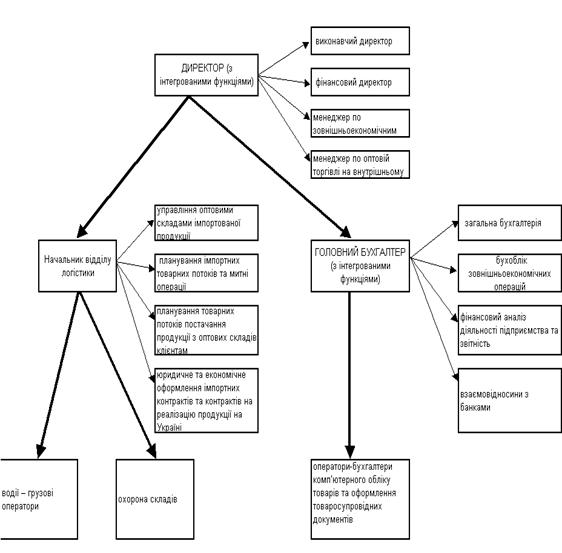

ВАРИАНТ 2. Стратегії однобізнесових та мультибізнесових підприємств, їх види та призначення. Ієрархія та етапи формування стратегії підприємства. [10] Ієрархія стратегій

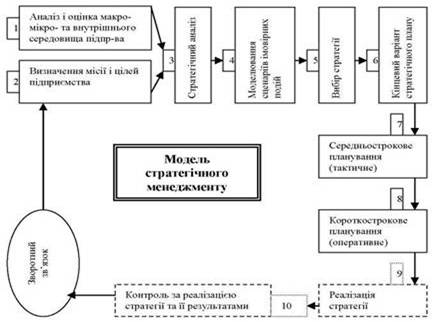

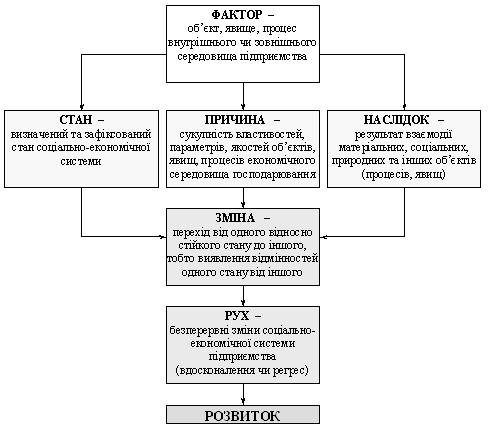

Стратегія підприємства має кілька рівнів декомпонування, кожному з яких відповідає стратегія певного рангу, тобто, стратегія підприємства має ієрархічну будову.

Ієрархія стратегій означає ранжування, взаємозв'язок і підпорядкованість різних стратегій, які становлять стратегію підприємства.

У мультибізнесовому підприємстві (багатопрофільному, диверсифікованому, що виробляє різнотипну продукцію) застосовують чотирирівневу стратегію, до якої входять:

Корпоративна (загальна) стратегія, що одночасно є портфельною.

Конкурентні (ділові, бізнесові) стратегії.

Функціональні стратегії.

Операційні стратегії.

У однобізнесовому підприємстві (вузькопрофільному, що виробляє однотипну продукцію) застосовують трьохрівневу стратегію, до якої входять:

Корпоративна стратегія, що одночасно є конкурентною (діловою, бізнесовою).

Функціональні стратегії.

Операційні стратегії.

Корпоративна (загальна, портфельна) стратегія займає в ієрархії найвищий рівень. Вона визначає загальний напрямок діяльності підприємства, один із наступних: або стратегію зростання, або стабілізації, або скорочення.

Конкурентні (ділові, бізнесові) стратегії підпорядковуються корпоративній, вказують шляхи досягнення вибраного нею напрямку в кожній СОБ (стратегічній одиниці бізнесу) і являють собою план завоювання сильних довгострокових конкурентних позицій (переваг). Дані стратегії називають ще стратегіями бізнесу, або стратегіями конкурентоспроможності.

Функціональні стратегії розробляють для кожного функціонального напрямку діяльності: стратегія виробництва, маркетингу, фінансова стратегія, стратегія науково-дослідних робіт, стратегія управління персоналом тощо. Функціональні стратегії конкретизують, доводять корпоративну і конкурентні стратегії до функціональних служб господарства. Одночасно функціональні підрозділи помітно впливають на формування корпоративної і конкурентних стратегій.

Операційні стратегії - це вузькі стратегії для основних структурних підрозділів підприємства, що не є самостійними: заводів, що входять до складу підприємства, цехів, бригад, відділів, дилерів тощо. Це найнижчий рівень стратегії підприємства, з яким пов'язані стратегії, що займають вищий рівень за ієрархією: корпоративна, конкурентні, функціональні.

Кожен з названих вищих рівнів утворює стратегічне середовище для нижчого рівня і обмежує його в чомусь.

Ієрархію стратегій підприємства зображено на рис.1.

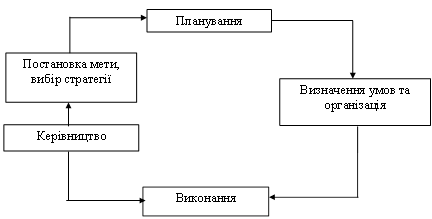

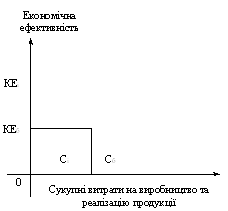

Етапи формування стратегії підприємстваФормування стратегії підприємства є процесом, який проходить певні етапи. Найпростіша схема етапів формування стратегії підприємства зображена на рис.1.2

На першому етапі розробки стратегії підприємства здійснюють аналіз середовища, прогнозують його майбутній розвиток, виявляють можливості і загрози, сильні і слабкі сторони, оцінюють конкурентоспроможність і прогнозують її зміни.

На другому етапі або паралельно (на новоствореному підприємстві - на першому) визначають місію, мету і цілі підприємства.

На третьому етапі здійснюють стратегічний аналіз, який полягає в порівнянні мети і цілей з результатами аналізу середовища, виявленні і усуненні розривів між ними і, головне, у виробленні альтернативних стратегій - варіантів стратегічного розвитку.

На четвертому етапі моделюються варіативні сценарії розвитку подій (оптимістичний, песимістичний та найбільш вірогідний) і досліджується вплив кожного на сформульовані альтернативні стратегії.

Визначається конкурентоспроможність підприємства у разі реалізації тієї чи іншої стратегії за певним сценарієм.

На п'ятому етапі здійснюється вибір найбільш прийнятної стратегії з альтернативних.

На шостому - готується кінцевий варіант стратегічного плану підприємства.

На сьомому етапі на базі стратегічного плану розробляються тактичні середньострокові плани.

Нарешті, на восьмому етапі розробляються оперативні плани та проекти, і на цьому процес стратегічного планування завершується. Розпочинається процес реалізації стратегічного плану, тобто процес стратегічного управління.

Він передбачає не лише організацію реалізації стратегії (9-й етап) але і її практичну оцінку, контроль за виконанням (10-й етап) і зворотний зв'язок, якщо виявляються помилки, недоробки у формуванні стратегічного плану на будь-якому із етапів. Інколи такий зворотний зв'язок передбачає часткові зміни місії і цілей, якщо вони виявилися до певної міри нереальними.

До речі, зворотний зв'язок можливий на будь-якому з етапів формування стратегії. Все це свідчить про те, що і формування, і реалізація стратегії становлять єдиний процес.

Рис.1. Ієрархія стратегії підприємства

Причому він є безперервним, оскільки середовище, а, значить, і умови діяльності підприємства постійно змінюються, стратегічний план регулярно коригується.

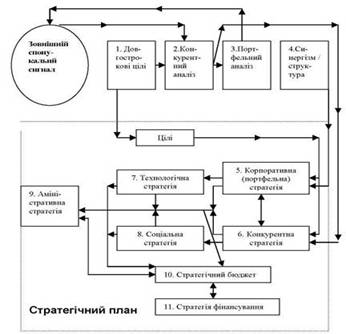

Рис.2. Етапи стратегічного планування і управління

Організація розробки стратегії на підприємстві

Рис. 3. Схема формування стратегічного плану підприємства за І Ансоффом.

Складнішу схему формування стратегічного плану підприємства запропонував І. Ансофф (рис. 3). Організація розробки стратегії підприємства передбачає відбір кадрів розробників, організацію їх роботи і контроль, зміну організаційної структури управління відповідно до потреб стратегічного менеджменту, розвитку в кадрів стратегічних здібностей та інформаційно-аналітичного забезпечення процесу розробки стратегії.

Добір людей і перевірка виконанняДобір людей і перевірка виконання становить основу керування будь-яким процесом, а надто - процесом стратегічного планування. Оскільки стратегічне планування і стратегічні зміни на підприємстві приводять до певних, часто кардинальних, змін усталеної поведінки персоналу, нерідко помітно впливають на людські долі (закриваються окремі підрозділи, скорочується виробництво, змінюється географія розміщення підрозділів тощо), остільки надзвичайно важливо, щоб у розробці стратегії було, в першу чергу, по-справжньому зацікавлене вище керівництво підприємства. Причому, від рівня його стратегічного мислення, від рівня підготовки в цілому суттєво залежатиме якість і дієвість стратегічного плану. В усіх інших випадках стратегічний план буде формальним.

Для проведення поточної роботи з формування і реалізації стратегічного плану на крупних підприємствах доцільно створювати відділи стратегічного розвитку на чолі із заступником першого керівника. На середніх і малих підприємствах дані функції має здійснювати планово-економічна служба господарства, а куратором проблеми стратегічного розвитку знову ж таки має заступник керівника підприємства або й сам керівник.

До розробки стратегічного плану залучаються всі функціональні служби, спеціалісти і керівники всіх рівнів (звідси і необхідність в кураторстві заступника директора чи й самого директора), а також експерти і науковці з інших інститутів. Для формування стратегічного плану (або окремих проектів) можуть створюватись спеціальні тимчасові робочі групи із залученням кадрів з усіх відділів господарства.

Функції (завдання) вищого керівництва, кураторів стратегічного розвитку в організації розробки стратегії підприємства наступні:

окреслити мету, завдання і основні цілі стратегічного планування на підприємстві;

сформувати команду, здатну стратегічно мислити;

залучити до розробки стратегії максимально можливу кількість працівників підприємства;

сформувати таку організаційну структуру підприємства, яка найбільше відповідала б потребам стратегічного планування і реалізації стратегії;

передбачити відповідний рівень і створити систему інформаційно-аналітичного забезпечення процесу розробки

та реалізації стратегії;

забезпечити доступність і розуміння необхідної інформації зі стратегічного планування всіма працівниками,

організувати відповідну роз'яснювальну роботу;

розвивати у керівників і спеціалістів стратегічне мислення, формувати у них підприємливість.

І. Ансофф, аналізуючи тривалу практику впровадження стратегічного планування, особливо наголошував на таких завданнях вищого керівництва:

Щоб укласти якісний стратегічний план і здолати опір тих, котрі не хочуть його виконувати, потрібно, насамперед, щоб у розробці та реалізації плану обов'язково брало участь вище керівництво, причому постійно, не послаблюючи уваги.

Стратегічне планування повинно здійснюватись комплексно і поєднуватись із розвитком умінь і навичок персоналу підприємства стратегічного планування та управління.

Необхідно забезпечити мирне співіснування конкурентної й підприємницької діяльності та їх прихильників, надаючи пріоритет підприємницькій поведінці, оскільки ці обидва типи поведінки суттєво відрізняються, часто навіть несумісні, кожен потребує відповідних управлінських структур.

При доборі людей для розробки стратегічного плану і при його формуванні слід враховувати різні типи поведінки працівників підприємства.

Конкурентна поведінка - це операційна поступова поведінка, з метою отримання прибутку в умовах, коли існуючі ринки дозволяють забезпечувати цільовий рівень виробництва й прибутку.

Операційна поведінка означає такий зв'язок із зовнішнім середовищем, коли підприємство намагається отримати вигоду з обміну з ним товарами та послугами (зниження собівартості, зростання ціни реалізації тощо), тобто це діяльність, метою якої є поточна прибутковість.

Поступова поведінка необхідна тоді, коли товари і ринки розвиваються разом із поступовим, поетапним внесенням в них змін, покращень розвитку підприємства.

Підприємницька поведінка - це стратегічна, переривчаста поведінка, з метою отримання прибутку в умовах, коли передбачається, що існуючі ринки перестають забезпечувати цільовий рівень виробництва й прибутку.

Стратегічна поведінка - це зв'язок із зовнішнім середовищем, коли підприємство намагається замінити застарілі товари (послуги) на нові, що забезпечать високий прибуток у майбутньому (пошук сфер підвищеного попиту, розробка нових товарів, розвиток нових здібностей персоналу), тобто це діяльність з орієнтуванням на майбутню прибутковість.

Переривчаста стратегічна поведінка означає зміну логіки еволюційного процесу розвитку підприємства за допомогою зміни технології, структури, диверсифікації та інтернаціоналізації виробництва.

При переході від переважно конкурентної до переважно підпри ємницької поведінки, тобто до стратегічного планування і управління, вище керівництво підприємства повинно (за І. Ансоффом):

розробити новий вектор розвитку здібностей персоналу, тобто формувати нові навички, системи й структури. Стратегічне планування - це лише один із складових цього вектора, і його результативність залежатиме від комплексного розвитку всіх складових;

створити відповідну підприємницьку культуру, яка б стимулювала переміни, нововведення і ризик, без цього добре вкорінена конкурентна культура гальмуватиме переміни, серед них і стратегічне планування;

подбати про гармонійне, взаємодоповнююче співіснування конкурентних та підприємницьких здібностей і культур.

Щоб розвинути нові підприємницькі здібності і культуру, а, значить, сприяти стратегічному менеджментові, потрібно навчитись визначати рівень ділових здібностей та рівень організаційної культури. Це можна зробити, оцінивши їх характеристики, і визначити до якого типу культури і здібностей вони відносяться.

Щоб здібності керівництва приносили ефект, треба, щоб їх характеристики і характеристики культури були одного типу. Якщо одна чи декілька характеристик культури не збігаються з характеристикою здібностей, ефективність організації знижується. Середовище також буває різних типів: стабільне, реагуюче та ін. І треба, щоб характеристики його типів збігалися з типами здібностей персоналу з врахуванням майбутньої турбулентності середовища.

Оцінивши розвиток здібностей і культури, можна побудувати графік змін здібностей у стратегічному періоді.

Розробка стратегії і організаційна структура управління

Організаційна структура управління (ОСУ)

визначає підпорядкованість посад, завдань, повноважень і відповідальності персоналу підприємства.

Розрізняють такі основні стадії розвитку ОСУ:

Похожие работы

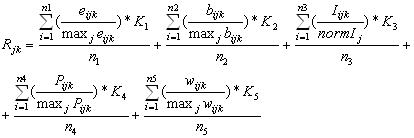

... поданих на рис. 1.5 методик. Відповідно до цієї методики аналіз інвестиційної привабливості підприємства здійснюється в послідовності, наведеній на рис. 1.6. Аналіз і оцінка інвестиційної привабливості підприємства на основі аналізу фінансових показників передбачають дослідження фінансово-економічних процесів на підприємстві (табл. 1.2). Таблиця 1.2 Цілі аналізу фінансово-економічних процесів ...

... діяльності підприємств для різних груп зацікавлених осіб, тому, використовуючи їх, необхідно враховувати обмеження, які накладає їх використання. [9] 4. Попередня оцінка масштабів кризового фінансового стану підприємства За умов переходу економіки України до ринкових відносин, суттєвого розширення прав підприємств у галузі фінансово-економічної діяльності значно зростає роль своєчасного та ...

... , я зробила висновок, що проблемою на шляху економічного розвитку підприємства є також низька маркетингова активність ЗАТ „Піонтекс”. Отже, провівши діагностику основних проблем управління економічним розвитком підприємства, доцільним є розробка ефефктивних та дієвих рекомендацій в області досліджуваної проблематики. Висновки до розділу 2 Емпіричну базу для дослідження процесів розвитку ...

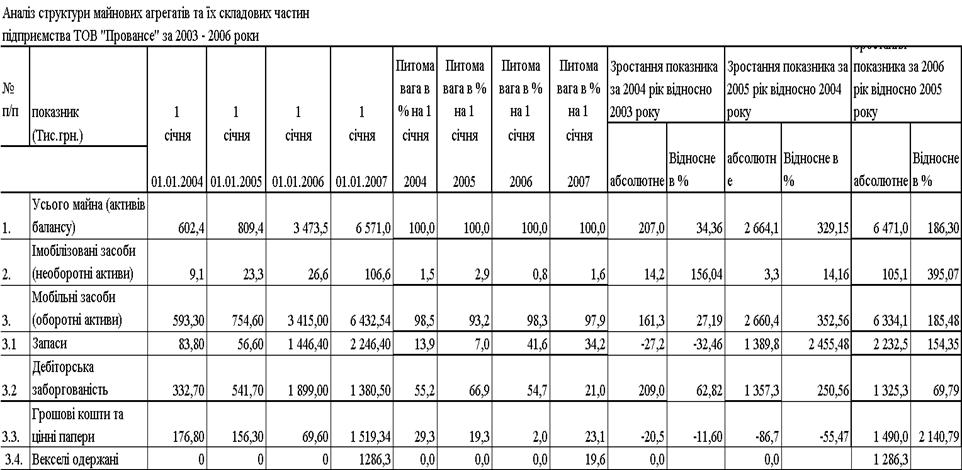

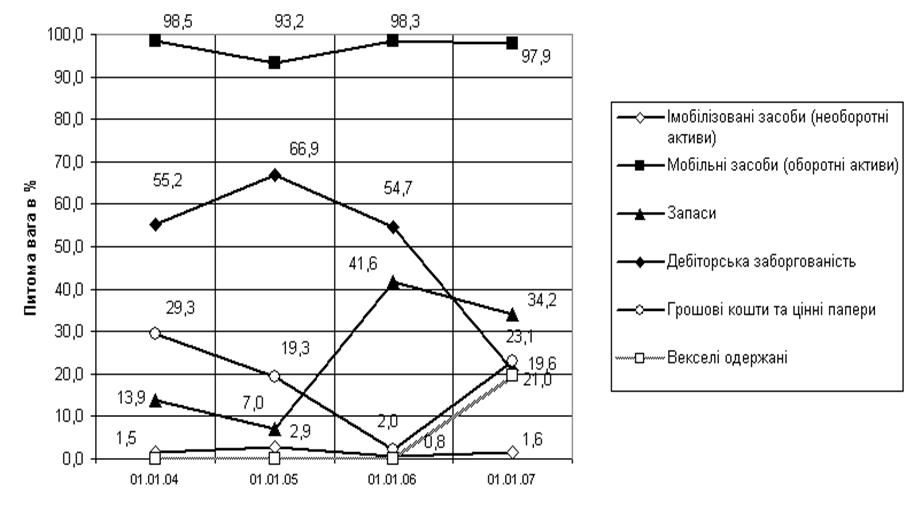

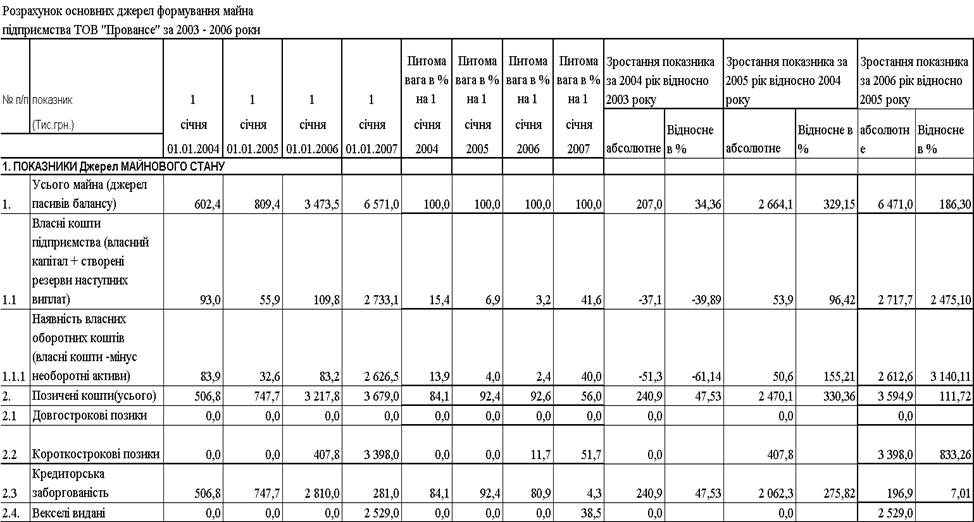

... ію не покриває зобов”язання підприємства по кредиторській заборгованості, то для регулювання стійкістю підприємства повинен бути чіткий графік реалізації запасів продукції для покриття кредиторської заборгованості; РОЗДІЛ 3 ОПТИМІЗАЦІЯ ФІНАНСОВОЇ СТРАТЕГІЇ ДІЯЛЬНОСТІ ТОВ “ПРОВАНСЕ” 3.1 Напрямки оптимізації стратегії формування фінансових джерел діяльності ТОВ “Провансе” Як показано в ...

0 комментариев