Навигация

Филиалов - Линейных Производственных Управлений Магистральных Газопроводов (ЛПУМГ)

16 Филиалов - Линейных Производственных Управлений Магистральных Газопроводов (ЛПУМГ)

Филиал – Производственно - техническое Управление (ПТУ) по обеспечению ремонта технологического оборудования)

Филиал - Ремонтно-Восстановительное Управление

Филиал - Управление Технологического Транспорта и Специализированной Техники (УТТ и СТ)

Управление материально-технического снабжения и комплектации.

Каждое подразделение состоит из ряда отделов и служб в соответствии с утверждённым штатным расписанием. Каждый отдел имеет положение об отделе и должностные инструкции на каждую должность. В целом Общество и его филиалы имеют иерархическую структуру.

ООО "Газпромтрансгаз Нижний Новгород" - одно из крупнейших предприятий по транспортировке и поставкам газа потребителям в Европейской части России.

ООО «Газпромтрансгаз Нижний Новгород» в основной хозяйственной деятельности осуществляет:

приём газа в свою газотранспортную систему – 231 млрд. м3/год,

транспорт газа по своей газотранспортной системе – 202 млрд. м3/год,

подача газа потребителям расположенным в зоне действия ООО «Газпромтрансгаз Нижний Новгород» - 26 млрд. м3/год,

использование газа на собственные нужды – 2.3 млрд. м3/год,

потери газа по различным причинам, в т.ч. при авариях – 0.7 млрд. м3/год.

Зона производственной деятельности предприятия охватывает львиную долю европейской части России и по размерам вполне сопоставима с территорией Франции.

2.2 Оценка финансового состояния организации и состояния основных фондов

Для финансово-хозяйственного анализа ООО «Газпромтрансгаз Нижний Новгород» будем использовать данные бухгалтерской отчетности.

Для того, чтобы провести анализ деятельности предприятия и определить текущее финансовое состояние предприятия, необходимо опираться на Постановления правительства РФ от 25 июня 2003 года № 367, «Об утверждении правил проведения арбитражным управляющим финансового анализа». Анализ будем проводить на основе изученных ранее методики «чтения» баланса и метода расчета коэффициентов.

В процессе «чтения» баланса проанализируем структуру активов и пассивов баланса. Более углубленно изучим структуру отдельных статей баланса, проанализируем динамику изменений данных статей за анализируемый период, дадим им оценку и попытаемся определить причины данных изменений.

Для анализа представим сводный бухгалтерский баланс за анализируемый период, то есть с 1. 01. 2005 года по 1. 01. 2007 года. Определим долю каждой статьи баланса в соответствующем разделе, рассчитаем отклонение и темп роста статей баланса.

Анализ финансового состояния предприятия начнем с анализа активов предприятия. Сводная таблица активов ООО «Газпромтрансгаз Нижний Новгород» за анализируемый период представлена в Приложении 2.

Анализируя структуру и динамику активов, отметим общую тенденцию снижения активов. Для предварительной оценки финансового состояния предприятия установим динамику роста баланса и финансовых результатов за последний анализируемый год. Для оценки сравним темпы роста баланса (совокупных активов), выручки от реализации продукции, а также прибыли. Темп роста баланса - ТрВБ = 95,14%; темп роста выручки – ТрN = 122,65%; темп роста прибыли – ТрП = 19,21%. Представим полученные данные виде неравенства:

95,14 % < 122,65 % > 19,21 %

Для успешного функционирования организации необходимо выполнение следующего неравенства:

ТрВБ < ТрN < ТрП

Данное неравенство не выполняется, что говорит о неэффективном использовании имущества организации и о снижении оборачиваемости капитала. Отметим большое падение прибыли организации. Это связано с опережающим ростом себестоимости продукции, высоким ростом коммерческих и управленческих расходов, а также высоким ростом прочих доходов организации, в частности операционных доходов. За анализируемый период они выросли на 144,16%. Необходимо отметить все же общую тенденцию спада эффективности деятельности организации, следовательно, снижается уровень рентабельности использования экономического потенциала.

Оценивая структуру активов в целом, нужно отметить, что за анализируемый период произошло перераспределение мобильных иммобилизованных активов в структуре баланса предприятия. Предприятие стало активно наращивать внеоборотные активы, в частности, практически в два раза выросло незавершенное строительство. На конец анализируемого периода доли оборонных и внеоборотных активов приблизительно равные, однако преобладают в структуре активов все же мобильные активы. Для определения оправданности наращивания иммобилизованных активов, сравним их динамику с динамикой изменения выручки. Темп роста иммобилизованных активов на конец 2006 года составляет ТрИА = 119,05%, в то время как темп роста выручки ТрN = 122,65%. Следовательно, ТрИА < ТрN, это говорит о том, что расширение иммобилизованных активов оправданно и их использование эффективно. Однако, было отмечено, что преимущественно предприятием осуществляется ввод объектов незавершенного строительства, которые до ввода в эксплуатацию прибыль организации принести не смогут, поэтому резонно заметить, что на данном этапе расширение иммобилизованных активов может повлечь за собой снижение прибыли предприятия.

В структуре внеоборотных активов, как было отмечено выше, значительно преобладает незавершенное строительство, что, скорее всего, указывает на расширение деятельности предприятия или обновление устаревших объектов основных фондов предприятия. Также отметим небольшой рост основных средств. А вот долгосрочные финансовые вложения продемонстрировали тенденцию спада. Видимо, данный вид вложений оказался неэффективным и малоприбыльным. Однако, возможно, предприятию просто следует пересмотреть свой портфель ценных бумаг.

Анализируя структуру мобильных активов, отметим снижение краткосрочных финансовых вложений. Вероятно, предприятие решило избавиться от инвестиций вообще, посчитав это невыгодным. Или предприятие неэффективно использует данные пакеты ценных бумаг. На этом фоне отметим, что у предприятия в значительной степени выросли денежные средства (хотя их общая доля в структуре мобильных активов очень мала). При этом темп роста денежных средств (ТрДС = 401,56%) значительно превышает темп роста выручки, что говорит о неспособности менеджмента организации эффективно управлять денежными средствами и эффективно инвестировать их. Происходит накопление запасов предприятия, и так как основные запасы организации это газ, то резонно предположить, что это связано с расширением и постепенным вводом в эксплуатацию объектов незавершенного строительства. Однако, вероятно также, что за анализируемый период произошло падение спроса на продукцию организации (хотя данная версия, судя по динамике продаж, представляется мало вероятной). Основную же долю мобильных активов составляет дебиторская задолженность, которая составляет 60% от мобильных активов. Отметим, что темп роста выручки выше темпа роста дебиторской задолженности, что говорит об эффективности проводимой организаций политике по работе с клиентами. Однако тенденция роста долгосрочной дебиторской задолженности говорит об обратном, видимо, краткосрочная дебиторская задолженность постепенно перерастает в долгосрочную, возможно, далее она перейдет в просроченную и безнадежную дебиторскую задолженность. Возможно рост долгосрочной дебиторской задолженности связан с ростом неплатежей среди населения, при повышении тарифов ЖКХ.

Перейдем к анализу структуры пассивов организации. Для анализа пассивов ООО «Газпромтрансгаз Нижний Новгород» представим обобщенную таблицу пассивов организации за анализируемый период (Приложение 3)

Анализ структуры и динамики пассивов начнем со сравнения темпов роста собственного капитала и заемного капитала. ТрСк = 104,75%, ТрЗк = 79,5%, исходя из этого можно, сделать вывод о возрастающей финансовой устойчивости и финансовой независимости организации от внешних кредиторов.

За последний год изменилось соотношение собственных и заемных средств, в сторону собственного капитала. Доля же краткосрочных и долгосрочных обязательств снизилась. Предприятие не имеет долгов перед кредиторами по статьям долгосрочные обязательства. Рассматривая краткосрочные обязательства, отметим общую тенденцию спада как по краткосрочным кредитам и займам, так и по всем статьям кредиторской задолженности. Данный факт говорит о рост платежеспособности и эффективности использования заемных средств. Единственной статьей, по которой произошел значительный рост – это задолженность перед персоналом по заработной плате, что, скорее всего, связано с несоответствием темпов роста заработной платы и программы по оптимизации численности персонала, в связи с присоединением к ООО «Газпромтрансгаз Нижний Новгород» нескольких организаций.

Сравнивая долю собственного капитала с долей иммобилизованных активов, отметим незначительное превышение собственного капитала над иммобилизованными активами, что говорит о способности предприятия финансировать свою деятельность за счет собственных средств. Но, сравнивая темпы роста данных показателей, отметим превосходство иммобилизованных активов над собственным капиталом, что собственного капитала над иммобилизованными активами, что говорит о возможных финансовых трудностях в будущем.

Таким образом, основной проблемой предприятия становится необходимость в собственных средствах, так как их наличие не может обеспечить полного финансирования деятельности предприятия, а также повышение эффективности деятельности организации.

Проведем анализ выручки и прибыли ООО «Газпромтрансгаз Нижний Новгород».

Динамика финансовых результатов ООО «Газпромтрансгаз Нижний Новгород» за анализируемый период представлена в Приложении 4.

Проводя анализ финансовых результатов, повторим, что произошло резкое падение чистой прибыли организации. Что связано, в первую очередь, с опережающим ростом постоянных и переменных расходов. То есть растет себестоимость продукции, скорее всего, это вызвано ростом цен на материалы, ростом тарифов. Отметим превышающие темпы роста выручки организации по сравнению с себестоимостью, однако, это не смогло обеспечить получение чистой прибыли на уровне прошлого года.

Наблюдая негативную тенденцию изменения прибыли от продажи товаров, еще раз отметим низкую эффективность деятельности организации за анализируемый период и падение рентабельности использования экономического потенциала организации.

Для наиболее полной картины финансового состояния предприятия проведем коэффициентный анализ, который включает в себя следующие направления:

- Анализ платежеспособности;

- Анализ финансовой устойчивости;

- Анализ интенсивности использования ресурсов;

- Анализ деловой активности.

Расчет показателей проводится на основе данных отчета о прибылях и убытках.

Рассчитанные показатели представим в виде таблицы, отметим также их динамику изменения и соответствие нормативам. Динамика показателей финансового состояния организации представлена в Приложении 5.

Анализируя сводную таблицу, отметим, что ни один показатель ликвидности не соответствует желательному показателю. Это говорит о том, что у предприятия проблемы с оборотными средствами и что у предприятия не хвалит ликвидных активов для покрытия своих обязательств, в случае непредвиденных обстоятельств.

Произошло снижение общего коэффициента покрытия, однако его значение остается в пределах допустимого, что говорит о достаточности оборотных средств для покрытия краткосрочных обязательств. Однако его снижение говорит о неэффективности использования оборотных средств. В изменении показателя текущей платежеспособности просматривается тенденция роста данного коэффициента. Так за прошедший период он вырос практически на 0,304 месяца и составил приблизительно 4 месяца, что не соответствует законодательно установленному сроку оплаты обязательств – 3 месяца. Данный рост связан с ростом прочей кредиторской задолженности, так как частные показатели платежеспособности, продемонстрировали тенденцию спада, что является следствием снижения доли краткосрочных обязательств. Однако организация будет не в состоянии оплатить все свои текущие обязательства одновременно в положенный срок.

Исходя из вышесказанного, можно отметить нехватку собственных средств, а также высоко ликвидных активов у предприятия для полного финансирования своей деятельности.

Следующими показателями для анализа финансово-хозяйственной деятельности являются рассчитанные коэффициенты финансовой устойчивости.

Анализируя показатели финансовой устойчивости, отметим удовлетворительную динамику коэффициента автономии и соотношения собственных и заемных средств. Данная положительная тенденция связана с ростом собственных средств и сокращением заемных. Данные показатели характеризуют степень финансовой зависимости предприятия от внешних кредиторов. Исходя из показателей финансовой обеспеченности собственными средствами и маневрирования собственными оборотными средствами у предприятия острая нехватка оборотных средств, о чем уже говорилось выше. Данный факт отражается на его финансовой устойчивости. Об этом также говорит отрицательная динамика продемонстрированная данными коэффициентами.

Показатели рентабельности за анализируемый период демонстрируют тенденцию к снижению, что говорит о неэффективном использовании ресурсов предприятия.

В связи с преобладающим темпом роста выручки предприятия над темпами роста оборотных средств и собственного капитала растет деловая активность предприятия. Рост оборачиваемости оборотного и собственного капиталов, ведет в снижению периода оборота данных показателей, что ведет к высвобождению денежных средств.

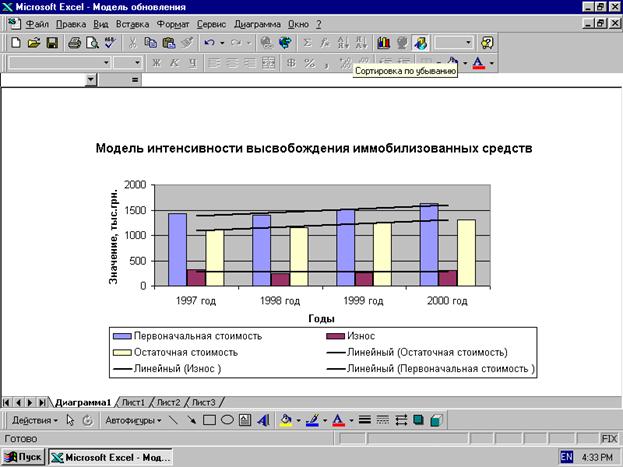

Проанализируем состояние основных фондов ООО «Газпромтрансгаз Нижний Новгород». Для того чтобы увеличить объем производства продукции на предприятии необходима его обеспеченность основными фондами в необходимом количестве, а также их эффективное использование. В данном разделе мы определим показатели движения и технического состояния основных средств, а также рассчитаем показатели эффективности их использования и определим экономию или перерасход средств в основных фондах предприятия.

Чтобы определить техническое состояние основных фондов и их движения воспользуемся данными таблиц 2, 3.

Таблица 2

Состояние основных производственных фондов в динамике

| Показатели | Стоимость основных средств в первоначальной оценке, тыс. руб. | |||

| Зданий и сооружений | Машин и оборудования | Транспортных средств | Прочих | |

| Остаток на начало прошлого года | 2 024 691 | 3 339 500 | 53 925 | 280 200 |

| Поступило | 154 405 | 534 904 | 12 393 | 55 685 |

| Выбыло | 27 486 | 52 331 | 2 362 | 8 854 |

| Остаток на начало отчетного года | 2 151 610 | 3 822 073 | 63 956 | 327 031 |

| Поступило | 18 334 | 1 385 | 2 486 | |

| Выбыло | 11 645 | 4 638 | ||

| Остаток на конец отчетного года | 2 139 965 | 3 835 769 | 65 341 | 329 517 |

| Амортизация на начало отчетного года | 938 803 | 1 667 792 | 33 175 | 164 330 |

| Амортизация на конец отчетного года | 896 003 | 1 739 521 | 27 932 | 151 149 |

Анализируя данную таблицу, отметим увеличение практически всех основных средств по сравнению с предыдущим годом. Исключение составили только здания и сооружения. Чтобы наш анализ был наиболее полным, рассмотрим основные показатели движения основных фондов, представленные в таблице 3.

Таблица 3

Показатели движения основных производственных фондов в динамике

| Виды основных производственных фондов | Показатели, % | |||||||

| коэффициенты ввода | коэффициенты выбытия | коэффициенты износа | коэффициенты годности | |||||

| базисный период | отчетный период | базисный период | отчетный период | на начало отчетного года | на конец отчетного года | на начало отчетного года | на конец отчетного года | |

| Здания и сооружения | 0,072 | 0,013 | 0,005 | 0,436 | 0,419 | 99,564 | 99,581 | |

| Машины и оборудование | 0,140 | 0,005 | 0,014 | 0,001 | 0,436 | 0,454 | 99,564 | 99,547 |

| Транспортные средства | 0,194 | 0,021 | 0,037 | 0,519 | 0,427 | 99,481 | 99,573 | |

| Прочие | 5,873 | 0,008 | 0,027 | 0,502 | 0,459 | 99,498 | 99,541 | |

| Итого | 6,278 | 0,034 | 0,090 | 0,007 | 1,894 | 1,758 | 398,106 | 398,242 |

Стоимость вновь поступивших ОС

![]()

![]() Коэффициент ввода = * 100 %

Коэффициент ввода = * 100 %

Стоимость ОС на конец года

Стоимость выбывших объектов ОС

![]() Коэффициент выбытия = * 100 %

Коэффициент выбытия = * 100 %

Стоимость ОС на начало года

Амортизация

![]() Коэффициент износа = * 100 %

Коэффициент износа = * 100 %

Первоначальная стоимость ОС

Остаточная стоимость объектов ОС

![]() Коэффициент годности = * 100 %

Коэффициент годности = * 100 %

Стоимость ОС первоначальной оценки

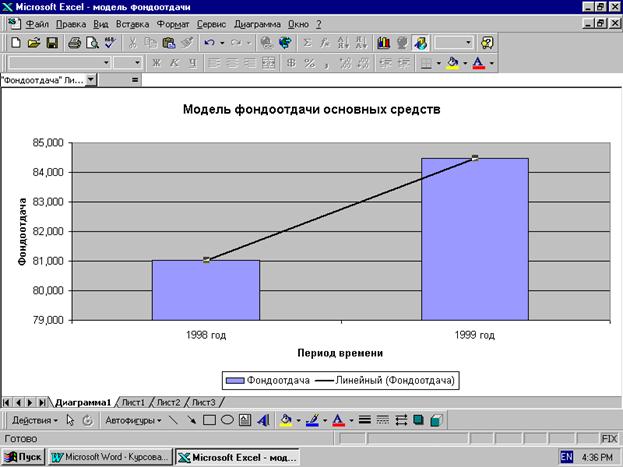

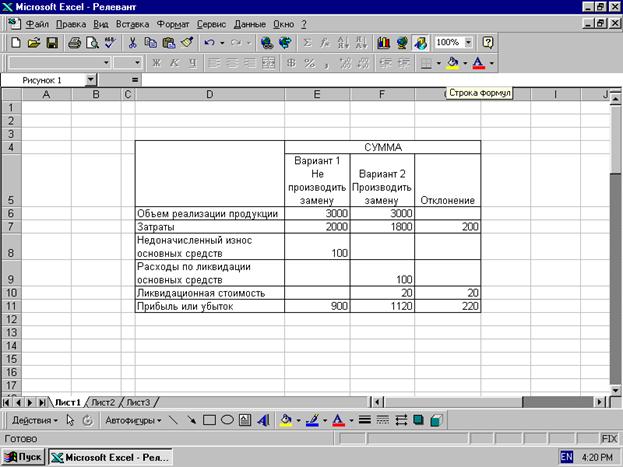

В предыдущей таблице мы отметили, что рост основных производственных фондов не наблюдался лишь в «зданиях и сооружениях». Возможно, это связано с тем, что предприятие не внедряло новые сооружения в отчетном году, а предыдущем вывило из пользования 0,013 % зданий и сооружений, что практически в три раза превышает коэффициент выбытия в отчетном году. Однако коэффициент годности зданий и сооружений очень высок, так как срок службы этих основных фондов также высок. В базисном периоде предприятие ввело в эксплуатацию машин и оборудования на сумму 534 904 руб., что составило 14%. Сравнивая эти показатели с показателями отчетного периода отметим, что предприятие ввело в эксплуатацию всего машин и оборудования на сумму 18 334 руб., что составило лишь 0,5%. Возможно это связано с заменой оборудования в предыдущем периоде, на более современное, так как коэффициент износа не говорит нам о низкой степени годности машин и оборудования предприятия. Анализируя показатели движения транспортных средств, так же можно предположить о постепенном обновлении парка транспортных средств. Коэффициент износа транспортных средств был выше 50%. В тоже время замена транспортных средств произошла преимущественно с предыдущем периоде, что можно связать с нехваткой денежных средств в отчетном периоде или желанием предприятия постепенно менять свой парк транспортных средств. Вероятно, для производства своей продукции или для его расширения, модернизации, повышения технического уровня предприятию необходимы прочие средства. К такому выводу можно придти, исходя из высоких показателей стоимости прочих фондов. Предприятие также в отчетном периоде активно проводило мероприятия по обновлению прочих фондов. Для оценки эффективности использования основных производственных фондов, мы рассчитаем коэффициенты фондоотдачи (Fo) и фондоемкости (Fe).

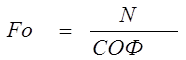

где

N – объем товарной продукции, тыс. руб.

СОФ – среднегодовая стоимость основных средств, тыс. руб.

А также определим сумму относительной экономии или перерасхода средств в основных фондах.

Таблица 4

Показатели эффективности использования основных средств

| Показатели | За базисный период | За отчетный период | Отклонение | Темп изменения, % |

| Объем товарной продукции, тыс.руб. | 16 637 333 | 20 406 109 | 3 768 776 | 122,65% |

| Среднегодовая стоимость основных фондов, тыс.руб. | 6 364 670 | 6 370 592 | 5922 | 100,09% |

| Фондоотдача | 2,614 | 3,203 | 0,589 | 122,54% |

| Фондоёмкость | 0,383 | 0,312 | -0,070 | 81,61% |

| Условная экономия или перерасход средств в основных фондах, тыс.руб. | -1 435 836,46 |

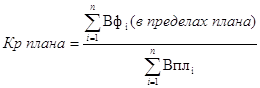

За отчетный период произошел рост фондоотдачи, что связано с ростом темпов объема товарной продукции. При росте фондоотдачи происходит снижение суммы амортизации. Следовательно, увеличивается выручка, полученная на 1 рубль, вложенных в основные средства. Соответственно, положительные тенденции можно отметить в том, что происходит снижение фондоемкости, что приводит к увеличению относительной экономии средств, вложенных в основные производственные фонды. При этом сумма относительной экономии рассчитывается следующим образом:

![]()

где

![]() - фондоемкость в базисном периоде,

- фондоемкость в базисном периоде,

![]() - фондоемкость в отчетном периоде,

- фондоемкость в отчетном периоде,

![]() - среднегодовая стоимость основных фондов в базисном периоде,

- среднегодовая стоимость основных фондов в базисном периоде,

![]() - среднегодовая стоимость основных фондов в отчетном периоде,

- среднегодовая стоимость основных фондов в отчетном периоде,

![]() - объем товарной продукции в отчетном периоде,

- объем товарной продукции в отчетном периоде,

![]() - темп изменения СОФ.

- темп изменения СОФ.

Таким образом, мы получаем сумму относительной экономии равной 1 435 836,46 тыс. руб.

Похожие работы

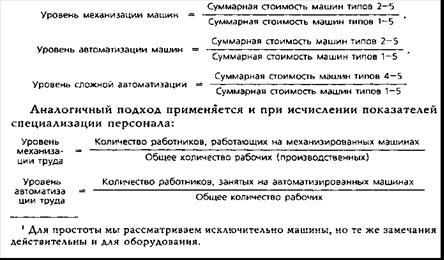

... эффективности использования основных средств на РУП «Белнипиэнергопром» характеризуется данными таблицы 1. Таблица 1. Показатели эффективности использования основных средств на РУП «Белнипиэнергопром» Показатели Обозначение в алгоритме По плану Фактически Отклонение от плана Выполнение плана, % 1. Объем продукции в сопоставимых условиях, млн. руб. ОП 1398830 1498005 99175 107,09 2. ...

... рублевые кредиты (доля из общего объема финансирования - 11,4%); государственное участие (63,7% из общего объема финансирования). Проведенный анализ состояния и эффективности использования основных средств позволил определить, что эффективность использования основных фондов предприятия может быть повышена за счет следующих факторов: модернизация оборудования за счет реализации бездействующих ...

... ( 11 ) где R- средняя выработка продукции за 1 ст/час; В - количество часов, отработанных 1 станком за год; Ц - средняя цена 1 станка; К - количество станков. 2. Анализ состояния и эффективности использования основных средств на ООО шахта «Добропольская». 2.1 Общая оценка состояния основных производственных фондов. Анализ основных средств обычно начинается с изучения ...

... по классификационным группам, даст возможность полнее выявить значение отдельных групп в производственном процессе, характер их изменений. 3.Анализ состояния и эффективности использования основных средств. 3.1.Анализ наличия, движения и технического состояния основных средств. Для оценки обеспеченности предприятия основными средствами, анализа их состава и структуры используются данные ...

0 комментариев