Навигация

Анализ финансового состояния ОАО «Уралкуз»

3.2 Анализ финансового состояния ОАО «Уралкуз»

Предварительный обзор баланса

Сравнительный аналитический баланс можно получить из исходного баланса путём сложения однородных по своему составу и экономическому содержанию статей баланса и дополнения его показателями структуры, динамики и структурной динамики. Аналитический баланс охватывает много важных показателей, характеризующих статику и динамику финансового состояния организации. Этот баланс включает показатели как горизонтального, так и вертикального анализа [10, c.78].

Непосредственно из аналитического баланса можно получить ряд важнейших характеристик финансового состояния организации. К ним относятся:

Общая стоимость имущества организации, равная итогу баланса (строка 399 или 699),

Стоимость иммобилизованных (внеоборотных) средств (активов) или недвижимого имущества, равная итогу раздела 1 актива баланса (строка 190);

Стоимость мобильных (оборотных) средств, равная итогу раздела 2 актива баланса (строка 290);

Стоимость материальных оборотных средств (строка 210);

Величина собственных средств организации, равная итогу раздела 4 пассива баланса (строка 490);

Величина заёмных средств равная сумме итогов разделов 5 и 6 пассива баланса (строка 590+690);

Величина собственных средств в обороте, равная разнице итогов раздела 4, 1 и 3 баланса (строка 490-190-390).

Актив

Из данных таблицы (приложение №3). видим, что за отчётный период имущество предприятия увеличилось на 1 529 158 тыс. тыс. руб. или на 59,4%. Данное увеличение произошло в основном за счет увеличения в оборотных активах практически по всем статьям, в том числе материально оборотные средства (запасы) увеличились на 653 360 тыс. тыс. руб. или на 56%; денежные средства и краткосрочные финансовые вложения на 256 881,5 тыс. тыс. руб. (почти в 14 раз), дебиторская задолженность возросла на 352 803 тыс. руб. или на 50%. В то же время недвижимое имущество увеличилось на 210 850,5 тыс. руб., т.е. на 58 % больше величины 2007 года.

После оценки изменения имущества предприятия необходимо выявить так называемые «больные» статьи баланса. Их можно подразделить на две группы:

Сразу свидетельствующие о крайне неудовлетворительной работе предприятия в отчётном периоде и сложившимся в результате этого плохом финансовом положении. К таким статьям относится «Непокрытый убыток отчётного года» (стр. 320). На ОАО «Уралкуз» на исследуемый период такой статьи не наблюдается, что свидетельствует о удовлетворительной работе предприятия за этот период.

Статьи, говорящие об определённых недостатках в работе предприятия:

- наличие сумм "плохих" долгов в статьях: «Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчётной даты » (строка 230) и «Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчётной даты)» (строка 240).

На ОАО «Уралкуз» отсутствует долгосрочная дебиторская задолженность, что снижает долю медленно реализуемых активов. Но на предприятии имеет место краткосрочная дебиторская задолженность в сумме 1 058 393 тыс. руб. на 2008 год, увеличившаяся за год на 352 803 тыс. руб. (+ 50 %).

Несмотря на то, что дебиторская задолженность краткосрочная, наличие её в такой значительной сумме характеризует иммобилизацию (отвлечение) оборотных средств предприятия из производственно-хозяйственного оборота.

- наличие в строке 246 «Прочие дебиторы» сумм, отражающих:

а) расчёты по возмещению материального ущерба;

б) недостачи и потери от порчи ТМЦ, несписанные с баланса в установленном порядке.

На ОАО «Уралкуз» данная сумма на 2008 год составляет 53 556 тыс. руб. и эта сумма увеличилась с 2007 года на 111 %, что говорит о недостатках в производственной деятельности предприятия

Пассив

Пассивная часть баланса увеличилась в основном за счет роста собственных средств на 1 142 512 тыс. руб. в том числе за счет изменений по следующим статьям:

- «Нераспределенная прибыль» увеличилась на 1 146 765,5 тыс. руб. (на 74%);

- «Добавочный капитал» напротив снизился – на 4253.5 тыс. руб.

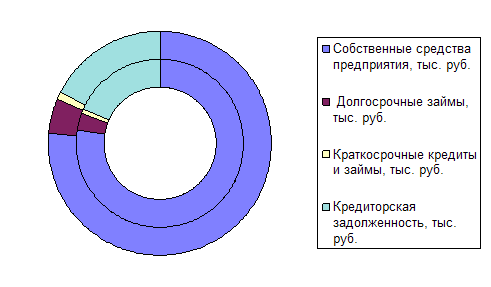

Удельный вес собственных средств в структуре баланса довольно значительный и составляет в 2007 году 77.4%, в 2008 году произошло незначительное уменьшение их доли до 76,4%.

В структуре пассивов организации кредитам и займам отведена незначительная роль – они занимают от 22,6% (2007 год) до 23,6% (2008 год)

Наибольший вес в кредиторской задолженности имеет задолженность поставщикам и подрядчикам (75,5% от суммы кредиторской задолженности) по неоплаченным в срок налогам и сборам, и не отгруженной продукции в счет полученных авансов. Это свидетельствует о незначительных финансовых затруднениях.

Таким образом, на основании проведенного предварительного обзора баланса ОАО «Уралкуз» за 2007-2008 года, можно сделать вывод об удовлетворительной работе предприятия и отсутствии больных статей в 2008 году. В связи с этим необходимо дать оценку кредитоспособности предприятия, которая производится на основе анализа ликвидности баланса.

Оценка ликвидности баланса

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку кредитоспособности предприятия, то есть его способности своевременно и полностью рассчитываться по всем своим обязательствам.

Ликвидность баланса определяется как степень покрытия обязательств организации её активами, срок превращения которых в деньги соответствует сроку погашения обязательств. От ликвидности баланса следует отличать ликвидность активов, которая определяется как величина, обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков [17, c.214]. Анализ ликвидности баланса приведён в приложении №4.

Баланс считается абсолютно ликвидным, если имеет место следующие соотношения: рассчитанные значения А1, А2,…, П1, П2… см.приложение №4.

По структуре баланса ОАО «Уралкуз» можно сделать вывод, предприятие не является абсолютно ликвидным, т.к. условие А1≥П1, А2≥П2, А3≥П3, А4<П4 не выполняется.

Таблица 2.

Анализ ликвидности баланса.

| Абсолютно ликвидный баланс | Соотношение активов и пассивов баланса ОАО «Уралкуз» | |

| 2007 год | 2008 год | |

| А1³П1; | А1<П1 | А1<П1 |

| А2³П2; | А2>П2 | А2>П2 |

| А3³П3; | А3>П3 | А3>П3 |

| А4£П4. | А4<П4 | А4<П4 |

Источник: Ковалев А. И., Привалов В. П. Анализ финансового состояния предприятия. - М.: ЮНИТИ-ДАНА, 2006

Из четырех соотношений, характеризующих соотношение активов по степени ликвидности и обязательств по сроку погашения, выполняется три. У ОАО "Уралкуз" недостаточно денежных средств и краткосрочных финансовых вложений (высоколиквидных активов) для погашения наиболее срочных обязательств (разница составляет 444 100 тыс. руб.). В соответствии с принципами оптимальной структуры активов по степени ликвидности, краткосрочной дебиторской задолженности должно быть достаточно для покрытия среднесрочных обязательств. В данном случае краткосрочная дебиторская задолженность полностью покрывает среднесрочные обязательства ОАО "Уралкуз".

Характеристика имущества предприятия

Актив баланса позволяет дать общую оценку имущества, находящегося в распоряжении предприятия. А также выделить в составе имущества оборотные (мобильные) и внеоборотные (иммобилизованные) средства. Имущество это основные фонды, оборотные средства и другие ценности, стоимость которых отражена в балансе. Данные аналитических расчётов приведены в таблице (приложение №3).

Анализируя в динамике показатели можно отметить, что общая стоимость имущества предприятия увеличилась за год на 1 529 158,50 тыс. руб. или на 59,4%. Увеличение имущества предприятия в 2008 году можно охарактеризовать как позитивное, поскольку их рост произошел по большей части за счет роста собственных средств, а не за счет роста заемных средств, хотя их величина возросла, это изменение не столь значительно.

Рассмотрим изменения в оборотных средствах.

В составе имущества в 2007 году оборотные средства составляли 78,1%. К 2008 году они возросли на 1 321 055,5 тыс. руб., а их удельный вес в стоимости активов предприятия поднялся до 81,2%.

Доля наиболее мобильных денежных средств и краткосрочных финансовых вложений существенно возросла с 0,71 до 6,71% (они выросли на 256 881,5 тыс. руб.) в структуре оборотных средств.

В то же время менее ликвидные средства – дебиторская задолженность составила на 2007 год 27,4% оборотных средств, а к 2008 году - 25,8%, такое снижение можно охарактеризовать позитивно. Ее абсолютное увеличение на 352 803 тыс. руб. (на 50%), способствовало росту оборотных средств на 26,7% (352 803 / 1 321 055,5 х 100%). На ОАО «Уралкуз» данная задолженность является краткосрочной (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), что уменьшает риск невозврата долгов. Но наличию непогашенной дебиторской задолженности на конец 2008 года в сумме 1 164 395 рублей свидетельствует об отвлечении части текущих активов на кредитовании потребителей готовой продукции (работ, услуг) и прочих дебиторов, фактически происходит иммобилизация этой части оборотных средств из производственного процесса.

Большими темпами росли материальные оборотные средства, которые увеличились на 653 360 тыс. руб. в 2008 году или на 56,5. Доля их в общей стоимости оборотных средств в 2007 году составила с 57,5% , а 2008 году доля материальных оборотных средств, несмотря на их абсолютный рост снизилась до 54,3% (-3,2%). Необходимо отметить, что доля запасов в составе имущества на конец 2008 года составила 16,2%, т. е. имеет существенный вес.

С финансовой точки зрения структура оборотных средств улучшилось по сравнению с предыдущим годом, т. к. доля наиболее ликвидных средств возросла (денежные средства и краткосрочные финансовые вложения), а доля менее ликвидных активов (дебиторская задолженность) уменьшилась. Это повысило их возможную ликвидность. Эффективность использования оборотных средств характеризуется, прежде всего, их оборачиваемостью.

Таким образом, перейдем к анализу оборачиваемости всех оборотных средств и их составляющих. Оценка оборачиваемости производится путём сопоставления её показателей за несколько хронологических периодов по анализируемому предприятию. Показателями оборачиваемости являются:

Коэффициент оборачиваемости, показывающий число оборотов анализируемых средств за отчётный период и равный отношению выручки от реализации без НДС к средней стоимости оборотных средств.

Время оборота, показывающее среднюю продолжительность одного оборота в днях и определяемое отношением средней стоимости к выручке от реализации и умноженное на число календарных дней в анализируемом периоде.

Рассчитанные показатели оборачиваемости оборотных средств приведены в приложении 5.

Данные об оборачиваемости активов за весь рассматриваемый период свидетельствуют о том, что организация получает выручку, равную сумме всех имеющихся активов за 133 календарных дня. Чтобы получить выручку равную среднегодовому остатку материально-производственных запасов требуется 59 дней.

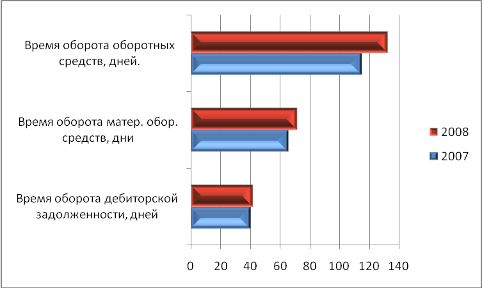

Из данных таблицы видно, что произошло снижение оборачиваемости всех приведённых показателей. Оборачиваемость дебиторской задолженности уменьшилась по сравнению с 2007 годом с 9,03 оборотов в год до 8,67 оборотов, то есть по сравнению с предыдущим годом погашение дебиторской задолженности происходило более медленными темпами. Время оборота дебиторской задолженности составляет 40,4 дней в 2007 и 42,1 дня в 2008 году. Это говорит о том, что дебиторская задолженность погашается недостаточно быстро. Изменение времени оборота по годам представлено на рисунке 2.

Более существенно уменьшилась оборачиваемость оборотных средств с 3,17 оборотов в 2007 году до 2,75 оборотов в 2008 году. Соответственно время оборота увеличилось до 132,7 дней.

Рисунок 2 – Изменение времени оборота в 2007-2008 годах, дней

Источник: данные автора

Уменьшение оборачиваемости в 2008 году произошло за счёт затруднений со сбытом продукции, которые в свою очередь вызваны неэффективностью управления запасами; недостаточным исследованием фирмой рынков сбыта своей продукции и возможностей их расширения.

Оценим изменение внеоборотных активов.

Величина внеоборотных активов в течение 2-х лет имеет тенденцию роста. В 2007г. их величина составила 563 414 тыс. руб., а в 2008 году 771 517 тыс. руб. , таким образом рост внеоборотных активов составил 36,9%. Но несмотря на абсолютный прирост их доля в имуществе предприятия снижается. Так к 2008 она снизилась с 21,9 до 18,8%. В то же время, как уже отмечалось, оборотные средства выросли на 63%. Таким образом, темп прироста оборотных средств был раза выше, чем внеоборотных средств. Такую тенденцию можно охарактеризовать положительно. Данные приведены в табл. 3.

Рост стоимости внеоборотных активов обусловлено увеличением такого элемента, как «Основные средства», которые за год выросли на 210 850,50 тыс. руб., или на 58% при их удельном весе во внеоборотных активах на 2008 год 74,4%. Статья «Незавершенное строительство» также имеет положительную динамику. В 2007 году она составила на 99 130тыс (в структуре внеоборотных активов ее доля составила 17,6%). руб. В 2008 году «Незавершенное строительство» увеличилось до 128 612 тыс. руб. (его доля – 16,7%), таким образом, рост составил 29,7%. Поскольку эта статья не участвует в производственном обороте, поэтому снижение ее доли в структуре внеоборотных активов должно положительно отразиться на результативности финансово-хозяйственной деятельности предприятия.

Долгосрочные финансовые вложения в составе внеоборотных активов составляют существенную долю, в 2007 году они составляли 16%, а в 2008 году – 6,61%. Их абсолютное значение и удельный вес значительно. Это указывает на снижение инвестиционных вложений предприятия.

В структуре внеоборотных активов наибольшую долю составляют основные средства, наименьшую долю долгосрочные финансовые вложения.

Рассмотрим изменение реальных активов, характеризующих производственную мощность предприятия. К реальным активам относятся средства предприятия, которые принимают непосредственное участие в производственном процессе:

основные средства (строка 120);

сырьё, материалы и другие аналогичные ценности (строка 211);

МБП (строка 213);

затраты в незавершённом производстве (издержках обращения) (строка 214). Рассчитаем стоимость реальных активов и долю их в имуществе:

1 .На 2007 год:

Р.А.2007= 363353,5 + 603573+ 14963+ 417211,5= 1 399 101 тыс.руб.

Доля Р.А. 2007 =1 399 101 рублей / 2575379,5 х 100% = 54,3%

2.На 2008 год:

Р.А.2008 = 574204+985 443,5+651 488,5 = 2 211 136 тыс. руб.

Доля Р.А2008. =2 211 136 тыс. руб. / 4104538 х 100% = 53,8%

В абсолюте сумма реальных активов возросла на 1 187 965 тыс. руб. или на 58%, что произошло в основном за счёт увеличения стоимости готовой продукции и материалов. В структуре имущества доля реальных активов упала (незначительно) на 0,5%. В целом можно отметить достаточно высокий уровень реальных активов (более 50), что говорит об эффективном использовании возможностей предприятия.

В целом по активу можно отметить некоторое улучшение финансового состояния ОАО «Уралкуз», увеличение доли оборотных средств, сокращение доли дебиторской задолженности, и в то же ухудшение коэффициентов оборачиваемости, отвлекающих денежные средства из оборота.

Характеристика источников средств предприятия

Предприятие может приобретать основные, оборотные средства и нематериальные активы за счёт собственных и заёмных (привлечённых) источников (собственного и заёмного капитала). Необходимо отметить, что уменьшение итога баланса само по ce6e не всегда является показателем негативного положения дел на предприятии. Так, например, при росте активов необходимо анализировать источники в пассиве, послужившие их росту. Если рост активов происходил за счёт собственных источников (нераспределённая прибыль, уставный капитал, резервы и т.д.), то это оптимальный вариант. Если же рост активов произошёл за счёт заёмных средств под высокие проценты годовых и при низкой рентабельности, а также при наличии убытков прошлых лет, то сложившееся положение дел должно настораживать. Наоборот, уменьшение стоимости активов может происходить в частности за счет снижения или полного покрытия убытков прошлых отчетных периодов.

Данные табл. 3 показывают, что общее увеличение источников составило 1 529 140,50 тыс. руб. или 59,4%. Этот рост получен в основном за счёт увеличения собственных средств предприятия (на 1 142 512 тыс. руб. или на 57,4%). В то же время доля заемных средств возросла на 66,3 % , при увеличении их абсолютной величине (386 629).

Анализ собственных средств ОАО «Уралкуз»

Удельный вес собственных средств предприятия в 2007 году составлял 77,4 %, а в 2008 году их удельный вес немного сократился на 1,0 % и составил к концу анализируемого периода 76,4 % от средств предприятия.

Таблица 3.

Собственные и заёмные средства

| Показатели | 2007 год | 2008 год | Отклонение | |

| абсолютное | относительное | |||

| 1.Всего средств предприятия, тыс. руб. (стр.699); - в том числе: | 2 575 397,5 | 4 104 538 | 1 529 140,5 | 159,4% |

| 2.Собственные средства предприятия, тыс. руб. (строка 490); | 1992338,5 | 3134850,5 | 1142512 | 57,3% |

| -то же в % к имуществу | 77,4 | 76,4 | ||

| из них: | ||||

| 2.1.Наличие собственных оборотных средств, тыс. руб. (490-190-390) | 1 428 925 | 2 363 334 | 934 409 | 165,4% |

| -то же в % к собственным средствам. | 71,7 | 75,4 | ||

| 3.Заёмные средства, тыс. руб.(590+690) | 583 059 | 969 687,5 | 386 628,5 | 166% |

| -то же в % к имуществу; | 22,6 | 23,6 | ||

| из них: | ||||

| 3.1.Долгосрочные займы, тыс. руб.(строка 590); | 88249 | 206975 | 118726 | 134,5% |

| - в % к заёмным средствам. | 15,1 | 21,3 | ||

| 3 .2.Краткосрочные кредиты и займы, тыс. руб.(610); | 20295,5 | 39421 | 19125,5 | 94,2% |

| - в % к заёмным средствам. | 3,5 | 4 | ||

| 3.3.Кредиторская задолженность, тыс. руб. (620); | 474443 | 719344,5 | 244901,5 | 51,6% |

| - в % к заёмным средствам. | 81,4 | 74,7 | ||

Источник: данные бухгалтерской отчетности ОАО «Уралкуз»

Необходимо отметить, что если удельный вес собственных средств составляет более 50%, то можно считать что, продав принадлежащую предприятию, часть активов оно сможет полностью погасить свою задолженность разным кредиторам.

Для оценки данных пассива баланса составляется аналитическая табл. 3. (см. выше).

![]()

|

Рисунок 3 – Соотношение собственных и заемных средств в 2007-2008 годах

Источник: данные бухгалтерской отчетности ОАО «Уралкуз»

Анализ собственных оборотных средств

На начало отчётного периода наличие собственных оборотных средств составило 226 565 тыс. руб. и за счёт этого источника покрывалось 34,4% (226565/658324х100%) материальных оборотных средств, при нормативе в 50% и более. На конец же года стоимость собственных оборотных средств составила 459 859 тыс. руб., что покрывает лишь 17,3% (459859/2654868х100%) материальных оборотных средств, что значительно ниже норматива и говорит о недостатке собственных оборотных средств и излишней доли заемных.

Поскольку большое значение для устойчивости финансового положения имеет наличие собственных оборотных средств и их изменение, целесообразно изучить образующие его факторы.

Рассмотрим изменение собственных оборотных средств (приложение 6)

Из данных таблицы видно, что на увеличение собственных оборотных средств на 166,5% в наибольшей степени повлияло увеличение нераспределенной прибыли на 1 146 765,5 тыс. руб. или на 74,1%. Данное снижение составляет наибольший уровень влияния на общее изменение собственных оборотных средств (178,3%).

Из приведённых данных можно сделать вывод о том, что, значительное увеличение собственных оборотных средств произошло за счёт ликвидных статей, то есть собственные оборотные средства формируются в результате эффективной деятельности.

Анализ заёмных средств ОАО «Уралкуз»

Поскольку заемные средства выросли за год, то необходимо более детально рассмотреть влияние каждой статьи на прирост заемных средств.

Долгосрочная займы в отчетном период увеличились в 2,7 раза, что в абсолютном выражении составило 71 364,5 тыс. руб., а их доля в общей сумме заемных средств составила 21,3%. Общая сумма долгосрочной задолженности увеличилась на 118 716 тыс. руб. или в 2,3 раза.

Краткосрочные кредиты и займы составили 472 871 тыс. руб. на 2008 год или 4% от всех заемных средств.

На 244901,5 тыс.руб. возросла кредиторская задолженность, которая составляет наибольший удельный вес в заемных средствах – 74,7 % на 2008 год. При этом ее увеличение перекрывается увеличением денежных средств и краткосрочных финансовых вложений (см. приложение №2 показатель 3.2). Это способствует улучшению платежеспособности предприятия. Изучим более детально состав кредиторской задолженности. Рассмотрим табл. 4.

Анализируя изменения в составе и структуре кредиторской задолженности, приведённые в табл. 4, можно отметить, что произошли существенные изменения в следующих статьях:

задолженность поставщикам и подрядчикам увеличилась за отчетный период на 26% или на 99 432,50 тыс. руб., при удельном весе во всей кредиторской задолженности в 85,7%. В 2007 году данная статья сократилась на 340 176 тыс. руб. (с удельным весом 50,4% на конец года).

также следует отметить отсутствие полученных авансов в 2008 году, т.е их величина сократилась на 31 913 тыс. руб.

возросла на 45% задолженность по оплате труда в 2008 году с одновременным увеличением ее доли в структуре кредиторской задолженности с 4% до 5,8%. что говорит об ухудшениях по выдаче заработной платы в 2008 году.

произошло незначительное увеличение задолженности перед бюджетом на 3 995 тыс. руб. или на 11%. Надо отметить негативную тенденцию ее увеличения.

менее значительными темпами произошло увеличение по остальным статьям: так задолженность по социальному страхованию и обеспечению выросла к концу отчетного периода на 1% (+1 645 тыс.руб.).

Таблица 4

Анализ состава и структуры кредиторской задолженности.

| Расчёты с кредиторами | 2007 г. | 2008 г. | Изменение | |||

| Сумма, тыс. руб. | Удельный вес, % | Сумма, тыс. руб. | Удельный вес, % | Сумма, тыс. руб. | % | |

| 1.С поставщиками и подрядчиками | 373 438 | 78,7 | 472 870,5 | 65,7 | 99 432,5 | 26,63 |

| 2.По оплате труда | 22 025 | 4,6 | 31 998,5 | 4,4 | 9 973,5 | 45,28 |

| 3.По социальному страхованию и обеспечению | 7 900 | 1,7 | 9 545 | 1,4 | 1 645 | 20,82 |

| 4. Задолженность перед бюджетом | 33 630 | 7,2 | 37 625 | 5,2 | 3 995 | 11,88 |

| 5.Авансы полученные | 31 913 | 6,7 | - | 0 | -31 913 | -100,00 |

| 6.Прочие кредиторы | 5 537 | 1,1 | 167 305,5 | 23,3 | 3 882,5 | 8 724,72 |

| Итого кредиторская задолженность | 474 443 | 100 | 719 344,5 | 100 | 244 901,5 | 51,6% |

Источник: данные бухгалтерской отчетности ОАО «Уралкуз»

В целом можно отметить некоторое улучшение структуры кредиторской задолженности связанное с сокращением доли «больных» статей (задолженность перед бюджетом, задолженность по оплате труда). Негативным моментом является рост задолженности сторонним предприятиям (ее доли), что связано с взаимными неплатежами. В то же время в 2007 году произошло сокращение доли кредиторской задолженности в итоге баланса предприятия до 17,5%, для сравнения ее доля в 2007 году составила 18,4%, что свидетельствует об улучшении структуры пассивов предприятия в 2008 году.

К концу отчетного периода кредиторская задолженность резко увеличилась. С одной стороны, кредиторская задолженность - наиболее привлекательный способ финансирования, так как проценты здесь обычно не взимаются. С другой стороны, из-за больших отсрочек по платежам у предприятия могут возникнуть проблемы с поставками, ущерб репутации фирмы из-за неблагоприятных отзывов кредиторов, судебные издержки по делам, возбужденным поставщиками.

Снижению задолженности способствует эффективное управление ею посредством анализа давности сроков. Такой анализ выявляет, кто из кредиторов долго ждет оплаты и, скорее всего, начнет проявлять нетерпение. ОАО «Уралкуз» необходимо, прежде всего, рассчитаться с долгами перед бюджетом, по социальному страхованию и обеспечению, так как отсрочки по этим платежам, обычно влекут за собой выплату штрафов (пени). Затем необходимо четко структурировать долги перед поставщиками и подрядчиками, и выявить какие из них требуют безотлагательного погашения.

Для более детального анализа структуры всей задолженности, целесообразно рассмотреть соотношение дебиторской и кредиторской задолженности, представленный в таблице 5.

Таблица 5.

Сравнительный анализ дебиторской и кредиторской задолженности.

тыс. руб.

| Расчёты | Дебиторская задолженность | Кредиторская Задолженность | Превышение задолженности | |||||

| 2007 | 2008 | 2007 | 2008 | Дебиторской | Кредиторской | |||

| 2007 | 2008 | 2007 | 2008 | |||||

| 1.С покупателями или поставщиками за товары и услуги | 394937 | 448245,5 | 373438 | 472870,5 | 21499 | - | - | 24625 |

| 2.По векселям | 0 | 0 | 0 | 0 | - | - | - | - |

| 3. По авансам | 194913 | 158833,5 | 31913 | 0 | 163000 | 158833 | - | - |

| 4. Задолженность дочерних и зависимых обществ | 67688,5 | 84771,5 | 0 | 0 | 67688,5 | 84771,5 | - | - |

| 5. По отчислениям на социальные нужды | 0 | 0 | 7900 | 9545 | - | - | 7900 | 9545 |

| 6. С бюджетом | 0 | 0 | 33630 | 37625 | - | - | 33630 | 37625 |

| 7. По оплате труда | 0 | 0 | 22025 | 31998,5 | - | - | 22025 | 31998,5 |

| 8. С прочими | 48051 | 366542,5 | 5537 | 167305,5 | 42514 | 199237 | - | - |

| Итого | 705589,5 | 1058392,5 | 474443 | 719344,5 | 231146,5 | 339048 | - | - |

Источник: данные бухгалтерской отчетности ОАО «Уралкуз»

Вывод: налицо превышение дебиторской задолженности над кредиторской в сумме 339 048 тыс. руб.(2008 год) или почти на 50%. То есть, если все дебиторы погасят свои обязательства, то ОАО «Уралкуз» сможет погасить не только все обязательства перед кредиторами, но и получит доход.

Оценка финансовой устойчивости ОАО «Уралкуз»

В рыночных условиях, когда хозяйственная деятельность предприятия и его развитие осуществляется за счёт самофинансирования, а при недостаточности собственных финансовых ресурсов - за счёт заёмных средств, важной аналитической характеристикой является финансовая устойчивость предприятия.

Финансовая устойчивость- это определённое состояние счетов предприятия, гарантирующее его постоянную платежеспособность. В результате осуществления какой-либо хозяйственной операции финансовое состояние предприятия может остаться неизменным, либо улучшиться, либо ухудшиться. Поток хозяйственных операций, совершаемых ежедневно, является как бы «возмутителем» определённого состояния финансовой устойчивости, причиной перехода из одного типа устойчивости в другой. Знание предельных границ изменения источников средств для покрытия вложения капитала в основные фонды или производственные запасы позволяет генерировать такие потоки хозяйственных операций, которые ведут к улучшению финансового состояния предприятия, к повышению его устойчивости.

Задачей анализа финансовой устойчивости является оценка величины и структуры активов и пассивов. Это необходимо, чтобы ответить на вопросы: насколько организация независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам её финансово-хозяйственной деятельности.

На практике применяют разные методики анализа финансовой устойчивости. Проанализируем финансовую устойчивость предприятия с помощью абсолютных показателей.

Обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов и затрат, который определяется в виде разницы величины источников средств и величины запасов и затрат.

Общая величина запасов и затрат равна сумме строк 210 и 220 актива баланса (ЗЗ).

Для характеристики источников формирования запасов и затрат используется несколько показателей, которые отражают различные виды источников:

Наличие собственных оборотных средств (490-190-3 90);

Наличие собственных и долгосрочных заёмных источников формирования запасов и затрат или функционирующий капитал (490+590-190);

Общая величина основных источников формирования запасов и затрат (490+590+610-190). В виду отсутствия краткосрочных заёмных средств(610) данный показатель суммарно равен второму.

Рассчитанные показатели приведены в таблице 6.

Таблица 6.

Определение типа финансового состояния предприятия ( тыс. руб.)

| Показатели | 2007 | 2008 |

| 1.0бщая величина запасов и затрат (33) | 1288013,5 | 1948683,5 |

| 2.Наличие собственных оборотных средств (СОС) | 1 428 925 | 2 363 334 |

| 3.Функционирующий капитал (КФ) | 1 517 174 | 2 570 309 |

| 4.0бщая величина источников (ВИ) | 2 011 984 | 3 333 022 |

Источник: Ковалев А. И., Привалов В. П. Анализ финансового состояния предприятия. - М.: ЮНИТИ-ДАНА, 2006

Трём показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками формирования:

| 1.Излишек (+) или недостаток (-) СОС (Фс = СОС - ЗЗ) | +140 911,5 | +414 650,5 |

| 2.Излишек (+) или недостаток (-) собственных и долгосрочных заёмных источников ( Фт = КФ - 33) | +229 160,5 | +621 625,5 |

| 3.Излишек (+) или недостаток (-) общей величины основных источников (Фо = ВИ - ЗЗ) | +723 970,5 | +1 384 338,5 |

Источник: данные рассчитаны автором на основании данных бухгалтерской отчетности ОАО «Уралкуз»

Таким образом мы видим, что у предприятия достаточно средств для формирования запасов и затрат, как собственных, так и привлеченных.

С помощью этих показателей определяется трёхкомпонентный показатель типа финансовой ситуации (3)

|

![]()

Источник: Крейнина М.Н. "Финансовое состояние предприятия. Методы оценки" - М.: "Дис", 2008.

Возможно выделение 4х типов финансовых ситуаций:

1. Абсолютная устойчивость финансового состояния. Этот тип ситуации встречается крайне редко, представляет собой крайний тип финансовой устойчивости и отвечает следующим условиям: Фс ³О; Фт ³О; Фо ³0; т.е. S= {1,1,1};

2..Нормальная устойчивость финансового состояния, которая гарантирует платежеспособность: Фс< 0; Фт³0; Фо³0; т.е. S={0,1,1};

3.Неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, но при котором всё же сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов: Фс<0; Фт<0;Фо³0;т.е. S={0,0,1};

4. Кризисное финансовое состояние, при котором предприятие на грани банкротства, поскольку в данной ситуации денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже его кредиторской задолженности: Фс<0; Фт<0; Фо<0; т.е. S={0,0,0}.

На ОАО «Уралкуз» трёхкомпонентный показатель финансовой ситуации S={1;1;1} как в 2007, так и в 2008 году. Таким образом, финансовую устойчивость на протяжении исследуемого периода можно охарактеризовать как абсолютную, причем судя по увеличению излишков источников формирования запасов можно говорить об укреплении этой устойчивости.

Исходя из целей, поставленных в данной работе, более приемлемо использовать для анализа финансовой устойчивости ОАО «Уралкуз» относительные показатели. Эти коэффициенты, рассчитанные в таблице (см. приложение 4).

Из данных таблицы можно сделать выводы о состоянии каждого коэффициента и о финансовой устойчивости предприятия в целом.

Коэффициент независимости на ОАО «Уралкуз» на 2008 год составляет 0,76, что выше рекомендуемой нормы, следовательно, предприятие имеет собственных средств больше, чем заемных и что говорит о его финансовой независимости. Но нужно отметить незначительное снижения данного коэффициента по сравнению с 2007 года на 0,01.

Значение коэффициента соотношения заёмных и собственных средств свидетельствует, что в 2007 году предприятие привлекало на каждый 1 руб. собственных средств, вложенных в активы 29 коп. заёмных средств. В течение отчётного периода заёмные средства выросли до 31 коп. на каждый 1 руб. собственных вложений. Тенденция увеличения заёмных средств может в будущем усилить зависимость предприятия от привлечённых средств. На ОАО «Уралкуз» это выражается в постепенном росте кредиторской задолженности с одновременным увеличением доли собственных средств.

Коэффициент манёвренности собственных средств и коэффициент обеспеченности собственными средствами в 2007 году имели значение выше рекомендуемой нормы, однако в 2008 году показатель маневренности собственных средств увеличился на 0,037 и пункта, а коэффициент обеспечения собственными средствами остался на уровне предыдущего года. Рост маневренности обусловлен в основном увеличением собственных средств предприятия, к 2008 году эти коэффициенты приобрели значения соответственно 0,754 и 0,71 при норме не менее 0,1. Данный коэффициенты характеризует степень зависимости организации от заемного капитала. Полученное здесь значение говорит о слишком осторожном отношении ОАО "Уралкуз" к привлечению заемных денежных средств (собственный капитал составляет 76% в общем капитале организации)

Коэффициент реальной стоимости основных и материальных оборотных средств, начиная с 2007 года не изменился и составил 0,54. Стабильность этого показателя свидетельствует о неизменной доле имущества производственного назначения (реальных активов) в общей сумме имущества предприятия.

Коэффициент реальной стоимости основных средств в 2007 и 2008 годах ниже нормативного и составляет 14% (при нормативе 50%), что свидетельствует о слишком малой доли основных средств в имуществе предприятия.

Оценка платежеспособности предприятия

Ликвидность предприятия - это способность возвратить в срок полученные в кредит денежные средства, или способность оборотных средств превращаться в денежную наличность, необходимую для нормальной финансово-хозяйственной деятельности предприятия.

Для комплексной оценки ликвидности баланса в целом следует использовать общий показатель ликвидности (LI), вычисляемый по формуле, приведённой в таблице (см. приложение №8). С помощью данного показателя осуществляется оценка изменения финансовой ситуации в организации с точке зрения ликвидности. Данный показатель применяется также при выборе наиболее надёжного партнёра из множества потенциальных партнёров на основе отчётности.

Различные показатели ликвидности не только дают характеристику устойчивости финансового состояния организации при разной степени учёта ликвидности средств, но и отвечают интересам различных внешних пользователей аналитической информации. Например, для поставщиков сырья и материалов наиболее интересен коэффициент абсолютной ликвидности. Покупатели и держатели акций предприятия в большей мере оценивают платежеспособность по коэффициенту текущей ликвидности.

Исходя из данных баланса на ОАО «Уралкуз» коэффициенты, характеризующие платежеспособность, имеют следующие значения (см. приложение №8).

Проанализируем коэффициенты L2, L3, L4 и их изменение.

Коэффициент абсолютной ликвидности на 2008 год составил 0,36, при его значении в 2007 году 0,04. Это значит, что в 2007 году только 4% (из необходимых 20%) краткосрочных обязательств предприятия, могло быть немедленно погашено за счёт денежных средств и краткосрочных финансовых вложений. Однако существенное увеличение денежных средств предприятия позволило повысить данный показатель на уровень рекомендуемой нормы.

Значение промежуточного коэффициента покрытия с 1,46 на 2007 год увеличилось до 1,75 на 2008 год. То есть, за счёт дебиторской задолженности, в случае её выплаты, ОАО «Уралкуз» сможет погасить всю кредиторскую задолженность и при этом останутся свободные средства (так как показатель больше 1). Но в целом значение данного коэффициента можно назвать прогнозным, так как предприятие не может точно знать когда и в каком количестве дебиторы погасят свои обязательства.

Общий текущий коэффициент покрытия L4 увеличился за исследуемый период на 0,39 пункта и составил на 2008 год 4,18 (при норме >2). Смысл этого показателя состоит в том, что если предприятие направит все свои оборотные активы на погашение долгов, то оно ликвидирует краткосрочную кредиторскую задолженность на 100% и у него останется после данного погашения задолженности для продолжения деятельности 218% от суммы оборотных активов.

Таким образом, все показатели, характеризующие платежеспособность предприятия на ОАО «Уралкуз» находятся выше или на уровне нормы, кроме того, при этом наблюдается их увеличение (исключение – показатель L1 – снижение на 0.42). В целом вывод о платежеспособности можно сделать по общему коэффициенту ликвидности (LI). Его значение на конец года составляло 1,06, то есть в среднем (при условии реализации абсолютно ликвидных средств, 50% быстрореализуемых активов и 30% медленно реализуемых активов) после погашения обязательств у предприятия останется еще 6% ликвидных активов.

По сравнению с 2007 годом общая ликвидность средств предприятия несколько ухудшилась. Так в 2007 году ОАО «Уралкуз» покрывало своими ликвидными активами 148% срочных обязательств.

Данные о ликвидности баланса предприятия за 2007–2008 годы представлены в таблице (см. приложение №7).

Анализ формирования и распределения прибыли

Различные стороны производственной, сбытовой, снабженческой и финансовой деятельности предприятия получают законченную денежную оценку в системе показателей финансовых результатов. Обобщённо наиболее важные показатели финансовых результатов деятельности предприятия представлены в форме №2 «Отчёт о финансовых результатах и их использовании». К ним относятся:

прибыль ( убыток) от реализации продукции;

прибыль (убыток) от прочей реализации;

доходы и расходы от внереализационных операций;

балансовая прибыль;

налогооблагаемая прибыль;

чистая прибыль и др.

Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия. Важнейшими среди них являются показатели прибыли, которая в условиях перехода к рыночной экономике составляет основу экономического развития предприятия. Рост прибыли создаёт финансовую базу для самофинансирования, расширенного производства, решение проблем социальных и материальных потребностей трудового коллектива. За счёт прибыли выполняются также часть обязательств предприятия перед бюджетом, банками и другими предприятиями и организациями. Таким образом, показатели прибыли становятся важнейшими для оценки производственной и финансовой деятельности предприятия. Они характеризуют степень его деловой активности и финансового благополучия.

Конечный финансовый результат деятельности предприятия - это балансовая прибыль или убыток, который представляет собой сумму результата от реализации продукции (работ, услуг); результата от прочей реализации; сальдо доходов и расходов от внереализационных операций.

Для проведения вертикального и горизонтального анализа рассчитаем таблицу (приложение 9), используя данные отчётности предприятия из формы № 2.

Из данных таблицы видно, что балансовая прибыль в 2008 году существенно увеличилась по сравнению с 2007 годом на 339 550,0 тыс. руб. или на 25,7%. Таким образом, наметилась положительная тенденция изменения величины балансовой прибыли.

Увеличению балансовой прибыли способствовало:

Увеличение прибыли от финансово-хозяйственной деятельности предприятия на 376 235 тыс. руб. или на 27,9%.

Уменьшение операционных расходов на 60,6%, что в абсолютном выражении составило 940 874 тыс.руб.

Значительное влияние оказал рост прибыли от реализации на 37,2% или на 493 643 тыс. руб.

Снижению балансовой прибыли способствовало:

Превышение абсолютного изменения внереализационных расходов над абсолютным изменением внереализационных доходов на 36 685 тыс. руб.;

Превышение абсолютного изменения операционных расходов над абсолютным изменением операционных доходов на 117 517 тыс. руб.

Увеличение коммерческих и управленческих расходов в общей сумме на 136 119 тыс. руб.

Таким образом, факторы, уменьшающие балансовую прибыль по сумме, были перекрыты действием увеличивающих её факторов, что в итоге и обусловило рост балансовой прибыли в отчетном году по сравнению с предыдущим.

Анализ рентабельности

В условиях рыночных отношений велика роль показателей рентабельности продукции, характеризующих уровень прибыльности (убыточности) её производства. Показатели рентабельности являются относительными характеристиками финансовых результатов и эффективности деятельности предприятия. Они характеризуют относительную доходность предприятия, измеряемую в процентах к затратам средств или капитала с различных позиций.

Показатели рентабельности - это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. По этой причине они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования.

Рентабельность продукции показывает, сколько прибыли приходится на единицу реализованной продукции. Рост данного показателя является следствием роста цен при постоянных затратах на производство реализованной продукции (работ, услуг) или снижения затрат на производство при постоянных ценах, то есть о снижении спроса на продукцию предприятия, а также более быстрым ростом цен чем затрат.

Показатель рентабельности продукции включает в себя следующие показатели:

Рентабельность всей реализованной продукции, представляющую собой отношение прибыли от реализации продукции на выручку от её реализации ( без НДС);

Общая рентабельность, равная отношению балансовой прибыли к выручке от реализации продукции (без НДС);

Рентабельность продаж по чистой пробыли, определяемая как отношение чистой прибыли к выручке от реализации (без НДС);

Расчёт данных показателей по ОАО «Уралкуз» представлен в табл.7.

Таблица 7

Показатели рентабельности продукции ОАО «Уралкуз», (тыс. руб.)

| Показатели | Расчет | 2007 г. | 2008 г. | Отклонения + /- |

| 1.Выручка от реализации товаров, работ, услуг (без НДС, акцизов и аналогичных обязательных платежей). | стр.010 | 6 375 402,0 | 9 175 065,0 | +2799 663,0 |

| 2. Прибыль от реализации. | стр.050 | 1 328 508,0 | 1 822 151,0 | +493 643,0 |

| 3. Балансовая прибыль. | стр.140 | 1 320 636,0 | 1 660 186,0 | +339 550,0 |

| 4. Чистая прибыль. | с.140-150 | 1 002 844,0 | 1 282 180,0 | +279 336,0 |

| Расчетные показатели (%) | ||||

| 1. Рентабельность всей реализованной продукции. | стр.050 стр.010 | 20,84% | 19,86% | -0,98% |

| 2. Общая рентабельность. | стр.140 стр.010 | 20,71% | 18,09% | -2,62% |

| 3. Рентабельность продаж по чистой прибыли. | с.140-150 стр.010 | 15,73% | 13,97% | -1,76% |

Источник: Ковалев А. И., Привалов В. П. Анализ финансового состояния предприятия. - М.: ЮНИТИ-ДАНА, 2006; данные бухгалтерской отчетности ОАО «Уралкуз»

На основе расчётов можно сделать следующие выводы:

Показатель общей рентабельности за отчетный период снизился с 20,7% в 2007 до 18,1% в 2008 году, то есть уменьшился на 2,6%. Это говорит о том, что в 2008 году каждый рубль реализации приносил в среднем на 2,6 копейки меньше балансовой прибыли, чем в 2007 году.

Показатель рентабельности продаж по чистой прибыли также снизился к 2008 году с 15,7% до 14%. Это говорит о том, что спрос на продукцию несколько снизился. Таким образом, в 2008 году на 1 руб. реализованной продукции предприятие имело лишь 14 копеек чистой прибыли.

Рентабельность всей реализованной продукции снизилась за отчетный период на 1% и составила к концу 2008 года 19,9%. Это значит, что в конце отчетного периода каждый рубль реализации стал приносить на 1 копейку меньше прибыли от реализации.

Как видно из выше сказанного, все показатели рентабельности продукции приемлемые, но имеют тенденцию снижения.

Балансовая прибыль на ОАО «Уралкуз» в 2008 году существенно увеличилась по сравнению с 2007 годом на 339 550,0 тыс. руб. или на 25,7%. Её увеличению способствовало: увеличение прибыли от финансово-хозяйственной деятельности, уменьшение операционных расходов, значительное влияние оказал рост прибыли от реализации.

Снижению балансовой прибыли способствовало превышение абсолютного изменения внереализационных расходов над абсолютным изменением внереализационных доходов, превышение абсолютного изменения операционных расходов над абсолютным изменением операционных доходов, а также увеличение коммерческих и управленческих расходов.

Однако факторы, уменьшающие балансовую прибыль по сумме были перекрыты действием увеличивающих её факторов, что в итоге и обусловило рост балансовой прибыли в отчетном году по сравнению с предыдущим.

После уплаты налога на прибыль в распоряжении предприятия в 2008 году осталось 1 282 180 тыс. руб. Этих средств достаточно для покрытия расходов предприятия.

За 2008год показатели общей рентабельности продукции и рентабельность продаж по чистой прибыли снизились, по сравнению с 2007 годом, хотя показатели прибыльности имеют тенденцию роста.

Общая рентабельность вложений находится на достаточно высоком уровне, так на 1 рубль имущества предприятия в отчётном году приходилось 40,4 коп. балансовой прибыли.

В целом все показатели прибыли и рентабельности в отчётном году держатся на хорошем уровне, что положительно характеризует деятельность ОАО «Уралкуз» в 2008 году (относительно 2007года).

Выводы: По результатам проведенного анализа выделены и сгруппированы по качественному признаку основные показатели финансового положения (по состоянию на 31.12.2008 г.) и результатов деятельности ОАО "Уралкуз" в течение анализируемого периода, которые приведены ниже.

Среди показателей, имеющих исключительно хорошие значения, можно выделить такие:

чистые активы превышают уставный капитал, при этом в течение анализируемого периода наблюдалось увеличение чистых активов;

значение коэффициента обеспеченности собственными оборотными средствами, равное 0,71, можно характеризовать как вполне соответствующее нормальному;

коэффициент текущей, быстрой и абсолютной ликвидности полностью соответствуют нормативным значениям;

значительная, по сравнению с общей стоимостью активов организации прибыль;

за 2008-й год получена прибыль от продаж (1 822 151 тыс. руб.), причем наблюдалась положительная динамика по сравнению с аналогичным периодом прошлого года (+493 643 тыс. руб.);

прибыль от финансово-хозяйственной деятельности за период с 01.01.2008 по 31.12.2008 составила 1 282 180 тыс. руб. (+279 336 тыс. руб. по сравнению с аналогичным периодом прошлого года).

Показатели финансового положения ОАО "Уралкуз", имеющие положительные значения:

коэффициент автономии неоправданно высок (0,76). Полученное здесь значение говорит о слишком осторожном отношении ОАО "Уралкуз" к привлечению заемных денежных средств;

коэффициент покрытия инвестиций соответствует норме (доля собственного капитала и долгосрочных обязательств в общей сумме капитала ОАО "Уралкуз" составляет 81%).

Следующие 2 показателя финансового состояния имеют нормальные или близкие к нормальным значения:

незначительная отрицательная динамика рентабельности продаж (-1,8 процентных пункта от рентабельности за аналогичный период года, предшествующего отчётному, равной 15,7%);

не в полной мере соблюдается нормальное соотношение активов по степени ликвидности и обязательств по сроку погашения.

В ходе анализа были получены следующий отрицательный показатель финансового положения и результатов деятельности организации:

отстающее увеличение собственного капитала относительно общего изменения активов (сальдо баланса) организации.

0 комментариев