Навигация

Розрахуємо вартість нового обладнання

2. Розрахуємо вартість нового обладнання.

Таблиця 7. Розрахунок вартості нового обладнання

| Показники | Значення |

| Ціна нового устаткування без ПДВ, грн. | 34700 |

| Транспортні витрати, % | 3 |

| Заготівельно-складські витрати, % | 2 |

| Монтаж, % | 8 |

| Сума, % | 13 |

| Сума, грн. | 4511 |

| Вартість обладнання без ПДВ, грн. | 39211 |

| Вартість обладнання з ПДВ, грн. (помножити на 1,2) | 47053,2 |

| Вартість обладнання з ПДВ, тис. грн. | 47,0532 |

2. Розрахуємо необхідні інвестиції на поповнення обігових коштів, оскільки передбачається збільшення обсягу продукції з 80 до 110 тонн.

Вважаємо, що сума обігових коштів підприємства повинна збільшуватись пропорційно до збільшення обсягу виробництва. За даними балансу обігові кошти складали 6700000 грн. За звітністю обсяги виробництва склали 92700000 грн. За проектом очікується приріст обсягів виробництва в натуральному виразі 110 – 80 = 30 тонн за базисною ціною 9200 грн. /т. Цей обсяг становитиме:

Приріст обсягу виробництва у вартісному виразі за базисною ціною = 9200 * 30 = 276000 (грн)

Визначимо приріст обігових коштів:

Складаємо пропорцію:

92700000 грн. (ОВ за звітністю) – 6700000 (обігові кошти)

276000 (приріст обсягу виробництва) – ![]() .

.

Приріст обігових коштів пропорційно приросту обсягу виробництва = 276000 * 6700000 / 92700000 = 19948,22 (грн)

3. Витрати на демонтаж – 4% від початкової вартості обладнання, яке буде демонтуватись:

Д = 33130 * 0,04 = 1325,2 грн.

4. Комплекс обладнання, яке демонтується можна реалізувати:

а) частину як металобрухт: 9 тонн за ціною 850 грн. /т. В результаті підприємство поверне собі кошти (за вирахуванням ПДВ = 20% та податку на прибуток підприємств = 25%):

Чистий прибуток від реалізації демонтованого обладнання як металобрухт = 9 * 850 *0,75 / 1,2 = 4781,25 грн.

б) іншу частину обладнання реалізуємо іншому підприємству за ціною, що відповідає залишковій вартості. В результаті підприємство отримає (за вирахуванням ПДВ = 20% та податку на прибуток підприємств = 25%):

Чистий прибуток від реалізації придатної до експлуатації частини демонтованого обладнання іншому підприємству = 10550 * 0,75 / 1,2 = 6593,75 грн.

Загальна сума надходжень від ліквідації обладнання становитиме 4781,25 + 6593,75 = 11375 грн.

5. Визначимо загальну суму інвестиційних витрат:

Інвестиційні витрати = 47053,2 + 1325,2 + 19948,22 + 10550 – 11375 = 67501,62 (грн).

Таблиця 8. Зведена таблиця із результатами розрахунку

| Показники | Одиниця виміру | Числове значення |

| Вартість нового обладнання (нові капіталовкладення) без ПДВ | грн | 39211 |

| Вартість нового обладнання (нові капіталовкладення) з ПДВ | грн | 47053,2 |

| Необхідні витрати на демонтаж | грн | 1325,2 |

| Приріст обсягу виробництва у натуральному виразі | тонн | 30 |

| Приріст обсягу виробництва у вартісному виразі за базисною ціною | грн | 276000 |

| Приріст обігових коштів пропорційно приросту обсягу виробництва | грн | 19948,22 |

| Чистий прибуток від реалізації демонтованого обладнання як металобрухт | грн | 4781,25 |

| Чистий прибуток від реалізації придатної до експлуатації частини демонтованого обладнання іншому підприємству | грн | 6593,75 |

| Загальний чистий прибуток від реалізації демонтованого обладнання | грн | 11375 |

| Інвестиційні витрати | грн | 67501,62 |

Відповідь: нові капіталовкладення з ПДВ становлять 47053,2 грн., інвестиційні витрати – 67501,62 грн.

Задача 3

Оцінку ефективності інвестиційного проекту здійснюють за показниками:

· чистий приведений доход;

· індекс (коефіцієнт) доходності;

· індекс (коефіцієнт) рентабельності;

· період окупності (недисконтований та дисконтований).

Нижче наведені основні формули для розрахунку показників.

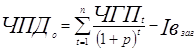

Чистий приведений дохід (чиста теперішня вартість) при одноразовому вкладанні інвестиційних витрат (ЧПДо) визначається так:

,

,

де ![]() – сума чистого грошового потоку за окремі інтервали загального періоду експлуатації проекту. Розраховується за формулою:

– сума чистого грошового потоку за окремі інтервали загального періоду експлуатації проекту. Розраховується за формулою:

![]() ,

,

де ![]() – сума чистого додаткового прибутку, що очікується, грн.;

– сума чистого додаткового прибутку, що очікується, грн.;

![]() – приріст амортизації (зміна загальної суми амортизації) у зв'язку зі зміною вартості основних засобів;

– приріст амортизації (зміна загальної суми амортизації) у зв'язку зі зміною вартості основних засобів;

t – період життєвого циклу проекту;

n – кількість періодів в загальному розрахунковому періоді t;

р – ставка дисконту (в частках одиниці).

Критеріальне значення ЧПД![]()

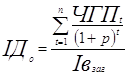

Індекс (коефіцієнт) доходності при одномоментних інвестиційних витратах по реальному проекту розраховується за наступною формулою:

,

,

де ІДо – індекс (коефіцієнт) доходності по інвестиційному проекту при одномоментному здійсненні інвестиційних витрат.

Критеріальне значення ІД![]()

Період окупності може розраховуватись за двома методами – статичним (бухгалтерським) і дисконтним.

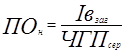

Недисконтований показник періоду окупності (ПОн) визначається статичним методом і розраховується за наступною формулою:

,

,

де ![]() – середньорічна сума чистого грошового потоку за період експлуатації проекту.

– середньорічна сума чистого грошового потоку за період експлуатації проекту.

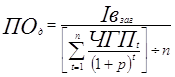

Дисконтований показник періоду окупності (ПОд) визначається за наступною формулою:

.

.

Таблиця 4. Вихідні дані для розрахунку

| Показники | Одиниця вимірювання | Значення |

| 1. Повні витрати 1 т продукції: | ||

| базисний варіант | грн. | 7620 |

| проектний варіант | грн. | 6986 |

| 2. Оптово-відпускна ціна продукції: | ||

| базисний варіант | грн. /т | 9110 |

| проектний варіант | грн. /т | 9060 |

| 3. Обсяги виробництва: | ||

| базисний варіант | т/рік | 80 |

| проектний варіант | т/рік | 110 |

| 4. Інвестиційні витрати | грн. | 69100 |

| 5. Амортизаційні відрахування у витратах на 1т продукції: | ||

| базисний варіант | грн. | 33,6 |

| проектний варіант | грн. | 87,9 |

| 6. Ставка дисконту | % | 21 |

| ставка дисконту | коефіціент | 0,21 |

| 6а. Коефіціент дисконтування | коефіціент | 1,21 |

| 7. Життєвий цикл проекту | років | 5 |

| 8. Додатковий прибуток за рік | грн. | 108940 |

| Додатковий чистий прибуток за рік | грн. | 81705 |

| 9. Приріст амортизації за рік | грн. | 6981 |

| 10. Чистий грошовий потік за рік | грн. | 88686 |

1. Розраховуємо чистий грошовий потік.

Додатковий прибуток за рік становитиме:

ΔП = Ппроект – Пбазис = (Цпроект – ПВпроект) * ОВпроект – (Цбазис – ПВбазис) * ОВбазис = (9060 – 6986) * 110 – (9110 – 7620) * 80 = 108940 (грн)

ΔПч = 108940 * 0,75 = 81705 (грн)

ΔА = Апроект – Абазис = 87,8 * 110 – 33,8 * 80 = 6981 (грн)

ЧГП = 81705 + 6981 = 88686 (грн)

Вважаємо, що обсяги виробництва будуть щорічно однакові, а, отже, відповідно рівними будуть щорічно чисті грошові потоки.

На основі отриманих розрахунків оцінимо доцільність інвестиційного проекту.

Похожие работы

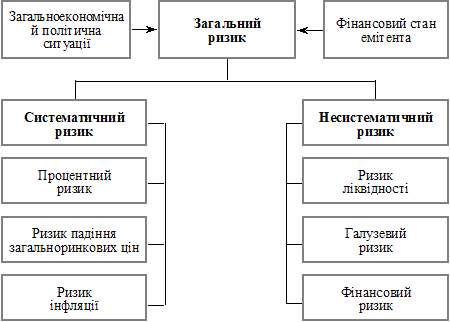

... занадто високу дохідність облігацій внутрішньої державної позики; по-друге, відсутність повноцінних біржових індексів унеможливлює використання в розрахунках коефіцієнта r. Визначення інвестиційних та фінансових ризиків. Фінансово-інвестиційна діяльність завжди ризикована. Причини: невизначеність та мінливість економічної ситуації; поява нових фінансових інструментів та емітентів; розширена ...

... зниження загальної інвестиційної активності)”. Найчастіше ризики втраченої можливості є несистемними. Їх можна запобігти завдяки проведенню спеціальних заходів. Іншою групою інвестиційних ризиків є ризики зниження доходності. Існування цих ризиків є наслідком імовірності зниження розміру відсотків і дивідендів по портфельних інвестиціях, а також по внесках і кредитах. Портфельними інвестиціями ...

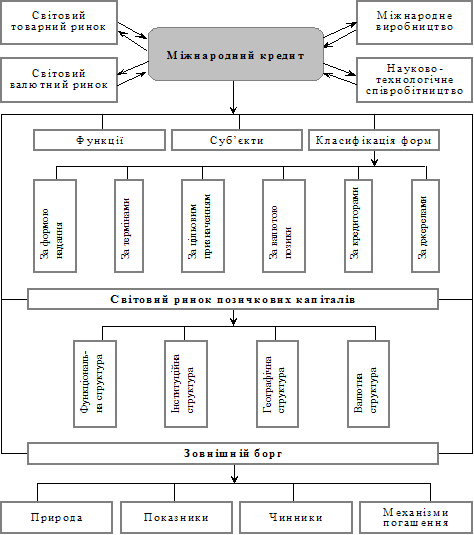

... ринках позикового капіталу. Однак невдовзі їх значення тут помітно ослабло. А криза платоспроможності переважної більшості країн, що розвиваються, призвела до їх практичного витіснення з міжнародного ринку позикових капіталів, де, як і раніше, переважають представники розвинених країн. Це і зумовило появу тенденції до "сек'юритизації" – переважання на ринку позикових капіталів емісії цінних папер ...

... процентну ставку валютного кредиту цього банку. 2. Інвестиційна діяльність міжнародних корпорацій За останнє десятиліття у світовій економіці відбулася суттєва лібералізація регулювання інвестиційної діяльності транснаціональних корпорацій. На сучасному етапі глобалізації світової економіки майже усі країни створили на своїх територіях сприятливі умови щодо залучення закордонних інвестицій. ...

0 комментариев