Навигация

Бухгалтерский учет лизинговых операций

4. Бухгалтерский учет лизинговых операций

4.1 Виды лизинговой деятельности

Лизинг это форма долгосрочного договора аренды, его еще называют видом инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга за определенную плату, на определенный срок с правом выкупа имущества лизингополучателем. По существу, это нечто среднее между договором аренды и договором о предоставлении кредита в общем виде он имеет и те и другие признаки.

Предметом лизинга могут быть: предприятия; имущественные комплексы; здания; сооружения; оборудование; транспортные средства и иное движимое и недвижимое имущество, которое может быть использовано для предпринимательской деятельности.

Субъектами лизинга являются лизингодатель и лизингополучатель.

Лизингодатель — юридическое или физическое лицо, которое за счет собственных или привлеченных средств приобретает в собственность имущество и предоставляет его. лизингополучателю за плату и на определенный срок с переходом или без перехода к лизингополучателю права собственности на предмет лизинга.

Лизингополучатель — юридическое или физическое лицо, которое согласно договору лизинга принимает предмет лизинга на условиях во временное владение за определенную плату и на указанный срок.

В соответствии с Федеральным законом от 29 октября 1998 г. № 164-ФЗ "О финансовой аренде (лизинге)" различают формы, типы и виды лизинга.

Формы лизинга:

• внутренний (лизингодатель, лизингополучатель являются резидентами РФ);

• международный (лизингодатель, лизингополучатель являются нерезидентами).

Типы лизинга:

• долгосрочный — осуществляемый в течение трех и более лет;

• среднесрочный — осуществляемый в течение от полу тора до трех лет;

• краткосрочный — осуществляемый в течение менее полутора лет.

Виды лизинга:

• банковский — лизинговая сделка, в которой в качестве лизинговой компании выступает банк, приобретающий по заказу лизингополучателя оборудование и сдающий ему это оборудование в аренду;

• финансовый — вид лизинга, при котором лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество и передать его в качестве предмета лизинга за определенную плату, на определенный срок во временное владение и пользование;

• возвратный — разновидность финансового лизинга, при котором продавец (поставщик) предмета лизинга одновременно выступает и как лизингополучатель;

• оперативный — вид лизинга, при котором лизингодатель выкупает на свой страх и риск имущество и передает его лизингополучателю в качестве предмета лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование;

• полный — договор лизинга, предусматривающий обслуживание, ремонт, замену арендованного оборудования лизинговой компанией.

На практике могут использоваться различные виды и модификации финансового, оперативного и возвратного лизинга и сублизинга.

Сублизинг — особый вид отношений, возникающих в связи с переуступкой прав пользования предметом лизинга третьему лицу, которые оформляются договором сублизинга.

Договор лизинга может заключаться в двух видах:

1) лизинговое имущество учитывается на балансе лизингодателя;

2) лизинговое имущество учитывается на балансе лизингополучателя.

4.2 Учет у лизингодателя

Затраты, связанные с капитальными вложениями по приобретению лизингового имущества, отражаются на счете 08 "Вложения во внеоборотные активы".

Приходуют лизинговое имущество по дебету счета 03 "Доходные вложения в материальные ценности", субсчет "Имущество для сдачи в лизинг" с кредита счета 08 "Вложения во внеоборотные активы".

Передача лизингового имущества лизингополучателю отражается записями в аналитическом учете на счете 03 "Доходные вложения в материальные ценности".

Основные записи следующего содержания:

1. Оплачена стоимость основного средства поставщику: Дт 60, Кт 51.

2.Затраты связанные с приобретением основных средств: Дт 08, Кт 60.

3.Отражен НДС по приобретенному основному средству: Дт 19, Кт 60.

4.Списан НДС в зачет по оплаченному и оприходованному основному средству: Дт 68, Кт 19.

5.Принято к учету основное средство: Дт 03, Кт 08.

Если по условиям договора лизинговое имущество учитывается на балансе лизингополучателя, передача его отражается на счете 91 "Прочие доходы и расходы" в следующей последовательности:

2.Отражена сумма задолженности лизингополучателя по стоимости переданного имущества: Дт 76, Кт 91.

3.Начислен НДС: Дт 19,Кт 76.

4.Списана балансовая стоимость лизингового имущества: Дт 91, Кт 03.

5.Отражено превышение общей суммы начисленных лизинговых платежей над балансовой стоимостью лизингового имущества: Дт 91, Кт 98.

5. Поступила плата от лизингополучателя: Дт 51, Кт 76. Погашена отложенная задолженность по НДС (если платеж произведен частично, НДС будет списываться.

6. Погашена отложенная задолженность по НДС (если платеж произведен частично, НДС будет списываться про порционально поступившей части платежа): Дт 76, Кт 68.

7. После получения оплаты начисленные доходы будущих периодов отнесены на прочие доходы: Дт 98, Кт 91.

Переданное лизинговое имущество продолжает числиться у лизингодателя на забалансовом счете 011 "Основные средства, сданные в аренду".

После погашения задолженности по дебету счета 76 субсчет "Задолженность по лизинговым платежам" произойдет окончательный переход права собственности на лизинговое имущество от лизингодателя к лизингополучателю. Это оформляется двусторонним актом выполненных работ по договору лизинга и списанием имущества с забалансового счета.

В случае возврата лизингодателю лизингового имущества, учитываемого на балансе лизингополучателя, на основании первичных учетных документов лизингополучателя производятся бухгалтерские записи:

Дт 01 "Основные средства", КТ 76,"Задолженность по лизинговым платежам",

Дт 76, субсчет "Задолженность по лизинговым платежам",

Кт 02 "Амортизация основных средств".

Таким образом, возвращенное лизинговое имущество будет оприходовано по остаточной стоимости в состав основных средств лизингодателя.

При возврате имущества с полностью погашенной стоимостью оно приходуется на счет 03 "Доходные вложения в материальные ценности" по условной цене 1 руб. и также списывается его стоимость с забалансового счета.

Если лизинговое имущество учитывается на балансе лизингодателя, то начисление амортизации лизингового имущества отражается так:

Дт 20 "Основное производство", Кт 02 "Амортизация основных средств", субсчет "Амортизация имущества, сданного в лизинг".

Сформированная на счете 20 "Основное производство" сумма представляет собой себестоимость услуг, оказываемых лизингодателем, которая ежемесячно списывается с кредита этого счета в дебет счета 90 "Продажи".

Поступление лизинговых платежей от лизингополучателя отражается по кредиту счета 62 "Расчеты с покупателями и заказчиками" в корреспонденции со счетами учета денежных средств.

Вот ситуационная схема учета у лизингодателя, если лизинговое имущество учитывается на его балансе:

Дт 62, Кт 90 — начислена задолженность лизингополучателя;

Дт 90, Кт 68 — начислен НДС;

Дт 90, Кт 20 — списаны затраты по лизинговому имуществу;

Дт 90-9, Кт 99 — выявлен финансовый результат;

Дт 51, Кт 62 — поступила оплата от лизингополучателя;

Дт 20, Кт 02 — начислена амортизация по лизинговому имуществу;

Дт 01, Кт 03 — возвращено лизинговое имущество.

4.3 Учет у лизингополучателя

Если по условиям договора лизинговое имущество учитывается на балансе лизингополучателя, то на стоимость поступившего имущества дебетуют счет 08 "Вложения во внеоборотные активы", субсчет "Приобретение отдельных объектов основных средств" и кредитуют счет 76 "Расчеты с разными дебиторами и кредиторами", субсчет "Арендные обязательства".

Стоимость поступившего имущества и затраты, связанные с его получением, списываются с кредита счета 08 "Вложения во внеоборотные активы", в дебет счета 01 "Основные средства", субсчет "Арендованные основные средства".

При этом начисление амортизации на лизинговое имущество производится исходя из действующего законодательства с возможным применением механизма ускоренной амортизации на коэффициент не свыше 3, и отражается по дебету счета издержек производства (обращения) в корреспонденции со счетом 02, субсчет "Амортизация имущества, сданного в лизинг".

Когда задолженность лизингополучателя, отраженная по кредиту счета 76 "Расчеты с разными дебиторами и кредиторами", субсчет "Арендные обязательства", будет полностью погашена, имущество станет считаться выкупленным, что означает переход права на него к лизингополучателю.

При выкупе лизингового имущества и переходе его в собственность лизингополучателя производятся следующие записи:

Дт 01, субсчет "Собственные основные средства",

Кт 01, субсчет "Арендованные основные средства";

Дт 02, субсчет "Амортизация арендованного имущества",

Кт 02, субсчет "Амортизация собственных основных средств".

В случае возврата лизингового имущества, числящегося на балансе лизингополучателя, при условии погашения всей суммы, предусмотренной договором лизинговых платежей, отражается бухгалтерскими записями:

1.Возвращено лизинговое имущество: Дт 91, Кт 01;

2.Отражена сумма амортизации: Дт 02, Кт 91.

Если возвращается имущество при условии неполного погашения его стоимости, то дебетовое сальдо по счету 91 "Прочие доходы и расходы" следует отнести на счет 99 "Прибыли и убытки".

При возврате лизингового имущества лизингодателю его стоимость списывается с забалансового счета.

В случае, если лизинговое имущество учитывается на балансе у лизингодателя, то в учете лизингополучателя делаются следующие записи:

1. Дт 001 — принято на забалансовый учет лизинговое имущество;

2. Дт 20, 25, 26, 44; Кт 76 — начислены лизинговые платежи за отчетный период;

3. Дт 19; Кт 76 — отражен НДС с суммы лизингового платежа;

4. Дт 76; Кт 51 — перечислены лизинговые платежи;

5. Дт 68; Кт 19 — НДС по лизинговым платежам списан в зачет.

6. При выкупе лизингового имущества его стоимость на дату перехода права собственности списывается с забалансового счета 001 "Арендованные основные средства" и делается запись:

Дт 01, субсчет "Собственные основные средства", Кт 02 "Амортизация основных средств".

Похожие работы

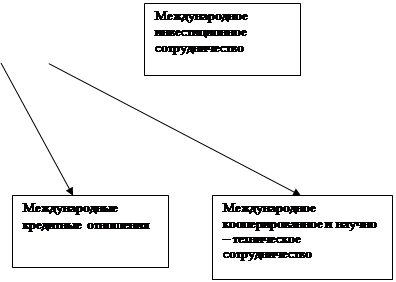

... о государственном регулировании внешнеторговой деятельности; содержащий сведения, необходимые для целей таможенного оформления и контроля. Рассматривая ВТК как основу внешнеэкономической деятельности предприятия, мы можем отметить, что: имеется в виду внешнеторговая составляющая ВЭД. Как уже отмечалось, ВЭД на сегодняшний день представляет собой вид деятельности, который содержательно включает ...

... услуг, отсутствии дополнительных денежных средств и т.д. 6. В деловом мире существуют более крупные и престижные (с более широкими возможностями для ведения внешнеэкономической деятельности) автотранспортные предприятия, чем ЗАО "Автокомбинат №41". При этом данное предприятие входит в пятёрку лучших автотранспортных предприятий (данного профиля) г.Москвы, что даёт преимущество перед конкурентами ...

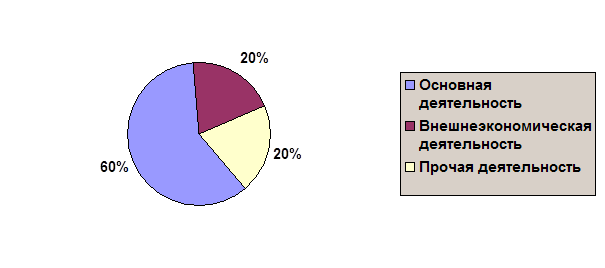

... от степени сложности продаваемой продукции, опыта внешнеэкономической деятельности, организационных форм сбыта продукции. 2. Организация внешнеэкономической деятельности на ООО «Массив» и перспективы ее развития Вид деятельности ООО «Массив» - закупка асбестовых резинотехнических изделий. С 2002 года предприятие сотрудничает с западногерманской фирмой “Триумф Интернационал АГ” в области ...

... развития предприятия Обеспечение выполнения обязательств по контрактам Освоение новых форм экономического сотрудничества Функции отдела внешнеэкономической службы: Подготовка и решение директором предприятия по стратегии развития внешнеэкономической деятельности. Координация действий соответствующих управленческих структур в сфере внешнеэкономической деятельности. Контроль за расходованием ...

0 комментариев