Навигация

Современные формы расчетов экспортно–импортных операций в Украине

Кафедра «Менеджмента и маркетинга»

Контрольная работа по курсу «Внешнеторговые сделки»

Тема: 1. Современные формы расчетов экспортно – импортных операций в Украине

2. Описать экспортный контракт

Выполнил студент

Проверила

Содержание

Введение

1. Современные формы расчетов экспортно – импортных операций в Украине

1.1 Понятие международных расчетов и их сущность. Государственное регулирование международных расчетов 1.2 Формы международных расчетов, порядок их применения и недостатки2. Описать экспортный контракт

2.1. Типовые контракты в международной торговле 2.2. Форма экспортного контрактаЗаключение

Литература

Введение

Создание механизма расчетов между субъектами рыночных отношений, обеспечение бесперебойности и непрерывности платежей – важнейшее условия функционирования рыночной экономики.

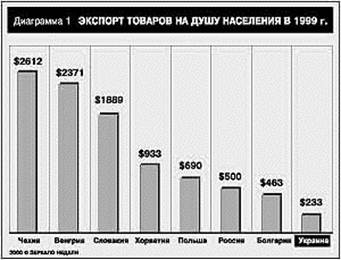

В современных условиях активное участие Украины в международной торговле связано со значительными преимуществами: оно позволяет более эффективно использовать имеющиеся в стране ресурсы, приобщиться к мировым достижениям науки и техники, а также полно и разнообразно удовлетворять потребности населения. В этой связи значительный интерес представляет изучение форм международных расчетов применяемых при экспорте и импорте товаров, как их достоинств, так и недостатков. Особую значимость эти вопросы имеют для Украины и других стран, ориентированных на активное участие в международной торговле товарами. Появления и дальнейшие изменения в международных расчетах связаны с развитием и интернационализацией товарного производства и обращения. В них отражается относительная обособленность движения денег в международном обороте в силу несовпадения периодов производства и реализации товаров, удаленности рынков сбыта. Международные расчеты охватывают расчеты по внешней торговле товарами и услугами, а также некоммерческими операциями, кредитами и движению капиталов между странами.

Современный этап развития внешнеэкономической деятельности коммерческих организаций характеризуется существенными изменениями методов и форм установления договорных связей с иностранными партнерами. Применение правовых норм в области международных экономических отношений имеет ряд особенностей. Предприниматель, выходящий на внешний рынок, должен обладать определенным объемом правовых знаний об особенностях внешнеторгового договора купли-продажи, о действующем в международной торговле правовом режиме.

Правовая основа международных коммерческих операций (англ. commercial transactions) - институт международной коммерческой сделки. Источниками права в этом случае являются международные соглашения, правила, конвенции, национальные законодательства, системы нормативных актов, регулирующие внешнеэкономическую деятельность, сложившиеся в международной торговле традиции.

Институт международной коммерческой сделки - это совокупность гражданско-правовых норм, регулирующих порядок и формы совершения сделок, заключаемых с иностранным партнером, их содержание, условия действительности этих сделок и юридические последствия их недействительности.

Контракт (англ. contract) - это вид документа, содержащего все условия купли-продажи. Из самого названия торгового контракта следует, что одна сторона осуществляет покупку, а другая - продажу предмета договора (товара). Непременным условием торгового контракта (англ. trade contract) является переход права собственности на товар от продавца к покупателю. Этот договор отличается от всех других видов договоров - арендного, лицензионного, страхования и др., где не содержится условие о переходе права собственности на товар, а предметом договора является право пользования товаром, или предоставление услуг. Отношения, возникающие из договора (контракта), называются договорными (контрактными) отношениями, а обязательства сторон, вытекающие из договора (контракта), - обязательствами по договору (контракту) (англ. obligations under a contract).

1. Современные формы расчетов экспортно – импортных операций

в Украине

1.1 Понятие международных расчетов и их сущность. Государственное регулирование международных расчетовЗначительная часть операций в иностранной валюте, осуществляемых уполномоченными банками, связана с обслуживание международного товарного оборота, т. е. с расчетами за товары и услуги.

Международные расчеты – регулирование платежей по денежным требованиям и обязательствам, возникающим в связи с экономическими, политическими, культурными отношениями между юридическими и физическими лицами разных стран.

Порядок проведения расчетов за импортируемые и экспортируемые товары регламентируются законодательством страны, а также подчиняется международным правилам документарного оформления и оплаты платежных документов.

Международные расчеты регулируются международным законодательством:

· Международные правила по толкованию торговых терминов (ИНКОТЕРМС), целью которых является разработка свода международных правил толкования наиболее часто встречающихся во внешней торговле торговых терминов;

· Унифицированные правила и обычаи для документарных аккредитивов (UCP N 500) применяются ко всем документарным аккредитивам (включая резервные аккредитивы). Они являются обязательными для всех заинтересованных сторон при отсутствии прямо выраженного соглашения об ином;

· Унифицированные правила по инкассо (публикация Международной торговой палаты) применяются ко всем инкассо, когда ссылка на эти Правила включена в текст "инкассовых инструкций", и будут обязательными для всех упоминаемых там сторон, если иное не оговорено специально или если иное не содержится в положениях национального, государственного или местного законодательства и/или регулирования, от которых нельзя отступить;

· Унифицированные правила для гарантий по первому требованию применяются к любой банковской гарантии или дополнению к ней, которую гарант обязался выдать и в которой указано, что она составлена в соответствии с настоящими правилами (публикация МТП N 458) и обязательна для всех сторон в гарантийном обязательстве, если иное прямо не указано в гарантии или дополнении к ней;

· Женевский Единообразный закон о чеках;

· Женевская Конвенция о Единообразном законе о простом и переводном векселе;

· а также внутренним законодательством и нормативными актами Украины.

1.2 Формы международных расчетов, порядок их применение и недостаткиВ соответствии со сложившейся практикой в настоящее время применяются следующие основные формы международных расчетов: документарный аккредитив, инкассо, банковский перевод, открытый счет, аванс. Кроме того, в расчетах используются векселя и чеки.

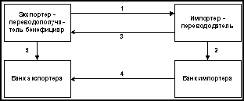

Банковский перевод представляет собой поручение одного банка другому выплатить переводополучателю определенную сумму. В форме банковского перевода осуществляются оплата инкассо, платежи в счет окончательных расчетов, авансовые платежи. Кроме того, посредством перевода производятся перерасчеты и другие операции. Банковские переводы могут сочетаться с другими нормами расчетов (например, с инкассо), а также с гарантиями. Экспортер предпочитает сочетать переводы с гарантией банка, который в случае неоплаты товара импортером производит платеж в счет гарантии. Для осуществления перевода за товары импортер часто прибегает к банковскому кредиту, срок которого короче, чем по кредиту для открытия аккредитива.

Инкассо – банковская операция, посредством которой банк по поручению клиента и на основании его инструкций получает платеж от импортера за отгруженные в его адрес товары и оказанные услуги, зачисляя эти средства на счет экспортера в банке в соответствии с Унифицированными правилами по инкассо [1,с.200].

Расчеты в форме инкассо дают определенные преимущества импортеру, основное обязательство которого состоит в осуществлении платежа против товарных документов, дающих ему право на товар, при этом нет необходимости заранее отвлекать средства от своего оборота. Однако экспортер продолжает сохранять юридически право распоряжаться товаром до оплаты импортером, если не практикуется пересылка непосредственно покупателю одного из оригиналов коносамента для ускорения получения товара.

Вместе с тем инкассовая форма расчетов имеет существенные недостатки для экспортера. Во-первых, риск экспортер несет, связанный с возможным отказом импортера от платежа, что может быть связано с ухудшением конъюнктуры рынка или финансового положения плательщика. Поэтому условием инкассовой формы расчетов является доверие экспортера к платежеспособности импортера и его добросовестности. Во-вторых, существует значительный разрыв во времени между поступлением валютной выручки по инкассо и отгрузкой товара, особенно при длительной транспортировке груза.

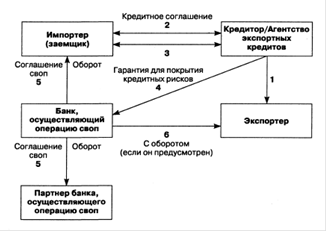

В соответствии с Унифицированными правилами и обычаями для документальных аккредитивов дадим определение аккредитиву – это соглашение, в силу которого банк обязуется по просьбе клиента произвести оплату документов бенефициару, в пользу которого открыт аккредитив, или произвести оплату, акцепт тратты, выставленной бенефициаром, или негоциацию (покупку) документов, если выполнены все условия аккредитива. Обязательство банка по аккредитиву является самостоятельным и не зависит от правоотношений сторон по коммерческому контракту. Это положение направлено на защиту интересов банков и их клиентов: экспортеру обеспечивает ограничение требований к оформлению документов и получению платежа только условиями аккредитива; импортеру – четкое выполнение экспортером всех условий аккредитива.[1,с195]

Аккредитивная форма расчетов - наиболее сложная и дорогостоящая. За выполнение аккредитивных операций (авизование, подтверждение, проверку документов, платеж) банки взимают более высокую комиссию. Кроме того, для открытия аккредитива импортер обычно прибегает к банковскому кредиту, платя за него процент, что удорожает его форму расчетов. Для импортера аккредитивная форма расчетов ведет к иммобилизации и распылению его капиталов, поскольку он должен открыть аккредитив до получения и реализации товаров, но одновременно дает ему возможность контролировать (через банки) выполнение условий сделки экспортером. Для экспортера после авансовых платежей расчеты в форме аккредитива являются наиболее выгодными, так как это единственная форма расчетов (кроме гарантийных операций банков), содержащая обязательство банка произвести платеж. Таким образом, для экспортера безотзывный аккредитив имеет следующие преимущества по сравнению с инкассовой формой расчетов: надежность расчетов и гарантия своевременной оплаты товаров, так как ее осуществляет банк; быстрота получения платежа, если банк производит выплату немедленно после отгрузки товара против представления отгрузочных документов; получение разрешения импортером на перевод валюты в страну экспортера при выставлении аккредитива в иностранной валюте.

Расчеты в форме аванса. Термин «Аванс» означает платежи, осуществляемые импортером до отгрузки товара/оказания услуг экспортером. В соответствии со сложившейся практикой авансовые платежи рассматриваются, с одной стороны, в качестве условия платежа, с другой – как форма расчетов. Эти расчеты наиболее выгодны для экспортера, так как оплата товаров производится импортером до отгрузки, а иногда даже до их производства. Если импортер оплачивает товар авансом, он кредитует экспортера. Согласно международной практике платежи в форме аванса составляют 10-33% суммы контракта. По поручению экспортера на сумму авансового платежа банк экспортера обычно выдает в пользу импортера гарантию возврата полученного аванса в случае невыполнения условий контракта и непоставки товара. Согласие импортера на эти условия расчетов связано либо с его заинтересованностью в поставке товара, либо с давлением экспортера, заинтересованного в гарантиях платежа.

Сущность расчетов по открытому счету состоит в периодических платежах импортера экспортеру после получения товара. Сумма текущей задолженности учитывается в книгах торговых партнеров. Данная форма международных расчетов связана с кредитом по открытому счету.

Открытый счет используется при расчетах между фирмами, связанными традиционными торговыми отношениями. Обычно расчеты по открытому счету применяются при регулярных поставках, когда доверие подкрепляется деловыми длительными отношениями, а покупатель – солидная фирма. Особенностью данной формы расчетов является то, что движение товаров опережает движение денег. Расчеты при этом оторваны от товарных поставок и связаны с коммерческим кредитом, причем, обычно экспортер односторонне кредитует импортера. Если поставки товаров осуществляются взаимно с последующими расчетами по открытому счету, то происходит двустороннее кредитование каждой из сторон и зачет взаимных требований.

Расчеты по открытому счету наиболее выгодны для импортера, так как он производит последующую оплату полученных товаров, а процент за предоставленный кредит при этом отдельно не взимается: отсутствует риск оплаты непоставленного или непринятого товара. Для экспортера эта форма расчетов наименее выгодна, поскольку не содержит надежной гарантией своевременности платежа, замедляет оборачиваемость его капитала, иногда вызывает необходимость прибегать к банковскому кредиту. Риск неоплаты импортером товара при одностороннем использовании этой формы расчетов аналогичен риску недопоставки товара экспортером при авансовых платежах. Фактически эта форма расчетов сочетается с кредитованием импортера и отражает доверие к нему со стороны экспортера. Поэтому эта форма расчетов обычно применяется лишь при встречных поставках, когда контрагенты попеременно выступают в роли продавца и покупателя и невыполнение обязательств импортером влечет за собой приостановку товарных поставок экспортером. При односторонних поставках расчеты по открытому счету применяются редко.

В международных расчетах применяются переводные векселя, выставляемые экспортером и импортером. Тратта – документ, составленный в установленной законом форме и содержащий безусловный приказ одного лица (трассанта) другому (трассату) об уплате в указанный срок определенной суммы денег названному в векселе третьему лицу (ремитенту) или предъявителю. Трассант и ремитент могут быть одним лицом, если тратта выписывается на «себя». За оплату векселя ответственность несет акцептант, в качестве которого выступает экспортер или банк. Акцептованные банком тратты легко превратить в наличные деньги путем учета. С развитием товарно-денежных отношений и глобализацией хозяйственных связей вексель стал универсальным кредитно-расчетным документом.

В международных расчетах используются чеки. Если платеж осуществляется с помощью чека (чек клиента), либо поручает его выписку банку (чек банка), чек подлежит оплате (инкассации) по предъявлении.

Под влиянием научно технической революции в международные расчеты активно внедряются ЭВМ, используются электронные сигналы в виде записей в памяти банковских компьютеров, передаваемых по каналам дистанционной связи сети Интернет.

Похожие работы

... а также методики интегрального подсчета, которые предусматривают одновременный анализ экспортно-импортных операций. Выводами по третьей главе дипломной работы будут основные рекомендации и мероприятия по оптимизации систем учета и анализа эффективности экспортно-импортных операций в ООО «МБИ-Поволжье», сделанные на основании анализа приведенного во второй главе: - в ООО «МБИ-Поволжье» отгрузка ...

... , они представляют опасность для всех участников Содружества. Возможности улучшения использование экспортного потенциала каждым отдельным государством СНГ ограниченные. Настоящий успех в этом деле могут принести лишь скоординированные усилия. 3.Транзитный потенциал Украины – проблемы и перспективы Современные тенденции развития мировой экономики ...

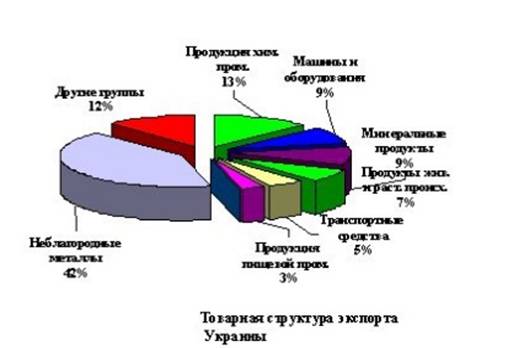

... объёмы внешнеэкономических операций в области машин и оборудования, товаров химической промышленности, причём возобновляется международное сотрудничество с Россией и странами СНГ. Для Украины очень большое значение имеют внешнеэкономические связи со странами СНГ. Сложившаяся в предыдущие годы тенденция относительно устойчивого развития экономики государств – участников СНГ и благоприятная ...

... межбанковских расчетов SWIFT, Банки значительно сокращают сроки проведения расчетных операций, повысив надежность и эффективность обслуживания. Для проведения экспортно-импортных операций необходимо тесное сотрудничество с экспортно- кредитными агентствами и экспортно-импортными банками. Также при совершенствовании экспортно-импортных операций необходимо рассмотреть страхование рисков при их ...

0 комментариев