Навигация

Рентабельность активов

9. Рентабельность активов

на начало года ![]()

на конец года ![]()

10. Норма чистой прибыли

на начало года ![]()

на конец года ![]()

На основании проведенных расчетов, составим таблицу значений финансовых коэффициентов предприятия на начало и конец 2007 года.

Таблица 2.4. Финансовые коэффициенты на начало и конец 2007 года и оценка финансового состояния предприятия ОАО «Алтай»

| Наименование показателей | Значение показателя на начало года | Финансовое состояние предприятия на начало года | Значение показателя на конец года | Финансовое состояние предприятия на конец года |

| 1. Коэффициент абсолютной ликвидности | 0,002 | кризисное | 0,002 | кризисное |

| 2. Коэффициент текущей ликвидности | 0,069 | кризисное | 0,024 | кризисное |

| 3. Показатель обеспеченности обязательств должника его активами | 0,51 | кризисное | 0,5 | кризисное |

| 4. Степень платежеспособности по текущим обязательствам | 11,29 | проблемное | 13,54 | кризисное |

| 5. Коэффициент автономии (финансовой независимости) | -0,234 | кризисное | -0,54 | кризисное |

| 6. Коэффициент обеспеченности собственными оборотными средствами | -0,234 | кризисное | -0,54 | кризисное |

| 7. Доля просроченной кредиторской задолженности в пассивах | 0,84 | нормальное | 0,07 | проблемное |

| 8. Отношение дебиторской задолженности к совокупным активам | 0,08 | проблемное | 0,03 | проблемное |

| 9. Рентабельность активов | 0,54 | нормальное | 0,73 | нормальное |

| 10. Норма чистой прибыли | -0,012 | проблемное | -0,13 | проблемное |

Расчет финансовых коэффициентов, применяемых в данной методике, позволяет сделать вывод о том, что финансовое состояние предприятия в целом на конец отчетного периода является проблемным. Расчетные значения большинства показателей находится значительно ниже норматива.

2.3 Определение вероятности банкротства

Опыт прогнозирования банкротства организации за рубежом базируется в ряде случаев на факторных моделях. Среди множества методов можно выделить пятифакторную модель Э. Альтмана (коэффициент вероятности банкротства). Формула Альтмана имеет следующий вид:

Z5 = 1,2Коб + 1,4Кн.п. + 3,3Кр + 0,6Кп + Кот,

где Коб – доля покрытия активов собственным оборотным капиталом;

Кн.п. – рентабельность активов, исчисляемая по нераспределенной прибыли;

Кр – рентабельность активов;

Кп – коэффициент покрытия по рыночной стоимости акционерного капитала;

Кот – отдача всех активов.

В таблице 2.3 представлена взаимосвязь значения Z5 и возможности возникновения банкротства. На основе этой методики проведем расчет вероятности банкротства ОАО «Алтай» в 2007 году.

Коб – доля покрытия активов собственным оборотным капиталом, характеризующая платежеспособность организации:

![]()

На начало года: ![]()

На конец года: ![]()

Таблица 2.5. Вероятность банкротства по модели Э. Альтмана

| Значение Z 5 | Вероятность банкротства |

| 1,8 и меньше | очень высокая |

| от 1,81 до 2,7 | высокая |

| от 2,71 до 2,9 | возможная |

| от 3 и выше | очень малая |

| Критическое значение индекса Z – счета = 2,7 | |

Кн.п. – рентабельность активов, исчисляемая по нераспределенной прибыли:

![]()

На начало года: ![]()

На конец года: ![]()

Кр – рентабельность активов;

![]()

На начало года: ![]()

На конец года: ![]()

Кп – коэффициент покрытия по рыночной стоимости акционерного капитала:

![]()

На начало года: ![]()

На конец года: ![]()

Кот – отдача всех активов

![]()

На начало года: ![]()

На конец года: ![]()

Таблица 2.6. Показатели вероятности банкротства ОАО «Алтай»

| Показатель | Значение показателя, т.р. | |

| начало 2007 | конец 2007 | |

| Доля покрытия активов собственным оборотным капиталом (Коб) | -0,78 | -1,27 |

| Рентабельность активов по нераспределенной прибыли (К н.п.) | -0,02 | -0,18 |

| Рентабельность активов по прибыли до налогообложения (Кр) | -0,02 | -0,18 |

| Коэффициент покрытия по рыночной стоимости акционерного капитала | 0,0002 | 0,0002 |

| Отдача активов | 1,31 | 1,36 |

На начало года: Z5= 1,2*(-0,78)+1,4*(-0,02)+3,3*(-0,02)+0,06*(0,0002)+1,31= -0,05

На конец года: Z5= 1,2*(-1,27)+1,4*(-0,18)+3,3*(-0,18)+0,06*(0,0002)+1,36= -0,48

Согласно таблице 2.6, в 2007 г. степень вероятности банкротства ОАО «Алтай» очень высокая, т. к. Z5 < 1,8 (-0,48<1,8).

Следует иметь в виду, что представленная модель диагностики банкротства предприятия может показывать объективный результат только для тех акционерных обществ, акции которых свободно продаются на рынке ценных бумаг, т.е. имеют рыночную стоимость. ОАО «Алтай» не соответствует этому условию, поэтому результаты, полученные согласно этой методике нуждаются в дополнительной проверке.

Многие отечественные специалисты рекомендуют к использованию методику диагностики банкротства Г.В. Савицкой. Сущность этой методики – классификация предприятий по степени риска, исходя из фактического уровня показателей финансовой устойчивости и рейтинга этих показателей в баллах[18].

Для использования этой методики применительно к ОАО «Алтай», воспользуемся моделью с тремя балансовыми показателями (Таблица 2.7).

I класс – предприятия с хорошим запасом финансовой устойчивости, позволяющим быть уверенным в возврате заемных средств;

II класс – предприятия, демонстрирующие некоторую степень риска по задолженности, но еще не рассматривающиеся как рискованные;

III класс – проблемные предприятия;

IV класс – предприятия с высоким риском банкротства даже после принятия мер по финансовому оздоровлению. Кредиторы рискуют потерять свои средства и проценты;

V класс – предприятия высочайшего риска, практически несостоятельные.

Таблица 2.7. Группировка предприятий на классы по уровню платежеспособности

| Показатель | Границы классов согласно критериям | ||||

| I класс | II класс | III класс | IV класс | V класс | |

| Рентабельность совокупного капитала, % | 30 и выше (50 баллов) | 29,9–20 (49,9–35 баллов) | 19,9–10 (34,9–20 баллов) | 9,9–1 (19,9–5 баллов) | менее 1 (0 баллов) |

| Коэффициент текущей ликвидности | 2,0 и выше (30 баллов) | 1,99 -1,7 (29,9–20 баллов) | 1,69–1,4 (19,9 -10 баллов) | 1,39:1,1 (9,9 – баллов) | 1 и ниже (0 баллов) |

| Коэффициент финансовой независимости | 0,7 и выше (20 баллов) | 0,69–0,45 (19,9 – 10 баллов) | 0,44–0,30 (9,9–5 баллов) | 0,29 -0,20 (5–1 баллов) | менее 0,2 (0 баллов) |

| Границы классов | 100 баллов | 99–65 баллов | 64–35 баллов | 34–6 баллов | 0 баллов |

Согласно этим критериям определим, к какому классу относится ОАО «Алтай» (Таблица 2.7). Для этого проведем расчет необходимых показателей на основе имеющихся данных (Таблица 2.8).

Рентабельность совокупного капитала, %:

![]()

На начало года: R= ![]()

На конец года: R=![]()

Таблица 2.8. Финансовые показатели предприятия в 2007 г., тыс. руб.

| Показатель | Период, г. | |

| 2006 | 2007 | |

| Собственный капитал | -15349 | -24560 |

| Заемный капитал | 80939 | 70323 |

| Прибыль до НО | -1009 | -8133 |

| Оборотные активы | 30061 | 12189 |

| Расходы будущих периодов | 338 | 126 |

| Краткосрочные обязательства | 80939 | 70323 |

| Доходы будущих периодов | 0 | 0 |

| Резервы предстоящих расходов и платежей | 0 | 0 |

| Валюта Баланса | 65590 | 45763 |

Коэффициент текущей ликвидности

![]()

На начало года:![]()

На конец года:![]()

Коэффициент финансовой независимости

![]()

На начало года:![]()

На конец года:![]()

Данные Таблицы 2.9 свидетельствуют о том, что по степени финансового риска, исчисленного с помощью данной методики, ОАО «Алтай» в 2007 г. можно отнести к V классу, причем на конец года оно ухудшило свое положение.

Таблица 2.9. Финансовые показатели ОАО «Алтай» в 2007 г.

| Показатель | На начало 2007 г. | На конец 2007 г. | ||

| фактический уровень показателя | Количество баллов | фактический уровень показателя | Количество баллов | |

| Рентабельность совокупного капитала, % | -3,08 | 0 | -35,54 | 0 |

| Коэффициент текущей ликвидности | 0,37 | 0 | 0,17 | 0 |

| Коэффициент финансовой независимости | -0,23 | 0 | -0,54 | 0 |

| Итого | - | 0 | - | 0 |

Похожие работы

... принципов, заложенных в новой версии стандартов ИСО 9000 – 2000. В рамках проведения данной работы осуществляется внедрение процессной модели управления организацией: определены и идентифицированы процессы организации, осуществляется их разработка и документирование, определяется порядок построения деятельности внутри процессов. Внедрение процессной модели управления Общества дает следующие ...

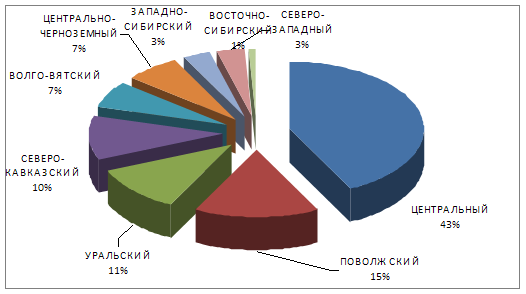

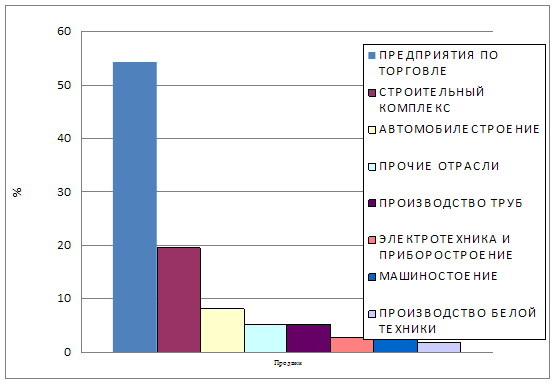

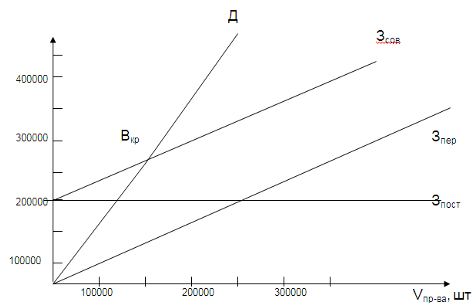

... многих проблем, связанных со сбытом своей продукции, решение которых зависит от выбора секторов и сегментов рынка, ассортимента производимой продукции, выбора регионов продаж, а также эффективности организации и технологии производства. Эффективная снабженческо-сбытовая политика проводится на основе маркетинга. Цель маркетинга - изучение потребностей рынка в целях максимального удовлетворения ...

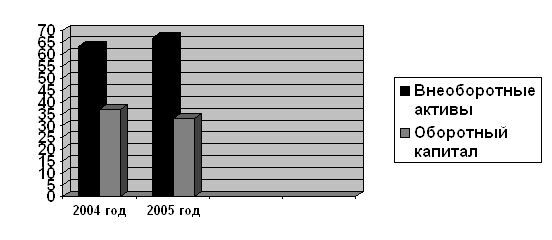

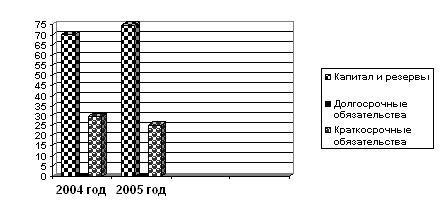

... и в 2005 году получило 119887 тыс. руб. прибыли, а это один из самых важных критериев при оценке инвестиционной привлекательности предприятия. 2.2 Анализ управления реальными инвестициями Инвестиционную привлекательность предприятия определяют не только на основании произведенного финансового анализа, но и исходя из сложившейся макроэкономической ситуации и перспектив развития отрасли. ...

... , влияющие на инвестиционную деятельность и эффективность использования инвестиций, это также очень важно для разработки инвестиционной политики. Проанализировав эффективность управления инвестициями в ОАО «Заринский Элеватор» мы выяснили, что это предприятие, хотя и находится в сложном положении, является достаточно привлекательным объектом инвестиций. В целях улучшения эффективности управления ...

0 комментариев