Навигация

Новые инструменты финансирования

12.4 Новые инструменты финансирования

Становление рынка ценных бумаг сопровождается вполне естественным процессом появления новых финансовых инструментов, которые в прессе, а также их эмитентами и распространителями именуются ценными бумагами, но на деле представляют собой лишь их суррогаты. Такие бумаги распространяют, как правило, коммерческие банки и специально созданные компании, занимающиеся финансовыми, кредитными и коммерческими операциями. Риск приобретения подобных ценных бумаг в некоторых случаях достаточно высок. В качестве примера можно привести распространявшиеся в 1994 г. билеты печально известной компании МММ.

12.5 Балансовые модели управления источниками финансирования

Базовое балансовое уравнение имеет вид

ДЗн + ВР = Дзк + ДП

где ДЗн — дебиторская задолженность за товары и услуги на начало подпериода;

ДЗк — дебиторская задолженность за товары и услуги на конец подпериода;

ВР — выручка от реализации за подпериод;

ДП — денежные поступления в данном подпериоде.

Раздел 13. Анализ стоимости и структуры капитала

13.1 Стоимость капитала: понятие и сущность

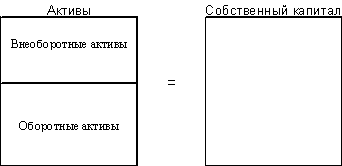

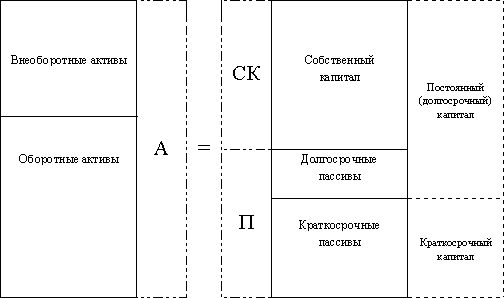

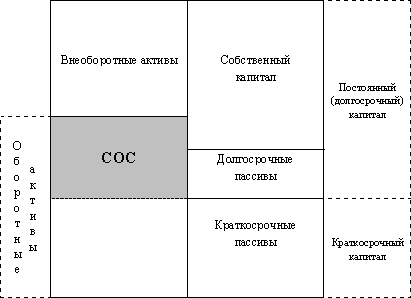

Общая сумма средств, которую нужно уплатить за использование определенного объема финансовых ресурсов, выраженная в процентах к этому объему, называется ценой капитала. В идеале предполагается, что текущие активы финансируются, как правило, за счет краткосрочных, а средства длительного пользования — за счет долгосрочных источников средств. Благодаря этому оптимизируется общая сумма расходов по привлечению средств.

13.2 Стоимость основных источников капитала

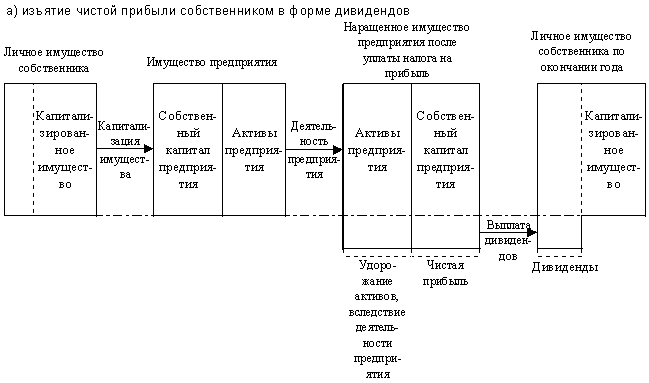

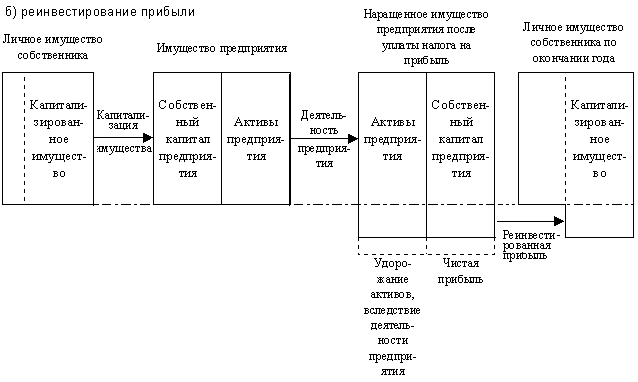

Уставный капитал изначально формируется как основа стартового капитала, необходимого для создания компании. Ее владельцы или участники формируют уставный капитал исходя из собственных финансовых возможностей и в размере, достаточном для осуществления той деятельности, ради которой создается компания. Фонды собственных средств, представляющие собой по сути отложенную к распределению прибыль, формируются либо вынужденно (например, резервный капитал), либо осознанно: владельцы предполагают, что достигаемое таким образом расширение объемов деятельности представляет собой более выгодное размещение капитала, чем изымание прибыли и направление ее на потребление или в другую сферу бизнеса.

13.3 Средневзвешенная стоимость капитала

Временно привлеченные средства образуются в компании, как правило, в результате временного лага между получением товарно-материальных ценностей и их оплатой.

Цена каждого из приведенных источников средств различна, поэтому цену капитала компании находят по формуле средней арифметической взвешенной. Показатель исчисляется в процентах и обычно по годовым данным. Основная сложность при расчетах заключается в исчислении цены единицы капитала, полученного из конкретного источника средств. Для некоторых источников ее можно рассчитать достаточно легко (например, цена банковского кредита), для ряда других источников это сделать довольно трудно, причем точный расчет, в принципе, невозможен. Тем не менее даже приблизительное знание цены капитала компании весьма полезно как для сравнительного анализа эффективности авансирования средств в ее деятельность, так и для осуществления ее собственной инвестиционной политики.

Этот показатель отражает сложившийся в компании минимум возврата на вложенный в ее деятельность капитал, ее рентабельность и рассчитывается по формуле средней арифметической взвешенной по такому алгоритму:

![]() (6.4)

(6.4)

где ![]() - цена j-го источника средств;

- цена j-го источника средств; ![]() - удельный вес j-го источника средств в общей их сумме.

- удельный вес j-го источника средств в общей их сумме.

13.4 Предельная стоимость капитала

Расчет предельной стоимости капитала (ПСК) осуществляют по формуле:

![]()

где ССК - прирост средневзвешенной стоимости капитала в прогнозном периоде, %;

К - прирост всего капитала в прогнозном периоде, %.

13.5 Основы теории структуры капитала

Капитал - это богатство, используемое для его собственного увеличения (самовозрастания). Инвестирование капитала в производственно-торговый процесс формирует прибыль предпринимателя.

В экономической теории выделяют четыре фактора: капитал, землю, рабочую силу и менеджмент (управление производством). По форме вложения выделяют предпринимательский и ссудный капитал. Предпринимательский капитал авансируют в реальные (капитальные), нематериальные и финансовые активы корпорации с целью извлечения прибыли и получения прав управления ею. Ссудный капитал - это денежный капитал, предоставленный в кредит на условиях возвратности, платности, срочности и обеспеченности залогом. В отличие от предпринимательского ссудный капитал не вкладывается в предприятие, а передается заимодавцем (банком) заемщику во временное пользование с целью получения процента. Ссудный капитал выступает на кредитном рынке как товар, а его ценой является процент. Кредит, взятый под низкий процент, - «дешевые деньги»; кредит, взятый под высокий процент, - «дорогие деньги». Кредит, полученный на срок менее 15 дней, - это «короткие деньги».

Цена капитала означает, сколько следует заплатить денежных средств за привлечение определенной суммы капитала.

Цена собственного капитала - это сумма дивидендов по акциям для акционерного капитала или сумма прибыли, выплаченная по паевым вкладам и связанным с ними расходам.

Цена заемного капитала - сумма процентов, уплаченных за кредит или облигационный заем, и связанных с ними затрат.

Цена привлеченного капитала - это стоимость кредиторской задолженности. Она представляет собой сумму штрафных санкций за кредиторскую задолженность, не погашенную в срок более трех месяцев после возникновения или в срок, определенный договором (контрактом).

Итак, капитал - это источники средств корпорации (пассивы баланса), приносящие доход.

Похожие работы

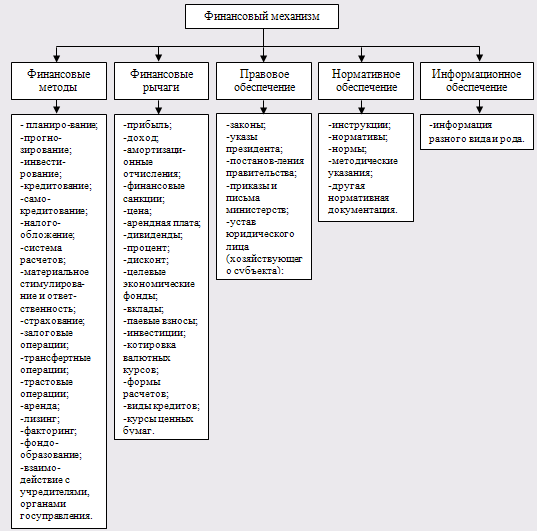

... показателей финансового плана, финансовых программ, за эффективным использованием финансовых ресурсов, основных фондом, нематериальных активов, оборотных средств. 4. Теоретические основы финансового менеджмента на предприятии В системе управления различными аспектами деятельности любого предприятия в современных условиях наиболее сложным и ответственным звеном является управление финансами. ...

... (2.2.44) Сложная номинальная процентная ставка (j) (2.2.45) (2.2.46) Сложная учетная ставка (dсл) (2.2.47) (2.2.48) – По мере усложнения задач, стоящих перед финансовым менеджментом, сфера применения непрерывных процентов будет расширяться, так как при этом становится возможным использовать ...

... его прироста; приемы, носящие спекулятивный характер (или спекулятивные операции); приемы, направленные на сохранение способности капитала приносить высокий доход. Таким образом, в соответствии с поставленной целью и задачами, в работе были рассмотрены основные теоретические понятия финансового менеджмента – приемы, методы и модели. СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ 1. Балабанов И.Т. Осн

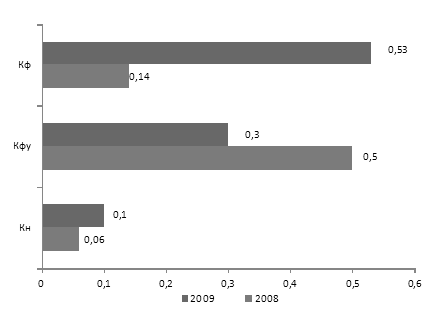

... уверенностью говорить о недостатках в организации финансового менеджмента на ТОО "Жулдыз", что требует разработки методов совершенствования всей системы финансового менеджмента на предприятии. 3. Пути совершенствования системы финансового менеджмента на предприятии ТОО "Жулдыз" 3.1 Разработка мероприятий финансового контроля Финансовая неустойчивость – это подтвержденная документально ...

0 комментариев