Навигация

Критерии оценки инвестиционных проектов

10.2 Критерии оценки инвестиционных проектов

Критерии, используемые в анализе инвестиционной деятельности, можно подразделить на две группы в зависимости от того, учитывается или нет временной параметр:

а) основанные на дисконтированных оценках;

б) основанные на учетных оценках.

К первой группе относятся критерии:

- чистый приведенный эффект,

- индекс рентабельности инвестиции;

- внутренняя норма прибыли;

- модифицированная внутренняя норма прибыли,

- дисконтированный срок окупаемости инвестиции.

Ко второй группе относятся критерии:

- срок окупаемости инвестиций;

- коэффициент эффективности инвестиций.

10.3 Противоречивость критериев оценки

Критическими моментами в процессе оценки единичного проекта или составления бюджета капиталовложений являются:

а) прогнозирование объемов реализации с учетом возможного спроса на продукцию (поскольку большая часть проектов связана с дополнительным выпуском продукции);

б) оценка притока денежных средств по годам;

в) оценка доступности требуемых источников финансирования;

г) оценка приемлемого значения цены капитала, используемого в том числе и в качестве коэффициента дисконтирования.

10.4 Сравнительная характеристика критериев NPV и IRR

Метод расчета чистого приведенного эффекта.

В основе данного метода заложено следование основной целевой установке, определяемой собственниками компании, - повышение ценности фирмы, количественной оценкой которой служит ее рыночная стоимость. Pn. Общая накопленная величина дисконтированных доходов (PV) и чистый приведенный эффект соответственно рассчитываются по формулам:

![]() (5.1)

(5.1)

![]() (5.2)

(5.2)

где Рк – величина годового дохода в году к;

PV – общая накопленная величина дисконтированных доходов;

NPV – прогнозная оценка изменения экономического потенциала компании в случае принятия проекта;

IC – исходная инвестиция в проект.

Очевидно, что если:

NPV> 0, то проект следует принять;

NPV < 0, то проект следует отвергнуть;

NPV = 0, то проект ни прибыльный, ни убыточный.

Необходимо отметить, что показатель NPV отражает прогнозную оценку изменения экономического потенциала компании в случае принятия рассматриваемого проекта.

Метод расчета внутренней нормы прибыли инвестиции.

Под внутренней нормой прибыли инвестиции (синонимы: внутренняя доходность, внутренняя окупаемость) понимают значение коэффициента дисконтирования г, при котором NPV проекта равен нулю:

IRR = г, при котором NPV =f(г) == 0.

Иными словами, если обозначить IC = CF0, то IRR находят из уравнения

![]() (5.4)

(5.4)

Смысл расчета внутренней нормы прибыли при анализе эффективности планируемых инвестиций, как правило, заключается в следующем:

IRR показывает ожидаемую доходность проекта и, следовательно, максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом.

10.5 Оценка инвестиционных проектов с неординарными денежными потоками

10.6 Модифицированная внутренняя норма прибыли

Под внутренней нормой прибыли инвестиции (синонимы: внутренняя доходность, внутренняя окупаемость) понимают значение коэффициента дисконтирования г, при котором NPV проекта равен нулю:

IRR = г, при котором NPV =f(г) == 0.

Иными словами, если обозначить IC = CF0, то IRR находят из уравнения

![]() (5.4)

(5.4)

Смысл расчета внутренней нормы прибыли при анализе эффективности планируемых инвестиций, как правило, заключается в следующем:

IRR показывает ожидаемую доходность проекта и, следовательно, максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом.

10.7 Сравнительный анализ проектов различной продолжительности

Главным направлением предварительного анализа является определение показателей возможной экономической эффективности инвестиций, т.е. отдачи от капитальных вложений, которые предусматриваются проектом. Как правило, в расчетах принимается во внимание временной аспект стоимости денег.Под долгосрочными инвестициями в основные средства (капитальными вложениями) понимают затраты на создание и воспроизводство основных средств. Капитальные вложения могут осуществляются в форме капитального строительства и приобретения объектов основных средств.При анализе инвестиционных проектов исходят из определенных допущений. Во-первых, с каждым инвестиционным проектом принято связывать денежный поток. Чаще всего анализ ведется по годам. Предполагается, что все вложения осуществляются в конце года, предшествующего первому году реализации проекта, хотя в принципе они могут осуществляться в течение ряда последующих лет. Приток (отток) денежных средств относится к концу очередного года

Похожие работы

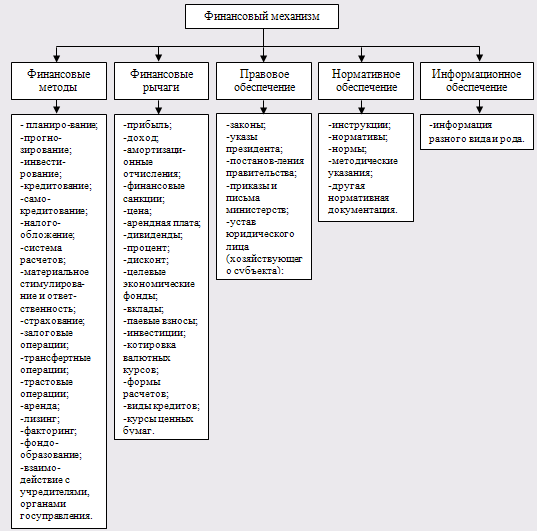

... показателей финансового плана, финансовых программ, за эффективным использованием финансовых ресурсов, основных фондом, нематериальных активов, оборотных средств. 4. Теоретические основы финансового менеджмента на предприятии В системе управления различными аспектами деятельности любого предприятия в современных условиях наиболее сложным и ответственным звеном является управление финансами. ...

... (2.2.44) Сложная номинальная процентная ставка (j) (2.2.45) (2.2.46) Сложная учетная ставка (dсл) (2.2.47) (2.2.48) – По мере усложнения задач, стоящих перед финансовым менеджментом, сфера применения непрерывных процентов будет расширяться, так как при этом становится возможным использовать ...

... его прироста; приемы, носящие спекулятивный характер (или спекулятивные операции); приемы, направленные на сохранение способности капитала приносить высокий доход. Таким образом, в соответствии с поставленной целью и задачами, в работе были рассмотрены основные теоретические понятия финансового менеджмента – приемы, методы и модели. СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ 1. Балабанов И.Т. Осн

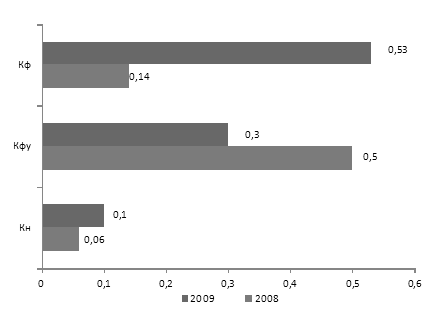

... уверенностью говорить о недостатках в организации финансового менеджмента на ТОО "Жулдыз", что требует разработки методов совершенствования всей системы финансового менеджмента на предприятии. 3. Пути совершенствования системы финансового менеджмента на предприятии ТОО "Жулдыз" 3.1 Разработка мероприятий финансового контроля Финансовая неустойчивость – это подтвержденная документально ...

0 комментариев