Навигация

Расчет доступной заемщику суммы кредита исходя из величины начального капитала и стоимости приобретаемого имущества (услуг)

1. Расчет доступной заемщику суммы кредита исходя из величины начального капитала и стоимости приобретаемого имущества (услуг).

Данная методика расчета основана на требовании банка о наличии у заемщика начального капитала. Начальный капитал необходим для оплаты части стоимости приобретаемого имущества (услуг), а также дополнительных расходов, связанных с приобретением имущества (услуг) и предоставлением кредита (страховка, заявочная комиссия банка, различные госпошлины и т.п.). Достаточность начального капитала определяется исходя из суммы дополнительных расходов и соотношения LTV – – Loan to Value (Кредит к Стоимости).

LTV является основным параметром, определяющим достаточность начального капитала заемщика. Оно определяет выраженную в процентах долю предоставляемых в кредит средств банка в стоимости приобретаемого заемщиком имущества и рассчитывается по формуле:

L – величина кредита

LTV = – (17)

V – стоимость приобретаемого имущества

По различным программам кредитования банком могут быть установлены различные предельные значения LTV. Отсюда, зная стоимость приобретаемого имущества (услуги), можно определить величину доступного заемщику кредита:

L=V x LTV (18)

где

L – величина кредита;

V – меньшее из двух значений: продажная цена приобретаемого имущества или его стоимость по оценке банка;

LTV – установленное банком максимально допустимое значение.

Начальный капитал заемщика должен быть достаточен для оплаты части стоимости приобретаемого имущества (услуги) и различных дополнительных расходов, связанных с предоставлением кредита (пошлин, комиссий, страховых премий и т.п.). Его величина определяется по формуле:

Cap = C + P = (V–L) + P (19)

где

Cap – начальный капитал;

C – оплачиваемая заемщиком часть стоимости приобретаемого имущества (услуги);

P – дополнительные расходы, связанные с предоставлением кредита.

2. Расчет доступной заемщику суммы кредита исходя из баланса доходов и расходов семьи заемщика.

Баланс доходов и расходов заемщика должен позволять ему погашать кредит в течение установленного срока, либо накопить сумму, достаточную для погашения кредита в конце срока (в зависимости от применяемой схемы погашения).

Требования к балансу доходов и расходов заемщика и членов его семьи могут быть установлены в виде следующих расчетных параметров:

– Отношение PTI1 – характеризует способность заемщика совершать платежи по погашению кредита. Рассчитывается по формуле:

сумма ежемесячных платежей по кредиту

PTI1 = – (20)

ежемесячный совокупный доход (нетто)

– Отношение PTI2 - характеризует способность заемщика совершать обязательные платежи, включая платежи по погашению кредита. В данном случае под обязательными понимаются платежи, которые заемщик обязан регулярно осуществлять (коммунальные платежи, алименты, плата за обучение, страховые премии, погашение других кредитов и т.п.). Рассчитывается по формуле:

сумма всех обязательных ежемесячных платежей

PTI2 = – (21)

ежемесячный совокупный доход (нетто)

– Уровень накопления R1 – характеризует способность заемщика накапливать денежные средства в течение срока погашения кредита. Рассчитывается по формуле:

сумма возможных накоплений

R1 = – (22)

ежемесячный совокупный доход (нетто)

Расчет баланса доходов и расходов заемщика (семьи) производится на основе предоставленной заемщиком информации. Все суммы приводятся к одному месяцу и к одной валюте. В данном случае под приведенной к месяцу заработной плате понимается сумма дохода, полученного в качестве заработной платы в течение анализируемого периода, разделенная на количество месяцев в этом периоде.

3. Расчет доступной заемщику суммы кредита исходя из доходов заемщика или его семьи

Данный способ расчета платежеспособности является упрощенным вариантом предыдущего расчета. Он применяется в программах кредитования, по которым установлено требование к заемщику о получении зарплаты (доходов) на личный банковский счет.

Банком могут быть установлены различные требования (нормативы) по доходу заемщика или его семьи в виде следующих расчетных параметров:

сумма кредита

LTI1 = –, или (23)

ежемесячный доход (нетто)

сумма кредита

LTI2 = – (24)

годовой доход (нетто)

Доступная заемщику сумма кредита (L) вычисляется как произведение величины учитываемого дохода на соответствующий коэффициент LTI:

L=LTI x I, (25)

где I – учитываемый доход заемщика или его семьи.

В качестве примера, поясняющего основные положения методики кредитования физических лиц, рассмотрим расчет суммы целевого кредита на приобретение имущества.

Господин Иванов А.Б. (семья – 3 чел.) обратился в банк за кредитом на приобретение автомобиля и предоставил банку всю необходимую информацию и документы согласно требованиям кредитования на приобретение автомобилей.

Данным видом кредитования предусмотрены следующие условия:

– расчет суммы кредита производится в рублях;

– срок кредита – до 3-х лет;

– годовая страховая премия по страхованию автомобиля – 8.5% от стоимости;

– годовая страховая премия по страхованию жизни заемщика – 0.2% от задолженности по кредиту;

– процентная ставка – 19% годовых;

– соотношение PTI1, установленное данной программой – 40%;

– соотношение R1, установленное данной программой – 10%;

– соотношение Р0, установленное данной программой – 4624 руб.;

– учитываемые доходы – доход семьи заемщика;

– обеспечение кредита – заработная плата и залог приобретаемого автомобиля;

В качестве индивидуальных условий, учитывающих особенности заключаемой кредитной сделки выступают:

– цена автомобиля – 240000 руб.;

– установка сигнализации – 1500 руб.;

– начальный капитал заемщика – 25000 руб.

Расчет суммы кредита проводится на основе расчета и оценки ряда параметров:

а) Расчет суммы кредита исходя из требований к начальному капиталу

Данная программа кредитования устанавливает требования по LTV до 70%. Исходя из этого:

L = V x LTV = 240000 x 0.70 = 168000.

Исходя из установленного банком требования к начальному капиталу, определим его достаточность:

Cap = (V – L) + P = (240000 – 168000) + (240000 x 0.085) + (1680000 x 0.002) + 1500 = 94236

Данный расчет позволяет сделать вывод, что начальный капитал, имеющийся у заемщика, достаточен для получения кредита на сумму 168000

б) Расчет суммы кредита, исходя из баланса доходов и расходов

Для определения суммы кредита целесообразно провести расчет приведенного к месяцу баланса доходов и расходов семьи Иванова А.Б. в следующем виде (Таблица 13,14):

Банком установлена минимально допустимая сумма потребительских расходов на одного человека Р0 в сумме 4624. В расчете на семью из трех человек контрольная (минимально допустимая) сумма необходимых потребительских расходов составит:

åP0 = Р0 х n 4624x 3 = 13872

Проведенный расчет позволяет определить текущие и планируемые показатели чистого и среднедушевого дохода семьи заемщика:

Чистый доход I0 = (I2 – P2):

– текущий – 38784,6 – 1734=37050,6;

– планируемый – 38784,6 – 5168= 33616,6

Среднедушевой доход I0 / n:

– текущий – 37050,6 / 3 = 12350,2;

– планируемый – 33616,6 / 3 = 11205,5.

Таблица 13. Расчет суммы доходов семьи заемщика

| Статья доходов | Заемщик | Другие члены семьи |

| до вычетов из доходов | ||

| 1. Основная зарплата | 24350 | 14450 |

| 2. Сверхурочные и переработки | - | - |

| 3. Премии | - | 5780 |

| 4. Комиссионные вознаграждения | - | - |

| 5. Зарплата по совместительству | - | - |

| 6. Сдача в аренду недвижимости | - | - |

| 7. Дивиденды / Проценты по вкладам | - | - |

| 8. Гонорары | - | - |

| 9. Пенсии и пособия | - | - |

| 10. Прочие доходы | - | - |

| 11. Итого доходов (сумма поз. 1–10) | 24350 | 20230 |

| 12. Итого совокупный доход семьи (брутто) I1: | 44580 | |

| 13. Итого среднедушевой доход семьи (брутто) I1/n: | 14860 | |

| после вычетов из доходов | ||

| 14. Уплачиваемый подоходный налог | 3165,5 | 2629,9 |

| 15. Другие вычеты из доходов | - | - |

| 16. Итого: | 21184,5 | 17600,1 |

| 17. Итого совокупный доход семьи (нетто) I2: | 38784,6 | |

| 18. Итого среднедушевой доход семьи (нетто): I2/n: | 12928,2 | |

Таблица 14. Расчет суммы расходов семьи заемщика

| Статья расходов | Текущие | Планируемые |

| 1. Плата за жилье | - | - |

| 2. Оплата коммунальных услуг | 867 | 867 |

| 3. Страховые платежи | - | 240000 x 0.085/12= 1700 |

| 4. Обслуживание кредитов (кроме запрашиваемого) | - | - |

| 5. Налоги на имущество | - | - |

| 6. Плата за обучение (в т.ч. детей) | 867 | 867 |

| 7. Алименты | - | - |

| 8. Накопительные вклады (фонды) | - | - |

| 9. Эксплуатационные расходы | - | 1734 |

| 10. Прочие расходы | - | - |

| 11. Итого обязательных платежей (сумма поз. 1–10) P2: | 1734 | 5168 |

| 12. Необходимые потребительские расходы (åP0): | 4624x 3 = 13872 | 13872 |

| 13. Прочие потребительские расходы | - | - |

| 14. Итого (сумма поз. 11 –13) ежемесячные расходы Р1: | 15606 | 19040 |

Рассчитанные параметры в дальнейшем используются для определения посильных для заемщика сумм ежемесячного платежа по кредиту.

в) Определение посильной для заемщика суммы ежемесячного платежа по кредиту

Посильная для заемщика сумма ежемесячного платежа по кредиту PMTm определяется исходя из соотношения PTI, установленного банком для определенных программ кредитования. Так как параметр PTI2 для данной программы кредитования не установлен, то расчет ведется только по параметру PTI1.

PMTm = I2 x PTI1 = 38784,6 x 0.40 = 15513,84

г) Определение посильной для заемщика суммы кредита

Посильная для заемщика сумма кредита определяется исходя из уровня накоплений R1:

PMTm = I2 x (1 – R1) – P1 = 38784.6 x (1 – 0.1) – 19040 = 15866,14

д) Определение суммы кредита

Из рассчитанных значений PMTm для определения посильной для заемщика суммы кредита выбираем наименьшее: 15513,84. Данное значение позволяет с использованием таблиц аннуитетных платежей определить посильную для заемщика сумму кредита с учетом срока его предоставления:

– на 3 года – 423062,41;

– на 2 года -307639,44;

– на 1.5 года -235034,67;

– на 1 год -168325,16.

После анализа соответствия заемщика основным требованиям, предъявляемым банком к физическим лицам, с учетом требований к начальному капиталу можно сделать вывод, что заемщику можно предоставить кредит в размере 168000 сроком от 1 года до 3-х лет.

При кредитовании на неотложные нужды расчет суммы кредита проводится на основе той же самой методики.

Следует отметить, что большое значение для определения суммы кредита имеет выбор конкретного вида кредитования. Многих потенциальных клиентов привлекает получение кредита на неотложные нужды, так как при его оформлении не оговариваются конкретно цели кредитования и приобретенное на эти средства имущество не оформляется в залог банку до окончания срока кредита. Однако это поверхностный взгляд. Например, если бы господин Иванов А.Б. обратился за получением кредита на неотложные нужды, имея ввиду ту же покупку автомобиля, то он смог бы получить гораздо меньшую сумму. В этом случае основные параметры имели бы вид:

Чистый доход (I2 – P2):

– текущий – 38784,6 – 1734 =37050,6;

– планируемый – 38784,6 – 5168 =33616,6;

Среднедушевой доход (I0 / n):

– текущий -12350,2;

– планируемый -11205,5;

Расчет с использованием PTI1 имеет вид:

PMTm = I2 x PTI1 = 38784,6 x 0.40 =15513,84.

Исходя из соотношения PTI2:

PMTm = I2 x PTI2 – P2 = 38784,6 x 0.70 –5168 =21981,22.

Из рассчитанных значений для определения посильной для заемщика суммы кредита выбираем наименьшее: 15513,84. Данное значение позволяет с использованием таблиц аннуитетных платежей определить посильную для заемщика сумму кредита с учетом срока его предоставления (1 год) и процентной ставки (21% годовых) – в сумме 166463,50. При этих же доходах заемщик мог бы получить сумму кредита в три раза меньшую, чем сумма кредита на покупку автомобиля.

В дальнейшем сотрудничество с клиентом основывается не только на вышеприведенном анализе, но и на анализе поведения заемщика в течение срока ссуды (своевременность и полнота уплаты процентов и основного долга).

Таким образом, иллюстрация использования расчетных параметров рассматриваемой методики кредитования коммерческим банком физических лиц позволяет указать на возможность учета как индивидуальных особенностей заемщиков, так и конкретных видов кредитования.

Похожие работы

... анализ финансового состояния ЗАО КБ «Пятигорск», определить важнейшие его показатели. 2.3. Эффективность методики оценки кредитоспособности заемщика и ее совершенствование Сущность анализа финансового состояния во многом определяется его объектами, которые в коммерческом банке отражают содержание финансовой деятельности кредитного учреждения (См.: Рис. 2.3.). Объекты ...

... проанализировать их в динамике, определить сложившуюся тенденцию и выявить причины. Оценка динамики и структуры статей бухгалтерского баланса (табл. 4,5), а также весь последующий анализ кредитоспособности заемщика был проведен на примере клиента Волгоградского филиала АКБ “Московский Индустриальный Банк” ОАО “Металлсервис”. Основным видом деятельности общества является снабженческо-сбытовые ...

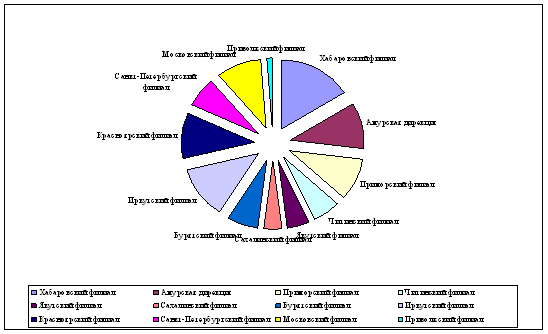

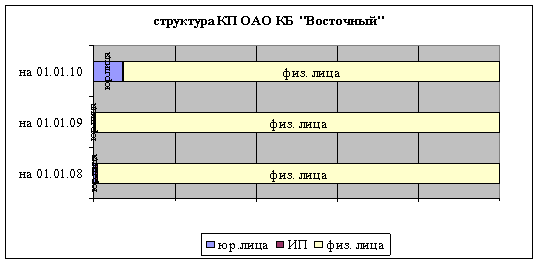

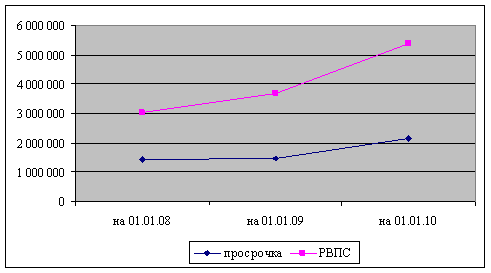

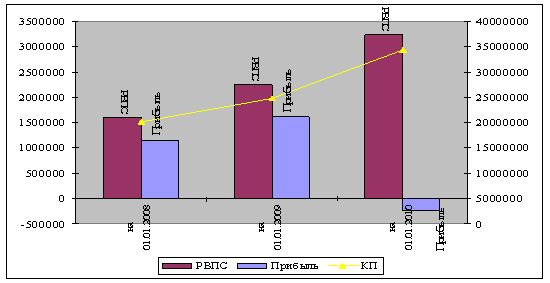

... только диверсифицировать предоставляемые российскими банками кредитные продукты коммерческими банками, с целью разработки эффективной кредитной политики, но и снизить кредитные риски. 2. Кредитная политика коммерческого банка Открытое акционерное общество «Восточный экспресс банк» 2.1 Анализ организации кредитования коммерческим банком Открытое акционерное общество «Восточный экспресс банк ...

... поставщиков, результаты обработки данных обследования по специальным программам, сведения специализированных бюро по оценке кредитоспособности хозяйственных организаций. Глава 2. Методики оценки кредитоспособности заемщика. Рейтинговая оценка. Анализ кредитоспособности предприятия-заемщика включает два основных этапа: Общий анализ кредитоспособности предприятия. Рейтинговая оценка ...

0 комментариев